FXとは?仕組みとやり方をわかりやすく解説(外国為替証拠金取引)|初心者が安全にトレードする方法と始め方を説明!

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

FXとは、「Foreign Exchange」の略で、「外国為替証拠金取引」のことです。

FXには、「少額で始められる」「24時間取引可能」など、さまざまなメリットがあり、多くの人がFXで投資デビューしています。

一方で、「FXは危ない」「借金につながる」という声も少なくありません。

確かにFXにはリスクがあるものの、正しい知識があれば、このリスクは最小限に抑えられます。

そこで今回は、初心者でも安全にトレードできるよう、FXの魅力やリスクについて分かりやすく解説しました。

目次

FXとは

冒頭で紹介したとおり、FXとは、「Foreign Exchange」の略で、「外国為替証拠金取引」のことです。

2つの通貨を交換する取引、例えば米ドルと日本円を交換したり、ユーロドルと米ドルを交換したりする取引をFXと言います。

FXでは、証拠金を担保とする取引です。

そのためあなたが日本円しか持っていなくても、ユーロドルと米ドル、ポンドとカナダドルなど、さまざまな組み合わせで通貨を売買できます。

FXにおける通貨ペアとは

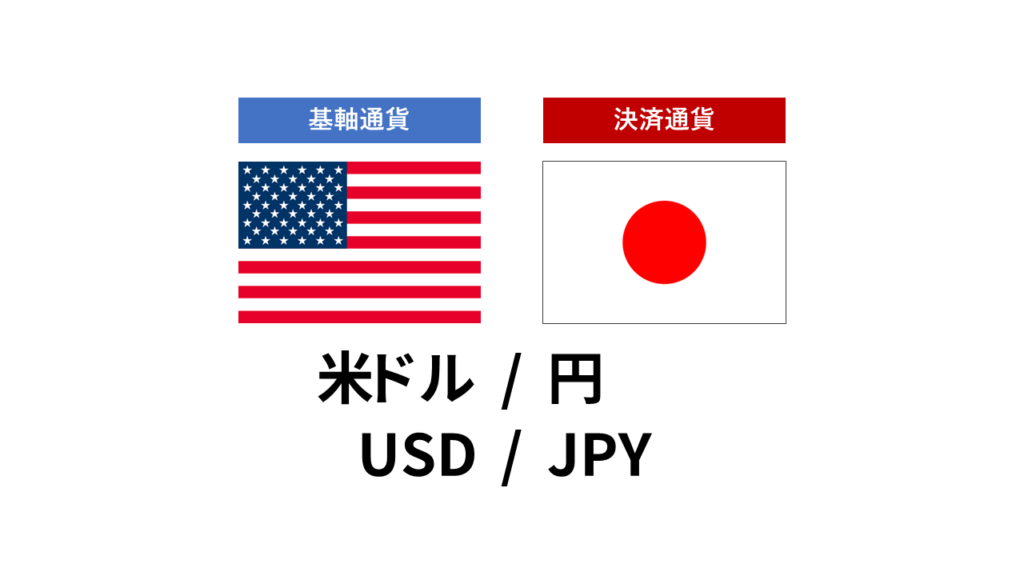

通貨ペアとは、FXにおいて交換する2つの通貨の組み合わせです。

例えば米ドルと円の通貨ペアは、「米ドル/円」や「USDJPY」などと表記されます。

通貨ペアの表記において、どの通貨が左右どちらにくるかは基本的に固定されています。

そのため、「米ドル/円」を「円/米ドル」とは表記しません。

通貨ペアにおいて、左側に記載されている通貨が「基軸通貨」、右側に記載されている通貨が「決済通貨」です。

通貨ペアのレート(数値)とは、「基軸通貨を買うのに、決済通貨がいくら必要か」を示しています。

つまり米ドル/円のレートが100円のときは、1米ドルを買うのに100円が必要ということです。

通貨ペアは、通貨の組み合わせの数だけ存在するので、すべてを覚える必要はありません。

とりあえずメジャーな通貨の表記方法だけ覚えておきましょう。

(例)メジャー通貨

- 米ドル(USD)

- ユーロ(EUR)

- 日本円(JPY)

- 英国ポンド(GBP)

- スイスフラン(CHF)

- 豪ドル(AUD)

- カナダドル(CAD)

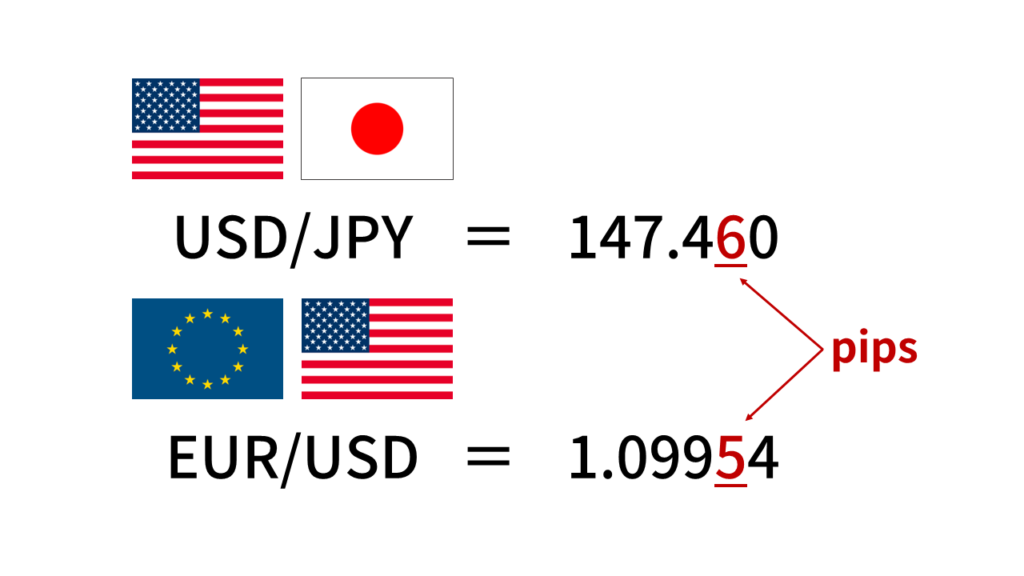

FXにおけるpipsとは

さまざまな通貨ペアが存在するFXではレートについて、「1円上がった」「1ドル下がった」など、決済通貨を単位として説明しても伝わりにくいです。

そこで共通単位として、「pip(複数形はpips)」を使います。

pipは、FXにおける値動きの最小単位です。

米ドル/円やユーロ/円など、決済通貨が日本円の場合は、1pipは小数点第2位を指します。

つまり、pipsを円に換算すると次のとおりです。

1pip=0.01円(1銭)

10 pips=0.1円(10銭)

100 pips=1円(100銭)

またユーロ/米ドルやポンド/米ドルなど、決済通貨が米ドルの場合は、1pipは小数点第4位を指します。

つまり、pipsを米ドルに換算すると次のとおりです。

1pip=0.0001ドル(0.01セント)

10pips=0.001ドル(0.1セント)

100pips=0.01ドル(1セント)

FXをやるうえで、pipsの概念は欠かせません。

例えば「20pipsの利益を出した」「10pipsで損切りした」など、pipsという単位は、あらゆるところで使われます。

最初はピンと来ないかもしれませんが、実際にトレードすれば、自然にpipsの感覚は身につくでしょう。

FXにおけるスプレッドとは

スプレッドとは、買値と売値の差です。

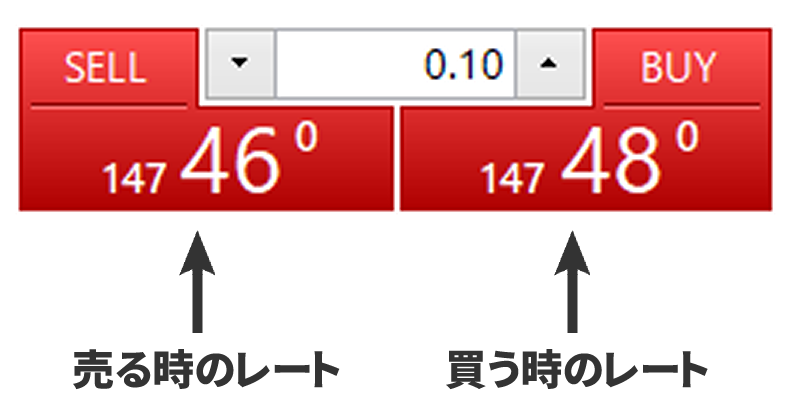

FXの取引画面では、図のように買値と売値の2種類のレートが表示されます。

この差額が、FX会社にとっての利益であり、トレーダーにとっての取引コストです。

そのため、スプレッドは狭ければ狭いほどコストが低いといえます。

スプレッドは証券会社によって異なるので、口座の開設先を選ぶ際は、1つの目安にしてみましょう。

FX会社の中には、「取引手数料無料」を謳っているところがあります。

しかしそのような場合でも、スプレッドがある以上、実質的な取引コストはゼロとはいえません。

FX会社が指す取引手数料は、あくまで毎回の取引に対して別途とられる手数料のことで、スプレッドとは別物です。

たとえ取引手数料が無料でも、取引コストがまったくかからないFX会社はありません。

またスプレッドは、常に同じではなく、相場の状況によって変化します。

例えば、参加者の少ない早朝はスプレッドが広がりがちです。

逆に欧州やニューヨーク勢が参加してくる夕方から夜にかけて狭くなり、安定していきます。

ただし経済発表や重大なニュースがある場合は、一時的にスプレッドが広くなることもあるので、トレードには注意が必要です。

経済指標は国が定期的に発表するもので、そのスケジュールもあらかじめ分かるので準備しておきましょう。

通貨ペアにおいても、マイナー通貨ペア同士のスプレッドは広くなる傾向にあります。

同じ証券会社でも、米ドル/円のスプレッドが0.2円、トルコリラ/円のスプレッドは3円など、差があるのが通常です。

そのため取引コストの面からも、FX初心者はメジャー通貨同士の組み合わせでトレードするのをオススメします。

FXで稼げる仕組み

先ほども解説したとおり、FXとは2つの通貨を交換する取引です。

それではなぜ、通貨の交換によって利益が出るのでしょうか?

FXにおける利益の出し方には、「為替差益」と「スワップポイント」の2種類があります。

それぞれ詳しく見ていきましょう。

為替差益とは

為替差益とは、為替レートの変動により生じる利益です。

買ったときよりも高いレートで売り、売ったときよりも低いところで買い戻すことで、その差額が利益になります。

例えば米ドル/円が100円のときに買い、110円のときに売れば、その差額10円が利益になるというわけです。

「たった10円?」と思うかもしれませんが、米ドル/円を1万通貨買っていれば、10万円の利益になります。

(110-100)円×10,000通貨=100,000円

この為替差益を狙って、資金を増やしていくのがFXです。

ただしレートが想定の逆に動いた結果、買ったときよりも安いところで売り、売ったときよりも高いところで買い戻すと、利益ではなく損失が生じます。

つまり為替差益ではなく、為替差損が生じるのです。

FXでは、いかに損失を抑えて利益を出すか考えなければなりません。

スワップポイントとは

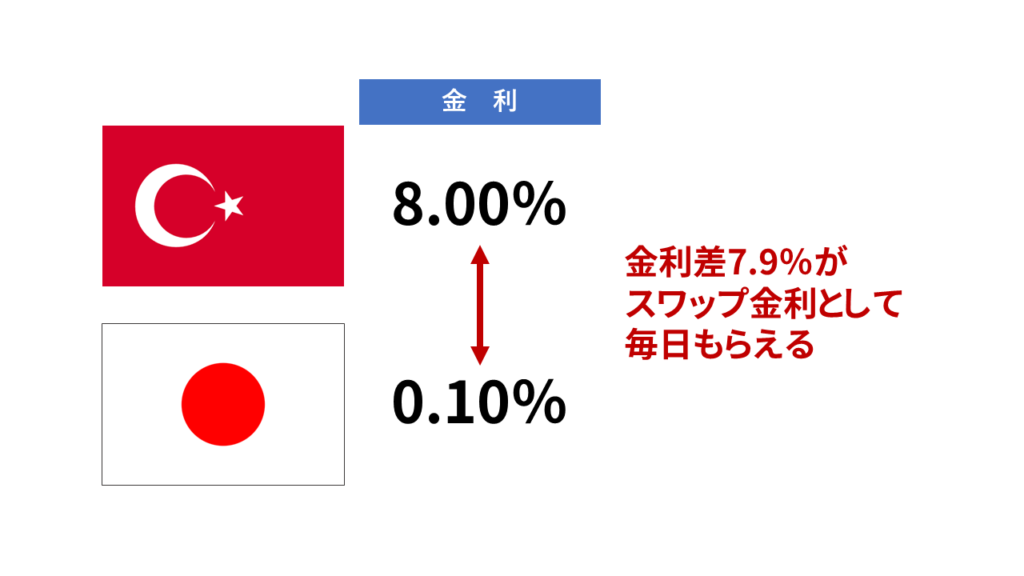

スワップポイントとは、2か国間の金利差によって発生する利益です。

「金利差調整分」とも呼ばれています。

売買によって利益を出す為替差益に対して、スワップポイントは保有しているだけ、つまり買ったまま・売ったままの状態で利益をもらえるのが特徴です。

金利の高い国の通貨を円で買うと、日本との金利差を利子のような形で受け取れます。

仮に1日100円のスワップポイントがもらえる通貨ペアを1年間保有していた場合、もらえる利益は次のとおりです。

100円/日×365日=36,500円/年

もちろん実際は、スワップポイントは日によって多少変動するので、このように単純計算はできません。

それでも毎日コツコツと資金が増えるのは、嬉しいですよね。

ただし逆に金利の高い通貨を売ると、スワップポイントを支払わなければなりません。

金利差が逆転することもあるので、保有中もチェックが必要です。

また保有している間にも、為替レートは変動します。

そのためスワップポイントを上回る為替差損が生じると、トータルではマイナスになってしまうでしょう。

FXの魅力

日本でFXができるようになったのは、1998年からです。

実は他の金融商品に比べて、国内における歴史はそこまで長くありません。

しかし現在では、「投資といえばFX」というくらいメジャーな取引になりました。

FXがここまで流行っているのは、他の金融商品に比べてメリットが多いからです。

その魅力について、1つずつ解説します。

レートが下がっても利益を狙える

FXでは、「買い」だけではなく「売り」の選択肢もあります。

つまり、為替レートが下がっても利益を出せるんです。

株式の現物取引では、値上がりしそうな株を買うことでしか利益を狙えません。

レートが上下どちらに動いてもチャンスになるのは、FXの大きな特徴です。

レバレッジにより少額の資金でも取引可能

FXでは、レバレッジをかけることで、元手資金の何倍もの金額を取引できます。

つまり10万円の元手で、100万円分の取引も可能です。

これによって、少額の資金でも大きな利益を狙えます。

ただし自分の資金を上回る金額を扱うので、その結果として元本を失うだけではなく、元本を上回る損失を出してしまう危険性も否定できません。

しかしレバレッジがあるFXだからこそ、多くの億り人(億単位の資産を築いた投資家のこと)を生み出したともいえます。

もちろん初心者には、フルレバレッジの大きな取引は推奨しません。

レバレッジについては、こちらの記事でも詳しく解説しています。

平日はほぼ24時間取引できる

FXは、平日はほぼ24時間取引できます。

株式は取引所が開いている間しか取引できないのに対して、為替は世界中で常に取引されているからです。

株式取引は日中しか売買できないので、本業のあるトレーダーいわゆる兼業トレーダーにとって、やりにくいところがあります。

しかし夕方から夜にかけて取引が盛んになるFXなら、サラリーマンも投資デビューできるでしょう。

他の投資商品に比べてコストが安い

FXは、金融商品の中でもコストが安いといわれています。

国内FX会社では、米ドル/円のスプレッドを0.2銭またはそれ以下で提供しているところもあるんです。

外貨の両替と比較してみると、FXのスプレッドは非常に安いと分かります。

外貨を円に両替する際の窓口手数料は、米ドルが1円、ポンドが4円程度です。

本来なら通貨の交換にはこれだけの費用がかかるところ、FXでは破格のコストで取引できます。

手数料が少ない分、多くの資金を取引に回せるのも、FXのメリットです。

FXの仕組みを学べるオススメ本

→『いますぐスタートできる FX超入門 そのままマネるだけの体験型! 知識ゼロでも、面白いようによ~くわかる』のAmazon公式サイトはこちら

FXの基礎知識について書籍で学びたい方は、『いますぐスタートできる FX超入門 そのままマネるだけの体験型! 知識ゼロでも、面白いようによ~くわかる』をオススメします。

本書は、大人気FXブロガー・羊飼い氏によるFXの入門書です。

投資未経験の編集者が羊飼い氏の指導のもとFXに挑戦する流れになっており、その過程を真似すれば、誰でもFXを始められるようになっています。

フルカラーかつ図解も多く、非常に分かりやすい内容になっているので、他の入門書で挫折してしまった方の再入門にもバッチリです。

また羊飼い氏のトレードや相場分析なども掲載されているので、中級者・上級者にとっても学べることが多いでしょう。

FXの仕組みを学べるYouTube動画

FXの仕組みについて動画で見たいなら、外為どっとコムの「ほぼ3分FX」シリーズがオススメです。

各種メディアで活躍するアナリスト・宇栄原 宗平さんが分かりやすく解説してくれます。

動画1本の時間は3分で手軽に見られるので、スキマ時間にぜひチェックしてみてください。

FXのやり方

ここではFXのやり方、具体的には為替差益を狙っていく方法について詳しく解説します。

為替差益を出すために必要なのは、買ったときよりも高いところで売り、売ったときよりも低いところで買うことです。

つまり今後のレートの動きを、正しく予測しなければなりません。

その方法としては、テクニカル分析とファンダメンタルズ分析の2種類があります。

テクニカル分析について説明する前に、FXにおいて欠かせない「チャート」について知っておきましょう。

チャートとは

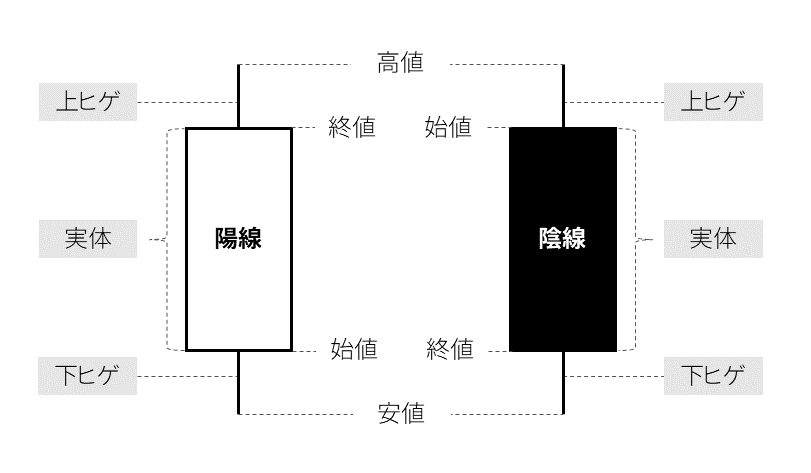

FXの取引ツールでは、画像のような画面が表示されます。

これが「チャート」です。

過去の値動きを、価格や時間を軸としてグラフにしています。

このチャートを構成している棒のようなものは、「ローソク足」です。

ローソク足は設定した時間内の始値・高値・安値・終値を示しています。

| 始値(はじめね) | 試合が始まった時点のレート |

| 高値(たかね) | 買い派が一番強かった(売り派が一番弱かった)レート |

| 安値(やすね) | 売り派が一番強かった(買い派が一番弱かった)レート |

| 終値(おわりね) | 試合が終わった時点のレート |

ローソク足は非常に奥が深いので、こちらの記事において詳しく解説しました。

時間足とは

ローソク足1本の期間は自由に変更でき、この期間によって名称が異なります。

例えば1時間足チャートにおけるローソク足1本は、1時間の始値・高値・安値・終値を示しているというわけです。

時間足を変えれば、見えるものも変わってきます。

例えば上記の画像は、同じ米ドル/円の日足と5分足のチャートです。

日足のローソク足1本は、1日の始値・高値・安値・終値を示しており、5分足のローソク足1本は、5分間の始値・高値・安値・終値を示しています。

日足では為替レートは上昇傾向にあるものの、5分足では、下落が強いことが分かりますよね。

どちらの情報を重視するかによって、トレードの方向性は変わってくるでしょう。

自分がどの時間足を見るべきなのかは、トレードスタイル次第です。

長期間保有するなら日足や週足を、短期の売買を繰り返すなら15分足や5分足などが適しています。

時間足とトレードスタイルについては、こちらの記事で詳しく解説しているので、参考にしてください。

テクニカル分析とは

値動きを予測するにあたり、過去のチャートをもとに分析するのがテクニカル分析です。

テクニカル分析では、ローソク足そのものや、チャート上に表示させたラインやヒストグラムなど、いわゆるインジケーターと呼ばれるものを見ます。

「相場がこれから上下どちらに動くのか」「動くとしたらどこまで伸びるのか」などを、過去のデータをもとに分析します。

ファンダメンタルズ分析とは

一方ローソク足やインジケーターではなく、各国の金利や経済指標の変化をもとに分析するのがファンダメンタルズ分析です。

世界各国、特にアメリカが経済指標を発表すると、その影響によってレートが大きく動くことがあります。

そこでファンダメンタルズ分析では、各国の経済データをもとに今後の値動きを予測するのです。

テクニカル分析とファンダメンタルズ分析は、どちらかが優れているとは一概にはいえません。

テクニカル分析が機能する場面もあれば、ファンダメンタルズ分析でしか説明できない相場もあるからです。

しかし初心者には、まずはテクニカル分析をオススメします。

経済指標・金融政策・要人発言などによる為替レートの変化には、不確かな部分も多いからです。

また個人が集められる情報の質と量にも、限度があります。

そのためファンダメンタルズ分析を、初学者が十分に行うのは難しいでしょう。

テクニカル分析については、当サイト「テクニカルブック」が専門的に扱っています。

ぜひ学習に役立ててください。

FXの窓埋め手法は誰でも実践できる

FX初心者にもすぐに実践できる手法を1つ紹介します。

それは、「窓埋め手法」です。

主に月曜日の朝、チャート上に図のような大きな穴が空くことがあります。

FXは、基本的には平日しか取引できません。

主要な取引所は、土日は閉まっており、開いているのは中東のバーレーン市場のみです。

このバーレーン市場で大きな資金の動きがあったり、土日の間に政治的に大きな出来事があったりすると、金曜日最後のレートと月曜日最初のレートに乖離が生じます。

このような空白を「窓」といい、これが1つのトレードチャンスになるんです。

具体的には、この窓を埋めに行く値動きを狙ってエントリーします。

窓埋め手法については、こちらの記事で詳しく解説しました。

FXの始め方

チャートの分析方法が分かっても、実際にFXで取引するためには、専用口座が必要です。

FXの始め方を見ていきましょう。

口座開設

まずは、任意のFX会社で口座を開設します。

口座を選ぶ際に注目する点は、主に次のとおりです。

- スプレッド

- スワップポイント

- 最小取引単位

- 取引ツールの使いやすさ

他にも「自動売買が気になる」「キャッシュバックが多いところがいい」など、自分の好みに合わせて探してみましょう。

口座開設前には、デモトレードで使いやすさを確かめてみるのもオススメです。

デモトレードでは、実際のお金を使わずに、トレードの真似ができます。

チャート分析から注文、決済までの流れを練習するためにも、一度はデモトレードをやってみてください。

海外FX会社は安全か

FX会社を選ぶ際に重要なのが、国内の会社にするか海外の会社にするかという点です。

海外のFX会社には、国内会社にはないメリットがあります。

例えば国内のFX会社のレバレッジは最大でも25倍なのに対して、海外FX会社では500倍や1000倍のところもあり、より少ない資金で大きな金額の取引が可能です。

また口座残高がマイナスになるような損失が出てもリセットされる「ゼロカットシステム」が採用されていることもあります。

ゼロカットシステムなら、元手はゼロになっても、借金を負うことはありません。

しかし海外FX会社には、いざというときに出金できないリスクもあります。

FX会社が倒産した場合、預けた資金が戻ってこないかもしれません。

一方、国内のFX会社は「信託保全」を義務づけられています。

信託保全とは、顧客の資金は第三者である信託銀行に預け、会社の資産と分けるシステムです。

これによって、万が一FX会社が倒産したとしても、顧客の資金は守られます。

トラブルの際に日本語でサポートを受けられるのも安心です。

そのためFX初心者は、まずは国内のFX会社で口座を開設してみてください。

取引ツールの導入

FXでは、チャートを表示し、通貨を売買するためのツールが必要です。

証券会社が専用のものを用意しているなら、それを使っても構いません。

証券会社独自のもの以外にも、MetaTraderやTradingViewなど、チャートを見るのに特化した専門的なツールもあります。

MetaTrader4

TradingView

TradingViewには有料プランもありますが、MetaTraderもTradingViewも無料で使用可能です。

チャート分析の練習をするためにも、ぜひ導入してみてください。

それぞれのツールについては、こちらで詳しく解説しています。

入金

口座が開設できたら、早速入金しましょう。

資金に余裕のある状態で始められるのは理想ですが、初心者の頃は、どうしても負けが続いてしまうものです。

そのため全額失っても生活に支障のない金額を入れましょう。

1,000通貨から取引できる会社なら、1万円からでもFXは始められます。

必要資金については、こちらで詳しく解説しているので、ご覧ください。

注文/決済

テクニカル分析またはファンダメンタルズ分析によって、売買の目線を決めたら、早速取引をしてみましょう。

FXにおいては、ポジションをもつ(取引を始める)ための新規注文と、ポジションを手放す(取引を終える)ための決済注文の2つが必要です。

新規の買い注文をしたら決済の売り注文をして、逆に新規の売り注文をしたら決済の買い注文をして、そこで初めて損益が確定します。

注文にあたり考えなければならないのが、取引通貨量と注文方法です。

取引通貨量とは

取引通貨量とは、その通貨をいくら売買するのかという単位です。

米ドル/円のチャートを見て、為替レートが上昇しそうと考えたなら、米ドルをいくら買うのか考えなければなりません。

これまで解説してきたとおり、レバレッジのおかげで、少ない資金でも大きな金額の取引ができるのはFXの魅力です。

しかしあまりに取引通貨量を大きくしすぎると、為替レートが少し逆行しただけで、全資金を失ってしまうかもしれません。

初心者は、2%ルールにもとづき取引通貨量を決めるのがオススメです。

2%ルールでは、1回のトレードの損失を資金の2%までに抑えられる通貨量でトレードします。

2%程度の損失なら、何度か負けが続いたとしても、資金をすべて失うことはないでしょう。

2%ルールについては、こちらで詳しく解説しました。

注文方法とは

FXには、いくつかの注文方法があります。

まず基本といえるのが、成行注文です。

これは、チャートを見ている今まさにこの瞬間のレートで注文します。

しかし常にチャンスのタイミングで、チャートを見られるとは限りませんよね。

チャート分析の結果、「為替レートがここまで上昇したら売ろう」「ここまで下降したら買おう」など、シナリオを立てることもあるでしょう。

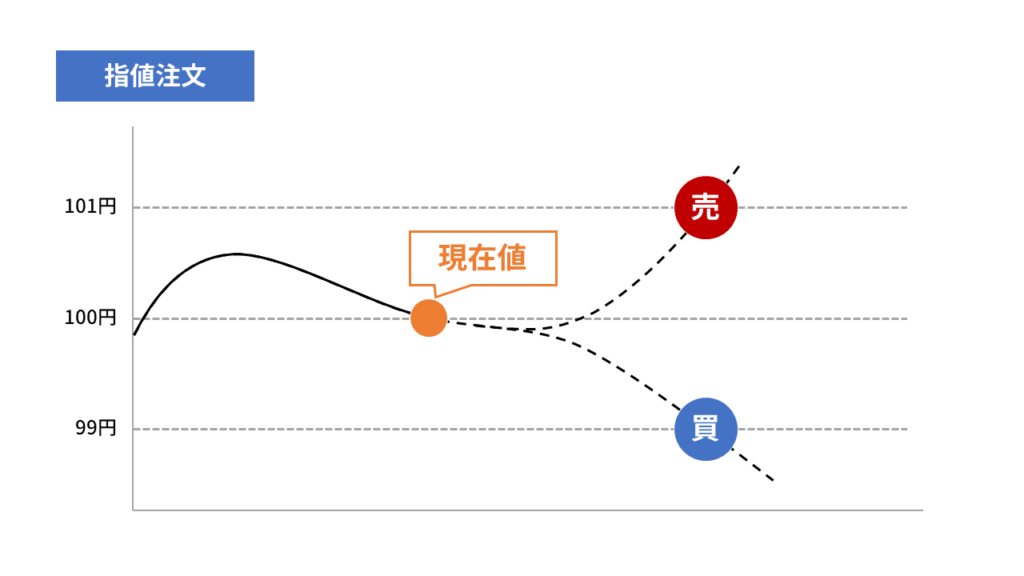

そんなときはあらかじめ為替レートを指定して注文できる、指値注文・逆指値注文が使えます。

指値注文では、現在のレートよりも有利なレートを指定します。

つまり現在のレートよりも下がったら「買い」、上がったら「売り」です。

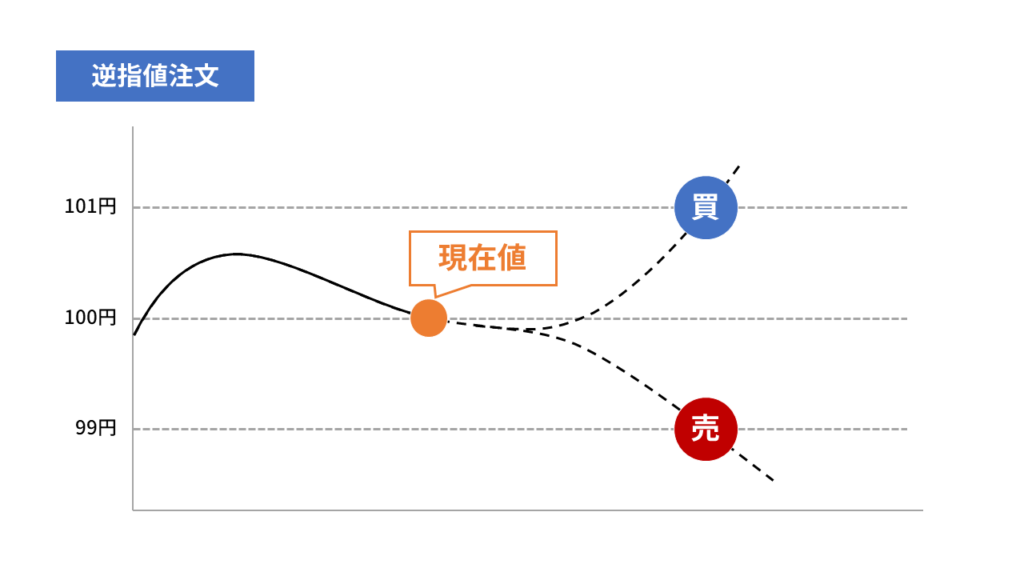

一方、逆指値注文では、現在のレートよりも不利なレートを指定します。

つまり現在のレートよりも上がったら「買い」、下がったら「売り」です。

それぞれの注文方法の活用方法については、こちらの記事で解説しました。

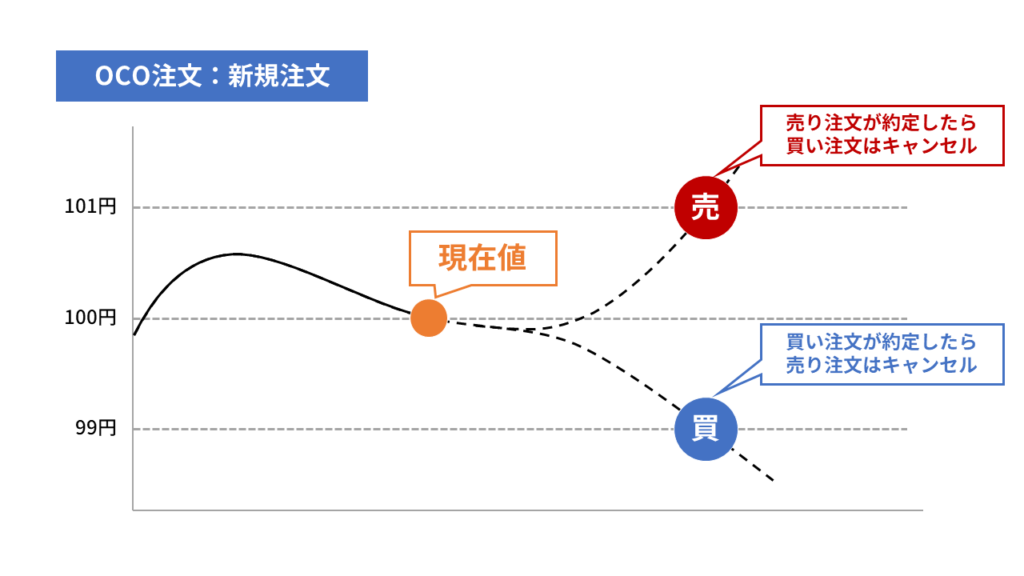

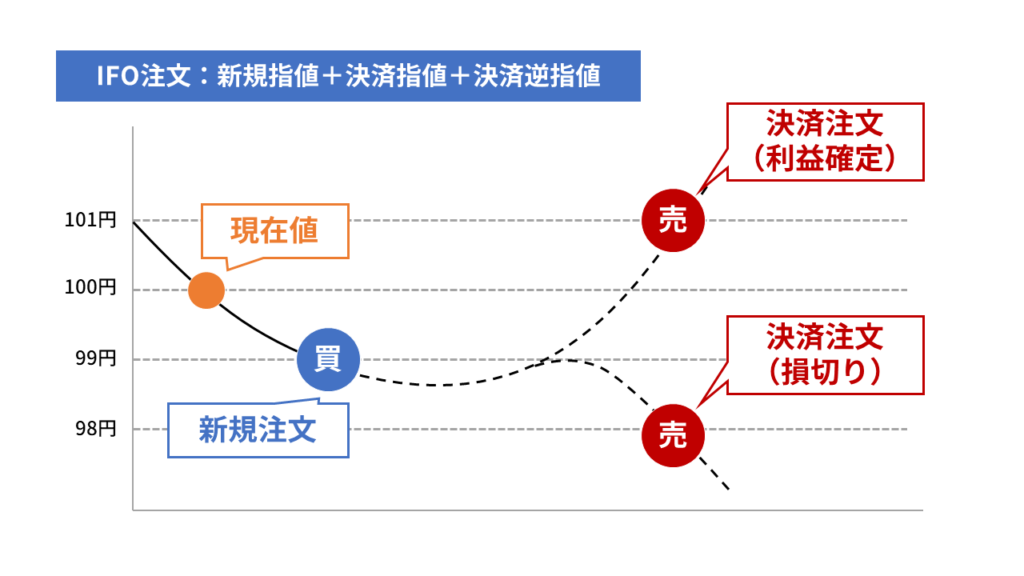

また複数の注文をまとめて発注するものとして、OCO注文・IFD注文・IFO注文というものもあります。

OCO注文では、2つの注文を同時に発注し、片方の注文が約定したら、もう一方の注文は取り消されます。

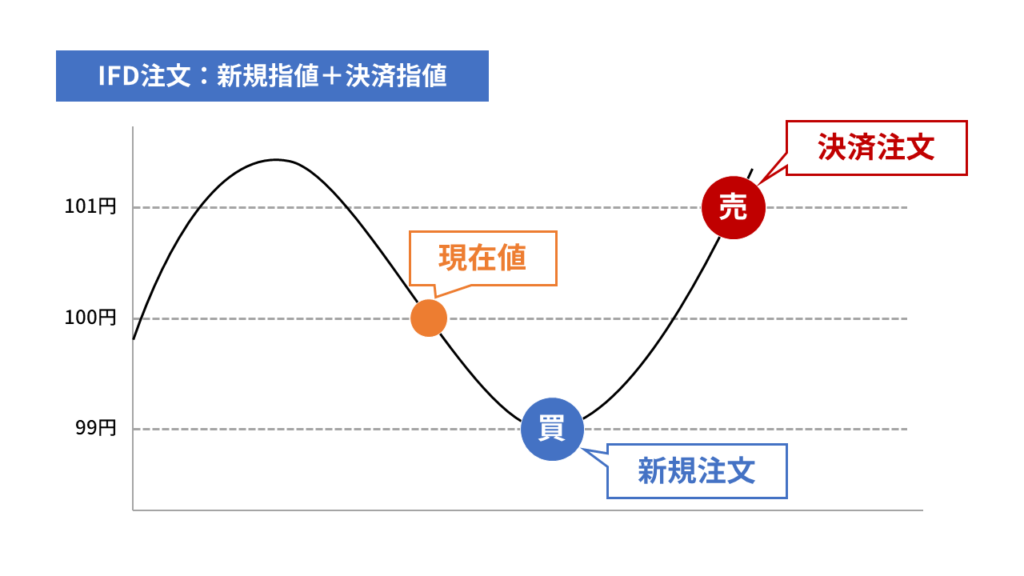

IFD注文とは、新規注文と決済注文をセットにして出す注文方法です。

新規注文が成立したら、そのとき初めて決済注文も有効になります。

IFO注文は、IFD注文とOCO注文を組み合わせたもので、新規注文に加えて2つの決済注文を同時に発注可能です。

さまざまな注文方法は、チャートを見られる時間の少ない兼業トレーダーにとって強い味方になってくれます。

損切りのルールを守れない初心者にもオススメですよ。

それぞれの詳細は、こちらで解説しています。

FXの勉強方法

FXで稼ぎたいなら、まずは実践あるのみ。

口座を開設して、早速トレードをしてみましょう。

ただし世界中のプロが参加するFX市場は、初心者がいきなり勝てるほど甘くありません。

FXで安定して稼げるようになるまでには、練習や勉強が必要不可欠です。

損失を出したとしても、「これは勉強代」と気持ちを切り替えて、振り返りをしっかり行いましょう。

過去のチャートを見て、テクニカル分析について勉強することも大切です。

FXの勉強方法については、こちらも参考になります。

FX練習をノーリスクで練習する方法

FXを真剣に学びたいなら、トレード練習アプリ『Runcha』を使いましょう。

資金を失わずにトレードを練習するという点では、デモトレードという選択肢もあります。

しかしデモトレードではリアルタイムの相場は見られるものの、過去の相場は遡れません。

そこで、Runchaの出番です。

Runchaでは過去20年以上のチャートを見ることができ、しかも先の見えない状態、つまり本番と同じ形でトレードを練習できます。

もちろん入金は一切不要で、実際のお金を失うことはなく、安全です。

成績も自動でアプリ内に集計されるので、自分で記録する必要もありません。

過去検証ソフトといえば、これまでパソコン用しかありませんでしたが、Runchaはアプリなので出先や隙間時間にも気軽にFXを練習できます。

初心者がまずやるべき相場を「イベント」としてピックアップしているのも特徴です。

「FXで練習が大事なのは分かるけど、何をやっていいのか分からない」という方も、Runchaなら迷わずにトレードスキルを磨けます。

FXと株式取引の違い

FXと同じく代表的な投資として、株式取引があります。

FXと株式取引、どちらをやるべきか悩んでいる人もいるかもしれません。

その違いについて、まとめました。

| FX | 株式取引 | |

| 取引対象 | 法定通貨 | 上場株式 |

| 取引可能な時間 | 平日24時間 | 平日9時~15時※昼休みを除く |

| インカムゲイン | スワップポイント | 配当金 |

| レバレッジ | 国内は最大25倍 | なし※信用取引を除く |

| 最低資金の目安 | 数千円~ | 数万円~ |

| 主な変動要因 | 各国の金融政策や経済状況 | 企業の業績 |

どちらか一方が優れているわけではありませんが、投資デビューするなら、FXのほうが経済的・時間的なハードルも低いといえるでしょう。

FXがオススメな人の特徴は次のとおりです。

- 少ない資金で始めたい

- 日中は仕事や家事でチャートを見られない

FXに借金の危険性はあるのか?

FXで検索すると出てくるのが、「ヤバい」「借金」「失敗」などの単語です。

確かにFXには、元手をすべて失うだけではなく、元手以上の損失を出してしまうおそれもあります。

FXのリスクを簡単にまとめると、主に次の8つです。

- 為替変動リスク

- 金利変動リスク

- レバレッジに関するリスク

- 流動性リスク

- スリッページリスク

- 信用リスク

- 取引システムに関するリスク

- 税制上のリスク

中でも重要なのは、為替変動リスクとレバレッジに関するリスクです。

レバレッジのおかげで、大きな金額の取引ができる一方、そのせいで元手以上の損失を出してしまい、借金につながることがあります。

10万円で始めたのに、100万円の損失を出してしまうようなケースですね。

しかしそもそも資金に対して適切な取引通貨量でトレードしていれば、いきなり借金を負うことはありません。

また口座残高がマイナスになる前に、強制決済してくれる「ロスカット」という仕組みもあります。

FXのリスクについては、こちらで詳しく解説しているので、ぜひ一度目を通してください。

まとめ:FXはリスクを理解すれば安全に稼げる

FXにはリスクがあるものの、そのリスクは内容と対処法を正しく理解していれば避けられるものばかりです。

具体的には、「取引通貨量を大きくしすぎない」「損切りのルールを必ず決めておく」などです。

これらのルールをきちんと守っていれば、少額でも取引できるFXは、資産を増やすうえで強力な味方になってくれるでしょう。

リスク以上にメリットの多い投資といえるので、この記事を読んで、ぜひFXを始めてみませんか?

FXで利益を出すために必要なテクニカル分析についても、当サイト「テクニカルブック」が詳しく解説しているので、他の記事も覗いてみてください。