FX初心者こそ指値注文を使おう|注文方法で広がるトレード戦略

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

要するに、指値注文/逆指値注文とは

- トレードを行う価格を指定して注文を出すことができる

- 指値注文や逆指値注文を組み合わせた、さまざまな注文方法が存在する

- うまく注文方法を活用することで、チャートを監視していなくてもトレードができるようになる

目次

注文方法で広がるトレード戦略

トレードの際には、ポジションを保有するための注文(新規注文)、保有したポジションを決済する注文(決済注文)を出すことになります。

これらの注文を出す方法にはさまざまなパターンがあり、一定の条件のもとで注文が出るように予約することが可能です。

こういった注文方法の特徴をうまく利用すると、次のようなメリットがあります。

- チャート監視時間を減らせる

- トレードチャンスを逃しにくくなる

- リスクを限定しやすくなる

- 冷静にトレードしやすくなる

あらかじめ設定した条件に基づいて、相場の状況に合わせて自動的に注文が出されるので、ポジションを保有するタイミングでチャートを見ている必要はなくなります。

そのため、チャートの監視時間を抑えることができ、同時に自分が狙っていたトレードチャンスを見逃すことも起こりにくくなるわけです。

さらに、保有しているポジションの含み損が一定以上になったら決済するようにもできるため、リスクを限定することもできます。

また、これからの相場展開読んで注文を予約するため、その場の判断でトレードすることがなくなり、冷静にトレードを進めやすくもなるでしょう。

こういったメリットを活かしていくためには、さまざまな注文方法について本質的なところから理解しておくことが大切です。

知っているだけでトレード成績を向上させられる可能性もある部分なので、しっかり頭に入れておくことをおすすめします。

基本の注文方法は3つ

まずはじめに、基本的な注文方法として、以下の3つの注文方法について説明していきます。

- 成行注文

- 指値注文

- 逆指値注文

では、それぞれ見ていきましょう。

成行注文

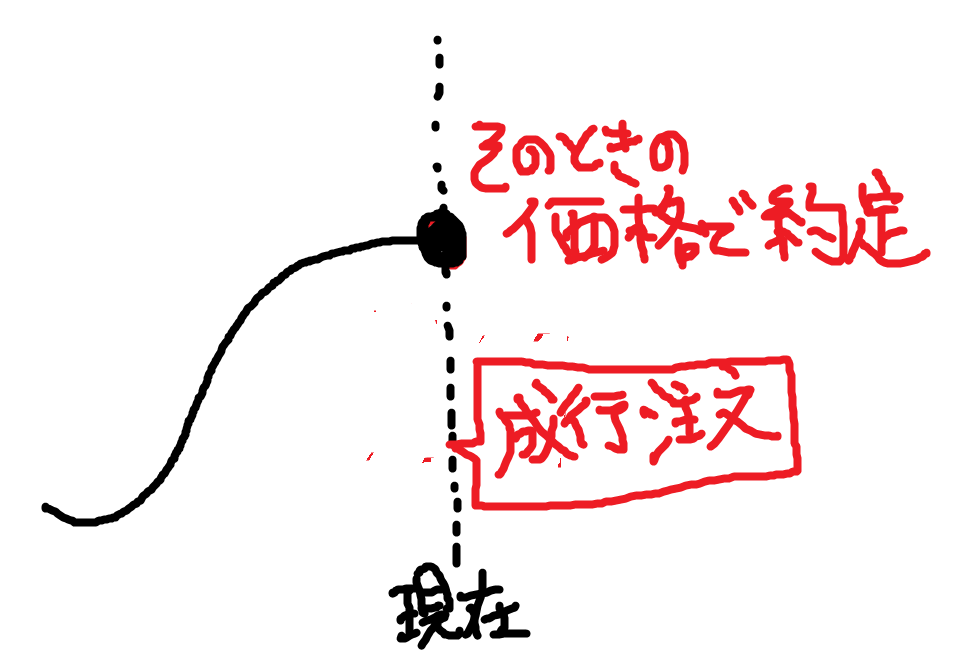

成行注文のイメージは上の画像をご覧ください。

見ての通り、成行注文は特に取引する価格を指定することなく注文を出すという、最もシンプルな注文方法です。

取引する価格を指定しないため、基本的には注文を出してすぐに、注文を出した時点におけるチャートの価格で取引が成立(約定)します。

より具体的には、買いの成行注文であれば注文を出したタイミングにおける最も低い売り注文の価格で約定することになります。

また、売りの成行注文であれば、注文を出したタイミングにおける最も高い買い注文の価格で約定するという形です。

なお、市場に相手となる買い注文や売り注文がない場合など、一定の状況においては成行注文でも例外的に約定しないことがあります。

成行注文のメリット・デメリット

成行注文のメリットとしては、以下の2点が挙げられます。

成行注文は、そのときのチャートの価格ですぐに約定します。そのため、今すぐに取引をしたいといった局面においては便利な注文方法です。

また、特に何かを指定する必要がないので、最も簡単な注文方法とも言えるでしょう。

一方、成行注文のデメリットとしては、以下の点が挙げられます。

市場においては、注文が出された順番に約定していきます。

そのため、例えば自分が注文する直前で別の注文が入ったことで、チャートで示されていた価格よりも不利な価格で約定してしまうケースもあります。

市場が荒れてチャートが激しく上下動している、あるいは、市場の流動性が少なく注文数が少なすぎるといった状況には、注意しておきたいところです。

また、成行注文はすぐに取引ができる反面、その場の思いつきで取引をしてしまいやすいところがあります。

特に初心者の人は、冷静に取引をするということを意識して成行注文を使うようにしましょう。

成行注文の使いどころ

このような特徴を踏まえると、成行注文が向いているのは以下のようなケースと考えられます。

- チャートの値動きを見ながらその場の価格で取引を行いたい

- トレンドが発生したので、乗り遅れないように早くポジションを保有したい

- 想定外の動きになったので、急いでポジションを損切りしたい

すぐに約定するというのがポイントで、早く動いた方がいいというトレード方法や相場状況においては、成行注文がファーストチョイスとなります。

あくまでも冷静に判断することが大前提ですが、上記のようなケースでは成行注文を使うメリットが大きくなるでしょう。

指値注文

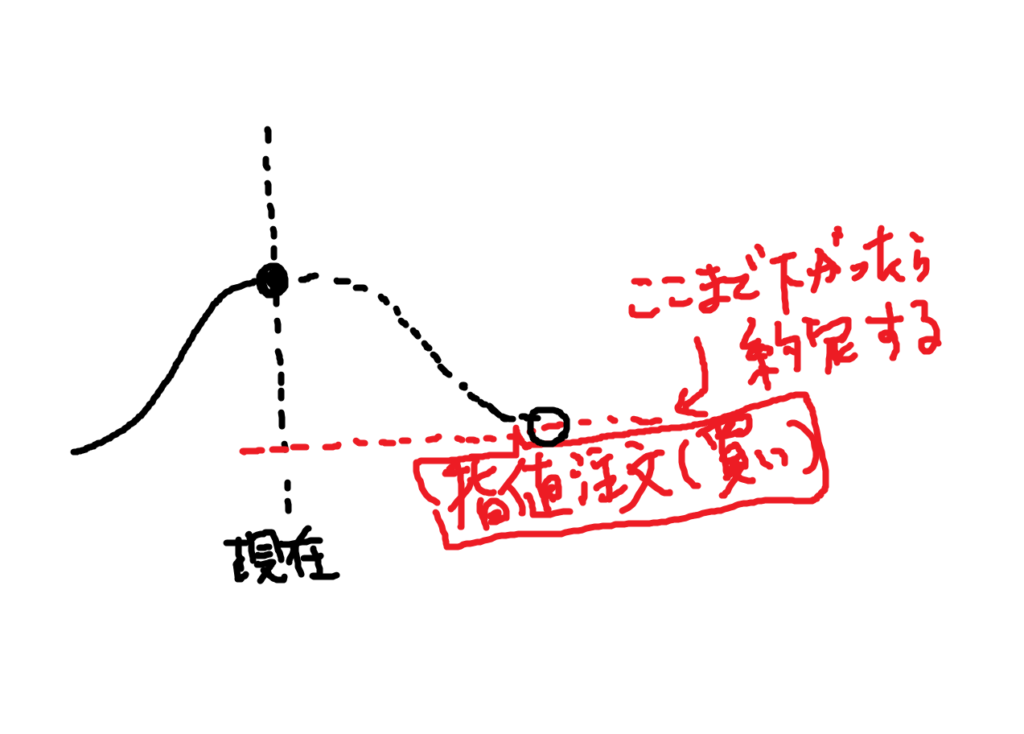

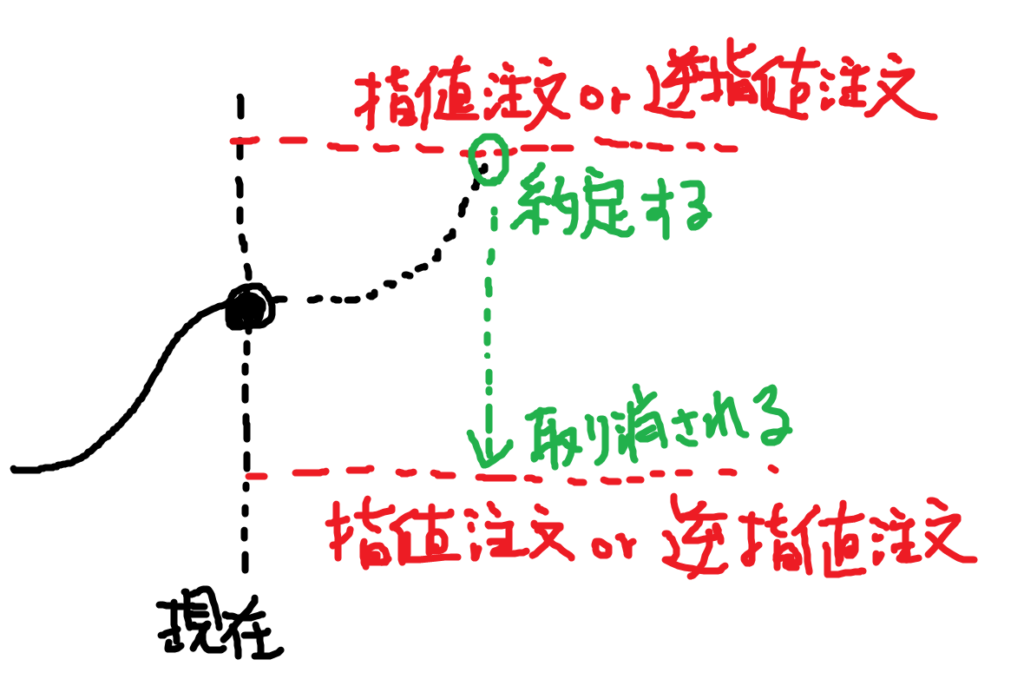

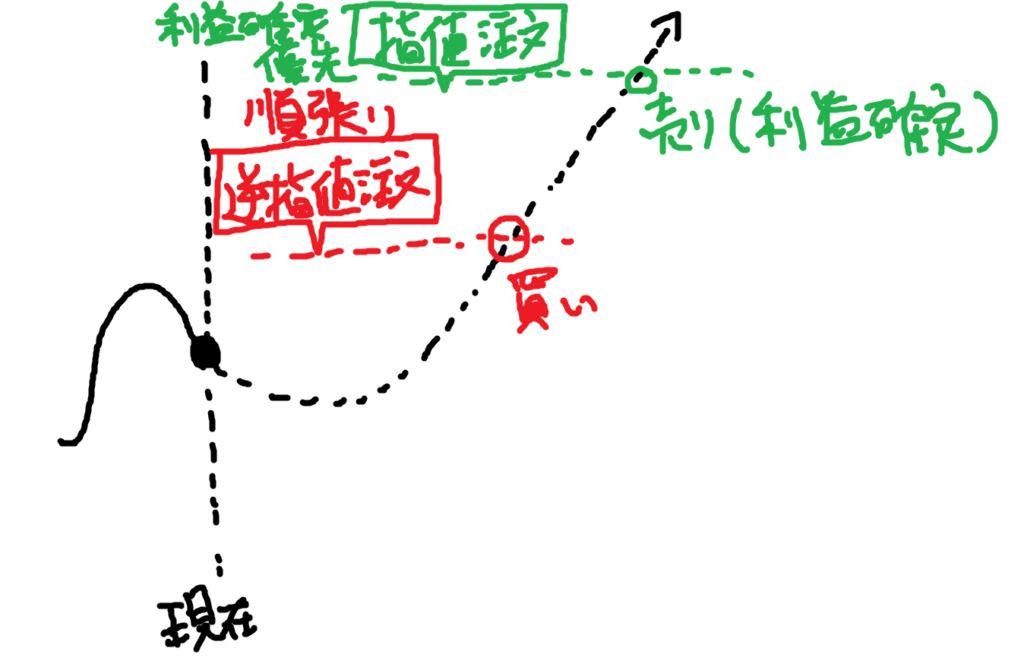

上の画像は、指値注文のイメージを表しています。

見ての通り指値注文は現在よりも有利な価格を指定して注文を出すという形で、成行注文と並んで基本的な注文方法と言えます。

「現在よりも有利な価格」というのは、買い注文であれば現在よりも低い価格、売り注文であれば現在よりも高い価格のことです。

この指定した価格にチャートが到達したタイミングで、注文は約定することになります。

新規注文においては、より有利な価格のポジション(低い価格の買いポジション、高い価格の売りポジション)を保有したいときに、指値注文は使うことになります。

また、決済注文においては、自分が保有するポジションについて利益確定をしたい価格(利食いライン)が決まっている場合に、指値注文が使われます。

指値注文のメリット・デメリット

指値注文には、以下のようなメリットがあります。

指値注文では、自分の希望する価格でポジションを保有したり、ポジションを決済することができます。

また、相場を見ていなくても自分が指定した価格にチャートが到達すれば約定するので、自分が狙っているトレードチャンスを逃しません。

さらに、指値注文は注文を出してから約定するまでに時間があるため、その場の相場展開に振り回されにくいところがあり、落ち着いてトレードを行いやすいトレードを実践しやすいと言えるでしょう。

続いて、指値注文のデメリットです。

指値注文は自分が指定した価格にチャートが到達して初めて約定するため、スピーディにトレードを繰り返しにくいところがあります。

また、チャートが指定価格に到達しなければ、そもそも約定することもありません。

そのため、新規注文においてあまりに有利な価格を指定し過ぎると、チャートが指定価格に届かずに、ポジションを持てないまま相場の動きに置いていかれることがあります。

決済注文においても指定した価格に届かないまま相場が逆方向に進むと、際限なく損失が拡大(利益が減少)してしまう可能性があり、リスクを限定することができません。

指値注文の使いどころ

上記の指値注文の特徴を踏まえると、指値注文は以下のような狙いで使うのが望ましいでしょう。

- 相場展開に振り回されずに計画的にトレードをしたい

- レンジ相場において反転を狙ったエントリーを狙いたい

- トレンド相場において押し目買い、戻り売りのエントリーを狙いたい

- 保有ポジションを希望する価格で利益確定したい

新規注文における指値注文の場合、相場の動きが反転することを狙ったトレードとなります。

つまり、買い注文での狙いは、チャートが下落したところで買い、その後は上昇していくという流れです。

また、売り注文での狙いは、チャートが上昇したところで売り、その後は下落していくという流れですね。

このように相場が反転する指値注文に向いた局面は、レンジ相場、あるいは、トレンド相場における押し目や戻りということになります。

決済注文における指値注文については、チャンスを見逃すことなく希望する利益確定を行いたい場合に向いています。

ただし、チャートが指定価格に届かないという可能性も、頭に入れておく必要があるでしょう。

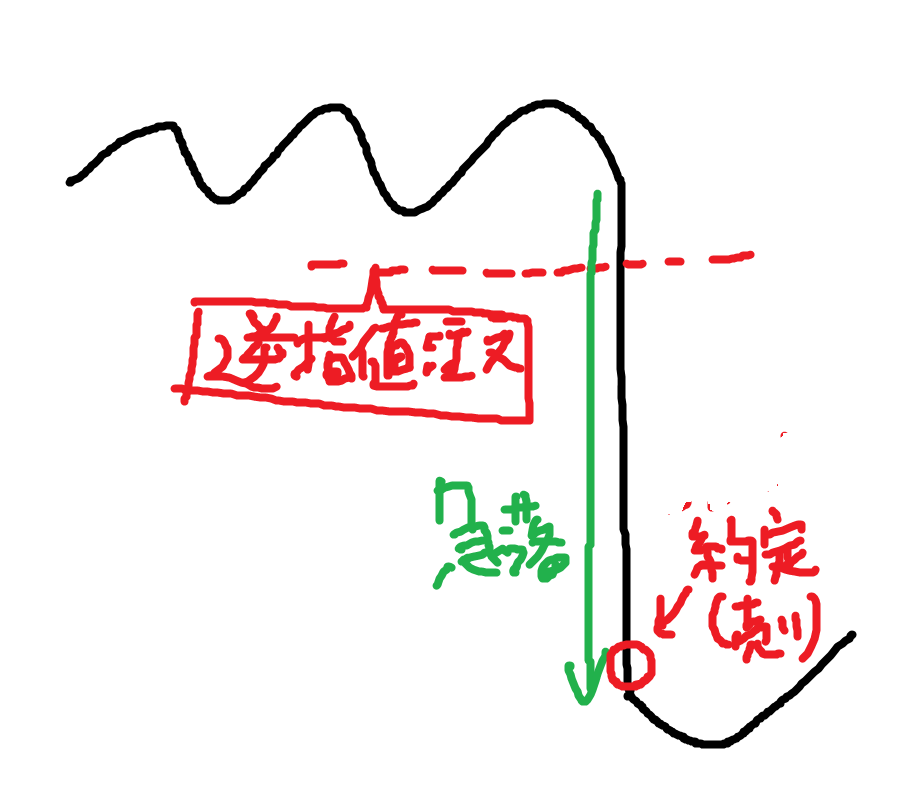

逆指値注文

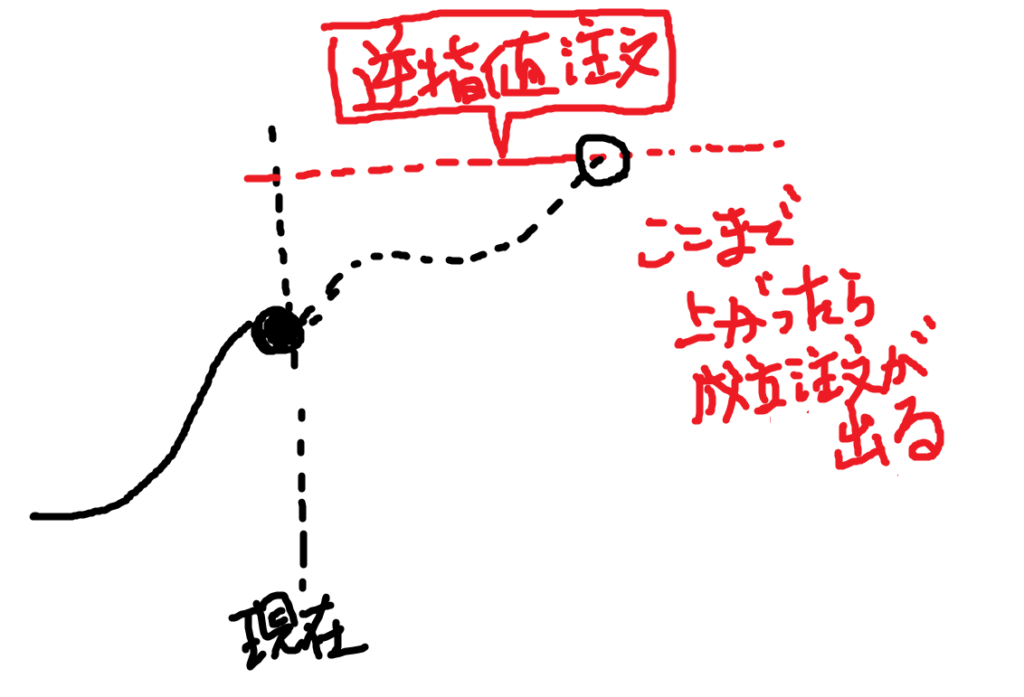

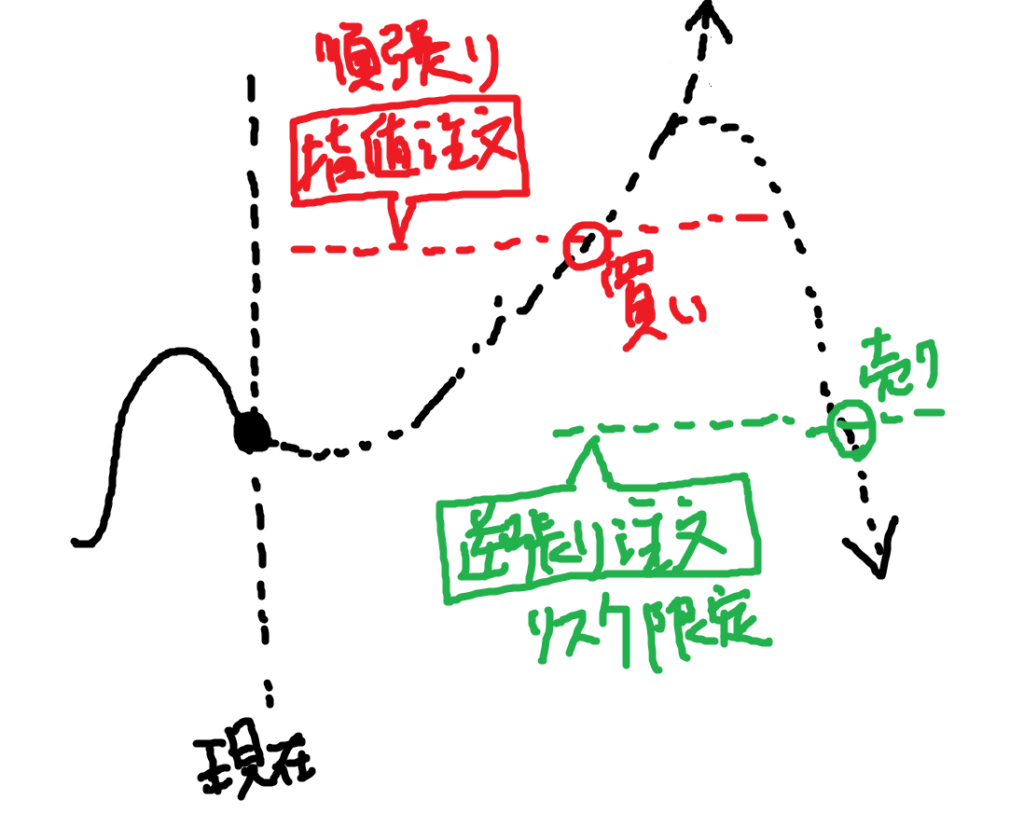

上の画像は、逆指値注文のイメージを表しています。

このように、逆指値注文は現在よりも不利な価格を指定して、チャートがその価格を抜けたら成行注文を出すという注文方法です。

「現在よりも不利な価格」というのは、買い注文であれば現在よりも高い価格、売り注文であれば現在よりも低い価格のことです。

なお、指値注文とは違い必ずしも指定した価格で約定するとは限りません。

というのは、指値注文は指定した価格での注文が出されている状態ですが、逆指値注文は指定した価格に到達してから成行注文が出される形だからです。(この理由は後述の「豆知識」をご覧ください。)

新規注文の場合、買い注文であれば現在よりもチャートが上昇してから買う、売り注文であれば現在よりもチャートが下落してから売るという形になります。

わざわざ不利な価格でポジションを持つということで違和感を感じるかもしれませんが、一定以上の動きが出たことを根拠に、トレンドが発生したと判断して取引を行うようなケースをイメージするといいでしょう。

また、決済注文についは、損切りラインのような形で、損失の拡大(利益の減少)を限定する形で使われるのが基本です。

逆指値注文のメリット・デメリット

逆指値注文のメリットは、以下のような点が挙げられます。

指値注文と基本的に同じですが、逆指値の場合には決済注文においてリスクを限定できることもできるのがポイントです。

続いて、逆指値注文のデメリットも見ていきましょう。

スピード面については指値注文と同様に、成行注文よりも遅くなるところがあります。

また、逆指値注文では現在よりも不利な価格を指定することになるため、値幅を無駄にしてしまい利益が少なくなってしまうところがあります。

価格は指定しているものの、成行注文と同様にそれよりも不利な価格で約定することがあるという点も、頭に入れておくようにしましょう。

逆指値注文の使いどころ

逆指値注文の特徴を踏まえると、以下のような局面が使いどころと言えるでしょう。

- 相場展開に振り回されずに計画的にトレードをしたい

- リスク(損失の拡大、利益の減少)を限定しながら、保有ポジションの含み益を拡大させたい

- 重要ラインのブレイクアウトなど、トレンド発生のきっかけを確認してから順張りエントリーを狙いたい

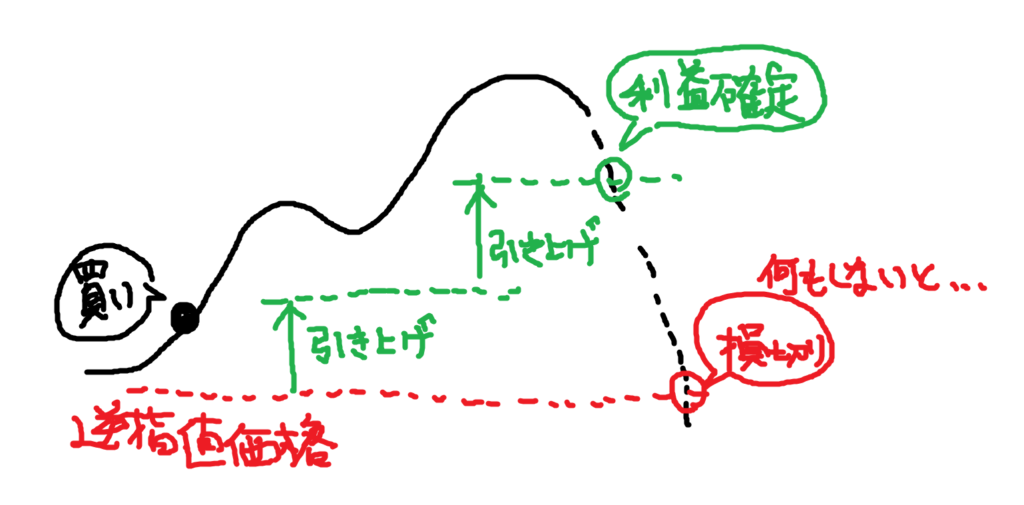

逆指値注文は、決済注文においてよく利用されます。トレードにおいて大切なリスクのコントロールが可能となるからです。

逆指値注文で想定外の損失が発生しないようにした上で、ポジションの含み益を拡大を待つわけです。

ただし、指定価格を動かさずにずっと待っていると、上の画像において赤で描いているようにいずれは逆指値注文が約定してしまいます。

含み益が拡大したところでは、上の画像において緑で描いているように逆指値注文の指定価格をポジション方向に動かす、別途利益確定の注文を入れるなど、しっかり利益確定する措置を行うことも忘れないようにしましょう。

また、新規注文で逆指値を使う際には、注文方向(買いであれば上昇、売りであれば下落)に相場が動いたことをきっかけに、トレンドが発生することを狙ったトレードとなります。

こういった形の典型的なパターンの一つが、重要ラインのブレイクアウトです。

ただし、ブレイクアウトにはダマシが起こることも多いので、そこまで想定して戦略を考えておいた方がいいでしょう。

このブレイクアウトについては、以下の記事でも説明しているので気になる人は参考にしてみてください。

応用的な3つの注文方法

基本的な注文方法を組み合わせて行うのが応用的な注文方法です。

応用的な注文方法としては、以下のようなものがあります。

- OCO注文

- IFD注文

- IFO注文(IFDOCO注文)

これらの注文方法を使いこなせるようになると、よりスムーズにトレードを進めることが可能となります。

整理して理解すれば意外に簡単なので、しっかり頭に入れておくようにしましょう。

OCO注文

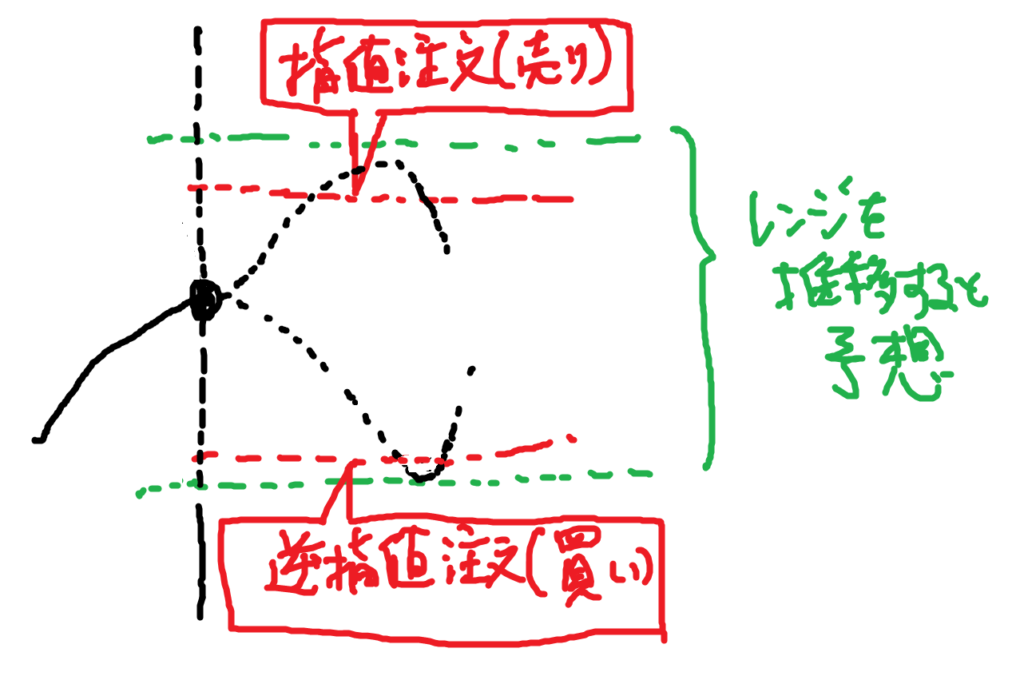

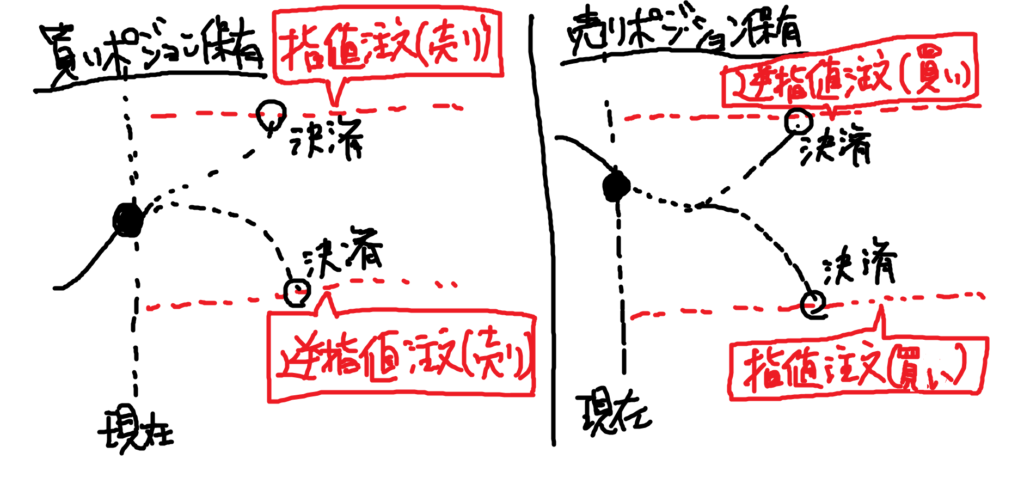

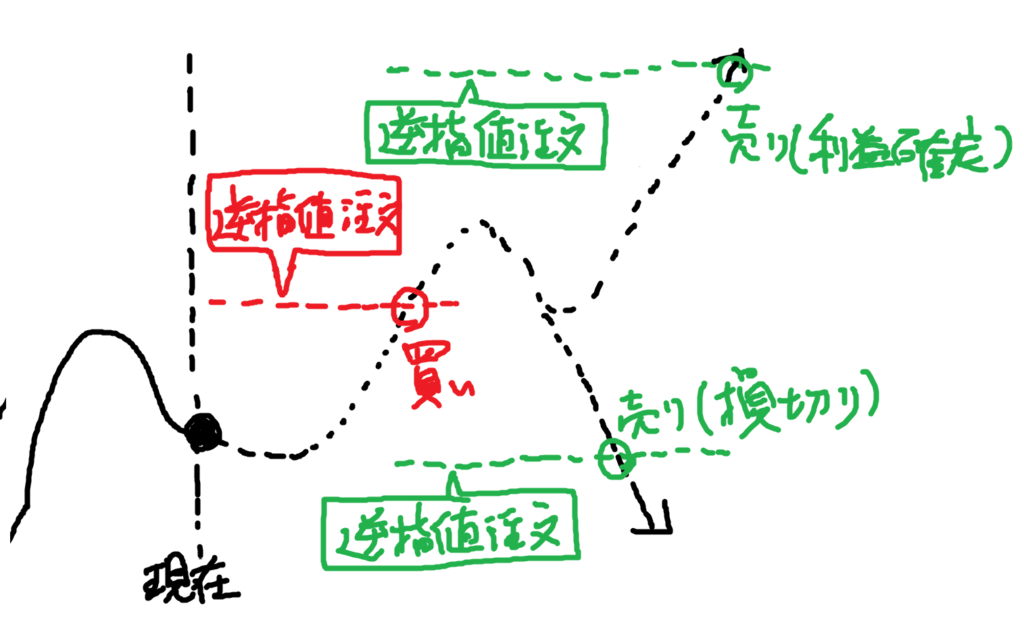

上の画像は、OCO注文のイメージを表しています。

これを見ると分かるように、OCO注文は現在のチャートよりも上と下にそれぞれ1つずつ、指値注文または逆指値注文を同時に発注する注文方法です。

なお、2つの注文を発注しますが、いずれか一方が約定すると残りの一方の注文は自動で取り消されます。

これによって、OCO注文で出す2つの注文のうち、約定するのはどちらか一方の注文だけとなる仕組みになっているのがポイントです。

このOCO注文は、新規注文と決済注文のいずれにおいても使用することが可能ですが、少し意味合いが変わってきます。

OCO注文については、新規注文と決済注文に分けて見ていきましょう。

新規注文におけるOCO注文

新規注文でOCO注文をする場合、細かくは以下の4パターンに分けられます。

- 現在のチャートよりも上に指値注文(売り注文)、下に指値注文(買い注文)

- 現在のチャートよりも上に指値注文(売り注文)、下に逆指値注文(売り注文)

- 現在のチャートよりも上に逆指値注文(買い注文)、下に指値注文(買い注文)

- 現在のチャートよりも上に逆指値注文(買い注文)、下に逆指値注文(売り注文)

上の画像で示しているように、1つ目の上下に指値注文を入れるパターンは、上昇すれば売りを、下落すれば買いを入れるという形です。

逆張り目線のエントリーを狙っているので、レンジ相場などにおいて有効になると考えられます。

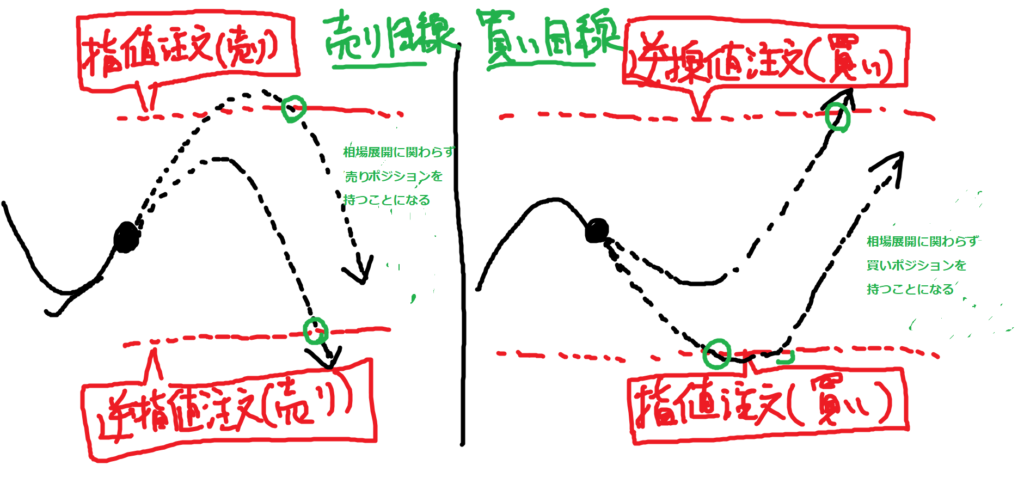

上の画像で示しているように、2つ目と3つ目の上下に指値注文と逆指値注文をあべこべに入れるパターンは、上下に入れる注文が買い注文(右側)または売り注文(左側)で揃っているのが特徴です。

つまり、今後の相場が上昇するか下落するかの目線が決まっていて、どちらに動いてもポジションを保有したいというときに使います。

このとき、できれば指値注文の方で約定させたいわけですが、そこまで値が調整せずに相場が動き出してしまった場合にも、逆指値注文でトレードチャンスは逃さないようにする形ですね。

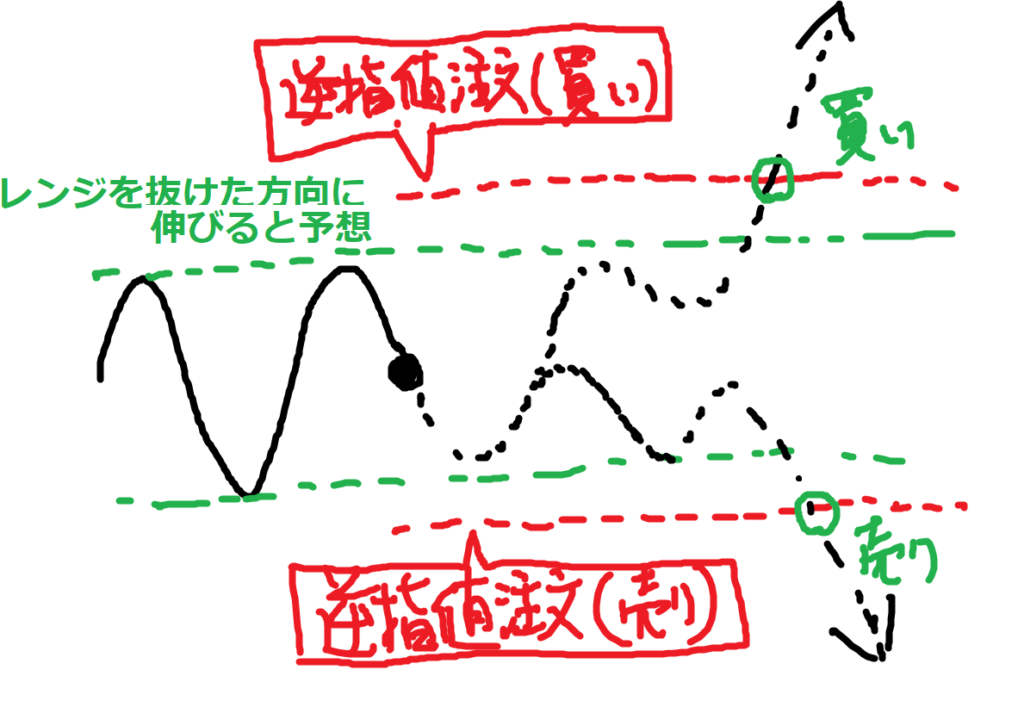

上の画像で示しているように、4つ目の上下に逆指値を入れるパターンは、上昇すれば買いを、下落すれば売りを入れる形です。

これは、現状がレンジ相場になっているときに、レンジを抜けた方向にトレンドが発生すると予想し、順張りを狙うようなケースで有効な注文方法でしょう。

基本の指値注文や逆指値注文を単独で使う場合、相場が指定価格と反対方向に動くと約定せずにトレードができないというデメリットがありました。

この点、OCO注文では現在のチャートの上下に指値注文または逆指値注文を置くことになるので、相場がどちらに動いてもトレードができるようになっています。(ただし、指定価格内で相場がずっと推移すればトレードできません。)

新規注文におけるOCO注文は、指値注文と逆指値注文のデメリットを解消した注文方法と言えるでしょう。

決済注文におけるOCO注文

決済注文におけるOCO注文を細かく分けると、以下の2パターンとなります。

- 買いポジションの場合、現在のチャートよりも上に指値注文(売り注文)、下に逆指値注文(売り注文)

- 売りポジションの場合、現在のチャートよりも上に逆指値注文(買い注文)、下に指値注文(買い注文)

いずれのパターンも、上下に指値注文と逆指値注文をあべこべに入れる形です。

2パターンのイメージは、上の画像でそれぞれ確認してください。

買いポジションか売りポジションかで、売り注文になるか買い注文になるかという違いはありますが、これを使う際の考え方はほとんど同じと言っていいでしょう。

指値注文の方には利益確定を狙いたい価格を指定し、逆指値注文の方にはリスクを限定するための価格を指定することになります。

この注文方法を利用することで、相場がどのような展開になっても基本的にポジションは決済されることになるわけです。

基本の指値注文や逆指値注文を単独で使う場合、リスクを限定できない、利益確定のチャンスを逃してしまうといったデメリットがありました。

この点、OCO注文を使えば相場展開に関わらず決済されるので、リスクを限定しながら期待する利益額を狙うことができます。

OCO注文は、決済注文における指値注文と逆指値注文のデメリットを、両者を同時に発注することで解消しているわけです。

IFD注文

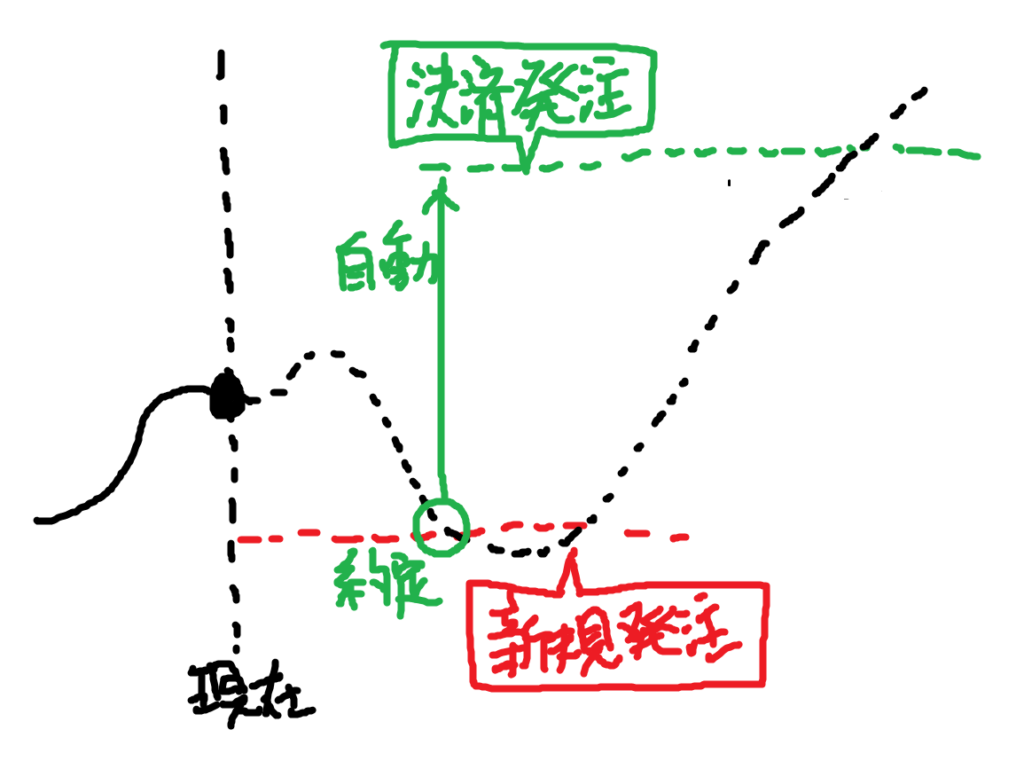

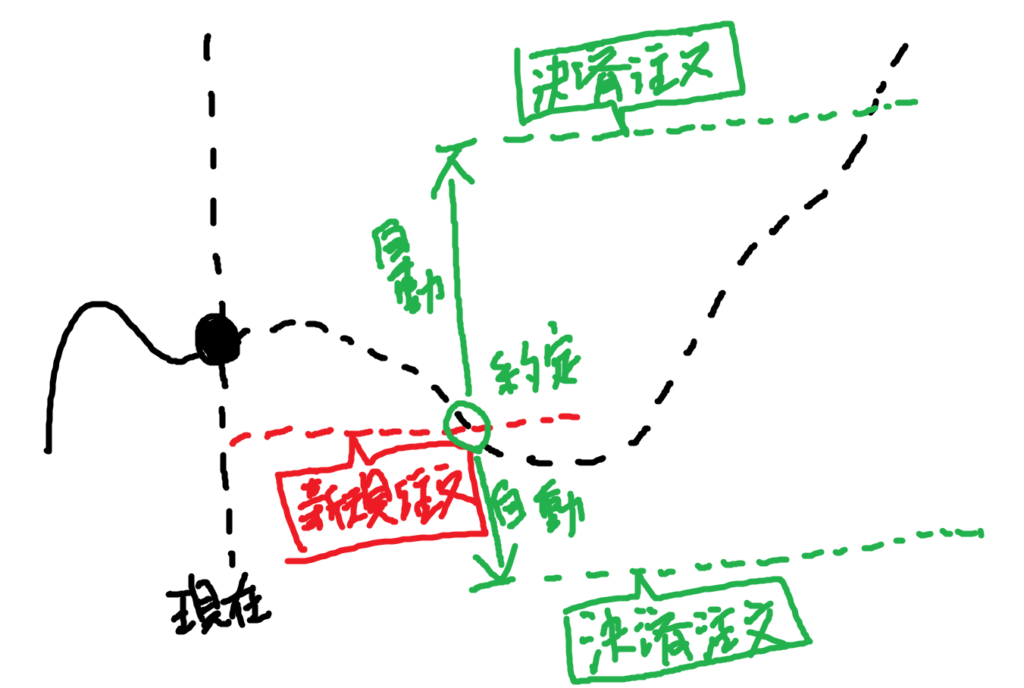

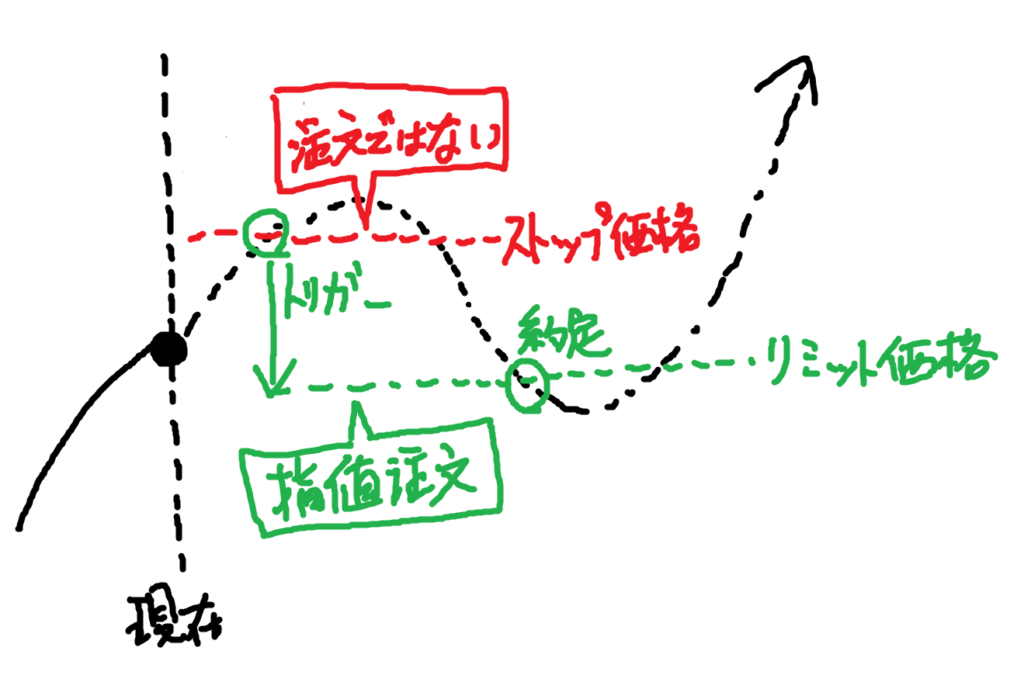

上の画像は、IFD注文のイメージを表しています。

IFD注文は、価格を指定して新規注文を行うと同時に、それが約定した際に出す決済注文の価格を指定できるという注文方法です。

言い方を変えると、新規注文としての指値注文または逆指値注文を出すと同時に、決済注文としての指値注文または逆指値注文を出します。

なお、新規注文が約定した後に決済注文が出されるので、新規注文が約定する前に決済注文の指定価格で約定してしまうといったことはありません。

ここまで紹介してきた注文方法とは異なり、新規注文と決済注文をまとめて出せるというのがこの注文方法の大きな特徴です。

IFD注文のパターン

IFD注文は、以下の4つのパターンの注文の出し方があります。

- 新規注文で指値注文、決済注文で指値注文

- 新規注文で指値注文、決済注文で逆指値注文

- 新規注文で逆指値注文、決済注文で指値注文

- 新規注文で逆指値注文、決済注文で逆指値注文

それぞれのパターンの特徴について、指値注文と逆指値注文のメリット・デメリットを踏まえて整理していきましょう。

1つ目の「指値注文→指値注文」というパターンの場合、新規注文では指値注文を使い、レンジ相場における反転やトレンド相場における押し目買い、戻り売りを狙う形です(上の画像における赤色)。

その上で、決済注文では予想した相場展開になった場合において、利益確定のチャンスを逃さないことを優先して指値注文を入れていきます (上の画像における緑色) 。

2つ目の「指値注文→逆指値注文」というパターンは、新規注文では指値注文によって、レンジ相場における反転やトレンド相場における押し目買い、戻り売りを狙います (上の画像における赤色) 。

一方、決済注文においては、想定外となった場合のリスクを限定することを優先して逆指値注文を使う形です (上の画像における緑色) 。

3つ目の「逆指値注文→指値注文」というパターンは、新規注文では逆指値注文によって、重要ラインのブレイクアウトなどを狙っていきます (上の画像における赤色) 。

その上で、トレンドが発生したときに期待できる利益確定を積極的に取りにいく形です (上の画像における緑色) 。

4つ目の「逆指値注文→逆指値注文」というパターンは、新規注文では逆指値注文で、同様に重要ラインのブレイクアウトなどを狙います (上の画像における赤色) 。

ただし、ブレイクアウトにおけるダマシを警戒することを優先して、逆指値によってリスクを限定するという形です (上の画像における緑色) 。

どのパターンが良いかは状況次第ですが、自分のトレードの狙いを踏まえて最適なパターンを選ぶようにしましょう。

ここまでで紹介した注文方法は、いずれも新規注文だけ、決済注文だけという形でしか使用できませんでした。

この点、IFD注文では新規注文と同時に決済注文を出せるため、1つの注文で取引を完結させることもできます。

ただし、決済注文で使えるのは指値注文か逆指値注文なので、相場展開によっては約定しない可能性もあります。

そのため、リスクを限定できない、手動での利益確定が必要となるといった弱点も残っています。

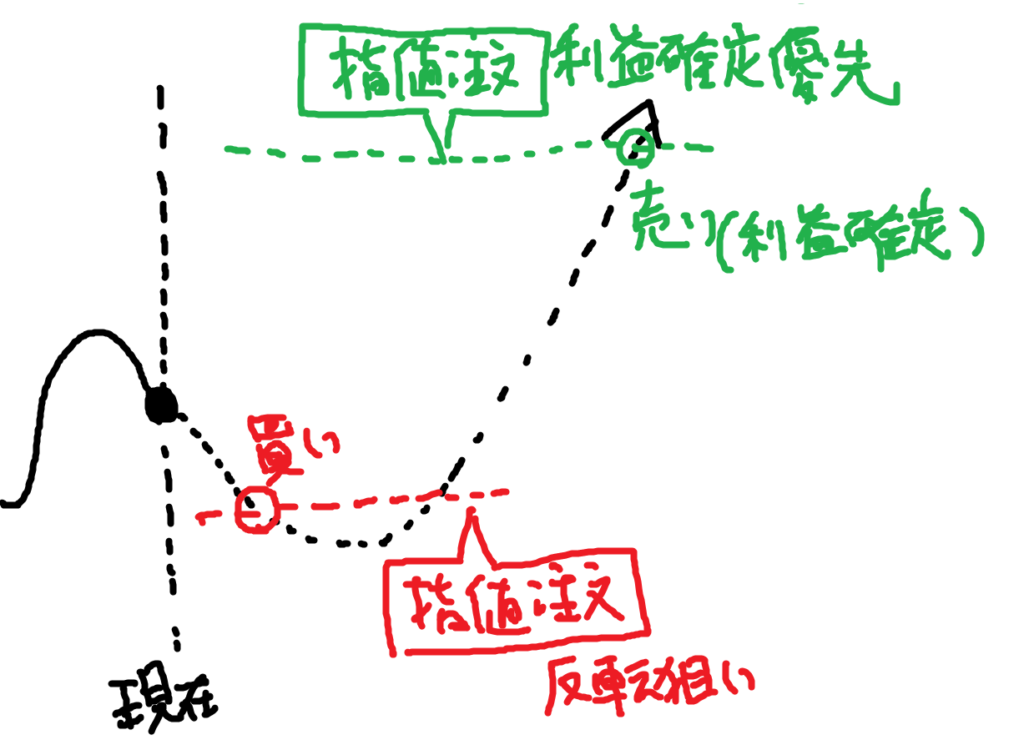

IFO注文(IFDOCO注文)

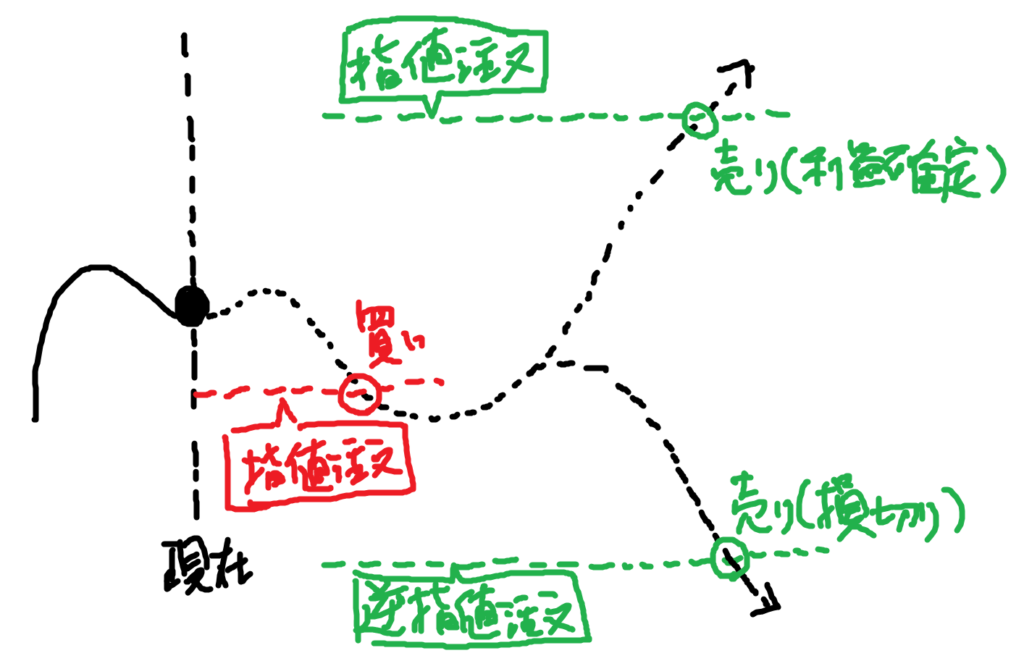

上の画像は、IFO注文のイメージを表しています。

見ての通りIFD注文に似ていますが、IFO注文はIFD注文における決済注文の部分にOCO注文を使っている点が異なります。

つまり、新規注文として指値注文または逆指値注文を出すと同時に、決済注文としてOCO注文を出しているわけです。

このOCO注文は決済注文なので、指値注文(利食いライン)と逆指値注文(損切りライン)を出すことになります。

IFO注文のパターン

IFO注文についても、パターンを整理しておきましょう。

- 新規注文で指値注文、決済注文でOCO注文(指値注文+決済注文)

- 新規注文で逆指値注文、決済注文でOCO注文(指値注文+決済注文)

両者の違いは、新規注文が指値注文か逆指値注文かという点です。

上の画像は、1つ目の新規注文が指値注文のパターンを表しています。

このパターンでは、レンジ相場における反転やトレンド相場における押し目買い、戻り売りを狙うことになります(画像における赤色)。

上の画像は、2つ目の新規注文が逆指値注文のパターンを表しています。

こちらのパターンは、レンジや重要ラインのブレイクアウトによるトレンド発生などを狙う形です (画像における赤色) 。

なお、いずれのパターンにおいても、決済注文はOCO注文となっているので、ポジションを保有した際の利益確定と損切りの価格を設定できます(画像における緑色)。

IFD注文の場合、決済注文が指値注文か逆指値注文だけとなるため、必ずしも決済注文が約定するとは限りませんでした。

この点、IFO注文は決済注文がOCO注文となっているため、新規注文が約定すれば基本的に決済注文も約定するので、1つの注文でトレードを完結させることができます。

IFO注文を上手に使いこなせば、相場の監視時間を抑えながら計画的にトレードを進めやすくなるでしょう。

OCO注文/IFD注文/IFO注文を整理

ここで、応用的な注文方法として紹介した3つについて、簡単に整理しておきたいと思います。

OCO注文、IFD注文、IFO注文と難しそうな名前が付けられていますが、中身は指値注文と逆指値注文の組み合わせに過ぎません。

名前も覚えておいた方がいいですが、それよりも指値注文と逆指値注文がどのように組み合わされているのか、中身を理解しておくようにしましょう。

| 注文方法 | 新規注文 | 決済注文 |

| OCO注文 | ・指値注文+指値注文 ・指値注文+逆指値注文 ・逆指値注文+逆指値注文 | ― |

| ― | ・指値注文+逆指値注文 | |

| IFD注文 | ・指値注文 ・逆指値注文 | ・指値注文 ・逆指値注文 |

| IFO注文 | ・指値注文 ・逆指値注文 | ・指値注文+逆指値注文 |

その他の特殊な注文方法

一般的な注文方法を6つ紹介してきましたが、各社はこれ以外にもさまざまな特殊な注文を提供しています。

ここでは、こういった特殊な注文方法として以下の2つを紹介します。

- ストップリミット注文

- トレール注文

では、それぞれの仕組みを細かく見ていきましょう。

なお、細かい点は会社によって異なる可能性もあります。ご利用のツールの仕様はよく確認するようにしてくださいね。

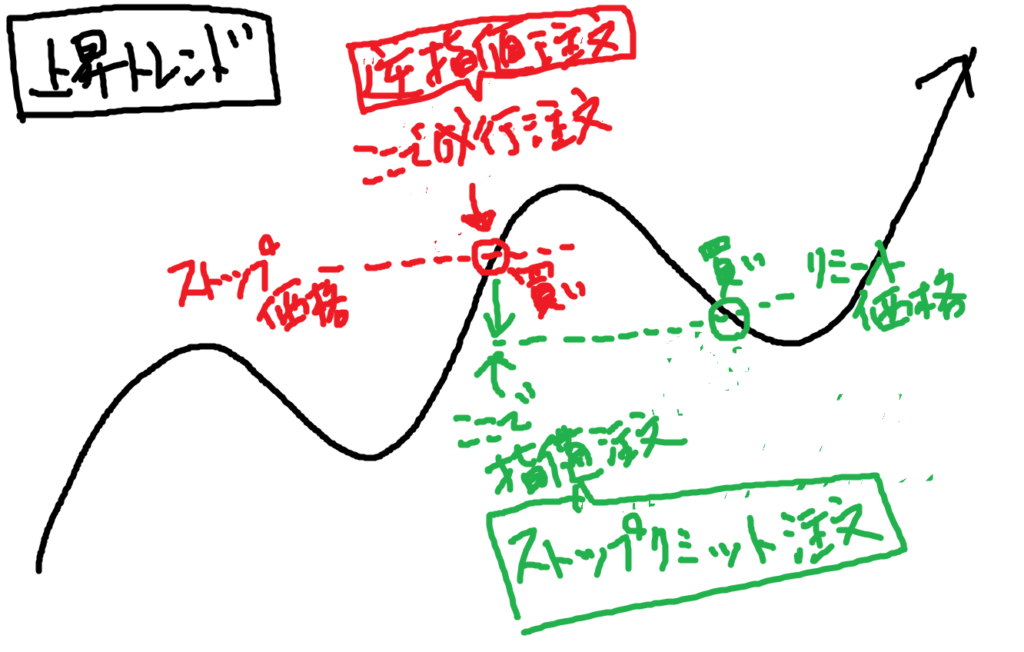

ストップリミット注文

上の画像は、ストップリミット注文のイメージを表しています。

このストップリミット注文は逆指値注文の一種で、仕組みは逆指値注文とほとんど同じです。

異なっているのは、通常の逆指値では指定した価格に到達すると成行注文が出されるのに対し、ストップリミット注文では指値注文が出されるところです。

ストップリミット注文では、以下の2つの価格を指定します。

- ストップ価格

- リミット価格

「ストップ」とは逆指値を意味し、ストップ価格には現在のチャートよりも不利な価格を指定します。また、「リミット」とは指値を意味し、リミット価格にはストップ価格よりも有利な価格を指定します。

ストップリミット注文では、チャートの価格がこのストップ価格に到達すると、自動的にリミット価格を指定した指値注文が発注されるという仕組みになっています。

このように、ストップ価格はあくまでトリガーの役割をするのみで、約定することはないのがポイントです。

例えば、ストップリミット注文で買い注文を出す場合には、ストップ価格には現在よりも高い価格を指定し、リミット価格にはストップ価格よりも低い価格を指定します。

チャートが上昇してストップ価格に到達すればリミット価格を指定した指値注文が発注されます。その後、チャートがリミット価格まで下落すると、この指値注文が約定されます。

この注文がうまくいくのはストップ価格まで上昇し、リミット価格までいったん押した後、再び上昇していくという相場展開になった場合です。

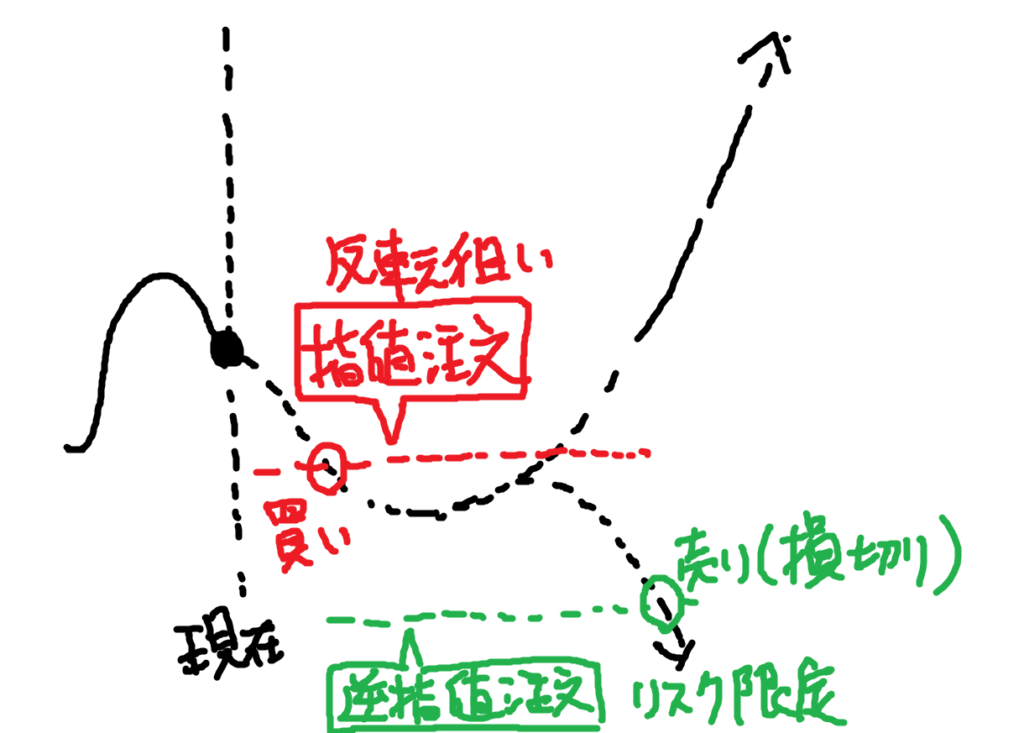

ストップリミット注文の使いどころ

ストップリミット注文が有効なのは、以下のような狙いがあるケースです。

- トレンド発生中の押し目や戻りを狙う

ストップリミット注文は逆指値注文の発展バージョンであることを意識すると、使いどころが理解しやすいと思います。

上の画像は、上昇トレンド中における逆指値注文とストップリミット注文の使いどころをイメージで表しています。

逆指値注文は赤色で示しているように、ブレイクアウトなどのきっかけを確認してすぐにポジションを持つという形でした。

これに対して、ストップリミット注文は緑色で示しているように、そういったきっかけを確認した上で、その後の押し目や戻りを狙うというイメージです。

これによって、同じ狙いを持ったトレードでもより有利な価格でポジションを持ちやすくなる、というメリットがあると考えられます。

ただし、それと同時に、リミット価格まで調整されなかった場合には、トレードチャンスを逃す可能性も出てきます。

これを踏まえると、ブレイクアウトをきっかけとして一気に相場が動くような局面では、逆指値の方が成功率は高いと言えるでしょう。

反対に、比較的緩やかなトレンドにおいて上値・下値の切り上げ・切り下げが継続しているという状況では、ストップリミット注文が向いていると考えられます。

なお、この内容には相場におけるトレンドの定義が関係しています。こちらをご存じない方は、以下の記事でトレンドの定義をチェックしてみることをおすすめします。

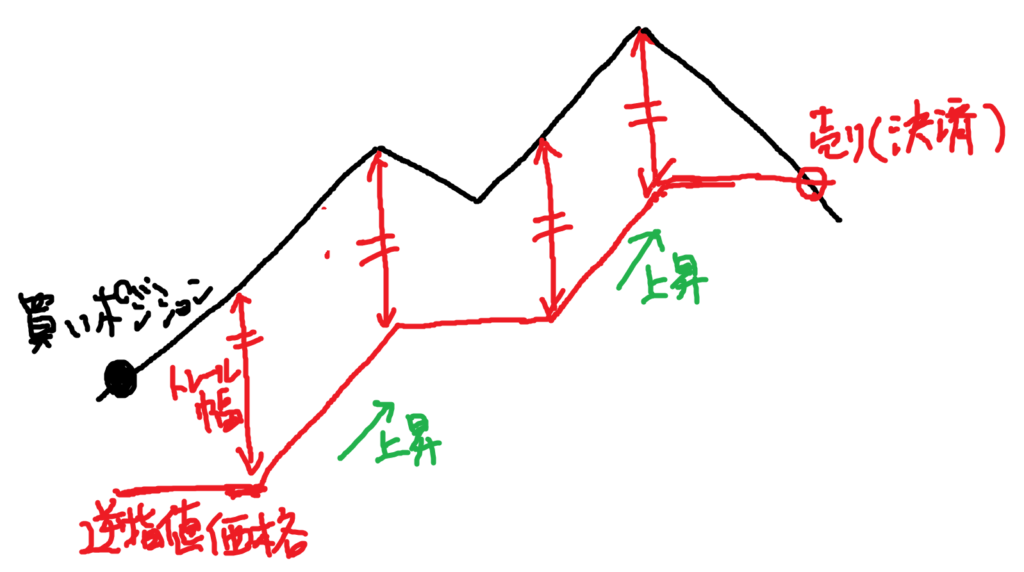

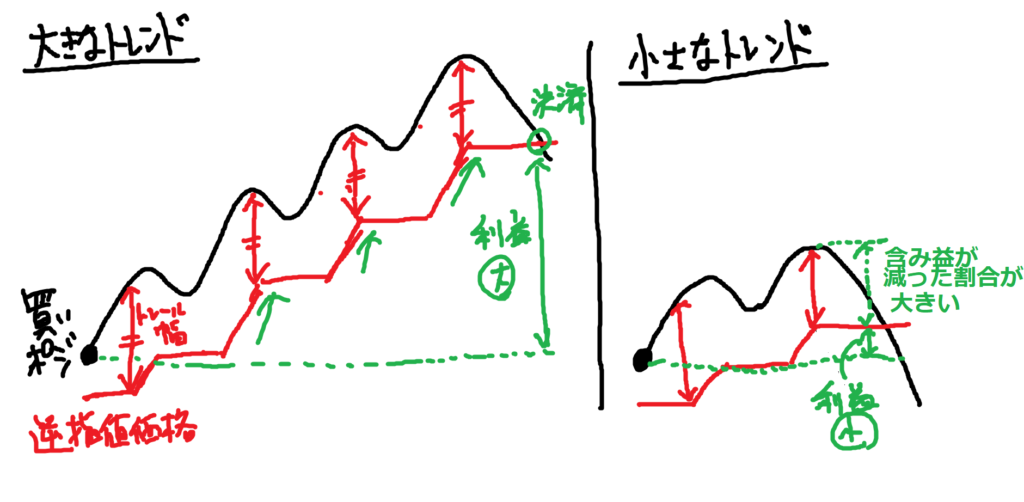

トレール注文

上の画像は、トレール注文のイメージを表したものです。

トレール注文は、逆指値注文を使った決済注文の一種で、一定の条件のもとチャートの動きに追随して自動的に逆指値価格が変わっていくようになっています。

トレール注文で指定するのは以下の2つです。

- 逆指値価格

- トレール幅

チャートがポジション方向に動いて逆指値価格からトレール幅以上離れたときに、逆指値価格とチャートの差がトレール幅となるように、逆指値価格を動かしていきます。

なお、一度ポジション方向に動かした逆指値価格は、その後、ポジションとは逆方向にチャートが動いても、元に戻ることはありません。

そのため、チャートの動きに合わせて逆指値価格はポジション方向に動きながら、最終的にはチャートがポジションと逆方向にトレール幅だけ動いた際に、トレール注文の逆指値注文が約定することになるわけです。

トレール注文の使いどころ

上の画像では、トレンドが大きく伸びた場合(左側)とあまり伸びなかった場合(右側)において、トレール注文を使うとどうなるかを比較しています。

これを踏まえると、トレール注文は以下のようなケースで利益をできるだけ伸ばしたい場合に有効と言えるでしょう。

- トレンドが長く続く可能性が高い

- トレンドに明確な目標ラインが設定できないが、大きく伸びる可能性がある

トレール注文を使った場合、ポジション方向に順調に相場が推移すれば、どこまでも利益が伸びていく可能性があります。

そういう意味では、特に大きく相場が動き局面において、うまく使っていきたい注文方法と言えるでしょう。

一方で、ポジションが決済されるのが、トレール幅だけ逆行してからになるため、大きく伸びなかった相場においては、利幅を無駄にしてしまう側面が大きくなります。

かといってトレール幅を狭く設定すると、トレンドにおける調整局面で逆指値注文にかかってしまいやすくなります。

こういったことから、トレール注文を扱う際には以下の2点を意識することが大切です。

- 大きく伸びる相場において使用する

- 適切なトレール幅を設定する

なお、適切なトレール幅は取引対象や時間足などによっても異なります。

バックテストを通じてしっかり検証をして、最も期待値が高くなるトレール幅を探すことをおすすめします。

注文方法に関する注意点、懸念点

逆指値注文は、リスクを限定するという意味で非常に重要な働きをしてくれる注文方法です。

しかし、ここでしっかり頭に入れておいてほしいのは、逆指値注文は指定した価格よりも不利な価格で約定することがあるという点です。

そのため、逆指値注文を使ってもリスクを完全に限定できるわけではありません。

特に、上の画像のような相場が急激に動く局面などにおいては、指定した価格よりも大きく不利な価格で約定してしまい、想定よりも大きな損失が発生してしまうことがあります。

あるいは、逆指値注文が約定せずに、そもそもリスクが限定できないことも考えられます。

もし極端に大きな数量で取引を行っていたときにこういったことが起こってしまったら、それだけで退場に直結するような痛手を負うことになるでしょう。

逆指値注文は冷静に損切りを実行してくれるトレードの強い味方です。

しかし、逆指値注文でリスクを完全に限定できるわけではないということを踏まえて、適切な数量でトレードを行うことも忘れないようにしましょう。

豆知識

逆指値注文では、指値注文と違い、指定価格に到達してから成行注文が出される仕組みになっています。

なぜこのような仕組みになっているのかについて、疑問を持つ人もいらっしゃるかもしれませんので、簡単に補足説明をしておきます。

逆指値注文で指定するのは、現在よりも不利な価格です。

例えば、現在の価格が100円だとします。これは、市場に出されている最も高い買い注文が100円で最も安い売り注文が100円という状態です。

このときに、110円を指定価格とした買いの逆指値注文を出すことを考えてみてください。

もし110円での買いを指定した注文が実際に市場に出てしまうと、この値段で売りたい人はいくらでもいるため、この注文は即座に約定することになるでしょう。

つまり、まだ価格が110円になっていない段階で、110円で約定してしまっては逆指値注文の意味がありません。

そういったことのないように、逆指値注文では、価格が実際に110円になってから成行注文を出す形という仕組みを取っているわけです。

用語

- 成行注文

- 指値注文

- 逆指値注文

- OCO注文

- IFD注文

- IFO注文(IFDOCO注文)

- ストップリミット注文

- トレール注文

- レンジ相場

- トレンド相場

- ブレイクアウト

FX会社/証券会社/仮想通貨取引所で使える注文方法

それぞれの注文方法を使用できるFX会社、証券会社、仮想通貨取引所は以下の表の通りです。

FX会社

| 会社名 | 成行注文 | 指値注文 | 逆指値注文 | OCO注文 | IFD注文 | IFO注文 | その他 |

| DMM FX | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ・トレール注文 |

| GMOクリック証券 (FXネオ) | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | |

| 外為オンライン | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ・トレール注文 |

| LINE FX | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | |

| SBI FXトレード | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ・トレール注文 |

証券会社

| 会社名 | 成行注文 | 指値注文 | 逆指値注文 | OCO注文 | IFD注文 | IFO注文 | その他 |

| SBI証券 (国内株式) | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ・ストップリミット注文 |

| 松井証券 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | |

| 楽天証券 (国内株式) | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ・トレール注文 |

仮想通貨取引所

| 取引所名 | 成行注文 | 指値注文 | 逆指値注文 | OCO注文 | IFD注文 | IFO注文 | その他 |

| bitFlyer | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ・ストップリミット注文 ・トレール注文 |

| Coincheck | 〇 | 〇 | 〇 | ||||

| GMOコイン | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | |

| DMM Bitcoin | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

MT4/5における注文方法

MT4とMT5における注文は、新規発注と同時に決済注文を出せるようになっています。

新規注文で選択できるのは以下の注文方法です。

- 成行注文

- 指値注文

- 逆指値注文

- ストップリミット注文(MT5のみ)

これと同時に発注する決済注文では、必要に応じて以下も指定できるようになっています。

- Stop Loss(=逆指値注文)(※)

- Take Profit(=指値注文)

(※)Stop Lossには、ポジション保有後にトレール注文を設定することができます。

MT4/5の注文パターンをまとめると以下のようになります。

| 新規注文 | 決済注文 | 補足 |

| 成行注文 | 指値注文 | |

| 逆指値注文 | ・トレール注文を設定可能 | |

| 指値注文+逆指値注文 (OCO注文と同じ) | ・トレール注文を設定可能 | |

| 指値注文 | 指値注文 | ・IFD注文と同じ |

| 逆指値注文 | ・IFD注文と同じ ・トレール注文を設定可能 | |

| 指値注文+逆指値注文 (OCO注文と同じ) | ・IFO注文と同じ ・トレール注文を設定可能 | |

| 逆指値注文 | 指値注文 | ・IFD注文と同じ |

| 逆指値注文 | ・IFD注文と同じ ・トレール注文を設定可能 | |

| 指値注文+逆指値注文 (OCO注文と同じ) | ・IFO注文と同じ ・トレール注文を設定可能 | |

| ストップリミット注文 (MT5のみ) | 指値注文 | |

| 逆指値注文 | ・トレール注文を設定可能 | |

| 指値注文+逆指値注文 (OCO注文と同じ) | ・トレール注文を設定可能 |

MT4やMT5では、特にOCO注文やIFD注文、IFO注文という名前は使われていません。

ですが、新規注文でのOCO注文を除き、トレール注文も含めてほとんど全ての注文方法が使用できるようになっています。