グランビルの法則とダウ理論はセットで使え!相乗効果バツグンの組合せ手法とは?

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

PR:無料で最強チャートツールを手に入れよう

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

ダウ理論やグランビルの法則は、いずれもテクニカル分析における王道理論で多くのFXトレーダーが使っていると思います。

名前を聞いたことがある人は多いと思いますし、それぞれの内容をしっかり理解しているという人もいるかもしれません。

ただそんな人でも、ダウ理論とグランビルの法則の両方をセットで使う手法はご存じないことが多いはず。

実はダウ理論とグランビルの法則は、セットで使うことによって精度が上がるところがあり、相乗効果バツグンの組み合わせです。

今回は、ダウ理論とグランビルの法則を簡単におさらいした上で、セットで使う組み合わせ手法を解説していきます。

このテクニックを理解すれば相場の流れも見えるようになってくるので、ぜひ最後までチェックしていってください!

目次

グランビルの法則が示す8つの売買ポイント

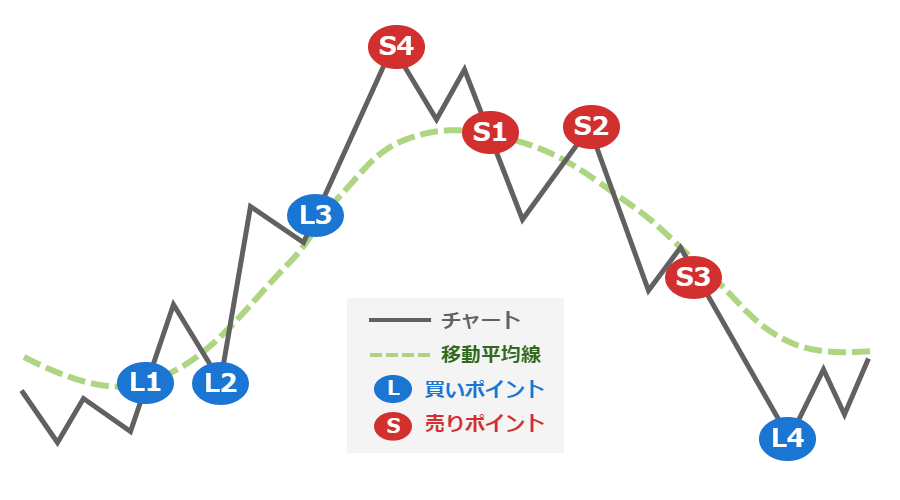

グランビルの法則には4つの買いサインと4つの売りサインの、計8つの売買サインがあります。

次の画像を見てください。

L1~L4の青丸が4つの買いサインで、S1~S4の赤丸が4つの売りサインです。

ちなみに、これはあくまでも分かりやすく示したイメージ図であって、買いサインや売りサインがいつも画像の順番通りに表れるわけではない点に注意してください。

例えばL2とL3の順番が入れ替わったり連続したりすることもありますし、L4がL1やL2の後に発生することもあります。

では、4つの買いサインの条件について、次の表を使ってそれぞれ具体的に整理しておきます。

なお、売りサインは買いサインの上下逆を考えればいいので、ここでは省略しますね。

| 画像 | サイン | 条件 |

| L1 | 買いサイン1 | ・移動平均線が横ばい、または、上向きに変わりつつある ・チャートが移動平均線を下から上に追い抜く |

| L2 | 買いサイン2 | ・移動平均線が上向きである ・チャートが移動平均線の上にある状態から、移動平均線を割り込んで下落する ※教科書的には上記だが、これ加えて一定の基準を設けて上昇反転の判定もしておきたいところ |

| L3 | 買いサイン3 | ・移動平均線が上向きである ・チャートが下落したものの、移動平均線を割り込まずに再上昇した |

| L4 | 買いサイン4 | ・移動平均線が下向きである ・チャートが移動平均線の下側で大きく下落し、チャートと移動平均線が大きく乖離している |

では、このサインの条件を踏まえて、もう少し解説を加えておきます。

グランビルの法則では移動平均線の傾きでトレンド判断

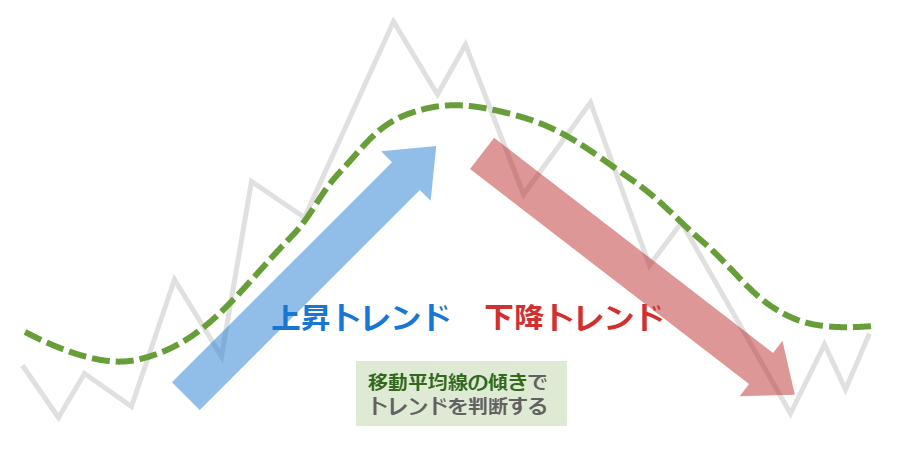

グランビルの法則のサインの条件には移動平均線の傾きが必ず入っており、これによってトレンドを判断しています。

具体的には、移動平均線が上向きであれば上昇トレンド、下向きであれば下降トレンドと判断するという形です。

このトレンド方向にトレードする場合は順張り、逆方向にトレードする場合は逆張りとなります。

とすると、L1・L2・L3は順張りトレード、L4は逆張りトレードというわけです。

なお、ダウ理論は基本的に順張りの考え方なので、セット手法では基本的にグランビルの法則の順張り系サインを使います。

そのため、本記事を読むに当たってはL1・L2・L3(その中でも特にL2・L3)を意識するようにしてください。

ここではグランビルの法則を簡単に紹介しましたが、より詳細な解説を読みたいという人は以下の記事をおすすめします。

ダウ理論における6つの基本原則

ダウ理論では、6つの基本原則が有名です。

この基本原則の文章は少し分かりにくいと思いますので、それぞれの趣旨を一言で分かりやすく説明しておきましょう。

| 基本原則 | 一言で説明すると… |

| 平均株価(チャート)は全ての事象を織り込む | チャートには全ての事象が織り込まれているので、チャート分析だけでも大丈夫! |

| トレンドには3種類ある | トレンドは、主要トレンド・二次トレンド・小トレンドの3階層を意識しよう。 |

| 主要トレンドは3段階からなる | 主要トレンドは、先行期→追随期→利食い期の3つの時期に分けられるが、このうち追随期が最も狙いどころ。 |

| 平均株価(チャート)は相互に確認されなければならない | ドル円と日経平均株価など、相関性の高い複数の分析対象でトレンドの発生を確認しよう。 |

| トレンドは出来高でも確認されなければならない | 出来高が増えない中で発生するトレンドには注意する必要あり。 |

| トレンドは明確な転換シグナルが発生するまで継続する | トレンドは継続するものなので、転換シグナルが発生するまではトレンド方向の目線を持ち続けよう。 |

いずれも大切なのですが、グランビルの法則とセットで使う上で直接使うのが、最後に挙げている「トレンドは明確な転換シグナルが発生するまで継続する」です。

ということで、この基本原則についてもう少し深掘りして説明しておきます。

ダウ理論におけるトレンドの定義

「トレンド」という言葉が何度も出てきていますので、ここでダウ理論がいうトレンドの定義について説明しておきます。

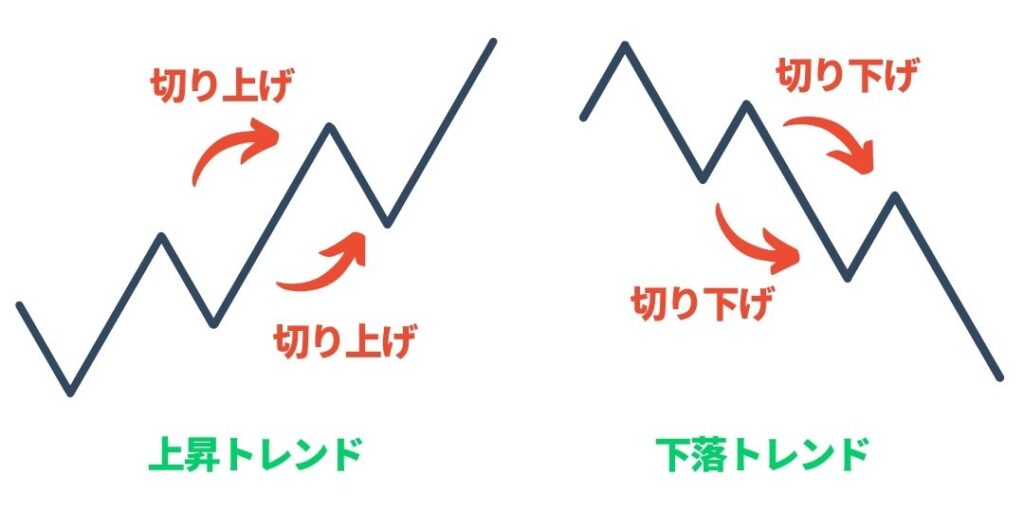

ダウ理論における上昇トレンドと下降トレンドは、以下の通りです。

| 方向 | 条件 |

| 上昇トレンド | 高値と安値がともに切り上がっている |

| 下降トレンド | 高値と安値がともに切り下がっている |

これをイメージ図で表すと以下の画像のようになります。

ここで「トレンドは明確な転換シグナルが発生するまで継続する」の趣旨を考えてみましょう。

この基本原則がいいたいのは、トレンドの定義を意識して相場を見ろということです。

そして、上昇トレンドが発生すれば買い目線を持ち、下降トレンドが発生すれば売り目線を持ちます。

一度トレンドが発生したら継続するものなので、この目線を転換シグナルが発生するまで持ち続けるという形です。

では、この転換シグナルについても見ていきましょう。

転換シグナルは上昇・下降トレンドの切り替わり

転換シグナルとは、簡単にいうと上昇トレンドと下降トレンドが切り替わることを指します。

それぞれのトレンドには定義が決まっているので、このトレンド転換も以下の2つにパターン分けすることができます。

| パターン | 下降トレンドから上昇トレンドへの転換シグナル※ |

| フェイラースイング | 安値の切り下げに失敗した後に、高値が切り上がる |

| ノンフェイラースイング | 高値が切り上がった後に、安値が切り上がる |

※上昇トレンドから下降トレンドへ切り替わる流れは、上下が逆になります。

それぞれイメージ図で見ながら、転換シグナルがどのタイミングか確認しておきましょう。

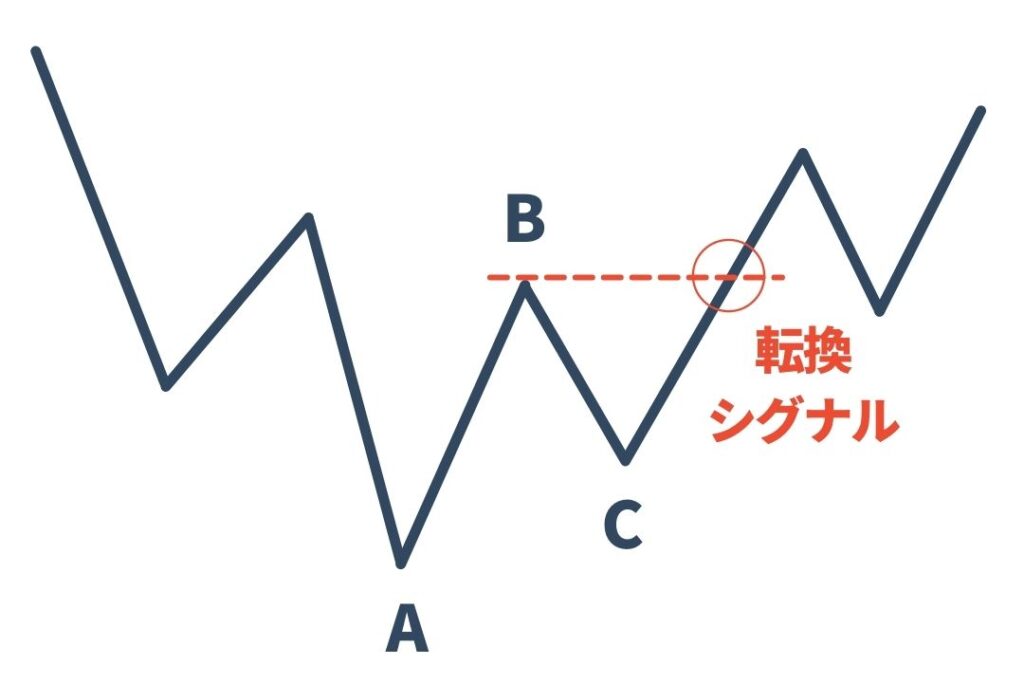

フェイラースイング

フェイラースイングは、CでAを下抜けせずに、そのままBを上抜けするという流れです。

転換シグナルは赤丸で示したように、直前高値Bを上抜けするタイミングとなります。

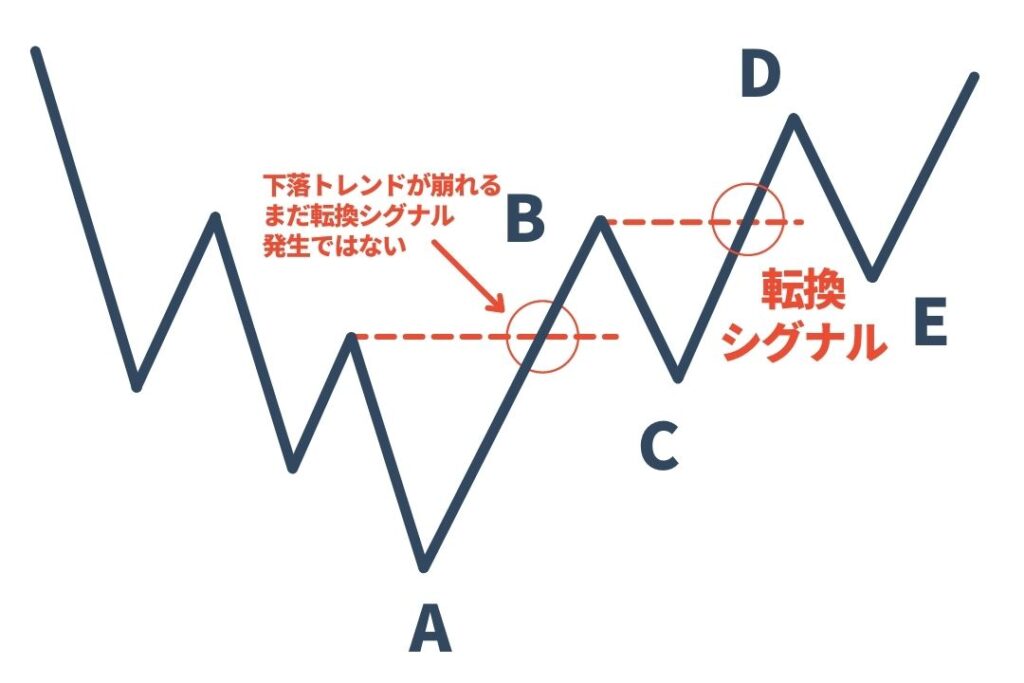

ノンフェイラースイング

ノンフェイラースイングは、最初に直近高値の上抜けが起こり、その後に安値も切り上げるという流れです。

転換シグナルは2つ目の赤丸のところ、直前高値Bを上抜けするタイミングです。

なお、1つ目の赤丸で示しているところは、転換シグナルとみなされないことがあります。

ただしこのタイミングも、トレンドが崩れて転換シグナルにつながる可能性があるので、しっかり意識しておいた方がいいでしょう。

ここではダウ理論におけるトレンドの定義や転換シグナルを解説しましたが、ダウ理論に関する他の論点も知りたい人は以下の記事をご覧ください。

ダウ理論とグランビルの法則を組み合わせたトレード手法

ダウ理論とグランビルの法則の組み合わせた手法では、基本的に両者による相場判断がそろったところでトレードを行います。

異なる2つの観点からの分析をして同じ結果となったので、精度が向上することが期待できるわけです。

その上で、具体的なトレードタイミングについては、グランビルの法則を利用するのがいいでしょう。

というのは、ダウ理論はトレンド方向に伸びる途中でエントリーするのに対し、グランビルの法則ではトレンドとは逆方向に調整するのをいったん待って、より良い位置でエントリーしやすいからです。

ということで、より具体的な考え方を見ていきましょう。

ダウ理論×グランビルの法則ではトレンドを確認してから売買ポイントを探す

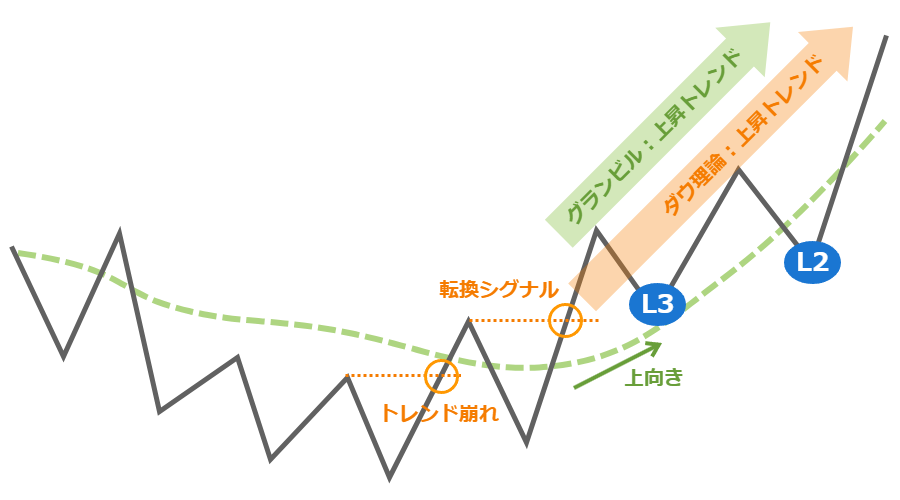

次の画像は、ダウ理論とグランビルの法則をセットで使う手法の考え方とエントリーポイントを示しています。

この画像の緑点線は移動平均線で、青丸(L2・L3)はグランビルの法則に基づく売買ポイントです。

ダウ理論的に見たトレンドの判断などは、オレンジ色で示しています。

ダウ理論とグランビルの法則をセットで使う際にまず意識するのが、両者のトレンド判断がそろうということです。

上の画像ではオレンジ色と緑色の2本の矢印で、ダウ理論とグランビルの法則が上昇トレンドと判断することになるそれぞれのタイミングを示しています。

いずれも上昇トレンドを示したところで、買い目線を持つようにしましょう。

なお、トレンド判断がそろっていない状態では、トレンド判断は保留となりトレードは待つことになります。

こういった形でトレンド判断がそろった状態で、グランビルの法則による売買ポイントでエントリーを行うというのが基本です。

つまり、上の画像で示した青丸(L2・L3)のところで買いを入れます。

なお、グランビルの法則による売買ポイントだけでなく、ダウ理論による売買ポイントでエントリーしても構いません。

例えば上の画像でも2つ目のオレンジ丸、ダウ理論で転換シグナルと判断するところで、上昇の中で買いを入れてもいいでしょう。

ただし、この時点で移動平均線がしっかり上向きとなっていることが必要で、上のケースではちょっと微妙で判断が難しいかもしれないですね。

また、どうしても上昇中のエントリーとなるため、その後の調整で損切りせずに我慢できるかどうかもポイントとなります。

このあたりを考慮すると、グランビルの法則の売買ポイントの方が入りやすいので、初めのうちはこちらをしっかりマスターするのがおすすめです。

ダウ理論とグランビルを実際のチャートでシミュレーション

では、このダウ理論とグランビルの法則を組み合わせて使う手法を、実際のチャートで見ていきましょう。

上の画像は米ドル/円の5分足チャートで、緑ラインは20期間の単純移動平均線です。

また、ダウ理論の判断で使用する高値・安値は白いラインで結んでいます。

その他、チャート下部には、ダウ理論とグランビルの法則で判定したトレンドの方向性をそれぞれ示しています。

赤色のときが下降トレンド、青色のときが上昇トレンドで、両者の判定がそろっている期間はチャート上に薄く色を付けているので、見方を確認してみてください。

では、より細かくチャートの流れを見ていきましょう。

チャートの序盤からAまでは、移動平均線は明確に下向きでグランビル的には下降トレンド、ダウ理論的には高値・安値がともに切り下がっており、下降トレンドです。

これがAのところで高値・安値が切り上がり、ダウ理論的には上昇トレンドとなりました。

ただし、このAの時点ではまだ移動平均線は下向き、グランビル的には下降トレンド継続であり、両者の判定がそろわなくなっている状態です。

しかし、しばらくするとBでは移動平均線も上向きとなり、グランビル的にも上昇トレンドへと変わります。

ここからが薄く青色が付いたゾーンでダウ理論的にもグランビル的にも上昇トレンド、目線が完全に買いとなる形です。

その中で、最初に押し目を作って移動平均線で跳ね返されたCのところが、グランビルの法則による売買ポイント(L3)、1つ目の上向き青矢印のところで買いエントリー。

その後も何度か移動平均線で跳ね返されますが、同様にこれらも買いエントリーポイントとなります。

続いて、Dのところでダウ理論的なトレンド転換が起こります。

この少し前のEの時点で移動平均線はすでに下向きとなっているため、このDにおける転換シグナルと同時に、ダウ理論とグランビルの両者がともに下降トレンドと判断する薄い赤色ゾーンに入る形です。

ここからは売り目線となり、グランビルの法則のサイン発生を待ってトレードタイミングを狙っていくことになります。

具体的なポイントとしては、まずはFの下向きの移動平均線で跳ね返された赤矢印で、これを逃しても2つ目の赤矢印では入りたいところです。

なお、この直近安値をブレイクしたDのタイミングはダウ理論的な売りエントリーポイントでもあるので、ここで売りで飛び乗りエントリーをしてもいいでしょう。

ただし、その際は次の起こると予想される上方向への戻しも想定して、耐えられる自信がある場合のみにしたいところです。

こういう形で、ぜひご自身でもダウ理論とグランビルの法則の両面からチャート分析して、エントリーポイントを探してみてください!

PR:無料利用可能! 次世代チャートツール「TradingView」を試そう

ダウ理論を学べるYouTubeチャンネル

ダウ理論を単なる知識としてではなく、実践的に使えるトレード手法として学びたい方にオススメなのが、YouTubeチャンネル『FX見える化ラボ【FXLabo】』です。

デイトレーダーのタケル氏が、ダウ理論の使い方を徹底的に解説しています。

実際のチャートを使いながらトレードにおける目線の決め方を説明してくれるので、FX初心者でも凄腕トレーダーと同じ方向にエントリーできるでしょう。

この動画を見れば、何をしていいか分からなかった人でも「FXって意外に簡単?」と思えるはずです。

まとめ:基本のトレードルールを固めよう!

今回は、テクニカル分析の王道理論であるダウ理論とグランビルの法則を、どうやって組み合わせて使えばいいか解説してきました。

それぞれを単独で使っている人は少なくないと思いますが、今回の内容をしっかりと理解して、ぜひセットで使う手法を知っていただければと思います。

相場を「なんとなくこうなるだろう」という感じで見ていては、トレード成績を安定させることはできません。

なぜなら、ルールに基づかない感覚的な分析になっており、再現性がないからです。

この点、ダウ理論とグランビルの法則を通して相場を見ることができるようになれば、客観的な視点から相場の流れを把握できるようになり、ブレにくくなります。

もしトレードルールがきちんと決まっておらず、感覚的にトレードしてしまっているという人は、ダウ理論とグランビルの法則を習得を目指すのがおすすめです。

トレードの基礎を身につけて、トレーダーとして成長していくためのベースを築いてくださいね。

内田 まさみ

内田 まさみ

山中 康司

山中 康司