ストキャスティクス |価格の振れ幅から相場の過熱感を測る

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

PR:プロ級の環境でトレードできる!プラチナチャート

テクニカル指標38種類・描画ツール25種類を標準搭載した、専業トレーダーも大満足のプロ級チャート。

それが、GMOクリック証券の『プラチナチャート』です。

多彩なインジケーターで相場をより深く読み解き、勝率アップを狙えます。

またGMOクリック証券はFX・株・BO・CFDなど幅広く対応しており、投資家ならもっておきたい口座の1つです。

テクニカル分析について学び、実践するなら、トレーダーにとって理想の環境といえるGMOクリック証券でやりましょう。

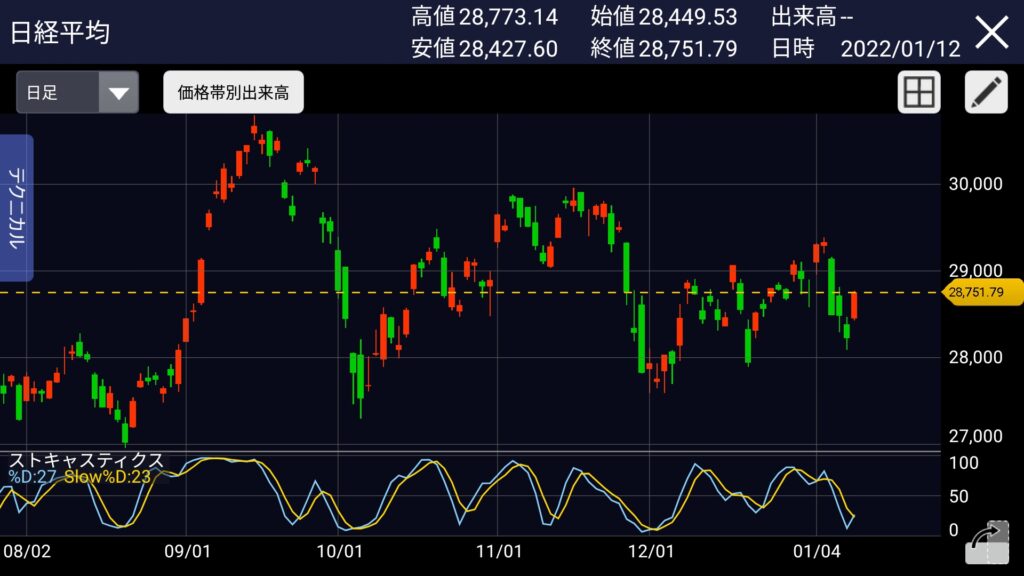

ストキャスティクスは、上記チャートのサブチャートに表示しているインジケーターです。

このストキャスティクスのポイントとしては、次の3点が挙げられます。

- 買われ過ぎ、売られ過ぎを把握し、トレンドの反転を素早く捉えられる

- 特定期間について、最安値~最高値における現在値の相対的な位置を0~100%で示したもの

- 柔軟性の高いインジケーターで、丁寧なバックテストでダマシの頻度が少ないパラメータを検証することが大切

本記事では、ストキャスティクスの計算式から具体的な手法まで、全ての論点を丁寧に解説しています。

ストキャスティクスを使いこなせるようになりたい人は、ぜひ最後までチェックしてください。

ストキャスティクス計算式

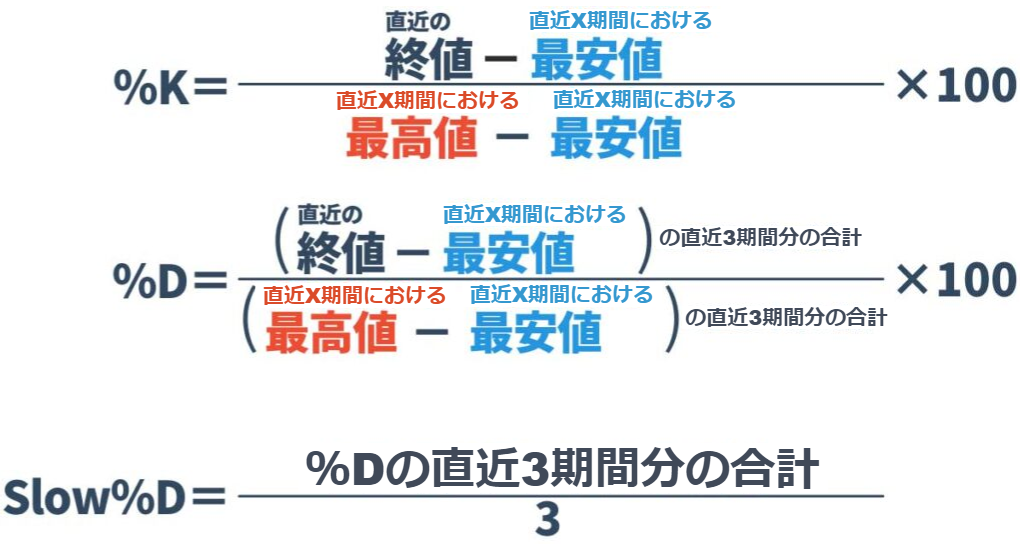

ストキャスティクスには「%K」「%D」「Slow%D」という3つの値がありますが、このうち基本となるのは「%K」です。

その「%」Kの動きを緩やかにしたのが「%D」で、「%D」の動きをさらに緩やかにしたのが「Slow%D」です。

これを踏まえて、それぞれの計算式を見ていきましょう。

%K=(C-LX)÷(HX-LX)×100

%D={(C-LX)の直近Y期間分の合計}÷{(HX-LX)の直近Y期間分の合計}×100

slow%D={%Dの直近Z期間分の合計÷Z

C:直近の終値、LX:直近X期間における最安値、HX:直近X期間における最高値

X、Y、Z:パラメータ(通常Yは3、Zは3)

いずれの値も単位は%で、基本的には相場の上下動に追随しながら、0~100%の間で往復を繰り返します。

チャートが上昇すれば上昇し、チャートが下降すれば下降するというのが、大まかなイメージです。

相場の動きに最もダイレクトに反応するのが「%K」で、それに続いて「%」Dが動き、さらにその後を「Slow%D」が追うというのが、それぞれの関係です。

ストキャスティクス計算式の意味

「%K」「%D」「Slow%D」の計算式について、それぞれの意味を詳細に見ていきましょう。

%K

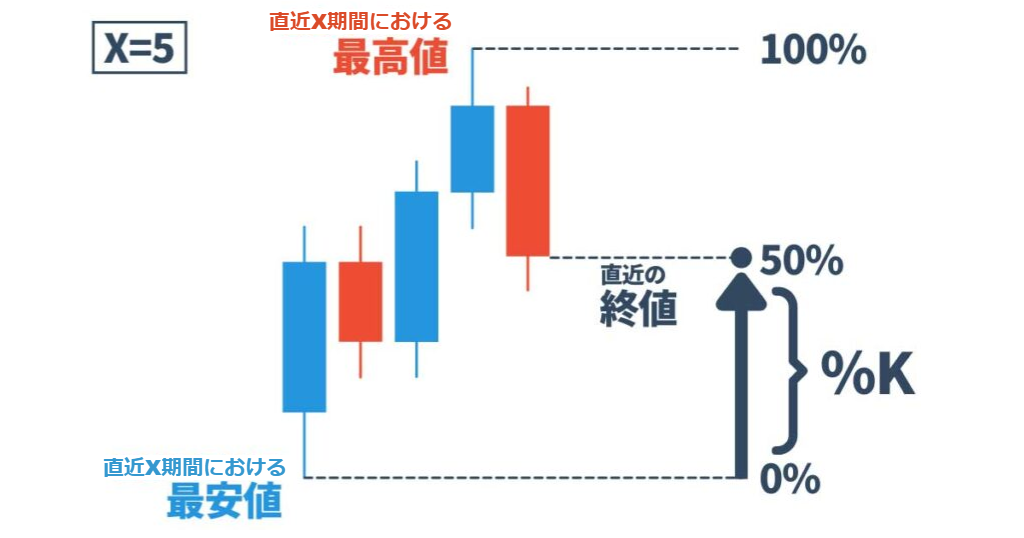

上の画像は、チャートにおける「%K」の持つ意味合いを表しています。

「%K」の計算式における分母は直近X期間のローソク足の最高値と最安値の値幅、分子は直近の終値と最安値の値幅です。

つまり、「%K」とは、直近X期間におけるローソク足の最高値と最安値の値幅を100%として、直近の終値が最安値から何%の位置にあるかを示しています。

上の画像は、上昇相場において下落が発生した場合、「%K」がどのように変動するのかを示したものです。

画像内の「Aの%K」で示しているように、相場が上昇する中においては、直近X期間における最高値に近づいていくので、「%K」は100%に向かっていきます。

ちなみに、最高値に到達すると「%K」は100%となり、高値更新中はそのまま100%に張り付く形になります。

画像内の「Bの%K」で示しているように、この状態から少しでも下に押すと、その分だけ「%K」も100%から下落していきます。

なお、上昇トレンドが続くと、最高値だけでなく最安値も上昇します。上の画像で確認してみても、「A」から「B」に時間が進む中で、「直近X期間における最安値」は上昇しているのが分かります。

この場合、最高値と最安値の値幅が狭くなるため、チャートの下落に対する「%K」の反応も大きくなります。

また、トレンドが弱まり上昇が小さくなると、最高値の上昇よりも最安値の上昇が大きくなり、チャートは上昇しているのに%Kが下落することもあります。

このようなことから、「%K」はトレンドの勢いが弱まる局面において、反転の起点となるような下落を素早く捉えやすいという特徴があります。

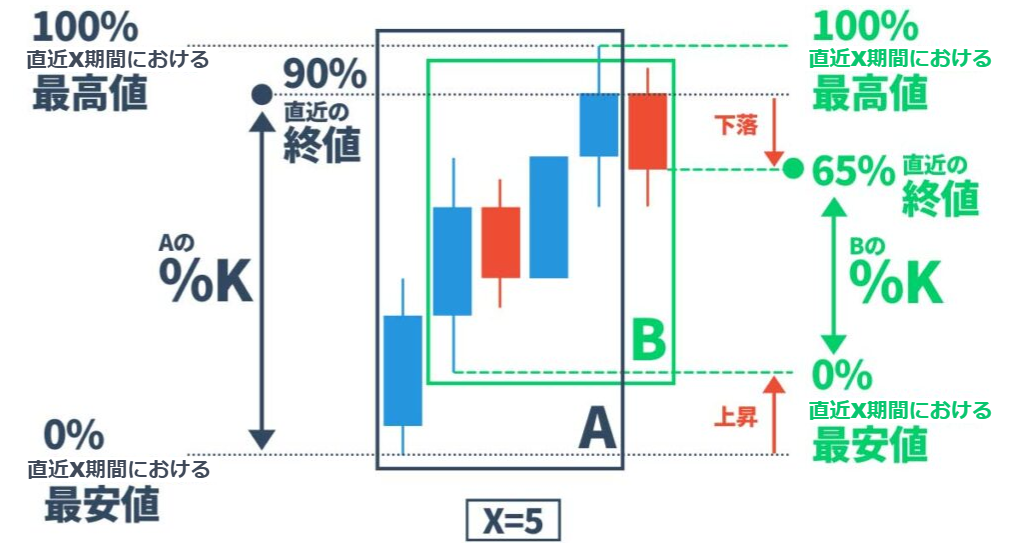

「%D」と「Slow%D」

上の画像は、「%K」「%D」「Slow%D」の関係を表しています。

このように「%D」は、直近3期間の「%K」を使って平準化したものです(Y=3の場合)。

なお、計算式を細かく見てみると、「%D」を求める際の平準化の計算式は「%K」の平均を求める計算式とは少し異なるところがあります。

上の画像は、%Kの平均値の計算式と、%Dの平準化の計算式を詳細に比較したものです。

これを見てみると、「%K」の平均値は1つずつ「%K」の割り算を行った上で合計して平均を算出しますが、「%D」は「%K」の分母と分子をそれぞれ合計してから割り算をする形になっており、微妙に異なっていることが分かります。

ただし、正確には「%K」の平均を求める計算式ではありませんが、計算結果は直近3期間の「%K」の平均値とほぼ同じになります。

“「%D」と「%K」(3日移動平均)の相関関数を、株価指数や個別株価などの長期系列で計算してみたところ、いずれも0.999超となり、実務的には、「%D」の代わりに「%K」の3日移動平均を用いても差し障りはない。”

NTAA認定テクニカルアナリスト p.7

このため、「%D」は「%K」の3期間移動平均線というイメージを持っておいて問題はないでしょう。

「%D」は「%K」よりも緩やかなラインを描き、「%K」に追随する形で少し遅れて動いていきます。

「Slow%D」は、直近3期間の「%D」の平均値を取ったもので、こちらは純粋に「%D」の3期間移動平均線ということになります(Z=3の場合)。

「%D」よりもさらに緩やかなラインを描き、「%D」に追随する形で少し遅れて動いていきます。

ストキャスティクスの種類

ストキャスティクスには、以下の2種類があります。

- ファストストキャスティクス

- スローストキャスティクス

名前の通りファストストキャスティクスは動きが早く、動きを緩やかに調整してものがスローストキャスティクスです。

一般的に日本で「ストキャスティクス」と言った場合、後者のスローストキャスティクスを指します。

上の画像は、メインチャートの下にファストストキャスティクスとスローストキャスティクスをサブチャートで表示しています。

画像の中で示した通り、ファストストキャスティクスは「%K」と「%D」、スローストキャスティクスは「%D」と「Slow%D」という、それぞれ2つの値から構成されます。(両者で使われている「%D」は同じものです。)

このように、平均化や平準化によって動きが緩やかに調整された値を使うのが、スローストキャスティクスというわけです。

ストキャスティクスを学べるオススメ本

→『株投資で着実に儲け続ける! 「大循環ストキャス」短期トレード入門』のAmazon公式サイトはこちら

ストキャスティクスを使った手法について詳しく知りたいなら、『株投資で着実に儲け続ける! 「大循環ストキャス」短期トレード入門』がオススメです。

チャート分析の第一人者として個人投資家からの人気も高い小次郎講師が開発した、ストキャスティクスの斬新な手法を学べます。

小さな利益を着実に重ねる短期トレード手法なので、損失が続いたり、ポジションを長く保有したりするストレスがありません。

さらに読者特典としてTradingViewで使えるインジケーターもついてくるので、本書のノウハウを簡単に実践できるのもポイントです。

ストキャスティクスによるトレードを今すぐに始めたい方は、ぜひこの本を参考にしてみてください。

ストキャスティクスを学べるYouTube動画

ストキャスティクスについて動画で見たいなら、外為どっとコムの『これからはじめるFXテクニカル教室』がオススメです。

金融ジャーナリスト・経済評論家として活躍し、投資関係の書籍も多数出版している川口一晃氏が、ストキャスティクスについて分かりやすく解説してくれます。

売買ポイントも実際のチャートで説明してくれるので、この動画を見れば、すぐにストキャスティクスを使いこなせるようになるでしょう。

| 米ドル/円スプレッド | 0.2銭 | 使いやすいツール | ◎ |

| 最低取引単位 | 1,000通貨 | スマホアプリ | ◎ |

| 通貨ペア | 20種類 | セキュリティ | ◎ |

-

業界最小水準のスプレッド&高金利スワップで多様なトレードに対応

米ドル/円0.2銭から、コストを抑えてトレードできる。スワップ狙いにも◎

-

多機能のプラチナチャート&スマホアプリで快適トレード

38種類の人気テクニカル指標を搭載!プロも大満足の本格チャートを無料で

-

1,000通貨単位から少額でもFXを始められる

米ドル/円なら約6,000円からトレード可能 ※1米ドル150円で計算

ストキャスティクスの一般的な使い方

上の画像は、ストキャスティクスの基本となる見方を示しています。

ストキャスティクスを使う場合、「%K」「%D」「Slow%D」の水準から相場の過熱感を読み取るのが基本です。

具体的には、20~30%以下に下落すると売られ過ぎ(上の画像の「安値警戒圏」)、70~80%以上に上昇すると買われ過ぎ(上の画像の「高値警戒圏」)と判断するのが一般的です。

この過熱感を判定する水準(上の画像の「エッジバンド」)は決まった値があるわけではなく、分析対象の相場状況に合わせて適切な水準に置くことになります。

“この水準は分析対象ごとに異なるので、長期の時系列データから指標が水準を逸脱する頻度が全体の20%程度になるような水準に置くことが多い。”

NTAA認定テクニカルアナリスト p.9

ストキャスティクス設定値

ストキャスティクスの計算式では、X、Y、Zという3つのパラメータが出てきます。

それぞれのパラメータの意味や設定されることの多い値は、以下の通りです。

| パラメータ | 設定値 | 意味 |

|---|---|---|

| X | 5、7、9、13、14など | %Kの計算対象となる期間 |

| Y | 3 | %Dの計算対象となる%Kの数 |

| Z | 3 | Slow%の計算対象となる%Dの数 |

設定する値によって、「%K」「%D」「Slow%D」のチャートの動きに対する反応の強さを調整することができます。

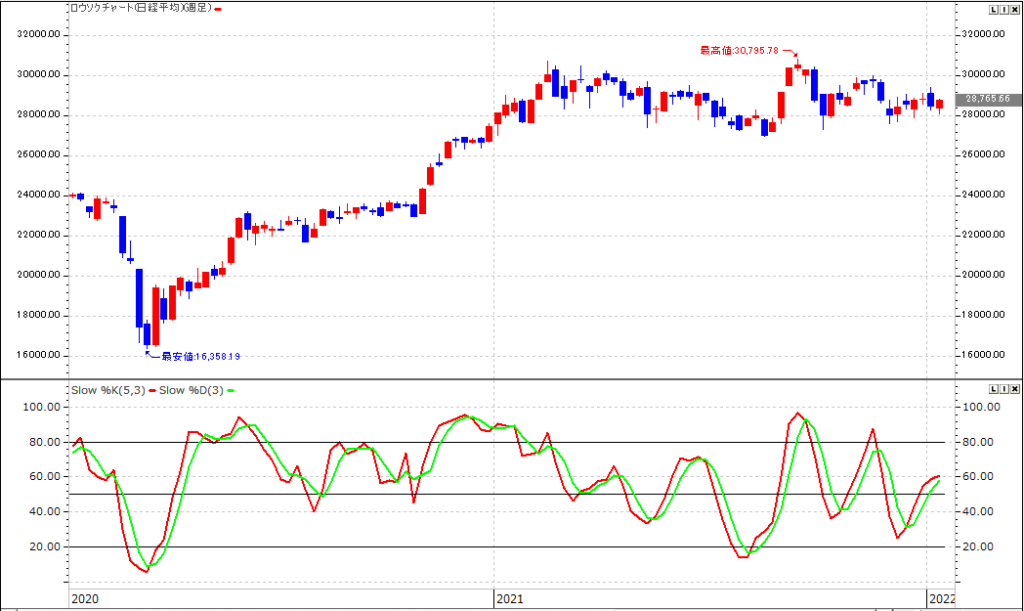

上の画像では、Xの設定値を5/9/14とした場合のスローストキャスティクスを、それぞれサブチャートに表示しています。

これを見ると分かると思いますが、Xの設定値が小さければ「%K」のチャートの動きに対する反応が強くなり、大きければ反応が弱くなります。

これは、Xによって計算対象となる期間の長さが決まりますが、それによって%Kの分母である最安値と最高値の値幅も影響を受けるからです。

例えば、Xの設定値が小さくなれば計算対象となる期間が短くなり、最安値と最高値の値幅は狭くなります。

すると、「%K」の分母が小さくなるため、同じ動きでも「%K」はより大きく動くことになるわけです。

また、「%K」を計算のベースとする「%D」「Slow%D」も、これに連られる形で動き方が変化します。

ストキャスティクス短期的な取引タイミングを捉えたい場合は小さい値を設定する、長期的な流れを把握したい場合は大きな値を設定するといった形で、目的に合った値を設定することが大切です。

なお、Y、Zには3が設定されるのが通常で、変動させることはあまり一般的ではありません。

変動させてはいけないわけではありませんが、最初のうちはXを中心に調整することをおすすめします。

ストキャスティクスが示す売買ポイント

ストキャスティクスの売買ポイントとして一般的によく使われるのは、以下の3つです。

- 安値警戒圏、高値警戒圏からの戻り

- 2本のラインのクロス

- ダイバージェンス

それぞれについて、実際のチャートも使用しながら解説していきます。

高値警戒圏、安値警戒圏からの戻り

まず、各指標(%K、%D、Slow%D)の推移を単独で確認し、売買ポイントを判断する方法です。

上の画像の「売りシグナル」「買いシグナル」と示したところが、「高値警戒圏、安値警戒圏からの戻り」の売買ポイントです。

具体的な条件を整理すると以下のようになります。

- 各指標が高値警戒圏に入った後、エッジバンドを上から下に抜けたら売り

- 各指標が安値警戒圏に入った後、エッジバンドを下から上に抜けたら買い

なお、このシグナルは%K→%D→Slow%Dの順番に発生します。

そのため、ダマシについても%K>%D>Slow%Dという順番で発生しやすくなります。

タイミングの早さと確度のバランスを踏まえて、どの指標を使うかを決めるといいでしょう。

実際のチャートで確認

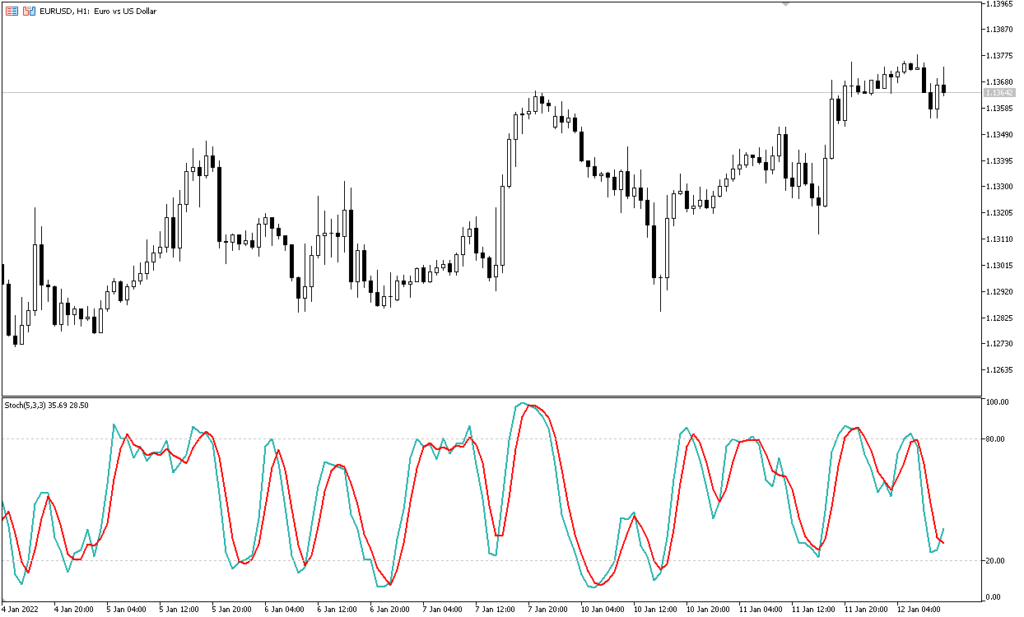

上の画像は、ユーロ/米ドルの日足チャートを使って売買シグナルを判定したもので、 「売」「買」 としているところが「高値警戒圏、安値警戒圏からの戻り」が示す売買シグナルです。

使用しているのはスローストキャスティクスで、Xの値は9に、エッジバンドは20%と80%に設定しています。

ラインは2つありますが、動きが緩やかな「Slow%D(赤)」の方を使用して売買シグナルの判定を行っています。

チャートの全体を見てみると、やや上方向を向いた流れですが下落も大き目で、値幅が広めの緩やかな上昇チャネルの中で推移しています。

「売」「買」で示した売買シグナルが数多く発生していますが、概ね買いシグナルが下、売りシグナルが上に位置しており、ストキャスティクスが有効に機能していると言えるでしょう。

ただし、エントリーの後に逆行されるダマシも起こっており、損切りすべきタイミングもある点に注意が必要です。

例えば、画像の「A」で示したところを見てみると、売りシグナルの直後に反転し、直近上値も超されてしまっています。

この場合は上方向にこのまま大きく伸びる可能性もあるため、損切り基準をどう設定しているか次第ですが、損切りもあり得るタイミングと言えるでしょう。

オシレーター系のインジケーターを使用する際には共通して言えることですが、逆行された際、次に逆のシグナルが出るまで損切りを待っていると、含み損が際限なく拡大してしまう可能性があります。

そのため、エグジット(特に損切り)に関しては、別途基準を設けておくことが望ましいでしょう。

2本のラインのクロス

次に、ストキャスティクスを構成する2つのラインを使って、売買ポイントを判断する方法です。

上の画像の「売りシグナル」「買いシグナル」と示したところが、「2本のラインのクロス」の売買ポイントです。

スローストキャスティクスを使っている場合、売買シグナルの条件を整理すると以下のようになります。

- 高値警戒圏において、「%D」が「Slow%D」を下方向に追い抜くと売り

- 安値警戒圏において、「%D」が「Slow%D」を上方向に追い抜くと買い

例えば下落局面の中では、速く動く「%D」が遅く動く「Slow%D」よりも下に位置します。

そこから、「%D」が「Slow%D」を上方向に追い抜いて、その後さらに上方向に伸びる動きが発生することを狙います。

これは移動平均線のゴールデンクロスと同じ考え方です。

過熱感がありトレンド反転可能性が高まる安値警戒圏でこのゴールデンクロスが起こることで、反転上昇の可能性が高まると考えられるわけです。

実際のチャートで確認

上の画像は、ポンド/米ドルの1時間足チャートを使って売買シグナルを判定したもので、「売」「買」 としているところが「2本のラインのクロス」が示す売買シグナルです。

なお、使用しているのはスローストキャスティクスで、Xの値は9に、エッジバンドは20%と80%に設定しています。

チャート全体を見てみると、相場はやや下落の方向性を緩やかに示しながらも戻りが大きく、値幅が広めのレンジを作りながら推移しています。

細かい動きの中で売買シグナルが交互に発生していますが、画像で示した売買シグナルを見てみると概ね「買」が下、「売」が上に位置しており、取引タイミングをうまく捉えることができています。

ダイバージェンス

最後に、チャートとストキャスティクスの動きにおいて、ダイバージェンス(逆行現象)が起こることに注目する方法です。

上の画像は、ダイバージェンスのイメージを模式的に表現したものです。

ストキャスティクスの各指標はチャートの動きに追随するのが基本で、通常であればチャートが上値を切り上げれば各指標も上値を切り上げ、チャートが下値を切り下げれば各指標も下値を切り下げます。

しかし、トレンドが長く続いた場合、高値警戒圏もしくは安値警戒圏において、チャートと各指標が逆方向に動くことがあります。

上の画像を見てみると、チャートとストキャスティクスは基本的には同じような動きをしていますが、緑の「上昇」「下落」と示した部分では逆方向に動く形になっています。

これがダイバージェンスで、トレンドの勢いが弱まっていることを示唆しており、反転が起こる兆候として捉えられるわけです。

ただし、ダイバージェンスが起こっても、必ずトレンドが反転するというわけではありません。

ダイバージェンスが起こったまま高値更新または安値更新し続けたり、そもそもダイバージェンスが解消したりする可能性についても、意識しておきたいところです。

実際のチャートで確認

上の画像は、米ドル/円の4時間足チャートでダイバージェンスの発生を確認したもので、ダイバージェンスが発生している部分を「上昇」「下落」と示しています。

なお、使用しているのはスローストキャスティクスで、Xの値は9に、エッジバンドは20%と80%に設定しています。

チャート全体を見てみると、「A」から「B」にかけて上昇トレンド、「B」から「C」にかけて下落トレンド、「C」以降は再び上昇トレンドという流れです。

「B」の手前では、チャートが上値を切り上げる中、「%D」および「Slow%D」は上値を切り下げています。

「C」の手前では、チャートが下値を切り下げる中、「%D」および「Slow%D」は下値を切り上げています。

そして、これらのダイバージェンスが発生した後に、BおよびCでそれぞれトレンドが反転する形となりました。

なお、Bの直前では、「%D」および「Slow%D」は3度上値を形成しており、これが切り下がっている形です。

つまり、2度目の上値のところでもすでにダイバージェンスは発生しており、その後にチャートが上値を更新しています。

このように、ダイバージェンスが発生した場合でも、しばらくトレンドが継続するケースもあることは頭に入れておきましょう。

ダイバージェンスを引き起こす2つの要素

チャートの動きと「%K」の動きが逆行するというのは、直近の終値が上昇している中で、計算対象となる期間の最安値と最高値の値幅をベースに見たときの、最安値から戻した値幅または最高値から押した値幅が大きい状態です。

このことから考えると、ストキャスティクスにおいてダイバージェンスが起こる理由は以下の2つの要素に分けられると考えられます。

- 最安値から戻した値幅または最高値から押した値幅が大きくなっている

- 最安値と最高値の値幅が小さくなっている

例えば1つ目は、終値が上昇しているものの、下値が堅くまたは上値が重くなっており、ローソク足のトレンド方向のヒゲが長くなっているようなケースをイメージするといいでしょう。

2つ目については、トレンドの終盤にかけて勢いが弱まり、高値や安値の更新幅が小さくなっているようなケースです。

この場合、最安値から戻した値幅または最高値から押した値幅が同じでも、「%K」の0%または100%からの距離は遠くなります。

いずれもトレンドの終盤で起こりやすい動きです。

ストキャスティクスのダイバージェンスはこれらの要素が絡み合って発生しており、トレンド反転を事前に捉えられることがあるわけです。

ストキャスティクスの応用的な使い方

ストキャスティクスの応用的な使い方として、発表者のG.レーンが提唱している2つの手法を紹介します。

- スパイクトップとスパイクボトム

- ガービッジトップとガービッジボトム

これらは、一般的な使い方よりも精度が上がるとされています。

なお、必ずしも上記の2つの方法が、ストキャスティクスにおける最適解というわけではありません。

精度を上げる工夫の1つとして捉えて、自分なりの使い方を検討する際の参考にするといいでしょう。

スパイクトップとスパイクボトム

スパイクトップとスパイクボトムは、「安値警戒圏、高値警戒圏からの戻り」として紹介した売買ポイントについて、エッジバンドを15%と85%とより厳しく設定したものです。

上の画像で「売りシグナル」と示しているのは「スパイクトップ」の売りシグナルですが、「安値警戒圏、高値警戒圏からの戻り」よりエッジバンドが上に上がっているのが分かります。

売買シグナルの条件を整理すると以下のような形です。

- 各指標が85%以上の圏内に入った後、再び85%を下回ったら売り(スパイクトップ)

- 各指標が15%以下の圏内に入った後、再び15%を上回ったら買い(スパイクボトム)

これは、トレンドの最終局面において大きく伸びてからV字で反転するパターン(スパイク)において、有効に機能しやすい条件です。

このように、狙った動きを高い精度で捉える上で、エッジバンドの水準を調整するというのは有効な手段の1つと言えるでしょう。

ガービッジトップとガービッジボトム

ガービッジトップとガービッジボトムは、「2本のラインのクロス」として紹介した売買ポイントをアレンジしたものです。

上の画像で「売りシグナル」と示しているのは「ガービッジトップ」の売りシグナルですが、「2本のラインのクロス」と違って1回目のクロスは無視しているのが分かります。

スローストキャスティクスを使った場合の売買シグナルの具体的な条件は、以下のようになります。

- 高値警戒圏(70%以上)において、「%D」が「Slow%D」を2回下方向に追い抜いたら売り

- 安値警戒圏(30%以下)において、「%D」が「Slow%D」を2回上方向に追い抜いたら買い

これは、チャートの天井圏や底値圏において少し揉み合った後に反転するようなケースにおいて、有効に機能しやすい条件です。

なお、2回目に追い抜く際には、2本のラインが両方ともトレンドが転換する方向に向かっていると有効性が増すという考え方もあります。

このように、ストキャスティクスではダマシも起こりやすく、必ずしも1つ目のサインにこだわる必要がないことが分かります。

サインが起こる回数や形、クロスの仕方といった条件を追加していくことで、ダマシの発生頻度を抑えることができるかもしれません。

ストキャスティクスの注意点・懸念点

ストキャスティクスは相場の過熱感からトレンドの転換を予測するインジケーターで、逆張り目線で使用されることが多いでしょう。

その際に気をつけておくべき注意点について説明していきます。

トレンド相場に弱い

ストキャスティクスは、特に一定のレンジやチャネルで上下動を繰り返すような相場において、トレンドの転換ポイントを的確に捉えることができます。

しかし、逆に明確な方向感を持つトレンド相場においては、ダマシが頻発しやすい側面があります。

こういった相場においては、ストキャスティクスの各指標が高値警戒圏または安値警戒圏に偏り、上昇トレンドでは売りシグナルが、下落トレンドでは買いシグナルが発生しやすくなります。

トレンドに逆行したシグナルが頻出することによって、ダマシが起こりやすくなると考えられます。

実際のチャートで確認

上の図画像は、米ドル/円の日足チャートを使って「2本のラインのクロス」による売買シグナルを判定したもので、売買シグナルが発生したところを「売」「買」で示しています。

なお、使用しているのはスローストキャスティクスで、Xの値は9に、エッジバンドは20%と80%に設定しています。

チャートは画像で示した通り「明確な方向性」を持って上に推移しており、強いトレンドが継続し続けている状況です。

この中で、「%D」と「Slow%D」が高値警戒圏に張り付いてしまっている局面もあります。また、「売」が多発していますが、ほとんどがダマシになっています。

これを避けるためには、例えば相場の明確な方向性を他のインジケーターを使って分析を行うなどして、トレンドの方向性を把握しておくことが大切です。

それによって上方向の目線を持っておけば、短期の時間足の中でストキャスティクスを使って押し目からの反転上昇を狙う、といった戦略を立てることもできるでしょう。

ストキャスティクスは使いどころが大切です。

タイプの異なるインジケーターや他の時間軸での分析を併用するなど、ストキャスティクスが有効に機能しやすい場面を見極める工夫もしておきたいところです。

有効に機能するパラメータを検証する必要がある

ストキャスティクスはXの設定値を変えることで、チャートの動きへの感度を調整することができます。

分析対象によって相場の癖は異なるため、それに適合する動きをするようにストキャスティクスを調整する必要があります。

ストキャスティクスはダマシの起こりやすいインジケーターでもあり、相場によって有効に機能する場合と有効に機能しない場合があります。

1つの設定値にこだわりすぎると、ダマシが頻出してしまい全く使い物にならない可能性も十分にあります。

普遍的に最適な設定値が存在するわけではありません。

丁寧にバックテストを行いながら、どの値であればストキャスティクスが有効なのかを検証することが非常に大切です。

ストキャスティクスの成り立ち

考案者

ファストストキャスティクス:G.レーンなど

スローストキャスティクス:不明

種類

オシレーター系

歴史

ストキャスティクスは、C.ダイスタントが経営する投資教育スクールの講師チームが考案したインジケーターの1つです。

“信頼性が期待できる指標には、%A、%Bとアルファベットの名前をつけていき、結局28種類の指標を考案したが、現存しているのは%D、%K、%R(ウィリアムズの%Rとして知られているもの)だけだという。”

NTAA認定テクニカルアナリスト p.6

1957年に「%K」と「%D」を用いる手法(ファストストキャスティクス)がG.レーンによって発表され、普及していきます。

ただ、ファストストキャスティクスには動きが速すぎて使いにくいところがありました。

その後、1978年にこの弱点を改善した「%D」と「Slow%D」を用いる手法(スローストキャスティクス)が発表されることになります。

ストキャスティクス豆知識

ストキャスティクスは、様々な使い方ができる柔軟性の高いインジケーターです。

通常は「%K」と「%D」を表示するファストストキャスティクスか、「%D」と「Slow%D」を表示するスローストキャスティクスが使われます。

しかし、「%K」と「%D」と「Slow%D」を同時に表示したものを使って、相場を俯瞰しながら分析することもあります。

また、ストキャスティクスの計算式におけるY、Zには、それぞれ3という値が設定されるのが通常です。

しかし、ツールによってはこの値もパラメータとして変更できる場合もあり、慣れてくれば狙いに合わせて「%D」と「Slow%D」にさらに調整を加えることが可能です。

ストキャスティクスが使えるFX/証券会社/仮想通貨取引所

ストキャスティクスは、以下のFX会社、証券会社、仮想通貨取引所で使用できます。

ストキャスティクスが使えるFX会社

- DMM FX

- GMOクリック証券

- 外為オンライン

- LINE FX

- SBI FXトレード

ストキャスティクスが使える証券会社

- SBI証券

- 楽天証券

- 松井証券

ストキャスティクスが使える仮想通貨取引所

- bitFlyer

- Coincheck

- GMOコイン

- DMM Bitcoin

- bitbank

ストキャスティクスを各社のアプリで表示

DMM FX

TradingView

SBI証券

MT5

内田 まさみ

内田 まさみ

山中 康司

山中 康司