【FXで負ける本当の原因】プロスペクト理論|トレードルールを明確化してメンタルコントロール

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

要するに、プロスペクト理論とは

- シンプルにトレーダーが損をする心理を説明したもの

- 早過ぎる利益確定や損切りの先送りといった形で、損大利小を招きやすい

- トレードルールを明確にし、感情に影響を受けないトレードで克服する

目次

トレードがうまくいかない理由

なかなかトレードの成績が向上しないという悩みを抱えていて、チャート分析や手法の研究を頑張っている人も多いのではないでしょうか。

しかし、トレードがうまくいかないのは、チャート分析や手法ではなく他のところに原因があるのかもしれません。

その原因を意識して対策をすることが、悩みの解決につながっていくこともあります。

この記事で紹介する成績が向上しない原因とは、ほとんどの人間が持っている心理的な性質です。

実は人間というのは、特定の状況においては間違った認識をしてしまうこと(認知バイアス)があり、合理性を欠いた判断をしてしまうことがあります。

トレードは判断の連続で、優位性の高い判断を行い続けることが勝つためには欠かせません。

しかしながら、「自分の感覚だけに従って判断を行っていると、優位性の低い方を選んでしまう」というのがプロスペクト理論のお話です。

プロスペクト理論が最も有名な理論となっているため、トレードをする上では必ず抑えておく必要があるでしょう。

これを証明する理論の1つに、「プロスペクト理論」と呼ばれるものがあります。

このプロスペクト理論はマーケティングの分野で利用されることもありますが、むしろトレード心理を説明する上で不可欠なものとなっています。

この記事では、このプロスペクト理論について解説した上で、トレードにおける対策方法を紹介していきます。

プロスペクト理論の実験

まずは、プロスペクト理論の実験において行われたものと類似した質問をお見せした上で、それをトレードに当てはめて解説していきます。

2つの質問と回答の偏り

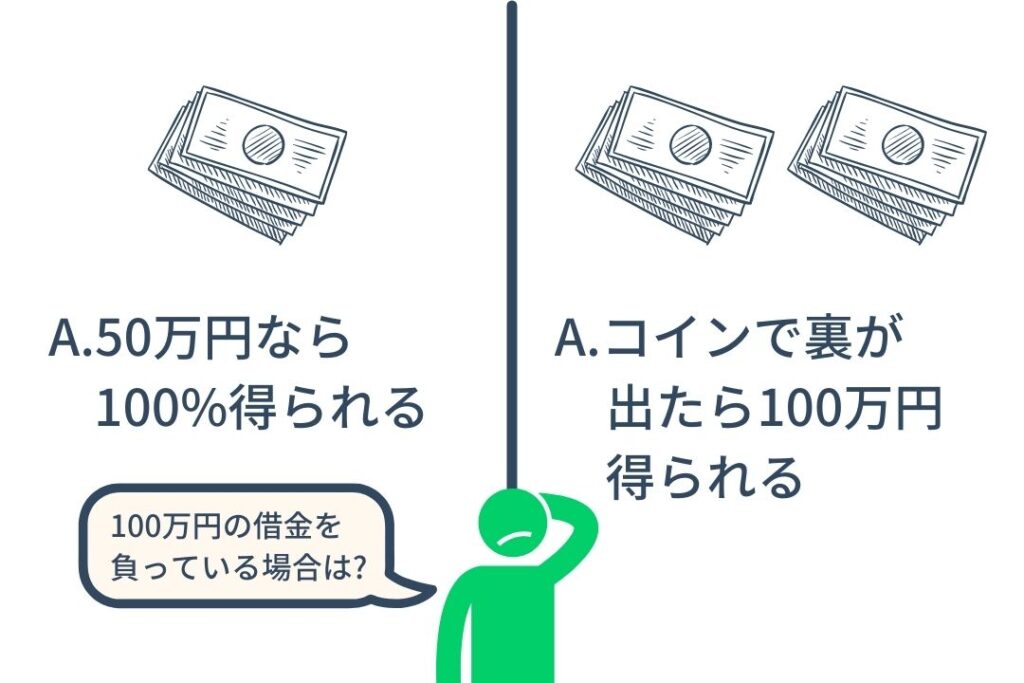

質問は2つです。シンプルな内容なので、頭の中で回答を考えていただければと思います。

質問1

特別なキャンペーンで、あなたは次のいずれかの権利を得られることになりました。どちらを選びますか?

A:無条件で50万円を得られる権利

B:コインを投げて裏が出た場合に100万円を得られる権利

質問2

あなたは100万円の借金を負っているとします。質問1と同様のキャンペーンで次のいずれかの権利を得られることになった場合、どちらを選びますか?

A:無条件で50万円を得られる権利

B:コインを投げて裏が出た場合に100万円を得られる権利

さて、それぞれの質問であなたはA、Bどちらの選択肢を選んだでしょうか。

少し解説すると、用意された選択肢A、Bはいずれも期待値は50万円です。

しかし、Aは100%の確率で50万円を得られるのに対し、Bは50%の確率で倍の100万円を得られる一方で、残りの50%の確率で1円も得られないことになる形です。

簡単に言ってしまえば、Aは堅実な選択肢で、Bはリスクをかけて高いリターンを狙うギャンブラー的な選択肢です。

実はプロスペクト理論の実験でこのような質問を多くの人に対して行いましたが、質問1と質問2で大きく異なる結果が得られました。

質問1ではAを選択した人が圧倒的に多かったのですが、質問2では逆にBを選択した人の方が多いという結果になったわけです。

つまり、借金を負っている状態の方がリスクを積極的に引き受けやすいことがわかります。これがいわゆるギャンブラー的心理状態を生み出していると言われています。

含み益と含み損は感じ方が違う

この結果をトレードに置き換えてみます。

質問1でAを選択するのは、ポジションに含み益がある状態で、すぐに利益確定をするという判断を行うことに近いと考えられます。

これに対して、質問1でBを選択するのは、ポジションに含み益がある状態で、リスクをかけて利益を伸ばそうとすることに近いと言えるでしょう。

続いて、質問2の「100万円の借金を負っている」というのは、ポジションに含み損がある状態です。

これを踏まえると、質問2でAを選択するのは、相場が逆行してして含み損を抱えている際に、損切りの判断を行うことに近いわけです。

一方、質問2でBを選択する場合は、相場が逆行して含み損を抱えている際に、リスクをかけて相場が元に戻って損失がゼロとなるのを待つことになるでしょう。

一般的な人は質問1ではAを、質問2ではBを選択しやすいということからは、トレードにおいては以下の2つの癖が起こりやすいことが読み取れます。

- 含み益が発生すると、利益を伸ばす前にエグジットしてしまいやすい

- 含み損が発生すると、損失がゼロになるまでポジションを引っ張りやすい

このように、含み益のときと含み損のときでは、トレーダーは選択する行動が変わってしまいやすいところがあるわけです。

感覚だけに頼ってこういった選択肢を続けていると、利益は小さくなり、損失が大きくなってしまいやすいと言えるでしょう。

プロスペクト理論の詳細

プロスペクト理論の実験から大まかな内容を解説したので、ここでもう少しだけ深掘りしておきたいと思います。

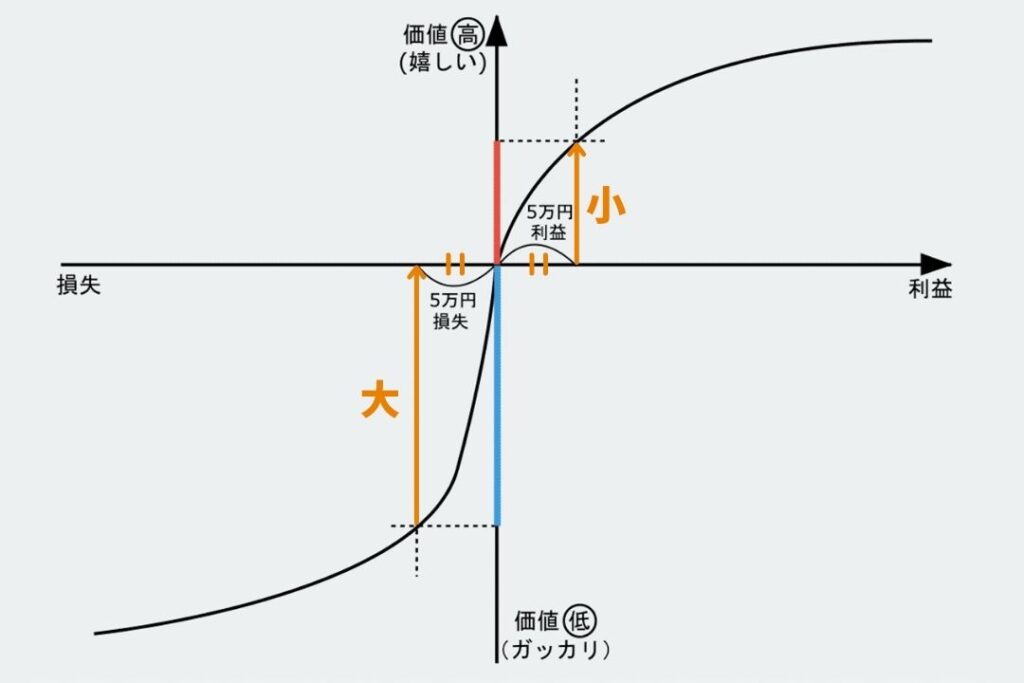

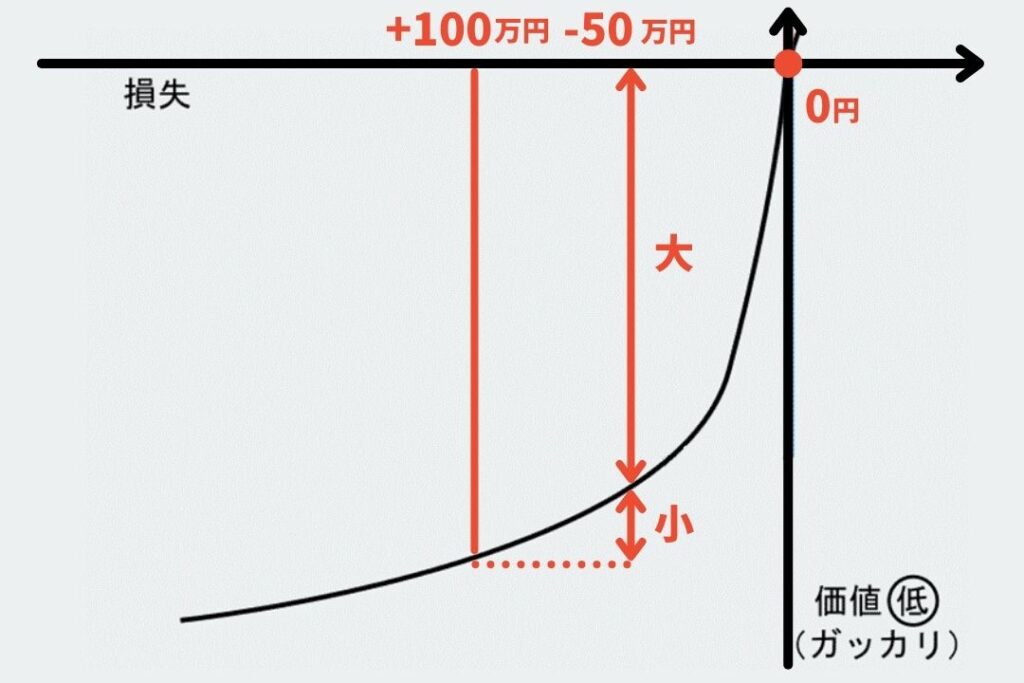

プロスペクト理論では、“自分が手にする利益や損失”と“それから感じる価値”の関係は、以下の画像で示したグラフによって表現されるとしています。

このグラフを見る際のポイントは、次の2点です。

- 利益よりも損失の方が価値が大きい

- 金額が大きくなるにつれ価値の変動が減っていく

実験においては、含み益が発生しているときには堅実な行動を選択し、含み損が発生しているときにはリスキーな選択をしています。

これは、上のグラフのように損失が減っていく局面での価値の上昇度合いと、利益が増えていく局面での価値の上昇度合いを見比べることで説明できます。

損失をなくす局面の傾きが最も急(=最も大きな価値を感じる)であるため、人間には心理的に損失を回避しようとする性質(損失回避性)があると言えるわけです。

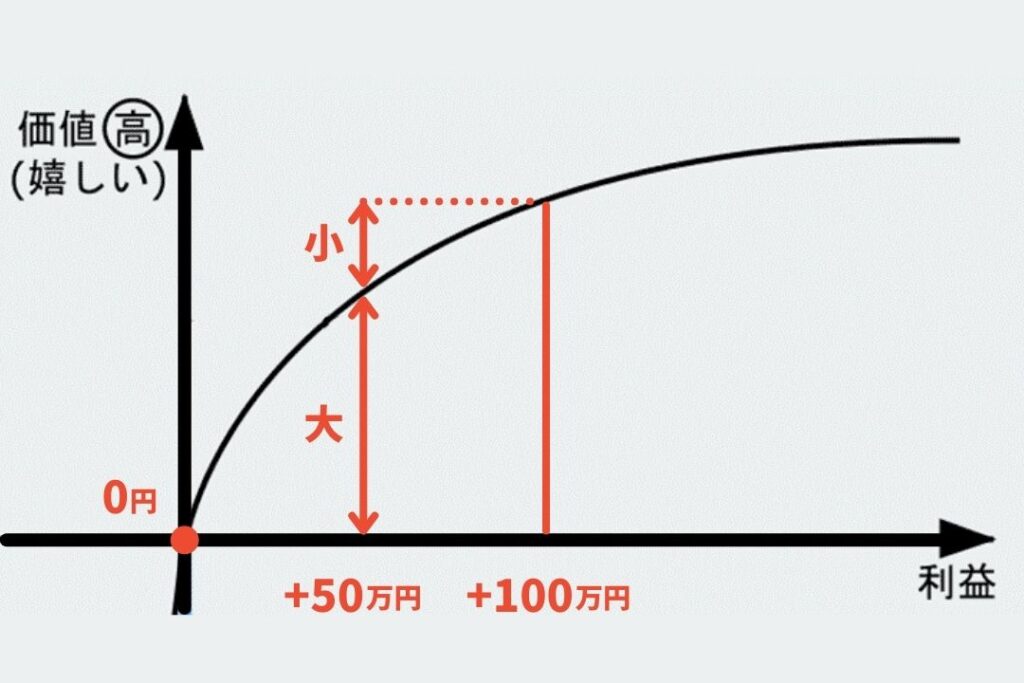

上の画像は、先ほどのグラフの右上エリアを拡大したものです。

これを確認しながら、質問1をもう一度振り返ってみましょう。

質問 1

特別なキャンペーンで、あなたは次のいずれかの権利を得られることになりました。どちらを選びますか?

A:無条件で50万円を得られる権利

B:コインを投げて裏が出た場合に100万円を得られる権利

質問1でAではなくBを選択するということは、「50万円の含み益の状態から、50%の確率で利益が50万円増え、50%の確率で利益が50万円減る」ということを意味します。

これを上のグラフに当てはめると、50万円の利益が増える価値よりも50万円の利益が減る価値の方が大きいことが分かります。

両方とも50万円増えているので、合理的に考えれば両者は同等の価値を持つはずですが、このように認知バイアスが起こっているわけです。

上の画像は、最初のグラフの左下エリアを拡大したものです。

続いて、これを見ながら質問2についても考えてみましょう。

質問2

あなたは100万円の借金を負っているとします。質問1と同様のキャンペーンで次のいずれかの権利を得られることになった場合、どちらを選びますか?

A:無条件で50万円を得られる権利

B:コインを投げて裏が出た場合に100万円を得られる権利

質問2でAではなくBを選択するということは、「50万円の含み損の状態から、50%の確率で損失が50万円減り、50%の確率で50万円の損失が増える」ということを意味します。

同様に上のグラフに当てはめると、50万円の損失が増える価値よりも50万円の損失が減る価値の方が大きくなっています。

つまり、損失が膨らむ恐怖よりも損失が減る快感の方が強いため、損失が拡大するリスクを負ってでも損失を減らそうとしてしまうわけです。よって、損失を抱えているトレーダーはリスキーになる傾向があります。

このように、プロスペクト理論の価値関数はトレーダーが心理的に感じやすい傾向を端的に示しているので、しっかり頭に入れておくといいでしょう。

プロスペクト理論を学べるオススメ本

→『ザ・トレーディング──心理分析・トレード戦略・リスク管理・記録管理』のAmazon公式サイトはこちら

プロスペクト理論をはじめとする、投資におけるメンタルコントロールについて詳しく学びたいなら、『ザ・トレーディング──心理分析・トレード戦略・リスク管理・記録管理』を読んでみましょう。

これは、精神分析医かつ世界的に有名な投資家でもあるアレキサンダー・エルダー博士による、トレード心理の解説書です。

トレーダーに必須の1冊として17か国語に翻訳され、全世界で500万部以上の売上を記録しました。

この本では、トレードで成功するために必要な「4つのM(Mind・Method・Money・Management)」について、著者自身の経験や統計をもとに、丁寧に解説されています。

「頭では分かっているけど、冷静にトレードできない」「どうしてもルールを破ってしまう」というトレーダーにとって、その原因を知るきっかけになるでしょう。

もちろんこれから始める初心者にとっても、投資によくある失敗を避けるための教訓となり、効率良くトレードで成功できるようになるはずです。

トレードにおいて注意すべきポイント

続いて、プロスペクト理論が、実際のトレードにおいてどのような形で出てきやすいのかを見ていきます。

ここで挙げているようなトレードを行ってしまっていないか、しっかり注意しておきたいところです。

自分がプロスペクト理論にハマってしまっていないかを意識して、常に合理的な判断ができるように心がけるようにしましょう。

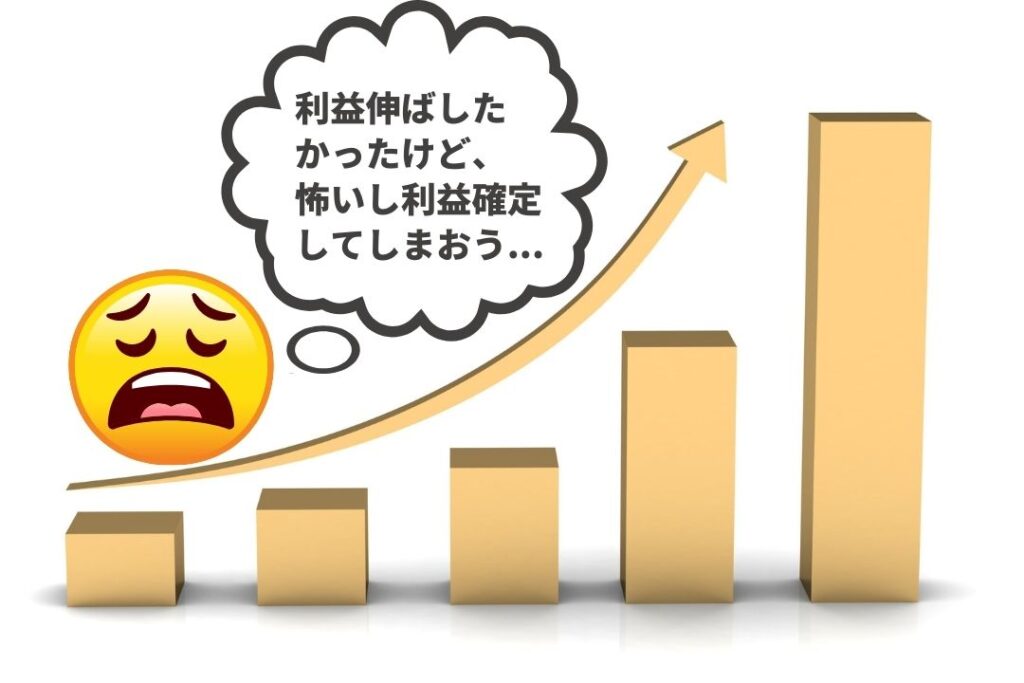

利益確定が早くなり過ぎる

プロスペクト理論の質問1のパターン(上の画像)ですが、人間の心理的な性質上、含み益が発生すると早くエグジットして利益を確定させたくなってしまいます。

この影響で、本来であればもっと利益を伸ばせる予定だったのにも関わらず、予想と逆行して利益を減らしてしまう可能性を恐れて、早く利益確定を行ってしまうことがあります。

もちろん相場展開が予定とズレてきたなど、きちんと根拠を持って早めに逃げるというのは問題ありません。

しかし、単に早く利益が減ってしまう可能性から逃れるために、トレード戦略として予定をしていたところよりも手前でエグジットしてしまうのは、非常に好ましくないトレードの傾向です。

このようなトレードを繰り返していると、勝ちトレードにおける利益が小さくなってしまうため、結果としてトータルでの成績はなかなか上がってこないでしょう。

なお、トレード指標で見た場合、リスクリワードレシオ(平均利益÷平均損失)の値が低くなります。

リスクリワードレシオの適正値はトレード戦略によって異なるので一概には言えませんが、1.0を下回っている人は、自分の利益確定のタイミングが早過ぎないか、過去のトレードを見直してみた方がいいかもしれません。

損切りができない

こちらはプロスペクト理論の質問2のパターン(上の画像)で、人間の心理的な性質上、発生してしまった含み損を損失として確定させるのに強い抵抗を感じてしまいます。

そのため、保有しているポジションと逆方向に大きく伸びてしまう可能性がある局面でも、損切りができなくなるわけです。

そのまま損失がどんどんと膨らむとますます損切りができなくなり、全く身動きが取れなくなってしまうことがあります。

こういった損切りすることもできずに、ただ相場が元に戻ってくるのを祈りながら待つ状態は「塩漬け」と呼ばれます。

塩漬けになると、その間ずっとその分の資金が拘束されることになるわけで、効率性を考えても絶対に避けたいところです。

ただ、損切りをすべきタイミングを逃してしまった場合でも、ポジションが助かることは意外と多いものです。むしろ助かるチャンスがある可能性の方が高いと言ってもいいかもしれません。

しかし、これは大きな落とし穴で、一度損切りをせずに助かる経験をした人は、また助かることを期待して損切りをしなくなるものです。

そして、いつか本当に取り返しのつかない大きな損失をしてしまい、相場から退場することになるわけです。

なお、こういったパターンに陥る人は、トレード指標で見た場合に勝率が極端に高くなりやすいと考えられます。

意外と初心者に多いのが、勝率がほぼ100%という極端に高いケースです。

損切りできない人は、最終的には強制ロスカットによって強制的に損切りをさせられることになります。

高レバレッジを避ければ損切りをせずに助かりやすくなりますが、逆に1回の強制ロスカットのダメージはむしろ大きくなるため、一発で退場ということにもつながりやすくなります。

また、時間効率の悪い低レバレッジで、長時間我慢した後に結局損切りをすることになった場合には、時間を大きく失ってしまうリスクもあるでしょう。

もしご自身の勝率が極端に高く、その原因が損切りしないことにある場合には、損切りをしながら利益を出せるテクニックを早く身に付けるようにした方がいいかもしれません。

損失を取り返すため無理にトレードをする

こちらもプロスペクト理論の質問2のパターン(上の画像)ですが、仮に損切りができたとしても、その損失を引きずってしまうこともあります。

つまり、損切りによって損失が確定したことで、質問2の前提条件である「借金を負っている」精神状態になるわけです。

こうなると、損失を帳消しにしたいという考えから、トレードを急いでしまう状態になります。

普段はトレードしないような状況でも積極的にエントリーをしてしまい、それが偶然うまくいけばいいのですが、うまくいかなければどんどん損失が拡大していってしまいます。

当然ながらしっかりとした根拠に基づかないトレードになることが多くなるため、うまくいかない場合の方が多くなることは容易に想像ができます。

結果的に、俗に言われる「ポジポジ病」の状態にもなってしまっているわけです。

トレードでは、常に勝ち続けることは不可能です。勝ちと負けを繰り返しながら、全体として利益を出していくものです。

1つの負けトレードを引きずらないようにすることは、とても重要なポイントと言えるでしょう。

なお、このパターンにハマってしまった場合には、トレード回数が普段より多くなると同時に、勝率が普段よりも大きく下がります。

このあたりの数字をチェックしながら、平常心でトレードできているか確認しておくことをおすすめします。

プロスペクト理論を克服する方法

では、ほとんどのトレーダーが避けて通れないプロスペクト理論を克服するためには、どうすればいいのでしょうか?

ここでは、プロスペクト理論を克服するために心がけておきたいポイントを紹介していきます。

無意識の心理を自覚する

プロスペクト理論を克服するための最初のステップは、自分も無意識のうちに合理的な判断ができていないことがあることを自覚することです。

先述したように、プロスペクト理論にハマってしまっている場合、トレード指標にも出てきやすいものです。

自分のトレード結果を振り返って分析すると、トレード指標にプロスペクト理論の影響が明確に現れていることがあるかもしれません。

偏った数字が出ている場合には、その数字を正常に戻すためにはどうすればいいのかを考えて、トレード中に意識するようにするといいでしょう。

例えば、リスクリワードレシオが低いのであれば、利益確定が早過ぎるということなので、目標ラインまでホールドするように心がけるといった形です。

合理的な判断ができていないことを自分で気付くことができれば、それを改善していくことはきっとできるはずです。

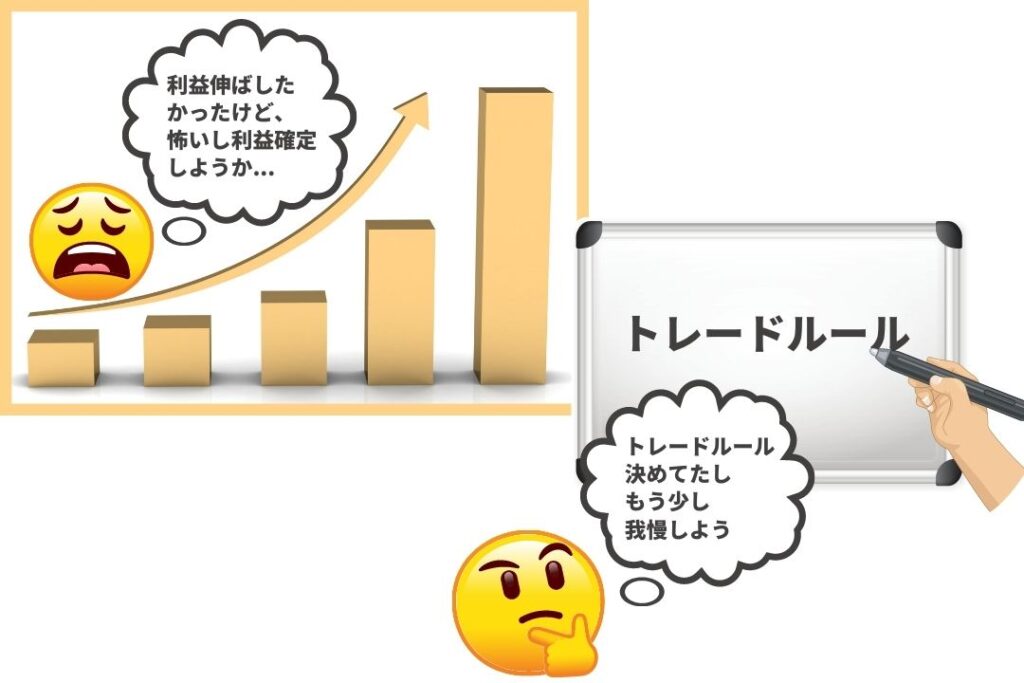

トレードルールを明確にする

感覚でトレードをしていると、どうしても無意識の心理の影響を受けやすいものです。

自分では冷静で合理的な判断をしているつもりでも、認知バイアスが起こるのですからどうしようもありません。

そこで効果的なのが、自分の認知がゆがみの影響を受けないように、客観的なルールをあらかじめ定めてしまうことです。

あらかじめ明確なトレードルールが作り、それに従ってトレードを進めていけば、認知バイアスが起ころうとも影響を受けることはないわけです。

そして、トレードルールを明確にした後に大切なのが、とにかくそのルールを守るということです。

プロスペクト理論が無意識のうちに働く以上、「今回だけは早く利益確定しちゃっていいかな」といった形で、ルールを破りたいという気持ちになることが必ずあるはずです。

また、含み益が出ていたところから逆行されて負けトレードになるといったことがあれば、「ルールを破って早く利益確定しておけば良かった」と感じることもあるでしょう。

そういったことを乗り越えて、ルール通りトレードを行うことができれば、プロスペクト理論の影響を克服できたと言えるでしょう。

実績を積んで自信を持つ

プロスペクト理論には、「負けトレードを避けたい」という心理が根底にあると考えられます。

逆に言うと、真の意味でプロスペクト理論を克服するためには、負けることに何の抵抗も持たなくなることが必要と言えるでしょう。

そのためには、負けトレードも含めて多くの経験を積んで、「トレードは、勝ったり負けたりしながら利益をあげていくものだ」ということを心の底から理解することが大切です。

トレードに負けてしまうと、単なる相場変動で大切なお金が失われてしまうわけですが、ある意味でこれほど理不尽な話はありません。

これを受け入れられるようになるには、トレードの経験を積み重ねていって、ある意味で“負け慣れる”必要があるわけです。

トレードで利益をあげるためには、負けトレードも必要です。

これを受け入れるために、トレードの経験を積み重ねていって、「1回のトレードで負けたとしても、全体では利益をあげられる」という自信を持てるようになりましょう。

豆知識

プロスペクト理論では、無意識のうちに「損切りを先送りしたい」という心理が起こりやすいということを紹介しました。

実は、この損切りの先送りを後押ししてしまう人間の心理に、「確証バイアス」と呼ばれるものがあります。

この確証バイアスは、プロスペクト理論と同様に認知バイアスの1つで、相場分析を行う中で、自分にとって都合の良い情報だけを重視して、都合の悪い情報は無視してしまう現象を指します。

例えば、相場が自分のポジションと逆行しても、「この逆行は一時的なもので、将来的には元通りになる」といった都合の良い情報ばかりを信じようとしてしまうわけです。

トレードには、このような合理的判断をできなくさせるような認知バイアスがたくさん存在しています。

経験の浅いトレーダーはどうしても感覚的にトレードをしてしまいやすいため、認知バイアスについては日頃から意識的に排除するように心がけておきたいところです。

なお、トレードをめぐる様々な認知バイアスについては、以下の記事でまとめて紹介しています。もし知らないという人がいれば、一読しておくことをおすすめします。

プロスペクト理論の成り立ち

提唱者

ダニエル・カーネマン、エイモス・トベルスキー

歴史

ミクロ経済学において、不確実性を伴う意思決定を行う際には、期待される効用(≒満足度)の大きいものが選択されるとする期待効用理論というものがあります。

しかし、現実にはこの期待効用理論では説明できない形で、意思決定が行われることもあります。

そういった意思決定を説明する理論として、プロスペクト理論はカーネマンとトベルスキーによって1979年に提唱されました。

なお、カーネマンは心理学的な要素を経済学に取り入れた行動経済学の創始者的な存在であり、2002年にノーベル経済学賞も受賞しています。

用語

- 認知バイアス

- 利益確定

- 損切り

- ポジション

- リスクリワードレシオ

- 勝率

- 塩漬け

- ポジポジ病

- トレードルール

- 確証バイアス

- 期待効用理論

内田 まさみ

内田 まさみ

山中 康司

山中 康司