エリオット波動|1つの周期を5つの上昇波と3つの下降波で捉える

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

要するに、エリオット波動とは

- 相場で確認されるサイクルをパターン化したもの

- 基本形は上昇局面5波と下降局面3波からなる

- 数分から100年以上の大小様々なサイクルがあり、トレードスタイルを問わず利用可能

目次

エリオット波動から分かること

エリオット波動は相場において起こる波のサイクルのことで、上の画像のように実際の相場に当てはめて使います。

簡単に言ってしまうと、ラインで引いたA→B→C→D→E→F→G→H→Iという大きな流れを、比較的早い段階でシナリオとして描けるようになります。

そのため、例えばエリオット波動において重要となる大きく伸びやすいC→Dのところを狙って、利幅を伸ばしやすいトレードが可能になります。

また、トレンドが一服して調整の流れとなったF以降では、下方向に2回目に押すH→Iのところも売り方向で狙いやすい局面です。

このように全体の相場の大きな流れをあらかじめ想定できることによって、トレードを有利に進められるようになるわけです。

今回は、こういった相場のサイクルを整理したエリオット波動理論について、サイクルの基本形を紹介しながら考え方を説明していきます。

エリオット波動の基本形

エリオット波動理論とは、相場が一定の規則性を持った値動きのサイクルが繰り返されるとする相場分析方法のことです。

現在の相場が、サイクルの中のどの局面にあるかを見極めることにより、今後の展開を高い精度で予測することが可能となります。

それでは、このエリオット波動のサイクルについて、具体的に見ていきましょう。

上昇局面5波、下降局面3波

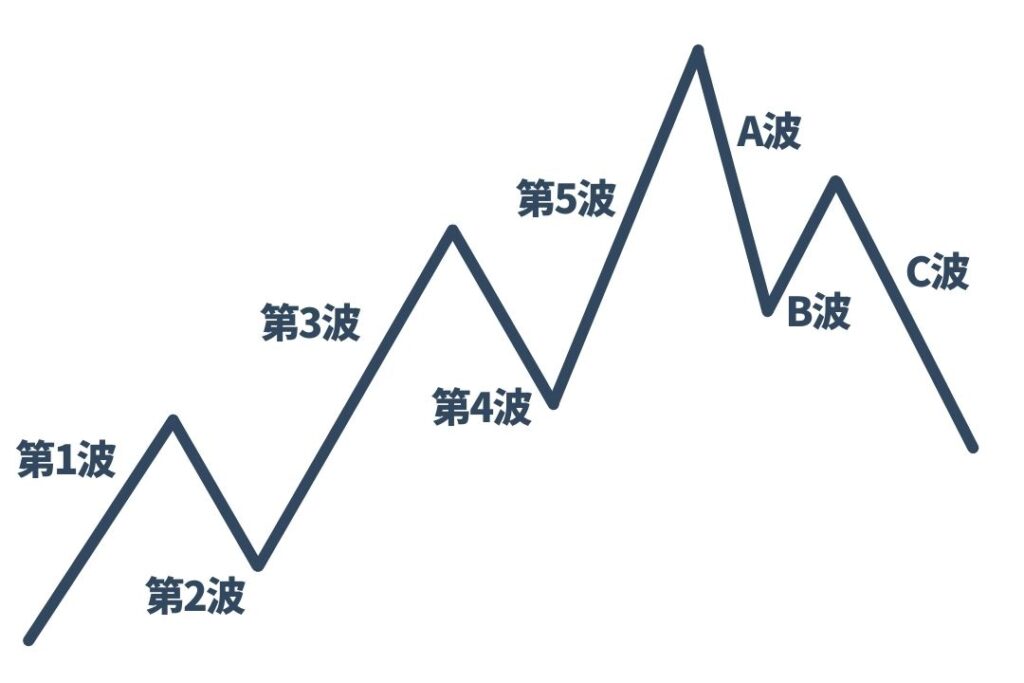

相場は上昇の波と下降の波を繰り返しながら進んでいきますが、エリオット波動の基本形は上の画像で示しているような8つの波でできています。

最初の5つの波は「上げ→下げ→上げ→下げ→上げ」となっており、全体としては上昇しています。これらの波は、それぞれ第1波、第2波、第3波、第4波、第5波と呼ばれます。

その後の3つの波は「下げ→上げ→下げ」となっており、全体としては下降しています。こちらの波は、それぞれA波、B波、C波と呼ばれます。

なお、ここでは上昇局面5波、下降局面3波の形を紹介していますが、上下が逆となり、下降局面5波、上昇局面3波となることもあります。(本記事では、基本的に上昇局面5波、下降局面3波を前提に解説を進めていきます。)

波は、全体の方向性に沿って伸びる推進波と、全体とは逆方向に調整する修正波という2つのモードに分けられます。

上の図では、最初の第1波~第5波は上昇局面で、A波~C波が下降局面となっています。

第1波~第5波のそれぞれを推進波と修正波に分ける場合、上昇局面で上昇している第1波、第3波、第5波が推進波で、上昇局面で下落している第2波、第4波が修正波となります。

A波~C波も同様に、下降局面で下落しているA波、C波が推進波で、下降局面で上昇しているB波が修正波となります。

ちなみに、大きな流れで見てみると、第1波~第5波自体が推進波であり、A波~C波はそれに対する修正波と言うこともできます。

エリオット波動ではこの基本形をベースとして数多くの変則パターンがありますが、この記事では基本形にフォーカスして解説していきます。

明確な方向性を持つ推進波の条件

先ほどの図では、上昇という明確な方向性が出ている状態に見られる典型的なチャートの形状でした。

ここで意識しておきたいのは、そういった相場においても第2波や第4波のような修正波があるということです。

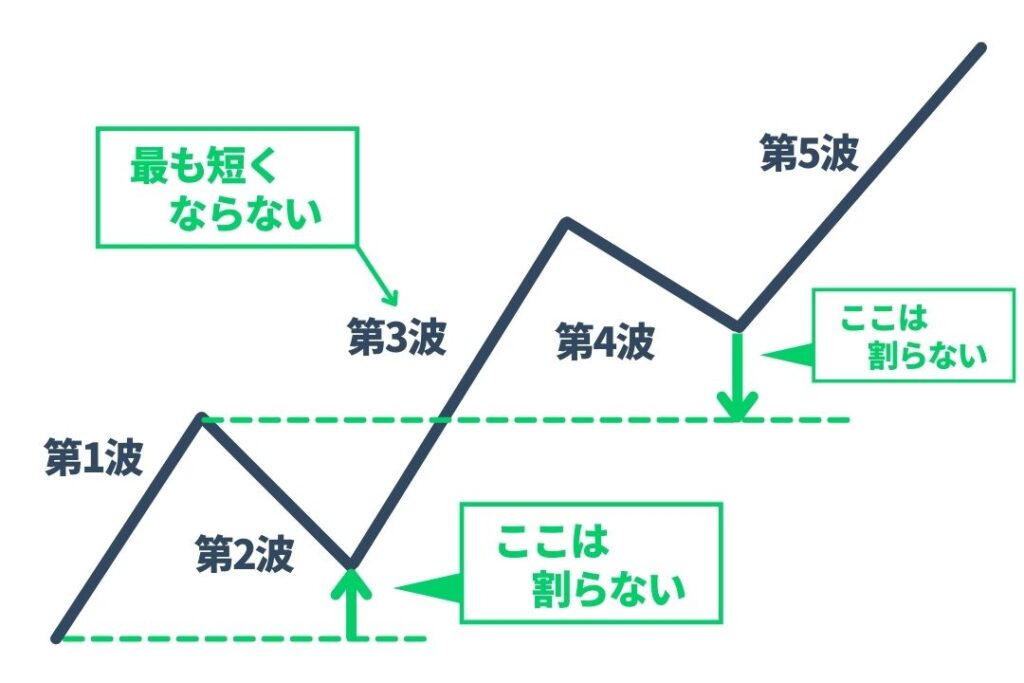

また、明確な方向性が出ている場合には、基本的に推進波における5つの波には次のような3つのルールが見られます。

※上図では、第1波~第5波が上昇局面となることを前提としていますが、上下が逆となり第1波~第5波が下降局面になることもあります。

上の画像は推進波をイメージで表しており、緑で示しているのが3つのルールです。

これを言葉で整理すると、以下のようになります。

- 第2波が第1波の起点を割り込むことはない

- 第3波が最も短くなることはない

- 第4波が第1波の終点を割り込むことはない

まず、明確な方向性が出ているのであれば、第1波、第3波の修正である第2波、第4波が、元の推進波よりも大きくなることはありません。

そのため、上昇の方向性であれば、下値は切り上がっていく形になります。

また、推進波の中でも第3波は最も大きく伸びることが多く、少なくとも最も短くなることはありません。

最後に、その大きくなりやすい第3波に対する修正である第4波が起こっても、第1波の終点に届くことはありません。

言い方を変えると、第1波と第5波が重なることはないということです。

大きなレバレッジをかけられる先物市場では、現物市場には見られない価格の一時的な行きすぎが起こる。それゆえに、日足や日中の動きでは第1波と第4波の価格帯が重複することもあるが、それでもこうしたことはあまり起こらない。

エリオット波動入門 p.43

実際のチャートからエリオット波動の基本形を見出すときには、これらの条件を満たしているかどうかを確認することが大切です。

もしいずれかの条件に反していれば、その波の認識は正しくなかったということになるので、条件を満たす他の波を見つけ直すようにしましょう。

エリオット波動のフラクタル構造

※エリオット波動は相場において起こる波のサイクルのことで、上のチャートのように実際の相場に当てはめて使います。

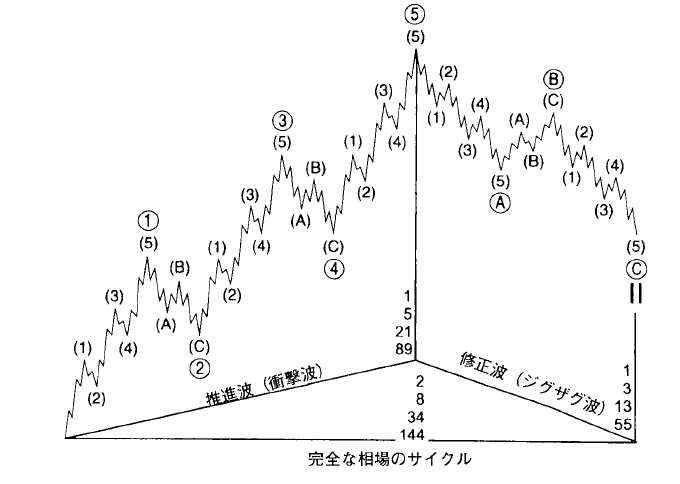

上の画像は、エリオット波動に見られるフラクタル構造を図で示したものです。

エリオット波動の基本形として上昇局面5波、下降局面3波を紹介しましたが、これをより大きく見ると、最初の5波は1つの推進波、その後の3波は1つの修正波となることに触れました。

逆に言うと、上の画像のように1つの推進波は5つの波に、1つの修正波は3つの波に分解できるということです。

また、分解して出てきたそれぞれの推進波はさらに5つの波に、それぞれの修正波はさらに3つの波に分解していくこともできます。

これを図で示すと、次の画像のような形になります。

引用元:『エリオット波動入門』p.35

上の画像を最も大きく見てみると、1つの推進波、1つの修正波に分けられます。

これを次に大きな形に分解すると、第1波、第2波、第3波、第4波、第5波、A波、B波、C波の8つの波に分けられます。

さらにもう一段階分解すると、例えば第1波は、さらに5つの波に分解することができ、全体では34個の波となります。

その34個もさらに分解することが可能で、上図の中で最も細かい波は144個まで分解されている形です。

このような繰り返し同じような形が見られることをフラクタル構造と言います。

エリオット波動理論では、相場をこのフラクタル構造のように見ており、同様のサイクルが様々な時間軸で確認できるとしています。

9つのサイクル(波の段階)

エリオット波動理論では、全ての入手可能なデータ全体という最も大きなレベルから細かい時間足のレベルまで、様々なレベルで波のサイクルが見られるとしています。

これを波の段階と呼びますが、具体的には以下のようなレベルでのサイクルがあるとされています。

| 波の段階 | 期間(参考数値) |

| グランドスーパーサイクル | 100年以上 |

| スーパーサイクル | 数十年以上 |

| サイクル | 1年~数十年 |

| プライマリー | 数ヶ月~1年 |

| インターミディエット | 数週~数ヶ月 |

| マイナー | 数週 |

| ミニュット | 数日 |

| ミニュエット | 数時間 |

| サブミニュエット | 数分 |

このように、数分のレベルから100年以上のレベルまで、様々なところにエリオット波動の形状が確認できるわけです。

そのため、スイングやデイトレード、スキャルピングといったトレードスタイルに関わらず、エリオット波動は幅広いトレーダーが利用できると考えていいでしょう。

エリオット波動をトレードに活かす際には、自分が確認した相場の波形が上どの段階に当てはまるかを特定するよりも、自分が見ているの波形よりも大きなレベル、小さなレベルにも同様の波形が見られることを、しっかりと認識しておくことが大切です。

これができるようになることで、相場の大きな流れを把握して、今後の相場展開の予測が非常にやりやすくなるはずです。

エリオット波動を学べるオススメ本

エリオット波動について書籍で学びたいなら、『エリオット波動入門』がオススメです。

この書籍では「エリオット波動とは何か」を単に解説するだけではなく、「エリオット波動をどのようにトレードに役立てるか」についても、非常に詳しく解説されています。

そのためエリオット波動の初心者でも、波動の見方や売買タイミングなど具体的な使い方が分かり、損小利大のトレードを狙えるでしょう。

世界的なトレーダーの多くが「エリオット波動の教科書の決定版」として、この1冊を称賛しています。

また著者のロバート・R・プレクター氏も、トレードコンテストでも444.4%という凄まじいリターンを出しており、全米テクニカルアナリスト協会の会長も務めたことのある実力者です。

エリオット波動の凄さを実感したいなら、まずはこの書籍の内容を実践してみましょう。

エリオット波動とフィボナッチ比率の関係

相場においては、黄金比との関係が深いフィボナッチ比率がよく現れるとされています。

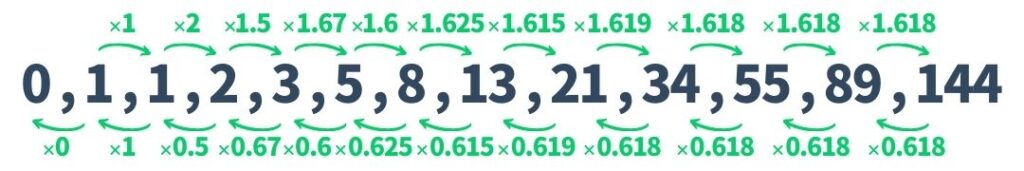

フィボナッチ比率とは、以下のようなフィボナッチ数列から導かれる比率のことです。

上の画像における左矢印で示しているように、フィボナッチ数列が進んでいくと、前項は次項に対して61.80%の値に近づいていくことが知られています。

逆に、上の画像における右矢印で示しているように、次項は前項に対して161.80%の値に近づいていきます。

こういったフィボナッチ数列から導き出される比率がフィボナッチ比率ですが、以下のように61.80%や161.80%以外にも様々なものがあります。

23.60%、38.20%、(50.00%)、61.80%、78.6%、100%、123.60%、138.2%、161.80%…

相場によく現れるこれらの比率は、エリオット波動にも当てはめることができるわけです。

なお、フィボナッチ比率について簡単に触れましたが、以下の記事でより詳しく解説しています。本記事と併せてチェックしておくことをおすすめします。

推進波と修正波の間に見られるフィボナッチ比率

上の画像では、実際のチャートにエリオット波動を当てはめています。具体的には、「0→1→2→3→4→5」が第1波~第5波で、「5→A→B→C」がA波~C波という形です。

エリオット波動では、基本的に推進波が発生した後に修正波が発生するという分類をします。

この推進波の値幅とそれに対応する修正波の値幅は、よくフィボナッチ比率になることが多くあります。

とくに第1波でトレンドがスタートしたところでは、比較的鋭い角度の修正が起こることが多く、第2波は第1波の61.80%または50.00%などの値幅だけ、トレンドと逆方向の動くというのがよくあるパターンです。

上の画像の黄色を見てみると、「0→1」の第1波に対して「1→2」の第2波は約61.8%押しています。

また、トレンドの勢いが強くなりやすい第3波の後の修正である第4波は、フラットな形状の修正パターン(※1)を描くことが多く、値幅は第3波の38.20%となるのがよくあるパターンです。

上の画像の青色を見てみると、「2→3」の第3波に対して「3→4」の第4波は約38.2%押しています。

これらの傾向は非常に使い勝手の良いので、ぜひ頭に入れておきたいところです。

ただし、どんな局面でも使いやすいところがあるので、無理にフィボナッチ比率を当てはめようとし過ぎることのないように注意が必要です。

リトレイスメント(注:調整、修正)を値幅で表すことは簡単なので、残念なことに多くの分析家はそうした表示をかなり重視している。しかし、同じ方向を向いている交互の波やその長さの比率のほうが、はるかに正確で信頼できる。

エリオット波動入門 p.171

(※1)「第4波のフラットな形状の修正パターン」は、修正波のパターンの1つです。こういった各種パターンは次記事で解説するので、そちらもぜひチェックしてください。

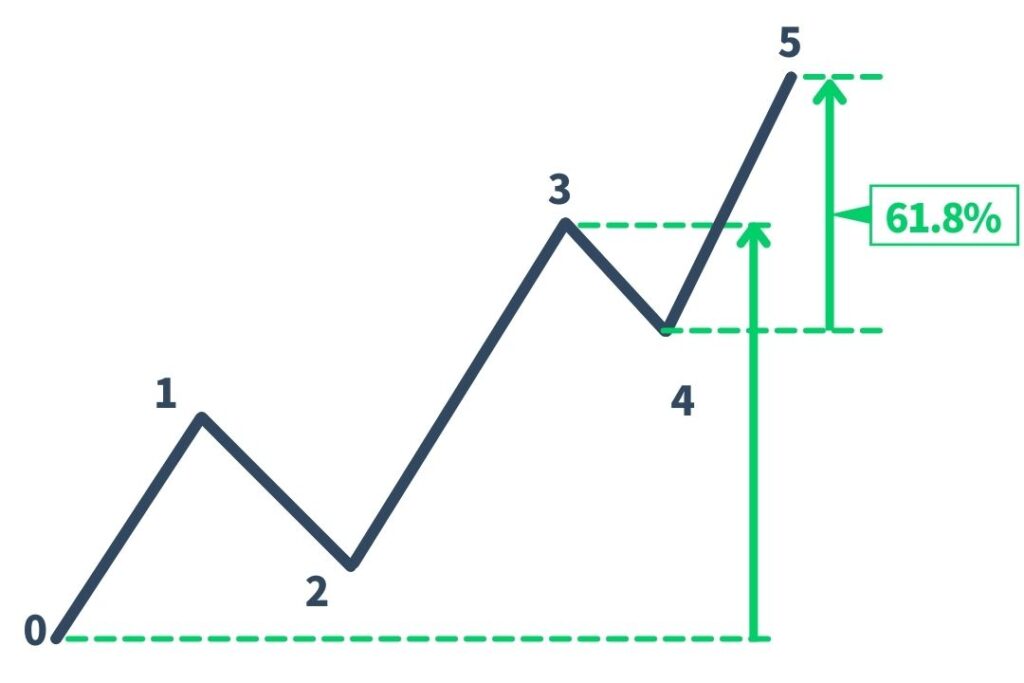

推進波に見られるフィボナッチ比率

推進波の基本形においては、第4波によって第1波~第5波の値幅が黄金比(フィボナッチ比率)で分割されることがあります。

具体的には、上の画像のように第1波~第3波(0→3)の値幅に対して第5波(4→5)の値幅は61.80%となりやすいとされています。

なお、この比率をそこまで精緻なものではなく、厳密に考え過ぎずに1つの目安として頭に入れておくのがポイントです。

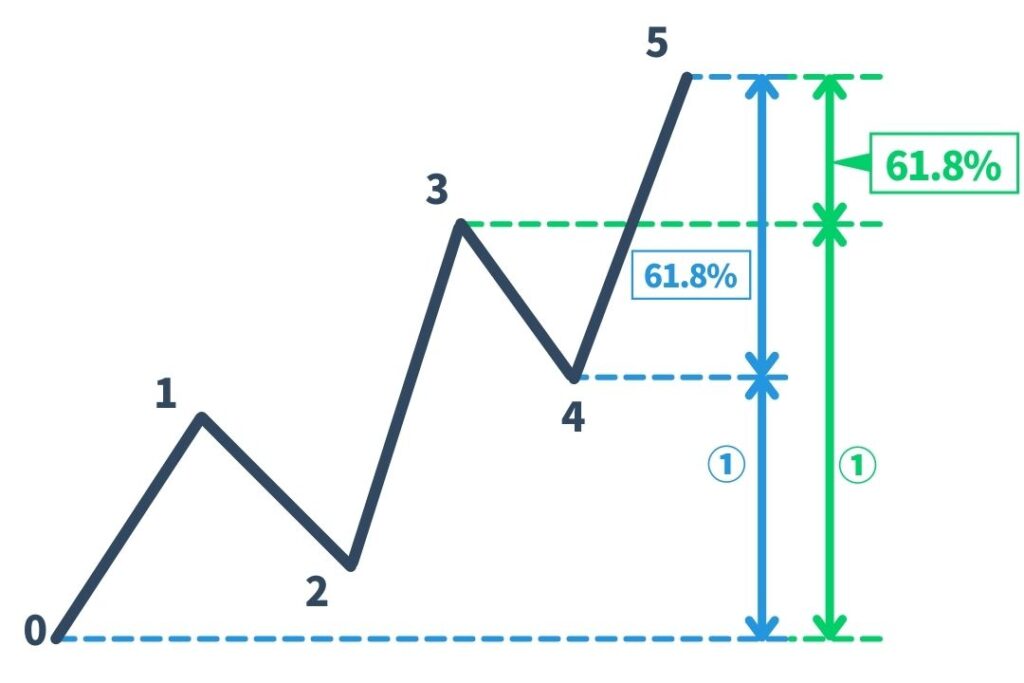

また、先ほどは第1波~第3波の値幅と第5波の値幅を比較しましたが、それ以外にもフィボナッチ比率となるパターンがいくつか考えられます。

例えば、上の画像において緑色で示しているように、第1波の始点~第4波の始点(=第3波の終点)(0→3)と第4波の始点~第5波の終点(3→5)の比率といった形です。

また、上の画像において青色で示しているように、第1波の始点~第4波の終点(0→4)と第4波の終点~第5波の終点(4→5)の比率というパターンもあるでしょう。

第5波がどこまで伸びるかを予測する際には、フィボナッチ比率によって1つの値を厳密に算出するというよりは、柔軟に変動する目安として使う方がいいかもしれません。

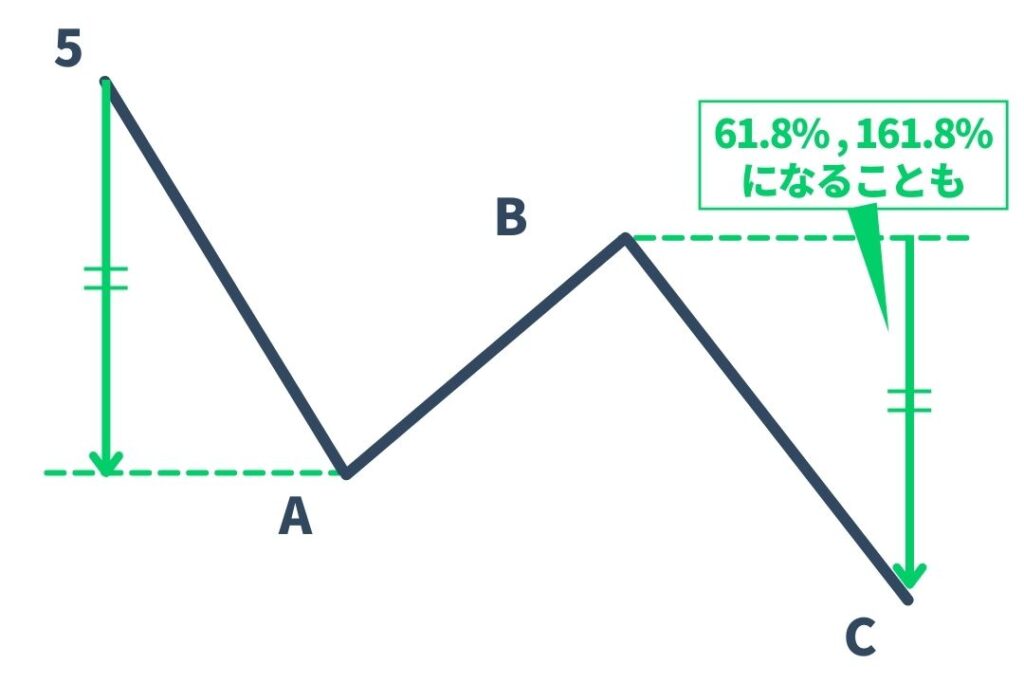

修正波に見られるフィボナッチ比率

修正波の基本形においては、上の画像のようにA波(5→A)とC波(B→C)の値幅がイコール(100%)の関係になることが多く見られます。

その以外にも、C波(B→C)がA波(5→A)の61.8%や161.8%の値幅となるケースもあります。

こちらについても、厳密に1つの目標値だけをあらかじめ設定することは難しいところがあります。

しかし、修正波がどこまで続くかの候補を頭に入れておくことで、トレードを有利に進められることも少なくないでしょう。

なお、ここではエリオット波動で起こりやすい一般的なフィボナッチ比率を挙げましたが、これ以外にもそれぞれの波の間でフィボナッチ比率が確認されやすいパターンがあるかもしれません。

ぜひ実際のチャートを使って研究を深めて、ご自身でも発見していただければと思います。

エリオット波動の一般的な使い方

ここまでで、エリオット波動の基本的な考え方を説明してきました。

この章では、エリオット波動の考え方を踏まえて、どのように実際のトレードへ活用していけばいいのか考えていきましょう。

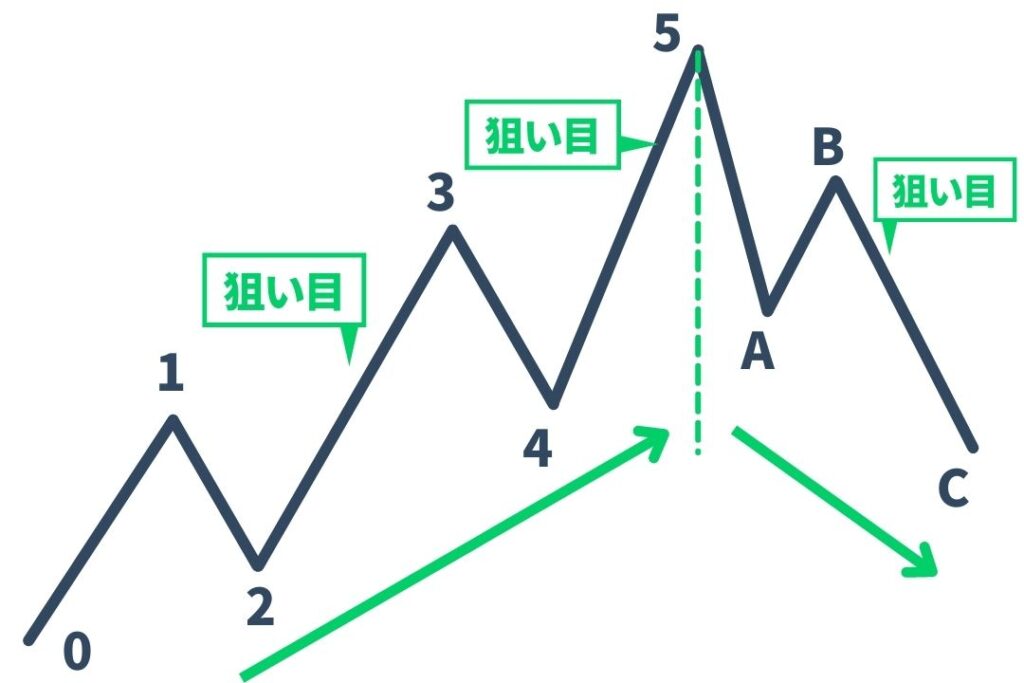

狙いやすいのは第3波、第5波、C波

上の画像ではエリオット波動の基本形を描いていますが、これを見ながら8つの波のうちどこでトレードを狙えばいいのか考えてみましょう。

大きく伸びる方向にトレードした方が利益を伸ばしやすいので、基本的には1つ上のレベルでのトレンドに合わせた方が良いと考えられます。

これに従うと、トレードとして狙うべき波は第1波(0→1)、第3波(2→3)、第5波(4→5)、A波(5→A)、C波(B→C)に絞ることができます。

この中で、第1波(0→1)とA波(5→A)はトレンドのまさにスタート地点であり、判別するのが難しいケースが多いと考えられるため、外したいところです。

これを踏まえると、エリオット波動の波形を見極めていく中で、上の画像の中で「狙い目」と示した第3波(2→3)、第5波(4→5)、C波(B→C)を狙うというスタンスを取るというのが一般的と考えられます。

また、それぞれの波の起点や値幅を予測する際には、フィボナッチ比率が大いに役立つはずです。

簡単にまとめると、相場にエリオット波動を当てはめて大きな展開を予測した上で、フィボナッチ比率を使ってトレードポイントの目安を作っておくというわけです。

なお、実際のエントリーポイントを見極めるときには、移動平均線やMACD、RSIといったインジケーターを使うのもいいでしょう。

その際には、エリオット波動で想定したシナリオを踏まえて、例えば第3波のトレンド発生シグナル、あるいは、第2波から第3波への反転シグナルでエントリーする、といったイメージになります。

フラクタル構造で細かく分析する

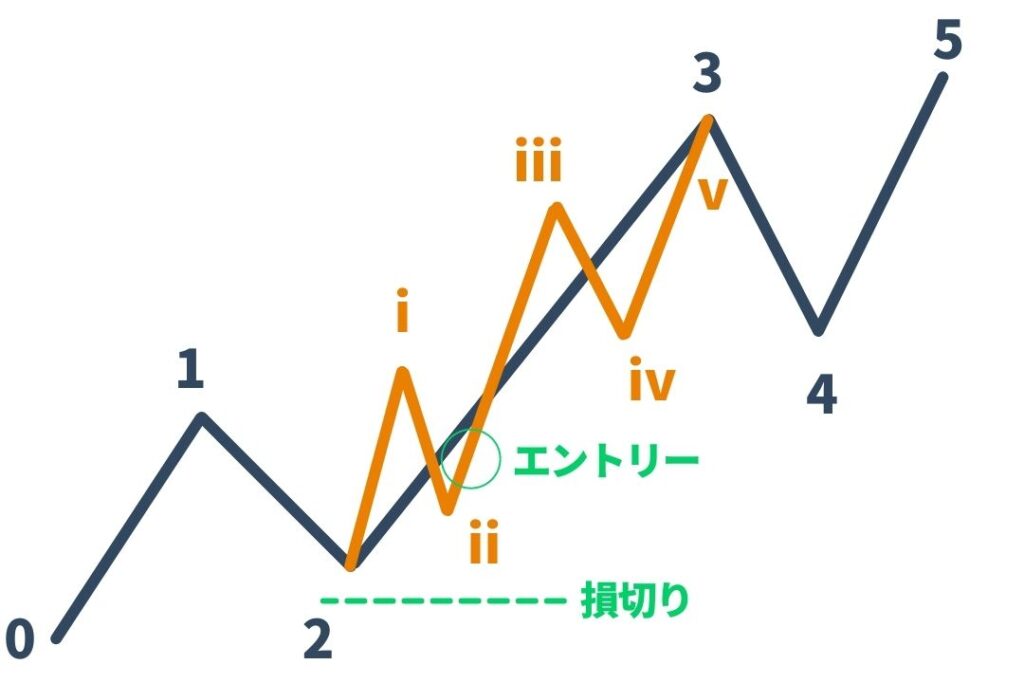

上の画像は、より細かく分析してエントリータイミングと設定すべき損切りラインを示しています。

先ほど説明した考え方が基本とはなりますが、このような形でエリオット波動の性質を利用してもう少し細かく分析することもできるわけです。

具体的に説明すると、エリオット波動のフラクタル構造を利用して、もう一段階細かいレベルに波を分解していく方法です。

例えば第3波を狙ってトレードするのであれば、上の画像のオレンジ色のようにその第3波を5つの波(第ⅰ波、第ⅱ波、第ⅲ波、第ⅳ波、第ⅴ波と表記します)に分類します。

その上で、第ⅰ波(2→ⅰ)の推進に対する第ⅱ波(ⅰ→ⅱ)の修正の動きを確認した上で、第ⅱ波(ⅰ→ⅱ)が反転して第ⅲ波(ⅱ→ⅲ)がスタートするタイミングを狙います。

この際、第ⅱ波(ⅰ→ⅱ)から第ⅲ波(ⅱ→ⅲ)への反転や第ⅲ波のスタートを判断する際には、まずはフィボナッチ比率で目安を作っておくといいでしょう。

なお、エントリーした後にもし想定通りに相場が推移せず、第ⅰ波の起点(2)を相場が抜ける、割り込むことがあれば、第ⅰ波(2→ⅰ)以降がイメージした推進波ではなかったことになります。

こういった自分がトレードした根拠となるシナリオが崩れるタイミングでは、損切りを行う必要があるでしょう。

実際のチャートで確認

上の画像は、ドル円の日足チャートにエリオット波動の基本形を当てはめたものです。

なお、「0→1」が第1波、「1→2」が第2波、「2→3」が第3波、「3→4」が第4波、「4→5」が第5波、「5→A」がA波、「A→B」がB波、「B→C」がC波という形です。(以降、波の表記に関する注釈は省略します。)

「0」のところからトレンドが変わって上昇が始まっており、「2」で下値切り上げ、「3」にかけて強い上昇となっています。

「2」で下値を切り上げて「1」の水準を上抜けしてきたところで、上昇の推進波となる5つの波が発生する可能性が出てきて、そのシナリオを組むことができるでしょう。

ここでは、第3波を狙ってエントリータイミングを見極めていくことにします。

ちなみに、第4波は第3波の半値押し、第5波は第1波~第3波の約61.80%の値幅となっており、第5波の方も比較的狙いやすいかもしれません。

上の画像は、1つ目のチャートの黄色い部分を拡大した4時間足チャートです。

「2→3」の第3波を、第ⅰ波から第ⅴ波の5つの波に分解しています。

「2」からスタートした第3波は、そのスタートの上昇で「1」の水準を超える上昇をみせていますが、これを第ⅰ波に設定しておきます。

上の画像では、第ⅰ波以降の展開を分析していきます。

第ⅰ波を形成後はいったん修正の段階となりますが、(あ)の38.2%程度の浅く押したタイミングでいったん上に跳ね返るという展開になりました。

推進波の初動は50%や61.8%の押しとなることが多いところ、ここでは浅い跳ね返りであることから、第ⅱ波の修正の終了あるいは第ⅲ波のスタートと判定するのはいったん見送ります。

すると、この反転上昇ではⅰの水準は超えられず、再び下落となりますが、同じ38.2%押しの水準で再び上に跳ね返ります。

同じ水準で2度の反転を見せたことから上昇の勢いが強いと判断し、ここから第ⅲ波の上昇がスタートすると仮定してエントリーを行います。

なお、もし想定通りに上昇せずに、2の水準を割り込んでしまうと、「第2波が第1波の起点を割り込むことはない」という推進波の条件を逸脱することになり、第ⅰ波と第ⅱ波の設定が誤っていたことになります。

そのため、このトレードを行う場合、遅くとも2の水準を割り込んだタイミングでは、必ず損切りをしなければならないでしょう。

このような形で、エリオット波動でトレードを行う際には、条件に基づいてシナリオを立てつつ、1つ上のレベルの方向性に合わせてトレードしていくのが基本となります。

このトレードでは少し水平線の考え方も利用しています。水平線に関しては、以下の記事で詳細に解説しているので、気になった場合にはぜひ参考にしてくださいね。

エリオット波動の注意点、懸念点

相場のエリオット波動をうまく見極めることができれば、トレードをする上で非常に有利に働きます。

一方で、ここまで説明してきたエリオット波動の基本形を実際にチャートに適用する際には、注意しておきたいポイントもいくつかあります。

ここでは、エリオット波動の注意点や懸念点についても触れておきたいと思います。

実際のチャートに当てはめるのが難しい

エリオット波動を学び始めた初心者が引っかかるのが、実際のチャートにどのように8つの波のサイクルを当てはめていくかというところでしょう。

推進波の基本形については、本記事でも3つの条件を紹介していますが、これをベースに推進波を見極めようとしても、なかなかうまくいかないかもしれません。

また、うまく当てはめられたとしても、その後の相場展開の中で条件から逸脱してしまい、想定したシナリオから外れてしまうこともあるはずです。

このようなことがあることも踏まえて、リアルタイムで分析を行っていく際には、「ここまで伸びたらこうなる」「ここで反転したらこうなる」という形で、今後の展開のシナリオにある程度の幅を持たせた上でエリオット波動のシナリオを組んでおくことが有効です。

リアルタイムでエリオット波動を見極めるのは、難易度が低いと言うことはできません。

分かりやすい売買シグナルがあるインジケーターとは違い、実際のチャートで練習を繰り返しながら、少しずつ自分のものにしていくようにしてください。

基本形以外にも様々なパターンがある

今回は、エリオット波動理論の概要を説明してきましたが、エリオット波動として紹介したのは基本形の1パターンのみです。

実はこの基本形をベースにして、エリオット波動理論では様々な変則パターンが用意されています。

実際の相場を見れば分かると思いますが、相場は1つの同じパターンが単純に繰り返されるわけではありません。

これを踏まえると、エリオット波動において様々なパターンが想定されているのは、当然と言えば当然のことかもしれません。

つまり、今回紹介した基本形のみで相場の全て説明するのは、あまり現実的ではないということです。

実戦でエリオット波動を使って効果的な分析を行うためには、他のパターンも全て把握した上で、それぞれのパターンに見られるフィボナッチ比率を把握しておくことが大切になることを、しっかりと頭に入れておきましょう。

なお、エリオット波動における他のパターンについては、次記事にて詳細に解説していきます。

今回のエリオット波動を使った考え方を理解してしまえば、あとはパターンを増やすだけで比較的簡単なので、ぜひチェックしていただければと思います。

エリオット波動理論の成り立ち

考案者

ラルフ・ネルソン・エリオット

種類

相場理論

歴史

エリオット波動理論を確立したラルフ・ネルソン・エリオットは1871年に生まれ、もともとは会計士として成功した人物でした。

彼が相場の世界に入っていくのは1920年~1930年頃で、その中で過去の膨大な相場データを検証して、相場の中に規則性があることを発見します。

その理論は著書としてまとめられ、1938年に『The wave principle(波動の原理)』、1946年に『Nature’s law : The secret of the universe(自然の法則~宇宙の神秘~)』が出版されました。

ただ、これらの著書は大きな注目を集めることなく、エリオットは1948年にこの世を去ります。

エリオット波動理論が注目されるようになったのは、エリオットの死後に彼の理論が紹介されるようになってからです。

エリオット波動理論が広く世間で知られるようになった書籍としては、1964年のA・ハミルトン・ボルトンの『The Elliott Wave Principle - A Critical Appraisal(エリオット波動-ビジネス・サイクル)』(※2)が挙げられます。

その後もたくさんのエリオット波動理論に関する書籍は刊行されていますが、1977年の『Elliott Wave Principle : Key to Market Behavior(エリオット波動~市場行動のカギ~)』(※3)などが有名でしょう。

こうして現在ではエリオット波動理論は定番の相場理論となっており、数多くのエリオット波動理論の信奉者たちが、日々相場の波を分析しているわけです。

(※2)訳書:『エリオット波動―ビジネス・サイクル』(日本証券新聞社)

(※3)訳書:『エリオット波動入門』(パンローリング)

豆知識

ダウ理論は、エリオット波動理論に先駆けて19世紀に構築された相場理論です。

エリオット波動理論はこのダウ理論の影響を受けた部分もあると考えられ、両者にはいくつか共通点も見られます。

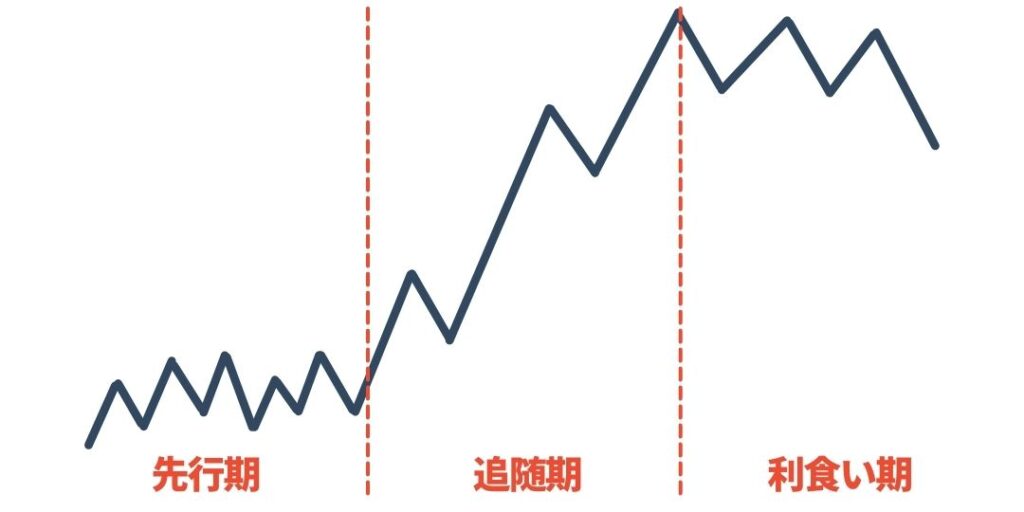

例えば、ダウ理論では、相場のトレンドを次の画像のように3段階に分類しています。

上の画像で示した3段階の特徴をまとめると、以下の表のようになります。

| 段階 | 内容 |

| 先行期 | 一部の優れた投資家が、他の投資家に先駆けてポジションを構築している段階。この段階では、相場に明確なトレンドは発生していない。 |

| 追随期 | 相場に明確なトレンドが発生し始め、これに追随する形で勝つ投資家がポジションを持つ段階。先行期に動いていた投資家も、さらにポジションを増やしていく。 |

| 利食い期 | 相場は大きく上昇しており、先行期・追随期でポジションを構築した投資家が利食いを行う段階。相場には期待感が膨らんでおり一般投資家(負ける投資家)がポジションを持ち始めるが、新たにエントリーする人がいなくなればトレンドは終わることになる。 |

このダウ理論によるトレンドの分類を、エリオット波動理論におけるトレンド、つまりは推進波に当てはめて考えると、それぞれの波の性格がすんなりと理解しやすくなるかもしれません。

つまり、ダウ理論の先行期に当たるのが第1波~第2波で、追随期に当たるのが第3波~第4波、そして、利食い期に当たるのが第5波以降という形です。

また、ダウ理論のトレンドの定義を踏まえてエリオット波動理論の波形を見てみても、理解が深まるところもあるでしょう。

このように、エリオット波動理論を学んでいく上で、影響を受けたと考えられるダウ理論を頭に入れておくことは非常に有効だと考えられます。

ダウ理論に関しては、以下の記事で詳細に解説していますので、こちらも併せてチェックしていただければと思います。

用語

- サイクル

- 推進波

- 修正波

- レバレッジ

- フラクタル構造

- スイング

- デイトレード

- スキャルピング

- フィボナッチ

- トレンド

- リトレイスメント

- 移動平均線

- MACD

- RSI

- ダウ理論

- 先行期

- 追随期

- 利食い期

- トレンド

エリオット波動に関連するインジケーター、ツール

最後に、エリオット波動の分析を行う際に便利な、TradingViewのインジケーターやツールを紹介しておきます。

- Zig Zag

- 描画ツール(エリオット推進波(12345)、エリオット修正波(ABC))

では、それぞれ実際に使ったところをお見せしていきます。

Zig Zag

上の画像は、チャートにZigZagというインジケーターを適用したものです。

こののように、Zig Zagを使うと相場の上下動に合わせて、自動的に上値と下値にラインを引いてくれます。

そのため、一見ゴチャゴチャとしているようなチャートでも、エリオット波動の分析が行いやすい上げと下げが繰り返される形に変換することが可能です。

設定を変えることで、上値と下値の判定する基準を変更してラインの引かれ方を調整することもできます。

最初は見極めにくいエリオット波動も、Zig Zagを使いながら分析することで見極めやすくなるでしょう。

描画ツール

上の画像では、TradingViewにおけるエリオット波動向けの描画ツールを使って、チャートの波を整理しています。

こういった形で描画ツールを利用すると、チャートの中にエリオット波動の推進波における5つの上げ、下げを描いたり、修正波における3つの上げ、下げを描いたりすることができます。

自動で波のカウントもしてくれるので、これを使って自分が認識している波形を描画しておくことで、エリオット波動の分析がとてもスムーズに行えるようになります。

こういった便利なインジケーターや描画ツールを利用することで、エリオット波動を見極めていく練習を効果的に行えるようになるでしょう。

次記事

内田 まさみ

内田 まさみ

山中 康司

山中 康司