フィボナッチ分析|黄金比率を用いてチャートの戻り目安を予測

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

要するにフィボナッチ分析とは

- 人が最も美しいと感じる「黄金比」をチャート分析に適用したもの

- 相場の反転ポイントやターゲットを予測することができる

- フィボナッチ・リトレースメントとフィボナッチ・エクスパンションの2つは使いこなしたい

目次

フィボナッチ比率の基本

フィボナッチ比率とは、以下のような値を指します。

23.60%、38.20%、61.80%、78.6%、100%、123.60%、138.2%、161.80%…

これらの比率は、人が最も美しいと感じやすいと言われています。

これに”真ん中“という意味を持つ50%を加えて、トレンドの反転ポイントやターゲット、変化日などの予測に利用するのが、フィボナッチ分析です。

なお、分析にあたっては、チャートにおけるこれらの比率に関連するポイントを表示するフィボナッチ分析ツールを使用します。

上の画像では、フィボナッチ分析ツールを使って、安値Aと高値Bの間における各比率となる水準に水平線を表示しています。

見ての通り、このラインで跳ね返った箇所(白い点線丸部分)がなんと5箇所もあります。

こういった形で、チャートにおけるフィボナッチ比率に関連するポイントで特徴的な動きになるのは、相場においては実際によく見られる現象です。

フィボナッチ分析では、こういった性質を利用して将来の相場予測に役立てようとするわけです。

黄金比との深い関係

フィボナッチ比率は、黄金比(1:1.618)と深い関係のある値です。

黄金比は非常に神秘的な比率で、宇宙から自然界まで様々なところで見られます。

黄金分割は自然界にあふれているものであって、太陽系惑星間の比、銀河の渦、台風、渦潮、オウム貝、花弁、松笠、タマネギ、ヒマワリの種の配列などに存在する比率である。

日本テクニカル分析大全 p.463

人が最も美しいと感じることがよく知られており、数多くのアートや建築物においてもこの黄金比は確認できます。上の写真のパリの凱旋門は、代表例の一つですね。

これをチャート上に応用すると、フィボナッチ比率に関係した形状になるところでは、人が自然と注文を入れやすくなると考えられるわけです。

少しオカルトのように聞こえるかもしれませんが、多くの人が注文を入れたくなるポイントが分かると考えると、意外と理にかなっているのではないでしょうか。

このことに加えて、フィボナッチ分析自体が非常に有名で多くの投資家が利用していることも、フィボナッチ分析をさらに機能しやすくさせていると言えるかもしれません。

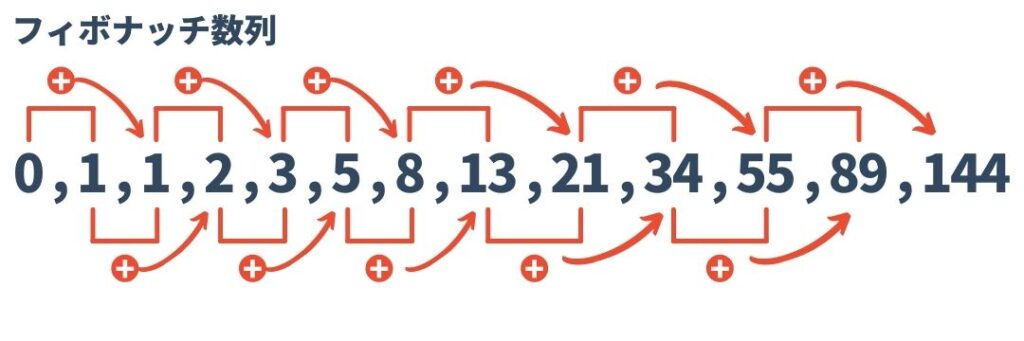

フィボナッチ数列とは

フィボナッチ比率は、フィボナッチ数列から算出されます。

このフィボナッチ数列は、最初の2項が0、1で始まり、第3項目以降は、2項前と1項前の値の合計となる数列のことです。

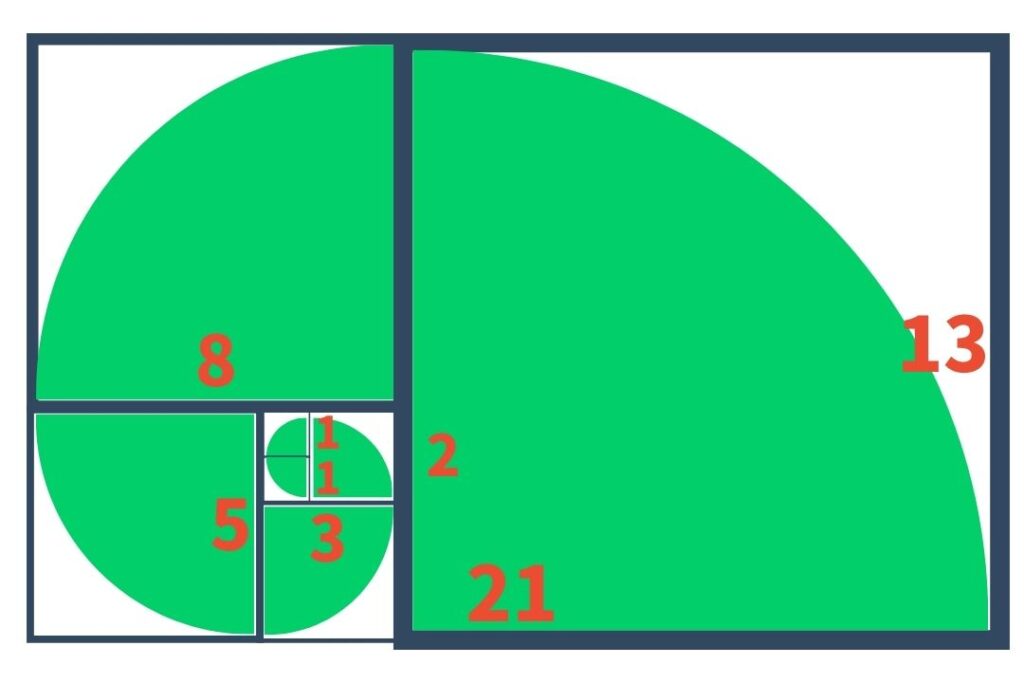

ちなみに、各項の値にを正方形に置き換えると、下の図のようにきれいに並べていくことができます。

このように、フィボナッチ数列からは、オウム貝のようならせん状の形を作り出すこともできるわけです。

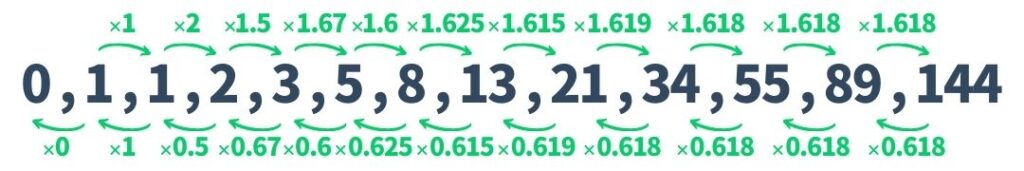

フィボナッチ比率の算出方法

では、フィボナッチ数列から先ほどのフィボナッチ比率の値が算出される過程を、実際に見ていきましょう。

上のように、フィボナッチ数列の隣同士の値に注目して、1つ後の値が1つ前の値の何倍になっているかを見ていくと、その値は1.618倍に収束していっています。

逆に、1つ前の値が1つ後の値の何倍になっているかを見ていくと、その値は0.618倍に収束していきます。

次に、フィボナッチ数列の1つ飛ばしの値に注目して、2つ後の値が2つ前の値の何倍になっているかを見ていくと、その値は2.618倍に収束していきます。

逆に、2つ前の値が2つ後の値の何倍になっているかを見ていくと、その値は0.382倍に収束していきます。

同様に、2つ飛ばしの値に注目すると、0.236倍と4.236倍という値が出てきます。

また、フィボナッチ比率自体から他のフィボナッチ比率を算出することもあり、例えば0.382の平方根からは0.618、0.618の平方根からは0.786といった値が出てきます。

こういった形で、フィボナッチ数列をベースにフィボナッチ比率が算出されているわけです。

主要なフィボナッチ分析ツール

フィボナッチ比率を使用した分析ツールの代表的なものとしては、以下が挙げられます。

- フィボナッチ・リトレースメント

- フィボナッチ・エクスパンション

- フィボナッチ・タイムゾーン

- フィボナッチ・ファン

- フィボナッチ・アーク

それでは、これらの分析ツールが持つ意味合いと使い方について詳細に解説していきます。

なお、様々な分析ツールを挙げていますが、これらの中でも特に重要なのは、フィボナッチ・リトレースメントとフィボナッチ・エクスパンションです。

フィボナッチ分析を学ぶ際には、この2つをしっかり使いこなせるようになるところを、最初の目標として設定するといいでしょう。

※本記事では、TradingViewの分析ツールに基づいて描画方法を解説しています。

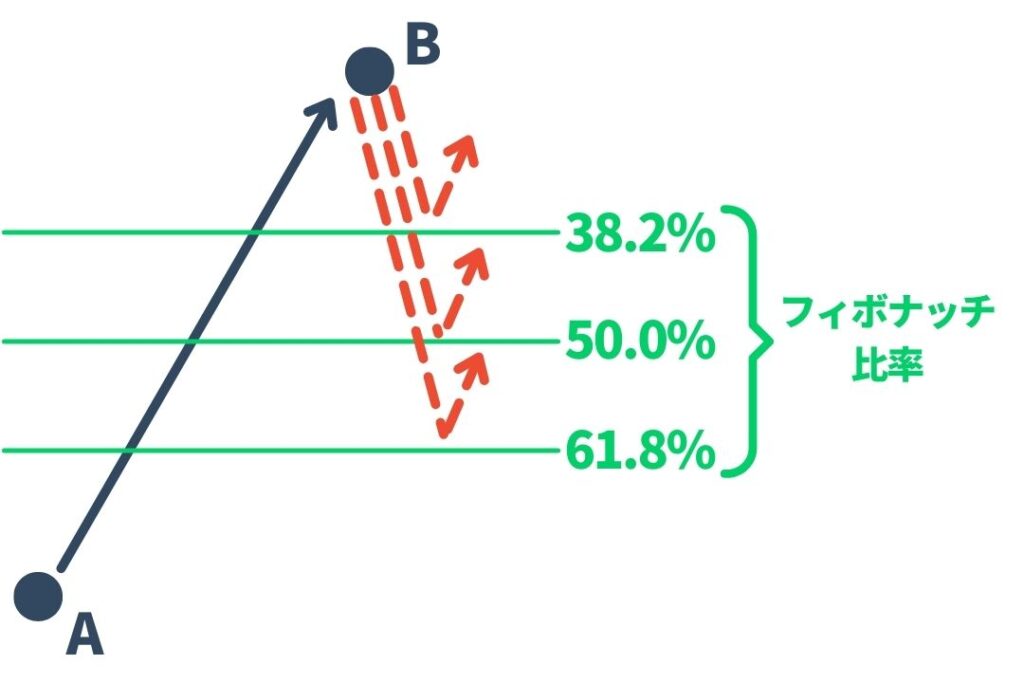

フィボナッチ・リトレースメント

フィボナッチ・リトレースメントは、任意の2点(A、B)を選択して使用します。

2点を選択すると、B→Aの方向に、AB間のどこにフィボナッチ比率があるかをチャート上で示してくれます。

調整が終了して反転しやすい価格水準を予測できる

リトレースメント(retracement)は「戻り」を意味する言葉です。フィボナッチ・リトレースメントは、相場の動きが反転した際にどの水準まで調整するのかを予測するために使うのが基本です。

相場は、基本的に上下動を繰り返しながら動きます。例えば、上昇トレンドであれば、上昇→下落→上昇→下落…と繰り返しながら、上値と下値を切り上げて推移します。

こういったときに、上昇から下落に転じたタイミングでフィボナッチ・リトレースメントで直前の上昇における起点→終点という形で選択すると、次に下落から上昇へと反転しやすい水準をあらかじめ把握することができるわけです。

なお、ここで簡単に触れているトレンドについては、ダウ理論がとても参考になります。トレンドについて詳しく知りたい人は、以下の記事もチェックしてくださいね。

実際のチャートで確認

上のチャートは、米ドル/円の1時間足チャートです。

Aを起点に上昇トレンドが始まっていますが、このAといったん上昇が止まるBの2点を選択して、フィボナッチ・リトレースメントを描画しています。

すると、Cのところで38.2%ラインが意識され、一時的に上に戻しています。

しかし、この反発は長続きせず38.2%ラインは割り込みますが、今度はDのところで61.8%が意識されて上に跳ね返されています。

結果的には、このDが調整の下落における安値となって、上昇が再開する流れとなりました。

フィボナッチ・エクスパンション

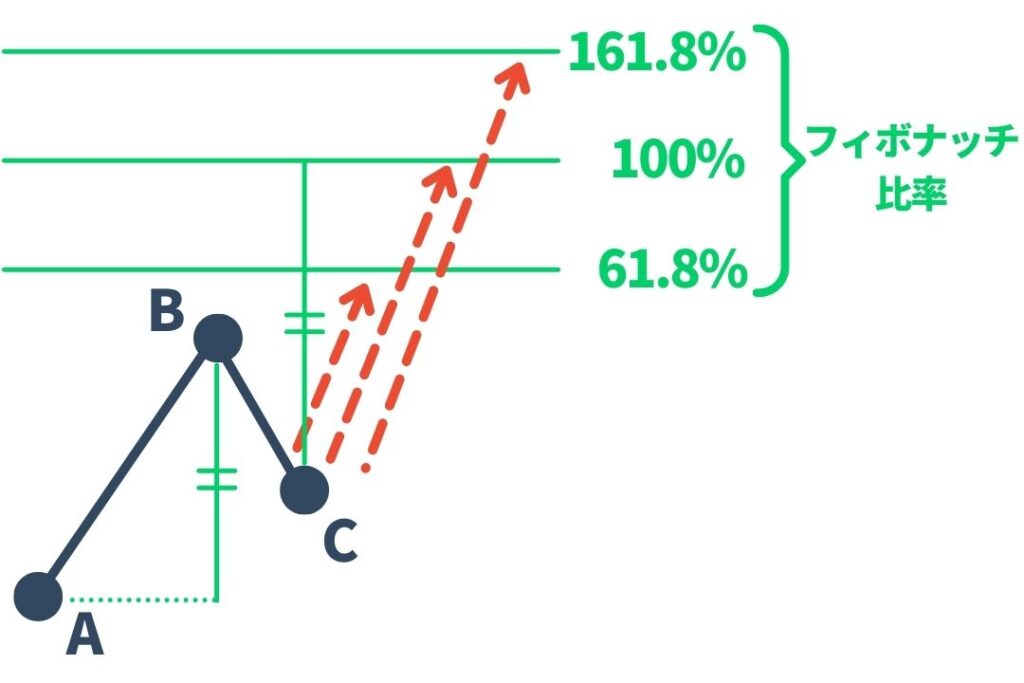

フィボナッチ・エクスパンション(「フィボナッチ・エクステンション」と呼ばれることもあります)は、任意の3点(A、B、C)を選択して使用します。

3点を選択すると、Cを起点として、A→Bの方向に、AB間の値幅を基準にフィボナッチ比率分動いた水準がどこにあるかをチャート上に示してくれます。

トレンド再開後のターゲットを予測できる

エクスパンション(expansion)は「拡張」という意味です。フィボナッチ・エクスパンションは、相場の次の波がどこまで伸びるかを予測するために使うのが基本です。

例えば、上昇トレンドにおいて、上値と下値を切り上げながら上昇→下落→上昇という流れがあったケースを考えてみましょう。

この場合、Aには最初の上昇の起点を、Bには最初の上昇の終点(=下落の終点)を、Cには下落の終点(=次の上昇の始点)を選択します。

こうすることで、次の上昇がどの水準まで伸びるかというターゲットの候補を、あらかじめ把握することができます。

ちなみに、一目均衡表の水準論には、これと同じような形ででターゲットを設定する考え方があります。興味のある人は、以下の記事もチェックしておくことをおすすめします。

実際のチャートで確認

上のチャートは、ユーロ/米ドルの4時間足チャートです。

Aを起点に上昇トレンドがスタート、BからCにかけては調整の下落、Cから上昇が再開するという流れですが、このA、B、Cを選択してフィボナッチ・エクスパンションを描画しています。

すると、この上昇における高値はDですが、ちょうど61.8%ラインにタッチして下落に転じるという流れとなっています。

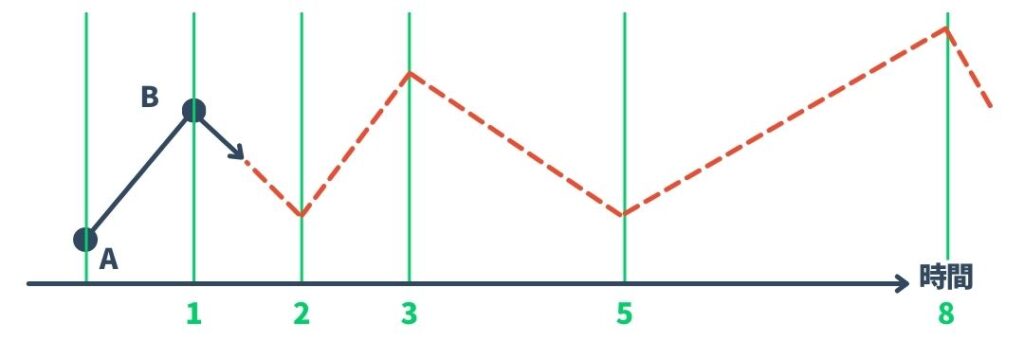

フィボナッチ・タイムゾーン

これまでの2つのツールは値幅(チャートの縦軸)という観点から分析するツールでしたが、フィボナッチ・タイムゾーンは時間(チャートの横軸)という観点から分析するツールです。

また、フィボナッチ比率を使うのではなく、フィボナッチ数列の値が直接使われる形になっているのも特徴的です。

フィボナッチ・タイムゾーンを使用する際には、任意の2点(A、B)を選択します。

すると、AB間の時間を1として、1つ目の点から1進んだ時間、2進んだ時間、3進んだ時間、5進んだ時間軸、8進んだ時間…というように、フィボナッチ数列の値に比例するタイミングを示してくれます。

相場が転換するタイミングを予測できる

フィボナッチ・タイムゾーンは、相場の転換点がフィボナッチ数に関連する間隔で起こりやすいという考えに基づいて使用するのが基本です。

Aにトレンドの起点を、Bにトレンドの終点を選択することで、将来における天井や底になりやすいタイミングをあらかじめ把握することができるわけです。

ただし、(他のツールでも共通することですが)特にフィボナッチ・タイムゾーンに関しては単独で使用している人は少ないでしょう。

他の分析と併用して使いながら、他にはない角度からの情報を得るために使用するというのが良いと考えられます。

つまり時間の予測に関しては、エリオットの基本パターンと価格比率分析の条件が整った時、補助的に用いるのが望ましい。

日本テクニカル分析大全 p.472

フィボナッチ・タイムゾーンは、時間という角度から分析を行う「サイクル分析」とフィボナッチ数を掛け合わせたツールです。サイクル分析については、以下の記事をご覧ください。

実際のチャートで確認

上のチャートは、ポンド/米ドルの日足チャートです。

Aを起点として、上下動を繰り返しながら高値・安値を切り上げる上昇トレンドとなっていますが、このAと最初の上昇がいったん止まるBを選択してフィボナッチ・タイムゾーンを描画しています。

C、E、Gのところでは、いずれも下落から上昇へと転じていますが、これはフィボナッチ・タイムゾーンが示すタイミングとほぼ一致している形となっています。

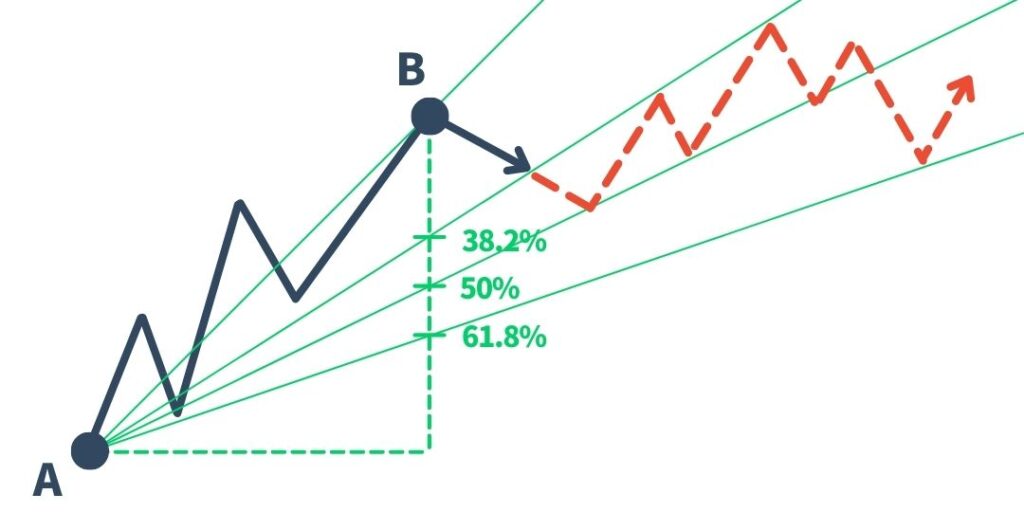

フィボナッチ・ファン

フィボナッチ・ファンは、トレンドの角度に注目した分析ツールです。

トレンドの角度をフィボナッチ比率を通して分析することで、値幅と時間の両方の観点から同時に分析を行うことができるという特徴があります。

フィボナッチ・ファンは、任意の2点(A、B)を選択して使用します。

2点を選択すると、A→Bへのトレンドラインの傾きをベースに、フィボナッチ比率分だけ傾きが緩やかになったトレンドラインが描画されます。

将来機能しやすいトレンドラインが予測できる

フィボナッチ・ファンは、Aにトレンドの起点を、Bにトレンドの終点を選択して使用するのが基本です。

例えば、上昇トレンドがいったん調整に入っている場合、再度上昇が始まりやすいトレンドラインを知ることができます。

また、フィボナッチ・ファンのトレンドラインを下に割り込んだ場合には、再度上昇が始まった場合のレジスタンス(抵抗)として機能することもあります。

フィボナッチ・リトレースメントなどの水平ラインとは違い、フィボナッチ・ファンは角度のあるトレンドラインであるのもポイントです。

トレンドラインであることにより、相場が転換しやすい価格水準だけでなく時間もある程度イメージできるというのが大きなメリットと言えるでしょう。

このように、フィボナッチ・ファンは、トレンドラインと関わりの深い分析ツールです。トレンドライン分析は以下の記事で解説しているので、興味のある人はぜひご覧ください。

実際のチャートで確認

上のチャートは、ユーロ/米ドルの日足チャートです。

Aを起点に下落が始まりBでいったん上昇するという流れになっていますが、このAとBを選択してフィボナッチ・ファンを描画しています。

すると、Bからの上昇は61.8%ラインのCで止められ、下落が再開する形となっています。このCはその後もレジスタンスとして機能し続けています。

その後、Dからの上昇でCのラインはようやく上にブレイクしますが、今度は78.6%ラインのEで止められるという流れとなっています。

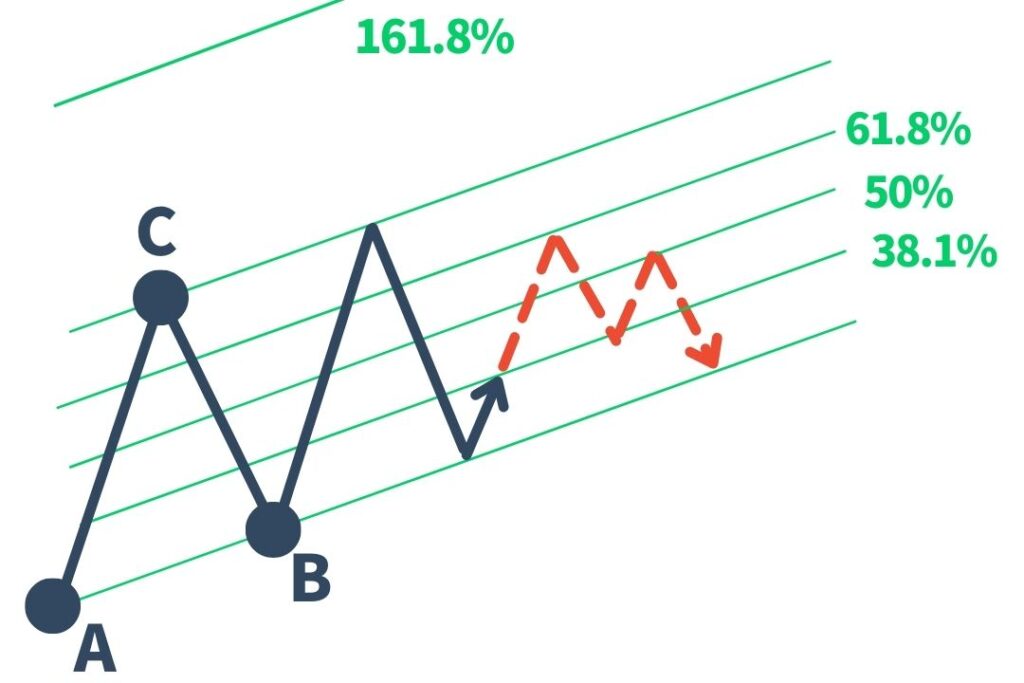

フィボナッチ・チャネル

フィボナッチ・チャネルは、チャネルラインと同じように、上昇トレンド時であれば、下値の2点(A、B)をつないでトレンドラインを引いた上で、それと平行なトレンドラインを上値の1点(C)を選択して引きます。

すると、チャネルラインを構成する2本のトレンドライン以外に、2本のトレンドラインの値幅をベースにしてフィボナッチ比率となる位置に、平行なトレンドラインが描画されます。

チャネルライン内外の値動きをより細かく分析できる

チャネルラインでは価格が推移する上限と下限が分かりますが、フィボナッチ・チャネルを使うことでより多くの情報を得ることができます。

例えば、チャネルラインの内側において、フィボナッチ・チャネルで描画されたラインがレジスタンスやサポートとして機能することがあります。

また、フィボナッチ・チャネルにおける何%の水準にチャートが推移しているかによっては、トレンドの強気度が読み取れます。

上昇トレンドにおいて78.6~100%の中を推移する状態が続いていれば、トレンドが非常に強気と捉えられるため、チャネルラインを上にブレイクする可能性を意識するといった具合です。

その他、チャネルラインをブレイクした際には、その後のターゲットや転換ポイントを予測するという使い方もあるでしょう。

分析の仕方は様々ありますが、チャネルラインを使った分析をより深く行えるようになるわけです。

実際のチャートで確認

上のチャートは、豪ドル/米ドルの1時間足チャートです。

Aを起点に上昇トレンドとなっていますが、下値A、Bと上値Cを選択してフィボナッチ・チャネルを描画しています。

この中で、Dでは38.2%ラインが、Eでは23.6%ラインがサポートとして機能しているのが分かります。

また、Fのところでは、チャネルラインに届かないまま78.6%ラインの攻防から大きく下落となり、チャネルラインを下に割り込みました。

その後、いったんチャネルライン内に戻していますが、Gで23.6%ラインに跳ね返され、上昇トレンドが止まるという流れです。

フィボナッチ・アーク

フィボナッチ・アークは、チャートにおける1点からの距離に注目した分析ツールです。

フィボナッチ・ファンと同様に、値幅と時間の両方の観点からの分析を行うことができます。

フィボナッチ・アークは、任意の2点(A、B)を選択して使用します。

すると、Aを中心として、A→B側(上側または下側)に、AB間の距離が半径となるような半円と、大きさがそのフィボナッチ比率分となる半円を描画してくれます。

調整が終了しやすいポイントを予測できる

フィボナッチ・アークの使い方としては、Aにトレンドの終点を、Bにトレンドの始点を選択するという形が挙げられます。

これによって、トレンドの調整が終了して再度トレンド方向に動き出しやすいポイントが見えてきます。

フィボナッチ・リトレースメントと使い道が非常に似ていますが、大きな違いはフィボナッチ・アークが半円である点です。

これによって、トレンドが再開しやすい価格水準だけでなくタイミングもイメージしやすくなっています。

実際のチャートで確認

上のチャートは、米ドル/円の週足チャートです。

Aを起点に下落がスタートして、Bからは上に戻すという流れですが、AとBを選択してフィボナッチ・アークを描画しています。

すると、Cで38.2%ラインを意識していったん小さく下落、その後は上に戻すもDで50%ラインでまた小さく下落、最後にEで61.8%に阻まれて大きく下落という形になっています。

ちなみに、これはフィボナッチ・リトレースメントで見た場合は、C、D、Eはいずれも38.2%ラインで押さえ込まれたということになります。

フィボナッチ・リトレースメントもしっかり機能しているわけですが、フィボナッチ・アークを使うことで、下落のタイミングがより見やすくなっているところがあります。

その他のフィボナッチ分析ツール

フィボナッチ分析ツールについて主要なものを紹介してきましたが、これ以外にも様々なバリエーションが存在します。

ここでは、その他のフィボナッチ分析ツールについても簡単に紹介しておきます。

チャート分析をする際のツールの一つとして、頭に入れておくと役に立つことがあるかもしれません。

ぜひ研究を重ねて、自分なりの使い方を見つけていただければと思います。

フィボナッチ・タイムエクスパンション

フィボナッチ・タイムエクスパンションは、フィボナッチ・エクスパンションと同様の考え方で、値幅(チャートの縦軸)ではなく時間幅(チャートの横軸)を分析するツールです。

任意の3点(A、B、C)を選択しますが、AB間の時間幅をベースにして、Cを起点としてフィボナッチ比率に関連するタイミングを示してくれています。

上昇や下落がどの程度の期間継続するか、あるいは、次に相場の方向性が転換するタイミングがいつかなどについて、分析を行う際に役立つことがあるでしょう。

フィボナッチ・ウェッジ

フィボナッチ・ウェッジは、選択した2点(A、B)の距離を半径とした扇形と、半径がそのフィボナッチ比率の長さとなる扇形を描く分析ツールです。

Cを選択する位置によって、扇形の中心角の広がりを調整することができます。

なお、半円か扇形かという違いはありますが、フィボナッチ・アークと基本的に仕組みは変わりません。

フィボナッチ・サークル

フィボナッチ・サークルでは、任意の2点(A、B)の中間点を中心とする円を描きます。この円は、横幅がAB間の横軸の長さ、縦幅がAB間の縦軸の長さになります。

また、大きさがこの円のフィボナッチ比率となるような円が同時に描画されます。

相場の波に合わせて2点を選択することで、チャート上にフィボナッチ比率に関連するラインをあらかじめ認識できるようになります。

フィボナッチ・スパイラル

フィボナッチ・スパイラルは、任意の2点(A、B)を選択することで、フィボナッチ数列から作り出されるらせん状を描く分析ツールです。

チャートにらせん状の形状をプロットすることで、相場の規則性が見えてくることがあるかもしれません。

フィボナッチ分析を学べるオススメ本

→『フィボナッチ分析とディナポリレベル ──マーケットの押しや戻りを視覚化する方法』のAmazon公式サイトはこちら

フィボナッチ分析について本で学びたいなら、『フィボナッチ分析とディナポリレベル ──マーケットの押しや戻りを視覚化する方法』がオススメです。

著者のジョー・ディナポリ氏は世界的にも有名なトレーダーで、フィボナッチ分析の第一人者として知られています。

彼のテクニックに従って、0.382や0.618などのフィボナッチ比率をうまく使えば、押しや戻りを的確に見抜き、損小利大かつストレスのないトレードができるでしょう。

基本的なテクニカル指標に関する説明はないので、やや中級者向けの本です。

しかしその分フィボナッチ分析の知識が凝縮されており、フィボナッチ分析をトレードに活用したいなら、この1冊を読むだけでも十分といえます。

フィボナッチ分析ツールを使う際の注意点、懸念点

フィボナッチ分析ツールは将来の値動きを予測する上で、非常に使い勝手の良いツールです。

しかし、闇雲にフィボナッチ分析ツールを使っていると、見当外れな予測を行ってしまい、むしろ逆効果になることがあるかもしれません。

フィボナッチ分析ツールは、あくまでもチャート上の反転しやすいポイントを図ってくれる物差しに過ぎません。

例えば、今後の相場展開に関する分析をしっかり行った上で、最終的に「どこで相場が反転するのか?」「どこまで相場が伸びるのか?」といった目安を確認するというように、明確な目的を持って使用するのが大切です。

チャート上に適当にフィボナッチ分析ツールを描画して、「たぶんこのへんで反発するだろう」というような形で、なんとなくトレード戦略を決めてしまうようなことのないように注意しましょう。

豆知識

フィボナッチ分析は様々な相場分析手法において利用されますが、ここではその代表例として以下の2つを簡単に紹介します。

- エリオット波動理論

- ハーモニックパターン

上記の分析手法において、フィボナッチ分析は非常に重要な位置付けとなっています。それぞれ見ていきましょう。

エリオット波動理論

エリオット波動理論とは、相場にはパターンがあり、それを一定のサイクルで繰り返すという前提のもと、将来の動きを予測する分析手法です。

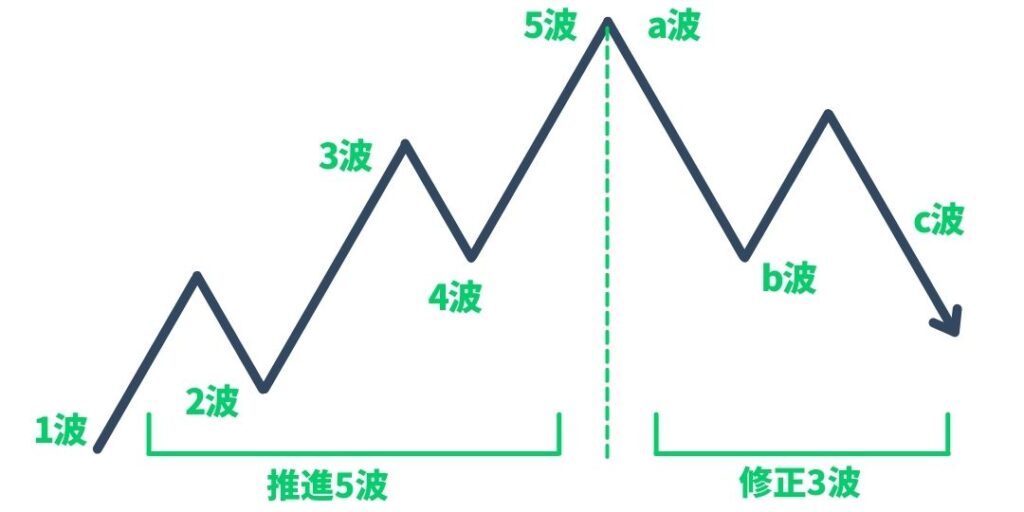

エリオット波動理論における基本形は、推進5波・修正3波の計8波動の形です。

これらそれぞれの波動の関係が、フィボナッチ比率と深い関係があるとされています。

エリオット波動理論については以下の記事で詳細に解説していますので、詳しく知りたい人は一度チェックしてみることをおすすめします。

ハーモニックパターン

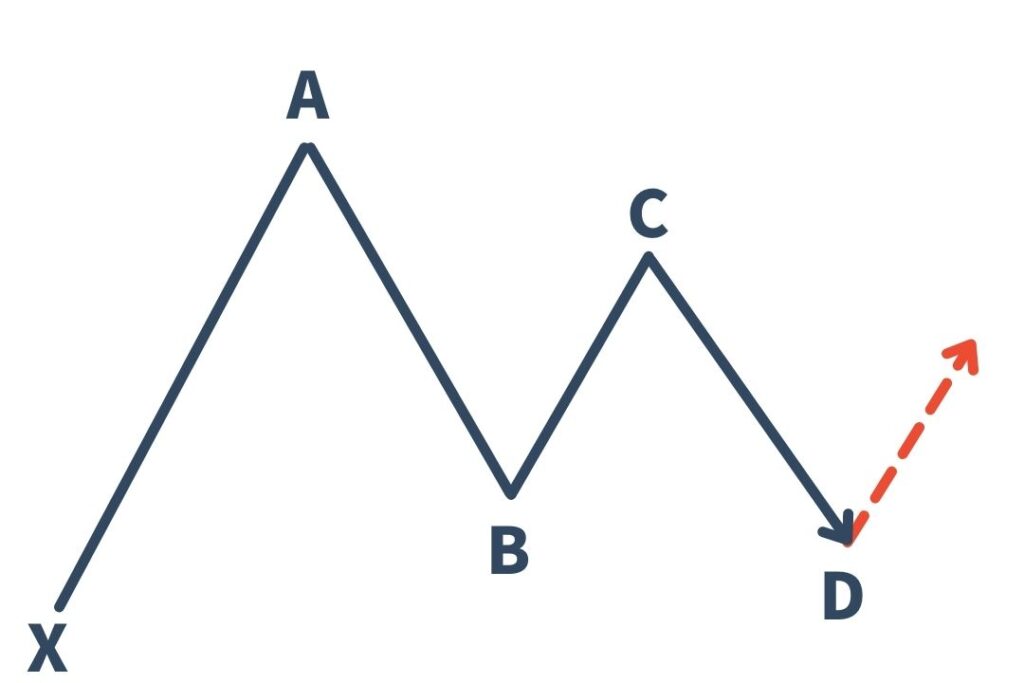

ハーモニックパターンとは、フィボナッチ比率に基づいて行うチャートパターン分析の手法です。

例えば、基本形の一つであるガートレーと呼ばれるパターンは、上のようなMあるいはWのような形を描きます。

これらはフィボナッチ比率によって細かく決まりがありますが、XA、AB、BCという波動がこの形に当てはまった場合、高い精度でDの反転ポイントを予測できるとされています。

ガートレー以外にも様々なパターンが考案されており、非常に実戦的な分析手法と言えるでしょう。

ハーモニックパターンについては、以下の記事で全てのパターンについて丁寧に解説しています。トレード戦略に取り入れてみたいという人は、ぜひチェックしてみてくださいね。

用語

- 黄金比

- フィボナッチ数列

- フィボナッチ比率

- フィボナッチ・リトレースメント

- フィボナッチ・エクスパンション

- フィボナッチ・タイムゾーン

- フィボナッチ・ファン

- フィボナッチ・アーク

- フィボナッチ・チャネル

- フィボナッチ・タイムエクスパンション

- フィボナッチ・ウェッジ

- フィボナッチ・サークル

- フィボナッチ・スパイラル

- トレンド

- ターゲット

- ダウ理論

- サイクル分析

- エリオット波動理論

- ハーモニックパターン

- トレンドライン

- チャネルライン

フィボナッチ分析ツールが使えるFX会社/証券会社/仮想通貨取引所

フィボナッチ分析ツールは、以下のFX会社、証券会社、仮想通貨取引所で使用できます。

フィボナッチ分析ツールが使えるFX会社

- DMM FX

- GMOクリック証券

- SBI FXトレード

フィボナッチ分析ツールが使える証券会社

- SBI証券

- 楽天証券

- 松井証券

フィボナッチ分析ツールが使える仮想通貨取引所

- bitFlyer

- Coincheck

- GMOコイン

- DMM Bitcoin

- bitbank

フィボナッチ分析ツールがMT4/5で使えるか

利用可能

MT4/5での設定方法はこちら

内田 まさみ

内田 まさみ

山中 康司

山中 康司