ダウ理論の使い方3選|手法やエントリータイミングをチャートで実例解説

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

FXのテクニカル分析においてダウ理論は最も基本的なものの一つであり、その内容を目にしたことがあるかもしれません。

ただ、ダウ理論を実際のトレードでどうやって使えばいいか、曖昧な理解にとどまっている人が多いのではないでしょうか。

- ダウ理論は知っているけど、実戦で活用できていない…

- 教科書通りにやるとエントリーが遅くなる

- 自分のダウ理論の使い方が正しいのか不安だ

上記のような悩みを持っている人は、ぜひこの記事で実戦におけるダウ理論の具体的な使い方を学んでいってください。

ダウ理論はテクニカル分析のベースとなる理論なので、さまざまな手法に取り入れることも可能です。

ダウ理論の使い方を理解して、ご自身が使っている手法の精度向上を目指しましょう!

ダウ理論とは?基本を確認しよう

まず最初に、ダウ理論の基本について確認をしておきましょう。

ダウ理論6つの基本原則で構成されていますが、そのうち本記事で解説する使い方に深く関係するのは次の4つです。

- 平均株価(チャート)は全ての事象を織り込む

- トレンドには3種類ある

- 主要トレンドは3段階からなる

- トレンドは明確な転換シグナルが発生するまで継続する

この4つの基本原則が何を意味しているのか、分かりやすくかみ砕いた形で解説していきます。

なお、6つの基本原則のより詳細な解説が見たいという人は、以下の記事も併せてご覧ください。

ダウ理論におけるトレンドの定義

基本原則の解説に入る前に、前提知識としてダウ理論のトレンドの定義についても確認しておきます。

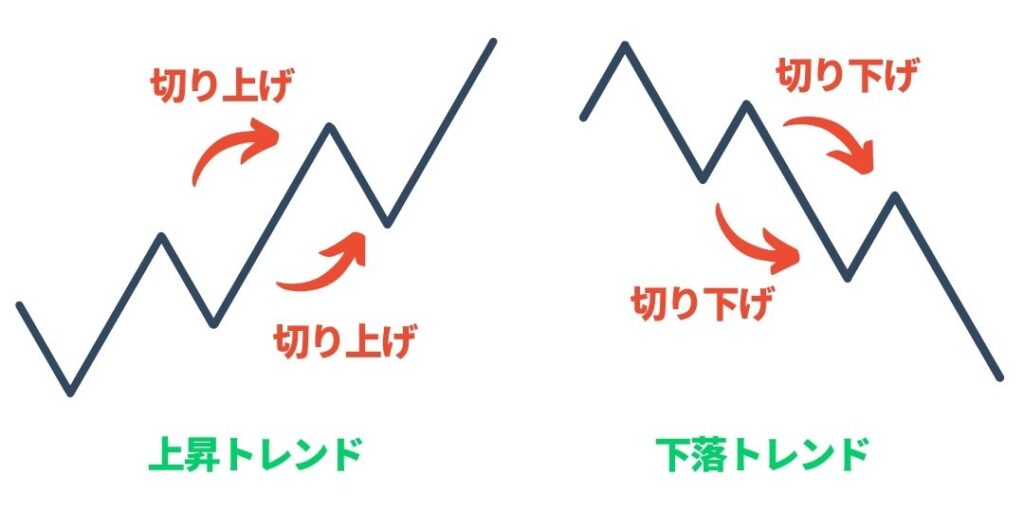

ダウ理論における上昇トレンドと下降トレンドの定義は、以下の通りです。

| 方向 | 条件 |

| 上昇トレンド | 高値と安値がともに切り上がっている |

| 下降トレンド | 高値と安値がともに切り下がっている |

これをイメージ図で表すと以下の画像のようになります。

基本原則の中でも「トレンド」という言葉は何度も出てくるので、その際はこの定義を思い出してください。

では、基本原則を見ていきましょう。

平均株価(チャート)は全ての事象を織り込む

1つ目の基本原則の趣旨は、相場は全て事象を織り込んで動くので、相場の動きを示すチャートさえ見ていれば分析は十分だということです。

そのため、トレーダーはチャート分析だけをしておけば大丈夫ということになります。

為替相場は各国の中央銀行の金融政策や各国政府の経済政策など、複雑な事象が絡み合って動きます。

ただ、そんなことは気にせずに私たちはチャート分析に集中すればいいわけです。

トレンドには3種類ある

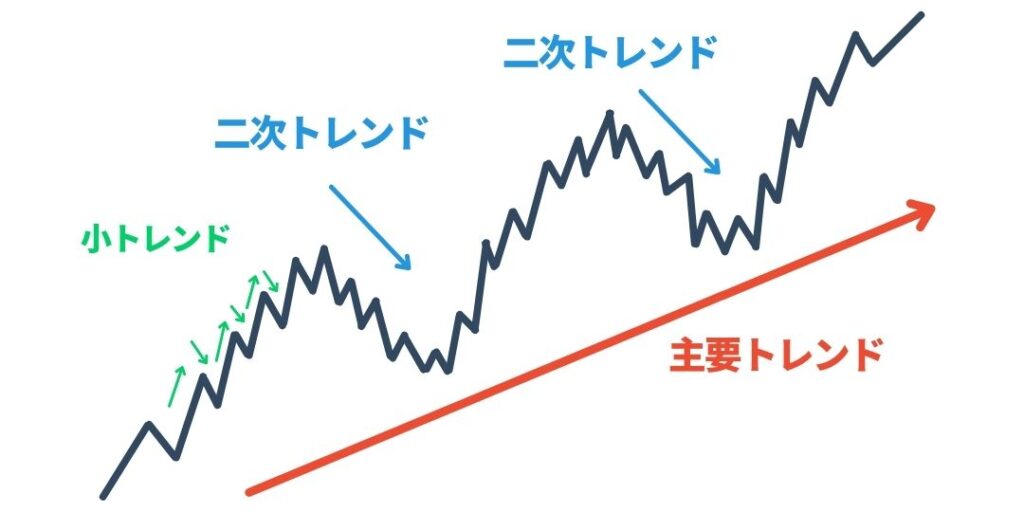

2つ目の基本原則は、相場に発生するトレンドは次の3種類に分けられることを示しています。

- 主要トレンド

- 二次トレンド

- 小トレンド

最も大きいトレンドが主要トレンドで、その中に二次トレンドがあり、さらにその中に小トレンドがあるイメージです。

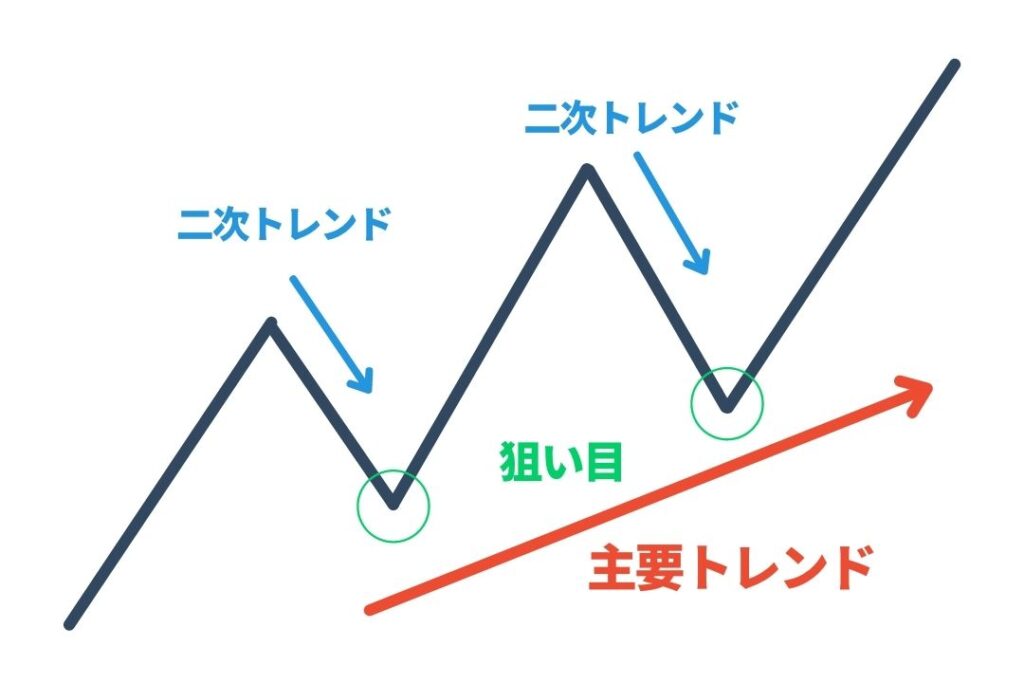

次の画像を見てください。

このトレンドの3層構造を頭に入れながら相場を見ると、トレードのタイミングがつかみやすくなるでしょう。

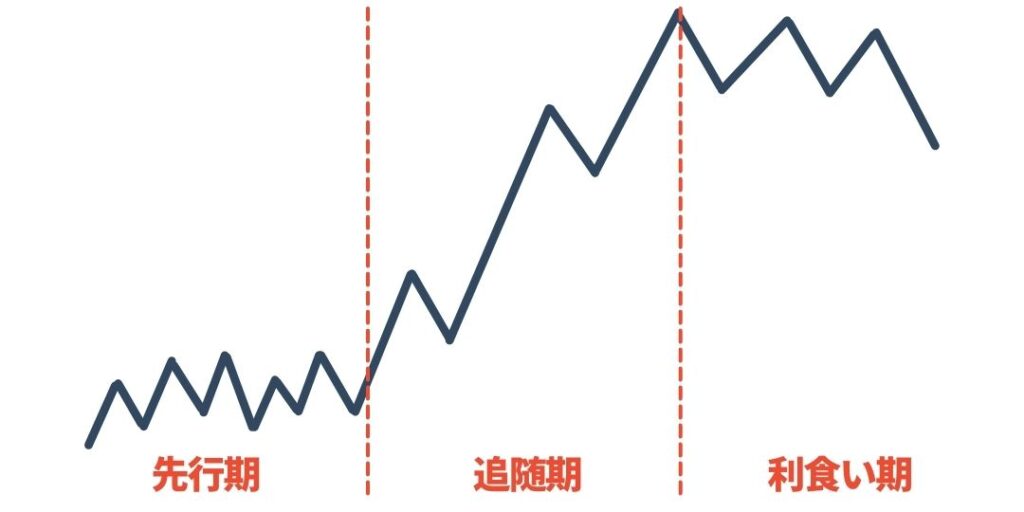

主要トレンドは3段階からなる

3つ目の基本原則は、先ほどの主要トレンドは時間軸で次の3段階に分けられることを示しています。

| 段階 | 説明 |

| 先行期 | トレンドは発生していないが、一部の優れたトレーダーがエントリーしはじめている。 |

| 追随期 | 発生したトレンドに追随して、勝てるトレーダーもエントリーしはじめる。 |

| 利食い期 | 負けるトレーダーがエントリーしはじめる。一部の優れたトレーダーや勝てるトレーダーは、利食いを行っている。 |

これをイメージ図で表したのが次の画像です。

結論をいってしまうと、この3段階のうち最も狙いやすいのは追随期となります。

追随期の中でトレンドに乗っていくというのが、トレードにおける基本戦略と考えるといいでしょう。

トレンドは明確な転換シグナルが発生するまで継続する

最後に4つ目の基本原則は、「トレンドは発生したら継続するものなので、明確な転換シグナルが発生するまでトレンドに乗っていこう」ということを意味しています。

つまりトレンドの定義に従ってトレンドを確認したら、トレンド方向にトレードすればいいわけですね。

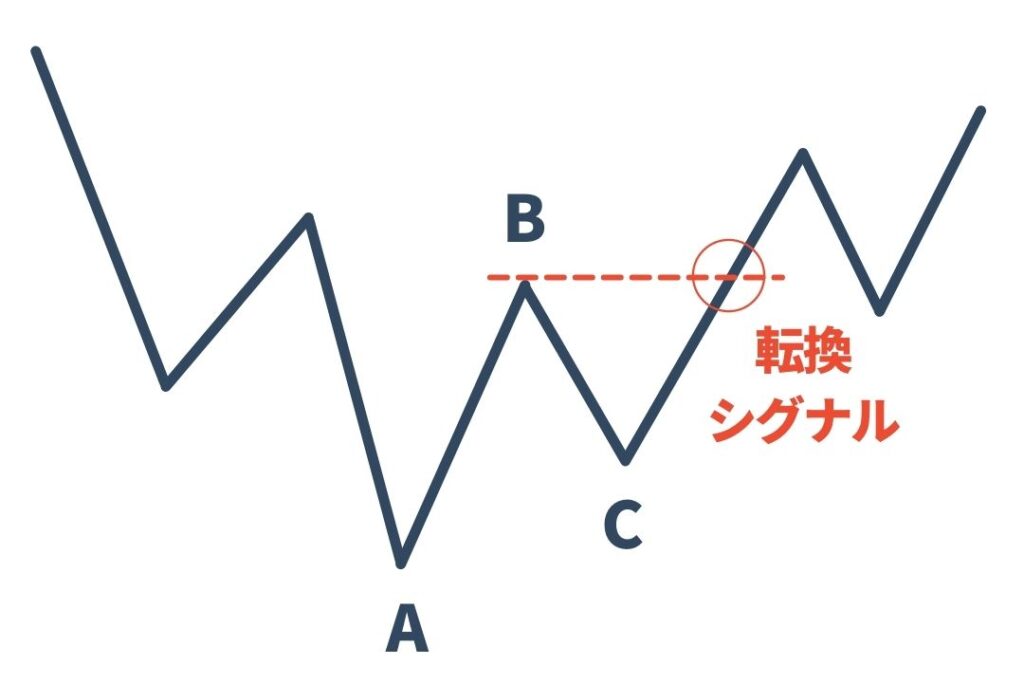

その目線を変えるきっかけとなるのがトレンドの転換シグナルで、教科書的には次の2パターンがあります。

| パターン | 下降トレンドから上昇トレンドへの転換シグナル※ |

| フェイラースイング | 安値の切り下げに失敗した後に、高値が切り上がる |

| ノンフェイラースイング | 高値が切り上がった後に、安値が切り上がる |

※上昇トレンドから下降トレンドへ切り替わる流れは、上下が逆になります。

実際にそれぞれ、イメージ図で確認していきましょう。

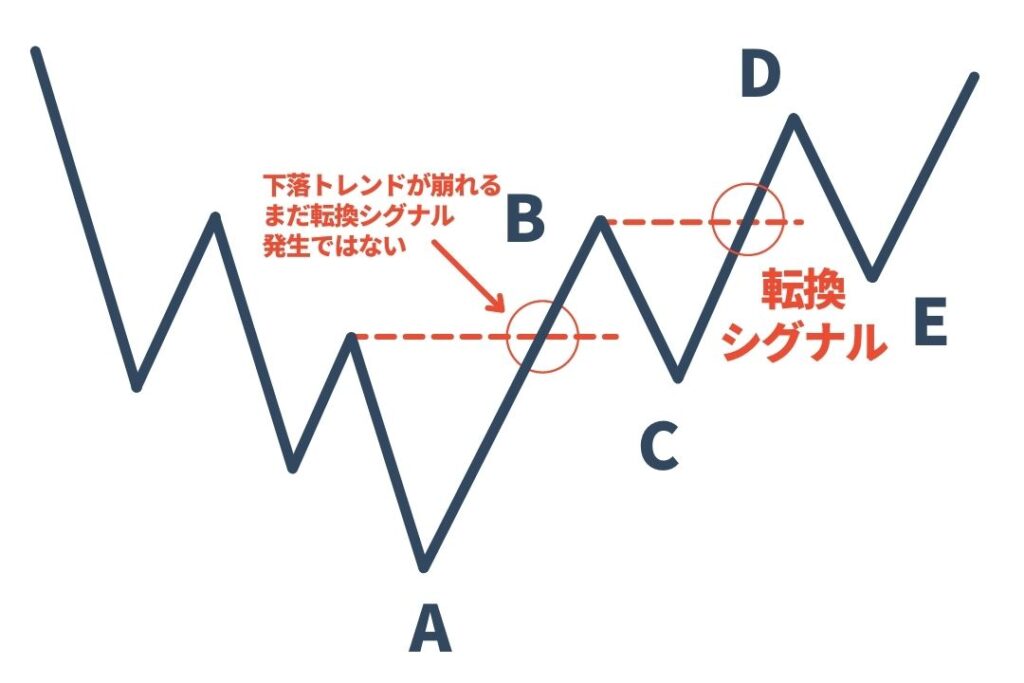

フェイラースイング

フェイラースイングでは、CでAを下抜けせずに、そのままBを上抜けしていきます。

このときの転換シグナルは、赤丸で示したBを上抜けするタイミングです。

ノンフェイラースイング

ノンフェイラースイングでは、最初に直近高値の上抜けが起こり、その後に安値も切り上げていきます。

このときの転換シグナルは、2つ目の赤丸で示したBを上抜けするタイミングです。

1つ目の赤丸で示している直近高値を上抜けしたところは、転換シグナルと見なされないことがある点に注意しましょう。

ただし、転換までは至っていなくてもトレンドが崩れたという意味で、このタイミングもとても重要です。

ダウ理論の使い方3選

実戦のトレードにおけるダウ理論の活かし方には、大きく次の3つが考えられます。

- 相場環境を認識しトレードの目線を決める

- エントリータイミングを決める

- エグジット(利食い・損切り)タイミングを決める

実際にダウ理論をトレードで使う際には、ダウ理論を使う目的が何かを認識しておくことが大切です。

ダウ理論はトレードにおいてどう活かせるのか、それぞれ見ていきましょう。

相場環境を認識しトレードの目線を決める

FXでは、現在の相場がどういう流れの中にあるのかを認識することで、トレードの目線が決めやすくなります。

この環境認識にダウ理論は使いやすく、トレンド目線を決める際に非常に有効です。

例えば、トレンドの定義に基づいて、現在は主要トレンドが発生しているのかどうかが分かります。

主要トレンドが発生していれば、転換シグナルが起こるまではトレンド方向に目線を持てばいいでしょう。

また、現在が主要トレンドの追随期にあたるのか、主要トレンドの中でもトレンド方向に伸びている状態か、いったんトレンド方向とは逆に調整している状態なのか、といったところも分析できます。

こういった環境認識をダウ理論に基づいて行うことで、明確な狙いを持ったトレードができるようになるわけです。

エントリータイミングを決める

相場環境を認識してトレード目線を決めた後は、実際にエントリーするタイミングを待つことになります。

ダウ理論では、このエントリーをするタイミングを決めることも可能です。

具体的には後ほど詳細に解説しますが、通常は小トレンドに注目して、主要トレンド方向にトレンド転換するタイミングが最も基本といえるでしょう。

ただし、このエントリータイミングを決める際に、ダウ理論以外の手法を利用することもできるでしょう。

ダウ理論で環境認識を行った上で、エントリータイミングは他の手法を使うなど、いろんな組み合わせ方があるということも、ぜひ頭に入れていただければと思います。

エグジット(利食い・損切り)タイミングを決める

エントリーした後は、利益が出るにしろ損失が出るにしろ、必ずエグジットを行わなくてはなりません。

このエグジットを決める際にも、ダウ理論は明確なタイミングを示してくれます。

利食いにしろ損切りにしろ基本的な考え方は、自分が環境認識に基づいて狙っていた展開が崩れたところでエグジットするという形です。

通常、ダウ理論では発生したトレンド方向にポジションを持つので、エントリー後にトレンドが崩れるところがエグジットポイントとなります。

エントリー時点でどこまで逆行したらトレンドが崩れるかはあらかじめ分かります。

そのため、損切りの逆指値注文はエントリー時点で入れることが可能で、その損切り幅に基づいて利食いの指値注文を入れる、といったこともできるでしょう。

なお、エグジットに関してももちろん他の手法を利用して構いません。

損切りに関してはダウ理論は分かりやすいと思いますが、逆行が起こりトレンドが崩れるのを待つ利食いは、値幅を損するところもあります。

この点、例えば相場の過熱感を判断するインジケーターを使って、積極的に利食いを行うという手

ダウ理論を使ったトレード手法

トレードにおいてダウ理論をどう使えばいいかを説明してきましたが、これを踏まえてトレードの考え方をより詳細に見ていきましょう。

エントリーポイントは主要トレンドの方向に小さなトレンドが転換するタイミング

上の画像で示しているように、トレードにおけるエントリーで狙うのは主要トレンドの方向に小トレンドが転換するタイミングです。

トレンドの3層構造を整理して判別しながら、上の画像の緑丸のところを狙いましょう。

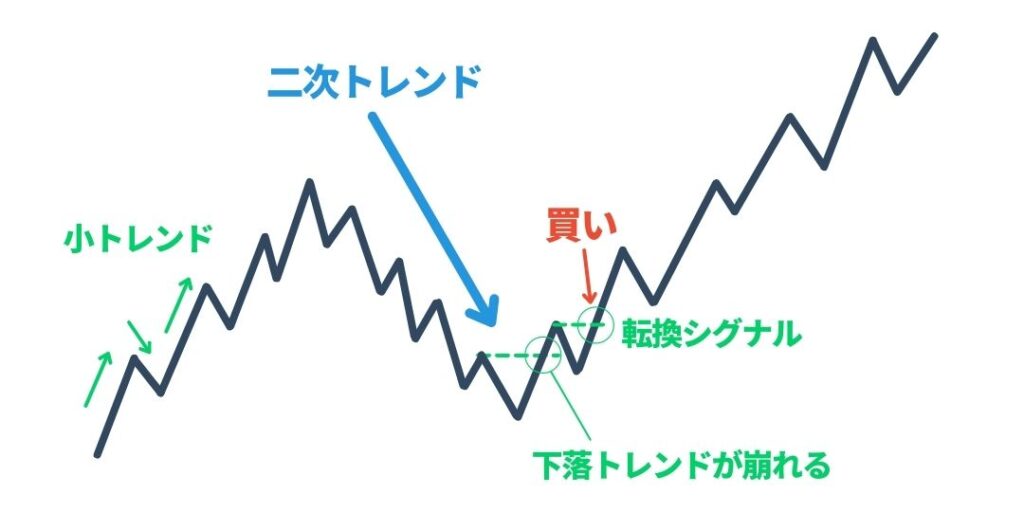

さらに細かくエントリーポイントを示したのが、上の画像です。

上の画像ではノンフェイラースイングのパターンを例にしており、転換シグナルが発生した「買い」と示しているところがエントリーポイントです。

ちなみにフェイラースイングの場合でも、同様の考え方で転換シグナルの発生でエントリーするといいでしょう。

実際のチャートで使い方・エントリー手法

このエントリー手法を、実際のチャートを使って見てみましょう。

上の画像は、米ドル/円の日足チャートです。

赤矢印にあるようにジワジワ下降する流れから、緑矢印の上昇トレンドが発生している形です。

細かく見ると、高値Bで下降トレンドが崩れて、Dで上昇トレンドへと転換したことを確認できます。

ノンフェイラースイングのパターンですね。

この上昇トレンドに乗る場合の狙い目は、点線の白丸ということになります。

では、どこで買いポジションを持てばいいのか、白四角Eを拡大して詳細に検討していきましょう。

上の画像は、先ほどの白四角Eの前半部分を拡大した1時間足チャートです。

日足チャートで見える景色とはかなり違って、青矢印の下降トレンドが目立ちますね。

これは主要トレンドの中にある二次トレンドですが、この二次トレンドが主要トレンドの方向に転換するタイミングがエントリーポイントです。

では、二次トレンドの中にある細かい小トレンドの高値・安値に注目してみましょう。

高値Hは直前の高値Fを更新できず、Iのところで直前の安値Gを下抜けしており、ここIから二次トレンドは始まっている形です。

その後、この下降トレンドは、安値Lのところで安値Jを更新できず、Mのところでは高値Kを上抜けしています。

ここが上昇トレンドへの転換シグナルで、買いエントリーを入れるポイントです。

上の画像は、先ほどの1時間足チャートの続きで、最初の白四角Eをの後半部分です。

エントリーしたMの後は、順調に上昇トレンドとなっていますね。

なお、途中のNのところでいったん上昇トレンドが崩れかかったようにも見えますが、その後はすぐに高値を更新しました。

ノンフェイラースイングのパターンを確認していただきたいですが、トレンド転換シグナルが出ずにトレンドが継続した形です。

その後、高値Oを高値Qが更新できず、安値Pを下抜けしたRのところで、再び下降の二次トレンドが発生していく流れとなっています。

エグジットについては、主要トレンドが終わるいわゆる利食い期まで持ち続けるというのが基本でしょう。

ただし、小さく刻んでトレードする(次に二次トレンドが上昇トレンドに転換したところでまたエントリーする)という考え方であれば、このRでエグジットするのもアリといえます。

ダウ理論と他の分析を組み合わせた手法

ダウ理論は考え方がシンプルなので、他の手法と組み合わせて使いやすいところがあります。

他の手法をうまく利用すれば、ダウ理論の弱点を補うことも可能です。

ここでは、以下の2つのインジケーターとダウ理論を併用するテクニックを紹介していきます。

- 移動平均線(グランビルの法則)

- RSI

では、早速見ていきましょう。

移動平均線(グランビルの法則)でエントリータイミングを判断

まず1つ目は、移動平均線を使ったグランビルの法則を併用して、エントリータイミングを判断する手法です。

グランビルの法則では8つの売買ポイントがありますが、ここではそのうち以下の売買ポイントを使います。

グランビルの法則(売りサイン)

移動平均線が下向きの中、チャートが上昇するも移動平均線に押さえられて再下落したら売りサイン

考え方としては、まずダウ理論で上昇トレンドから下降トレンドへの転換を確認したあと、グランビルの法則で上記の売りサインに基づいてエントリーするイメージです。

次のチャート画像で実際に確認してみましょう。

グレーラインはダウ理論の高値・安値を結んだものですが、星マークのところで転換シグナルが表れています。

ダウ理論単独だとここで売りエントリーです。

一方でグランビルの法則を併用する場合は、そのあとに上に戻ののを待ち、移動平均線で跳ね返されたオレンジ丸で売りエントリーとなります。

ダウ理論単独だと下降トレンドが発生したあとに、下落する途中でエントリーとなるため、そのあとの戻りで含み損を抱えることになるかもしれません。

この点、グランビルの法則を併用すれば調整を待ってからエントリーできるので、より良いタイミングでエントリーできることがあります。

なお、この手法で使用したグランビルの法則には、他にも7つの売買ポイントがあります。

これについては以下の記事で丁寧に解説していますので、興味のある人はぜひ併せてご覧ください。

RSIをエグジットで利用する

続いて2つ目は、ダウ理論に基づいてエントリーした後に、エグジットで利益確定する際にRSIを使用するというものです。

使用するRSIのサインは以下をご確認ください。

RSIの売りサイン

RSIが70%を上回ったあとに、70%を下回ってきたら売りサイン

ダウ理論のみでエグジットをすると、どうしてもトレンドの反対方向にある程度動くのを待たなければなりません。

これによって利益幅が大きく減少する可能性があるので、RSIを使って転換シグナル前に積極的に利益を確定させようという手法です。

次のチャート画像で実際に確認してみましょう。

グレーラインはダウ理論の高値・安値を結んだもので、前半は明確に上昇トレンドが発生しており買いポジションを持っている状態と考えてください。

うまく利益が出てきたのでどこで利食いをしようかということになりますが、ダウ理論によるエグジットポイントは星マークのところです。

一方、RSIによるエグジットポイントは2つあるオレンジ丸で、ダウ理論の場合よりも早くサインが出ています。

このようにRSIを使った場合、含み益が出たところで確実に利益を確定させられるところがあります。

なお、RSIのサインで必ずしも全決済する必要はなく、ポジションの1/2や1/3ずつ分割決済しながら、ダウ理論の転換シグナルで全決済するというトレードルールでもいいでしょう。

こういった形で、ダウ理論と他の手法をどう併用すればうまくいく可能性が上がるのか、ぜひいろいろ検討してみてください!

なお、この手法で使用したRSIは以下の記事で詳細に解説しているのでRSIを使ってみようかなと思った人は、こちらもチェックしていただければと思います。

まとめ:ダウ理論を実戦トレードで使っていこう!

今回は、「ダウ理論を実戦トレードでどうやって使えばいいのか」というところにスポットを当てて解説を行ってきました。

環境認識・エントリー・エグジット、トレードにおけるどの部分で具体的にどうすればいいのかが、整理できたのではないでしょうか。

ここで強調しておきたいのが、ダウ理論はシンプルな手法なので、さまざまな手法に取り入れやすいという点です。

今までダウ理論を実戦トレードに取り入れていなかったという人は、ダウ理論もしっかり活用することをおすすめします。

ちなみに、特におすすめなのがダウ理論とグランビルの法則の併用した手法です。

お互いがお互いを補完することで、ダウ理論単独の手法よりも精度向上が期待できるんじゃないかなと思います。

ということで、ダウ理論をしっかり理解して、実戦トレードに活かしていってくださいね。

ダウ理論の使い方以外の部分、特に理論的なところを丁寧に知りたい人は、以下の記事がおすすめです。

興味のある人は、以下の記事も併せてチェックしておきましょう!

内田 まさみ

内田 まさみ

山中 康司

山中 康司