FXの8つのリスク|借金せずに稼ぐための管理方法を解説【FX初心者】

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

FXには「少ない元手で取引ができる」「24時間取引が可能」などさまざまな魅力がある一方で、次のようなリスクも存在します。

- 為替変動リスク

- 金利変動リスク

- レバレッジに関するリスク

- 流動性リスク

- スリッページリスク

- 信用リスク

- 取引システムに関するリスク

- 税制上のリスク

この記事では、FXに関心のある人やこれからFXを始める人に向けて、事前に知っておきたい8つのリスクを詳しく解説します。

目次

FXを始める前に知っておきたい8つのリスク

FXには、大きく分けて8つのリスクがあります。

しかしその多くは、内容を正しく理解していればコントロールできるものばかりです。

FXのリスクを知り、損失を最小限に抑え利益を最大化しましょう。

為替変動リスク:為替相場は常に変化している

FXとは2つの異なる通貨の為替相場を予測し、その差益を狙う取引です。

思惑どおりに相場が動けば利益(為替差益)が出る一方で、思惑と反対の方向に相場が動けば損失(為替差損)が出ます。このリスクを為替変動リスクといいます。

(例)為替レート「1ドル=100円」で買った場合

レートが上昇し1ドル=110円で決済 → 為替差益が出る

レートが下降し1ドル=90円で決済 → 為替差損が出る

為替相場の動きには制限がなく、状況によってはレートが短期間で大きく変動します。

レートは平日であれば24時間常に変化しており、就寝中や仕事中などトレーダーが相場を確認できない間に急変する可能性もあります。

しかしFXの「差益を狙う」という性質上、為替相場が動かなければ利益も得られません。

為替変動リスクは、FXにおいて必ず許容しなければならないリスクです。

金利変動リスク:ポジションを保有しているだけで費用が発生する

FXでは、ポジションを保有しているだけで費用が発生することがあります。

「ポジションを保有している」とは、何らかの通貨を売買している状態のことです。

この仕組みを理解するためには、FXにおける2種類の収益について知っておく必要があります。

1つは先ほど解説した為替差益で、もう1つは通貨間の金利差から生じるスワップ金利(スワップポイント)です。

一般的に金利が高い方の通貨を買い、金利が低い方の通貨を売った場合、スワップ金利を受け取れます。

FXのスワップ金利は銀行預金とは異なり、日割りで毎日受け取りが可能です。

一方、金利が高い方の通貨を売り、金利が低い方の通貨を買った場合は、スワップ金利を支払わなければなりません。

これが、ポジションを保有しているだけで費用が発生している状態です。

「スワップ金利が常にプラスになるよう取引すればいいのでは?」と考える人もいるでしょう。

しかし、スワップ金利は各国の経済状況や金融政策により日々変動しており、ある日突然プラスとマイナスが入れ替わることもあります。

また、レートが大きく変動するとスワップ金利を上回る為替差損が出る可能性もあります。

例えば高金利通貨の代表格であるトルコリラは、スワップ金利を狙うトレーダーに人気の通貨でした。

トルコリラを買っておけば、毎日確実に利益が生じていたのです。

しかし2018年8月10日にトルコリラは大暴落。

それまでスワップ金利で積み重ねてきた利益以上の為替差損により、多くのトレーダーがFXからの撤退を余儀なくされました。

スワップ金利狙いで中長期のトレードを考えている人は特に、主要国の情勢や金利変動を注視しておく必要があります。

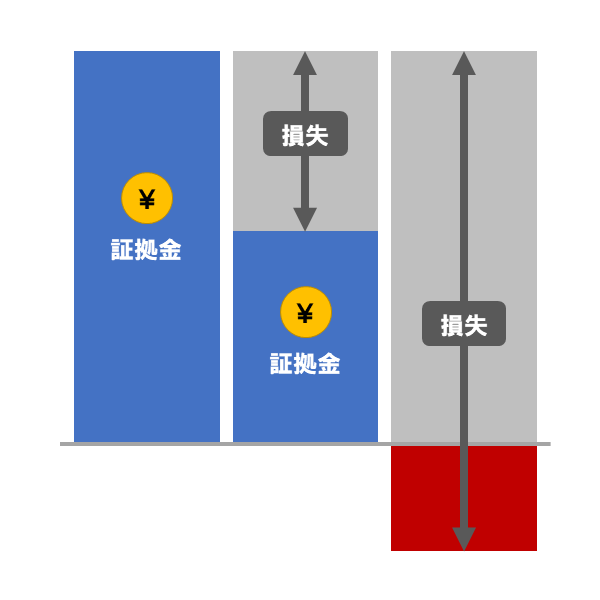

レバレッジに関するリスク:投資した金額以上の損失が生じる

FXの特徴は、証拠金を担保にして預けた資産の何倍もの金額の取引ができることです。

少額の資金で多額の取引ができるこの仕組みを「レバレッジ効果」といいます。

レバレッジをかけることで少額の資金でも大きな利益を得られる一方で、為替相場が思惑とは反対の方向に動いたときには大きな損失を被る危険性もあります。

FXは元本を保証された取引ではありません。

預けた資産を上回る損失が生じ、口座残高がマイナスになった場合、トレーダーは元本を失うだけではなくFX会社に対して損失分の返済義務を負います。

投資した金額以上の損失を抱える可能性があることから、「FXは借金につながる」「FXは危険」というイメージをもつ人もいるでしょう。

しかし、多くのFX会社はトレーダーの資産を守るためにロスカットルールを設けています。

証拠金維持率(必要な証拠金に対する資産の割合)が一定の割合を下回ったとき、保有していたすべてのポジションが強制的に決済されます。

ロスカットルールは、預けた資産を超える損失が生じる前にストップをかけてくれる仕組みです。

しかし、レートの急激な変動やFX会社のシステム異常などにより強制決済が間に合わないこともあります。

レバレッジに関するリスクをコントロールするためには、許容できる損失の額をあらかじめ決めておき、適切なレバレッジで取引することが必要です。

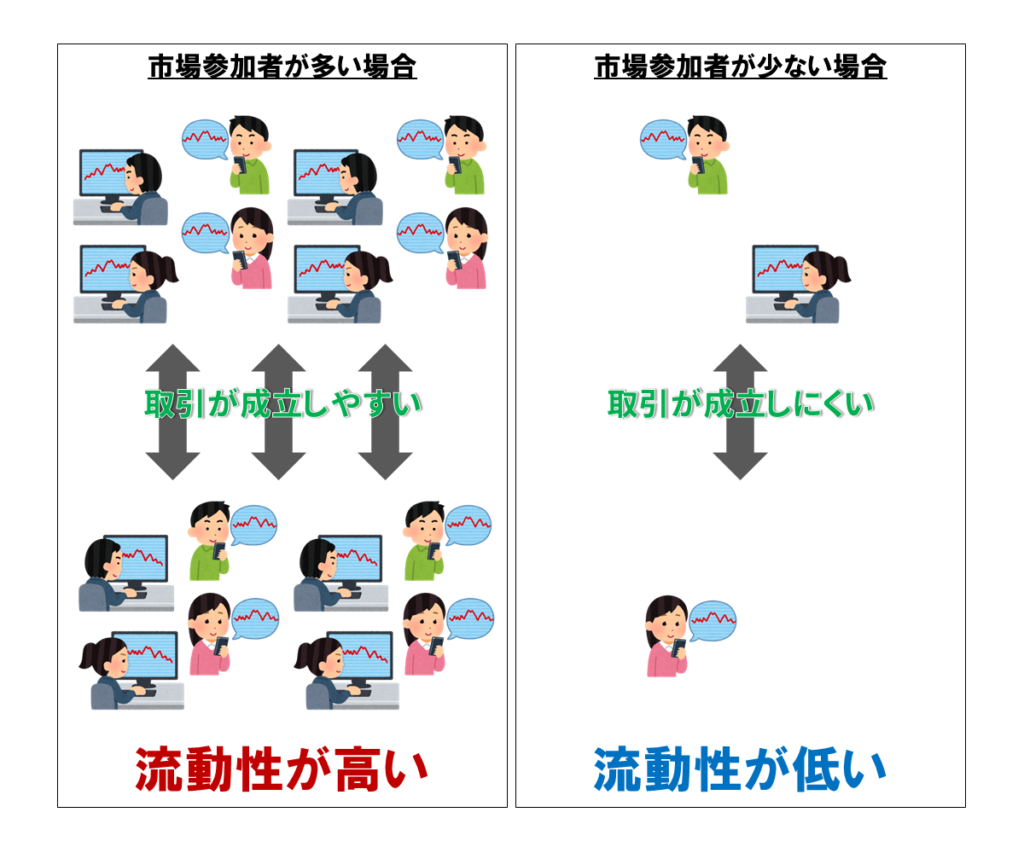

流動性リスク:売買したいときにできない

取引参加者が少ない時間帯やマイナーな通貨では、希望するレートで取引できないことがあります。

FXに限らず投資商品を売買するときは、買い手・売り手の存在が必要になるからです。このリスクを流動性リスクといいます。

新たな取引ができずチャンスを逃してしまうだけではなく、為替相場が想定外の動きをした際にポジションを決済できず、損失が拡大し続ける可能性もあります。

流動性リスクを避けるためには、取引する通貨・時間帯の特徴を把握しておくことが大切です。

メジャーな通貨を中心に取引し、祝日や週の初め・終わりなど取引参加者が減るタイミングを避ければ、流動性による影響を最小限に抑えられます。

(例)メジャーな通貨

米ドル、ユーロ、円、ポンド、豪ドル、カナダドル、スイスフラン

スリッページリスク:不利なレートで約定される

相場状況が急変した場合、希望していたレートよりも不利なレートで約定する(取引が成立する)ことがあります。

FXでは取引が成立するまでに、次のような工程があるからです。

- トレーダーが注文する

- FX会社のシステムが注文を受け付ける

- FX会社のシステムが約定処理を行う

このわずかの間に相場が動くと、注文した時点のレートと約定したレートに差が生じてしまいます。この差をスリッページといいます。

スリッページリスクは、注文時に許容限度幅を設定することで避けられます。

許容限度幅を設定しておけば、限度幅を超えるスリッページが生じた場合は取引が成立しません。

ただし限度幅をあまりに狭く設定すると、相場状況にかかわらず約定できなくなるおそれもあるので注意しましょう。

信用リスク:FX会社が倒産し資産を回収できなくなる

FX会社が倒産した場合、預けた資産を回収できなくなる可能性があります。

これは「信託保全」を義務付けられていない海外のFX会社を利用する場合に生じるリスクです。

2010年2月、国内のFX会社に対し信託保全が義務付けられました。

信託保全とは、顧客の資産とFX会社の資産を分けて管理することです。

FX会社は、顧客から預かった資金を第三者である信託銀行などの金融機関に預けなければなりません。

信託保全のおかげで、FX会社が倒産したとしてもトレーダーは信託銀行から資産を回収できます。

つまり信用リスクは、金融庁に登録された国内のFX会社を利用することで回避できるリスクです。

確かに海外のFX会社には、日本の上限である25倍を超えるハイレバレッジやゼロカットシステムなど独自の魅力があります。

しかし2007年のサブプライムローン危機や2008年のリーマンショックの際、国内外を含め多くのFX会社がダメージを受けたことは事実です。

海外のFX会社を利用する場合は、万が一のときに預けた資産を回収できなくなる可能性を念頭に置いておきましょう。

取引システムにかかるリスク:システムを利用できない

FXに限らずオンラインで取引する商品には、取引したいときにシステムを利用できないというリスクが付き物です。

FX会社の取引システムに障害が発生することもあれば、パソコンの故障やウイルス感染などトレーダー側にトラブルが起きることもあります。

取引システムの障害を事前に察知し避けることは難しいものの、トレーダー側に原因のあるトラブルは日頃から備えておくことで被害を最小限に抑えられます。

予備のパソコンやスマートフォンでも取引できるようにしておけば、いざというときも安心です。

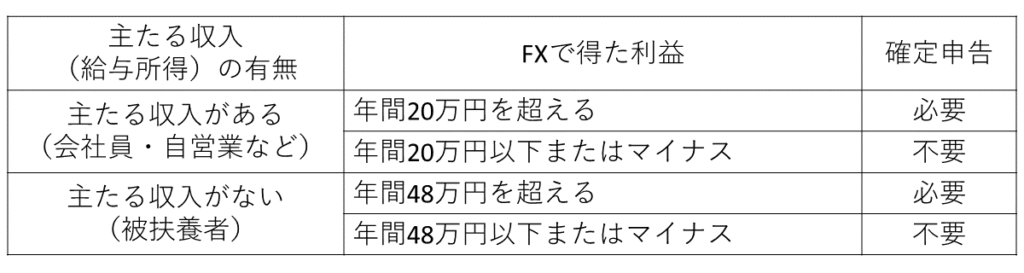

税制上のリスク:扶養控除の対象から外れる

FXにおける税制上のリスクは主に2つあります。

1つ目は、確定申告を怠った場合に延滞税などのペナルティを課せられること。

2つ目は、FXの収益により所得が一定額を超えた場合に扶養控除の対象外になることです。

FXで得た利益は、先物取引に係る雑所得等として確定申告が必要です。

株取引では、特定の口座で「源泉徴収あり」を選択していれば、利益から源泉徴収が行われるので確定申告は必要ありません。

FXには源泉徴収制度がないので、株取引の場合と間違えないようにしましょう。

もし確定申告を怠ると、無申告加算税や延滞税などのペナルティを課せられます。税務署側はトレーダーがFXで得た利益をしっかり把握しています。

FX会社が、顧客の1年分の取引結果が記載されている支払調書を税務署側に提出しているからです。

ただし、FXで得た利益の額によっては確定申告が不要になる場合もあります。確定申告が必要かどうかは次の表のとおりです。

被扶養者の場合、所得が48万円を超えると所得税の支払義務が生じます。

配偶者控除を受けられなくなり、扶養者の所得税も増えるので注意しましょう。

さらに所得が130万円を超えた場合、年金保険料や健康保険料を支払う必要も生じます。

税制面や保険料で恩恵を受けている人は、FXで得た利益が税金・保険料の増額分を上回るかどうかをシミュレーションしておかなければなりません。

リスクを知ることがFXを始める第一歩

FXには、為替変動リスクを始めとするさまざまなリスクがあります。

FXのメリットのみに注目して安易に取引すると、投資した金額以上の損失が生じ、大きな借金につながるかもしれません。

しかしFXのリスクは、内容を正しく理解していればコントロールできます。

この記事を読むことで「FXのリスクをまったく知らずに取引して、大きな損失を抱えるリスク」は回避できました。

これは、トレーダーとしての大切な第一歩になるでしょう。

このほかFX全般については、こちらの記事で詳しく解説しました。

FXを安全に始め、かつ勝てるようになりたい人は必見です。

内田 まさみ

内田 まさみ

山中 康司

山中 康司