【初心者でもわかる】RVIとは|勝つための活用法や計算式、見方を解説|Relative Volatility Index

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

無料で最強チャートツールを手に入れよう

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

要するに、RVI(Relative Volatility Index)とは

- 上昇時の標準偏差と下落時の標準偏差のバランスを示すインジケーター

- 相場における過熱感を読み取り、上がり過ぎ/下がり過ぎを捉えることができる

- RSIから派生したインジケーターで共通点が多いので、両者の特徴を理解してうまく使い分けたい

目次

最強のテクニカル分析は?

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

RVIをアプリで表示

Trading View

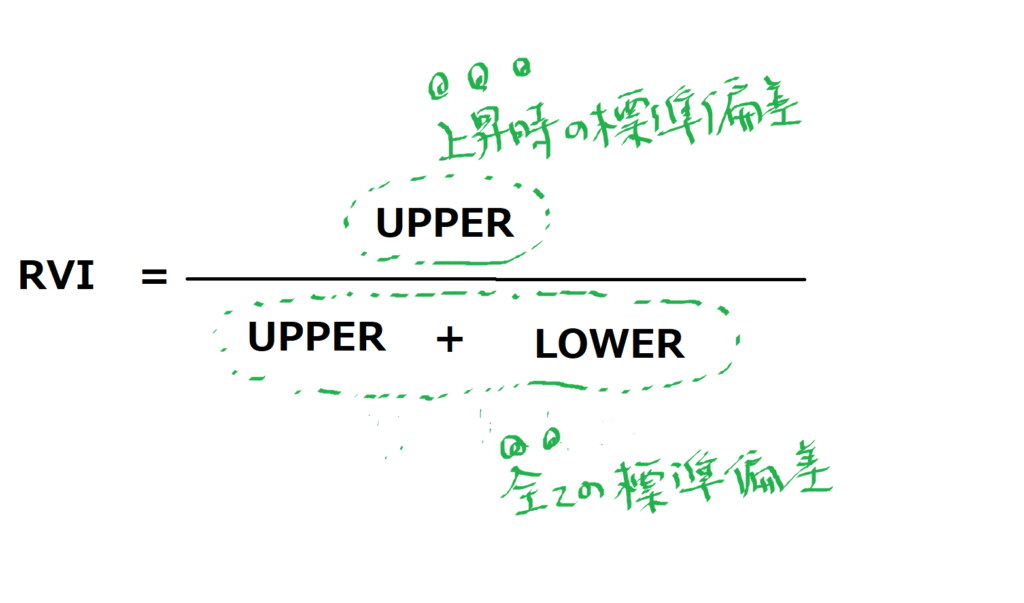

RVI計算式

RVI(Relative Volatility Index)は、直訳すると「相対的変動率指数」という意味です。

このインジケーターからは、相場における変動率(価格変動の大きさ)が上昇時にどれだけ拡大しているかを読み取ることができます。

このRVIはRSIから派生したインジケーターで、両者の計算式の構造は似ています。

大きく異なるのは、RSIでは価格変動の値幅を使って計算を行うのに対して、RVIでは標準偏差をベースにして計算が行われる点です。

RVIと略されるインジケーターには、ここで説明する「Relative Volatility Index」以外に「Relative Vigor Index」というものもあります。両者は計算式が異なるので注意しましょう。詳細については、後述の「豆知識」をご覧ください。

では、早速RVIの計算式を見ていきましょう。

UPPER=過去M本について、「終値>始値(値上がり時)」の場合はST、それ以外はゼロとしたときの指数平滑移動平均値

LOWER=過去M本について、「終値≦始値(値下がり時)」の場合はST、それ以外はゼロとしたときの指数平滑移動平均値

RVI=UPPER÷(UPPER+LOWER)×100(%)

※各文字の意味は以下を参照のこと

ST:過去N本における終値の標準偏差、N, M:パラメータ

計算の流れをまとめると、まずは終値を使って過去N本分の標準偏差を算出しています。

そして、値上がり時の標準偏差の平均値(UPPER)と値下がり時の標準偏差の平均値(LOWER)を使って、両者の合計におけるUPPERの割合を出している形です。

標準偏差は必ずプラスになるので、この計算式からRVIは0~100%の範囲で推移することが読み取れます。

標準偏差とは?

RVIの計算式を理解する上で標準偏差の知識が必要となるので、簡単に補足しておきます。

標準偏差は対象となるデータが平均値からどれだけ離れているかを数値化したもので、計算式は以下の通りです。

標準偏差=√{(P1-平均)2+(P2-平均)2+…+(PX-平均)2}

※平均:P1、P2、…、PXの平均値

つまり、対象データと平均値の差の2乗の合計の平方根が標準偏差というわけです。

この標準偏差は対象データが価格である場合、まさにボラティリティを示すことになります。

標準偏差というと難しそうに感じるかもしれませんが、試験の成績にも関係していて多くの人にとって身近なものです。

試験の成績では偏差値という指標を見たことがあると思います。この偏差値は、平均点のときに50となる値です。

そして、平均点から偏差値が上下10(40~60)の範囲にあたる人は全体の約68.3%、上下20(30~70)の範囲にあたる人は全体の95.4%となるようになっています。

ここで標準偏差は、例えば偏差値60と偏差値50の人の得点差のことです。つまり、テストにおいて標準偏差だけ得点が変わると、偏差値が10変わってくると考えればいいでしょう。

試験によって標準偏差の値は変わります。得点分布が広い試験の標準偏差は大きくなり、得点分布が狭い試験の標準偏差は小さくなります。

ちなみに、標準偏差と関わりの深いインジケーターとしては、ボリンジャーバンドが挙げられます。

標準偏差について理解した人は、以下の記事も併せてチェックするといいかもしれません。

計算のシミュレーション

では、実際に計算のシミュレーションを行ってみましょう。

チャートにおいて、次の画像のような価格変動があったとします。

なお、上記チャートの価格データは以下の通りです。

| 時間 | 1 | 2 | 3 | 4 | 5 |

| 価格 | 100 | 101 | 105 | 103 | 103 |

| 時間 | 6 | 7 | 8 | 9 | 10 |

| 価格 | 105 | 108 | 109 | 107 | 106 |

なお、ここでは標準偏差を算出する期間(N)は5、移動平均の計算期間(M)は4としておきます。

これに伴い、最終的に求めることができるのは、時間8~10におけるRVIとなります。

まずは、それぞれの過去5本分における平均値と標準偏差から算出していきましょう。

| 時間 | 平均 | 標準偏差 |

| 5 | (100+101+105+103+103)÷5=102.4 | √{(100-102.4)2+(101-102.4)2+(105-102.4)2+(103-102.4)2+(103-102.4)2}=3.898… |

| 6 | (101+105+103+103+105)÷5=103.4 | √{(101-103.4)2+(105-103.4)2+(103-103.4)2+(103-103.4)2+(105-103.4)2}=3.346… |

| 7 | (105+103+103+105+108)÷5=104.8 | √{(105-104.8)2+(103-104.8)2+(103-104.8)2+(105-104.8)2+(108-104.8)2}=4.098… |

| 8 | (103+103+105+108+109)÷5=105.6 | √{(103-105.6)2+(103-105.6)2+(105-105.6)2+(108-105.6)2+(109-105.6)2}=5.585… |

| 9 | (103+105+108+109+107)÷5=106.4 | √{(103-106.4)2+(105-106.4)2+(108-106.4)2+(109-106.4)2+(107-106.4)2}=4.816… |

| 10 | (105+108+109+107+106)÷5=107 | √{(105-107)2+(108-107)2+(109-107)2+(107-107)2+(106-107)2}=3.162… |

続いて、ここで算出した標準偏差を使って、UPPERとLOWERの値を求めていきます。

なお、対象の各時間における「値上がり/値下がり」の判定は以下の通りです。

| 時間 | 5 | 6 | 7 | 8 | 9 | 10 |

| 判定 | 値下がり | 値上がり | 値上がり | 値上がり | 値下がり | 値下がり |

UPPERでは過去4本分における値上がり時(終値>始値)は標準偏差の値を、値下がり時(終値≦始値)はゼロを使って、指数平滑移動平均を求めます。

LOWERはこの逆で、過去4本分における値下がり時(終値≦始値)は標準偏差の値を、値上がり時(終値>始値)はゼロを使って、指数平滑移動平均を求める形です。

なお、指数平滑移動平均の算出にあたっては、時間8を初日とします。

| 時間 | UPPER | LOWER |

| 8 | (0+3.346…+4.098…+5.585…)÷4=3.257… | (3.898…+0+0+0)÷5=0.974… |

| 9 | 3.257…+2÷(4+1)×(0-3.257…)=1.954… | 0.974…+2÷(4+1)×(4.816…-0.974…)=2.511… |

| 10 | 1.954…+2÷(4+1)×(0-1.954…)=1.172… | 2.511…+2÷(4+1)×(3.162…-2.511…)=2.771… |

UPPERとLOWERが算出できたので、いよいよRVIを求めていきましょう。

| 時間 | RVI |

| 8 | 3.257…÷(3.257…+0.974…)×100=76.971…% |

| 9 | 1.954…÷(1.954…+2.511…)×100=43.766…% |

| 10 | 1.172…÷(1.172…+2.771…)×100=29.731…% |

このように、時間8~10のRVIは、順番に約76.79%、約43.77%、約29.73%となりました。

時間9、10と値下がりが続いていることもあって、RVIも下がっている形になっていますね。

実際にはシステム側で自動計算してくれるので、手計算ができるようになる必要はありません。

ですが、計算式だけでは分かりにくいところがあるので、具体例を通して計算式の理解を深めていただければと思います。

なお、UPPER・LOWERの算出において、指数平滑移動平均(EMA)という平均値の計算方法が採用されています。こちらについての詳細は、以下の記事も参考にしてください。

RVI計算式の意味

RVIの持つ意味は、上の画像で示した計算式から分かるように、”過去の標準偏差の合計(UPPER+LOWER)”のうち”値上がり時の標準偏差の合計(UPPER)”が占める割合です。

この計算式からは、以下の2つの要素がポイントとなると考えられます。

- 値上がりの回数

- 値上がり時の標準偏差の大きさ

まず、基本的に値上がり回数が多くなればRVIは上昇し、少なくなればRVIは下落します。

また、値上がり時の標準偏差が大きくなったり値下がり時の標準偏差が小さくなったりするとRVIは上昇し、逆に値上がり時の標準偏差が小さくなったり値下がり時の標準偏差が大きくなったりするとRVIは下落します。

RVIでは、値上がり時の価格変動幅が大きいほど相場が大きく上昇していると判断される、値下がり時の価格変動幅が大きいほど相場が大きく下落していると判断される、というイメージを持つといいでしょう。

なお、RVIの計算では、値上がり時のUPPERと値下がり時のLOWERに分けて、過去M本分における標準偏差の移動平均を取ることになります。

そのため、仮に過去M本分において全てが値上がりであればLOWERがゼロとなり、逆に全てが値下がりであればUPPERがゼロとなります。

この場合、上の画像で示しているように、全てが値上がり時のときにはRVI=100%に、全てが値下がり時のときにはRVI=0%となります。

こういった極端な状態も頭に入れておくと、RVIの理解が深まるかもしれません。

こういった部分の特徴はRSIも全く同じなので、併せてRSIについてもチェックしておくことをおすすめします。

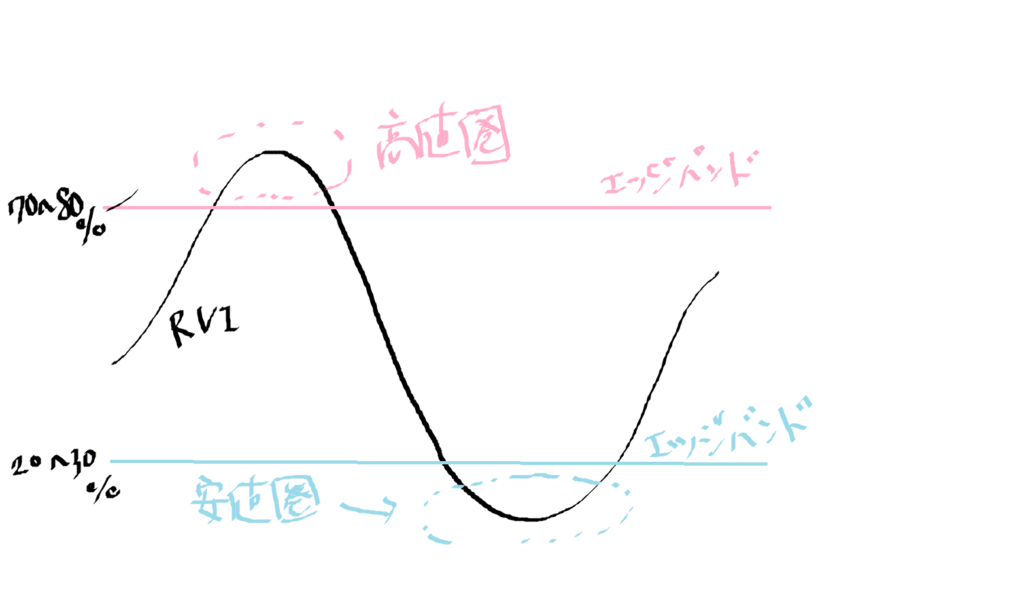

RVIの一般的な使い方

RVIからは、値が大きいければ相場において大きな上昇があったことが、値が小さければ相場において大きな下落があったことが読み取れます。

この性質を使って、RVIの水準から相場の過熱感を読み取るのが基本的な使い方です。

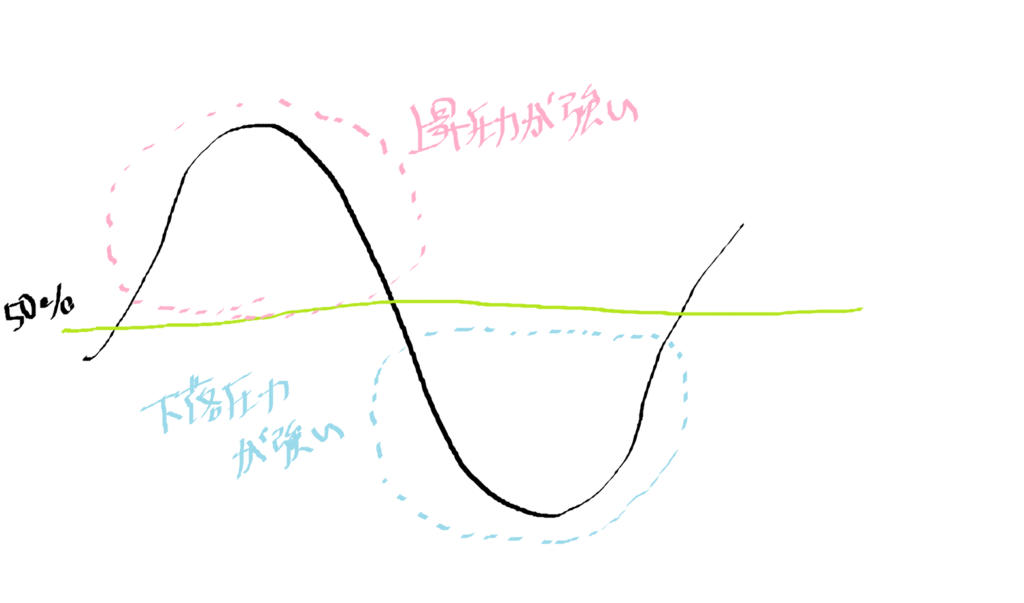

具体的には上の画像で示しているように、RVIが70~80%を上回ると上昇し過ぎで高値圏にあることが、RVIが20~30%を下回ると下落し過ぎで安値圏にあると判断します。

この高値圏・安値圏を判断するラインはエッジバンドと呼びます。

なお、このエッジバンドの水準は決まっているわけではないので、手法や分析対象に応じて調整するといいでしょう。

RVIが50%の状態は、過去の上昇と下落の大きさが拮抗している状態です。

そのため、上の画像のようにRVIが50%を上回っていれば上昇圧力が強く、50%を下回っていれば下落圧力が強いという見方もできるかもしれません。

このあたりについては、バックテストなどを通じてRVIの動き方の特性を研究して、応用的な使い方も編み出していただければと思います。

RVI設定値

RVIで調整可能なパラメータはN、Mの2つです。

それぞれの持つ意味と設定値の例については、以下をご覧ください。

| パラメータ | 設定値 | 意味 |

| N | 10、14 | 標準偏差を算出する期間 |

| M | 10、14 | 標準偏差の平均値を算出する期間 |

Nの設定値が大きくなると標準偏差の計算期間が長くなり、標準偏差の変動が小さくなります。

逆にNの設定値が小さくなると標準偏差の期間が短くなり、標準偏差の変動が大きくなります。

なお、TradingViewのRVIでは、Nの設定値は14に固定となっています。ただし、TradingViewのインジケーターは更新されることがよくあるので、今後Nの設定値が調整できるようになるかもしれません。(2021年9月現在)

Mの設定値は、算出した計算値を使って平均値を出す際に使用される期間です。

Mの設定値が大きくなると平均の計算期間が長くなり、UPPER・LOWERの変動が小さくなり、結果としてRVIの変動も小さくなります。

Mの設定値が小さくなると、これと同様の流れでRVIの変動が大きくなります。

実際に、Mの設定値によってRVIの変動がどう変わるかは、以下のチャートを参考にしてみてください。

上の画像は、Nを2/14/50に、Mはいずれも14に設定したRVIをそれぞれサブチャートに表示したものです。

ここでは違いが出やすいように、パラメータには少し極端な値を設定しました。

特にパラメータの設定値が極端に小さくなると、直近のチャートの動きに対する反応が大きく変わることが分かるのではないでしょうか。

ただ、Nだけでは目立った違いは出にくいので、今後はMについても調整できるようになることを、TradingViewには期待したいところです。

初めのうちは、パラメータには上で紹介したような一般的な値を設定しておくことをおすすめしますが、必要に応じて調整してみるのもいいかもしれません。

他のトレーダーと差をつけるためのツールを紹介!

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

RVIが示す売買ポイント

RVIの売買ポイントとしては、以下の2つを押さえておきましょう。

- 安値圏、高値圏からの戻り

- ダイバージェンス

では、それぞれ具体的な条件を説明していきます。

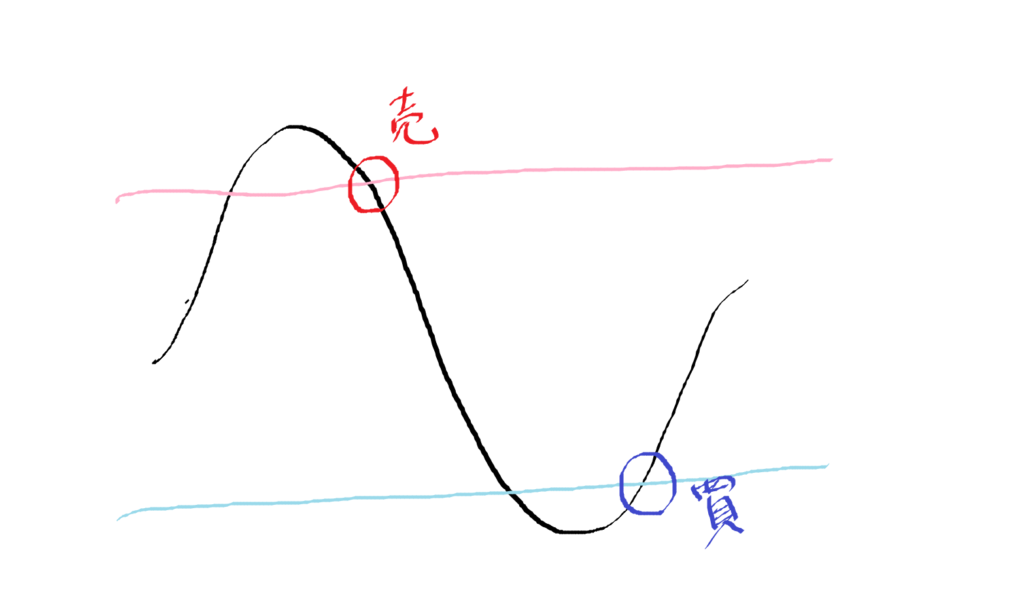

安値圏、高値圏からの戻り

上の画像の「売」「買」と示しているところが、「安値圏、高値圏からの戻り」の売買シグナルです。

これは、RVIから安値圏、高値圏を読み取って相場が行き過ぎたことによる反転を狙う形で、条件を整理すると以下のようになります。

RVIで高値圏・安値圏に入って反転する可能性が高くなってから、上昇・下落の勢いが弱まってエッジバンドを抜けたところが売買ポイントとなります。

では、具体的にチャートでも売買ポイントを確認してみましょう。

実際のチャートで確認

上の画像は米ドル/円の4時間足チャートで、サブチャートにRVIを表示しています。

また、RVIのパラメータはN=10、M=14に設定しており、エッジバンドの水準は30%と70%という形です。

まず「A」のところで、下側のエッジバンドを下回ってから上回るという、買いのサインが出ます。

その直後に強い陽線が出ていますがそのままは伸びきらず、「B」のところで再び下側のエッジバンド(30%)を下回り上回るということを繰り返します。(RVIでは、比較的よく見られる現象です。)

ここについては判断が分かれる部分ですが、最初の買いポイントの上で含み益の中での展開のため、スルーしておきましょう。

その後、順調に上昇する展開となり、「C」のところでRVIは上側のエッジバンド(70%)を上回ってきます。ここが利益確定ポイントですね。

そして、「C」で天井を打つとすぐにRVIはエッジバンドを下回ってきて、売りのサインが出ます。

続いて、「C」から下落後の「D」でRVIは下側のエッジバンド(30%)を抜けてくるので、売りポジションはエグジット。その後すぐに買いサインが出ています。

しかし、この買いサインの後も下落が続き、こちらはダマシとなってしまいます。

このように、RVIではダマシも起こりやすいので、逆行された場合には損切りの判断をしっかり行うようにしましょう。

ダイバージェンス

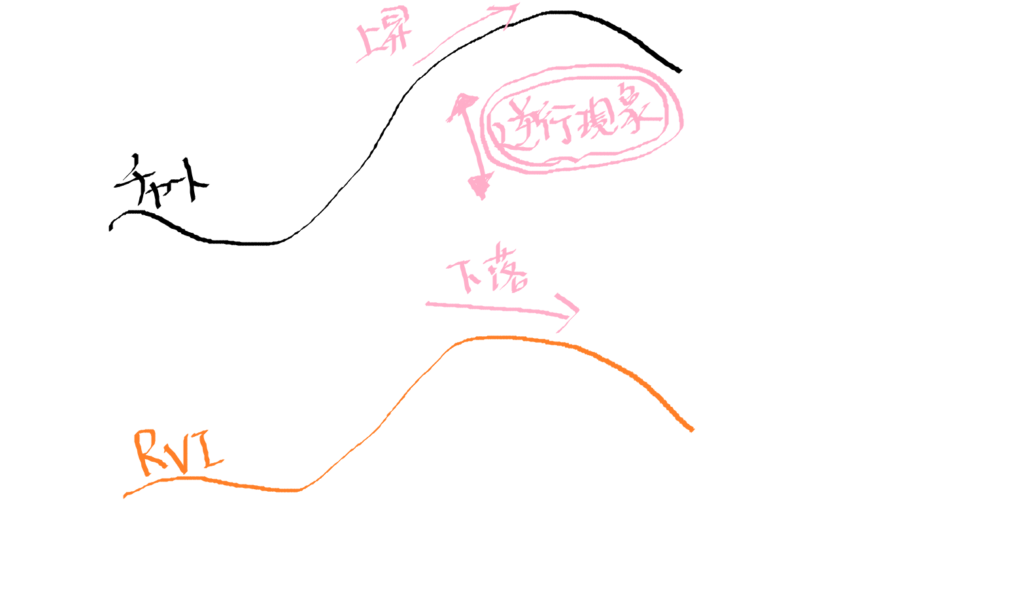

ダイバージェンスとは、チャートの動きとインジケーターの動きが逆行する現象のことを言います。

RVIは基本的にチャートが上昇すれば上昇し、チャートが下落すれば下落するという形で、基本的にはチャートの動きに追随して推移します。

しかし、上の画像のように、上昇トレンドが続いている状態では、チャートが高値を更新して切り上げているのにRVIは高値に届かず切り下げてしまっている、という現象が起こることがあります。

下落トレンドであれば、チャートが安値を更新して切り下げているのに、RVIは安値に届かず切り上げてしまうという形です。

こういった動きがダイバージェンスと呼ばれるもので、トレンドが終了する兆候を示す現象とされています。

トレンド反転の際によく見られるため、相場展開を予測する上で使い勝手の良い便利なサインです。

ただし、あくまでも兆候を示すものであるため、一般的な売買サインよりは少し弱いところがあります。

そのため、強いトレンドの中でダイバージェンスだけを根拠に逆張りトレードを行うと、大きな損失につながる可能性がある点には注意が必要です。

実際のチャートで確認

上の画像は米ドル/円の4時間足チャートで、サブチャートにRVIを表示しています。

また、RVIのパラメータはN=10、M=14に設定しています。

「A」から「B」にかけて下落トレンドとなっていますが、「B」のところでチャートは下落する中でRVIが上昇するというダイバージェンスが起こっています。

この「B」において下落トレンドから上昇トレンドへと転換し、「B」から「C」までは上昇トレンドとなっていきます。

この上昇トレンドの終盤となるCのところでも、やはりチャートとRVIの逆行現象が起こっています。

ダイバージェンスはいつも機能するというわけではありませんが、こういった形で相場の先読みが成功した際には、トレードを非常に有利に進められるようになるでしょう。

なお、ダイバージェンスについては以下の記事でより詳細に説明していますので、こちらもぜひ目を通してみてくださいね。

RVIの注意点・懸念点

RVIは、ボラティリティから相場の過熱感を読み取ることができる使い勝手の良いインジケーターです。

しかし、RVIを使ったトレードをする上では、いくつか注意しておきたいポイントがあります。

RVIを効果的に使っていくために、ここで紹介する注意点についてもしっかり頭に入れておくようにしましょう。

強いトレンドではダマシが起こりやすい

RVIは、相場の過熱感を読み取ってトレンドが転換するタイミングを捉えるのに便利なインジケーターです。

しかし、相場に発生したトレンドが強い場合には、RVIが高値圏・安値圏において出入りを繰り返し、使い物にならなくなることがあります。

そういった局面における反転のサインはトレンド継続中に起こるものなので、ダマシが連続することになる可能性が非常に高いわけです。

上の画像で示したチャートを見てみると、合計8回の売りサイン(赤丸)が連続で出ていますが、最後の1回を除いてダマシになっています。

このように、RVIで反転狙いのトレードを行う際には、強いトレンドに警戒しておく必要があると言えるでしょう。

こういったRVIの弱点を踏まえて、トレンド分析に強いインジケーターを併用しておくことをおすすめします。

以下の記事では、RVI以外にも様々なインジケーターについて紹介しています。自分の目的に合ったインジケーターを見つけたいという人は、ぜひチェックしてみてください。

バックテストでの検証はしっかり行いたい

RVIでは、パラメータであるN、Mに加えて、エッジバンドの水準を調整することができます。

これに加えてTradingViewでは、オフセットといってRVIを左右(横軸)にズラすことも可能です。

それぞれの標準的な設定値はすでに紹介しましたが、必ずしもそれが最適というわけではありません。

手法や分析対象、時間足に応じて相性の良い設定値が違うことは、十分に考えられるわけです。

大まかに言うと、N、Mの値によってRVIのチャートの動きへの感度が、エッジバンドの水準によってサインの出やすさが調整できます。

また、オフセットを使えば、売買サインが現れるタイミングを調整できるでしょう。

この性質を踏まえて、実戦トレードで使用する前にバックテストを行って、どの設定値が機能しやすいのか丁寧に検証しておくことが大切です。

豆知識

最後に、RVIに関する豆知識についてもいくつか紹介しておきます。

RSIとの比較

RVIはRSIから派生したインジケーターで、両者の計算式は非常に似ているところがあります。

そのため、使い方や売買ポイントも共通点は多いわけですが、やはり細かいところでは相違点もあります。

実際に、RSIとRVIの動き方を比較してみましょう。

上の画像は、RVIとRSIをそれぞれサブチャートに表示し、売買サインが発生したところを白丸で示したものです。

こうして見比べてみると、売買サインの回数や出るタイミングも異なることが分かります。

また、動き方についても全体的には似ていますが、RSIよりもRVIの方がより鋭角に動いているように見えます。

RSIとRVIのどちらを使うかを決める際には、このような違いについてもしっかり頭に入れた上で、目的に応じて使い分けていきたいところです。

もう1つのRVI(Relative Vigor Index)

今回はRVI(Relative Volatility Index)について解説してきましたが、実はRVIと略されるインジケーターには、以下の2種類があります。

- Relative Vigor Index(相対活力指数)

- Relative Volatility Index(相対変動率指数)

両者は計算方法が異なる別物です。

しかし、「RVI」と言った場合にどちらを指すかは、曖昧なところがあるというのが正直なところです。

なお、MT4においてRVIとしては、Relative Vigor Indexの方がデフォルトで実装されています。

これに対してTradingViewでは、RVIとしてデフォルトで実装されているのはRelative Volatility Indexの方です。

また、TradingViewでは個人作成のインジケーターとしてRelative Vigor Indexもありますが、こちらは「RVGI」と表記されています。

両者の見分け方

上の画像では、2つのRVIをそれぞれサブチャートに表示しています。

両者はチャートを見れば簡単に見分けることができますが、その際のポイントは以下の2点です。

- ラインが何本か?

- ゼロラインがあるかどうか?

ラインが1本なのがRelative Volatility Indexで、2本なのがRelative Vigor Indexです。

また、Relative Volatility Indexは0~100%の範囲で動くのに対して、Relative Vigor Indexは-1~1の範囲で動きます。(なお、上記画像のRelative Vigor Indexは値が100倍されているため、値の範囲は-100~100となっています。)

このため、Relative Volatility IndexにはないゼロラインがRelative Vigor Indexにはあり、このゼロラインはRelative Vigor Indexを使う上でも非常に重要な存在です。

こういったところから、両者をしっかり見極めた上で、自分が使用しているインジケーターが何なのかを把握しておくことをおすすめします。

なお、日本においては、今回紹介したRelative Volatility IndexよりもRelative Vigor Indexの方が多く使用されている印象を持ちます。

Relative Vigor Indexについては以下の記事でも説明しているので、気になる人は一度チェックしてみてくださいね。

用語

- ボラティリティ

- RSI

- 標準偏差

- 偏差値

- 指数平滑移動平均(EMA)

- エッジバンド

- ゼロライン

- パラメータ

- ダイバージェンス

- 相場の過熱感

- トレンド分析

- バックテスト

類似・派生インジケーター

- RSI

- ストキャスティクス

- RVI(Relative Vigor Index)

RVIが使えるFX会社/証券会社/仮想通貨取引所

RVIは、以下のFX会社、証券会社、仮想通貨取引所で使用できます。(下記のほか、TradingViewで使用が可能です。)

RVIが使えるFX会社

なし

RVIが使える証券会社

なし

RVIが使える仮想通貨取引所

- Coincheck

- GMOコイン

RVIがMT4/5で使えるか

デフォルトでは実装されていない(個人作成のインジケーターとして配布されている可能性あり)