米国株のオススメ銘柄10選|連続増配や高配当などの選び方や証券会社、実際の買い方などを徹底解説

投資で稼ぎたいあなたにオススメの記事

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう→高機能チャートとスマホアプリで快適トレード|口コミや手数料、キャンペーンなどを徹底解説

今話題の中国株で賢く稼ぐ!

→【中国株のオススメ銘柄5選|買い方・選び方も徹底解説

1株からでも買えて優待ももらえる!

→少額でも株主優待や高配当を狙えるオススメ銘柄10選

次世代型ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

- 米国株への投資はなぜオススメなの

- 米国株を選ぶ際のポイントが知りたい

- オススメの米国株を教えて

米国株投資は多くのSNSやYouTubeで積極的にオススメされています。しかしなぜ米国株が良いのか理由を説明できない方もいるでしょう。

米国株には過去何度も暴落が起き、そのたび復活してきた実績があります。また株主還元の意識の強い会社が多く、長期投資を前提とするならば稼げる可能性が高い投資対象といえます。

この記事では米国株をオススメする理由や銘柄選びのポイント、具体的なオススメ銘柄を解説します。最後には米国株投資に最適な証券会社も紹介します。米国株投資を始めたい方は参考にしてください。

目次

米国株をオススメする4つの理由

米国株をオススメする理由は以下の4つです。

- 米国の株価指数は右肩上がり

- 株価の値上がり益+為替差益も狙える

- 連続増配や高配当の銘柄が多い

- 少額でも株式投資を始められる

この記事を参考に米国株がオススメされる理由を理解し、納得した上で投資を始めましょう。

米国の株価指数は右肩上がり

米国の株価指数は長期にわたって右肩上がりのため、長期投資が前提であれば投資時期に関係なく利益が出ました。

下記はNYダウ(ダウ平均株価)の1990年1月1日〜2024年4月9日のチャートです。

チャート:TradingView

NYダウ(ダウ平均株価)/1月足/2024.4.10

NYダウは上昇と下落を繰り返しながら、右肩上がりで推移しています。ITバブル崩壊やリーマンショック、コロナショックなどの金融危機・経済危機には暴落していますが、必ず値を戻してきました。

何度も暴落に見舞われても米国株式は復活してきた実績があるため、いつ購入しても利益を狙えるポテンシャルがあり、多くの方にオススメできる投資対象です。

株価の値上がり益+為替差益も狙える

米国株は株価の値上がり益だけでなく、為替差益も狙えるのが魅力です。米国株はドル建てなので為替レートの変動によって円建ての価値が変動します。

ドル円が円安方向に進行すると為替差益が得られます。5年前の2019年のドル円は「1ドル=110円台」を推移していました。2024年4月時点では「1ドル=150円台」まで下落しています。

5年前に米国株へ投資していた方は、為替差益だけでおよそ36%のリターンがあります。

※{(150円÷110円)-1}×100≒に36.3636%

かつ株価指数も5年前の水準より上昇しているため、この間に投資していた方は、値上がり益と為替差益の両者からリターンを得られました。

一方で、円高方向に進行すると為替差損が生じます。リーマンショックでは、株価の下落だけでなく為替が円高方向に進行しました。2007年6月の「1ドル=120円台」から、2011年10月31日には「1ドル=75.58円」まで円高が進行しています。

米国株は為替最期も狙える一方で、為替レート動向によっては為替差損が生じる場合もあることは知っておきましょう。

連続増配や高配当の銘柄が多い

米国株は連続増配や高配当の銘柄が多いです。米国株には連続増配年数が50年を超える銘柄が20社以上もあります。

なかでもノースウェスト・ナチュラル・ホールディングス(NWN)は、68年連続増配を達成しています。日本企業の連続増配記録は花王の34年が最長です。

また米国株は高配当銘柄も非常に多いです。2024年4月15日時点の日経新聞のランキングによれば、最も予想配当利回りが高い企業はTORMA(TRMD)の21.80%です。

また200位にランクインしているギリアド・サイエンシズ(GILD)であっても、予想配当利回りは4.61%もあります。

配当利回りが4%を超える銘柄が少なくとも200社以上あるため、高配当銘柄の選択肢が非常に幅広いです。そのためインカム目的で投資する方にも米国株がオススメです。

少額でも株式投資を始められる

米国株は1株から購入できるため、少額でも株式投資を始められます。日本株は、基本的に「1単元=100株」単位でないと銘柄の購入はできません。

1株1,000円の銘柄を買う場合には、10万円もの投資資金が必要になります。銘柄によっては数百万円以上ないと購入できないものもあるため、投資のハードルは非常に高いです。

日本株は投資資金が潤沢でないと、分散投資ができません。集中投資は大きなリターンを狙える一方で、投資した銘柄の業績や動向によっては多額の損失を被るハイリスク・ハイリターンの投資手法です。

ただし証券会社によっては、1株から購入できるミニ株を導入しており、以前よりは必要な投資金額が下がってきました。

1株から購入できる日本の銘柄については、以下の記事で解説しています。

一方で米国株は1株から購入できるため、数百円から購入可能な銘柄もあります。少額から分散投資ができるため、投資資金が少ない方でも分散投資によって株式投資のリスクを抑えることが可能です。

米国株の銘柄を選ぶためのポイント

米国株には魅力的な銘柄が多いため、どのような観点で選んだら良いか迷う方も多いでしょう。ここでは、米国株の銘柄選びのポイントを以下5つ解説するので参考にしてください。

- 連続増配の銘柄を選ぶ

- 高配当の銘柄を選ぶ

- 安定性のある銘柄を選ぶ

- 成長が期待できる分野の銘柄を選ぶ

- ETFや投資信託で分散投資する

連続増配の銘柄を選ぶ

連続増配銘柄を選びましょう。連続増配銘柄とは、年間の1株あたり配当金が増え続けている銘柄のことを指します。

どのような企業であっても、 常に好調な業績を保つのは難しいです。景気や経済の動向によっては、不調に陥る場合があります。

配当金の原資は企業が稼いだ利益のため、長期にわたって稼ぎ続けられなければ、連続増配はできません。連続増配している企業は、これまでの金融危機や経済ショックを乗り越えてきた企業といえます。

また業績が悪化するとすぐに減配する企業は珍しくありません。連続増配をしている企業は、多少業績が悪化しても、増配をやめない株主還元意識の高い会社だといえます。

まとめると連続増配の銘柄は、以下2つの理由からオススメです。

- 長期にわたって稼げる力

- 株主還元に対する意識の高さ

高配当の銘柄を選ぶ

高配当銘柄の中から選んでも良いでしょう。何%から高配当という明確な基準はありませんが、一般的に配当利回りが、3%〜4%以上あれば高配当銘柄といわれます。

高配当銘柄は定期的に高い配当金が受け取れるため、生活費や足りない年金の補填を考えている方にオススメです。

ただし高配当銘柄は、配当利回りだけで選ぶべきではありません。業績や過去の配当実績、財務状況を確認し、長期的に配当を出し続けられるか、減配の可能性はないかを必ずチェックしてください。

安定性のある銘柄を選ぶ

大きなリターンを狙っておらず、含み損の少ない銘柄が欲しい方は、安定感のある銘柄をオススメします。安定感がある銘柄の魅力は、株価の値動きがマイルドで金融市場が不安定になっても、下落幅が小さいことです。

安定感のあるセクターのETFといえば、以下の2つが有名です。

- ヘルスケアセクター:VHT

- 生活必需品セクター:VDC

両者はリーマンショック時の最大の下落幅はVHTがおよそ-23%、VDCがおよそ-17%でした。S&P500指数に連動するETFであるVOOは50%以上下落したため、上記2つのセクターは非常に安定性があるといえます。

また両者のETFがしっかりとリターンも出ています。過去5年のリターンはVHTがおよそ10%、VDCが9%です。

ヘルスケアセクターや生活必需品セクターのような安定感のあるセクターに属する銘柄を購入すれば、暴落時のダメージを減らしつつも、しっかりとリターンを狙えます。

成長が期待できる分野の銘柄を選ぶ

投資を長期で行う場合は、最もリターンを見込めるのが成長分野の銘柄です。特に資産形成期の方であれば、成長が期待できる分野の銘柄をオススメします。

米国株は毎年市場トレンドに合わせて魅力的な銘柄が登場し、莫大なリターンをもたらします。直近では電気自動車(EV)関連銘柄のテスラ、生成AI関連銘柄のエヌビディアが記憶に新しいです。

また現在は生成AI関連銘柄が最も勢いのある成長分野です。過去5年の時間軸では、ハイテク企業やIT関連企業で構成されたNASDAQ総合指数は、S&P500指数をアウトパフォームしています。

チャート:TradingView

NASDAQ総合指数、S&P500指数/1週足/2024.4.11

赤緑のチャートが「NASDAQ総合指数」、オレンジのチャートが「S&P500指数」を示します。

成長が期待できる分野に投資ができれば、投資資金が少ない方であっても効率的に資産を増やせる可能性があります。

ETFや投資信託で分散投資する

個別銘柄は大きなリターンを狙える一方で、銘柄選びに失敗すると多額の含み損を抱える恐れもあります。また業界を絞っても銘柄数が多くどれを選んだらいいかわからない、難しいと感じる方もいるでしょう。

そのような方は米国株式に広く投資可能な、ETFや投資信託を活用するのがオススメです。

ETFと投資信託を1つ購入するだけで、数十〜数千銘柄に分散投資ができます。

たとえばS&P500指数に連動するETF「VOO」を購入すると、米国企業のおよそ500社に分散投資が可能です。また「VTI」は、米国株式市場に上場するおよそ4,000社の大部分に投資できます。

また先述したように1つのセクターだけに投資するセクターETFや、高配当銘柄を集めたETFなど投資目的に合わせてさまざまな商品が提供されています。

基本的に米国ETFは、円では購入できず、ドルを用意しなければいけません。ETFの最低購入金額は商品にもよりますが、数万円程度で購入できます。

個人投資家に人気のある投資信託「eMAXIS Slim 米国株式(S&P500)」は、名前の通りS&P500指数を構成する銘柄に投資する投資信託です。

投資信託は円で購入ができるため、円をドルに替える「ドル転」が不要です。また投資信託はネット証券を活用すれば、100円から投資ができます。

個別銘柄を選ぶのが難しい、少額から投資を始めたいという方はETFや投資信託を活用しましょう。

米国株のオススメ銘柄10選

解説した選ぶポイントをもとにオススメの米国株をそれぞれ紹介します。

- 連続増配のオススメ銘柄3選

- 高配当のオススメ銘柄3選

- 安定感のあるオススメ銘柄2選

- 成長株のオススメ銘柄2選

- ETFや投資信託

連続増配のオススメ銘柄3選

連続増配しているオススメ銘柄を以下3つ紹介します。

- プロクター&ギャンブル(PG)

- コカ・コーラ(KO)

- エクソンモービル(XOM)

どれも40年以上増配を行っている銘柄なので、長期的に受け取れる配当金を増やしたい方にオススメです。

プロクター&ギャンブル(PG)

| 銘柄名 | プロクター&ギャンブル(PG) |

| 株価 | およそ157ドル |

| 年間配当額 | 3.68ドル |

| 連続増配年数 | 68年 |

| 予想配当利回り | およそ2.34% |

プロクター&ギャンブルは、衣料用洗剤のアリエールやヘアケア用品のh&sといったブランドを抱える生活必需品メーカーです。

生活必需品は景気が悪化しても一定の需要があるため、業績が安定しています。連続増配年数は2024年4月9日に増配を発表したことで、68年になりました。

株価は1株あたりおよそ157ドルのため、日本円に換算すると約2万4,000円で購入できます。

※「1ドル=150円」にて計算

また配当利回りは2.34%と、連続増配銘柄の中では比較的高めです。

コカ・コーラ(KO)

| 銘柄名 | コカ・コーラ(KO) |

| 株価 | およそ59ドル |

| 年間配当額 | 1.94ドル |

| 連続増配年数 | 62年 |

| 予想配当利回り | およそ3.29% |

コカ・コーラは、コーラやファンタなどのブランドで世界中に親しまれています。

連続増配記録は62年です。配当利回りはおよそ3.29%と、高配当株と呼ばれる水準です。配当は20年でおよそ2.7倍にまで成長しました。

株価はおよそ59ドルと、1万円以下で購入が可能です。

コカ・コーラは飲料メーカーとして圧倒的なブランド力があるため、今後の業績にも期待が持てます。

エクソンモービル(XOM)

| 銘柄名 | エクソンモービル(XOM) |

| 株価 | およそ122ドル |

| 年間配当額 | 3.68ドル |

| 連続増配年数 | 41年 |

| 予想配当利回り | およそ3.01% |

エクソンモービルは世界最大級の民間石油会社です。

連続増配年数は41年と素晴らしい成績です。過去20年チャートは右肩上がりではありませんが、さらに長期で見ると株価は十分に成長しているといえます。

株価はおよそ122ドルと日本円に換算した場合、約1万8,000円で購入可能です。配当利回りは3%程度のため、高配当株を探している方にもオススメです。

高配当のオススメ銘柄3選

高配当のオススメ銘柄を以下3つ紹介します。

- アルトリアグループ(MO)

- AT&T(T)

- スリーエム(MMM)

配当利回りが6%以上の銘柄を選んだため、すぐに多くの配当金を受け取りたい方にオススメです。

アルトリアグループ(MO)

| 銘柄名 | アルトリアグループ(MO) |

| 株価 | およそ41.7ドル |

| 年間配当額 | 3.92ドル |

| 予想配当利回り | およそ9.4% |

アルトリアグループは、米国の紙巻きたばこの大手企業です。1847年に創業しており170年以上の歴史があります。紙巻たばこの小売シェアは46.9%です。

54年間で58回も増配しており、株主還元意識の強い会社です。また2024年4月11月時点の配当利回りはおよそ9.4%となっています。

AT&T(T)

| 銘柄名 | AT&T(T) |

| 株価 | およそ16.7ドル |

| 年間配当額 | 1.11ドル |

| 予想配当利回り | およそ6.6% |

AT&Tは、テキサス州ダラスの電気通信会社です。1億人を超えるユーザーがおり、5Gネットワークは2億9,000万人をカバーできる規模です。

配当利回りは6.6%と非常に高い水準です。株価は16.7ドルと低めで、日本円に換算すると3,000円未満で購入できます。

高配当銘柄を探している方や、少額で米国株に投資してみたいという方にオススメです。

スリーエム(MMM)

| 銘柄名 | スリーエム(MMM) |

| 株価 | およそ92.6ドル |

| 年間配当額 | 6ドル |

| 予想配当利回り | およそ6.48% |

スリーエムは、グローバルにビジネスを展開しているコングロマリット企業です。消費者向けの商品では付箋の「ポスト・イット」が有名で、使用したことのある方も多いでしょう。

事業分野は電子、電気通信、オフィス製品など多岐にわたります。海外の売上が50%以上を占めているため、世界経済の成長を取り込めるのが魅力です。

2024年4月11日時点の配当利回りはおよそ6.48%と非常に高水準です。また60年連続で増配しているため、連続増配銘柄を探している方にもオススメします。

安定感のあるオススメ銘柄2選

安定感のあるオススメ銘柄は下記の2つです。

- コストコ・ホールセール(COST)

- ジョンソン・エンド・ジョンソン(JNJ)

コストコ・ホールセール(COST)

| 銘柄名 | コストコ・ホールセール(COST) |

| 株価 | およそ732ドル |

| 年間配当額 | 18.96ドル ※特別配当含む |

| 予想配当利回り | 2.5% |

コストコは、グローバルに会員制スーパーを展開する会社です。日本にも33店舗あるため、会員で日頃から利用している方も多いでしょう。

コストコの強みは、商品が売れなくても売上が立つことです。2023年の年次報告書には「会費は当社のビジネスに不可欠」と記載があります。

2023年末時点の会員更新率は、米国とカナダで92.7%、全世界で90.4%と非常に高い数字です。また会費は順調に増えており、過去3年間の推移は下記の通りです。

| 会費 | 増加率 | |

|---|---|---|

| 2023年 | 4,580ドル | 8% |

| 2022年 | 4,224ドル | 9% |

| 2021年 | 3,877ドル | 9% |

コストコは更新率も高く、会費も順調に増えているため、今後の業績も安定していると考えられます。

ジョンソン・エンド・ジョンソン(JNJ)

| 銘柄名 | ジョンソン・エンド・ジョンソン(JNJ) |

| 株価 | およそ150ドル |

| 年間配当額 | 4.7ドル |

| 予想配当利回り | およそ3.1% |

ジョンソン・エンド・ジョンソンは、一般消費者向けにはバンドエイドやリステリンを製造・販売しているメーカーです。

また医療機器メーカーや医薬品メーカーとしても、世界トップクラスのシェアを持っています。S&P500採用銘柄で、米国を代表する企業です。

ジョンソン・エンド・ジョンソンは、下落相場での底堅い動きです。リーマンショックでは、S&P500指数の下落率は50%を超えました。一方でジョンソン・エンド・ジョンソンの下落率は30%未満でした。

下落相場に強いため、今後経済危機や金融危機が生じても安心して保有できる銘柄といえるでしょう。

成長株のオススメ銘柄2選

成長株のオススメ銘柄を以下2つ紹介します。

- エヌビディア(NVDA)

- サービスナウ(NOW)

エヌビディア(NVDA)

| 銘柄名 | エヌビディア(NVDA) |

| 株価 | およそ905ドル |

| 年間配当額 | 0.16ドル |

| 予想配当利回り | およそ0.018% |

エヌビディアは半導体メーカーです。エヌビディアのGPUは元々ゲーム機に多く採用されていました。近年は生成AIで注目を集めており、売上・純利益ともに急速に伸びています。

2024年4月に発表した決算では前年比で売上高が3.7倍、純利益が8.7倍になっており、ともに市場予想を上回りました。

またエヌビディアの株価は20年で400倍になっており、S&P500指数を大きくアウトパフォームしています。生成AIブームが今後も続くと予想されており、同社GPUの需要もますます増え、株価も上昇するでしょう。

サービスナウ(NOW)

| 銘柄名 | サービスナウ(NOW) |

| 株価 | およそ770ドル |

| 年間配当額 | 0.16ドル |

| 予想配当利回り | およそ0.018% |

サービスナウは、企業に対しクラウドを活用して人事や法務などのサービスを提供しています。「働き方改革」や「DX」を支援している会社とイメージすればわかりやすいです。

現在米国で人員削減が行われており、少ない社員数で業務を円滑に進めるため同社のサービスへの支出は増加傾向にあります。また2023年にエヌビディアと提携しており、最新のAIを採用して、自社のサービスを強化しています。

過去10年で売上は20倍以上に成長しており、実績と現在のトレンドから今後の株価上昇にも期待が持てます。

ETFや投資信託

オススメのETFや投資信託をそれぞれ1つずつ紹介します。

- VANGUARD HIGH DIVIDEND YIELD ETF(VYM)

- eMAXIS Slim 米国株式(S&P500)

VANGUARD HIGH DIVIDEND YIELD ETF(VYM)

| ファンド名 | VANGUARD HIGH DIVIDEND YIELD ETF(VYM) |

| 基準価額 | およそ117ドル |

| 純資産残高 | 72.76億ドル |

| トータルリターン | 1年:30.26% 3年:17.49% 5年:16.85% |

| 信託報酬 | 0.06% |

| 運用会社 | 米バンガード社 |

| 投資地域・対象など | 米国株式市場の高配当銘柄 |

VYMは米国株式市場の高配当銘柄に投資するETFです。およそ400銘柄に投資しており、十分に分散が効いています。直近の配当利回りはおよそ2.2%です

数年前までは分配利回りが3%を超えていましたが、近年は基準価額が上昇し2%台前半まで下がってきました。基本的に基準価額は右肩上がりで推移しており、インカムとキャピタル両方を狙えるETFです。

効率的に資産を増やしつつも、将来のインカムも増やしたいという方にオススメのETFです。

eMAXIS Slim 米国株式(S&P500)

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 基準価額 | 28,356円 |

| 純資産残高 | 4,192,261百万円 |

| トータルリターン | 1年:49.00% 3年:23.55% 5年:22.19% |

| 信託報酬 | 0.09372%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 米国企業の主要500社 |

eMAXIS Slim 米国株式(S&P500)は、米国の主要500社に投資する投資信託です。S&P500は米国株式市場の時価総額のおよそ80%をカバーしています。

ITバブル崩壊やリーマンショックなど数々の金融危機・経済危機を乗り越えており、右肩上がりで成長してきた実績があります。

同投資信託の過去5年のリターンは20%を超えており、驚異的です。また信託報酬は、0.09372%以内と業界最低水準です。

投資信託のため円で購入でき、ドル転が必要ありません。主要なネット証券であれば100円から投資できることも魅力です。

長期的な資産形成だけでなく、試しに米国株式に投資したい方にもオススメします。

日本の証券会社における米国株の買い方・手順

米国株の買い方と手順について以下2つを解説します。

- 米国株に投資する方法は2種類

- 米国株の購入手順

米国株に投資する方法は2種類

米国株に投資する方法は、次の2つです。

- 米国株や米国ETFを扱う日本の証券会社で投資する

- 投資信託や東証ETFを活用して投資する

米国株や米国ETFを扱う日本の証券会社で投資する

直接米国株や米国ETFに投資する場合は、円では投資できずドルで投資します。決済方法は以下の2つです。

- 外貨決済:ドルで購入する方法

- 円貨決済:証券会社がドル転し、購入する方法

外貨決済のメリットは、比較的低コストでドル転を行えることです。一方で円貨決済のメリットは、証券会社によってはドル転のコストがかからないことです。

ドルで投資するため、為替動向の影響を受けます。「ドル→円」時よりも「円→ドル」時の為替レートが、円安になると為替差益が生じます。しかし円高に進行すると為替差損になるため注意が必要です。

投資信託や東証ETFを活用して投資する

投資信託や東証ETFは円でしか購入できないため、ドル転の必要はありません。また分配金の受け取りも円です。ドル転の手間がかからないため、分配金を受け取ったらすぐに使えるのが魅力です。

またどちらの方法もNISAを活用できます。NISAを活用すれば、値上がり益または配当金や分配金にかかる税金が非課税です。

ただし直接米国株や米国ETFから生じた配当金や分配金には、米国で10%課税がされます。米国で課税される税金は、NISAでも非課税にならないため注意が必要です。

また投資信託はiDeCoでも購入が可能です。iDeCoは運用益が非課税になるだけでなく、掛金が全額所得控除になるなどさまざまな税制メリットがあります。

米国株の購入手順

米国株や米国ETFの購入は以下の手順で行います。

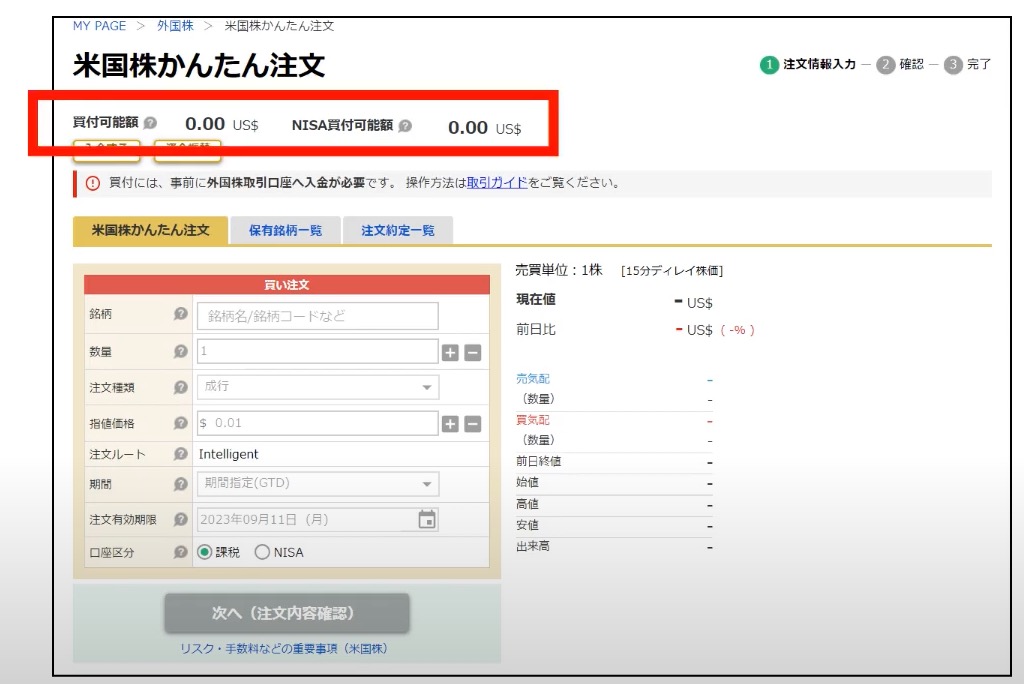

※この記事では、マネックス証券を例に解説します。

1.米国株や米国ETFが買える証券会社で口座を開設する

2.ログイン後、上部タブの「米国株・中国株」をクリックする

3.「米国株かんたん注文」をクリックする

4.必要な資金があるかを確認します

5.資金がなければ、日本円を外国株取引口座に振り返る「資金振替」をクリックします

6.「振替(日本円)」をクリックします

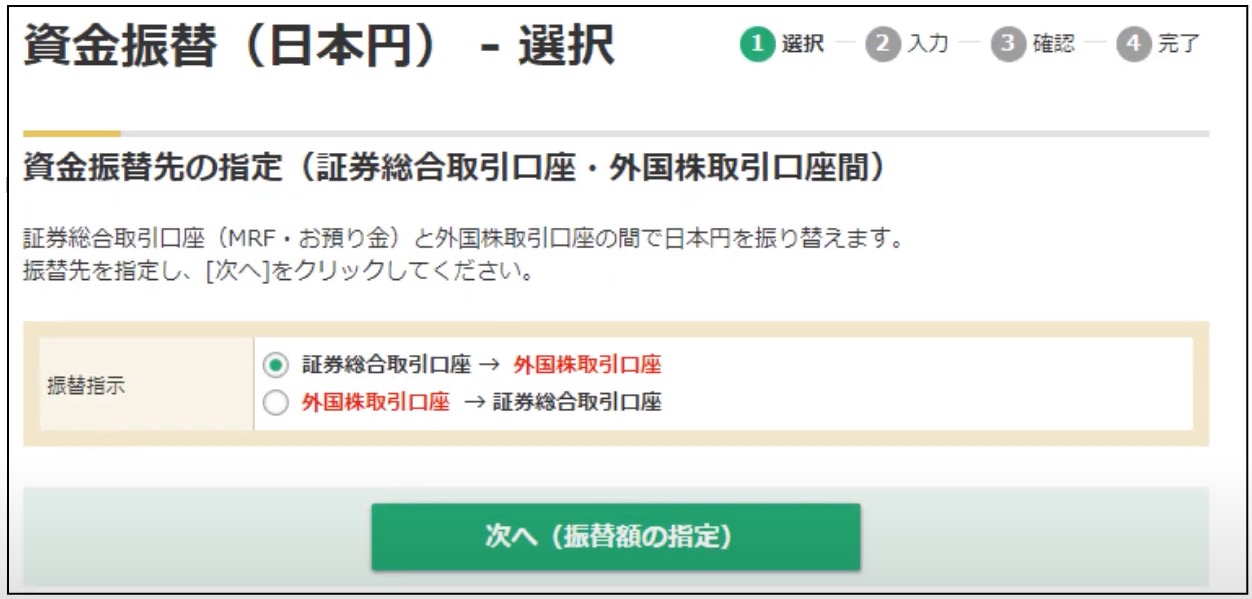

7.「証券総合取引口座→外国株取引口座」を選び、「次へ(振替額の指定)」をクリックします

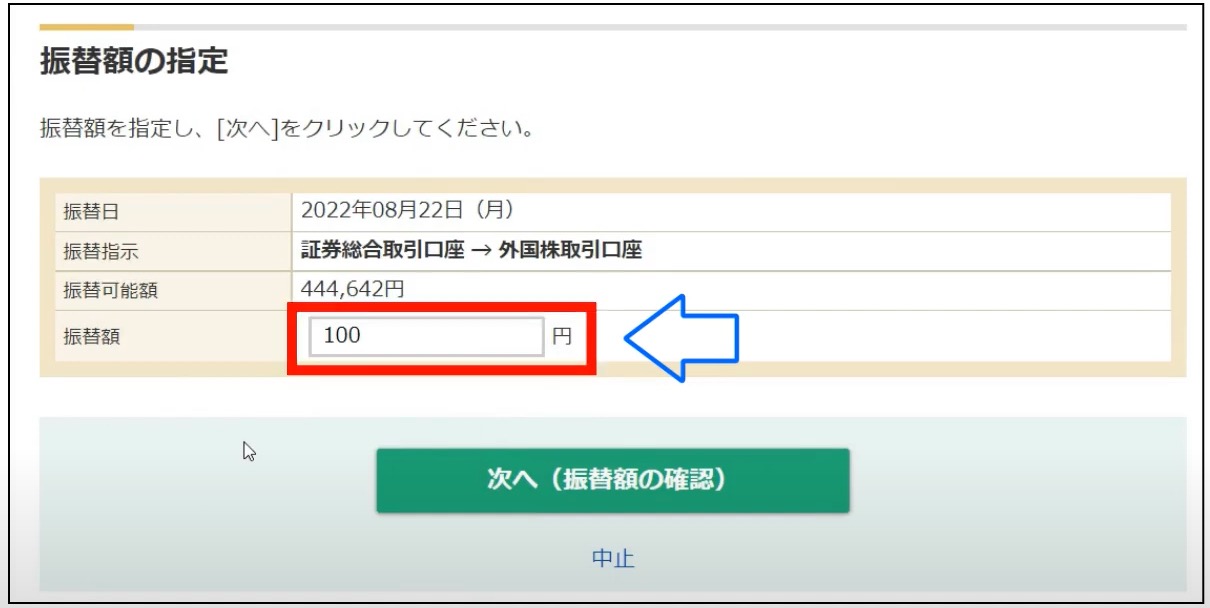

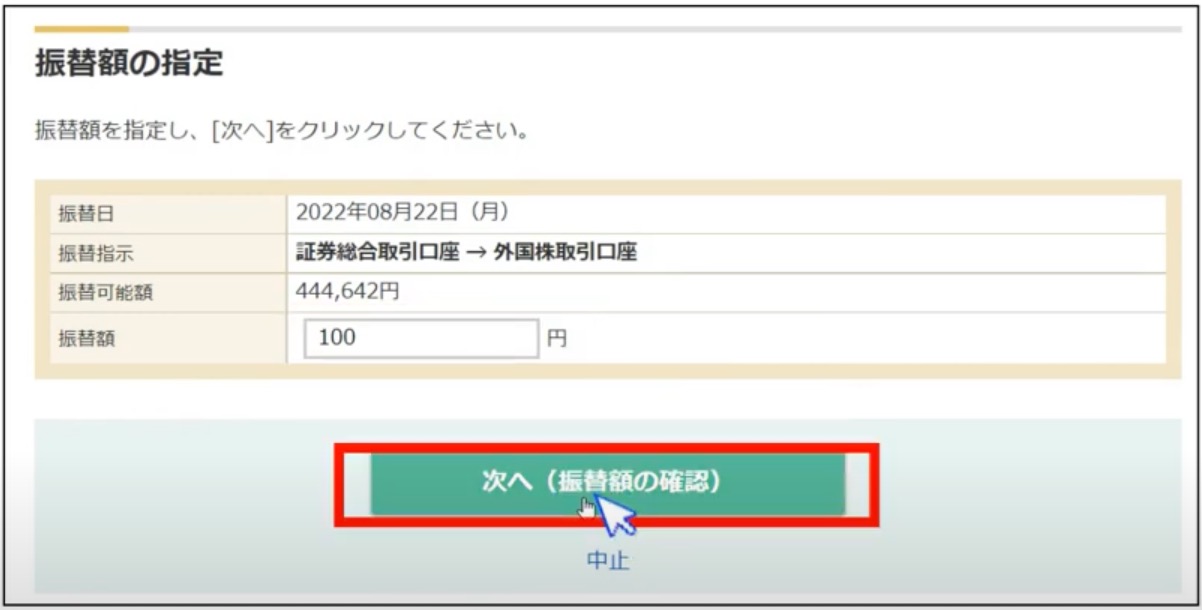

8.「振込額」の欄に金額を入力し、「次へ(振込額の確認)」をクリックします

9.振込額に問題なければ「実行する」をクリックし、資金振替操作が完了します

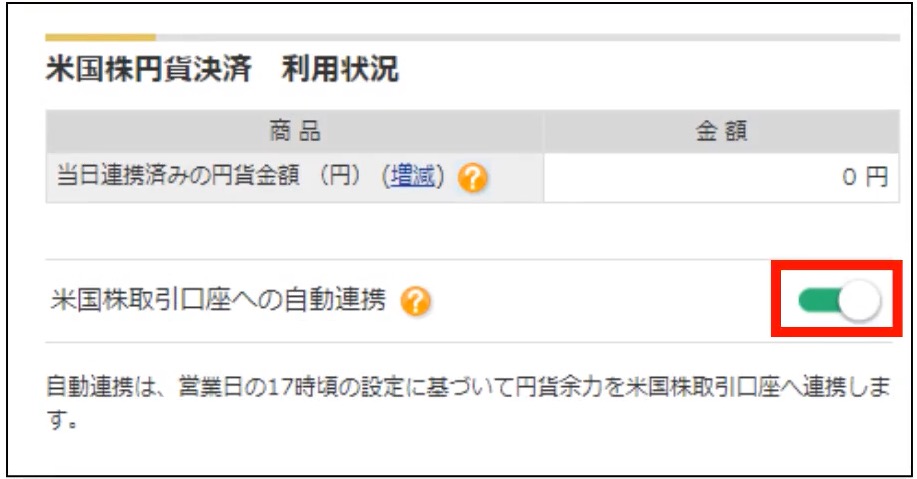

10.円貨決済の設定を行うため、3の画面に戻り「管理サイト」をクリックします

11.画面右下の「米国株取引口座への自動連携」をクリックします

12.「米国株取引口座への自動連携」のボタンが緑色になったら設定完了です

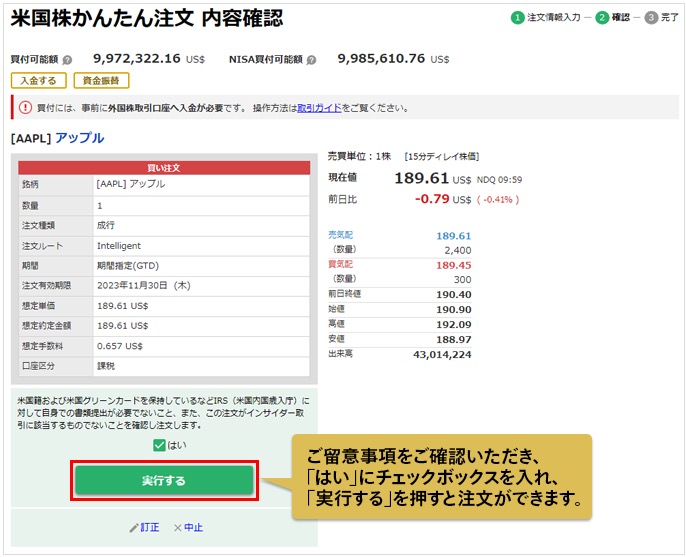

13.4の「米国株かんたん注文」の画面に戻ります

14.銘柄の欄に注文したい銘柄名やティッカーを入力します

15.表示された候補から銘柄を選びます

16.数量・注文種類・期間を選択し「次へ(注文内容確認)」をクリックします

17.留意事項を確認し、注文内容に間違いなければ「はい」のチェックボックスにチェックし、「実行する」をクリックし、注文を発注します

米国株はまだ買い?今後の見通し

米国株の今後の見通しと推移について解説します。

- 米国株の今後の見通し

- 米国株の推移

米国株の今後の見通し

米国株の今後の見通しについて、専門家の意見やニュースをもとに解説します。

2008年以降の米国株式市場は上昇を続けています。「暴落が来る」「米国株は割高だ」といわれながらも上昇するという状況が何年も続きました。

現在のような相場の向き合い方について、著名投資ブロガーのたぱぞう氏は日本経済新聞にて次のように回答しています。

米国株の市場は右肩上がりで、この傾向は今後も変わらないでしょう。もちろん、短期や中期では下落もあり得ます。過去の相場を振り返ればそれは明らかです。しかし、100年に1度といわれたリーマン・ショックでさえ数年で乗り越えて、米国株は上昇してきました。

引用元:日本経済新聞「「最高値の米国株を買っていいか」 有力投資家の回答は投資のお悩み相談室(9)」

米国株式市場は何度も暴落から復活してきました。そのため今後、金融危機や経済危機が起こったとしても、長期的には右肩上がりで成長する可能性が高いといえます。

またBloombergにて、ゴールドマン・サックス・グループのデイビット・コスティン氏の意見が紹介されていました。

大型ハイテク株の高いバリュエーションはファンダメンタルズに裏付けられている

引用元:米国株はバブル形成中か、JPモルガンとゴールドマンで見方割れる

つまり大型ハイテク株の企業価値は割高に見えますが、業績が追いついてきており、消して割高とはいえないと主張しています。

一方同記事で、JPモルガン・チェースのチーフ市場ストラテジスト、マルコ・コラノビッチ氏は米国株式市場に警戒感を示しています。

引用元:米国株はバブル形成中か、JPモルガンとゴールドマンで見方割れる

現在の米国株式の上昇は、バブルの典型的な状況の可能性があり、積極的な投資はオススメできないとの意見です。

米国株式の現在の価値が割高か割安かを正確に判断することは、簡単ではありません。ただし仮に現在の米国株式市場がバブルで、近い将来暴落したとしても、過去の実績を確認すると復活する可能性は高いです。

そのため今後も米国株式に投資する価値は十分にあります。

米国株の推移

チャート:TradingView

NYダウ(ダウ平均株価)/1月足/2024.4.12

過去20年で発生した暴落は次の2つです。

- 2008年:リーマンショック

- 2020年:コロナショック

チャートを確認するとわかるように、暴落が起きた後も復活し、右肩上がりで上昇しています。特に2020年のコロナショックでは、大型ハイテク株が牽引し、すぐに復活しました。

米国株で稼ぐためのコツ・注意点

米国株で稼ぐためのコツと注意点を以下3つ解説します。

- アメリカの経済動向や金融政策をチェック

- 長期保有を前提とする

- 米国株に向いている証券会社を選ぶ

米国の経済動向や金融政策をチェック

経済状況や金融政策ごとに、上昇しやすい銘柄は異なります。

2024年4月現在は政策金利が高止まりしているため、銀行株がS&P500を上回り上昇してきました。また経済動向も好調で、エヌビディアをはじめとする生成AI関連銘柄が市場を牽引しています。

しかしこの流れがいつまで続くかはわかりません。利下げが始まれば、銀行株はこれまでのように収益を上げることが難しくなるでしょう。経済動向が悪化すれば、消費が落ち込み現在絶好調の企業の業績も落ちることが予想されます。

そのような事態になると強いのは、オススメ銘柄で紹介した「コストコ・ホールセール」「ジョンソン・エンド・ジョンソン」のような安定銘柄です。

米国株で稼げる確率を上げるためには、経済動向や金融政策をチェックし、それらの恩恵を受ける銘柄の購入がオススメです。

長期保有を前提とする

長期的に右肩上がりを続けてきた米国株であっても、短期投資では損失を被る可能性があります。ITバブル崩壊後のNASDAQ総合指数は、2000年3月につけた高値を更新するまでに15年以上もの年数を要しました。

過去のチャートを確認すると、米国株であっても購入する時期によっては10年以上の含み損を経験する可能性があります。

ただし米国株はどのような経済危機や金融危機が起こっても、その後復活してきました。今後また同じような暴落が起きても、また復活してくれると思えるのが米国株の魅力です。

米国株に向いている証券会社を選ぶ

米国株投資に向いている証券会社を選ぶことも、稼ぐためには重要なポイントです。先述したように、証券会社によって取り扱っている銘柄や商品は異なります。まずは自分の購入したい銘柄が、現在開設している証券会社か、または開設を予定している証券会社で取り扱っているか確認しましょう。

手数料は最終的な手残り金額にかかわる重大な要素です。同じ銘柄を似たようなサービスで購入できるのであれば、手数料が安価の証券会社を選びましょう。

サービスが充実しているかも重要です。証券会社によっては企業の業績を一目で確認できるツール、希望の条件に合致している銘柄をスクリーニングできるツールなどを用意している場合があります。

上記のようなツールを提供している証券会社の活用によって、稼げる見込みの高い銘柄を選びやすくなります。

ここで紹介した3つのポイントをもとに証券会社を選んでみましょう。また米国株投資にオススメする証券会社は、以下の見出しで紹介しています。

米国株が買えるオススメ証券会社3選

米国株が買えるオススメの証券会社は以下の3つです。

- マネックス証券

- SBI証券

- 楽天証券

取扱銘柄が多く、多くの投資家に選ばれている証券会社を厳選したため、この中から選べば間違いありません。

マネックス証券

出典:マネックス証券「米国株・中国株」

マネックス証券は、米国株の現物取扱銘柄が5,000を超える証券会社です。

※個別銘柄・ADR・ETFの合計

有名な大型株だけでなく、今後の成長が見込まれる中小型株にも投資できます。さらに都度銘柄が追加されていくことも魅力です。2024年には、レディット(RDDT)やアステラ・ラボ(ALAB)などが追加されています。

マネックス証券の取引手数料は「約定代金の0.45%(税込)」と業界最安値の水準です。

※売却時のみ取引手数料に加え、約定代金1ドルにつき、0.0000080ドルかかります。

※最大手数料は20ドル(税込22ドル)です。

また買付時の為替手数料は無料で、売却時のみ25銭かかります。

マネックス証券の一番の魅力は、口座を開設すると無料で使える「銘柄スカウター」です。銘柄スカウトでは、過去10期以上の企業業績をグラフで表示したり、過去10年の業績をもとに銘柄をスクリーニングできます。

この機能を活用するだけで、効率的に利益が出やすい銘柄を探すことが可能です。

銘柄スカウターは口座を開設すれば誰でも使えるため、すでに別の証券会社を利用している方であってもマネックス証券の口座を開設する価値は十分にあります。

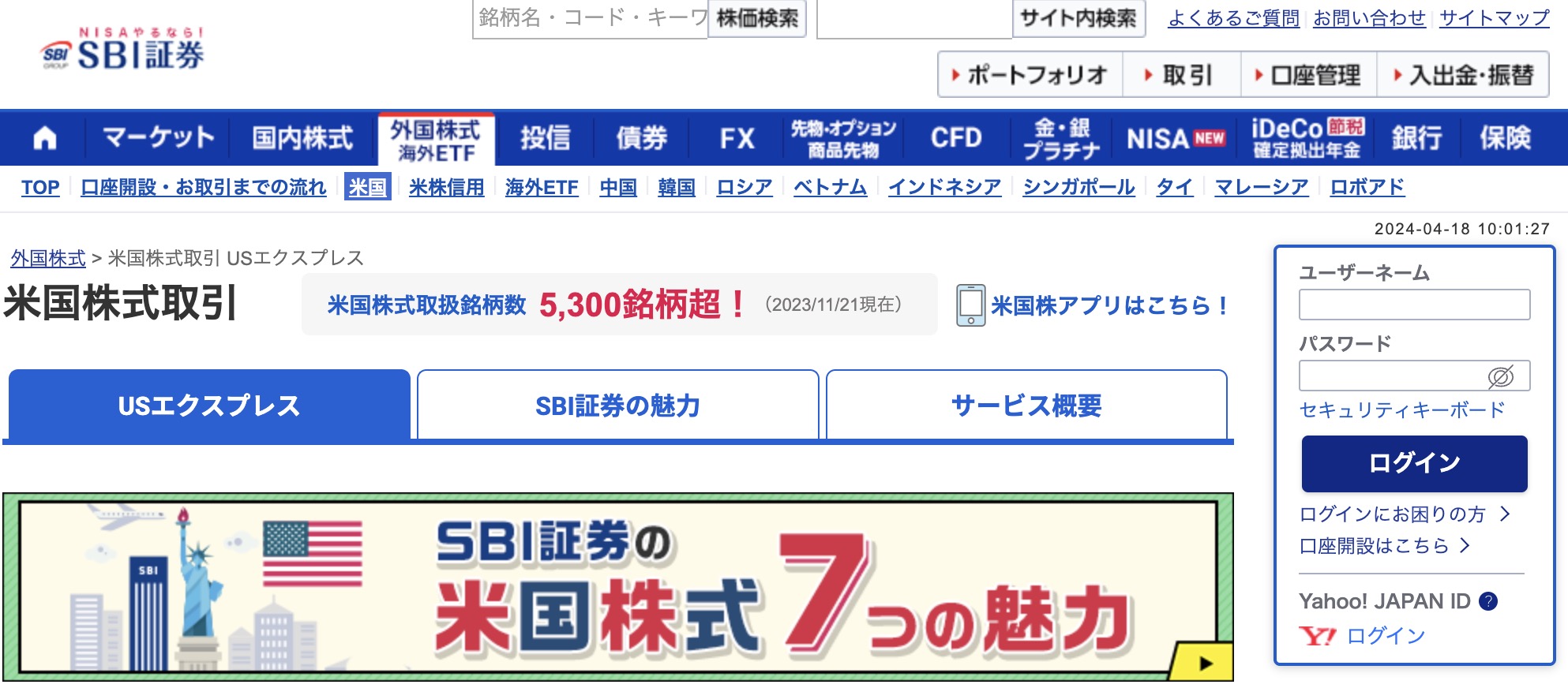

SBI証券

出典:SBI証券「米国株式取引」

SBI証券の米国株式の取扱銘柄は5,300(2023年11月21日現在)です。

また取引手数料は「約定代金の0.45%(税込)」と、マネックス証券と同様に業界最低水準となっています。上限手数料は20ドル(税込22ドル)です。

さらに約定代金が2.02ドル以下の場合は手数料がかかりません。またNISAで銘柄を買付ると、手数料が無料になります。

さらにSBI証券はスマホアプリでも米国株式の取引が可能です。銘柄検索や分析、口座管理までアプリで行えるため、場所や時間にとらわれず取引ができます。

楽天証券

出典:楽天証券「米国株式・海外ETF」

楽天証券も5,000を超える取扱銘柄があります。

※個別株・ADR・ETFを含む。

公式サイトには、20代〜50代別に人気銘柄がランキング形式で紹介されており、銘柄選びの参考にできます。

参考:楽天証券「米国株デビュー 銘柄ランキング」

また楽天の取引手数料も「約定代金の0.45%(税込)」です。約定代金が2.22ドル以下であれば、取引手数料はかかりません。さらに往復の為替手数料は無料となっており、業界最安値です。

楽天証券では米国株式を月に3万円以上円貨決済すると、SPU(スーパーポイントアッププログラム)の倍率が+0.5倍になります。毎月投資信託を3万円以上購入した場合も+0.5倍アップするため、両者を合わせると楽天市場での買い物が最大でプラス1倍になるため非常にお得です。

普段から楽天市場で買い物をする方は、楽天証券で米国株式を取引するとお得にポイントをゲットできます。

米国株に関するよくある質問

最後に米国株式に関するよくある質問を以下3つ解説します。

- 米国株でも配当金や株主優待をもらえますか?

- 米国株を買うのに良いタイミングはありますか?

- 米国株の情報を集めるには、どうすればいい?

米国株でも配当金や株主優待をもらえますか?

米国株でも配当金や分配金は受け取れます。購入する銘柄によっては年4回受け取ることも可能です。

一方で原則として米国株で株主優待を受け取ることはできません。米国では「自社株買い」または「配当金」で株主還元することが一般的となっており、株主優待を実施している企業はありません。

米国株を買うのに良いタイミングはありますか?

長期投資の視点では買いたいと思ったときが買い時です。一方でできるだけ割安なタイミングが良いという方は、リーマンショックやコロナショックなど多くの投資家が銘柄を売却しているときに購入するのが良いでしょう。

米国株の情報を集めるには、どうすればいい?

BloombergやREUTERSなどのニュースサイトを確認するのがオススメです。また具体的な銘柄の情報を知りたい場合は、SNSやYouTubeを確認すると良いでしょう。

まとめ:連続増配・高配当の米国株で安定した収益を狙おう

この記事では、米国株をオススメする理由やオススメ銘柄、稼ぐためのコツや注意点について解説しました。投資対象として米国株がオススメな理由は以下の4つです。

- 米国の株価指数は右肩上がり

- 株価の値上がり益+為替差益も狙える

- 連続増配や高配当の銘柄が多い

- 少額でも株式投資を始められる

特に米国の株式指数は右肩上がりで推移しているため、長期投資であればどのタイミングで投資しても利益を得られる可能性が高いです。投資期間を長く取るために、今すぐ投資を始めましょう。

最もオススメする証券会社はマネックス証券です。マネックス証券は取扱銘柄数が豊富なだけでなく、手数料も業界最安値水準です。

さらに無料で使える「銘柄スカウター」が優秀で、効率的に利益の出やすい銘柄を探せます。口座開設は下記のリンクから可能です。米国株で利益を得たい方は、口座開設して米国株投資を始めましょう。

内田 まさみ

内田 まさみ

山中 康司

山中 康司