上場廃止で株はどうなる?持ち続けるリスクや対処法・過去の事例などを解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

企業は努力をして業績を上げ東京証券取引所へ上場を目指します。

そして晴れて上場した企業は一流企業としてのステータスを手に入れ、その企業で働く社員も世間からの信頼を得ることができます。

「上場廃止」

それは東京証券取引所の上場が取り消されることを指し、企業にとって受け入れがたいことかもしれません。

しかし上場廃止は企業にとって様々な原因や理由があるとはいえ、私たち投資家にとっては「株価が上がるのか下がるのか、利益を得るのか損失を被るのか」が重要となります。

ただ上場廃止という言葉を聞くと「倒産?経営の悪化?損しそう」というネガティブなイメージが先行してしまいます。

果たして「上場廃止は株主にとって悪いことだけ」なのでしょうか。

この記事では「上場廃止とはなにか・上場廃止になるとなにができなくなるのか・上場廃止になった際の対処法・上場廃止になる理由・立ち回り方」などを解説していきます。

ニュースなどでよく耳にする言葉などの解説を交えながら、株式取引を長く続ける上でどうしても避けられない「上場廃止銘柄との付き合い方」を学んでいきましょう。

目次

上場廃止によって株はどうなる?

上場廃止とは「企業が証券取引所への上場をやめ、取引所での株式の売買が終了する」ことを指します。

倒産や買収、自主廃止など上場廃止になるには様々な要因がありますが、株式を保有している投資家にとって「保有株はどうなるのか」は気になるところです。

上場廃止になった場合に一番ネックになるのは「不特定多数の相手と自由に株を売買することができなくなる」こと。

簡単に言えば「証券取引所で売買できない」ので、未公開株と同じ扱いに戻ってしまうのです。

一方で株主としての権利(議決権や利益の分配など)は残りますので、株式としての機能がなくなるわけではありません。

では上場廃止になってしまった「保有株式に対してどう対応すればいいのか」深掘りしていきましょう。

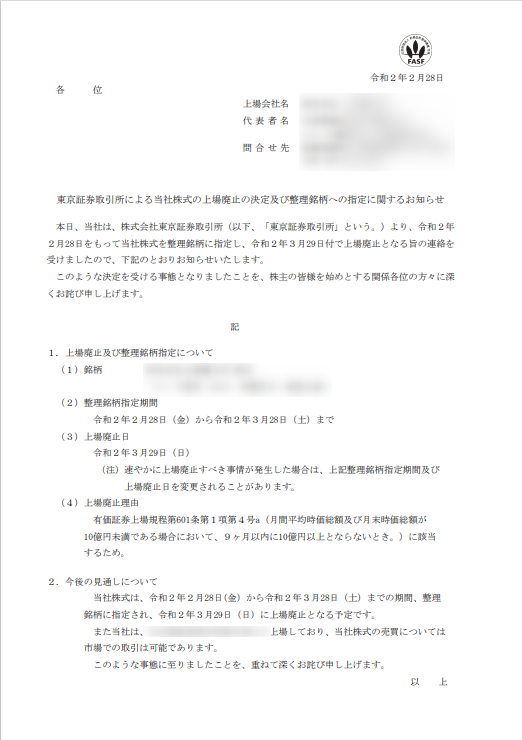

「整理銘柄」に指定される

上場廃止になっても「すぐに取引所での売買が終了するわけではなく猶予期間」が設けられます。

上場が廃止が決定するとその企業の株式は「整理銘柄」として指定され「新聞の株式欄の整理銘柄に掲載される」など「上場廃止の周知」が行われます。

わざわざ猶予期間を設けている理由は「上場廃止に伴い流通量が減る可能性が高いため、投資家の売買機会の損失を防ぐ」ためです。

整理銘柄指定から1ヶ月後には売買できなくなる

整理銘柄に指定されてからの猶予期間は「1ヶ月間」です。

整理銘柄に指定された告知日を起点として1ヶ月後に「上場が廃止」されます。

上場廃止以降は「取引所での売買はできなくなる」ので、それまでに投資家は株式を売却する必要があります。

ただし、今後も保有するつもりの場合や個人で売却相手を見つける場合は、期間内に売却をする必要はありません。(未公開株を不特定多数を相手に勧誘することは法律違反となりますが個人売買は認められています)

保有株式が整理銘柄になったら

整理銘柄に指定された理由が「自主的な上場廃止でない場合」は、今後の経営の悪化などが懸念されます。

保有株式が整理銘柄に指定された通知が届いたなら「すぐに売却する」ことが賢明でしょう。

もちろん企業再建や再上場の可能性はありますが、多くの企業は上場廃止後に持ち直すことはほとんどありません。

株式が紙くずになる前に売却してしまうことが、唯一できる自己防衛策といえるでしょう。

上場廃止になる理由や基準

企業が上場廃止となれば株式を公開して資金を集めることはできなくなり、企業信用度が落ちることで従業員はローンなどの審査に通りにくくなります。

そのため、できれば企業としても株式上場は維持したいはずですが「上場を維持するには一定の基準を満たす必要」があります。

一般的に上場廃止となる理由として経営破綻を想像する方が多いと思いますが、実は経営破綻を理由とした上場廃止は稀です。

では企業はどのような理由で上場廃止になっているのでしょうか。

ここでは上場廃止になる理由とその基準について解説します。

上場廃止の基準

上場廃止の基準は各取引所共通で次の6項目です。

下記のうち、ひとつでも該当すると上場廃止となります。

- 上場維持基準を満たしていない

- 有価証券報告書などの提出遅延

- 各報告書に虚偽の記載や不適正意見がある

- 特設注意市場銘柄に該当し内部管理体制が改善されない

- 上場契約に違反している

- 破産や再生の手続き等や反社勢力との関与など、その他事項

1つずつ解説していきます。

上場維持基準を満たしていない

上場を維持するには「上場維持基準として定められる8つの項目をすべて満たす」ことが必要です。

上場維持基準とは「株主数・流通株式数・流通株式時価総額・流通株式比率・1日平均売買代金・月平均売買高・時価総額・純資産」の8つです。

維持基準は各取引所ごとに定められており、「上場している取引所の基準を満たせなくなると上場廃止」されます。

もしこの基準に達しなかった場合に上場を維持するためには、「原則、指摘を受けてから1年以内に再び上場維持基準値を満たす」必要があります。

有価証券報告書などの提出遅延

上場企業には4半期ごとに監査報告書などの書類の提出が義務づけられています。

この書類を「期限経過後1ヶ月しても提出しなかった場合に上場が廃止」されます。

各報告書に虚偽の記載や不適正意見がある

有価証券報告書などに虚偽の記載がある場合や、監査報告書に不適正な意見(意見の表明をしない等)が合った場合は「市場の秩序を守ることができないとして、整理銘柄を経由せずに即上場廃止」となる場合があります。

特設注意市場銘柄に該当し内部管理体制が改善されない

特設注意市場銘柄とは「上場廃止にするほどでもないが改善が必要な企業」として指定された銘柄です。

これに指定されたにもかかわらず「内部管理体制の改善がされない、または見込みがない」と判断された場合「上場は廃止」されます。

上場契約に違反している

上場する企業が遵守するべき契約に違反した場合、上場契約の当事者で亡くなった場合、新規上場の申請にかかる宣誓書に「違反していると発覚した場合は上場が廃止」されます。

破産や再生の手続き等や反社勢力との関与など、その他事項

上記に当てはまらないが上場企業としてふさわしくない行為、行動、手続き等があった場合に上場が廃止されます。

このように厳しくルールが定められており、上場するだけでなく「上場を維持するにもかなり厳しい条件をクリアする必要」があるのです。

これもすべて「投資家が安心して取引を行えるため」に定められています。

上場廃止の理由

上記で経営破綻による上場廃止は稀だと書きましたが、では企業が上場廃止する際の理由にはどのようなものがあるのか見ていきましょう。

- 完全子会社化による上場廃止

- 株式売渡請求による上場廃止

- 株式併合による上場廃止

- 経営戦略上の判断による上場廃止

- 廃止基準接触による上場廃止

- 経営破綻による上場廃止

理由を知ることで上場廃止決定後にすぐに売らなくてもいい場面も出てきます。

保有する株式をどうするのかについても併せて解説していきます。

完全子会社化による上場廃止

親会社となる企業が子会社となる企業の株式を100%取得することで完全子会社化となります。

親会社がすべての株式を保有しているので「上場維持基準を満たさなくなり上場廃止」となります。

多くの場合はM&AによるTOB(株式公開買付)が行われるのでTOB期間中に売却することで高値で売れることもあります。

株式売渡請求による上場廃止

株式売渡請求とはM&Aなど企業買収時に「少数株主が保有する株式を強制的に取得できる制度」です。

こちらも多くの株式を保有する特別支配株主が株式を保有しますので「上場維持基準を満たさなくなり上場は廃止」されます。

保有する株式は強制的に売却されますが、あまりに不当な金額を提示されることはありませんのでそのまま代金を受けとっておきましょう。

株式併合による上場廃止

株式併合とは本来、株価の下落を防ぐために複数の株式を比率によりまとめることを指します。

通常は発行株式を1/2や1/3程度の比率で併合し、上場基準を維持する目的でも行われることが多い方法です。

ただし、企業によっては経営不振などの理由で「発行済み株式を1株に併合する場合」があります。

1株にまとめてしまうことで流通性がなくなり「上場維持基準を満たさなくなり上場は廃止」されます。

併合に伴い、株主に対して買い取り額が提示されますので提示額で売却してしまいましょう。

経営戦略上の判断による上場廃止

株式会社が上場すると不特定多数の投資家が自社の株式を保有することになります。

会社経営でよく言われる言葉に「会社は株主のもの」というものがありますが、その言葉通り「株主が経営方針に異を唱え介入してくる」ことがあります。

株主の介入により経営陣が思い描く企業運営ができなくなることを防ぐ目的で「経営の自由度を高めるため自主的に上場を廃止する」ことがあります。

そして上場廃止と共に多くの場合行われるのがMBO※などの経営陣による自社株の買い上げです。

MBOが実施されると既存の株価にプレミアム(買収プレミアム)が上乗せされて買い取り価格が提示されますので、提示額で売却してしまいましょう。

※MBOとはManagement Buyout(マネジメント・バイアウト)の略で、経営陣が自社の株式を買収し経営権を獲得する手法のひとつです。

よく混同されるものでTOBがありますが、TOBは「証券取引所を通さずに既存株主から株式を買い付ける」ことを指します。

主に第三者が経営権の取得を目的とする株式の買い付けなので成立後は経営陣の交代が行われます。

MOBは経営陣が自社株の買い付けを行いますので成立後に経営陣の交代は行われませんが、経営陣がTOBを行うこともありますので混同しやすいのです。

また、自主的に上場を廃止する目的のひとつとして「上場を維持するコストが高い」ことも挙げられます。

上場を維持するには「年間上場料・監査費用・法定開示書類作成費用・株式事務代行費用・弁護士費用・株主総会にかかる費用など」年間で数百万から数千万円の維持費がかかります。

上場企業というネームバリューのメリットとの費用対効果を考えて「あえて上場を廃止する」企業もあります。

上場廃止基準抵触による上場廃止

上場維持基準を満たせない、または上場廃止基準に抵触したことにより「上場を廃止されてしまう」企業もあります。

現在上場している企業が維持基準を満たせないときは「維持できないほど経営が不振、または経営難により接触せざるをえなかった」場合がほとんどです。

株価はすでに下落していることもありますが、今後の株価の上昇はしばらく見込めませんので「保有している株式の株価がさらなる下落を起こす前に売却」することをおすすめします。

経営破綻による上場廃止

経営破綻により上場廃止になった場合、株式の価値は0になると考えていいでしょう

「破産した企業の株式は紙切れ同然の無価値」となります。

また、民事再生法や会社更生法などの適用申請をした場合も「100%減資となった場合は株式は無価値」となってしまいます。

つまり「倒産」です。

しかし経営破綻により上場廃止となってもすぐに株式は上場廃止後すぐに無価値になるわけではなく、他の銘柄と同じように整理銘柄として1ヶ月間は取引のタイミングはあります。

上場廃止の情報が入ってきたら「迷わずすぐに売却」することで損失額を最低限に抑えられるかもしれません。

こうして上場廃止の理由をみてみると「意外とネガティブな上場廃止は少ない」ことがわかります。投資家としては自由に売買できない不自由さはありますが「保有することでのメリット」があるのであれば、上場廃止後も保有し続けることを戦略のひとつとして考えてもいいかもしれません。

上場廃止に至るまでの流れ

ここでは上場企業がどのようにして上場廃止になっていくのかを解説します。

上場廃止には自主的な廃止と強制的な廃止がありますが、どちらの場合もこの流れを踏みますので覚えておきましょう。

監理銘柄に割り当てられる

上場企業には「上場廃止基準」に抵触しないようにし続ける義務があり、それを守ることで自社の株式を上場銘柄として市場に公開し続けることができます。

しかし企業が上場廃止基準に抵触しそうであると東京証券取引所が判断した場合、その銘柄は「監理銘柄※に割り当てられ一般銘柄とは切り離されます」。

切り離す理由は、投資家に対して「この銘柄は上場廃止基準に該当するかもしれませんよ」と周知するのが目的で、その期間は「上場廃止基準に該当するかどうかを認定した日まで」となっており定められていません。

監理銘柄に割り当てられる銘柄は「TOBや株式整理によって上場維持基準を満たせなくなると見込まれる銘柄」または「債務超過などにより上場廃止基準に抵触する可能性がある銘柄」が指定されます。

※監理銘柄とは、上場する企業が東京証券取引所が設定する「上場廃止基準に抵触しそうな銘柄として指定した企業」のことを指します。

この段階ではまだ上場廃止ではなく株取引も通常通り行うことができます。

その後上場廃止になるかどうかは企業次第となり、上場廃止基準への抵触を回避できれば一般銘柄へ戻ることができます。

上場廃止が決定し整理銘柄に指定される

監理銘柄に指定された後に上場廃止基準に抵触していないとわかった場合は通常の取引に戻されますが、上場廃止基準への抵触が認められたときは「上場廃止が決定し整理銘柄※に指定」されます。

整理銘柄に指定されると一般銘柄とは完全に切り離され新聞の株式欄にも「整理銘柄」として掲載され、広く告知されます。

株式を整理するための猶予期間が1ヶ月間与えられ、この期間は上場廃止となる整理銘柄も売買を行うことができます。

※監理銘柄と整理銘柄の違いは上場廃止が決定しているかしていないかです。

「まだ上場廃止が決定しておらず、審査・確認中の銘柄が監理銘柄」「すでに上場廃止が決定し株式の整理が始まっている銘柄が整理銘柄」です。

混同してしまうと、株式を売るタイミングを間違えるのでしっかり覚えておきましょう。

整理銘柄指定1ヶ月後に上場廃止

整理銘柄として指定され1ヶ月間の猶予期間が過ぎるとその翌日に整理銘柄は「上場廃止」となります。

上場廃止以降は取引所での株式の売買を行うことはできず、個別に売買する以外は取引することはできません。

上場廃止が決まったらどうすればいい?ケース別の投資家の対処法

整理銘柄に指定され上場廃止が決まった銘柄は1ヶ月以内に市場での取引ができなくなります。

上場廃止と一言にいってもその状況は様々で「上場廃止基準に抵触しての上場廃止・MBOなど戦略的な上場廃止・倒産による上場廃止」など、要因によってはすぐに売却しなくてもいい場合もあります。

ここでは上場廃止が決まってから投資家が取るべき対処法として、それぞれのケースに分けて解説していきます。

早急に売却する(すべてのケース)

どのケースにも該当しますが、上場廃止が決まった時点で早急に売却するのが最善策です。

整理銘柄に指定されて1ヶ月後には強制的に上場廃止が決まっています。

特に倒産による上場廃止では、その1ヶ月の間に株価は見る見るうちに下がっていきます。

「価値がなくなる銘柄に需要がない」ことは誰が見ても明らかだからです。

「上場廃止が決まった直後に早急に売却する」ことが損失を最小限に抑えることのできる対処法と言えます。

一方、上場廃止基準に抵触して上場廃止の場合は「整理銘柄に指定されても株価が大きく下落しない」ことがあります。

しかし上場廃止を受けて「株価が下がる可能性も十分ある」ので、一度売却し万が一のリスクを回避することをおすすめします。

また、MBOやTOBで上場廃止になる場合は「現在の株価に上乗せして買付を行う」ことがほとんどです。

全株式を取得するとき以外は「買付予定数に達した時点で買い付けを終了」しますので、早めに売却することで高値で売り抜けられる可能性があります。※

どのケースでも早急に売却することが最善であることが多く、「もしかしたら株価が回復するかも」などと過度な期待はしないことが鉄則です。

※TOBを仕掛けられた銘柄は市場価格もTOBで価格に近づきやすい傾向があります。

TOBでの売り渡しは複雑な手続きが必要になることがありますので、市場で売ってしまってもいいでしょう。

市場で売る場合は売却する際にどちらの価格が高いかを必ず確認するようにしましょう。

再建を見越して保有を続ける(MBO・上場廃止基準抵触ケース)

MBOや上場廃止基準に抵触して上場廃止となる場合、企業は上場廃止後に「一時的に悪化した経営の立て直しを図ります」。

そのため企業の再建を見越して株式の保有を続け、今後の株価の上昇に期待したり株主優待などの利得を受けることが期待できます。

上場廃止を機に上手く再建して再上場した企業はたくさんありますので、今後の株価の上昇を期待して保有し続けることも有効な手段のひとつといえるでしょう。

ただし、MBOやTOBでは、「全株式取得の場合、強制的に保有株が売却される」ため保有を続けることができません。

また、上場廃止後に「株主の権利(配当や優待)が消滅する」企業もありますのでこちらも確認が必要です。

注意点として、上場廃止後も企業によっては株式の保有を続けることはできますが「再上場しない場合は自由に売買ができない」(市場で取引できない)ので売却するときは個人で相手を見つける必要があります。

保有を続ける場合は「銘柄の企業力や再建計画を見極めることが重要」なポイントとなります。

株取引上級者向けの上場廃止狙い(上場廃止基準抵触・倒産のケース)

保有株が上場廃止となった場合の対処法とは少し異なりますが、「上場廃止銘柄を狙ってキャピタルゲイン(売買差益)を狙う」方法があります。

リスクが高く上級者向けの内容となりますが、チャンスがあれば挑戦してみるのもいいでしょう。

ただし難易度が高くリスクも高い方法であることは理解しておいてください。

整理銘柄をあえて狙った投機売買

出典:株ドラゴン(グレイステクノロジー[上場廃止企業])

一般的に自主的な上場廃止以外で整理銘柄になると株価は大きく下落することが多いので、売却が先行し投資家がその企業の株式を購入することはありません。

しかし、一部の投資家は「整理銘柄になった銘柄をあえて投機目的で買う」ことがあります。

株価が暴落し単元当たりの取得単価が下がったところで大量に買いを入れ、少し値上がりしたところで売り抜ける取引を行います。

「株価が落ちているのでわずかな値上がりで数十%の利益がでる」ことがあり、短期間で儲かる投機として現在でも行われています。

上記の図は2022年2月28日に上場廃止となった「グレイステクノロジー」の株価推移です。

1月27日付で整理銘柄に指定されましたが、株価はその10日前に3日連続の下窓スタートでストップ安となっており、整理銘柄指定日の株価は10日前の1/5以下になっています。

その後株価はさらに下落しますが2月1日以降13~18円台で推移し横ばいが続いていました。

ところが「2月4日に突然始値から2.5倍近い40円の高値」を付けます。

ここで注目していただきたいのは赤で網掛けした出来高※の数字です。

※出来高とは売りと買いの取引が成立した株数を表します。

この場合、出来高が増えているので「買いの注文が入って取引が成立している」と言い換えられます。

前日まで整理銘柄として「流動性が落ちて低くなっていた出来高が前日の19倍」にもなっており、あきらかに整理銘柄を狙った投機的な取引が行われているのが見て取れます。

例えば株価15円で10万株(1000単元/150万円)を購入し、上手く40円ですべて売り抜けたとしたら「わずか1取引で250万円の儲け」がでることになります。(手数料除く)

急に値上がりし慌てて飛び乗る他の投資家を尻目に「いかに早く売り抜けられるか」がコツとなり、上級者でも難易度が高いやり方といえるでしょう。

無価値リスクに注意

整理銘柄を狙った投機売買も「毎回うまく値上がりするとは限りません」。

整理銘柄を購入後、万が一値上がりしなかった場合は「さらに下がった価格で売り払うことになり損失となる」ことも考えられます。

上場廃止だけでその後も企業が存続しているならばそのまま保有するという選択肢もありますが、倒産や経営破綻で100%減資だった場合、上場廃止と共に「株式の価値は無くなります」。

大きく儲けられる可能性があるからこそ、大きなリスクが潜んでいることに注意が必要です。この方法を試す場合は「極力倒産ではないこと・経営破綻でも減資が100%ではないこと」を必ず確認してから行うようにしましょう。

過去の上場廃止事例まとめ

ここでは過去に上場廃止となった事例をもとに、どのような理由で上場廃止になったのかを解説していきます。

上場廃止後の動きについても簡単に触れていきますので、上場廃止の原因が何だったのかに注目してご覧ください。

事例1・株式会社すかいらーくホールディングス

すかいらーくホールディングスは「ガスト・ジョナサン・バーミヤン・夢庵」などファミリー向けレストランを全国展開する企業です。

設立は1962年、1982年に東証2部に上場し1984年に東証1部に指定されました。

ところが2000年代に入り外食産業の市場縮小のあおりを受け業績が悪化、「2006年7月にSNCインベストメント株式会社によるMBOを実施、2006年9月にすかいらーくホールディングスの株式は上場廃止」となりました。

上場廃止理由は、増えすぎた店舗の縮小や、それまで主力だった「すかいらーく」から単価の低い「ガスト」への業態転換などによる設備投資のため、短期的な利益を圧迫し「株主への還元を十分にできない可能性」があったためとしています。

その後、店舗数の縮小や新規事業の立ち上げなどを経て2012年には売上高も元の水準近くまで回復。

「2014年10月に東証1部に再上場」を果たしています。

2006年に行われたMBOによる公開買い付けでは発行株式の3分の2である7247万株以上の取得を目指して、当時の直近6ヶ月の平均株価を27%も上回る2500円で買い付けを行いました。

この価格は再上場後現在に至るまで一度も越えていない価格となっており、当時売り抜けた投資家は大きな利益を上げたことでしょう。

事例2・オンキヨーホームエンターテイメント株式会社

老舗AVアンプメーカーのオンキヨーはレコード世代からCD世代にとっては憧れの家庭用スピーカーメーカーで、「ONKYO」のロゴが入ったアンプを持つことはステータスである時代もありました。

2003年に東証1部に上場したオンキヨーですが、2021年8月に「2年連続の債務超過により経営破綻、上場廃止基準への抵触により上場が廃止」となりました。

その後再建に向けて資金繰りなどに奔走していましたが「2022年2月に事業を停止、翌3月に破産申し立て」を行い事実上の倒産となりました。

ふたを開けてみれば過去10期のうち8期が最終赤字となっており、事業再建をするには遅すぎた感じも見て取れます。

2021年3月には「監理銘柄として指定」されていますので、その時点で売り抜けられなかった投資家は大きな損失を被ったことでしょう。

その後の破産手続きにより「株式の価値は0」となっています。

事例3・スカイマーク株式会社

今やJAL・ANAに次いで国内シェア第3位のMCC(ミドルコストキャリア)としては最大手となるスカイマーク。

1996年設立後、わずか4年(2000年)で上場を果たした企業でもあります。

その後エアバス問題など債務超過が原因となり「2015年に経営破綻で上場が廃止」されました。

このときスカイマークがとった再建の第1歩目は「既存株式の100%減資」。

既存の株式の価値を0にして新株を発行しスポンサーを募りました。

ここでANAがスポンサーに手を挙げ「新生スカイマークとして事業再建」を目指しました。

その後経営も回復し2020年に上場申請を行いますが、コロナ禍のあおりを受け一度取り下げています。

そして「2022年12月に再上場」を果たします。

スカイマークでのポイントは「100%の減資をしたこと」。

これにより当時の既存株主は株式を放棄させられていますので、今のスカイマークの株式とは全く関係がないことになります。

上場廃止に関するよくある質問【Q&A】

ここでは上場廃止になった銘柄を保有していたり、上場廃止になった銘柄を売買したときにありがちな質問を簡単にまとめました。

勘違いしやすい項目もありますので、知識として頭に入れておきましょう。

Q1・上場廃止した企業が再上場する可能性はある?

上場廃止になった理由が破産でない場合は「改めて審査を通過すれば、再上場する可能性はあります」。

上場廃止企業の株式を保有している場合は再上場に期待したいところですが、新規上場(IPO)のときよりも厳しい上場基準が設けられていますので道のりは厳しいでしょう。

また倒産による上場廃止の際に民事再生法や会社更生法を適用した場合は「株式の減資が100%なのか99%なのか」が大きく関係します。

100%減資は株式の価値を0にして既存株主の権利を強制的に剥奪します。

権利が剥奪されるので、例え企業が同じ会社名で再建し上場したとしても「既存の株主には一切関係がありません」。

上場廃止事例のスカイマークや、有名企業の再上場ではJALなどの例がそれにあたります。

一方99%減資の場合は、既存株主の権利は維持されるので株価回復の際にはその恩恵を受けることができます。

99%減資というのは「株式の価値が99%減るのではなく、会計上で純資産の内訳を移動させるだけ」ですので、株主が持つ株式の価値には影響はないのです。

しかし保有する株式が上場廃止になると発表された場合、100%減資にするのか99%減資にするのかは「上場廃止になってから決めることが多い」ので期待せずに早急に売却をしましょう。

Q2・上場廃止した企業の株を持っている場合の確定申告はどうなる?

保有株式の銘柄が上場廃止になったとしても「株主としての権利が残るため損失として確定申告をすることはできません」。

さらに一般口座で保有している場合には、その後に「株式が無価値化(減資100%)したとしても税法上譲渡損失とは認められない」ので、損失として確定申告することはできません。

一方、特定口座で保有していた株式が無価値化したときは「価値喪失株式に係る証明書」が交付された場合のみ損失として認められ、損失として確定申告をすることができます。

Q3・上場廃止が決まっている株式の売却タイミングによって税金は変わる?

上場廃止が決まって整理銘柄に指定視されているときに売却した株式については「上場株式の譲渡損益として課税」されます。

しかしスクイーズアウトなどにより上場廃止後に強制売却となった場合は「未上場株式の譲渡損益として課税」されます。

課税処理の選択肢が多い上場株式のうちに売却しておきましょう。

上場株式・未上場株式の税金や確定申告については次の記事を参考にしてください。

Q4・上場廃止後の株式の取り扱いはどうなりますか?

上場廃止後は市場での取引ができなくなりますので、原則お使いの証券会社での取引をすることができなくなります。

そのため証券会社の口座から「該当銘柄が抹消」されます。

上場廃止後に株式を換金することは難しくなりますので、整理銘柄に指定されているうちに売却することをおすすめします。

Q5・経営破綻でもないのに上場廃止する企業があるのはなぜですか?

上場廃止をすると「株式を自由に売買できなくなるので外部からの経営への干渉を防ぐ」ことができます。

企業は株式を発行し株主から資金を集めて運営を行いますので、出資をした株主は企業へ経営の改善や配当金などの請求をする権利を持ちます。

株主による評価はときに足かせとなり、それを気にして十分な改革を行えず業績が悪化することもあります。

つまり上場廃止することで「株主の評価を気にせずに大胆な経営改革などを行いやすい」といえます。

また、TOBなどによる敵対的買収を防ぐ目的で上場廃止を選択する企業もあります。

Q6・MBOやTOBに応じなかった場合はどうなりますか?

MBOやTOBにより「上場廃止となる銘柄」については「強制的に売却」となります。

これを「スクイーズアウト」(少数株主の締め出し)といいます。上場廃止後にスクイーズアウトとなると「未上場株として売買した」ことになるので税金面で不利になります。

まとめ:上場廃止の株には早急な対応が必要

現代では大手企業だからといって上場廃止にならないというわけではありません。

「有名企業の株だから買ったら放置していても大丈夫」という時代は終わりました。

上場廃止と聞くとどうしてもネガティブな印象を受けてしまいがちですが、企業によってはさらなる事業拡大のため経営戦略として行う場合もあり一概に悪いとは言えません。

最後に上場廃止について以下の7点にまとめました。

- 上場廃止になると市場での自由な取引ができなくなる

- 監理銘柄に指定されても必ず上場廃止になるわけではない

- 上場廃止になる1ヶ月前から整理銘柄として指定される

- 整理銘柄の指定期間が自由に売買できる最後の期間となる

- 経営戦略上、MBOや株式の併合により自主的に上場を廃止することもある

- 上場廃止基準に抵触すると上場廃止となる

- 倒産した企業が破産、または100%減資をすると既存株式の価値は0になる

上場廃止は株主にとって株価が大きく下落し保有株式の価値が減ってしまう可能性があります。

一方でMBOなどにより企業業績に関係なく「大きな利益を上げるチャンス」としておとずれることもあります。

どちらにせよ「株式を何もせずに放置しておく」ことはチャンスにもピンチにもなにも対応ができないので、保有銘柄の状態については常に把握するようにしておきましょう。

保有銘柄はいきなり上場廃止となるわけではなく「監理銘柄に振り分けられ整理銘柄に指定されてから上場廃止」と投資家への注意喚起の期間は十分に確保されています。

早めの対応ができるように常にアンテナを張っておきましょう。