ROC|当日の終値と過去の終値の変化率から相場の勢いを見極める

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

【今がチャンス】TradingViewの特大セール開催中!(12月5日の17時まで)

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。今だけの驚異的な割引を逃さず、超お得に最高のトレード環境を手に入れましょう!

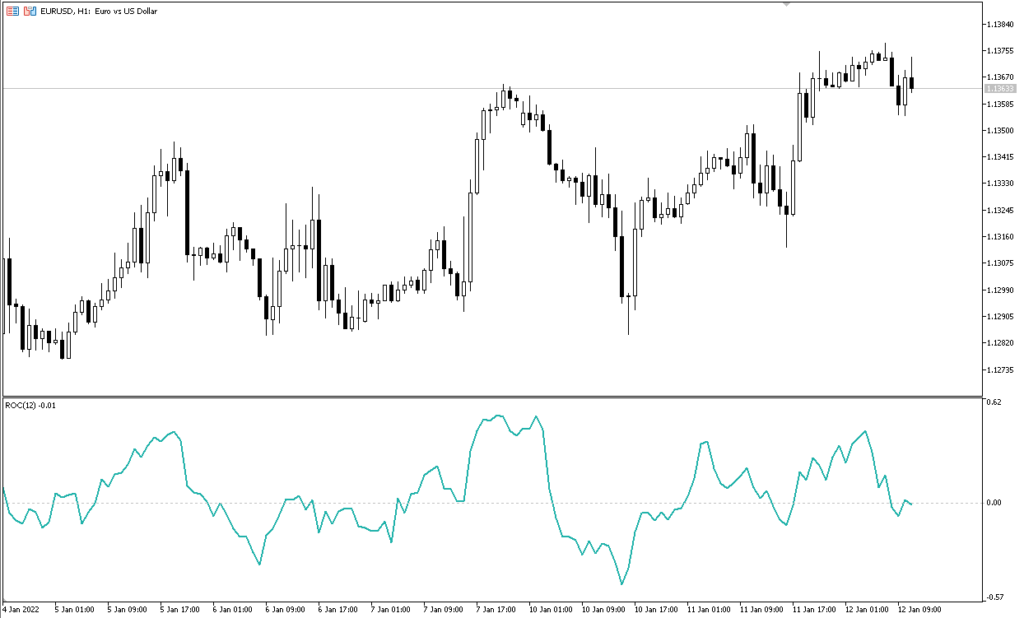

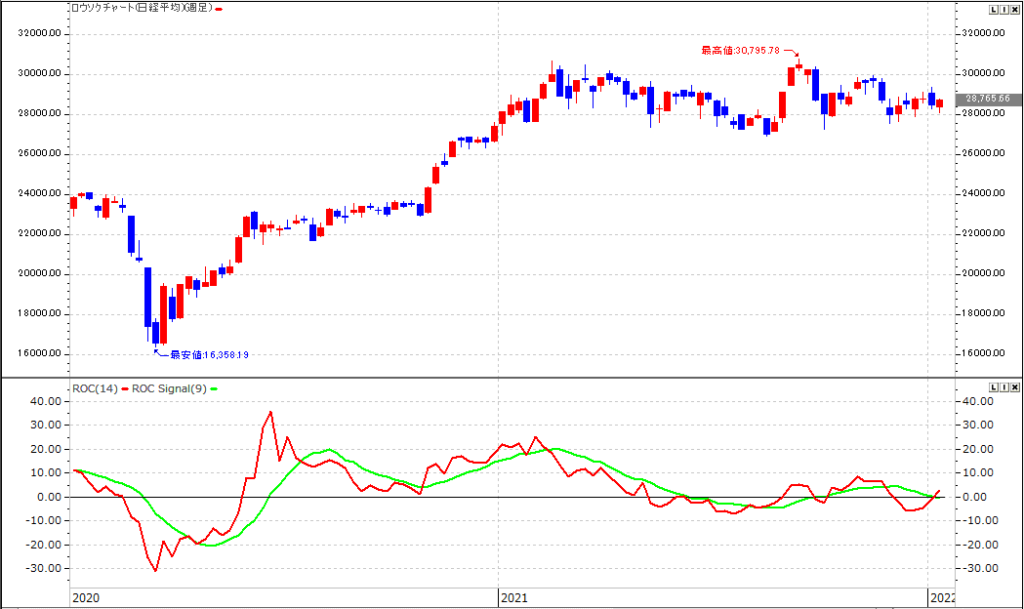

ROCは、上記チャートのサブチャートに表示しているインジケーターです。

このROCのポイントとしては、次の3点が挙げられます。

- 過去と比べて現在のチャートがどれだけ動いたかを比率で示すインジケーター

- 相場の方向性とともに、相場の勢いを把握することができる

- モメンタムから派生したインジケーターで、単位を比率にすることで汎用性が高まっている

本記事では、ROCが持つ意味合いから具体的な手法まで、全ての論点を細かく解説しています。

ROCをしっかり理解して、ぜひ実戦トレードでも活用してみてくださいね。

目次

最強のテクニカル分析をお得にゲット!(12月5日17時まで)

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。サイバーマンデー・セールの驚異的な割引を逃さず、超お得に最高のトレード環境を手に入れましょう!

ROC計算式

ROCはRate of Changeの略で、「期間騰落率」とも言われます。

モメンタムから派生したインジケーターで、相場の「勢い、運動量、推進力(momentum)」を読み取って今後を予測するモメンタム分析に使用されます。

なお、モメンタムと違う点は単位を比率(%)にすることで、汎用性が高くなっている点です。

ROCの計算式は以下の画像にある通りです。

ROC=(直近の終値-X期間前の終値)÷X期間前の終値×100

※X:パラメータ

上図から分かるように、直近とX期間前のローソク足の終値の差を取って、その差がX期間目の終値をベースに何割なのかを算出するのが、ROCの計算式です。

ROCの値には上限や下限が存在せず、0%を中心に理論的には上方向にも下方向にも無限に大きくなったり小さくなったりします。

また、チャートが上昇すればROCも上昇し、チャートが下落すればROCも下落するという形で、ROCは基本的にチャートの動きに追随して動きます。

ただし、X期間前の動きの影響も受けるため、必ずチャートと同じ動き方をするわけではありません。

ROC計算式の意味

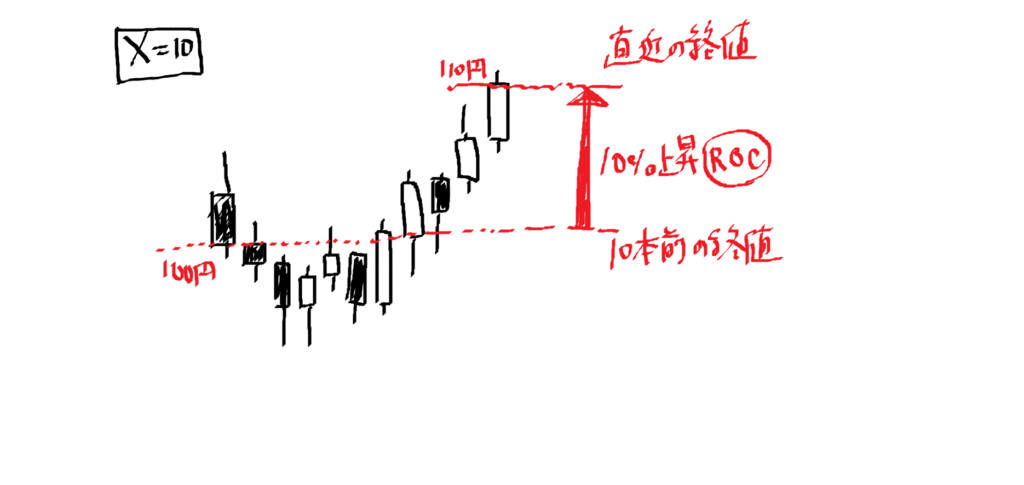

上の画像は、X=10としたときのROCが持つ意味を図表化したものです。

ローソク足が10期間描かれており、ROCの計算式にある直近の終値(110円)と10期間前の終値(100円)が示されています。

ROCの計算式において、分子はX期間前から直近までにチャートがどれだけ動いたかを示しており、分母はX期間前の終値です。

つまり、ROCはX期間前の終値をベースにして、直近までにチャートが上方向あるいは下方向にどれだけの割合動いたかを示しているわけです。

分子は直近の終値がX期間前と比べて上昇していればプラスに、下落していればマイナスになるため、基本的にROCも直近の終値がX期間前と比べて上昇していればプラスに、下落していればマイナスになります。

上の画像においては、10期間前から直近のローソク足にかけて終値は10円上昇しており、10期間前の終値(100円)を基準とすると10%上昇した状態です。

この「10%上昇」というのが、上の画像におけるROCが持つ意味合いということになります。

ここで、ROCの動きについてももう少し細かく見てみましょう。

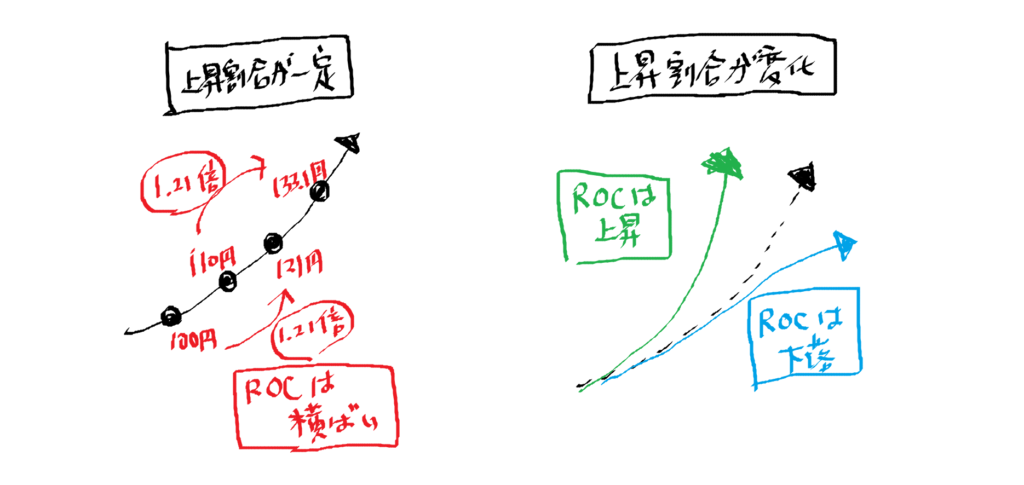

上の画像の左側では、ROCの値が横ばいとなる価格推移を図示しています。完全な直線ではなく、角度が徐々に急になっているのがポイントです。

また、上の画像の右側ではROCが上昇するような価格推移と、ROCが下落するような価格推移を図示しています。

ROCが一定になるのは、チャートがX期間前と同じ方向に同じ割合だけ動いている場合です。

例えば、1期間ローソク足が進むごとに終値が1.1倍になる、次のような相場を考えてみましょう。(上の画像における左側の価格推移と同じものです。)

| 時間軸 | 1期間目 | 2期間目 | 3期間目 | 4期間目 |

| 終値 | 100円 | 110円 | 121円 | 133.1円 |

ROCの計算式におけるXの値を2に設定すると、3期間目の時点におけるROCの値は(121円-100円)÷100円×100=21%になります。

ローソク足が1期間進んだ4期間目の時点では、ROCの値は(133.1円-110円)÷110円×100=21%になります。

このように、同じ割合で上昇し続けていれば、ROCの値は横ばいになるわけです。

一方、仮に4期間目が134.2円であれば、ROCの値は(134.2円-110円)÷110円×100=22%となり、ROCの値は上昇します。

これは、上の画像に右側における上側に描かれているように、ROCの値が横ばいになる価格推移よりもさらに角度が急となる形をイメージするといいでしょう。

また、仮に4期間目が132円であれば、ROCの値は(132円-110円)÷110円×100=20%となり、ROCの値は下落します。

こちらは、上の画像に右側における下側に描かれているように、ROCの値が横ばいになる価格推移よりも角度が緩やかになるイメージです。

このように、チャートが上昇している場合、一定割合の上昇ペースよりも上昇が大きくなればROCは上昇し、上昇が小さくなればROCは下落するというわけです。

ROCを学べるYouTube動画

ROCについて動画で見たいなら、セントラル短資FXの『テクニカル分析を学ぼう』がオススメです。

証券会社で株式・債券の営業、米系銀行で為替ディーラーを務めてきた山下政比呂氏が、ROCについて分かりやすく解説してくれます。

売買ポイントやダイバージェンスについても図解してくれるので、この動画を見れば、すぐにROCを使いこなせるようになるでしょう。

ROCの一般的な使い方

計算式の意味で説明した通り、ROCを見る際の基本となるポイントは以下の2点です。

- ROCがプラスかマイナスか?

- ROCが上昇しているか下落しているか?

では、それぞれの見方を以下で確認していきましょう。

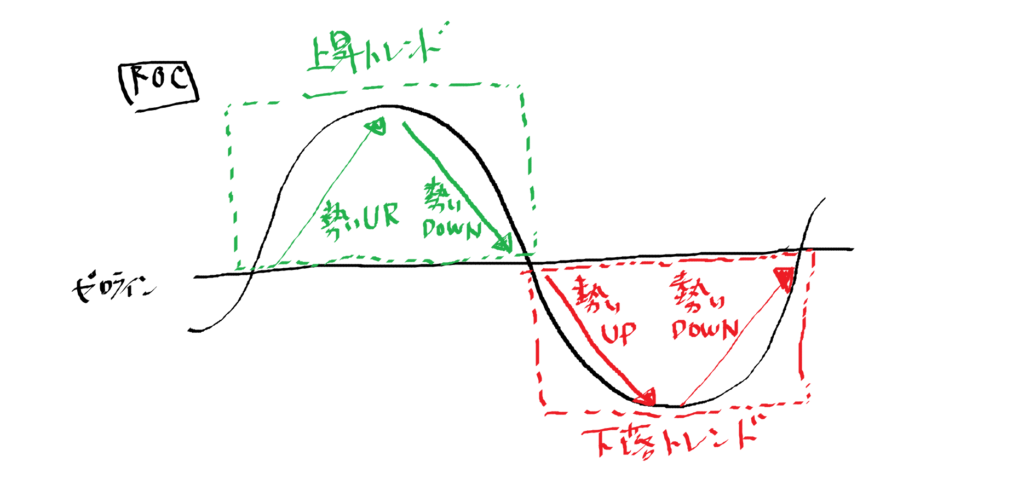

上の画像では、上昇と下落を繰り返すROCの推移を模式図的に描いています。

ROCがプラスかマイナスかを見る上で大事なのが、その境目となる「ROC=0%」のラインです。

これは、「ゼロライン」と呼ばれることもあります。

まず、上の画像の中でROCがこのゼロラインより上に位置しているかどうかに注目してください。

ゼロラインより上に位置する部分ではROCの値はプラスということになり、チャートは上昇しており、上昇トレンドにあると判断します。

一方、ゼロラインより下に位置する部分ではROCの値はマイナスということになり、チャートは下落しており、下落トレンドになると判断します。

次に、ROCの傾きにも注目して、そのトレンドの勢いについて確認することもできます。

ここでは、ROCがゼロラインより上に位置しており、上の画像で「上昇トレンド」と示している部分に注目して見ていきましょう。

傾きが上向きであればROCの値は上昇しているということなので、価格の上昇ペースが速くなっていることが読み取れます。

つまり、上の画像で「勢いUP」と示した部分では、上昇トレンドの勢いが増しているということになるわけです。

一方、傾きが下向きであればROCの値は下落しているということなので、上昇ペースが遅くなっていることが読み取れます。

つまり、上の画像で「勢いDOWN」と示した部分では、上昇トレンドの勢いが弱まっているということになるわけです。

なお、ROCがゼロラインより下に位置している場合、つまり上の画像で「下落トレンド」と示している部分については、この反対の見方をしてください。

こういった形で、ROCからは相場の方向性だけでなく、その勢いも読み取れるのが大きな特徴です。

トレンド系インジケーターによる分析にROCから読み取れる情報を加えることで、トレードの精度を上げようとするケースも多いようです。

保ち合い相場において、移動平均線などのトレンド指標を用いると、ダマシといわれる売買をたびたび誘発し、損失が累積的に増えていく可能性が大きい。そのため、移動平均によるエントリーのシグナルに従う前に、他の確認シグナルを用いることがある。そこでは、移動平均線の基本部分を構成する価格の合計をとるようなものとは違う指標として、ROCを用いるケースが多い。

日本テクニカル分析大全 p.177

ROC設定値

ROCではX期間前と直近の終値を比較しますが、Xの値はパラメータとして調整することができます。

設定する値に決まりはありませんが、例えば以下のような値が設定されることが多いようです。

| 時間足 | Xの設定値の例 |

| 日足 | 10、12、20、25、55、200など |

上記のうち、55日(四半期の営業日数に相当)に期間を固定したROCは、特に「FIRMROC」と呼ばれます。

なお、上記は日足の例を挙げていますが、日足以外でもROCは使われることはよくあります。

ROCのパラメータには絶対的な正解はないので、バックテストを行いながら自分の使用目的に合う値を探すことを心がけましょう。

(ROCの計算期間を決める際には、)比較する期間に応じたサイクルを読みとることも重要な要素であるとされる。

日本テクニカル分析大全 p.178

上のチャート画像では、パラメータを10、55、200に設定したROCを、価格チャートの下側にサブチャートでそれぞれ表示しています。

パラメータが大きくなると、ゼロラインと交差する頻度が減り、目盛りも大きめになるのが分かります。

例えば、上のチャート画像で確認すると、ゼロラインとROCの交差する回数はX=10では27回、X=55では10回、X=200では8回です。

また、ROCが推移するおおよその範囲はX=10では-2.00~2.00、X=55では-4.00~4.00、X=200では-8.00~0.00という形です。

(ちなみに、X=200で上限値が0.00程度なのは、ローソク足200期間というレベルの大きな流れで下落トレンドの中にあることが原因と考えられます。)

設定するパラメータを検討する際は、こういった性質も踏まえておくようにしましょう。

他のトレーダーと差をつけるためのツールを紹介!【セール実施中】

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。サイバーマンデー・セールの驚異的な割引を逃さず、超お得に最高のトレード環境を手に入れましょう!

ROCが示す売買ポイント

ROCで押さえておきたい売買シグナルには、以下の3つがあります。

- ゼロラインとのクロス

- 移動平均線とのクロス

- ダイバージェンス

それでは、それぞれについて実際のチャートとともに見ていきましょう。

ゼロラインとのクロス

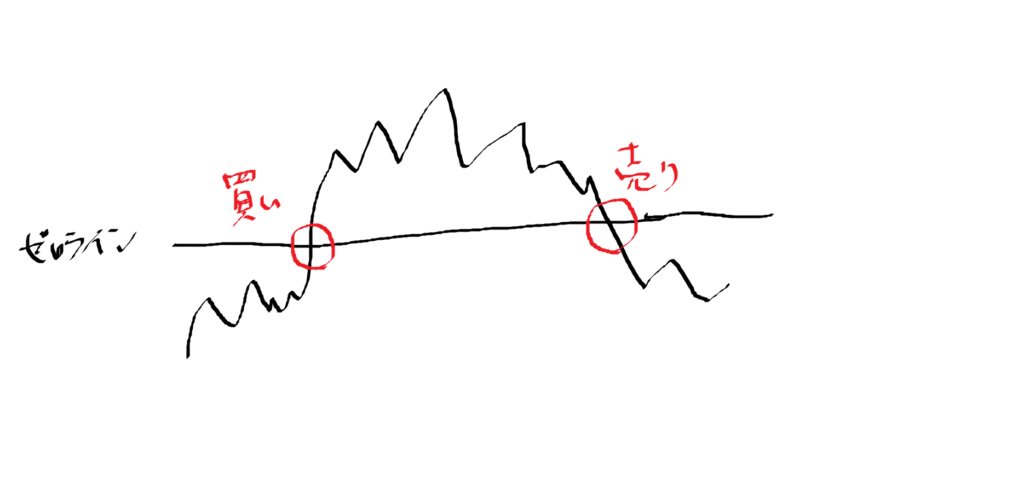

上の画像は、ROCとゼロラインがクロスする売買シグナルを模式的に描いたものです。

ROCによる相場におけるトレンドの方向性判断はゼロラインが境目になっており、これをROCが抜けることにより上昇トレンドと見るか下落トレンドと見るかが切り替わります。

この切り替わりのタイミングをトレンド発生として、以下のように売買の判断を行います。

- ROCが、ゼロラインを上から下に抜いたら売り

- ROCが、ゼロラインを下から上に抜いたら買い

それぞれの具体的なイメージは、上の画像の中でも「売り」「買い」と示しているので、こちらも参考にしてください。

パラメータであるXの設定値にもよりますが、ある程度継続するトレンドが発生した際には、この売買シグナルでタイミング良くトレードできることがあります。

しかし、トレンドの起点から見るとシグナルの発生は比較的遅いところがあるため、トレンドが長続きしないレンジ相場では、ダマシが連続してしまうこともあります。

実際のチャートで確認

上のチャート画像では、ユーロ/米ドルの日足チャートを使って、「ゼロラインとのクロス」の売買ポイントを判定しています。

ROCがゼロラインを上から下に抜いているところに「売」、ROCがゼロラインを下から上に抜いているところに「買」と示しており、これらのタイミングがトレードポイントです。

なお、ROCのパラメータは25に設定しています。

チャート画像を見てみると、AからBにかけて息の長い上昇トレンドが発生しており、その前後はレンジ相場のような形になっています。

この上昇トレンドでは、良いタイミングで買いと売りの売買シグナルが出ています。具体的には、Aから少し後の「買」、Bから少し後の「売」と示しているところです。

「買」は起点のAから少し時間が経っていますが、良いタイミングで買いエントリーができています。

また、「売」もやはり終点のBから少し時間が経っていますが、エグジットとしては良いタイミングと言えるでしょう。

ただし、それ以外に示した売買シグナルについては、あまり良いタイミングではありません。

このように、しっかりとしたトレンドが出た際に、良いタイミングでの売買シグナルが出た結果になっています。

移動平均線とのクロス

ゼロラインとのクロスではシグナル発生のタイミングが遅いということに触れましたが、この弱点を解消するための工夫についても触れておきます。

もうひとつの売買判断はROCとその移動平均線のクロスによる方法である。ROCの使い方には株価とその移動平均線や、(中略)MACDのシグナル線などと同様にROCの移動平均線を利用する方法がある。

日本テクニカル分析大全 p.122

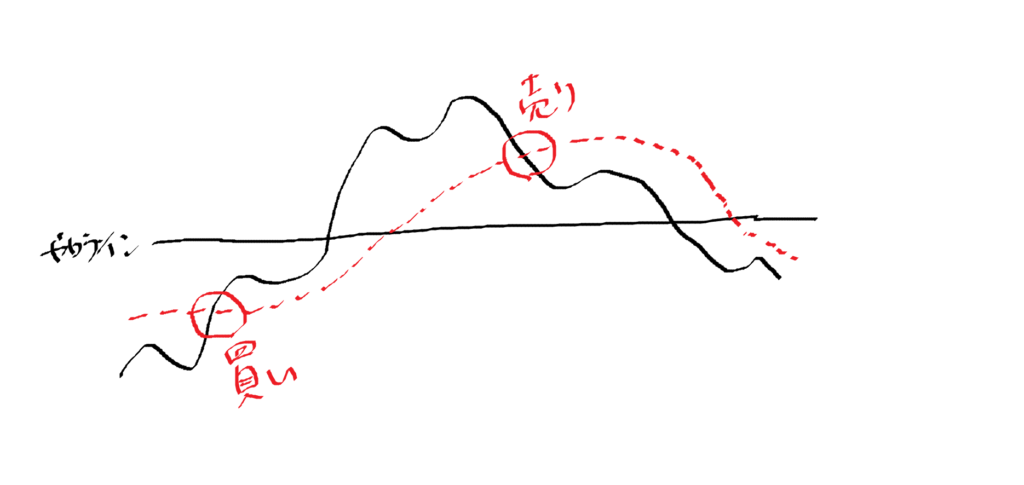

上の画像は、ROCがその移動平均線とクロスするという売買シグナルを模式的に描いたものです。

まずは、ROCの例えば計算期間9期間(MACDの基本となる設定値と同じ)の単純移動平均線を表示して、以下のように売買の判断を行います。

- ゼロラインより上で、ROCがその移動平均線を上から下に追い抜いたら売り

- ゼロラインより下で、ROCがその移動平均線を下から上に追い抜いたら買い

上の画像においてもそれぞれ「売り」「買い」と示しているので、具体的なイメージの参考としてください。

このシグナルの狙いは、ROCがゼロラインを抜ける手前でその兆候を見抜こうというものです。

そこで、チャートが移動平均線を抜けるとその方向に伸びやすいという性質を利用して、ゼロラインの手前で、ROCが移動平均線を抜けるところをサインとみなしています。(この考え方はMACDと同じです。)

例えば、ゼロラインより上でROCが移動平均線を上から下に抜けば、下方向に伸びてそのままゼロラインを超えるだろうと見るわけです。

上の画像を見てみても、ROCはゼロラインとクロスする手前で、移動平均線とクロスしています。

これによって、ゼロラインとのクロスよりも早くシグナルが出るようになるわけです。

ただし、シグナルが早く出る一方でダマシは増えてしまうというデメリットがあることも意識しておいた方がいいでしょう。

実際のチャートで確認

上のチャート画像は、「ゼロラインとのクロス」と同じチャートで、「移動平均線とのクロス」の売買ポイントを判定しています。

ROCが移動平均線を上から下に抜いているところに「売」、ROCが移動平均線をしたから上に抜いているところに「買」と示しており、これらのタイミングがトレードポイントです。

なお、ROCのパラメータは25を設定しており、その9期間移動平均線(赤い点線)を追加表示しています。

チャート画像のAのすぐ後ろで「買」が出てきており、「ゼロラインとのクロス」よりも早いタイミングで買いシグナルが出ているのが分かります。

つまり、「移動平均線とのクロス」では、AからBにかけての上昇トレンドをより早いタイミングで捉えられているわけです。

その一方で、チャート画像のAとBの間を見てみると、「売」が3回も出てしまっています。これは、小さな戻りに反応してすぐに売りシグナルが出てしまっているのが原因です。

これを信じてトレードをした場合、エグジットポイントとしては早過ぎるため利幅を狭めることになり、エントリーポイントとしてはダマシとなってしまうでしょう。

なお、Aの手前とBの後ろのレンジ相場における「売」「買」のタイミングを見てみると、上下動を早く捉えられている分、「ゼロラインとのクロス」よりも売買シグナルのタイミングは少し改善されているようにも見えます。

この相場は、両者の特徴が分かりやすく出ていると言えるので、売買シグナルを使い分ける際の参考にするといいでしょう。

ダイバージェンス

通常、ROCはチャートに追随して同方向に動きます。

しかし、特にトレンドの終盤において、逆方向に動くダイバージェンスと呼ばれる現象が見られることがあります。

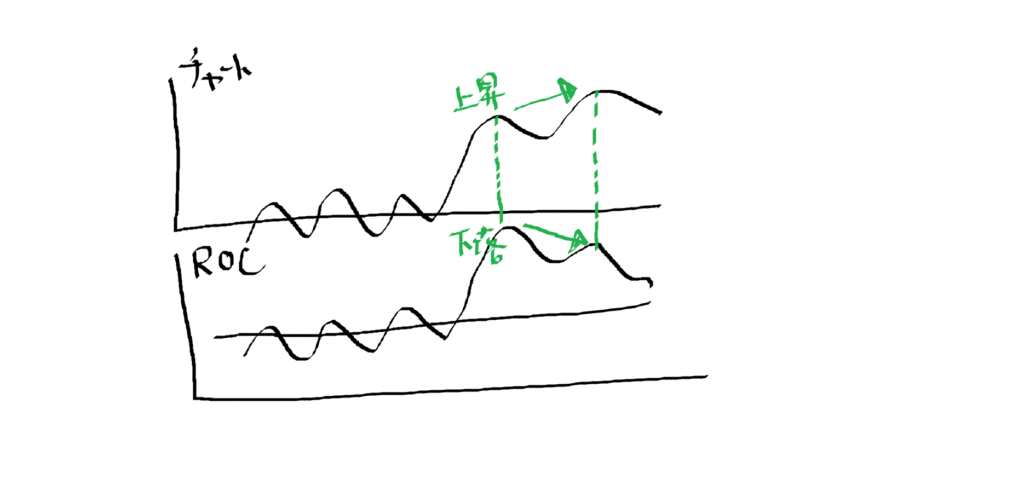

上の画像は、ROCにおけるダイバージェンスを模式的に示したもので、チャートが上昇しているのにROCは下落しているという状態になっています。

ROCからは相場の勢いを読み取れることを踏まえると、ダイバージェンスはチャートが上昇しているものの、その勢いが弱まっていることを示している、と捉えることができます。

つまり、ダイバージェンスが起こったら、トレンドの転換が近づいていると読み取ることができるわけです。

ここで注意しておきたいのが、一般的にダイバージェンスだけで売買の根拠としては弱いと言われることがある点です。

それは、ダイバージェンスが発生しても、そのままトレンド方向に伸び続けるということがあるからです。

その場合、ダイバージェンスを繰り返し起こしたり、あるいは、ダイバージェンス自体が解消してしまったりするケースもあります。

ダイバージェンスはトレンドとは逆方向にエントリーする考え方で、思惑が外れた場合は大きな損失につながることもあります。

エントリーする際は他の根拠と併せて、損切りラインも明確にしておくことが望ましいでしょう。

実際にチャートで確認

上のチャート画像では、ポンド/米ドルの1時間足チャートを使ってダイバージェンスの発生を確認しています。

具体的には、チャートに「上昇」という矢印で、ROCに「下落」という矢印で示している部分です。

なお、ROCのパラメータは25に設定しています。

チャート画像を見てみると、AからBにかけて上昇トレンドが発生し、BでピークアウトしてCにかけて下落するという流れの相場です。

この上昇トレンドが終わるBの手前で、チャートの上値が切り上がり、ROCの上値が切り下がるというダイバージェンスが発生しています。

このように、ROCによって相場の勢いの陰りを把握して、トレンドがピークアウトするのをあらかじめ意識しておくことが可能です。

ただし、よく見てみると、チャート画像に示した点線Dの部分で既にダイバージェンスが発生しているとも判定できます。

仮にこのタイミングですぐに逆張りエントリーをしていると、一時的とはいえ、どこまで上昇するか分からない状態で売りポジションを抱えることになっていた形です。

別の根拠があれば別ですが、やはりダイバージェンス単独でのエントリーはリスクが大きいということも併せて認識しておくようにしましょう。

ROCの注意点・懸念点

モメンタムは相場の勢いを読み取れるという特徴があり、単独でも売買ポイントを判断することができる使い勝手のいいインジケーターです。

ただし、使う際にはその弱点もしっかり頭に入れておきたいので、3つのポイントを挙げていきます。

相場によってはダマシが連続する可能性

まずROCの「ゼロラインとのクロス」の売買ポイントについては、トレンドが発生する起点から比較的時間が経ってから発生するところがあります。

そのため、発生したトレンドが長く続かなかった場合には、売買シグナルが出てすぐにトレンドが終了してしまい、ダマシとなってしまうことが起こります。

特にレンジ相場で小さな上下のトレンドが繰り返し起こるような相場では、繰り返しダマシが発生してしまうといったことにもなりかねません。

これはXの値を小さくするほど、小さな動きにも反応して起こりやすくなる現象なので、パラメータの設定値も含めて、使用する際にには注意が必要です。

一方、この弱点を改善するための「移動平均線とのクロス」の売買ポイントについては、トレンドの起点になりそうな動きを素早く捕捉できるものの、そもそもトレンドにならないというダマシが起こりやすいところがあります。

例えば、ゼロラインの手前で移動平均線とクロスしたものの、ゼロラインに届かないというのがその典型パターンです。

こういった形で、ROCの売買シグナルでエントリーする際には、ROC単独の売買シグナルで判断するのではなく、あらかじめしっかりとしたトレンドが発生しやすい相場状況かを確かめておいた方がいいでしょう。

上のチャート画像は、豪ドル/円の4時間足チャートに、パラメータを10に設定したROCと、その9期間移動平均線を表示しています。

Aのところでは、チャートは緩やかですが明確な下落トレンドを描いています。しかし、この中で「移動平均線とのクロス」の買いシグナルが頻発していることが分かります。

また、Bのところでは、チャートは細かく上下動する相場になっています。

その中で、「ゼロラインとのクロス」の売買シグナルが頻発していますが、そのタイミングが悪くダマシが続くような状況になっています。

こういった形で、相場と設定したパラメータの兼ね合いによっては、ROCの売買ポイントが裏目に出てしまうことが続くケースもあるわけです。

ROCの売買ポイントについては、利用する局面に注意しておくことが大切になると言えるでしょう。

相場の過熱感を判断するのが難しい

ROCは計算式の性質上、理論的に上限や下限が存在しません。

例えば、Xの値に10を設定しているケースを考えてみましょう。

10期間前の終値が100円、直近の終値が110円だとすると、ROCの値は(110円-100円)÷100円×100=10%になります。

しかし、もし直近の終値が1,000円といった形で極端に高くなると、ROCの値は(1,000円-100円)÷100×100=900%と跳ね上がります。

つまり、直近の終値自体に上限がない以上、理論上はROCにも上限がないわけです。

このため、他のオシレーター系インジケーターによくあるように、「これ以上だと買われ過ぎで、これ以下だと売られ過ぎ」という水準が決められていません。

ただし、こういった使い方も可能であるとは考えられます。

ROCを使用して相場の過熱感を判断しようとする際は、少し難易度は上がりますが、バックテストを通じてしっかりと過去のチャートを分析する必要があるでしょう。

他の分析と組み合わせて使うことが多い

ROCは古くから使われているインジケーターであり、相場状況を確認する上で有効な情報を読みとることができます。

しかしながら、ROCだけを使用してトレードを行うというのは、ダマシが多く少し難しいところがあるかもしれません。

そのため、ROCは他の分析に併用する形で使用されることが多いようです。

例えば、トレンド分析による売買シグナルが出た場合にも、ROCでしっかりとしたトレンドの発生が確認できない場合はスルーする、といったようなことが考えられるでしょう。

ROCを単純にそのまま使うというよりも、ROCによるモメンタム分析というフィルターを一つ付け加えるという形で、自分のトレード手法に取り入れてみるのもう一つの方法かもしれません。

ROCの成り立ち

考案者

不明

種類

オシレーター系

歴史

ROCは、モメンタムの分析対象によって水準や単位が異なるため汎用性が低いという弱点を、比率ベースで表示することにより改善したインジケーターです。

考案されたのはモメンタムと同様かなり古いと推測されますが、計算量はモメンタムより大幅に増えることになります。

そのため、テクニカル分析として実務で使われるようになったのは、もう少し遅いと考えられます。

(ROCが)考案された時代は古いかもしれないが、実際に使われるようになったのは20世紀になってからかもしれない。機械式計算機や計算尺は19世紀後半にはほぼ完成していたが、(中略)金融の計算に使われていたかどうかは定かではない。

日本テクニカル分析大全 p.121

豆知識

ROCの計算式を紹介しましたが、以下のような計算式が使用されることもあります。

ROC=(直近の終値-X期間前の終値)÷X期間前の終値×100

=(直近の終値÷X期間前の終値-1)×100

例えば、Xの値に10を設定していて、10期間前の終値が100円、直近の終値が110円だった場合を考えてみましょう。

最初に紹介した計算式だとROCは(110円-100円)÷100円×100=10%になるのに対し、上記の計算式だとROCは110円÷100円×100=110%となるわけです。

ただ、これはROCの値が100%大きくなるだけで、本質的に意味は同じです。

注意したいのは、記事中でゼロラインと紹介しているラインが、上記の計算式を採用しているツールの場合は、「ROC=100%」のラインになるという点です。

そのため、お使いのツールでROCを表示したときにゼロラインが見当たらないことがあるかもしれません。

その場合は、ゼロラインを「ROC=100%」のラインに読み替えて使用すれば問題ないので、計算式に2パターンあることを頭の片隅にでも入れておいていただければと思います。

ROCが使えるFX会社/証券会社/仮想通貨取引所

ROCは、以下のFX会社、証券会社、仮想通貨取引所で使用できます。

ROCが使えるFX会社

- DMM FX

- GMOクリック証券

- SBI FXトレード

ROCが使える証券会社

- SBI証券

- 楽天証券

ROCが使える仮想通貨取引所

- bitFlyer

- Coincheck

- GMOコイン

- bitbank

ROCを各社のアプリで表示

DMM FX

Trading View

SBI証券

MT5