楽天証券のiDeCoでオススメの商品・銘柄|年代別や初心者向けの投資配分も解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

iDeCoは掛金の所得控除や運用益の非課税など、さまざまな税金メリットがあり、老後資金を作るのに最適な制度です。特に楽天証券は業界最安値の手数料でiDeCoを始められ、商品ラインナップが豊富なため、あらゆる方にオススメの証券会社です。

しかし投資に慣れていない方は、数ある商品の中からどれを選んだら良いか迷ってしまい、iDeCoを始められないという方も多いでしょう。

この記事では、iDeCoを楽天証券で始めるメリット、商品の選び方やオススメの商品、年代別のポートフォリオについて解説します。

この記事を読むことでお得にポイントを受け取れる方法についても学べるので、iDeCoで老後資金を作りたい方は参考にしてください。

目次

iDeCoをやるなら楽天証券がオススメ

iDeCoを楽天証券で始めるメリットを以下3つ解説します。

- 各種手数料が無料または業界最安基準

- 商品・銘柄のバラエティが豊富

- iDeCo専用スマホサイトが便利

各種手数料が無料または業界最安基準

楽天証券は、誰でも無条件で業界最安値の手数料でiDeCoが始められます。iDeCoにかかるコストは、どこの金融機関でも必ずかかるコストと金融機関によっては無料になる手数料の2種類があります。

- 加入・移管手数料:初回のみ2,829円

- 口座管理手数料:171円(加入者105円+運用指図者66円)

- 運営管理機関手数料:証券会社・金融機関によって異なる

「加入・移管手数料」と「口座管理手数料」の2つがどこの金融機関でも必ずかかるコストです。一方で運営管理機関手数料は証券会社によって費用が異なります。楽天証券では運用管理機関手数料を無料としています。

楽天証券は手数料の無料化に条件を設けておらず、誰でも最低限のコストでiDeCoを始めることが可能です。

商品・銘柄のバラエティが豊富

楽天証券は商品・銘柄のバラエティが非常に豊富です。元本変動型の商品は33本、元本確保型の商品を1本用意しています。

定番商品はもれなくカバーされており、投資初心者と上級者どちらにもオススメできる商品が揃っています。

たとえば人気の全世界株式やS&P500に投資できる商品以外にも、債券・不動産・金(ゴールド)・バランスファンドなどあらゆる商品がラインナップされています。

また楽天証券は、個人投資家から人気の高い楽天インデックス・シリーズ(旧:楽天・バンガード・ファンド)と、「楽天プラスシリーズ」の購入が可能です。両シリーズは、低コストで「長期分散投資」が可能な投資信託を取り揃えています。

中でも「楽天・全米株式インデックス・ファンド」は、全米株式に投資できる数少ない商品です。ネット証券大手5社では楽天証券と松井証券しか取り扱っていません。

人気のS&P500だけでなく、全米株式にも投資したいという方は楽天証券を選びましょう。

iDeCo専用スマホサイトが便利

楽天証券は、iDeCo専用のスマホサイトが大変便利です。サイト内では以下のことがアプリ感覚で行えます。

- 資産状況の確認

- ファンド情報の確認

- 資産運用の状況の確認

スマホ1つでiDeCoの運用状況を簡単に確認できるため、投資初心者でも非常に使いやすいのが魅力です。

楽天証券でiDeCo向け銘柄を選ぶポイント

楽天証券のiDeCoは取扱銘柄数が豊富な一方で、投資経験がない方はどれを選んだらいいか迷ってしまうのではないでしょうか。

ここでは銘柄ポイントの選び方を以下4つに分けて解説します。

- 元本確保型か元本変動型か

- アクティブファンドよりインデックスファンド

- 手数料(信託報酬)が安い

- 運用成績が良い

ここで紹介する銘柄選びのポイントは、新NISAにも活用できます。自分で銘柄選びができるようになりたい方、投資に詳しくなりたい方は参考にしてください。

元本確保型か元本変動型か

はじめに運用期間を考慮し、元本確保型か元本変動型のどちらの商品をメインにするか決めましょう。基本的には運用期間が短い方は「元本確保型」の商品を、10年以上運用できる方は元本変動型の商品をメインにするのがオススメです。

運用期間が短い場合、含み損を抱えると資産価値の回復を待つ間もなく、商品の現金化をしなければならないケースが想定されます。つまり相場状況によっては元本割れする可能性が高くなるということです。

一方で運用期間が長いほど相場状況によって含み損を抱えたとしても、資産価値の回復を待てるため、元本割れのリスクが小さくなります。

また金融庁の調査によると国内外の株式と債券に50%ずつ投資した場合、保有期間が5年のケースでは元本割れする場合もありました。運用期間が20年の場合では、どの期間を取っても元本割れすることはなく、常にプラスのリターンを記録しました。

上記の調査結果は未来を保障するものではありませんが、運用期間が長くなると元本割れのリスクが低下するとは言えるでしょう。

そのため10年以上の長期投資ができる方は、元本変動型の商品を選び、大きなリターンを狙うのがオススメです。

アクティブファンドよりインデックスファンド

投資初心者は、アクティブファンドよりもインデックスファンドがオススメです。

アクティブファンドとは、証券会社のファンドマネージャーが投資銘柄を厳選し、市場平均を超えるリターンを目指すファンドです。

一方でインデックスファンドは、日経平均やTOPIXなどの指数への連動を目指すファンドで、近年人気のある投資信託はインデックスファンドが大半を占めています。

アクティブファンドは銘柄選定の手間がかかるため、非常にコストがかかります。ほとんどのアクティブファンドは、インデックスファンドにリターンで劣っているとのデータもあり、よほどの理由がない限りは、コストの安いインデックスファンドの中から商品を選びましょう。

手数料(信託報酬)が安い

近年は購入時手数料が無料(ノーロード)の商品や、信託財産留保額が設定されていない商品が増えています。そのためコストをチェックする際は、信託報酬を比較しましょう。

信託報酬とは投資信託を運用・管理する際にかかる費用です。日々「純資産総額の何%」という形で差し引かれます。

信託報酬は商品を保有する間、かかり続けるコストです。同じ投資対象に投資する商品であれば、信託報酬は安い商品の方がリターンは大きくなります。

インデックスファンドであれば、信託報酬年率0.2%以下が目安です。

運用成績が良い

長期投資に適した商品を選ぶためには、過去の運用成績が良いものを選びましょう。運用成績の良いファンドは、過去の暴落を乗り越えてきた実績があるため、将来にも期待が持てます。

過去の運用成績を確認する場合は、長期間運用されているファンドを選びましょう。運用期間が短いと相場状況の影響を大きく受け、商品の実力が判断しにくいためです。

運用が開始されたばかりのファンドは過去の成績を確認できないため、連動している指数をチェックしましょう。指数が右肩上がりに成長しているのであれば、その指数に連動している商品は同じような値動きをするためです。

楽天証券に限らずiDeCo全体のオススメ商品は、下記の記事で解説しています。

楽天証券のiDeCoオススメ銘柄

楽天証券のiDeCoのオススメ商品を、リスクとリターン別に合計6つ紹介します。

ローリスク・ローリターンの安定投資

ローリスク・ローリターンで安定した投資を行いたい方は、以下の債券ファンドを購入するのがオススメです。

- たわらノーロード 国内債券

- たわらノーロード 先進国債券

たわらノーロード 国内債券

| ファンド名 | たわらノーロード 国内債券 |

| 基準価格 | 9,828円 |

| 純資産残高 | 238.13億円 |

| トータルリターン | 1年:-0.29% 3年:-1.57% 5年:-1.22% |

| 信託報酬 | 0.154% |

| 運用会社 | アセットマネジメントOne株式会社 |

| 投資地域・対象など | 国内債券 |

日本の公社債に投資する商品です。資産の8割以上が国債のため、値動きが落ち着いており、非常に安定しています。

この商品の平均の年間騰落率は0.7%で、100万円を投資しても1年に7,000円程度の値動きしかありません。金融商品の値動きに慣れていない方であっても、落ち着いて保有できる商品と言えます。

たわらノーロード 先進国債券

| ファンド名 | たわらノーロード 先進国債券 |

| 基準価格 | 12,241円 |

| 純資産残高 | 472.86億円 |

| トータルリターン | 1年:15.73% 3年:5.32% 5年:4.87% |

| 信託報酬 | 0.187% |

| 運用会社 | アセットマネジメントOne株式会社 |

| 投資地域・対象など | 外国債券 |

米国・フランス・イタリアなどの外国債券に投資する商品です。投資している債券は全て投資適格のため、高い安全性があります。

組入債券のおよそ50%は米国の債券が占めており、米国債券市場の影響を受けやすいことには注意が必要です。

この商品の平均の年間騰落率は2.9%と、株式と比べて落ち着いた値動きであることがわかります。

またこの商品は為替ヘッジを行っていないため、為替変動の影響を受けることは知っておきましょう。円高になると基準価格の下落要因となり、円安になると上昇要因となります。

この商品は「海外資産にも投資がしたい」「国内債券の利回りでは物足りない」という方にオススメです。

ミドルリスク・ミドルリターンのバランス投資

ミドルリスク・ミドルリターンの商品でバランスの良い投資を行いたい方は、以下2つのバランスファンドがオススメです。

- セゾン・グローバルバランスファンド

- 楽天・インデックス・バランス(DC年金)

セゾン・グローバルバランスファンド

| ファンド名 | セゾン・グローバルバランスファンド |

| 基準価格 | 24,156円 |

| 純資産残高 | 4,492.37億円 |

| トータルリターン | 1年:24.08% 3年:11.46% 5年:10.68% |

| 信託報酬 | 0.495% |

| 運用会社 | セゾン投信株式会社 |

| 投資地域・対象など | 全世界の株式・債券 |

全世界の株式と債券に50%ずつ投資する商品です。株式と債券のどちらも米国が半分以上を占めています。株式の比率が50%と比較的多く、バランスファンドの中では高いリターンを狙えます。

また株式と債券合わせて3,000銘柄に投資をしているため、1つの商品で世界中への分散投資が可能です。

「複数の銘柄を選ぶのが面倒」「1つの投資で分散投資を完結させたい」という方にオススメの商品です。

楽天・インデックス・バランス(DC年金)

| ファンド名 | 楽天・インデックス・バランス(DC年金) |

| 基準価格 | 10,381円 |

| 純資産残高 | 264.86億円 |

| トータルリターン | 1年:2.88% 3年:-2.43% 5年:0.53% |

| 信託報酬 | 0.066% |

| 運用会社 | 楽天投資顧問株式会社 |

| 投資地域・対象など | 全世界の株式・債券 |

全世界の株式15%と債券85%に投資する商品です。株式の組み入れ比率が低いため、比較的値動きが落ち着いており、リターンよりも安定性を優先したい方にオススメの商品です。

またこの商品は為替ヘッジを行っているため、為替が円高方向に進行しても、基準価格の下落要因になりません。

「債券を多めにして安定した運用をしたい」「為替ヘッジのある商品が良い」と考えている方にオススメの商品です。

ハイリスク・ハイリターンの積極投資

長期の運用が可能で、ハイリスク・ハイリターンの積極投資を行いたい方には以下の2つの商品がオススメです。

- 楽天・全米株式インデックス・ファンド(楽天VTI)

- 楽天・全世界株式インデックス・ファンド(楽天VT)

楽天・全米株式インデックス・ファンド(楽天VTI)

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 基準価格 | 27,948円 |

| 純資産残高 | 1兆3,765.07億円 |

| トータルリターン | 1年:38.98% 3年:21.68% 5年:20.11% |

| 信託報酬 | 0.132% |

| 運用会社 | 楽天投資顧問株式会社 |

| 投資地域・対象など | 全米株式 |

米国株式のおよそ4,000社に投資する商品です。この銘柄を購入するだけで、米国株式の大型株・中型株・小型株のほぼ100%を網羅できます。組入上位の銘柄はAppleやMicrosoft、Amazonと米国を代表する企業です。

この商品に投資すると、米国の経済成長の恩恵を確実に享受できます。「米国の将来性に期待している」「成長性を見込めない国に投資したくない」と考える方にオススメです。

楽天・全世界株式インデックス・ファンド(楽天VT)

| ファンド名 | 楽天・全世界株式インデックス・ファンド |

| 基準価格 | 22,354円 |

| 純資産残高 | 4,371.66億円 |

| トータルリターン | 1年:32.69% 3年:18.01% 5年:16.66% |

| 信託報酬 | 0.132% |

| 運用会社 | 楽天投資顧問株式会社 |

| 投資地域・対象など | 全世界の株式 |

全世界の大型株、中型株および小型株のおよそ8,000銘柄に投資する商品です。またこの銘柄1つで日本を含む先進国と新興国に投資ができます。

この商品1つで世界中に投資ができるため、ある1つの国が経済的に停滞したとしても、地政学リスクを避けられるのが魅力です。

「米国への集中投資は怖い」「新興国の成長も取り込みたい」という方にオススメの商品です。

楽天証券でiDeCoをやるための資産配分(ポートフォリオ)

楽天証券でiDeCoを始める方に向けて、年代別と初心者向けのオススメポートフォリオを紹介します。iDeCoは自分で商品を選び、運用する制度です。

年齢が若い方ほど、ポートフォリオによって将来受け取れる年金額は大きく変わります。どのようなポートフォリオがいいか悩んでいる方は参考にしてください。

年代別のiDeCoポートフォリオ

はじめに年齢別のポートフォリオを紹介します。一般的に投資期間を長く取れる若い方ほど、株式を中心とした積極的なポートフォリオを組むのがオススメです。

一方で受け取り時期である60代に近づくほど、債券や定期預金などを中心とした安全性を重視したポートフォリオを組むのがセオリーです。

20代に適したポートフォリオ

20代はおよそ40年の運用期間を取れるのが強みです。長期運用は元本割れのリスクが著しく下がります。また運用期間が長いほど、より複利効果を享受しやすく、将来受け取れる年金額を増やしやすいです。

長期運用のメリットを活かすために、以下のようなポートフォリオをオススメします。

- 株式:80%〜100%

- 債券:0%〜20&

具体的には下記の商品を組み合わせましょう。

- たわらノーロード 国内債券

- たわらノーロード 先進国債券

- 楽天・全米株式インデックス・ファンド(楽天VTI)

- 楽天・全世界株式インデックス・ファンド(楽天VT)

より高いリターンを狙いたい方は株式の比率を高め、安定した運用を望む場合は債券を多めに組み入れましょう。

30代に適したポートフォリオ

30代は30年近く運用期間があるため、20代と同じように株式を中心とした積極的な運用がオススメです。ただし30代は、住宅ローンの支払いや子育て費用などで出費がかさむ時期でもあります。

そのため貯蓄や出費の状況に合わせて、安全性の高いポートフォリオに組み替えるのもオススメです。具体的には下記のポートフォリオが考えられます。

- 株式:60%〜80%

- 債券:20%〜40%

組み合わせる商品は下記の中から選ぶのがオススメです。

- たわらノーロード 国内債券

- たわらノーロード 先進国債券

- セゾン・グローバルバランスファンド

- 楽天・全米株式インデックス・ファンド(楽天VTI)

- 楽天・全世界株式インデックス・ファンド(楽天VT)

基本的には債券と株式の組み合わせがオススメです。しかし複数の商品を管理するのが面倒という方は、セゾン・グローバルバランスファンドだけに投資するのも1つの方法です。

40代に適したポートフォリオ

40代も運用期間が20年近くあるため、株式をメインとしたポートフォリオがオススメです。しかし投資経験がない、貯蓄の少ない方などリスク許容度が低い方は、債券をメインとした安定運用を行いましょう。

安定した運用を行いたい方にオススメのポートフォリオが下記の通りです。

- 株式:30%〜50%

- 債券:20%〜50%

- 不動産:0〜10%

- 金(ゴールド):0〜10%

具体的には下記の商品を組み合わせましょう。

- たわらノーロード 国内債券

- たわらノーロード 先進国債券

- 楽天・インデックス・バランス(DC年金)

- 楽天・全米株式インデックス・ファンド(楽天VTI)

- 楽天・全世界株式インデックス・ファンド(楽天VT)

- 三井住友・DC外国リートインデックスファンド

- ステートストリート・ゴールドファンド(為替ヘッジあり)

株式と債券のみの組み合わせの方が管理の手間がかからず、投資初心者にオススメです。ただしリスク分散により安定した運用を行いたいという方は、不動産(REIT)や金(ゴールド)を組み合わせましょう。

50代に適したポートフォリオ

50代は、受け取り時期を考慮したできるだけ資産額の変動が少ないポートフォリオを組みましょう。これまで株式をメインとして運用してきた方も、債券や定期預金などローリスクの商品に置き換えるのがオススメです。

またどうしても年金額を増やす積極的な運用を行いたいという方は、バランス型の投資信託を組み入れると良いでしょう。受け取り時期を意識した50代にオススメのポートフォリオは下記の通りです。

- 定期預金:50%〜100%

- 株式:0%〜10%

- 債券:50%〜100%

具体的には下記の商品を組み合わせましょう。

- みずほDC定期預金

- たわらノーロード 国内債券

- たわらノーロード 先進国債券

- 楽天・インデックス・バランス(DC年金)

- セゾン・グローバルバランスファンド

債券を組み入れる際は国内債券を多めにし、為替変動の影響を少なくするのがオススメです。また貯蓄が十分にある、定年後に働くなどの理由でリスクを取った運用したい方は、株式比率が50%の「セゾン・グローバルバランスファンド」をメインにしても良いでしょう。

初心者向けのiDeCoポートフォリオ

投資初心者は、GPIFのポートフォリオを参考にしましょう。GPIFは国民の年金を運用する機関投資家です。

年金の運用に万が一のことがあってはいけないため、専門家がリスクとリターンのバランスの取れた運用を行っています。現在のGPIFのポートフォリオは以下の通りです。

- 国内債券25%

- 外国債券25%

- 国内株式25%

- 外国株式25%

GPIFは「1.7%の運用利回りを最低限のリスクで確保する」ことを目標に、上記のポートフォリオで運用しています。楽天証券では以下の商品で、GPIFと同じようなポートフォリオを構築できます。

- たわらノーロード 国内債券

- たわらノーロード 先進国債券

- 三井住友・DCつみたてNISA・日本株インデックスファンド

- 楽天・全世界株式インデックス・ファンド(楽天VT)

まずはこのポートフォリオ通りに運用し、慣れてきたら株式の比率を高めるのがオススメです。

楽天証券でiDeCoを始めるまでの流れ

楽天証券でiDeCoを始めるまでの流れについて、以下3つの流れに区切って解説します。

- 楽天証券の口座開設方法

- 楽天証券のiDeCoの口座開設方法

- 他の証券会社のiDeCo口座を楽天証券に移換する方法

楽天証券のiDeCoは総合口座を開設しなくても始められます。ただし楽天証券は、通常の取引や新NISAを業界最低水準の手数料で行えるため非常にオススメです。

これからiDeCoで投資デビューする方は、この機会に楽天証券で総合口座も開設しておきましょう。

楽天証券の口座開設方法

楽天証券の口座開設申し込みは下記の7ステップで行います。

1.楽天証券のホームページ内「口座開設」ボタンより申し込みを始めます

2.スマホまたは書類のアップロードで本人確認を行います

3.氏名や住所などの本人情報を入力します

4.ログインパスワードを設定します

5.審査完了後、メールでログインIDが送付されます

6.楽天証券ホームページ内「ログイン」ボタンより、ID とパスワードを入力しログインします

7.ログイン後、暗証番号や勤務先情報を登録します

※初期設定は5分程度で完了します

楽天証券のiDeCoの口座開設方法

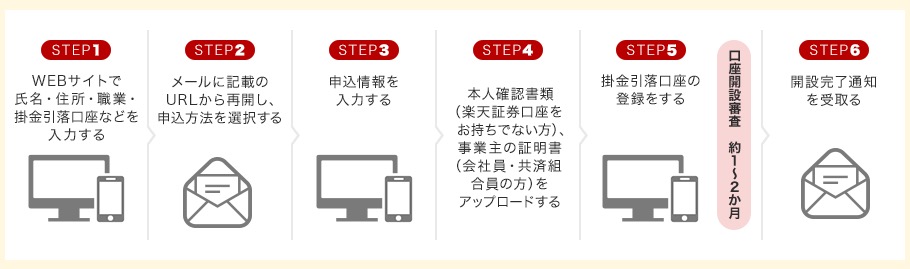

楽天証券のiDeCoの申し込みは、Webと郵送のどちらでも行えます。この記事ではWeb申し込みの方法について解説します。Web申し込みは以下の6ステップで行います。

1.楽天証券にアクセスし、氏名・住所・掛金引き落とし口座などを入力します

2.メールに記載されたURL をクリックし 、申し込み方法を選択します

3.申し込み情報を入力します

4.本人確認書類

5.事業主の証明書をアップロードします

6.掛金引落口座を登録します

7.口座開設完了通知を受け取ります

※通常、口座開設完了審査は約1ヶ月〜2ヶ月かかります

他の証券会社のiDeCo口座を楽天証券に移したい方

iDeCoは1人1口座しか持てません。他の金融機関ですでにiDeCoを始めており、楽天証券でiDeCoを行いたい方は、運営管理機関の変更が必要です。

移管する年金の種類によって申し込み方法が異なります。この記事では「他社にあるiDeCo」の移管方法について解説します。

1.上述の申し込み手続きを行い、楽天証券より申し込み書類を受け取ります

2.「加入者等運営管理機関変更届」に掛金配分と移管金の配分指定を記入し、申し込み書類を返送します

3.審査が完了すると、各種書類が届きます

※通常、審査は約1ヶ月〜2ヶ月かかります

楽天証券はiDeCoとNISAの併用もオススメ

楽天証券はiDeCo以外にも、以下の理由でNISAでも人気のある証券会社です。

- 国内株式・米国株式・海外ETF・投資信託の取引手数料が無料

- 楽天カード決済で投資信託を積み立てるとポイント付与

- 投資信託の残高に応じてポイント付与

- 楽天ポイントで投資ができる

楽天証券のNISAは、国内株式・米国株式・海外ETF・投資信託の取引手数料がかかりません。無駄な手数料を払う必要がないため、効率的に資産形成ができます

また投資信託の積立を楽天カード決済で行うと、カードごとに楽天ポイントが付与されます。

- 楽天カード:0.5%

- 楽天ゴールドカード:0.75%

- 楽天プレミアムカード:1%

楽天プレミアムカードで毎月の上限である10万円を積立投資すると、月に1,000ポイント、年間で12,000ポイントも受け取れます。

さらに「楽天・プラス」シリーズの残高に応じて、ポイントが付与されます。商品ごとのポイント付与率は下記を参照してください。

| 対象ファンド | 信託報酬率(年率・税込み) | ポイント還元率 (年率) |

| 楽天・オールカントリー株式インデックス・ファンド | 0.0561% | 0.017% |

| 楽天・S&P500インデックス・ファンド | 0.077% | 0.028% |

| 楽天・先進国株式(除く日本)インデックス・ファンド | 0.088% | 0.033% |

| 楽天・日経225インデックス・ファンド | 0.132% | 0.053% |

| 楽天・NASDAQ-100インデックス・ファンド | 0.198% | 0.05% |

| 楽天・SOXインデックス・ファンド | 0.176% | 0.05% |

楽天ポイントにはさまざまな用途があります。

- スーパーやコンビニなどの支払い

- 公共料金の支払い

- 個別株や投資信託などの購入

特に楽天証券はポイント投資が可能で、現金を使わずに資産形成ができます。

楽天証券のiDeCoに関するよくある質問

最後に楽天証券のiDeCoに関するよくある質問に回答します。

楽天証券でiDeCoをやるなら引き落とし口座はどこがいいですか?

掛金の引き落としが可能な口座であればどこでも問題ありません。

※iDeCoの掛金引き落としに対応している金融機関はこちらのページで確認できます。

ただしNISAと併用する場合は「楽天銀行」がオススメです。楽天証券口座と楽天銀行口座を連携させると、6つの特典が受けられます。

- 優遇金利の適用

- 自動入出金

- ハッピープログラム

- 残高表示サービス

- 投資あんしんサービス

- らくらく入出金

特に証券口座と銀行口座を連携するだけで普通金利が最大5倍になるため、NISAと併用する場合は楽天銀行を引き落とし口座に設定しましょう。

楽天証券のiDeCoで楽天ポイントはつきますか?

楽天証券のiDeCoでは楽天ポイントはつきません。

iDeCoの掛金は楽天カードで支払えますか?

iDeCoの掛金は楽天カードで支払えません。掛金の支払いは口座振替契約を締結した金融機関のみで行えます。

楽天証券とSBI証券はどっちがいい?

全米株式に投資したい方は、楽天証券を選びましょう。現時点では「楽天プラスシリーズ」の方がeMAXIS Slimシリーズよりも信託報酬が安いため、手数料を重視する方も楽天証券がオススメです。

ただしSBI証券で取り扱っているeMAXIS Slimシリーズは、将来にわたって業界最低水準のコストを目指す運用方針を掲げています。その運用方針に魅力を感じてeMAXIS Slimシリーズに投資をしたい方は、SBI証券を選びましょう。

またSBI証券でiDeCoを始める詳しいメリットについては、下記の記事で解説しています。

まとめ:楽天証券なら手数料無料でiDeCoが始められる

この記事では、楽天証券でiDeCoを始めるメリットやオススメ商品、年代別のポートフォリオについて解説しました。楽天証券でiDeCoを始めるメリットは、以下の3つです。

- 各種手数料が無料または業界最安基準

- 商品・銘柄のバラエティが豊富

- iDeCo専用スマホサイトが便利

楽天証券は業界最安値の手数料で、iDeCoを始められます。またiDeCoで全米株式に投資できる数少ない証券会社で、小型株を含め米国に投資したい方にオススメです。

iDeCoは税制優遇が優れており、老後資金を効率的に作れる制度です。特に運用益が非課税のため長期運用するほど、複利効果の恩恵を受けられます。

お金が足りず、理想の老後を送れるか不安な方は、今すぐiDeCoで老後資金の準備を始めましょう。