一目均衡表|相場の流れを掴む使い方や雲の見方、設定などを解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

無料で最強チャートツールを手に入れよう

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

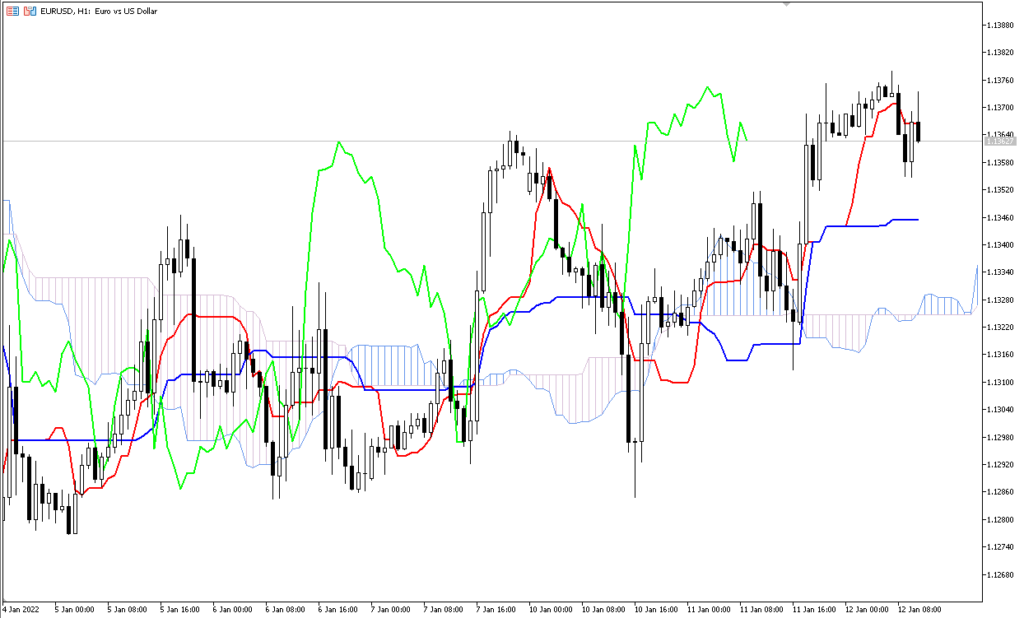

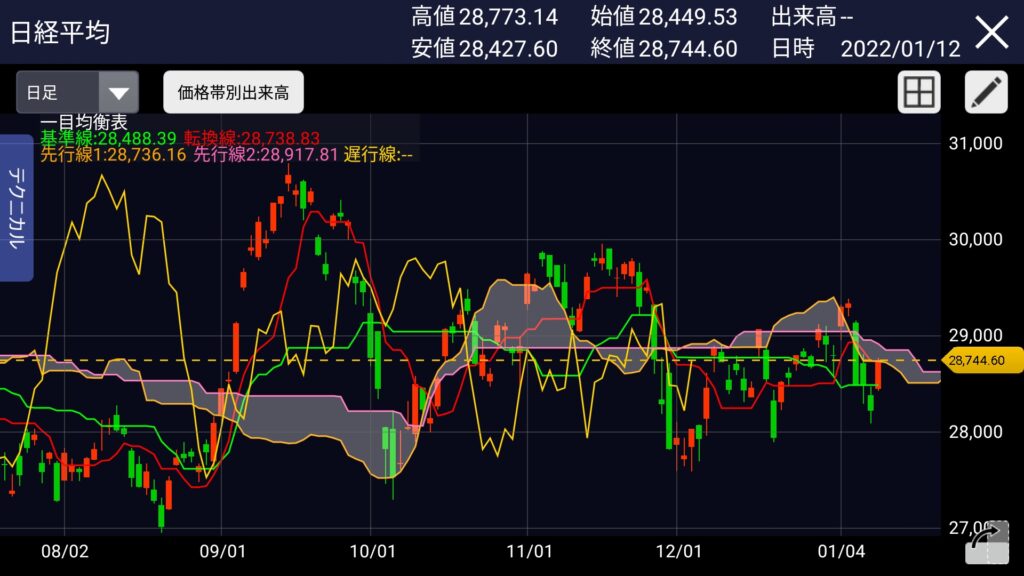

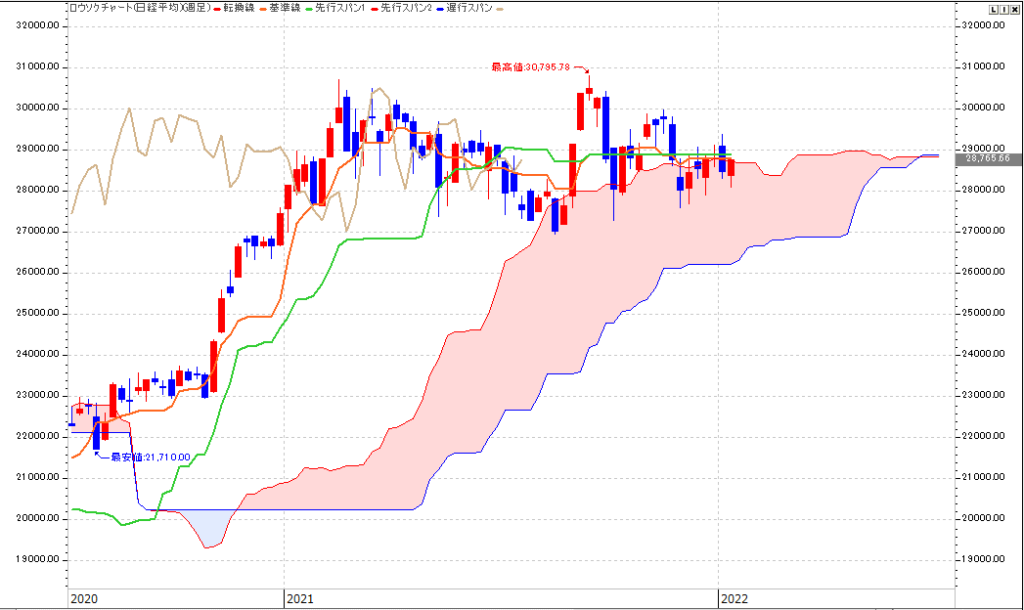

一目均衡表は、上記チャートに表示しているさまざまなラインで構成されるインジケーターです。

この一目均衡表のポイントを3点まとめると、次のようになります。

- 世界で使われている日本発祥のインジケーター

- 売り手と買い手の均衡が崩れて、相場が大きく動き出すのを捉える

- 5つのラインから過去、現在、未来の関係を読み取る

本記事では、一目均衡表の計算式から具体的な手法まで、あらゆる論点を網羅的に紹介していきます。

一目均衡表を深く知りたいという人は、ぜひ最後までチェックしてください。

目次

最強のテクニカル分析は?

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

一目均衡表計算式

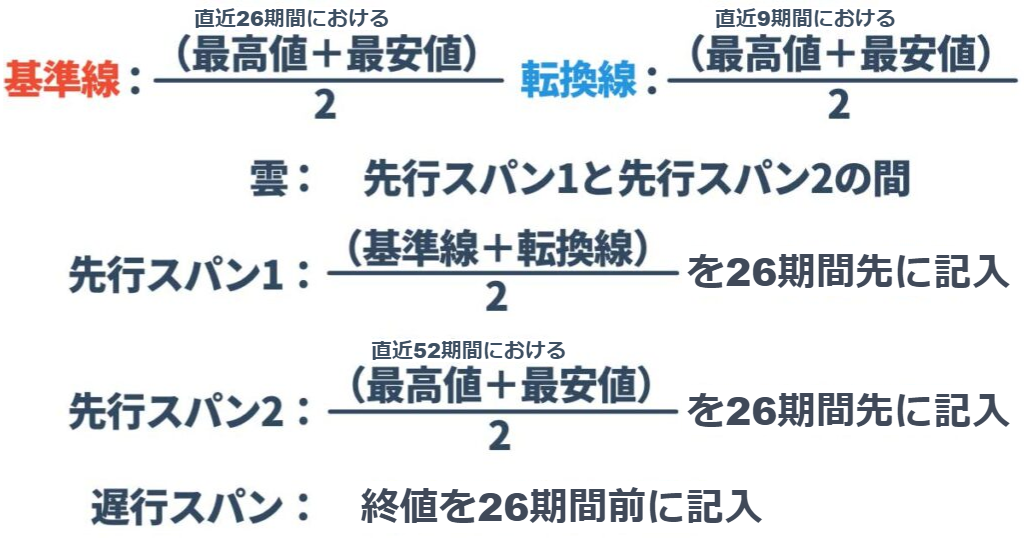

上の画像のように、一目均衡表は「基準線」「転換線」「先行スパン1」「先行スパン2」「遅行スパン」の5つのラインで構成されます。

先行スパン1と先行スパン2に囲まれている部分は、「雲」と呼ばれる重要なゾーンです。

それぞれのラインの計算式は以下の通りです。

基準線:(直近26期間における最高値+最安値)÷2

転換線:(直近9期間における最高値+最安値) ÷2

雲:先行スパン1と先行スパン2の間

先行スパン1:(基準線+転換線)÷2を26期間先に記入

先行スパン2 :(直近52期間における最高値+最安値)÷2を26期間先に記入

遅行スパン :終値を26期間前に記入

※計算期間は現在のローソク足を含めてカウントする。

インジケーターは、計算値をそのまま同じ時間に表示するのが一般的です。

しかし、一目均衡表の場合、先行スパン1、先行スパン2を未来にスライドさせて表示し、遅行スパンを過去にスライドさせて表示しています。

過去と未来にラインをスライドさせることで、過去と現在、現在と過去の関係を見られる点が、一目均衡表の面白いところです。

一目均衡表計算式の意味

それでは、一目均衡表の5つのラインが持つ意味について、1つずつ見ていきましょう。

基準線

基準線が意味するのは、直近26期間における最高値と最安値の半値です。

上の画像では基準線を赤太線で示していますが、その中の赤点が持つ意味をチャート上に描いています。

白い四角でローソク足が囲まれていますが、この四角は赤点の直近26期間のローソク足をピッタリ包むように描かれています。

そして、この白い四角の縦軸方向に真ん中の価格水準が赤点となっているわけです。

つまり、基準線は白い四角で囲まれた期間に取引されたレートの真ん中ということで、中期的な相場水準とみなすことができます。

また、相場の世界では経験則から、半値はトレンド発生時の押しや戻りの限界として意識されやすい水準です。

そのため、トレンド発生時において、基準線は調整時における限界ラインとしての意味合いも持つことになります。

転換線

転換線が意味するのは、直近9期間における最高値と最安値の半値です。

上の画像では転換線を青太線で示していますが、その中の青点が持つ意味をチャート上に描いています。

白い四角でローソク足が囲まれていますが、この四角は青点の直近9期間のローソク足をピッタリ包むように描かれています。

そして、この白い四角の縦軸方向に真ん中の価格水準が青点となっているわけです。

基準線と持つ意味はほぼ同じですが計算期間が9期間と短く、より短期的な相場水準を示すラインと言えます。

計算期間が短いため、基準線よりも相場を速いスピードで追いかけるように動きます。

雲(先行スパン1と先行スパン2)

上の画像では、雲を強調して表示しています。

雲は、先行スパン1と先行スパン2の間のゾーンで、もともとは「抵抗帯」と呼ばれていました。

先行スパン1

先行スパン1は上の画像において太緑線で示していますが、基準線と転換線の中値をそのローソク足を含む26期間先に表示したものです。

太薄緑線の中にある薄緑点に注目すると、赤点(基準線)と青点(転換線)の真ん中の価格水準を26期間先に記入されていることが分かります。

中期の基準線と短期の転換線の真ん中ということで、意味合いとしては短中期の相場水準を示したものと考えればいいでしょう。

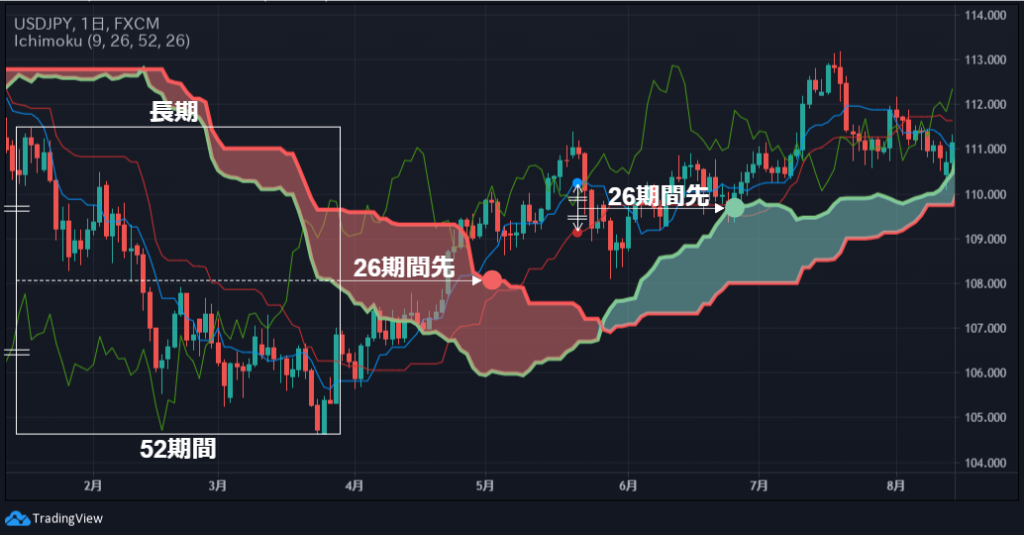

先行スパン2

先行スパン2は上の画像において太薄赤線で示していますが、直近52期間の最高値と最安値の半値をそのローソク足を含む26期間先に表示したものです。

白い四角でローソク足が囲まれていますが、この四角は薄赤点が記入された時点における直近52期間をピッタリ包むように描かれています。

そして、この四角の真ん中の価格水準を26期間先に記入したのが、薄赤点となっているわけです。

52期間のローソク足の真ん中の価格水準ということで計算期間が最も長く、長期的な相場水準を示したものということになります。

このことから、先行スパン1と先行スパン2に囲まれた雲は中短期から長期においてチャートが推移した中心となる範囲を意味していることが分かります。

雲の特徴

チャートは過去に取引が行われた金額を示しているため、この期間において取引した人のポジションはこの価格帯を中心に存在していると言うことができるでしょう。

これを26期間先に記入することで、将来において重たい相場になりやすいチャートの領域をあらかじめ予見しようとしたと解釈できます。

トレンドが発生しているとこのゾーンは広がり、雲が厚くなります。

この場合、このゾーンで取引した人のポジションが相場に大きく逆行されたまま取り残され、大きな相場のしこりとってより強い抵抗帯を作り出すことが想定されます。

抵抗帯の厚さは、薄ければそれだけ過去の相場のしこりが少なく、抵抗帯を抜けやすくなり、厚ければ過去の相場のしこりが多く影響を受けやすい。

日本テクニカル分析大全 p.378

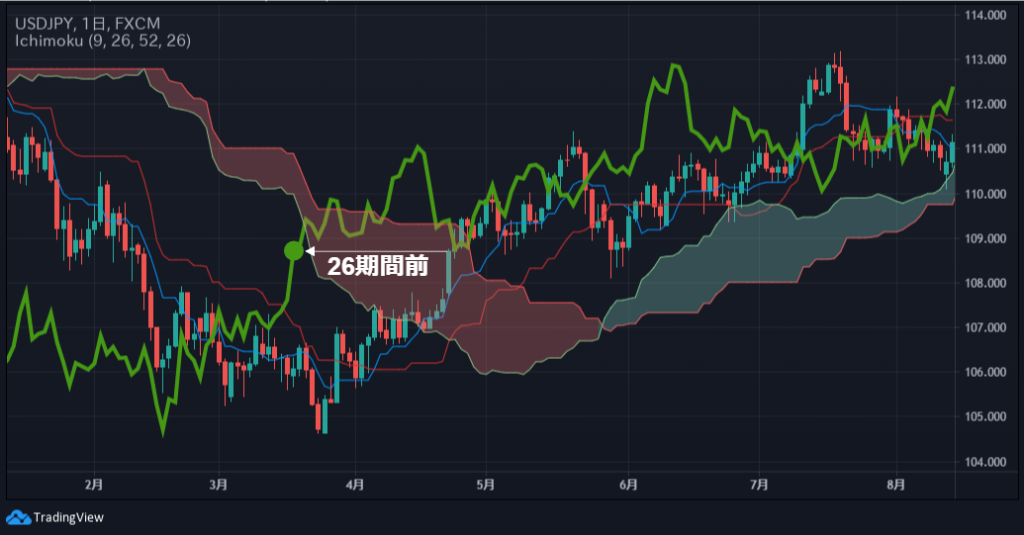

遅行スパン

遅行スパンは終値をそのローソク足を含む26期間前に表示したものです。

上の画像では遅行スパンを緑太線で強調して描いています。

この緑太線の中にある緑点に注目すると、その時点における終値を26期間前に移動させて記入されていることが分かります。

終値をそのままズラしただけのシンプルなラインですが、一目均衡表において最も重要なラインと言われることもあります。

遅行スパンは、チャートにおける終値と全く同じ動き方をするため、5本のラインの中で最も動きの速いラインです。

なお、過去と現在のチャートを比較する別のインジケーターに、「モメンタム」というものがあります。

パラメータを調整すれば、遅行スパンとほぼ同じ情報をサブチャート上に表示することも可能です。

一目均衡表を学べるオススメ本

→『FX 一目均衡表ベーシックマスターブック』のAmazon公式サイトはこちら

一目均衡表について学びたいなら、『FX 一目均衡表ベーシックマスターブック』がオススメです。

著者は、テクニカル分析に関して国際的な資格をもつ福永博之氏。

投資の入門書もこれまでに複数執筆しており、初心者にも分かりやすい説明に定評がある方です。

本書においても、基準線や転換線、一目均衡表の三大理論などを解説したうえで、「将来価格の予測にこれらをどう使うか」という具体的な活用方法についても、実際のチャートを使って丁寧に教えてくれます。

そのため初心者でも、一目均衡表を使った本格的なトレードがすぐに実践できるでしょう。

一目均衡表をマスターしたいなら、まずはこの一冊から始めてみてください。

一目均衡表を学べるYouTube動画

一目均衡表について動画で見たいなら、外為どっとコムの『これからはじめるFXテクニカル教室』がオススメです。

金融ジャーナリスト・経済評論家として活躍し、投資関係の書籍も多数出版している川口一晃氏が、一目均衡表について分かりやすく解説してくれます。

ラインや雲の役割も丁寧に説明してくれるので、この動画を見れば、すぐに一目均衡表を使いこなせるようになるはずです。

一目均衡表の一般的な使い方

一目均衡表は、相場の均衡が崩れて相場が動き出したところを捉えようとするインジケーターです。

相場は売り手と買い手の両者のいずれかが勝ち、いずれかが負けているかを知るだけで十分で、両者の均衡が破れたほうへ大きく動き、「相場の帰趨は一目瞭然である」との意味合いから「一目均衡表」と名付けられ(後略)。

日本テクニカル大全 p.375

均衡している状態では相場は動かず、均衡が崩れると相場は大きく動き出すという考え方がベースにあります。

相場は動くか動かないかのどちらかであり、動けば上げか下げかきわめて簡単である。

日本テクニカル分析大全 p.375

相場が動いている状態においては、一目均衡表における以下の位置関係からその方向性を判断することができます。

- 基準線と転換線

- 雲とチャート

- 遅行スパンとチャート

それぞれについて、詳細に説明していきます。

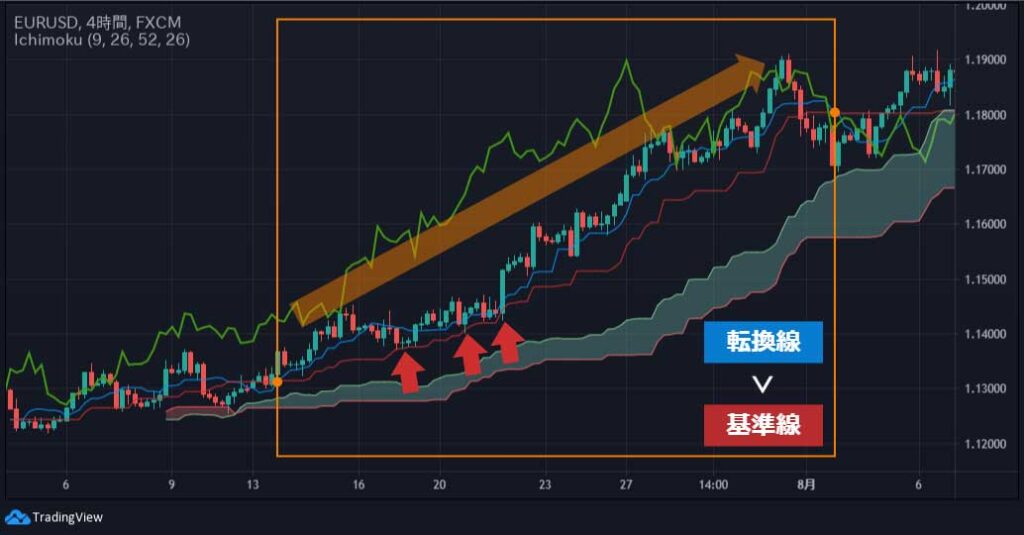

基準線と転換線

基準線と転換線の位置関係からは、以下のようにチャートの方向性を読み取ることができます。

- 基準線よりも転換線が上にあれば上昇トレンド

- 基準線よりも転換線が下にあれば下落トレンド

下の画像では、上昇トレンドにおける基準線と転換線の関係を示しています。

この画像の中でオレンジの四角で示しているのが、「基準線<転換線」となっている範囲です。

また、基準線と転換線が入れ替わったところ(四角における起点と終点)はオレンジ点で示しています。

この範囲において、チャートは明確な上昇トレンドとなっています。

ちなみに画像内の赤矢印は、上昇トレンドの中でチャートが調整した際に、基準線で跳ね返されていることを示したものです。

このように、基準線は調整時における限界ラインとして機能することがあることも確認することができます。

なお、この基準線と転換線の関係は、短期移動平均線と中期移動平均線の関係に似ています。

転換線を短期移動平均線、基準線を中期移動平均線と考えるとイメージしやすくなるかもしれません。

基準線と転換線に関するその他の法則

基準線と転換線については、以下のような法則もあるとされています。

- 現在値が基準線より上にあれば上昇トレンド、現在値が基準線より下にあれば下落トレンド

- 基準線が上方向を向いていれば上昇トレンド、基準線が下方向を向いていれば下落トレンド

- 上昇相場における押し目、下落相場における戻りの限界を示すのが基準線

- 強い上昇相場における押し目、強い下落相場における戻りの限界を示すのが転換線

以上を踏まえると、上昇相場においては、現在値>転換線>基準線という並びになりやすく、基準線は上方向を向いていることが分かります。

また、上昇相場でも調整局面がありますが、トレンドが継続している間は調整しても転換線が基準線を割り込むことはありません。

トレンドの勢いが強ければ、基準線よりも上に位置する転換線で調整が止まるとされています。

雲とチャート

雲とチャートの位置関係からは、以下のようにチャートの方向性を読み取ることができます。

- 雲よりもチャートが上にあれば上昇トレンド

- 雲よりもチャートが下にあれば下落トレンド

下の画像では、下落トレンドにおける雲とチャートの関係を示しています。

この画像の中でオレンジの四角で示しているのが、「雲>チャート」となっている範囲です。

また、ローソク足が雲を抜けたところ(四角における起点)と雲に入ったところ(四角における終点)はオレンジ点で示しています。

この範囲において、チャートは明確な下落トレンドとなっています。

さらに、雲が下方向にあるときは抵抗帯として上に跳ね返し、雲が上方向にあるときは抵抗帯として下に跳ね返す動きが多く見られます。

画像の中においても、赤矢印で示したところでチャートが雲に押さえ込まれる形になっています。

雲が厚ければ厚いほど、この抵抗帯としての力が強くなると考えられています。

雲のねじれについて

先行スパン1と先行スパン2が重なり雲の幅がなくなる部分を、「雲のねじれ」と呼びます。これは、上の画像において白い点で示した部分です。

上のチャートにおいて、この白い点のタイミングでチャートのトレンドが転換したり、急激な動きが発生したりしているのが確認できると思います。

こういった形で、雲のねじれが起こるタイミングでは相場の変化が起こりやすいとされていますが、決まったルールがあるわけではありません。

この2本の線(先行スパン1と先行スパン2)の「接近と交差」や、それぞれの線の「屈折点」、「水準」などは、いろいろな情報を発信する。しかし、これらには方程式がなく独自に研究し発見するしか手だてはない。

日本テクニカル分析大全 p.378

遅行スパンとチャート

遅行スパンとチャートの位置関係からは、以下のようにチャートの方向性を読み取ることができます。

- チャートよりも遅行スパンが上にあれば上昇トレンド

- チャートよりも遅行スパンが下にあれば下落トレンド

下の画像では、上昇トレンドにおける遅行スパンとチャートの関係を示しています。

この画像の中でオレンジの四角で示しているのが、「遅行スパン>チャート」となっている範囲です。

また、遅行スパンがチャートを抜いたところを白点で示しており、そのタイミングにおけるチャートの位置(四角における起点と終点)をオレンジ点で示しています。

この範囲において、チャートは明確な上昇トレンドとなっています。

遅行スパンは、現在のローソク足とその足を含めて26期間前のローソク足のどちらが上か下かを見るものです。

例えば、チャートよりも遅行スパンが上という位置関係は、26期間前のローソク足より現在のローソク足が上にある(直近26期間でレートが上昇した)ことを意味するため、上昇トレンドにあるというふうに解釈します。

ここで注意したいのは、遅行スパンは26期間先のローソク足の終値を表示したものだということです。

そのため、遅行スパンが示すチャートの方向性は、遅行スパンが表示されている時点(白点)ではなく、その26期間先の時点(オレンジ点)におけるものとなります。

これは分析する際に非常に間違えやすいポイントなので、遅行スパンを見る際はよく注意するようにしましょう。

なお、画像における左側の緑矢印で示したところでは、チャートに跳ね返されるように遅行スパンが強い上昇を見せています。

これが起こっているのはチャートが右側の緑矢印に位置しているときですが、このタイミングでチャートにも強い上昇が起きています。

このように、時としてチャートは遅行スパンを跳ね返すことがあるというのも、頭に入れておきたい性質の一つです。

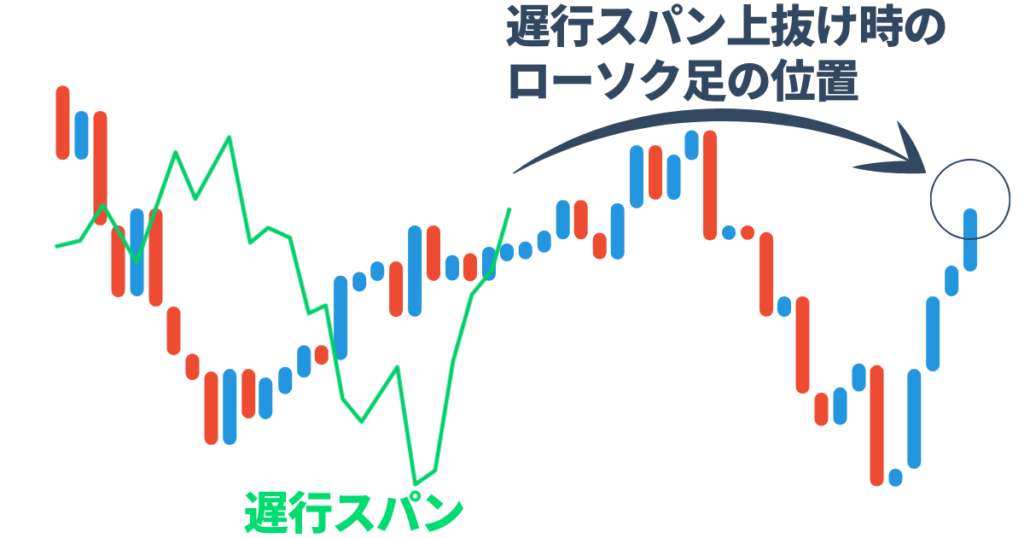

26期間先にズラすことについての補足

上のチャートにおいて遅行スパンがチャートを上抜けした際(1つ目の白い点)の両ラインの状況は、下の画像のようになっています。

この画像では、遅行スパンがチャートを上に抜けた瞬間を描いています。

これを見てみると、遅行スパンがチャートを上に抜けるタイミングでは、チャートは遅行スパンのそのローソク足を含めて26期間先にあります。

そのため、遅行スパンを使った分析をする際は、26期間先にズラして考えなければならないわけです。

最初に示したチャート画像を見てみると、白点の間において「遅行スパン>チャート」となっています。

しかし、実際にこの状況になっているのは26期間先のチャートのタイミングなので、チャートを中心に考えるとオレンジに囲まれた範囲内で「遅行スパン>チャート」となっていることになります。

チャートが白点の間にあるタイミングで「遅行スパン>チャート」になっているわけではないという点、勘違いしないようにしましょう。

慣れていてもうっかりしやすい注意ポイントです。

ちなみに、チャート画像で示した緑矢印では、チャートがサポートとなり遅行スパン(=26期間先のローソク足)が上方向に跳ね返されているように見えます。

これが起こったタイミングについても、チャート的にはやはり26期間先、つまり、2つ目の緑矢印ということになります。

一目均衡表の各ラインは、こういった形でサポートやレジスタンスとして機能するケースも見られますが、遅行スパンでチェックする際はに26期間先ということを意識するようにしましょう。

遅行スパンと他のラインのクロスについて

遅行スパンはチャートとだけでなく、他の4本のラインともクロスすることがあります。

その中に法則性が見つかることもあるため、よく観察しておきたいポイントです。

遅行スパンと他の4本の線との関係は多数の情報を提供すると同時に、相場の変化(放れ)をギリギリのところ(売り・買いの急所)で捉えようとするもので大いに研究(総合観察)し利用したいものである。

日本テクニカル分析大全 p.379

今後の動きを予測するのも有効

一目均衡表を使う際には、現時点での状態を見るのももちろん大切ですが、今後どのように変化するかを予測するのも大切とされています。

つまり、相場がどう動けば一目均衡表がどう変化するのかを意識することが有効です。

一目均衡表の変化としては、以下のような観点が挙げられます。

- 転換線がどちらの方向を向くようになるか

- 基準線がどちらの方向を向くようになるか

- 基準線と転換線の位置関係がどのようになるか

- 遅行スパンとチャートの位置関係がどのようになるか

こういった先読みもしながら一目均衡表を使うことを心がけることで、より有効な分析が可能となると考えられます。

これは、結果的に相場を観測することであり、一般的な「相場感」とは異なる「相場観」を持つことになる。(一目均衡表の開発者である)山人氏は「おおいに予測すべし」、「非常に大切で有効である」と述べている。

NTAA認定テクニカルアナリスト p.63

一目均衡表の設定値

一目均衡表のパラメータとしては、以下が挙げられます。

| パラメータ | 設定値 |

| 転換線の計算期間 | 9 |

| 基準線の計算期間 | 26 |

| 先行スパン2の計算期間 | 52 |

| 遅行スパンと先行スパンをスライドさせる期間 | 26 |

一目均衡表の骨格理論の1つに「時間論」というものがありますが、その中で相場の変化日を探る上で基本数値や対等数値といった重要な値が決まっています。

これは、開発者の一目山人が膨大なデータを研究を重ねた上で決めたものです。

上記のパラメータは、これらの重要な値に基づいて設定されています。

そのため、一目均衡表のパラメータは固定されており、基本的には調整することはありません。

ただし、最近では、一目均衡表が開発された頃は相場は週6日(1ヶ月の営業日数は約26日)で開いていたのに対し、現在は週5日(1ヶ月の営業日数は約22日)しか開いていないことから、パラメータを調整するべきという議論もあるようです。

海外では、これを考慮して7、22、44、22という設定値を使うケースも見られます。

この考え方に対しては、「そもそも基本数値の26は営業日数に基づいて決められたものではない」という反論も見られます。

どちらが正しいかは分かりませんが、パラメータを調整することが絶対に禁止されているわけではありません。

いずれにせよ、きちんとバックテストを行った上で実戦トレードに臨むことがとても大切と言えるでしょう。

他のトレーダーと差をつけるためのツールを紹介!

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

一目均衡表が示す売買ポイント

一目均衡表で一般的に使われる売買シグナルについて、チャート事例も交えながら見ていきましょう。

基本的には、相場の方向感が転換する以下のタイミングが売買シグナルと考えます。

- 基準線と転換線のクロス

- 遅行スパンとチャートのクロス

- チャートによる雲の突破

なお、トレンドが転換する場合、基本的には「基準線と転換線のクロス→遅行スパンとチャートのクロス→チャートによる雲の突破」という順番にシグナルは発生します。

タイミングが早いと小さなトレンドも捉えられる一方で細かいダマシが増え、タイミングが遅いと細かいダマシは減る一方で小さなトレンドを捉えられません。

個々のシグナルを単独で使ってトレードを行う場合には、この特徴を頭に入れておくことが大切です。

基準線と転換線のクロス

まずは、最もタイミングの早い基準線と転換線に注目したサインからです。

売買シグナルの具体的な条件は以下です。

- 転換線が基準線を上方向に追い抜き、かつ、基準線が上向きまたは横ばいであれば買い(好転)

- 転換線が基準線を下方向に追い抜き、かつ、基準線が下向きまたは横ばいであれば売り(逆転)

「基準線がどちらを向くか?」という条件も付け加わっているのがポイントです。

単に基準線と転換線がクロスするだけではないので注意しましょう。

遅行スパンとチャートのクロス

2つ目は、基準線と転換線のクロスの次に発生する遅行スパンとチャートのクロスです。

売買シグナルの具体的な条件は以下です。

- 遅行スパンがチャート上回ったら買い(好転)

- 遅行スパンがチャートを下回ったら売り(逆転)

なお、このシグナルが発生しているのは、遅行スパンとチャートがクロスしているところからそのローソク足も含めて26期間先のタイミングです。

遅行スパンとチャートがクロスしているところで、シグナルが起こっているわけではないので注意しましょう。

チャートによる雲の突破

最後は、最も発生するタイミングの遅いチャートによる雲の突破です。

売買シグナルの具体的な条件は以下です。

- チャートが雲を上方向に突破すると買い(好転)

- チャートが雲を下方向に突破すると売り(逆転)

トレンドが継続する状況では、雲は抵抗帯として押し目や戻りの調整の限界として、トレンド方向に相場を跳ね返す形で機能します。

逆に言うと、雲を突破したということはトレンドの大きな流れが転換したことを意味すると捉えることができるわけです。

三役好転、三役逆転

一目均衡表における3つの基本シグナルを見てきましたが、これら全てが揃う状態が三役好転、三役逆転と呼ばれる最も強いシグナルです。

三役好転は買いシグナルですが、具体的な条件は以下の通りです。

- 転換線が基準線を上方向に追い抜き、かつ、基準線が上向きまたは横ばい

- 遅行スパンがチャートを上回る

- チャートが雲を上方向に突破する

三役逆転は売りシグナルですが、具体的な条件は以下の通りです。

- 転換線が基準線を下方向に追い抜き、かつ、基準線が下向きまたは横ばい

- 遅行スパンがチャートを下回る

- チャートが雲を上方向に突破する

下の画像では、三役逆転が起こり大きな下落トレンドが発生したケースを示しています。

この画像を細かく見ていくと、まず青丸のところで「基準線>転換線」となり、続いて右側の緑丸のところで「遅行スパン>チャート」となり、最後に赤丸のところで「雲>チャート」となっています。

赤丸のところで3つの基本シグナル全てが揃う三役逆転が起こり、ここから強い下落トレンドが発生したという形です。

このように、3つの基本シグナルの全てが揃うと均衡が大きく崩れ、相場が一本調子で動く強いトレンドが発生することがあります。

なお、一目均衡表で想定しているトレンド転換が起こる際には、基本的に上から順番にシグナルが発生し、最終的に雲を突破するところで三役好転、三役逆転が完成します。

シグナルが発生する順番についても意識しておくといいかもしれません。

一目均衡表の本来的な使い方

一目均衡表の5つのラインの特性を活用する、売買シグナルを根拠とするといった形でも、取引を行うことは可能です。

しかし、それだけで取引をするのは、一目均衡表本来の考え方からすると早計とされるかもしれません。

準備構成

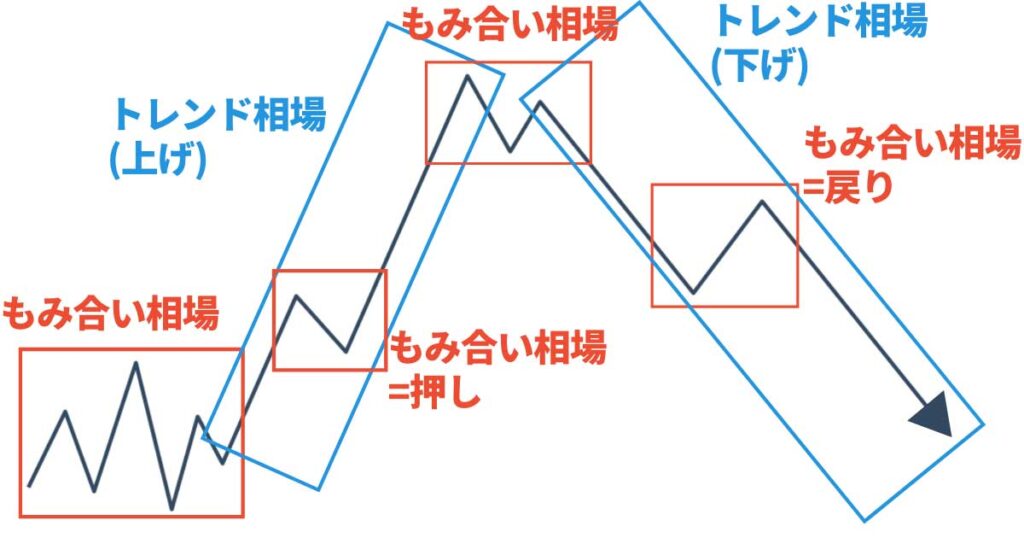

上の画像で示したように、相場ではもみ合い相場とトレンド相場が交互に起こります。

一目均衡表が開発された本来の目的は、もみ合いから抜け出してトレンドが発生するのを捉えることにあります。

トレンドが発生する際には、基本的に三役好転や三役逆転が起こります。

しかし、これらのシグナルが発生したからといって単純にトレンドが発生すると判断できるわけではないということは、意識しておかなければなりません。

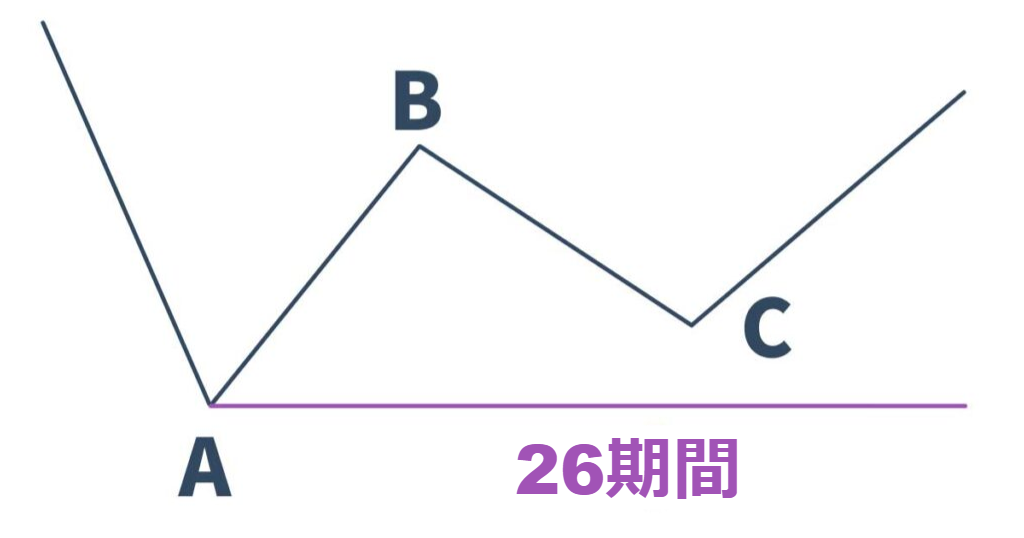

例えば、下落トレンドからもみ合いとなり上昇トレンドへと流れる場合、底入れパターンの1つに準備構成というものがあります。

準備構成とは上の画像にあるように、安値「A」をつけて以降、26期間にわたってこれを割らず二番底「C」を付け、上昇していくという形です。

底値圏におけるもみ合いにおいてこの形を作る中で、まずは基準線と転換線のクロス(好転)や遅行スパンとチャートのクロス(好転)が起こり、最終的に雲を突破して三役好転となったということで、ようやく買いの判断をするというのが理想的な形です。

この底入れパターンに入ったかどうかは、波動論や水準論、時間論という一目均衡表の骨格をなす3つの理論をベースにより深く検証する必要があります。

チャートに表示されるラインだけではなく、これらの理論も併せて使いながら大きなトレンドの発生を把握することで、一目均衡表をより有効に活用できるようになるかもしれません。

一目均衡表の注意点・懸念点

一目均衡表では、三役好転、三役逆転というシグナルを筆頭に、強いトレンド発生を把握することを目的としたインジケーターです。

これを踏まえて、一目均衡表を使う上で意識しておきたいポイントをいくつか挙げておきます。

売買シグナルの発生タイミングが遅い

上の画像は、三役好転や三役逆転がダマシになったケースを示したものです。

一目均衡表の三役好転、三役逆転は、トレンドが発生してからある程度の時間が経過してから発生するという性質があります。

そのため、安易に三役好転、三役逆転のシグナル発生だけを根拠にエントリーした場合、上の画像のようにトレンドがあまり伸びずに高値掴み、安値売りとなってしまうことがあります。

タイミングの遅い三役好転、三役逆転でエントリーする場合、強いトレンドが発生して大相場になる根拠を売買シグナル以外にもしっかり持っておきたいところです。

それが一目均衡表における波動論、水準論、時間論であれば理想的ですが、仮にそれ以外の観点からの分析でも問題ないでしょう。

なお、三役好転、三役逆転が狙い通り大きなトレンドにつながったとしても、やはり相場における天井や大底を取ることはできません。

しかし、相場格言に「頭と尻尾はくれてやれ」とある通り、天底を狙うこと自体があまり望ましくないことです。

相場の方向性が固まるのを確認してからエントリーするのは、むしろ正しいトレード方法と言えるでしょう。

もみ合い相場では別の見方が必要となる

一目均衡表の5つのラインから相場の方向感を把握する方法を紹介しましたが、これらは基本的に相場にある程度の動きがある場合のものです。

上の画像の黄色い四角で囲んだもみ合い相場を見てみると、一目均衡表の各ラインやチャートはクロスを何度も繰り返しており、相場の方向感を正しく読み取ることができません。

このように、もみ合い相場においては一目均衡表は機能しにくくなるわけです。

仮に同じ水準でのレンジ相場が長期間続くケースを考えてみると、計算式から考えると転換線と基準線と雲はレンジの真ん中で横ばいになってしまうでしょう。

このとき、それぞれのラインは相場の水準を示してくれますが、相場の方向感を読み取ることはできません。

このように相場が完全に均衡している状態においては、一目均衡表が持つ意味合いが変わってきます。

トレードをする際には、一目均衡表から何が読み取れる相場なのかをあらかじめ確認しておくことが大切です。

日足や週足以外で使えるか?

一目均衡表は、もともと日足や週足をベースに開発されたインジケーターです。

そもそも開発当時は現在のように価格の推移を秒単位で知ることはできず、あくまで日ごとに入手する情報を使って分析を行っていました。

このため、一目均衡表は日足や週足よりも短い時間足では使えないという意見もあるようです。

しかしながら、多くの人が一目均衡表をさまざまな時間足で活用しているという現実もあります。

パラメータの話と同じで正解は分かりませんが、自分自身でバックテストを行って確認した上で使用することが大切になるでしょう。

一目均衡表の成り立ち

考案者

一目山人(本名:細田悟一)

種類

トレンド系

歴史

一目均衡表は、1935年に都新聞(現東京新聞)の商況部部長だった細田が「新東転換線」として発表しました。

私設研究所を作り、7年もの歳月をかけて膨大なデータの研究を行って開発されたということです。

戦後、細田がペーネームを相模太郎から一目山人に改めた際に、「一目均衡表」の名前が付けられました。

当初は作り方が極秘にされていた一目均衡表ですが、1950年に「10年間は非公開とする」という約束のもとで友人3人に有償で伝授されます。

その後、1969年に『一目均衡表』が出版により一般公開され、1981年までに『一目均衡表 完結編』『一目均衡表 週間編』『わが最上の型譜』『一目均衡表 綜合編』『一目均衡表 綜合編 後編』『一目均衡表 真技能編』に全7冊が出版されています。

豆知識

一目均衡表を使う上で、もみ合い相場とトレンド相場を判別するのは大切です。

これを判断するには、基準線と転換線とチャートに注目するのがポイントです。

例えば、上昇トレンドが継続している状態であれば、チャートが基準線や転換線は基本的に交わることはなく、チャート>転換線>基準線という並び方をします。

これを逆に考えると、チャートと基準線、転換線が交わっているような状態になれば、もみ合い相場になったと判断することができます。

ちなみに、他のラインも含めて見ていくと、上昇トレンドが継続している状態であれば、5つのラインは遅行スパン>チャート>転換線>基準線>先行スパン1>先行スパン2という並び方をします。

このような特性を踏まえて一目均衡表を見ていくと、もみ合い相場からトレンド相場への移行を予測しやすくなるかもしれません。

一目均衡表が使えるFX/証券会社

一目均衡表は、以下のFX会社、証券会社、仮想通貨取引所で使用できます。

FX会社

- DMM FX

- GMOクリック証券

- 外為オンライン

- LINE FX

- SBI FXトレード

証券会社

- SBI証券

- 楽天証券

- 松井証券

仮想通貨取引所

- bitFlyer

- Coincheck

- GMOコイン

- DMM Bitcoin

- bitbank

一目均衡表を各社のアプリで表示

DMM FX

Trading View

SBI証券

MT5