サイクル分析|相場で繰り返される周期に注目し展開を予測

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

要するに、サイクル分析とは

- 相場において繰り返される波の周期に注目して、これからの展開を予測する分析方法

- チャートの縦軸(価格)に注目するテクニカル分析が、チャートの横軸(時間)に注目するのが大きな特徴

- 高い精度の予測を行うよりも、相場の全体的な環境認識を行うのに向いている

目次

サイクル分析の概要

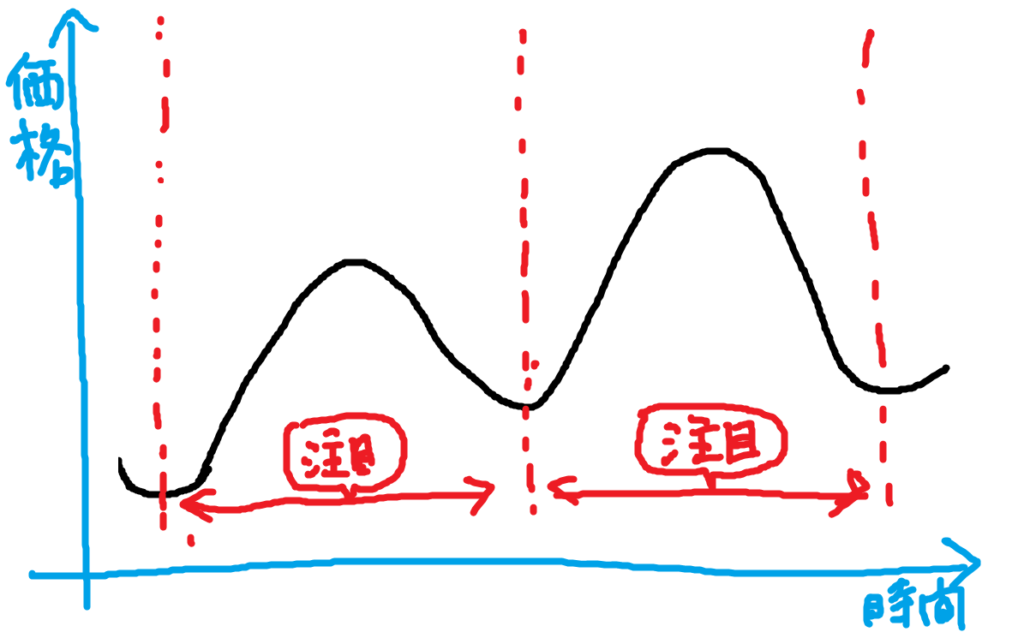

サイクル分析では、上の画像で示しているように相場において繰り返される上下動の波に注目して分析を行います。

多くのテクニカル分析ではチャートの縦軸(価格)を中心に分析を行うのに対して、サイクル分析はチャートの横軸(時間)を中心に分析を行うところが特徴です。

簡単に言ってしまうと、相場の波には一定期間で上下を繰り返すサイクルが観測されることがあり、それをあらかじめ認識しておくことで天井や底が予測しやすくなるというイメージです。

また、波の周期を踏まえて、現在が波の上下動におけるどの段階に位置するのかが分かれば、相場の方向性を把握することもできるでしょう。

もちろんサイクル分析によって、相場における天井や底を100%予測することができるわけではありません。

しかし、大きな流れを把握しやすくなるため、トレード戦略を立てていく上で役立つことが少なくないでしょう。

では、ここからはサイクル分析のより具体的な内容について、細かく見ていきましょう。

チャートでサイクルを確認する方法

サイクル分析を行うためには、チャートから相場における上下動の波を見極める必要があります。

しかし、これは簡単なようで意外と難しく感じるかもしれません。

例えば、上のチャート画像からも上下動は確認できると思いますが、どれを相場の周期と捉えればいいのか判断するのが意外と悩ましいのではないでしょうか。

そこで、まずはサイクル分析をする上での基本として、チャートからサイクルを確認する方法について簡単に紹介していきます。

ここで紹介するのは、以下の2つの方法です。

- 高値と安値を目視でつなぐ

- トレンドを取り除いて確認する

では、それぞれ丁寧に見ていきましょう。

高値と安値を目視でつなぐ

まず、最もシンプルなのが、チャートを目視して高値と安値を見極めて、高値と安値を交互につないでいく方法です。

上の画像では、目線の大きさを変えて白いラインと青いラインの2パターンでサイクルを確認しています。

白いラインは大きなサイクルを見極めており、チャート全体における最高値と最安値をつなぎ、その中の上下動は無視している形です。

大きなサイクルを確認することで相場全体の流れが見やすくなるので、「大きなサイクル→小さなサイクル」の順にサイクルを確認するのがおすすめです。

続いて青いラインでは、大きなサイクルの中にある細かい上下動にスポットを当てて、その中での高値と安値をつないでいっています。

このように高値と安値をつなぐことで、ローソク足ごとの細かい動きに惑わされることなく、サイクルを見極めやすくなるでしょう。

なお、実は上記のチャートでは手を使わずに、ZigZagというツールを使って自動でラインを引いています。

この便利なZigZagについては以下の記事で詳細に説明しているので、興味のある人はぜひチェックしていただければと思います。

トレンドを取り除いて確認する

相場のおけるサイクルは冒頭の概要図のように平らな波形ではなく、サイクルを作りながらも上方向や下方向にトレンドを描きながら推移していきます。

このトレンドを除去することで、サイクルをより見極めやすくすることが可能です。

上の画像では、メインチャートに青ラインで20日移動平均線を、サブチャートに赤ラインで20日移動平均乖離率を表示しています。

移動平均線はトレンドの方向性を示したものですが、チャートと移動平均線の距離に増減を示す移動平均乖離率は、チャートの動きから移動平均線が示すトレンドを除去することができます。

この移動平均乖離率を注目して見ることで、トレンドの影響を除去して、サイクルの周期がより明瞭にチェックすることができるでしょう。

その他にも、TradingViewの回帰トレンドという描画ツールを利用すると、上の画像のように指定した区間の回帰直線(中心の赤いライン)が自動で描画されます。

この回帰直線を中心にチャートの動きを見ることで、トレンドの影響を除去してサイクルを確認することができるようになります。

サイクル分析においては、このような形でトレンドを除去する工夫を取り入れると、サイクルを見極めやすくなるかもしれません。

サイクルの定義と原則、特性

チャートからサイクルを見つけることができたら、それを適切に分析していくことが大切です。

続いて、サイクルの基本となる定義やサイクルが持つ特徴などについて説明していきます。

サイクルの定義

サイクルの形状は、次の3つの条件によって定義されます。

| 条件 | 意味 |

| 周期 | 相場における波の底(安値)から次の底までの期間 |

| 振幅(しんぷく) | 相場における波の底から天井までの高さ |

| 位相(いそう) | 前回の波の底から現在までの期間 |

相場におけるサイクルで特徴的なのが、1つのサイクルを波の底を起点として次の底までと見る点です。

上昇トレンドが始まってからそれが終わるまでというイメージですね。

周期は、この1つのサイクルがどのぐらいの期間なのかを示しています。

また、振幅はサイクルにおける底から天井までの値幅を指し、大きければ大きいほど強いトレンドが起こったことになります。

最後に位相は、サイクルが始まってから現在までどれぐらいの期間が経過したかを指すものです。

サイクルは、底から上昇トレンドが発生し、天井を付けてから下落トレンドとなり底を付けるという流れですが、位相からはこのうちのどの局面に当たるかが読み取れます。

チャートでサイクル分析を行うに当たっては、これらの3つの値を明確にしておくところから始めるようにしましょう。

ハーストの8原則

ハーストの8原則とは、“サイクル分析に数学的・物理学的モデルを採用した先駆者”であるJ・M・ハーストが提唱した相場のサイクルに見られる特徴です。

8つの原則の内容は以下の通りです。

- 普遍性の原則

- 循環性の原則

- 総和の原則

- 調和性の原則

- 同時性の原則

- 比例制の原則

- 名目性の原則

- 多様性の原則

サイクル分析においては、これらの特徴をしっかり理解しておくことで、相場の環境認識をより的確に行えるようになるでしょう。

では、それぞれの原則について詳細に見ていきましょう。

普遍性の原則

株式や商品、通貨など、さまざまなものを対象とする市場が存在しますが、これらの市場おいて見られるサイクルの周期が一致することがあります。

これが普遍性の原則と言われる特徴で、例えば、全く別の市場においても天井や底が同じタイミングで訪れるといったことが起こるわけです。

テクニカル分析を行う際は、分析対象のチャートを集中的に分析することが多いかもしれません。

しかし、この普遍性の原則を踏まえると、異なる分析対象であってもサイクル分析をすることで有用な情報が得られることがあるかもしれません。

循環性の原則

循環性の原則とは、チャートは底から上昇して天井を付け、その後は下落して再び底を付けるというサイクルを循環的に繰り返すという原則のことです。

これはサイクル分析の最も基本となる部分で、サイクルに定義付けはこの原則に基づいていると言ってもいいでしょう。

なお、このサイクルについては、以下のようなことが言えます。

理想的には、上下・左右に対照的で、無限に続く振動として表すことができる。

NTAA認定テクニカルアナリスト P.53

もちろんこれは理想的なサイクルの話であって、現実的にはズレが生じることがほとんどです。

とはいえ、多少のズレを許容するのであれば、サイクルの周期を踏まえて前回の底から次回の天井が来るタイミングを推測することができるわけです。

また、位相と周期を考えれば、現在はサイクルのどの段階なのかが分かり、今後の相場展開を予想しやすくなるでしょう。

総和の原則

チャートの形状が非常に複雑で、一見してサイクルが見つけられないようなこともあるかもしれません。

しかし、そういった複雑な動きであっても、複数の単純なサイクルに分解することが可能です。

このように、全てのチャートは複数の単純なサイクルを足し合わせたものと考えるのが、総和の原則です。

サイクル分析を行う際には、大小さまざまなこれらのサイクルを分解し、どのサイクルに着目するのかを明確にしておくことが有効となります。

同時性の原則

総和の原則で触れたように、1つのサイクルには複数のサイクルが含まれています。

この複数のサイクルは周期も異なるわけですが、同じタイミングでサイクルにおける底を付ける傾向が見られます。

これが、同時性の原則と言われるものです。

さまざまなサイクルを見極める際には、底を起点として考えることで整理しやすくなることがあります。

調和性の原則

調和性の原則とは、チャートにおけるサイクルは整数倍の関係になりやすいというものです。

例えば、ある分析対象のチャートで周期が20日のサイクルが起こっていたら、次のサイクルは同じ20日周期以外に、10日や40日といった周期になりやすいということです。

これを踏まえると、前回のサイクルの周期と今回のサイクルの起点(前回の相場の底)が明確することで、今回のサイクルがどこで終わるかの予測ができるようになります。

この予測ができれば、サイクル後半における下落がどこで底打ちして上昇へと転じていくのか、相場の流れが切り替わるタイミングを読むことが可能となるでしょう。

比例性の原則

比例制の原則は、サイクルの周期の長さと比例して、振幅が大きくなっていくという傾向を示しています。

例えば、20日周期のサイクルの振幅と比べると、40日周期のサイクルの振幅は倍の値幅になりやすいということです。

この原則を利用すれば、サイクル分析からも価格に関する有用なヒントが得られることがあるかもしれません。

名目性の原則

名目性の原則とは、異なるさまざまな市場であっても、共通的に確認される有効なサイクルがあるというものです。

ハーストが提唱したのは、以下の周期のサイクルです。

5日、10日、20日、40日、80日、20週、40週、18ヶ月、54ヶ月、9年、18年

大小さまざまなサイクルがありますが、多くの場合、調和性の原則が確認されています。

分析対象が何であるかに関わらず、サイクル分析を行う際には、まずは上記の周期を意識するところから始めるといいでしょう。

多様性の原則

多様性の原則とは、ここまでで紹介してきた原則が必ずしも全てのサイクルに当てはまるわけではないということを示した原則です。

もちろんそれぞれの原則はサイクルによく見られる傾向ではあります。

しかし、サイクルは多様な形をしており、画一的に決まるわけではないということにも留意するようにしましょう。

サイクル分析を行う際には、ここで紹介した原則を頭に入れながらも、それを絶対的なものとして信じすぎないことが大切です。

サイクルの移転

理想的なサイクルは、サイクルの底→天井→底という流れの中で、天井が真ん中に位置する左右対称の形をしています。

しかし、常にこういった理想的な形のサイクルになることはあまりなく、天井が左右いずれかに移動するのが通常です。

この天井が左右にズレる現象のことを、移転(トランスレーション)と呼びます。

移転には、天井が左右のどちらにズレるかによって以下の2種類に分けられます。

- 右方移転(ライト・トランスレーション)

- 左方移転(レフト・トランスレーション)

このいずれの移転が起こっているかによって、相場の状況を読み取ることが可能です。

では、それぞれ見ていきましょう。

右方移転

右方移転は天井がサイクルの中心より右側に移動することで、上昇トレンドにおいてよく見られます。

上昇トレンドでは下落する値幅よりも上昇する値幅の方が大きくなります。

そのため、比例性の原則を踏まえると下落する期間よりも上昇する期間の方が長くなり、右方移転が起こりやすくなるわけです。

上の画像では、上昇トレンドを描いているチャートの高値と安値をつないだラインを引き、サイクルを分かりやすくしています。

これを見てみると、ほとんどのサイクルにおいて右方移転を確認することができます。

このように、上昇トレンドにおいては右方移転が起こりやすいわけです。

左方移転

左方移転は天井がサイクルの中心より左側に移動することで、下落トレンドにおいてよく見られます。

こちらも比例性の原則を踏まえると、理解しやすいでしょう。

上の画像では、下落トレンドを描いているチャートにサイクルを示すラインを引いています。

見ての通り、下落トレンドが始まってからは左方移転が続いていることが分かります。

このような形で、下落トレンドにおいては左方移転が起こりやすいと言えるでしょう。

相場の方向性を判断に用いる

サイクルがどちらに移転しているのかを意識することによって、現在は上昇トレンドなのか下落トレンドなのか、相場の方向性を判断しやすくなります。

つまり、右方移転が続いていれば上昇トレンド、左方移転が続いていれば下落トレンドにある可能性が高いということです。

また、上昇トレンドにおいて右方移転が続く中、左方移転が発生すれば、上昇トレンドが弱まっており、下落トレンドへと転換する可能性を意識することになります。

このような形で、トレンド転換を予測することも可能です。

ただし、サイクルの移転は絶対というわけではなく、上昇トレンドで左方移転が起こったり、下落トレンドで右方移転が起こったりすることもあります。

相場の方向性を判断する根拠の一つとして取り扱い、他の分析方法と併せて利用するようにした方がいいでしょう。

景気循環のサイクル

景気循環とは、好景気と不景気の波が交互に訪れることを指します。

好景気においては、企業の売上は拡大し、従業員への給与も増え、その結果、消費者も積極的にお金を使うことができます。

企業はさらなる売上拡大を目指して、価格を上げたりモノの供給を増やしたりしていくでしょう。

しかし、価格が上がれば消費者の購買力は落ちますし、供給力が増えてればモノが余っていくことになり、この流れはいつか限界が来るはずです。

限界が来ると、企業の売上は減少し、これまでとは逆の不景気になる流れが生まれていきます。

また、不景気の流れもいつまでも続くわけではありません。供給力が減ればモノが売れやすい環境ができるので、企業が売上を拡大しやすくなり景気回復へと推移していくはずです。

あくまで大まかなイメージですが、こういった形で景気は循環していきます。

より細かく見ると、景気循環には技術革新や建築物の需要、設備投資、在庫投資などの要因が絡んでおり、それらの周期に景気サイクルが影響されます。

では、要因ごとに見られる景気の波について具体的に見ていきましょう。

コンドラチェフの波

コンドラチェフの波は、1925年にロシアの経済学者であるニコライ・D・コンドラチェフによって提唱されました。

「長期波動」とも呼ばれ、周期が約50年という非常に長期間にわたる景気のサイクルで、より細かく分けると以下のような形です。

約20年間の拡大局面(力強い成長)、約10年の高原状態(良い時代)、約20年の後退局面(社会的不安)からなる。

NTAA認定テクニカルアナリスト P.61

このサイクルの大きな要因は技術革新にあるとされています。

例えば、何かの分野で画期的な技術革新が起こると、それに関する新しい製品・サービスが生まれて景気が拡大していくでしょう。

しかし、その新しい製品・サービスもいずれは飽和状態となり、景気が後退していく局面に入っていくというイメージです。

具体的な技術革新としては、以下を参考にしてみてください。

●第1のサイクル:1780~1840年代/蒸気機関、紡績機

man@bow「世界経済の大きな流れをつかむには、どのような点に着目すればいいですか?(後編)」

●第2のサイクル:1840~1890年代/鉄道、鉄鋼

●第3のサイクル:1890~1940年代/自動車、電気、化学

●第4のサイクル:第2次大戦後~1990年代/石油化学、電子、原子力、航空宇宙

●第5のサイクル:1990年代~現在/デジタル、ネットワーク、バイオテクノロジー

コンドラチェフの波は非常に長期なものなので、個々のトレードに直接つなげられることは多くないかもしれません。

ただ、私たちがどういう環境にいあるかを理解する上で、しっかり頭に入れておくべき知識と言えるでしょう。

クズネッツの波

クズネッツの波は、1930年に米国の経済学者であるサイモン・クズネッツにより提唱されたサイクルです。

クズネッツの波の周期は約20年で、「準長期波動」とも呼ばれます。

また、「建築循環」と呼ばれることもあり、その要因は建物や施設などの建て替えと考えられています。

建物や施設などは建築されてから約20年で建て替えや大規模な修繕が行われるため、建物の建築ラッシュがそのぐらいの周期でやってくるというイメージを持つといいでしょう。

ジュグラーの波

ジュグラーの波は、1862年にフランスの経済学者であるクレマン・ジュグラーが提唱したサイクルです。

ジュグラーは、米国・英国・フランスのデータを分析して、7~10年周期で恐慌が起こっていることを発見しました。

この発見がきっかけとなり、その後、景気循環の研究はより進んで行くことになります。

ジュグラーの波の要因は「中期波動」とも呼ばれますが、主に企業の設備投資にあると考えられています。

企業の設備の耐久年数は約10年のものが多く、好景気で設備投資が大きく伸びると、その10年後に入れ替えの投資が集中しやすい、というイメージです。

キチンの波

キチンの波は、1923年に米国の経済学者であるジョゼフ・キチンなどにより提唱されました。

「短期波動」とも呼ばれるこの波は、周期が約40ヶ月と比較的短くなっています。

戦後の高度経済成長期における日本では好景気が何度かありましたが、例えば神武景気や岩戸景気はこのキチンの波として確認することができます。

他の景気循環に比べて最も短い周期であり、トレード上も最も取り扱いやすいサイクルと言えるかもしれません。

キチンの波が起こる要因は企業の在庫投資にあるとされています。

好景気時には企業はモノが在庫を増やそうとし、やがては在庫が余る状態となり今度は在庫を減らすようになり、景気が悪化していきます。

今度はやがて在庫が不足している状態となり、企業は再び在庫を増やそうとするようになるでしょう。

こういった在庫投資のサイクルが約40ヶ月の周期で繰り返されており、短期的な景気の動向の決定要因になっていると考えられるわけです。

サイクル分析を学べるオススメ本

→『市場サイクルを極める 勝率を高める王道の投資哲学』のAmazon公式サイトはこちら

サイクル分析について書籍で学ぶなら、『市場サイクルを極める 勝率を高める王道の投資哲学』がオススメです。

この書籍では、トレーダーがどのようにサイクルを認識し、評価し、対応すべきかについて丁寧に解説されています。

著者のハワード・マークス氏は、運用資産1200億ドル以上を誇るオークツリー・キャピタル・マネジメントの共同会長兼共同創業者です。

あのウォーレン・バフェット氏をはじめ、世界中の投資家から信頼されています。

そんな著名な投資家によるサイクル分析の本として、この本も多くのトレーダーに支持されているのです。

この本を読めば、初心者でも相場の状況を的確に読み解き、流れに沿ったトレードによって資産を増やせるでしょう。

サイクル分析の注意点、懸念点

サイクル分析について、さまざまな角度から解説を行っていきました。

ここで、トレードにおいて実際にサイクル分析を活用していく上での、注意点や懸念点についても説明しておきます。

高精度な予測は難しい

もし上下左右に対称な理想的なサイクルであれば、天井や底がいつ起こるのか、どの価格になるのかを高い精度で予測することができます。

しかし、実際の相場におけるサイクルは理想的な形状を取ることはほとんどなく、周期や振幅はズレていくのが通常です。

例えば、40日周期のサイクルのある相場において、実際に起こるサイクルは35日かもしれないし、45日かもしれないわけです。

仮にサイクルの認識が正しくできていた前提でも、予測を行う上で一定のブレ幅がどうしても起こってしまいます。

そのため、相場においてサイクル分析によって正確に天井や底を予測して、直接的なトレード根拠とするというのはあまり現実的とは言えないでしょう。

なお、既に紹介したようにトレンドを除去したり、相場における複数のサイクルを分離したりすることなどで、上下左右が対称に近いトレンドを抽出することもできるかもしれません。

ただ、そういった複雑なことを行おうとするとより難しい分析が必要となるため、実践する上でのハードルが高くなってしまいます。

このようなことからも、サイクル分析はトレードタイミングを決める手法として直接的に利用するには、やはり向いていないところがあるわけです。

根拠が明確ではない

景気循環に関しては、なぜそのサイクルが起こっているかという部分について、学問的な共通理解ができているものもあります。

しかし、そういった根拠が明確に説明されているわけではないサイクルも多く、信頼性という意味では弱いところがあります。

そのため、サイクル分析だけを理由にトレードの判断を行うのは、少し心許ないと考えた方がいいでしょう。

とはいえ、サイクル分析を使うことで、相場全体の流れが見えてくるという大きなメリットがあります。

トレードの判断を行う部分について直接役立てるのは難しいですが、相場の環境認識を行うところでは大いに役立つことがあるはずです。

そういった形でサイクル分析を利用した上で、細かいところやトレードの最終判断は他のテクニカル分析に委ねるという形がバランスが良いかもしれません。

サイクル分析を何に使うか、使いどころを意識しながらトレードに役立てていただければと思います。

サイクル分析の成り立ち

テクニカル分析の元祖であるダウ理論は19世紀後半に構築された相場理論ですが、この中でもすでに景気が循環するということは前提としてあったとも考えられます。

20世紀に入って生まれたエリオット波動理論では、相場を上昇波動と下落波動で捉えておりサイクルがより強く意識されています。

1941年には、米国の商務省の経済アナリストであるエドワード・デューイを中心に、サイクル研究財団が設立され、経済学に限らず幅広い分野でサイクルに関する研究が進みました。

1970年には、本記事で紹介した「ハーストの8原則」を提唱したJ・M・ハーストが、サイクル分析書を出版しています。

ハーストは、サイクル分析に数学的・物理学的モデルを採用しており、その後の分析にも影響を与えました。

サイクル分析をテクニカル分析と融合させていったのが、ウォルター・ブレザートです。

1991年に出版された彼の著書では、各種オシレーター系インジケーターとサイクルの周期の関係について検討されています。

そのブレザーとのもとでサイクル分析を学んだレイモンド・メリマンは、ブレザードの議論を進めて「メリマンサイクル」を提唱しました。

現在でもサイクルに関する研究は盛んに行われており、これからの発展が期待されます。

豆知識

相場におけるサイクルとして、理由は分からないけれど経験的に知られているもの(アノマリー)があります。

このアノマリーとして知られているサイクルについて、いくつか紹介しておきます。

セルインメイ

相場においては、1年間の中で見られる季節的な変動というものがあります。

その有名なものの一つとして挙げられるのが、米国の相場格言にある「セルインメイ(Sell in May)」です。

ちなみに、これの全文は以下の通りです。

Sell in May and go away. But remember to come back in September.

(5月に売り逃げろ。しかし、9月に戻ってくるのを忘れるな。)

これは、5月以降は株式市場が調整局面に入り下落することが多いという経験則に基づいています。

株式投資は11~1月が最良の、7~9月が最悪の時期とされている。

NTAA認定テクニカルアナリスト P.64

こういったサイクルが起こる決定的な根拠が明確にされているわけではありませんが、セルインメイは非常に広く知られています。

これは1年間の中での傾向ですが、1ヶ月の中、1日の中でも傾向について研究してみると面白い発見ができるかもしれません。

大統領選サイクル

米国では大統領選挙が4年ごとに行われますが、この4年で区切った中で見られる相場の傾向が大統領選サイクルです。

4年周期ということで、キチンの波の周期(約40ヶ月)にも近いところがあります。

大まかなサイクルの中身としては以下のようなイメージです。

一般的に任期前半の2年間は株価低調、任期後半の2年間。

NTAA認定テクニカルアナリスト P.65

このサイクルの背景には、大統領は任期の後半になると次の選挙を見据えて、例えば減税など、有権者に評価されやすい政策を実施しやすくなることがあると考えられています。

逆に、例えば増税などの有権者の評価が下がりやすい政策については、任期の前半に実施されやすいというわけです。

干支の相場格言

日本においては、干支ごとにその年の相場がどう動く傾向があるかを示す格言があります。

この格言に従うと、12年周期でのサイクルが見られるということになるでしょう。

格言の内容をまとめると以下の表のようになります。

| 干支 | 格言 | 日経平均株価の平均騰落率(※) |

| 子(ね) | 繁盛 | 23.7% |

| 丑(うし) | つまずき | ▲7.0% |

| 寅(とら) | 千里を走る | 2.3% |

| 卯(う) | 跳ねる | 16.9% |

| 辰(たつ) | 天井 | 27.8% |

| 巳(み) | 天井 | 12.4% |

| 午(うま) | 尻下がり | ▲4.5% |

| 未(ひつじ) | 辛抱 | 7.2% |

| 申(さる) | 騒ぐ | 7.9% |

| 酉(とり) | 騒ぐ | 14.7% |

| 戌(いぬ) | 笑い | 5.1% |

| 亥(い) | 固まる | 16.6% |

干支ということで占いに近いところもあり、これをうのみにするのは少し危ないかもしれません。

ただ、こういった格言を知っている投資家が多いことを踏まえると、知識としては持っておいた方がいいとも言えるでしょう。

用語

- サイクル

- チャート

- 天井

- 底

- 高値

- 安値

- トレンド

- ZigZag

- 移動平均線

- 移動平均乖離率

- 回帰トレンド

- 周期

- 振幅

- 位相

- ハーストの8原則

- 普遍性の原則

- 循環性の原則

- 総和の原則

- 調和性の原則

- 同時性の原則

- 比例制の原則

- 名目性の原則

- 多様性の原則

- 右方移転

- 左方移転

- 景気循環

- コンドラチェフの波

- クズネッツの波

- ジュグラーの波

- キチンの波

- ダウ理論

- エリオット波動理論

- セルインメイ

- 大統領選サイクル

- 干支の相場格言