扶養内だとiDeCoは意味ない?専業主婦(夫)やパートで働く人の節税効果を解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

- 扶養内で働く主婦(夫)はiDeCoを始める意味がないって本当?

- iDeCoを始めると103万円を超えて稼げるって聞いた

- 主婦(夫)にとってのiDeCoを始めるメリットが知りたい

iDeCoは掛金の全額所得控除や運用益の非課税、受取時の税制優遇が魅力の制度です。しかし収入の少ない扶養内で働く主婦(夫)は、所得控除のメリットを活かせないため、iDeCo を始める必要はないとの意見を耳にすることがあります。

扶養内で働く方であっても年収によっては、所得控除によって、収入を増やしつつ税負担を軽減可能です。

この記事では扶養内の主婦(夫)がiDeCo を始める メリット・デメリット、節税できる金額、オススメの商品や証券会社について解説します。

自分名義の老後資金をiDeCoで作りたい方は、参考にしてください。

目次

扶養内の主婦(夫)でもiDeCoはやるべき!4つのメリット

扶養内で働く主婦(夫)であってもiDeCo始めるメリットは以下の4つです。

- 所得控除を受けられる

- 運用益が非課税になる

- 将来受け取る際に税制優遇される

- 自分名義の退職金・年金を積み立てられる

所得控除を受けられる

iDeCoの所得控除を活用することで、103万円といった年収の壁を超えても、税負担を増やさずに働けます。年収の壁はいくつか存在し、主なものは下記の通りです。

| 100万円の壁 | 住民税が課税される |

| 103万円の壁 | 所得税が課税される |

| 106万円の壁 | 勤務先によっては、社会保険料がかかる |

| 130万円の壁 | 勤務先に関係なく社会保険料がかかる |

| 150万円の壁 | 配偶者の配偶者控除が減少し、所得税と住民税の負担が増える |

| 201万円の壁 | 配偶者特別控除がなくなる |

iDeCoの所得控除を活用することで給与収入129万円まで働いたとしても、所得税を負担する必要がなくなります。

※130万円を超えてから社会保険料がかかる勤務先の場合

本来であれば給与収入129万円の方は、所得税1万3,000円を負担しなければなりません。計算式は下記を参照してください。

- 給与収入:129万円

- 給与所得控除:55万円

- 所得控除(基礎控除):48万円

- 課税所得:26万円

- 所得税率:5%

- 所得税額:1万3,000円

次に専業主婦(夫)の掛金上限額である2万3,000円(年間27万6,000円)を、拠出した場合の所得税を見てみましょう。

- 給与収入:129万円

- 給与所得控除:55万円

- 所得控除(基礎控除):75万6,000円(48万円+27万6,000円)

- 課税所得:0円

- 所得税率:5%

- 所得税額:0円

iDeCoの掛金は所得控除に該当するため、基礎控除の48万円と合わせて、75万6,000円が給与所得から差し引かれます。

すると課税所得が0円になり、支払うべき所得税も0円となります。

iDeCoの所得控除を上手に活用すれば、税負担を増やさずに収入を増やすことが可能です。

運用益が非課税になる

iDeCoは運用益が非課税です。基本的に投資で利益が出ると、20.315%の税金がかかります。

投資信託を10万円購入し、15万円に値上がりした時点で売却した場合は、運用益である5万円に20.315%の税金がかかり、およそ1万100円の税負担が生じます。

iDeCoで投資信託を購入していれば、運用益が非課税となるため、税負担は発生しません。またiDeCoは長期投資が前提となるため、複利効果によって運用益が非課税となる恩恵を最大限享受できます。

将来受け取る際に税制優遇される

iDeCoは積み立てたお金の受け取り方によって、以下2つの税制優遇制度を活用できます。

- 一時金:退職所得(退職所得控除)

- 年金:雑所得(公的年金等控除)

一時金として受け取ると、退職所得控除が適用されます。退職所得控除は勤続年数(iDeCoの加入年数)によって、控除額が決まります。

- 勤続年数が20年以下:勤続年数×40万円

※最大800万円 - 勤続年数が21年以上:800万円+(勤続年数-20年)×70万円

勤続年数が25年の方の退職所得控除は「1,150万円(800万円+(25年-20年)×70万円)」です。さらに退職所得は、退職所得控除を引いた後の金額に1/2をかけるため、さらに税負担が軽減されます。

25年間で1,000万円の資産を作ったとしましょう。この場合の課税所得は75万円((1,150万円-1,000万円)×1/2)です。

年金形式で受け取ると、雑所得として扱われ公的年金等控除の対象となり、以下の金額まで税金がかかりません。

- 65歳未満:60万円

- 65歳以上:110万円

※公的年金等にかかわる雑所得以外の合計所得が1,000万円以下の場合

ただしiDeCoを年金として受け取る場合の雑所得の計算は、国民年金や厚生年金の受給分も考慮しなければなりません。厚生年金を受け取る方は、公的年金等控除を活用したとしても課税されてしまいます。

しかし課税されたとしても、税負担が軽減されているため、iDeCoを利用する価値は十分にあります。

自分名義の退職金・年金を積み立てられる

iDeCoは自分名義の退職金・年金を積み立てられます。扶養内で働いている場合、自分名義の資産を作ることは難しいため、万が一のことがあったときの老後生活に不安を抱えている方もいます。

iDeCoを活用すれば、自分名義の老後資金を作ることが可能です。またiDeCoは財産分与の対象外のため、将来離婚したとしても最低限の老後資金を確保できます。

扶養内の主婦(夫)がiDeCoを始めた場合の節税効果

扶養内で働く主婦(夫)がiDeCoを始めた場合の節税効果についてシミュレーションします。条件は以下の通りです。

- 月の掛金額は5,000円、1万円、2万3,000円の3パターン

- 運用期間は25年

- 想定利回りは3%

- 給与所得は129万円

- 社会保険料はかからない

| 掛金額 | 月5,000円 (年6万円) | 月1万円 (年12万円) | 月2万3,000円 (年27万6,000円) |

| 掛金総額 | 150万円 | 300万円 | 690万円 |

| 運用益 | 72万2,943円 | 144万5,886円 | 332万5,538円 |

| 運用益の節税金額 | 14万6,865円 | 29万3,731円 | 67万5,583円 |

| 所得税の節税金額 | 年間9,000円 合計22万5,000円 | 年間1万4,975円 合計37万4,375円 | 年間1万4,975円 合計37万4,375円 |

掛金額が5,000円であっても、25年間運用すれば30万円以上の節税になります。また上限である2万3,000円まで拠出すると、節税効果は100万円以上になるため、扶養内で働く主婦(夫)であっても、iDeCoを始めるメリットは十分にあります。

扶養内の主婦(夫)がiDeCoをやる際の注意点・デメリット

扶養内の主婦(夫)にとってもメリットの多いiDeCoですが、以下3つの注意点やデメリットもあります。

- 専業主婦(夫)の場合、所得控除は受けられない

- 60歳になるまでは引き出せない

- 元本割れのリスクがある

専業主婦(夫)の場合、所得控除は受けられない

専業主婦(夫)は所得がなく、所得税や住民税を負担していないため、所得控除の対象外です。またiDeCoは扶養者(配偶者)所得から控除することもできません。

つまり専業主婦(夫)はiDeCoのメリットを生かしきれません。また後述するデメリットもあるため、老後資金を作るという目的であれば、NISAを優先して使うことを検討しましょう。

60歳以降までは引き出せない

iDeCoには資金拘束があり、原則60歳以降まで引き出せません。引き出せる年齢は受給期間によって異なります。詳しくは下記の表を参照してください。

| 加入期間 | 受給開始可能年齢 |

|---|---|

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1ヶ月以上2年未満 | 65歳 |

原則としてiDeCoは何らかの事情で受給開始時期の前に病気やけが、リストラなどでお金が必要になったとしても引き出すことはできません。十分な貯蓄がないと、万が一のトラブルに対応できなくなってしまいます。

元本割れのリスクがある

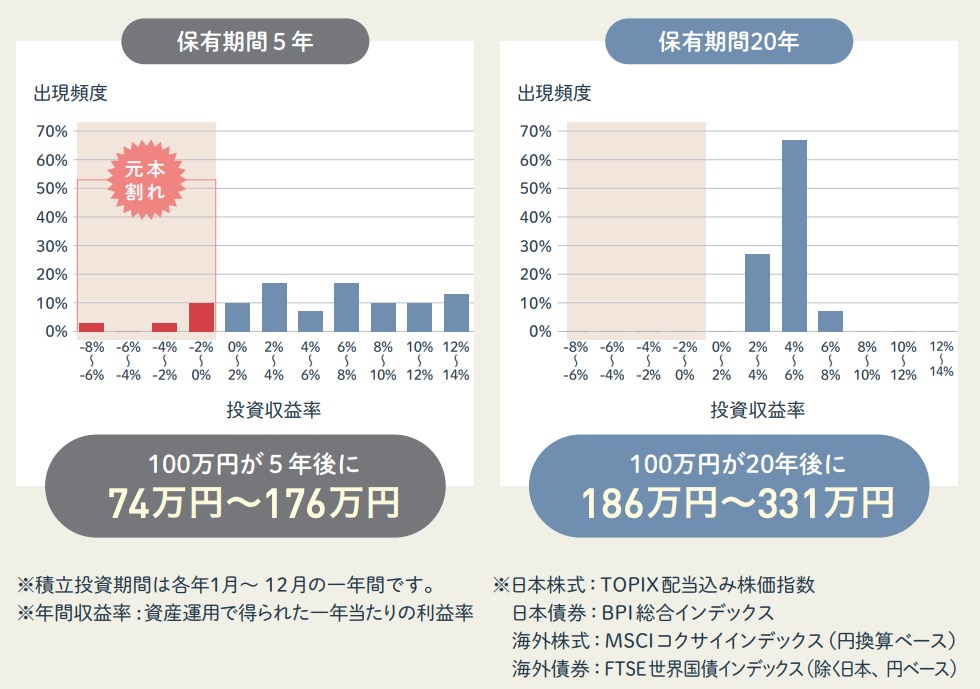

購入する商品や投資期間によっては、元本割れする恐れがあります。つまり拠出した額より受給できるお金が少なくなるということです。

ただしリスクの高い商品であっても、長期運用することによって元本割れの可能性は低くなります。金融庁の調査によると、株式と債券を50%ずつ購入し20年保有した場合、過去のデータでは元本割れしなかったとわかっています。

あくまでも過去のデータですが、長期運用するほど元本割れの可能性は減らせるとはいえるでしょう。元本割れのリスクを小さくするためには、早めにiDeCoを開始し、運用期間を長めに取ることが重要です。

扶養内で働く主婦(夫)や専業主婦(夫)にオススメのiDeCo運用方法

扶養内で働く主婦(夫)や専業主婦(夫)にオススメのiDeCoの運用方法について解説します。

- 掛金は月1万円以上にする

- アクティブファンドよりインデックスファンド

- ローリスク・ローリターンの安定銘柄を選ぶ

掛金は月1万円以上にする

iDeCoの掛金は月最低5,000円ですが、オススメは月1万円です。掛金を月1万円にすると、手数料負けしにくくなります。

iDeCoを運用する上で生じる最低限の手数料は、毎月171円(年2,052円)です。

※証券会社によっては毎月600円以上のコストがかかることもあります。

手数料が毎月171円かかる場合の手数料負担率は下記の通りです。

| 毎月の掛金 | 手数料負担率 |

|---|---|

| 5,000円 | 3.42% |

| 1万円 | 1.71% |

毎月の掛金が5,000円だと、運用利回り3.42%以上にならないと手数料負けになってしまいます。運用利回りを継続的に3.42%出すというのは非常に難しいです。

掛金が1万円になると手数料負担率が1.71%まで下がります。1.71%であれば、ローリスクローリターンの商品でも十分目指せる運用利回りです。

手数料負けの観点からは、毎月の掛金を1万円以上にするのがオススメです。iDeCoの手数料負けに関しては下記の記事で解説しています。

アクティブファンドよりインデックスファンド

同じような商品であれば、アクティブファンドよりもインデックスファンドを選びましょう。

アクティブファンドとは、ファンドマネージャーが銘柄を選定し、市場平均超えのリターンを目指す投資信託です。一方でインデックスファンドは、TOPIXやS&P500といった指数への連動を目指します。

インデックスファンドは、指数が採用している銘柄を購入するため、銘柄選定の手間がかからず比較的低コストです。アクティブファンドは決算や財務分析、投資先企業への訪問など銘柄選定に手間がかかるため、コストが高めという特徴があります。

アクティブファンドとインデックスファンドのコストに明確な差はあっても、一般的にはインデックスファンドのリターンの方が優れています。iDeCoでアクティブファンドを選ぶ理由はほとんどありません。

また高コストな商品は手数料負けの原因にもなるため、オススメできません。そのため同じような商品であれば、アクティブファンドよりもインデックスファンドを選ぶべきです。

ローリスク・ローリターンの安定銘柄を選ぶ

ローリスク・ローリターンの安定銘柄を選ぶこともオススメです。扶養内で働く方や専業主婦(夫)は、損失が出た場合の埋め合わせを収入から行うことが難しいため、安定性を重視しましょう。

特に運用期間が20年未満になる方は、元本割れのリスクが高まります。万が一の事態に備えて、ローリスク・ローリターンの銘柄で運用するのがオススメです。

扶養内で働く主婦(夫)や専業主婦(夫)にオススメの銘柄3選

比較的安全に運用できる以下3つの銘柄を紹介します。

- eMAXIS Slim バランス(8資産均等型)

- セゾン・グローバルバランスファンド

- eMAXIS Slim 先進国債券インデックス

eMAXIS Slim バランス(8資産均等型)

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

| 基準価格 | 16,109円 |

| 純資産残高 | 2,614.57億円 |

| トータルリターン | 1年:16.68% 3年:8.65% 5年:8.03% 設定来:58.11% |

| 信託報酬 | 0.143%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | ・全世界の株式と債券 ・日本と先進国の不動産 |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× 松井証券:◯ |

eMAXIS Slim バランス(8資産均等型)は、以下8つの資産に12.5%ずつ投資する商品です。

- 国内株式

- 先進国株式

- 新興国株式

- 国内債券

- 先進国債券

- 新興国債券

- 国内REIT

- 先進国REIT

幅広く分散されているため、1つの資産クラスが暴落しても、保有している資産価値の大幅下落を防げます。また信託報酬が0.143%以内と低コストであることも魅力です。

過去5年のトータルリターンは8.03%を記録しており、掛金が最低限の5,000円であったとしても手数料負けしません。将来どの資産クラスが上昇するかわからない、幅広く分散したいという方にオススメの商品です。

セゾン・グローバルバランスファンド

| ファンド名 | セゾン・グローバルバランスファンド |

| 基準価格 | 24,681円 |

| 純資産残高 | 270.38億円 |

| トータルリターン | 1年:26.19% 3年:11.59% 5年:11.15% 設定来:147.58% |

| 信託報酬 | 0.58% |

| 運用会社 | セゾン投信 |

| 投資地域・対象など | 全世界の株式と債券 |

| 取扱証券会社 | SBI証券:◯ 楽天証券:◯ 松井証券:× |

セゾン・グローバルバランスファンドは、全世界の株式と債券に50%ずつ投資する商品です。こちらも幅広く分散されているため、1つの資産クラスの価格変動の影響を受けにくいです。

ただし米国株式32.2%と米国債券26.5%に投資しているため、米国経済の影響を大きく受けます。

過去5年のトータルリターンは10%を超えており、手数料負けを気にする必要はありません。

eMAXIS Slim 先進国債券インデックス

| ファンド名 | eMAXIS Slim 先進国債券インデックス |

| 基準価格 | 13,435円 |

| 純資産残高 | 1,197.75億円 |

| トータルリターン | 1年:14.85% 3年:5.12% 5年:4.89% 設定来:34.72% |

| 信託報酬 | 0.154%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 先進国の債券 |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× 松井証券:◯ |

eMAXIS Slim 先進国債券インデックスは、先進国の債券に投資する商品です。組入上位10銘柄はすべて米国の債券となっています。

一般的に債券はローリスク・ローリターンといわれますが、過去5年のリターンは4.89%と株式並みです。落ち着いた値動きを目指しつつ、リターンを得たい方にオススメできる商品です。

ローリスク・ローリターンに限らず、オススメ銘柄を知りたい方は下記の記事を参照してください。

扶養内の主婦(夫)向けのiDeCo金融機関の選び方

扶養内の主婦(夫)に最適な金融機関を選ぶポイントは以下の3つです。

- 各種手数料が0円または安い

- 信頼性がある

- サポートが手厚い

各種手数料が0円または安い

手数料負けを防ぐためには、各種手数料が0円または安い金融機関を選びましょう。iDeCoの手数料には必ず発生するものと、金融機関が自由に設定できるものがあります。

| 加入・移換時手数料 | 2,829円 | 初回のみ生じる費用 |

| 口座管理手数料 | 月171円〜 | 継続的に生じる費用金融機関によっては月171円以上かかることもある |

| 給付手数料 | 1回440円 | 給付のたびに乗じる費用 |

| 還付手数料 | 1回1,488円 | 還付のたびに生じる費用 |

特に口座管理手数料には注目すべきです。業界最安値は月171円ですが、金融機関によっては500円以上かかる場合もあります。

掛金が5,000円で、毎月500円手数料がかかる場合の手数料負担率は10%です。継続的に運用利回り10%を出すことは、現実的ではありません。

そのため少額の掛金の方が、手数料の高い金融機関を選んでしまうと、ほぼ確実に手数料負けしてしまいます。手数料負けを避けるためには、後述する各種手数料が業界最安値の証券会社を選ぶべきです。

信頼性がある

iDeCoは長期運用が前提となるため、長期にわたってお金を預けられる信頼性があるのかも確かめましょう。特に長期にわたってiDeCoを提供している証券会社は、信頼性が高いといえます。

また顧客満足度調査で良い評価を受けている証券会社も、一定の信頼性があると判断が可能です。特に外部の調査機関が調査している場合、調査結果に一定の信憑性があるといえ、信頼性を確かめる材料にできます。

サポートが手厚い

金融機関によって提供しているサービス内容は異なります。サービスの一例は下記を参照してください。

- ロバアドバイザーによる銘柄選定

- 節税シミュレーション

- レポート配信

- 無料セミナー

- ポイント還元

金融機関を選ぶ際は、自分が必要とするサービスを提供しているか確認するようにしましょう。

扶養内の主婦(夫)にオススメのiDeCo金融機関

扶養内の主婦(夫)にオススメのiDeCo金融機関は、SBI証券です。

記事内で紹介した銘柄を取り扱っており、手数料も抑えてiDeCoを始められます。

SBI証券は2005年からiDeCoを提供しており、15年以上の運用実績があります。2024年に90万口座を達成しており、多くの投資家に選ばれている証券会社です。

取扱商品数が37本と非常に多く、大きなリターンを狙いたい投資家向けの商品から、安定した運用を行いたい方向けの商品まで幅広く揃えられています。特にローリスク・ローリターンの商品が充実しており、バランスファンドと債券ファンドの合計商品数は13本です。

またロボアドバイザー「DC Docter」を提供しており、資産運用の経験がない方でも、自分に合った商品を選べます。

扶養内で働く主婦(夫)や専業主婦(夫)のiDeCoによくある質問

最後に、扶養内で働く主婦(夫)や専業主婦(夫)のiDeCoによくある4つの質問に回答します。

- 専業主婦(夫)はiDeCoに何歳まで加入できますか?

- 将来、専業主婦(夫)から会社員に復帰したときiDeCoはどうなる?

- iDeCoを始めると扶養者(配偶者)に何か影響がある?

- iDeCoを始めると年収の壁(106万円や130万円)に影響する?

専業主婦(夫)はiDeCoに何歳まで加入できますか?

専業主婦(夫)に限らず国民年金被保険者であれば、原則65歳になるまで加入ができます。

また厚生労働省は、iDeCoの掛金拠出ができる年齢を現状の65歳までから70歳までへの引き上げを検討しています。加入年齢が引き上げられるかはまだわからないため、続報を待ちましょう。

将来、専業主婦(夫)から会社員に復帰したときiDeCoはどうなる?

勤務先の企業年金制度の状況によって対応が異なります。

企業年金制度がない、または対象とならない場合は、引き続きiDeCoでの運用ができます。ただし掛金を拠出している方は、書類の提出が必要です。総務や人事の方に作成を依頼しなければならない書類もあるため、早めに動きましょう。

具体的な書類は加入している証券会社のホームページを確認してください。

勤務先に企業年金制度がある場合は、次の選択肢があります。

- iDeCoの資産を企業型に移し運用する

- iDeCoと企業年金制度に同時加入する。

それぞれ手続き方法が変わってくるため、詳しくは証券会社のホームページを確認してください。

iDeCoを始めると扶養者(配偶者)に何か影響がある?

特に影響はありません。

iDeCoを始めると年収の壁(106万円や130万円)に影響する?

住民税が課税される100万円壁と、所得税が課税される103万円の壁に影響はあります。しかし、社会保険料に関係する106万円の壁や130万円の壁には直接的に影響しません。

たとえば所得130万円を超えると勤務先にかかわらず、社会保険料の支払い義務が生じます。この場合iDeCoを活用し、課税所得を下げたとしても社会保険料の支払い義務はなくなりません。

※ただし、所得税や住民税の負担は少なくなります。

まとめ:扶養内でもiDeCoはメリットあり!今すぐ始めよう

この記事では扶養内で働く主婦(夫)や専業主婦(夫)がiDeCoを始めるメリットについて解説しました。

扶養内で働いている場合であっても、所得によっては所得控除を活用でき、税負担の軽減が可能です。所得129万円の方が月2万3,000円拠出した場合、所得税13,000円の節税になります。

節税効果は長期で始めるほど大きくなり、上記の節税を20年間続けると26万円もの節税が可能です。また資産運用は運用期間が長くなるほど、元本割れしにくくなるとのデータもあります。

老後資金の確保を目的にiDeCoを始めようと考えている方は、早く始めることが大事です。特にオススメなのがSBI証券です。SBI証券は投資初心者から上級者のニーズに応えられるあらゆる商品が揃っています。

ローリスクローリターンの商品は13個もあり、あまりリスクを取れない方にもオススメの証券会社です。口座開設は下記のリンクから行います。

早めにiDeCo口座を開設して、自分名義の年金を作っていきましょう。