SBI証券のiDeCoでオススメの商品・銘柄|年代別や初心者向けの投資配分も解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

SBI証券のiDeCoは業界最低水準の手数料で開始・運用が可能で、商品数も豊富なため、老後資金を作りたい方にとって非常にオススメです。

また株式だけでなく債券や不動産、金(コモディティ)などさまざまな資産に投資できる商品を取り扱っています。投資初心者だけでなく、投資上級者のニーズにも応えているのが魅力です。

この記事ではSBI証券でiDeCoを始めるメリットやオススメ商品、年代別のポートフォリオについて解説します。

SBI証券でiDeCo始めるか迷っている、どこの証券会社がいいのか知りたいという方はぜひ参考にしてください。

目次

SBI証券のiDeCo基本情報

SBI証券のiDeCoについて、基本情報とセレクトプランとオリジナルプランの違いについて解説します。

特にSBI証券には2つのプランがあり、どちらを選べばいいかわからなくなる投資初心者は多いです。つまずくポイントをなくし、スムーズにiDeCoを始めましょう。

| 運営管理機関手数料 | 0円 |

| 取扱商品数 | セレクトプラン:37 オリジナルプラン:37 ※2021年1月4日に新規申し込み停止 |

| コールセンター | 平日・土・日 (年末年始・祝日を除く) 8:00~17:00 |

iDeCoの加入者数がNo.1の証券会社です。2005年からiDeCoを提供しており、運用実績は15年以上もあります。

商品数は37と業界トップクラスです。リスク・リターン別にさまざまな商品が揃っているため、投資初心者・上級者どちらにもオススメできる証券会社です。

セレクトプランとオリジナルプランの違い

SBI証券のiDeCoには、セレクトプランとオリジナルプランの2つのプランがあります。

セレクトプランは2018年から導入されました。一方でオリジナルプランは2005年のiDeCoスタート時から提供されており、67本もの商品が用意されていました。

2018年5月1日に施行された「確定拠出年金制度等の一部を改正する法律」によって、2023年4月末までに、商品数を35以下にする決まりができました。

67本から35本まで商品数を削減することは非常に難しいため、2018年にセレクトプランの提供を開始しています。

しばらくの間は2つのプランを選択できましたが、2021年1月4日よりオリジナルプランの提供が停止し、セレクトプランプランのみ加入できるようになりました。

そのため、これからSBI証券でiDeCoを始める方は「セレクトプラン」しか選択できないと覚えておきましょう。

iDeCoをやるならSBI証券がオススメ

iDeCoを始めるなら以下5つの理由からSBI証券がオススメです。

- 各種手数料が無料または業界最安基準

- 取扱商品数が37本と充実している

- 各資産クラスに業界最低水準のコストで投資できる

- 2024年のiDeCo証券会社の顧客満足度調査で1位

- ロボアドバイザー「DC Doctor」を利用できる

各種手数料が無料または業界最安基準

SBI証券では最低限の手数料でiDeCoをスタートできます。iDeCoでは最低限下記の手数料がかかります。

- 加入・移換手数料:初回のみ2,829円

- 口座管理手数料:171円(加入者105円+運用指図者66円)

- 運営管理機関手数料:証券会社・金融機関によって異なる

「加入・移換手数料」「口座管理手数料」は必ずどこの証券会社でも発生します。しかし運営管理機関手数料は、証券会社や金融機関によって異なっており、SBI証券は無料です。

証券会社によっては月500円以上の運営管理機関手数料を設けており、長期間の運用ではリターンを押し下げる原因となります。

SBI証券は余分な手数料がかからないため、長期視点で老後資産を作りたい方にオススメの証券会社です。

取扱商品数が37本と充実している

SBI証券のセレクトプランの取扱商品数は、元本変動型36本、元本確保型1本の計37本と充実しています。

※バランスファンドである「セレブ・ライフストーリーシリーズ」を1本と計算した場合は、取扱商品数は35本です。

個人投資家に人気の「eMAXIS Slimシリーズ」や「ひふみ投信」「おおぶね」がラインナップされています。低コストで投資できるインデックスファンド、市場平均を超えたリターンが追求できるアクティブファンドのどちらにも投資が可能です。

投資初心者と投資上級者のどちらのニーズも満たせる商品ラインナップが、SBI証券の魅力と言えます。

各資産クラスに最低限のコストで投資できる

SBI証券は各資産クラスに最低限の信託報酬で投資ができます。各資産クラスの信託報酬(年率・税込)は下記の通りです。

- 国内株式:0.143%

- 先進国株式:0.09372%

- 国内債券:0.132%

- 先進国債券:0.154%

- 国内REIT:0.275%

- コモディティ:0.99%

特に先進国株式の信託報酬は0.1%を下回っており、100万円の資産を保有していても年間に支払う手数料は1,000円未満です。

投資金額が増えれば、さらに低コストの恩恵を受けられます。最低限の信託報酬で、投資リターンを最大化したい方はSBI証券を選びましょう。

2024年のiDeCo証券会社の顧客満足度調査で1位

SBI証券は、オリコン顧客満足度調査のiDeCo証券会社総合ランキングで1位を獲得しています。

参考:オリコン「【2024年】おすすめのiDeCo 証券会社ランキング・比較」

このランキングは、実際にサービスを利用しているユーザー4,559人の回答をもとに作成しています。年代別部門では、20代〜50代の全てで1位を獲得しており、年齢を問わずオススメできる証券会社と言えるでしょう。

実際に利用している方の声には、以下のような意見がありました。

- 手数料も取扱商品も他の金融機関より満足のいく内容

- 手続きが直感的でわかりやすく、ユーザー目線の運営を行っている

- インターネットで申し込むとiDeCo口座開設までの期間が短くすんだ

SBI証券は、第三者の調査で高い評価を得ています。「多くの方が使っている証券会社を選びたい」「評判のいい証券会社を知りたい」という方は、SBI証券を選ぶのがオススメです。

ロボアドバイザー「DC Doctor」を利用できる

SBI証券のiDeCoでは、ロボアドバイザー「DC Doctor」の利用ができ、以下の機能があります。

- リスク許容度の診断

- リスク許容度や運用目的に合わせたポートフォリオの提案

- ポートフォリオに適した運用商品の提案

- 運用状況の確認

- 将来のシミュレーション

- リバランスの提案

つまり投資経験がない方でも「DC Doctor」を活用することで、迷うことなく商品選定や資産運用が行えます。また使用料は無料のため、費用を気にせず利用できるのも嬉しいポイントです。

「取扱商品が多くて選びきれない」「何を基準に商品選びをしていいかわからない」という方は、「DC Doctor」を活用しましょう。

SBI証券のiDeCoオススメ商品

SBI証券のiDeCoのオススメ銘柄をリスク・リターン別に紹介します。厳選して紹介しているので、オススメ銘柄を知りたいという方は参考にしてください。

ローリスク・ローリターンの安定投資

ローリスク・ローリターンで安定した運用が行える銘柄は以下の2つです。

- eMAXIS Slim 国内債券インデックス

- eMAXIS Slim 先進国債券インデックス

eMAXIS Slim 国内債券インデックス

| ファンド名 | eMAXIS Slim 国内債券インデックス |

| 基準価額 | 9,617円 |

| 純資産残高 | 222億7,300万円 |

| トータルリターン | 1年:-1.17% 3年:-1.91% 5年:-0.01% 設定来:-4.13% |

| 信託報酬 | 0.132%以内 |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 投資地域・対象など | 国内の債券 |

eMAXIS Slim 国内債券インデックスは、日本国内の債券に最低限の手数料で投資ができる商品です。トータルリターンは設定来-4.13%でした。

商品の構成割合は以下の通りです。

- 国債:82.9%

- 地方債:5.5%

- 特殊債:4.7%

- 社債:6.1%

- コールローン他:0.8%

この商品の魅力は値動きが小さいことと言えます。

目論見書によると2018年11月末〜2023年10月末の騰落率は、最大値4.7%、最小値-5.3%、平均値-0.7%でした。

一方で日本株式に投資する商品の場合は、最大値42.1%、最小値16.0%、平均値7.2%と非常に値動きが大きいです。

この商品に1,000万円投資した場合、1年間で平均70,000円の値動きがあります。日本株の場合は、1年でおよそ70万円も値動きする可能性があり、ボラティリティが非常に高いです。

「値動きの激しい商品は、落ち着いて保有できない」「iDeCoの所得控除の恩恵があれば十分」と考える方にオススメの商品です。

eMAXIS Slim 先進国債券インデックス

| ファンド名 | eMAXIS Slim 先進国債券インデックス |

| 基準価額 | 13,261円 |

| 純資産残高 | 1,079億4,300万円 |

| トータルリターン | 1年:14.73% 3年:4.67% 5年:4.92% 設定来:31.34% |

| 信託報酬 | 0.154%以内 |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 投資地域・対象など | 日本を除く先進国の債券 |

eMAXIS Slim 先進国債券インデックスは、日本を除く先進国の債券に投資する商品です。トータルリターンは設定来31.34%でした。

組入上位銘柄の債券はすべて米債券で、基準価額は米国の金利動向の影響を大きく受けると言えるでしょう。

この商品の魅力は、複数国の債券へ簡単に分散投資できることです。米国以外にもドイツや中国、イギリスカナダなどにも投資しています。

また債券なので、株式よりも値動きが落ち着いていることも魅力です。「日本以外の国の債券に投資したい」「国内債券のリターンでは物足りない」と考える方にオススメの商品です。

ミドルリスク・ミドルリターンのバランス投資

ミドルリスク・ミドルリターンでバランスの良い投資が行える商品として、以下の2つを紹介します。

- eMAXIS Slim バランス(8資産均等型)

- EXE-i 全世界REITファンド

eMAXIS Slim バランス(8資産均等型)

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

| 基準価額 | 15,716円 |

| 純資産残高 | 2,498億円3,900万円 |

| トータルリターン | 1年:15.46% 3年:8.78% 5年:8.12% 設定来:55.00% |

| 信託報酬 | 0.143%以内 |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 投資地域・対象など | 国内外の株式・債券・不動産 |

eMAXIS Slim バランス(8資産均等型)は、国内外の株式・債券・不動産の8つの資産クラスに12.5%の均等投資する商品です。具体的に投資している資産クラスは下記を参照してください。

- 国内株式

- 先進国株式

- 新興国株式

- 国内債券

- 先進国債券

- 新興国債券

- 国内REIT

- 先進国REIT

分散が効いているため、1つの資産クラスが暴落しても、他の資産クラスが損失を補う設計になっています。

また株式にも投資をしているにもかかわらず、比較的に値動きの幅が小さいことも魅力です。目論見書によると、2018年11月末〜2023年10月末の騰落率は、最大値30.2%、最小値-9.7%、平均値6.2%でした。

値動きが小さいながら、設定来のトータルリターンは55%と十分な成績を残しています。この商品は「どの資産を購入すればいいかわからない」「まとめて全部購入したい」という方にオススメの商品です。

EXE-i 全世界REITファンド

| ファンド名 | EXE-i 全世界REITファンド |

| 基準価額 | 17,974円 |

| 純資産残高 | 36億3,700万円 |

| トータルリターン | 1年:9.82% 3年:11.61% 5年:5.22% 設定来:77.87% |

| 信託報酬 | 0.217%程度 |

| 運用会社 | SBIアセットマネジメント |

| 投資地域・対象など | 国内外の不動産 |

EXE-i 全世界REITファンドは、REITを通じて日本を含む世界の不動産に投資する商品です。

※REITとは投資家から集めた資金で不動産を購入し、賃料収入や売却益を投資家に分配する商品のことを言います。

世界中の不動産に投資しようとすると、REITを活用したとしても複数の商品を購入しなければならず、非常に手間がかかります。

しかしこの商品に投資するだけで、複数のREIT分散投資が可能です。そのため投資・管理の手間がほとんどかかりません。

また設定来のトータルリターンは77.8%と十分な成績を残しています。

「債券や株式以外にも分散投資したい」「債券のリターンでは不十分だが、株式投資の値動きは激しすぎる」と考えている方にオススメの商品です。

ハイリスク・ハイリターンの積極投資

ハイリスク・ハイリターンの積極投資に向いている商品として以下の3つを紹介します。

- SBI・全世界株式インデックス・ファンド

(愛称:雪だるま(全世界株式)) - eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim 米国株式(S&P500)

SBI・全世界株式インデックス・ファンド

(愛称:雪だるま(全世界株式))

| ファンド名 | SBI・全世界株式インデックス・ファンド (愛称:雪だるま(全世界株式)) |

| 基準価額 | 21,360円 |

| 純資産残高 | 1,763億円7,100万円 |

| トータルリターン | 1年:30.67% 3年:17.92% 5年:16.77% 設定来:106.99% |

| 信託報酬 | 0.1022%程度 |

| 運用会社 | SBIアセットマネジメント |

| 投資地域・対象など | 全世界株式 |

SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))は、中・小型株を含む全世界株式約8,000銘柄に投資する商品です。つまりこの商品を購入するだけで、世界中の大部分の株式に投資ができます。

また雪だるま(全世界株式)は、新NISAで人気のeMAXIS Slim全世界株式(オールカントリー)(以下、オルカン)の類似商品です。雪だるま(全世界株式)は小型株にも投資しますが、オルカンは投資しません。

設定来のリターンは106.99%と、驚異的なリターンを残しています。また純資産残高は1,700億円を超えており、繰上償還の可能性が低いことも魅力です。

「今後成長する国や企業を予想することは難しい」「米国株への集中投資は怖い」と考える方は、雪だるま(全世界株式)への投資がオススメです

eMAXIS Slim 全世界株式(除く日本)

| ファンド名 | eMAXIS Slim 全世界株式(除く日本) |

| 基準価額 | 22,922円 |

| 純資産残高 | 4,159億円4,300万円 |

| トータルリターン | 1年:32.07% 3年:19.18% 5年:17.83% 設定来:122.23% |

| 信託報酬 | 0.05775%以内 |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 投資地域・対象など | 日本を除く全世界の株式 |

eMAXIS Slim 全世界株式(除く日本)は、日本を除く世界の大・中型株のおよそ3,000銘柄に投資をする商品です。

この商品は先進国22か国、新興国24か国に投資しており、構成比率は下記の通りです。

- 米国:65.9%

- イギリス:3.9%

- 中国:3.4%

- カナダ:3.0%

- スイス:2.5%

全世界に分散投資されているとはいえ、6割以上が米国のため米国経済の動向に大きな影響を受けます。

除く日本もオルカンと類似商品です。違いは日本に投資しているかどうかです。除く日本とeMAXIS Slim 国内株式(TOPIX)の2商品に投資をすれば、オルカンへの投資とほぼ同じリターンを得られます。

設定来のトータルリターンは122.23%と十分の成績を残しています。信託報酬は、インデックスファンドの中でも最低水準の0.05775%です。

「日本には投資しているので、それ以外の国に分散投資をしたい」「日本の成長には今後期待していない」という方にオススメの商品です。

eMAXIS Slim 米国株式(S&P500)

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 基準価額 | 26,785円 |

| 純資産残高 | 3兆6,728億7,300万円 |

| トータルリターン | 1年:40.50% 3年:24.03% 5年:21.65% 設定来:160.26% |

| 信託報酬 | 0.09372%以内 |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 投資地域・対象など | 米国株式の主要500銘柄 |

eMAXIS Slim 米国株式(S&P500)は、米国の主要500銘柄に投資する商品です。S&P500は米国株式市場の時価総額のおよそ80%をカバーしています。

またITバブル崩壊やリーマンショックなどの金融危機も乗り越え、右肩上がりで成長してきた実績を持っています。

また投資先は以下のような米国を代表する企業で、今後の成長にも十分期待できることも魅力です。

- Microsoft

- Apple

- Amazon

- NVIDIA

- Alphabet

設定来トータルリターンは160.26%で、信託報酬は0.09372%と業界最低水準となっています。

この商品は新NISAでも人気で、SBI証券の買付件数と積立設定金額の両方で2位を獲得しています。

また個人投資家からの人気も高く純資産残高は、3兆6,728億7,300万円と数ある投資信託の中でも最も多い商品です。

「今後も米国株式は成長を続ける」「非効率的な国に投資したくない」と考える方にオススメの商品です。

SBI証券でiDeCoをやるための資産配分(ポートフォリオ)

SBI証券でiDeCoをやるためのポートフォリオを年代別、初心者向けに分けて紹介します。iDeCoは自分で商品を決めて運用する仕組みです。

ポートフォリオによって、将来受け取れる年金額が変わってきます。どのようなポートフォリオを組めばいいかわからない方は参考にしてください。

年代別のiDeCoポートフォリオ

はじめに年代別のiDeCoポートフォリオを解説します。一般的に年齢が若いほどリスクを取った積極的な運用が可能です。

そのため20代のポートフォリオはハイリスク・ハイリターンのポートフォリオ、60代に近づくほどローリスク・ローリターンのポートフォリオを解説しています。

20代にオススメのポートフォリオ

20代の方は40年前後の運用期間があるため、株式を中心としたハイリスク・ハイリターンの運用がオススメです。運用期間中にリーマンショック級の金融危機が生じても、資産の回復を待てるためです。

ポートフォリオとしては以下をオススメします。

- 株式(全世界・米国):80%〜100%

- 債券(先進国):0%〜20%

具体的には以下の商品を組み合わせます。

- SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 先進国債券インデックス

よりリスクの取れる方は株式の比率を多めにする、一方でリスクを減らしたい方は債券の比率を多めにする、国内債券に投資をするのがオススメです。

30代・40代にオススメのポートフォリオ

30代・40代は子育てや住宅ローンの返済など出費が多くなる年代です。そのため、急なトラブルに対応するためのお金と投資資金をしっかりと分けておきましょう。

また運用期間は20年〜30年程度も設けられるため、20代と同様に積極的な運用でも問題ありません。

- 株式(全世界・米国):50%〜70%

- 債券(先進国):10%〜30%

- 不動産:0%〜10%

具体的には以下のような商品を組み合わせます。

- SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 先進国債券インデックス

- eMAXIS Slim 国内債券インデックス

- EXE-i 全世界REITファンド

リスク許容度の高い方は株式を多めに配分し、積極的にリターンを狙いましょう。

ただし、20代よりリスクを取れない方は債券や不動産をトッピングし、保有資産の値動きをマイルドにする運用に切り替えても良いでしょう。

50代にオススメのポートフォリオ

50代は60代の取り崩しに向けて、これまでよりも安定したポートフォリオを組むのがオススメです。具体的には定期預金の元本確保型商品、値動きの小さい国内債券を組み合わせましょう。

ポートフォリオとしては下記のようなものが考えられます。

- 株式(全世界・米国):10%〜30%

- 債券(先進国・国内):20%〜30%

- 定期預金:40%〜70%

上記のポートフォリオを再現できる商品は下記の通りです。

- SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 先進国債券インデックス

- eMAXIS Slim 国内債券インデックス

- あおぞらDC定期(1年)

iDeCo以外に老後資金を用意している方、定年以降も働き続ける予定のある方などリスク許容度の高い方は、株式を中心とした運用でも良いでしょう。

ただ老後資金はiDeCoを頼る予定の方、定年後あまり働かない予定の方は、債券や定期預金を中心とし元本割れが極力起こらないようなポートフォリオを組みましょう。

60代にオススメのポートフォリオ

60代は数年後の取り崩しを見据えて、元本割れが極力生じないポートフォリオを組みましょう。また受け取れる年金額が見通せる年代でもあるため、受け取り時期が考慮された運用を心がける必要があります。

60代の方には、国内債券や定期預金を中心とした以下のようなポートフォリオがオススメです。

- 債券(国内):0%〜50%

- 定期預金:50%〜100%

上記のポートフォリオを再現できる商品は下記を参照してください。

- eMAXIS Slim 国内債券インデックス

- あおぞらDC定期(1年)

これまで株式をメインに積極的な運用をしてきた方も、60代を機にハイリスク・ハイリターンの資産を国内債券や定期預金に置き換えましょう。

また少しでも保有資産の値動きを抑えたい方は、定期預金の比率を多めにするのがオススメです。

初心者向けのiDeCoポートフォリオ

投資初心者は、GPIF(年金積立金管理運用独立行政法人)のポートフォリオを参考にしましょう。

GPIFの基本的な考え方は最低限のリスクで、1.7%のリターンを確保することです。そのため資産運用のリスクに慣れていない投資初心者でも大いに参考にできます。GPIFのポートフォリオは下記の通りです。

- 国内債券:25%

- 外国債券:25%

- 国内株式:25%

- 外国株式:25%

SBI証券の取扱商品で長期のポートフォリオを再現するならば、下記の商品構成になります。

- eMAXIS Slim 国内債券インデックス

- 三井住友・DC外国債券インデックスファンド

- eMAXIS Slim 国内株式(TOPIX)

- SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))

まずは上記のポートフォリオで運用を行い、よりリスクを取れると判断した場合は、債券比率を下げ、株式の比率を上げるのがオススメです。

一方で値動きに耐えられないと感じた方は、株式や外国債券の比率を落とし、国内債券を多めに持つようにしましょう。

GPIFのポートフォリオは日本国民の年金を守るため、資産運用の専門家が考え出したものです。そのためリスクが抑えられた運用をしたい投資初心者にとって非常に参考となります。

iDeCoの商品の選び方

この記事でオススメした商品以外でもポートフォリオを組んでみたい、自分でも商品を選べるようになりたいと考える方もいるでしょう。

ここではiDeCoの商品選びのコツについて以下の5つを解説します。

- 元本確保型か元本変動型か

- アクティブファンドよりインデックスファンド

- 手数料(信託報酬)が安い

- 運用成績が良い

- 純資産残高が30億円以上

5つのコツについて知れば、投資初心者でも商品選びができるようになります。投資家としてレベルアップしたいと考えている方は、参考にしてください。

元本確保型か元本変動型か

はじめに元本確保型または元本変動型どちらの商品をメインにするか決めましょう。

元本確保型の商品の商品とは、定期預金や保険が該当します。元本変動型の商品は、株式や債券、不動産が当てはまります。

基本的には運用期間が短い方は「元本確保型」を、運用期間が長い方は「元本変動型」の商品を選ぶのがオススメです。

元本変動型の商品による運用は、金融市場の動向によっては含み損を抱える恐れがあります。

運用期間が長ければ、含み損が解消するまで待つことができます。しかし運用期間が短ければ、含み損が解消する前に受け取り時期が来てしまう可能性が高いです。

そのため、運用期間の長さによって「元本確保型」または「元本変動型」どちらの商品をメインにするのか決めましょう。

一般的にiDeCoの運用において運用期間が15年未満だと短期から中期、15年以上を長期運用と言います。

手数料(信託報酬)が安い

次に確認するべきポイントは、手数料(信託報酬)です。

信託報酬とは投資信託を保有している間投資家が支払い続ける費用のことを指します。信託報酬は投資家が別途支払うのではなく、純資産総額の何%という形で毎日支払います。

信託報酬は実質的に投資家が負担するコストです。したがって信託報酬が高いほど、投資家の利益は減ってしまいます。

iDeCoは長期での運用が前提です。そのため信託報酬の高い投資信託を選んでしまうと、長期間割高な手数料を支払うことになります。

信託報酬1%と0.1%の投資信託にそれぞれ100万円投資したときに、投資家が支払う年間の手数料は下記の通りです。

- 信託報酬1%:1万円

- 信託報酬0.1%:1,000円

投資金額が大きくなったり運用期間が長くなったりすると、さらに信託報酬の差は広がります。

投資している資産や銘柄はほとんど同じにもかかわらず、信託報酬の差が10倍近い商品もあります。資産運用のリターンの予測は難しいです。一方で投資家の支払う手数料はあらかじめ把握ができます。

長期で運用を行う場合、信託報酬が大きくなると運用によるリターンが減り、将来受け取る年金額が減ってしまいます。そのため信託報酬をできるだけ抑えることが、より良い運用結果をもたらし、お金に困らない老後につながります。

アクティブファンドよりインデックスファンド

iDeCoで選ぶ際は、アクティブファンドよりもインデックスファンドを優先的に選びましょう。インデックスファンドとは、以下のような特定の指数に連動する投資信託のことです。

- 日経平均株価

- TOPIX

- S&P500

- NYダウ

- ナスダック総合指数

インデックスファンドは、指数に組み入れられている銘柄を決められた比率で購入するだけなので、運用コストが低く抑えられます。iDeCoは長期運用が前提のため、低コストの恩恵を受けやすいです。

一方でアクティブファンドは、運用会社のファンドマネージャーが銘柄を選定し、指数のリターンを超える運用を目指す商品です。銘柄の調査や分析にコストがかかるため、インデックスファンドに比べ信託報酬は高くなります。

アクティブファンドはインデックスファンドのリターンを超えられる可能性がある一方で、長期的に高い信託報酬がかかるため、上級者向けの商品と言えるでしょう。

市場平均と同等のリターンを得られれば十分という方は、低コストで運用できるインデックスファンドがオススメです。

運用成績が良い

商品を選ぶ際には、過去の運用実績も必ず確認しましょう。運用実績が良い商品は今後の値上がりにも期待できるためです。

運用実績を確認する際は、可能な限り長期の実績を確認しましょう。なぜなら優秀な投資信託であっても、1年程度の短期の値動きは市場動向に左右されるため、場合によってはリターンがマイナスになることもあるためです。

可能であれば5年以上の運用実績をチェックするのが望ましいです。

投資信託の運用実績は、証券会社や運用会社のホームページで公開されている「最新の月報」や「月次レポート」に記載されています。

またSBI証券に限らず、成績の良いオススメ銘柄を知りたい方は以下の記事を参照してください。

純資産残高が30億円以上

商品を選ぶ際は純資産残高もチェックしましょう。純資産残高とは投資信託にどれだけの資産があるのか、または投資信託の規模を表す指標です。

極端に純資産残高が少ない投資信託は、繰上償還されるリスクが高く、長期運用に向きません。

繰上償還とは、事前に決めていた期日を待たずに償還されること、または信託期間が無期限となっている投資信託が途中で運用をやめることを言います。

繰上償還されると、意図しないタイミングで商品が現金化されるため、運用状況によっては元本割れしてしまいます。

繰上償還のリスクを減らすためには、最低でも純資産残高が30億円以上の投資信託を選びましょう。30億円以上あれば、投資家からの一定の支持があるため、繰上償還のリスクは小さくなります。

SBI証券でiDeCoを始めるまでの流れ

SBI証券でiDeCoを始めるまでの流れについて、以下3つの流れに区切って解説します。

- SBI証券の口座開設方法

- SBI証券のiDeCoの口座開設方法

- 他の証券会社のiDeCo口座をSBI証券に移換する方法

SBI証券の口座開設方法

SBI証券の口座開設の申し込みは下記の6ステップで行います。

1.申し込みリンクからメールアドレスの登録

2.認証コードの入力

3.氏名や住所などの個人情報を入力

4.規約の確認

5.口座の開設方法の選択

※「ネットで口座開設」がオススメです。

6.口座開設申し込みの完了

※5で「ネットで口座開設」を選択すると、「ユーザーネーム」と「ログインパスワード」が発行されるため、必ず保存してください。

「ネットで口座開設」を選択した方は、下記の4ステップで本人確認書類の提出を行います。

1.こちらの「口座開設状況の確認」をクリックする

2.申し込みときに発行された「ユーザーネーム」と「ログインパスワード」を入力する

3.「本人確認書類の提出」をクリックする

4.提出書類と提出方法を選択し、本人確認書類を提出してください

審査が完了すると、「口座開設完了通知」が送られてきます。

- 「メールで受け取る」を選択:申し込みときのメールアドレス宛

- 「郵送で受け取る」を選択:登録いただいた住所

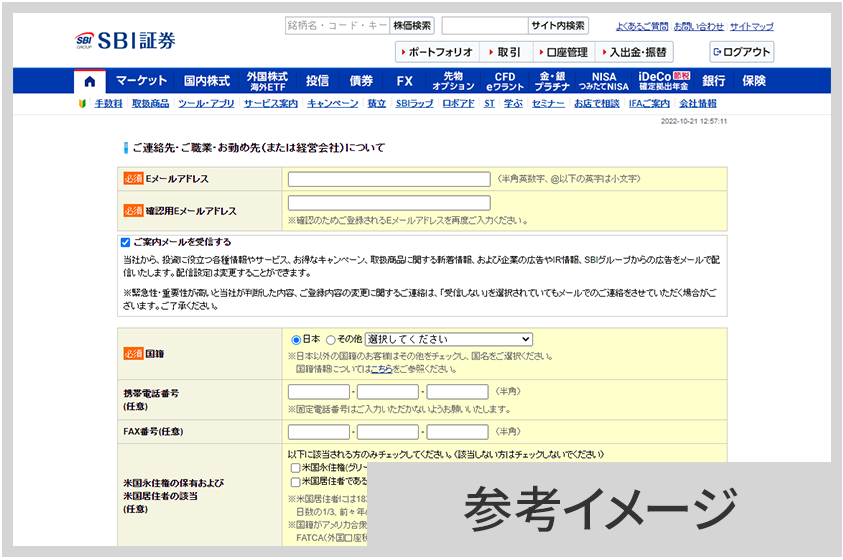

「メールで受け取る」を選択された方は、アクセス後に任意の「取引のパスワード」の設定が必要です。設定方法はこちらのページを確認してください。

次に以下の4ステップで初期設定を行います。

1.口座申し込み完了時に発行された「ユーザーネーム」と「ログインパスワードで」ログインします

2.「口座開設状況の確認」のページにて「初期設定する」から手続きに進んでください。

3.画面に従って必要な情報を入力します

4.メールアドレス宛に認証用コードが送信されるため、入力欄へ認証コードを入力し登録ボタンをクリックしてください

これでSBI証券の口座開設は完了です。次の見出しでiDeCoの口座開設の方法について解説します。

SBI証券のiDeCoの口座開設方法

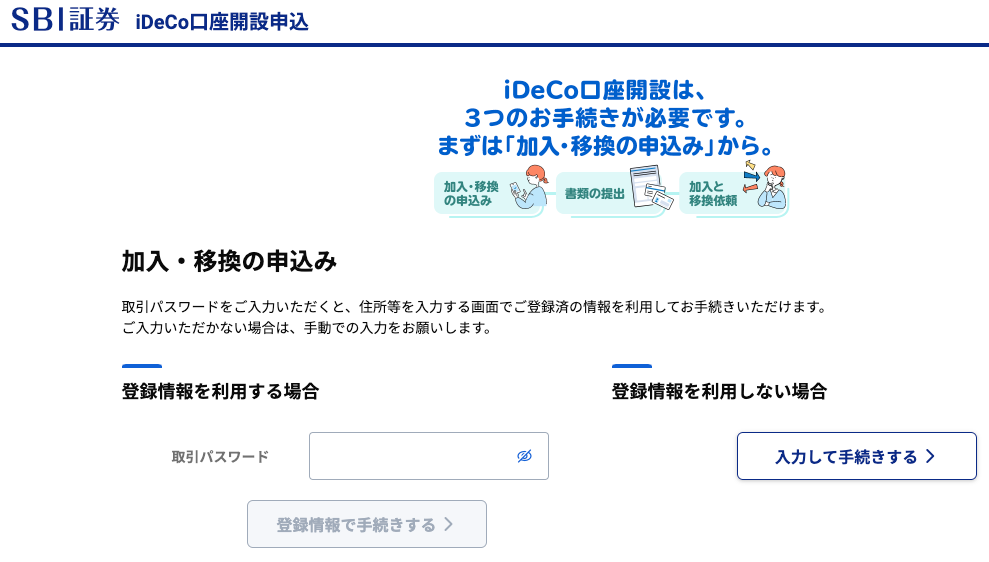

SBI証券のiDeCoは「書類」と「Web」の2つの申し込み方法から選べます。この記事では、書類郵送の手間がかからず、短期間で運用を始められる「Web申し込み」の手順を解説します。

「Web申し込み」では以下の11ステップでiDeCoの口座開設を行います。

1.SBI証券にログイン後「iDeCo口座開設申込」ページにアクセスします

2.SBI証券の登録情報を利用する場合は「取引パスワード」を入力後「取引情報で手続きする」をクリックしてください

3.登録したメールアドレス宛に認証コードが送付されるので、入力し「認証して申込手続きへ」をクリックします

4.登録情報を確認し問題がなければ「次へ」をクリックしてください

5.SBI証券のiDeCoに移す年金資産があるのかを選択します

6.現在の職業と申し込み方法を選択します

7.各種確認事項をチェックし、問題がなければ「上記の規約等に同意します」にチェックを入れ、「入力内容の確認へ」をクリックしてください

8.入力内容を確認し、問題がなければ「この内容で申し込む」をクリックします

9.本人確認書類の提出、掛金引き落とし口座の登録、加入申し込み情報の入力を行います

10.手続きが完了するとIDとパスワードの記載された各種通知書が郵送されます

11.マイページにログインし運用を開始します

他の証券会社のiDeCo口座をSBI証券に移換する方法

iDeCo口座は1つの金融機関でしか開設できません。他の金融機関からiDeCo口座を変更したい方は、SBI証券(移換先の金融機関)に「加入者等運営管理機関変更届」の提出が必要です。

1.こちらのページから資料請求を行います

2.郵送された書類を確認し、申し込み書類を作成し、返送します

3.審査完了後にID・パスワードが送付されます

4.マイページにログインし、運用を開始します

SBI証券のiDeCoはNISAとの併用もオススメ

SBI証券はiDeCoだけでなく、NISAを利用する証券会社としても以下4つの理由から人気があります。

- 口座開設・運用・維持に手数料がかからない

- eMAXIS SlimシリーズやSBIバンガードシリーズを取り扱っている

- 投資信託の購入をクレジットカードで行うとポイントが貯められる

- 投資信託を保有するだけでポイントが貯まる

- NISA 顧客満足度No.1

SBI証券でNISAを始めると、必要最低限のコストで低コストのインデックスファンドに投資ができます。

投資信託の購入方法によってはポイントが付与され、お得に投資が可能です。さらに投資信託を保有するだけでもポイントが受け取れます。ポイントは日々のお買い物や再投資などさまざまな使い道があります。

またSBI証券は「2023年 J.D. パワー」で顧客満足度No.1に選ばれており、投資初心者にも非常にオススメの証券会社です

これから資産形成を始めたいと考えている方は、SBI証券を選びましょう。

SBI証券のiDeCoに関するよくある質問

最後にSBI証券に関するよくある質問について、以下4つ回答します。

- SBI証券でiDeCoをやるなら引き落とし口座はどこがいいですか?

- SBI証券のiDeCoではクレジットカードは使えますか?

- SBI証券のiDeCoはスマホでできますか?

- SBI証券と楽天証券はどっちがいい?

SBI証券でiDeCoをやるなら引き落とし口座はどこがいいですか?

引き落とし対応可能な口座であれば、どこでも問題ありません。

※引き落とし対応可能口座はこちらのページで確認してください。

ただしNISAと併用する場合は「住信SBIネット銀行」がオススメです。SBI証券と住信SBIネット銀行は連携が可能で、リアルタイム入出金が無料で行えます

リアルタイム入出金は証券口座・または銀行口座内に日本円の残高がなくても、リアルタイムで一方の口座から入金できるシステムです。

証券口座にお金がなくて取引がないという場合でも、銀行口座内に残高があれば、取引が行えます。

SBI証券のiDeCoではクレジットカードは使えますか?

iDeCoではクレジットカードを使えません。基本的に銀行口座からの引き落としに限定されています。

SBI証券のiDeCoはスマホでできますか?

SBI証券はiDeCoをスマホで行えます。スマホ専用サイトが用意されており、利便性はパソコン版と変わりません。

SBI証券と楽天証券はどっちがいい?

どちらの証券会社も業界最低水準の手数料かつ、人気の低コストインデックスファンドを購入可能で、どちらの証券会社もオススメです。

証券会社を選ぶ際は、投資したい商品が取り扱われている証券会社を選びましょう。

SBI証券は「eMAXIS Slimシリーズ」へ投資したい方にオススメです。SBI証券のiDeCoでは同シリーズを8本も取り扱っています。

楽天証券は「楽天バンガードシリーズ」「楽天・プラスシリーズ」で投資したい方にオススメです。特に「楽天・プラスシリーズ」はeMAXIS Slimシリーズよりも信託報酬が低く抑えられています。

まとめ:SBI証券のiDeCoで老後資金を安全に確保しよう

この記事では、SBI証券でiDeCoを始めるメリットやオススメ商品、年代別のポートフォリオについて解説しました。SBI証券でiDeCoを始めるメリットは、以下の5つです。

- 各種手数料が無料または業界最安基準

- 取扱商品数が37本と充実している

- 各資産クラスに最低限のコストで投資できる

- 2024年のiDeCo証券会社の顧客満足度調査で1位

- ロボアドバイザー「DC Doctor」を利用できる

SBI証券は業界最低水準のコストで、低コストの有料インデックスファンドに投資ができます。そのため余分なコストを減らして、より多くの老後資金を準備したい方にオススメの証券会社です。

iDeCoは老後資産を作るための制度で、長期での運用が前提となっています。また長期で運用するほど、複利効果を最大限享受できるため、老後にお金が足りるか不安な方は今すぐiDeCoを始めましょう。