ビットコイン・仮想通貨で確定申告は必要?やり方や不要な事例を分かりやすく解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

「仮想通貨取引の確定申告はいくらから必要なのか。」

「ビットコイン取引の確定申告はいつ、どうやってするのか。」

「確定申告の具体的なやり方を知りたい。」

これらの疑問を解決し、ビットコインをはじめとした仮想通貨取引の確定申告について初心者にも分かりやすく解説していきます。

【この記事で分かること】

- ビットコインではいくらから確定申告が必要なのか

- ビットコインの課税所得の仕組み

- ビットコインの確定申告のやり方

この記事では、ビットコインの確定申告について、確定申告が必要となる基準から具体的なやり方、確定申告に役立つ計算ツールやよくある質問を詳しく解説しています。

ビットコインの確定申告の仕組みをあらかじめ知っておくことで、確定申告時に迷わずに済み、また節税対策にも役立ちます。

目次

ビットコインの利益はいくらから確定申告が必要?

ビットコインなどの仮想通貨取引で利益を得た際には、条件により確定申告が必要な場合と不要な場合があります。

仮想通貨取引では、どのような時に確定申告が必要なのか詳しくみていきましょう。

ビットコインの利益には税金がかかり、場合によっては確定申告が必要

ビットコインの取引で得た利益は、確定申告として申告をしなければいけない「雑所得」として扱われます。

しかしビットコインの取引で利益を得た全ての人が、確定申告をする必要があるわけではありません。所得が一定以上の基準を超えた場合、申告の義務が発生します。

確定申告が必要な人の条件

ビットコインで得た利益を含む雑所得の合計が「20万円を超えている」場合、確定申告をする必要があります。

例えば、雑所得がビットコインで得た利益のみで、20万円を超えている場合はもちろん確定申告しなければいけません。

またビットコインで得た利益が20万円以下であっても、他の雑所得に区分される所得を足して20万円を超える場合は確定申告の必要があります。

他の雑所得に区分される所得としては、海外FXの利益やアフィリエイト報酬などがあります。

一方、ビットコインで得た利益が50万円でも海外FXで40万円の損失を出した場合など、雑所得の合計が20万円を超えていなければ、確定申告の必要はありません。

確定申告が不要な人の条件

確定申告が必要な条件を満たさない人、つまりビットコインで得た利益を含む雑所得の合計が「20万円以下」の人は、原則として確定申告は不要です。

また仮想通貨取引では、損失を繰り越せる「繰越控除」という制度が利用できないため、損失が発生したとしても、確定申告を行う必要はありません。

課税対象となるビットコインの所得が発生するタイミング

仮想通貨は取引だけでなく、買い物などにも利用される通貨であるため、用途によって所得が課税対象となるタイミングが異なります。

ビットコイン取引で発生した所得がどのようなタイミングで課税対象となるのか詳しくみていきましょう。

仮想通貨の売買で利益を出した場合

ビットコインの売買で利益を得た場合、売買で利益が発生したタイミングで課税対象となります。

国税庁は、課税対象となるタイミングについて、以下のように明記しています。

「ビットコインをはじめとする仮想通貨を売却又は使用することにより生じる利益については、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分され、所得税の確定申告が必要となります。」

引用元:国税庁「仮想通貨に関する所得の計算方法等について」

つまりビットコインなどの仮想通貨を売却し、利益が発生したタイミングで課税されるため、仮想通貨を保有しているだけでは課税の対象にはなりません。

仮想通貨で買い物をした場合

ビットコインなどの仮想通貨は決済通貨として買い物でも利用できます。仮想通貨を買い物で利用した場合、国税庁が明記している「使用」に該当するため、課税対象となります。

仮想通貨で買い物をした場合に課税所得となるのは、仮想通貨の取得価格と、買い物をした時点における仮想通貨の金額の差です。

仮想通貨で買い物をする際、仮想通貨を一度売却して日本円に換金されたのちに支払いが発生していると考えると分かりやすいでしょう。

別の仮想通貨に交換した場合

ビットコインをイーサリアムやリップルなど他の仮想通貨に交換した場合も、課税対象になります。

別の仮想通貨に交換した場合、仮想通貨の取得価格と、別の仮想通貨に交換する際に換金した、仮想通貨の売却額との価格差が課税対象となります。

仮想通貨同士の交換も買い物と同様、仮想通貨を一度売却して日本円に換金したのち、日本円で別の仮想通貨を購入していると考えると分かりやすいでしょう。

マイニングやステーキングなどで仮想通貨を取得した場合

マイニングやステーキングなどで仮想通貨を報酬として取得した場合、その報酬も課税対象となります。

マイニングやステーキングなどで得た報酬は、仮想通貨の売却時ではなく、報酬として受け取った段階で課税対象となる点が特徴です。

またマイニングやステーキングで使用した経費は必要経費として認められることもあり、報酬から差し引いて課税所得を減らすこともできます。

ビットコイン・仮想通貨取引の所得額の計算方法

ビットコインなどの仮想通貨取引では、所得の発生タイミングが複数あるため、以下の2つの方法で取得額が計算されます。

- 総平均法

- 移動平均法

取得額を計算したのち、売却額から差し引くことで仮想通貨取引の所得額が計算可能です。ここでは、それぞれの計算方法について詳しく解説していきます。

総平均法

総平均法では、基準とする期間(1年間)を通したビットコインの購入金額のトータルを、購入数量の合計で割ることでビットコインの取得価格を算出します。

例えば1月に100万円、2月に150万円、3月に200万円と計3枚のビットコインを購入し、4月に250万円で全てのビットコインを売却した場合について考えてみましょう。

この場合、全ての購入価額を足した450万円を、購入数量の3で割った数字である「150万円」が、まずビットコインの取得価格となります。

そして売却額である250万円から150万円を引いた「100万円」に、購入枚数である3をかけた「300万円」が仮想通貨取引で得た取得額となります。

移動平均法

移動平均法では、ビットコインを購入するたびに仮想通貨取引の取得額を計算します。

上記と同じく、1月に100万円、2月に150万円、3月に200万円と計3枚のビットコインを購入し、4月に250万円で全てのビットコインを売却した場合について考えてみましょう。

この場合、1月の時点では、1枚で100万円の取得価格となりますが、2月時点では合計金額250万円を使って2枚のビットコインを保有していることになります。

移動平均法では、合計金額「250万円」を、保有枚数の合計「2」で割った「125万円」をまず2月時点でのビットコインの取得価格として計算します。

同様に「250万円(125万円 × 2)」と200万円を足した、計「450万円」を保有枚数の合計「3」で割った金額である「150万円」が3月時点の取得原価です。

そして売却額である「250万円」から「150万円」を引いた、「100万円」に購入枚数である3をかけた「300万円」が仮想通貨取引で得た取得額となります。

また国税庁が以下のように明記しているように、上記の場合のように同じ仮想通貨を2回以上購入する場合、一般的に移動平均法が用いられます。

「同一の仮想通貨を2回以上にわたって取得した場合の当該仮想通貨の取得価額の算出方法としては、移動平均法を用いるのが相当です(ただし、継続して適用することを要件に、総平均法を用いても差し支えありません。)。」

引用元:国税庁「仮想通貨に関する所得の計算方法等について」

ビットコインの確定申告で計上できる経費

ビットコインで得た所得にかかる税率は最大45%にものぼります。したがって確定申告時に経費を計上し、節税対策をすることが重要になります。

ビットコイン・仮想通貨取引において経費として計上できる費用は以下の4つです。

- セミナーの参加費・交通費

- 書籍の購入費

- 取引専用のパソコンやスマートフォンの購入費

- その他の費用

それぞれの費用について解説していきます。

セミナーの参加費・交通費

ビットコインや仮想通貨取引に関するセミナーへの参加費・交通費は、仮想通貨の取引スキルを向上させるために支払った費用です。

したがって、ビットコインや仮想通貨取引に直接関連していると認められ、確定申告で必要経費として計上できます。

経費として計上する際は、行き先やセミナーに参加したことが分かるような証拠を残しておくようにしましょう。

書籍の購入費用

ビットコインや仮想通貨取引に関する書籍の購入費用もセミナーと同様、仮想通貨取引に関する知識を身に付けるために支払った費用です。

したがって、仮想通貨取引の必要経費として計上できます。経費として計上する際は、書籍の購入に関する領収書や明細を保管しておくようにしましょう。

取引専用のパソコンやスマートフォンの購入費

仮想通貨取引専用として購入したパソコンやスマートフォンの費用は、確定申告時に計上できる経費になります。

仮想通貨取引をするためには、インターネットを利用するためのツールである、パソコンやスマートフォンを利用しなければいけません。

したがって仮想通貨取引に直接関連すると認められ、購入費用が10万円未満であれば必要経費として認められます。

10万円を超える場合は、耐用年数に応じて経費として計上する減価償却の対象となるため、一括で計上ができません。

その他の費用

ビットコインや仮想通貨の取引に関連した費用であれば、その他経費として計上できる費用もあります。

例えば自宅でビットコイン取引を行っている場合、家賃や通信費の一部をビットコインの取引に関連する経費として計上できるケースがあります。

しかし費用を全額計上できるわけでなく、取引に使っている場所の面積や時間に応じて(按分計算して)計上可能です。

たとえば、1カ月の通信費が1万円で、毎日6時間仮想通貨取引を行っている場合は、1万円の25%(6時間 ÷ 24時間)である「2,500円」が経費となります。

ビットコインの確定申告における注意点

ビットコイン取引の確定申告をする際は、以下の4つの点に注意するようにしましょう。

- 総合課税の扱いとなる

- 損益通算ができない

- 繰越控除ができない

- 利益を通貨別に評価しなければならない

それぞれの注意点について詳しく解説していきます。

総合課税の扱いとなる

ビットコイン取引の所得は総合課税が適用されます。総合課税では、取引の利益が給与などの他の所得と合計して課税所得が計算される制度です。

一方で、国内FXや株式取引の所得は分離課税が適用され、他の所得とは分けて税金が計算されます。

総合課税により所得が合算されることで、課税所得が上昇し、税率の上昇や税金の支払いが増える可能性があります。

損益通算ができない

ビットコインの取引の所得は損益通算ができません。損益通算とは、取引で生じた損失と利益を相殺できる仕組みです。

ビットコイン取引で損失が発生した場合、給与所得や株式取引、国内FXなどの他の取引で得た利益と相殺できません。

ビットコイン取引で損益通算ができるのは、同じ雑所得に分類される所得に限られます。

繰越控除ができない

ビットコインの取引では、発生した損失に対して繰越控除ができません。繰越控除とは、過去の年度に生じた損失を、翌年度以降に持ち越して利益と相殺できる制度です。

株式取引やFXでは、発生した損失を確定申告すると3年間繰越すことができます。

しかしビットコインの取引では繰越控除ができないため、1年間の収支がマイナスの場合は確定申告をしても節税対策にはなりません。

利益を通貨別に評価しなければならない

仮想通貨取引の確定申告で所得を計算する際は、通貨別に評価しなければいけない場面が多く、株式取引やFXと違って手間がかかります。

仮想通貨では、買い物や通貨同士の交換で得た所得に関しても確定申告を行う必要があるため、通貨別に時価で計算しなければいけません。

仮想通貨を通貨別に時価で評価する手間を省きたい方は、仮想通貨計算ツールの利用がオススメです。

ビットコインの確定申告のやり方

ビットコイン取引における確定申告のやり方について順を追って解説していきます。

確定申告手続きに必要な書類があるため、事前に準備しておくとスムーズに手続きを進められます。

ビットコインの取引明細を用意する

まずは、ビットコイン取引の1年間の取引履歴が分かる取引明細書を用意しましょう。

DMMビットコインでは、PCとスマホ両方から「取引報告書 兼 証拠金受領書 兼 取引残高報告書」という取引明細書がダウンロード可能です。

PCの場合、マイページから暗号資産取引を起動し、メニューから「報告書」を選択します。

「期間損益報告書」を選択し、履歴を取得したい期間を指定することで、指定した期間の取引明細書をPDFファイルとしてダウンロードできます。

仮想通貨の利益を計算する

用意した取引明細書をもとに年間の仮想通貨の利益を計算していきましょう。

Gtaxを利用する場合、メニューから「データ取り込み」を選択し、取引明細書を取得した仮想通貨取引所を選択・登録します。

取引明細書を取得した仮想通貨取引所の「売買履歴」をクリックし、指定箇所に取引明細書をアップロードします。

料金の支払いが必要な場合、料金の支払いを済ませることで、仮想通貨の利益の計算結果を確認可能です。

確定申告書を作成する

計算した仮想通貨の利益を「雑所得」として確定申告書に記載し、書類を作成しましょう。確定申告書の作成方法には以下の3つの方法があります。

- 確定申告ソフト

- 確定申告書等作成コーナー

- 手書き

また経費や他の給与所得に申告の必要がある場合は、経費計算や源泉徴収票も用意しておきましょう。

確定申告ソフト

確定申告ソフトとは、確定申告書の作成に必要な機能が充実した、確定申告書作成専用のソフトです。

例えばクラウド会計ソフトFreeeでは、基本情報と収支に関する情報を入力し、簡単な質問に答えるだけで申告書の作成が完了します。

またe-Taxにも対応しているため、インターネット上で確定申告書の作成と提出を済ませられます。

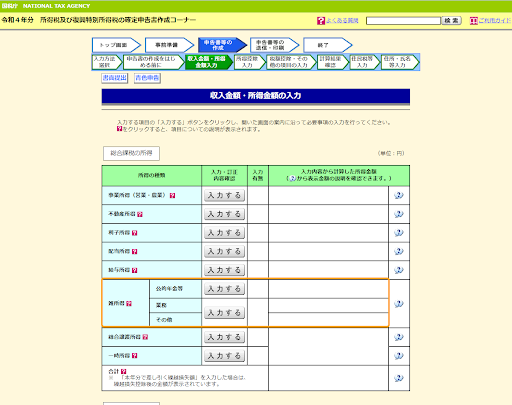

確定申告書等作成コーナー

確定申告書等作成コーナーとは、国税庁の公式ホームページ上で提供されているインターネット上で確定申告書を自作できるサービスです。

確定申告書等作成コーナートップページの「作成開始」をクリックすると確定申告書の作成を始められます。

また過去のデータを利用して申告書を作成することもできるため、過去に作成したデータがある場合は、1から作成する手間を省くためにも利用してみましょう。

確定申告書等作成コーナーにて、画面に従って金額を入力すると、税額が自動で計算され、申告書が作成されます。

申告内容に関する簡単な質問に回答し、雑所得の項目に所得を入力、所得控除額があれば引き続き入力することで申告書の作成は完了です。

確定申告書等作成コーナーで作成した申告書は、e-Taxでも提出可能です。

手書き

確定申告書は、用紙に手書きで記入して作成することも可能です。用紙は、税務署に取りに行くまたは郵送してもらうか、確定申告書等作成コーナーで印刷することで取得できます。

確定申告書に必要事項を記入して申告書を作成していきましょう。

確定申告書を提出する

確定申告書の作成が完了したら、提出をします。提出方法には以下の3つがあります。

- e-Taxで提出する

- 所轄の税務署の窓口へ持っていく

- 所轄の税務署へ郵送または信書便で送付する

e-Taxの利用には、別途ICカードリーダーを用意してマイナンバーカードを読み取る必要がありますが、インターネット上で確定申告の手続きが完結するためおすすめです。

ビットコインの確定申告に使えるオススメ計算ツール

ビットコインなどの仮想通貨取引の確定申告では、仮想通貨を時価評価する必要があったり、計算方法も2つあったりと計算に手間がかかります。

そこでビットコイン取引の税金計算を便利にするためにも、計算ツールの利用がオススメです。

ここでは、以下の3つの仮想通貨計算ツールを紹介します。

- Cryptact(クリプタクト)

- Gtax(ジータックス)

- CryptoLinC(クリプトリンク)

Cryptact(クリプタクト)

Cryptactは、年間取引件数50件まで無料で利用できる仮想通貨計算ツールです。

取引所との連携機能があり、取引所から自動的に取引履歴を取得し、損益計算を行ってくれるため、手動で数値を入力するなどの手間がかかりません。

また対応している取引所の数や仮想通貨の種類が多い点でも、オススメできる仮想通貨計算ツールです。

Gtax(ジータックス)

Gtaxは、年間取引件数100件まで無料で利用できる仮想通貨計算ツールです。

Gtaxでは利用している取引所を登録し、取得した年間の取引明細書をアップロードすることで年間の損益が計算されます。

また、Gtaxはサブスクリプションサービスではなく、アップロードした取引明細書の総取引件数をもとに利用価格が計算されるのが特徴です。

CryptoLinC(クリプトリンク)

CryptoLinCは、機能に制限がありますが、年間取引件数200件まで無料で利用できる仮想通貨計算ツールです。

CryptoLinCでは、各取引所の取引情報やウォレットの情報をアップロードすると自動で損益結果を計算してくれます。

また売れない仮想通貨を0円で引き取るサービスを提供しており、利用して含み損を相殺することで、節税対策にも役立ちます。

ビットコインの確定申告書作成に使えるオススメソフト

仮想通貨取引の確定申告書作成に役立つソフトとして以下の3つがあります。

- Freee

- 弥生会計

- マネーフォワード

Freee

Freeeは確定申告にも対応しているクラウド会計ソフトです。取引内容や質問の回答をもとに確定申告書を自動で作成でき、e-Taxにも対応しています。

価格も月額980円からと安く、初心者のための利用ガイドも充実しているため、初心者でも簡単に確定申告書の作成ができます。

弥生会計

弥生会計は確定申告に対応している会計ソフトです。シンプルなデザインで初心者にも分かりやすく、白色申告だと無料、青色申告だと初年度無料で全ての機能を利用できます。

弥生会計は計算ツールである「Gtax」とも連携しており、Gtaxで取得したデータを自動で弥生会計に読み込み、申告書を作成できます。

マネーフォワード

マネーフォワードは確定申告書の作成に必要な機能がそろった、クラウド型の確定申告ソフトです。

新規登録から1カ月間は無料で利用でき、また会計ソフトや請求書管理ソフト、経費管理ソフトなどマネーフォワードが提供しているさまざまなサービスと連携できます。

ビットコイン・仮想通貨の確定申告によくある質問

ビットコイン・仮想通貨の確定申告に関しては、以下のような質問がよくあります。

- ビットコインの収入の確定申告はいつやるの?

- ビットコインの収入の確定申告をしないとばれる?

- 税金を抑える方法はある?

- 高い税金を払えない場合はどうすればいい?

それぞれの質問の回答をチェックして、ビットコインの確定申告に関する理解を深めていただければと思います。

ビットコインの収入の確定申告はいつやるの?

ビットコインの収入に限らず、確定申告は原則として所得が発生した翌年2月16日から3月15日の間に行う必要があります。

期限内に申告をしないと無申告税と延滞税が課される可能性があるため、遅れないようにしましょう。

ビットコインの収入の確定申告をしないとばれる?

ビットコインの収入を確定申告しないと税務調査により必ずばれるため、必ず確定申告を行うようにしましょう。

また申告をしていないことがばれた場合は、ペナルティとして延滞税と無申告税に加えて、35%から40%の重加算税が課せられます。

税金を抑える方法はある?

税金を抑えるためには、まず必要経費を計上するようにしましょう。

また確定利益が20万円であれば、申告が不要であるため、仮想通貨を保有し続けるのも税金を抑えられる方法の1つです。

難易度は高くなりますが、法人化すると最大税率が33%となるため、個人での取引と比べて節税が可能です。

高い税金を払えない場合はどうすればいい?

高い税金をやむをえず払えない場合は、税務署にその旨を申請することにより、約1年の猶予期間が設けられます。

猶予を受けるためには、「換価の猶予申請書」などの必要書類を税務署または国税庁の公式ホームページから取得し、提出するようにしましょう。

税金を納付するまでは、猶予期間分の延滞税が課されることには注意です。

まとめ:ビットコインで稼いだら忘れずに確定申告しよう

ビットコインで得た所得は、雑所得に分類され、年間20万円を超える場合は確定申告をしなければいけません。

ビットコインの所得の計算には、通貨別に時価評価する必要があったり、損益通算・繰越控除ができなかったりと、FXや株式取引とは異なる点には注意が必要です。

確定申告の手間を省きたい方は、所得計算に役立つ計算ツールや確定申告書の作成に役立つ確定申告書ソフト利用がオススメです。

また仮想通貨取引では、確定申告で経費として計上できる費用もあるため、事前に把握し、領収書などを保管しておくようにしましょう。