【経費の境界線】FX取引の経費ってどこまで認められるのかを線引き!

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

- FXに使っているパソコンやスマホって経費にできるってほんと?

- セミナーや教材も経費になるの?

- 家賃や電気代も経費にできるって聞いたけどどこまでいいの?

経費と聞くと「領収書がないと落ちませんよ!」と経理の事務員さんに怒られているサラリーマンの方も多いのではないでしょうか。

会社の利益のために使ったお金は会社の資金から捻出するのは当たり前のことです。

ではFXで利益を出すために使ったお金もFXの利益から捻出することはいいのでしょうか?

答えはその通りです。

FXの利益を出すために通ったセミナーや購入した書籍、取引のために使っているPCやスマホ、学習のために買った検証ソフトなど、様々なものが経費として計上できるのです。

しかし、そこは税金が絡むところ。

間違った経費の計上の仕方をしていると税務署からの調査が入ってしまい、追徴課税となってしまうことも!

FXの利益を出すためにかかった費用を正しく計上するためにも、どんなものが認められるのか経費の境界線を理解していきましょう!

FXで経費に計上できる可能性のある費用は13種類

FXではFX取引を行うために必要なモノや取引知識を習得するための勉強代、売買時の手数料などを経費として計上することができる可能性があります。

まずは一般的なFXの経費として13種類の費用をみていきましょう。

- PCなど取引に使うハードウェア

- PCなどの周辺機器

- インターネットの通信費やモバイルルーターの契約料

- FX関連の書籍や経済新聞などの購入代金

- セミナーなどの参加費と宿泊代や交通費

- 取引ソフトや練習ソフトなどの購入代金

- 取引手数料

- 専用の机や椅子などの家具備品

- 鉛筆やノートなどの学習用の文房具類

- 家賃

- 電気代

- 書類作成のための税理士費用

- FXの情報を収集するための会議や会合の飲食代

こんなものも経費にできるのかと感じてしまう費用もありますので、それぞれ解説していきます。

PCなど取引に使うハードウェア

最近ではPC以外にもスマホだけで取引をする方も増えていますが、どちらもFXの取引ツールとして購入代金を経費に計上できます。

プライベートでどれくらい使うか、その割合によって経費に計上できる金額が変わります。

PCなどの周辺機器

PCのモニターやチャートを印刷するためのプリンターなども経費として計上できます。

こちらもFXに関係のない使用をしている場合は割合で計算されます。

インターネットの通信費やモバイルルーターの契約料

FX取引はインターネット環境がなければ行うことができません。

契約しているインターネットやルーターの料金はもちろん経費に計上できます。

FX関連の書籍や経済新聞などの購入代金

FXの勉強をするために購入した書籍や情報収集のために購入した経済新聞などは全て経費として計上できます。

セミナーなどの参加費と宿泊代や交通費

FX関連のセミナーに参加するための参加費や現地までの交通費、宿泊代なども全て経費として計上できます。

他の旅行などと日程を重ねた場合は全額ではなく割合で計算されます。

取引ソフトや検証ソフトなどの購入代金

FX取引をする際に購入した自動売買ツールやチャート分析を行うための検証ソフトなどの購入代金も経費として計上できます。

ただし、自動売買ツールは個人販売なども多くインターネット上で決済を行うため領収書の発行ができない場合もあります。

そんな時は決済した日付や金額、名称などがわかる状態の画面をスクショして保管しておきましょう。

取引手数料

ほとんどのFX会社は取引手数料を取っていませんが、一部手数料がかかるFX会社もあります。

その場合は年間取引明細書や年間損益計算書に手数料が記載されていますので、その分を経費として計上することができます。

ただし、多くのFX会社が採用しているスプレッドは価格に内包されるものとして取引手数料として経費に計上できませんので覚えておきましょう。

専用の机や椅子などの家具備品

FXをするために用意したPCを置くための机や、そこに座るための椅子などの家具を経費として計上することができます。

ただし、以前に購入したものをFX専用にするなどの場合は、もともとFXをするために購入したものではないとして経費にすることはできません。

領収証がない場合も机や椅子は経費として認められませんので必ず保管しておきましょう。

プライベートでも机や椅子を使う場合は、PCの本体代と同様に使用割合で計算されます。

鉛筆やノートなどの学習用の文房具類

FXを学習するために購入した筆記用具やノート、プリンターのインク代、コピー用紙なども経費として計上できます。

利用用途が広くFXとの因果関係が認められにくいものに関しては領収書が必須となりますので、少し手間ですが毎回領収書はもらうように心がけておきましょう。

家賃

家賃も経費として計上することができます。

FX取引をするにあたってどれぐらいの面積を占有しているかによって割合で計算します。

電気代

電気代は普段の生活で必ず使うものですのでどれくらいの電気代がFX取引に対してかかっているかを算出するのは難しいところですが、割合で経費に計上できる可能性があります。

書類作成のための税理士費用

ご自身で確定申告をしない場合、税理士へお願いをして申告書類を作成してもらいます。

その際の書類作成費用もFXの経費として計上できます。

書類作成料だけでなく相談料なども経費にすることもできます。

ただし、FXに関係のない別の収入の分も併せて依頼する場合は全額を経費にするのは難しいでしょう。

FXの情報を収集するための会議や会合の飲食代

FXの情報交換や勉強会など、トレーダー同士で集まったりした時の会議室の代金や飲食代なども経費として計上できる可能性があります。

必ず領収書が必要になりますので忘れずにもらっておきましょう。

費用全てが経費として認められるわけではない

FXに関連するからといって全てが経費として認められるわけではありません。

特にプライベートとの境目が曖昧なものに関しては注意が必要です。

経費として計上するためのコツを解説していきます。

プライベートで使用するものは使用時間と頻度を明確に提示しなければいけない

プライベートでも使用するPCやスマホなどをFXの経費として計上するためには、使用時間と頻度を明確に提示しなければいけません。

万が一税務調査が入った場合には、税務署職員に対してその割合にいたる明確な根拠を示すことが必要です。

FX取引をするためにPCやスマホを使用していた時間を細かく記録しておけば問題ないでしょう。

経費は支払った年にのみ計上できる

FXに限りませんが、経費は支払った年にのみ申告して計上することができます。

3年前に購入したものを今年は利益が出たから経費にしようということはできないということです。

これは領収書が残っていても同じです。

領収書などの支払い証明が必要

経費として計上する際には領収書は必須です。

インターネットで購入したものや個人間でのやり取りなど、領収書が発行されないものに関しては購入したことがわかる商品名や日付、金額が記載されている画面のスクショなどでも代用できます。

要は「支払った証明」ができれば問題ないということです。

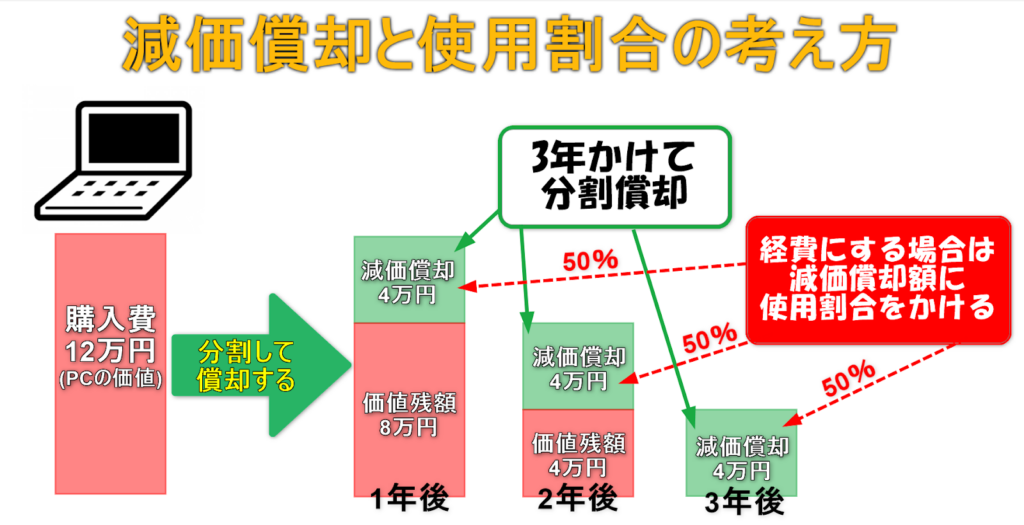

10万円以上のものは減価償却をする

PCなど長期で使用することがわかっている10万円以上の高額商品に関しては、使用できる耐用年数で減価償却をするというルールになっています。

10万円以上20万円未満のPCの場合、耐用年数は3年なので購入代金を3年に分けて経費に計上します。

20万円以上のPCの場合、耐用年数は4年なので購入代金は4年に分けて減価償却します。

注意点として減価償却した後の金額に使用割合をかけることです。

例えば12万円で購入し、使用割合が50%のPCを経費に計上する場合は

12万円 ÷ 3年 = 4万円 × 50% = 2万円

(購入金額)(耐用年数)(減価償却額) (使用割合)(経費計上額)

となり経費に計上できるのは2万円までとなります。

経費として認められるために丁寧に書類や記録を取っておく

FX取引を行う際にかかってしまった費用を経費として認めてもらうコツは、丁寧に書類や記録を取っているかに限ります。

税務署職員に詰められてしまった際に、このように記録としてとってありますと言える根拠があれば特に問題なく経費として認められます。

なるべく多くの経費を計上するためにも次のようなコツがあります。

- 領収書をもらう際にFXとの関連が極力わかるように但し書きを書いてもらう

- 但し書きが書籍代など簡易的なものは購入した商品と並べて写真を撮っておく

- 但し書きがない場合は直接何に使ったのかをメモしておく

- 割合で計算するものは細かく記録を取っておく

- 毎年きちんと確定申告をする

面倒に感じると思いますが、少しでも利益額を増やすためにも日頃からしっかりやっておきましょう。

FX取引との関連性がない費用は経費として認められない

当たり前のことですが、FX取引との関連性がないものや支払いが証明できないものは経費として認められません。

本当に支払っていたとしても、それを証明できなければ経費として認められません。

FXに関連することに関しては領収書のもらい忘れなどがないように、日々気をつけておきましょう。

FX経費の境界線

何が経費にできるのかだいたい理解したところで、FXの経費にできるかどうか「境界線が難しいもの」に関して深掘りしていきましょう。

特に割合で経費計上するものは境界線が難しいのでしっかり覚えておきましょう。

【境界線はここ】PCや周辺機器の購入代金は時間の割合で計算する

購入したPCや周辺機器をFXの取引以外に使用している場合(FXの取引に関係のないインターネット、ワードやエクセルなどの使用、ゲームでの利用など)は時間の割合で計算しなくてはいけません。

FXをするために画面を見ている、FXに関する調べ物をしている、取引をしているなどは全てFXに関連する時間と捉えていいでしょう。

それ以外の時間は全てプライベートでの使用となります。

認めてもらうコツは利用時間の明細を細かく取っておくことです。

そうすることで計上できる金額割合を正確に算出できますので5割を超える経費計上も可能となります。

またモニターを何枚も使用している方は、複数枚のモニターは通常の利用では使用することはないので全額経費にすることができる場合があります。

ただしスマホの場合、メールや電話などでも使用しますので2割から3割程度の計上になってしまうと考えておきましょう。

【境界線はここ】インターネットやモバイルルーター料金も利用時間と同じ割合で計上する

例えば自宅にいる時の私生活の調べ物は全てスマホで行い、FX以外でインターネット接続やルーターを使用していない場合は全額が経費として計上できる可能性があります。

それ以外でも使用している場合はPCの本体代金同様、利用時間と同じ割合で計上するのが望ましいです。

【境界線はここ】FXの話題が出ている程度の書籍や新聞代は経費の対象外

書籍の購入での注意点としては、FXの話題が出ている程度の漫画や小説などは対象とならないことです。

新聞も日経新聞などの経済に特化した新聞はOKですが、一般的な新聞やスポーツ新聞は対象となりません。

何を買ったのかを明確にしておくことが重要です。

【境界線はここ】セミナー参加と関係がある宿泊交通費は経費として認められる

交通費も宿泊費も経費として計上できますが、グリーン車や飛行機のハイクラス料金など移動に対して付加される分に関しては経費として計上できません。

他にもセミナー開催日より明らかに日程がずれている場合も経費として認められません。

開催されるセミナーとの因果関係が認められた場合のみ、宿泊交通費は経費として認められます。

現地で観光などでどこかへ出かけたとみなされた場合も宿泊交通費は全額経費として認められないので、セミナーのスケジュール表なども併せて保管しておきましょう。

【境界線はここ】FX取引に使っている家賃と電気代を経費計上できる

家賃はFX取引専用の部屋があるかどうかが大きな境目となります。

例えばノートPCなどで持ち運べる状態で取引をしている場合、占有している面積がないとして経費に計上できない場合もあります。

専用の部屋がなくてもデスクトップPCなどで占有している場所がある場合は、その割合に応じて経費に計上できます。

概ね専用の部屋がある場合で2割〜3割、専用の部屋がない場合で1割程度の経費計上が一般的です。

電気代を経費に計上するコツは、FX専用のPCやモニターなど取引に関係のある電子機器を設置する前と設置したあとの電気代の違いがわかる明細書を用意することです。

3ヶ月の平均料金で値上がりした分を比較して割合で計算することで、経費として計上できる可能性が高くなります。

【境界線はここ】明らかに高額な会議や会合の飲食代は経費にできない

これは「接待交際費」として分類されますが、明らかに高額な場合や一晩で色々な場所で発行された領収書の場合は、FXに関係のある飲食代ではないとして経費にできないこともあります。

経費だからといってなんでもかんでも計上せずに節度のある使い方をしましょう。

経費を管理し申告するメリット

ここまでして経費を管理して申告するメリットはなにがあるのでしょうか。

経費を計上することで利益額から差し引くことができます。

差し引くことでどんなメリットがあるのか見ていきましょう。

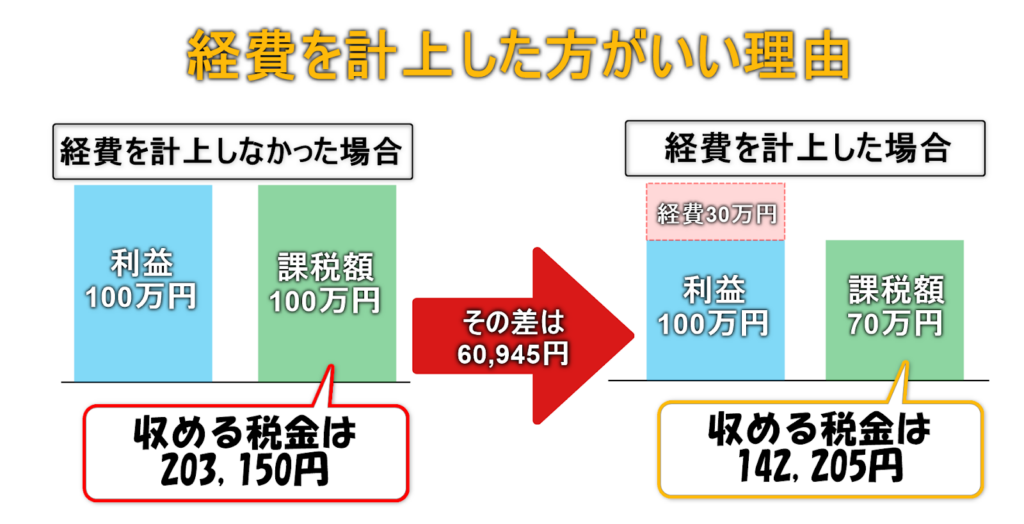

経費を計上したことで節税になる

FXで得た年間の利益に対して経費を計上しない場合、利益額全てに課税されます。

一方、経費を計上した場合は利益額から経費分を引いた金額に対して課税されます。

例えば年間の利益額が100万円とした場合をみてみましょう。

経費を計上しないケース

100万円に対して20.315%の課税=203,150円

経費を30万円計上したケース

100万円から30万円の経費を引いた70万円に対して20.315%の課税=142,205円

かなり省略して計算しましたが、これだけでも約6万円の節税になっています。

せっかく出た利益を支払わなくてもいい税金でわざわざ減らされることはないということです。

確定申告をしなくてもいい可能性がある

FXでの年間の利益額が20万を超えた場合は必ず確定申告が必要になります。(給与所得者の場合)

しかし経費を計上したあとの所得額が20万円を下回った場合は確定申告が不要になります。

年間の利益額があまり大きくない場合は確定申告をせずに済む可能性があるので、経費の計上は必ず行なったほうがいいでしょう。

ただし、損失の繰越をしている場合は毎年必ず確定申告が必要になりますのでこの限りではありません。

経費に関する疑問

経費に関してよくある質問を2つご紹介します。

どちらも確定申告前に悩むことですので覚えておきましょう。

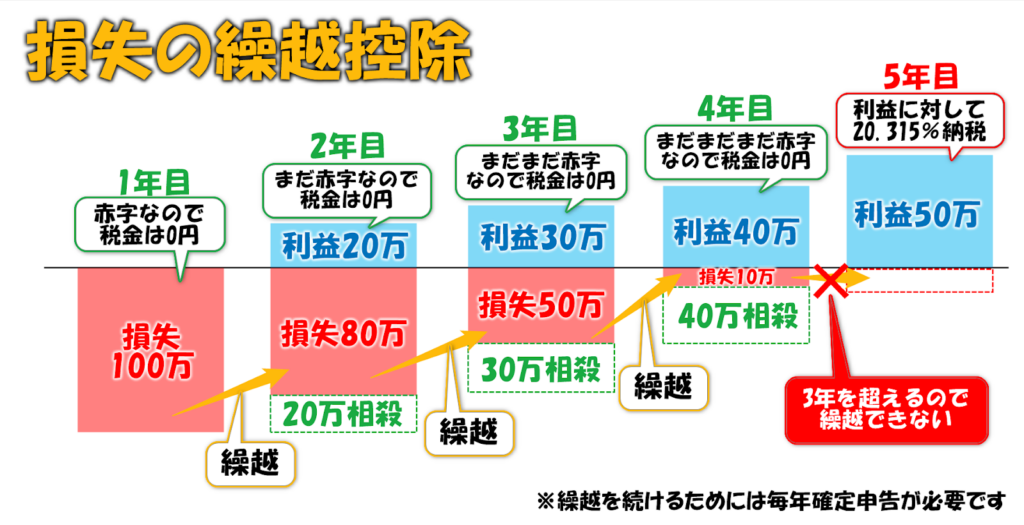

経費を計上すると赤字になった場合は確定申告の義務がない

経費を計上すると赤字になった場合は所得額が20万円以下の場合と同様に、確定申告の義務はありません。

しかし、確定申告を赤字でしておくことで損失を繰り越せる制度を利用することができます。

これを「損失の繰越控除」と言います。

3年先までの利益と相殺できる節税効果があるので赤字となった場合も確定申告はしておくようにしましょう。

元々持っていたPCの購入代金を経費にできない

結論から言うと残念ながらできません。

購入時にFX取引をする目的で購入をしていませんし、経費とするには購入年に計上する必要があるからです。

これはPCが減価償却期間内であっても同じです。

まとめ:ルール内でしっかり計上して節税を!

FXでは様々な費用を経費として計上できることがわかりました。

FXの経費は明確な基準がなく曖昧なところが多いですが、FXの取引に関係があることを証明できれば、ほとんどのものが経費として計上できる可能性があります。

ルールとして認められるものはしっかりと計上して正しく節税をするということが、利益を大きくだすためにも大事なことです。

ただし何でもかんでも経費にしていては万が一税務署からの税務調査があった場合に質問に答えることができないかもしれません。

答えられずに認められなかった場合は経費として計上できないとなります。

もしかしたら追徴課税があるかもしれません。そんなことにならないためにも、この記事内でご紹介した「境界線」を正しく理解して経費として証明できる準備を日頃からしておくことが大事です。