初心者必見!S&P500への投資シミュレーション!積立投資最強の噂は本当か徹底検証シュミレーション!

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

投資初心者におすすめ?S&P500の積立とは

これから投資を始めようと思った時にまず検討するのが「積立投資」。

少ない資金でも長期間行うことで、複利の力を使って大きな資金を形成することができる人気の資産形成術です。

そんな投資初心者におすすめなのが「S&P500」に連動するインデックスファンドへの積立投資。

まずはその中身から紐解いていきましょう。

S&P500とはアメリカの代表的な株価指数

S&P500とは世界経済の中心アメリカの代表的な株価指数のひとつです。

ニューヨーク証券取引所やNASDAQに上場している企業の中から選ばれた500社の株式の時価総額を元に計算されます。

みなさんが知る大企業も当然含まれており、米国株式市場の時価総額の80%以上をカバーしています。

インデックスファンドとは株価指数と連動するように作られた投資信託

インデックスとは「株価指数」のことです。

上記で解説したS&P500やNASDAQ、日経平均など、複数の企業の時価総額の価値をまとめて平均化し、指標として目で見て分かるように数値化したものです。

ファンドとはわかりやすく言えば「投資信託」のことで、集めたお金を専門家が運用して利益を出すことを目的としている会社、または商品を指します。

つまりインデックスファンドとは、特定のインデックス(株価指数)と連動するように作られた投資信託ということになります。

指数が上昇すると値上がりし下降すると値下がりをするわかりやすい仕組みと、運用コストが低く分散投資もできることから初心者におすすめの投資商品です。

S&P500積立が初心者におすすめなのは個別に企業を分析する必要がないから

個別銘柄への投資は、その企業の財政状況や今後の事業展開など未来を見据えて個別に分析をしていく必要があります。

一方、S&P500への投資は世界経済の中心であるアメリカを代表する500社にまとめて投資をするイメージですので、一つ一つの企業を分析する必要はありません。

また、S&P500に採用されている500社は時価総額の変動により入れ替えが行われているので、成長企業を見抜く必要がなく初心者にはありがたい仕組みです。

S&P500を積み立てにするメリットは少額から無理なく投資をできる点

投資初心者に積み立てをおすすめする理由はいくつかあります。

まず、積立投資にすることで一度に大きな金額を用意する必要がありません。

少額からスタートして、コツコツと積み立てながら複利の力を使って資産を増やしていくことが可能だからです。

また毎月の自動積立にすることで、投資でありがちな「購入タイミング」に悩まされることもありません。

あらかじめ決めた金額を決められた日時で自動で買い付けを行ってくれるので、ストレスなく投資を続けることができます。

さらに万が一S&P500の指数が下がってしまっても「ドルコスト平均法による分散投資」によってリスクを抑えることができます。

一括投資のように日々の値動きに一喜一憂することなく、無理のない投資を行うことができます。

初心者のうちはまずは積立投資で行うべき理由は以上のようなことです。

毎月1万円を積み立てた時のシミュレーション

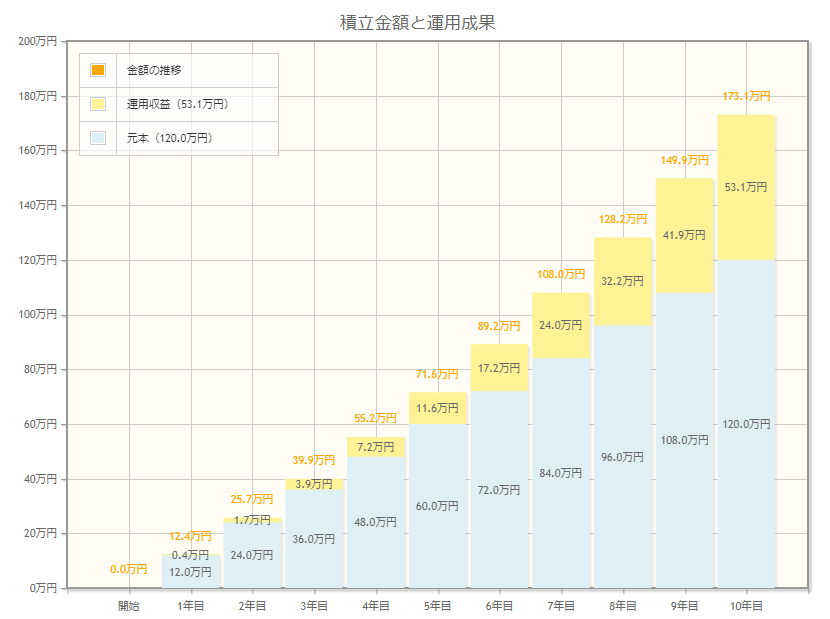

では、このS&P500に連動するインデックスファンドに毎月1万円を積み立てて10年間運用した場合、どれぐらいになるのかシミュレーションしてみましょう。

S&P500の過去10年の利回り平均は「14.7%」を記録しています。

直近の1年利回りでも各社9%を超える数値が出ており、S&P500が騒がれるのも納得のリターン率となっています。

とはいっても今後もこのまま成長が続くとも限りませんので、このシミュレーションでは過去10年の半分の利回り「7%」で計算してみましょう。

毎月1万円を運用利回り7%で10年間運用した場合

シミュレーションは金融庁の「資産運用シミュレーション」を使って行いました。

毎月1万円を10年間積み立てるので積立総額は「120万円」となります。

これを年間利回り7%、運用益を複利で運用した場合、10年後の評価額は「1,730,848円」となります。

元金に対して「プラス530,848円」が上乗せされる結果となりました。

引用:金融庁資産運用シミュレーション

もちろんこの中には買い付けの手数料や運用益にかかる税金などは含んでおりませんので実際の金額と異なります。

それでもただ貯金をするだけよりは大きく資産が増えていることが確認できました。

S&P500への積立投資は「つみたてNISA」でも選択できる

さて、ここで税金の話しが少し出てきました。

積立投資による資産運用で得た運用益には「所得税」がもちろんかかります。

例えば先ほどの10年間の運用で得た「530,848円」に対して「20.315%」が課税され、「107,841円」が税金として徴収されます。

意外と大きな金額ですね。

しかし、現在国を挙げて推奨をしている「つみたてNISA」を使えば、最大で20年間の運用で得た利益が「全て非課税」となります。

そしてS&P500に連動したインデックスファンドはつみたてNISAの対象銘柄として選択することができます。

せっかくS&P500への積立投資をするならば、税制優遇のあるつみたてNISAを選択しないのはただの機会損失になりかねませんので、是非選択肢に入れておいてください。

ただし、年間の積立金額に上限がありますのでご自身の投資できる資金量とご相談の上、ご利用するかどうかの判断をしてください。

S&P500への積立ができる商品とは

では、S&P500に積み立てをしたい場合はどんな商品を選べばいいのでしょうか。

S&P500に連動するインデックスファンドには名称に「S&P500」と入っているのでわかりやすくなっています。

ここではS&P500連動のインデックスファンドをふたつご紹介します。

SBI・V・S&P500インデックスファンド

世界No.1のシェアを誇るバンガード社が運用するS&P500ETFを主な投資対象とするファンドです。

申込手数料や信託財産留保額などのコストがかからず、運用管理費用も「0.0938%」程度とローコストの投資信託です。

積立方法も「毎日」と「毎月」が選択できるほか、「100円」から積み立てができるなど少額からでも始められるのが特徴です。

一般NISAはもちろん、つみたてNISAでも選択できる銘柄です。

運用はSBIアセットマネジメント株式会社が行っています。

eMAXIS Slim 米国株式(S&P500)

三菱UFJ国際投信が提供しているインデックスファンドです。

こちらも申込手数料や信託財産留保額などのコストはかかりませんし、運用管理費用も「0.0968%」程度とわずかに劣りますがローコストであることは変わりません。

また積立方法も「毎日」と「毎月」が選択でき、「100円」から積み立てができるなど少額からでも始められるのも変わりません。

一般NISA、つみたてNISAどちらも選択できます。

(ただし、つみたてNISAでは毎日積立はできません)

どちらも大きな違いはない

上記ふたつのインデックスファンドがS&P500に連動するように運用するのはどちらも同じです。

違いと言えば、eMAXIS Slim 米国株式はファンドが直接米国株式に投資をしているのに対して、SBI・V・S&P500はETFを介して間接的に投資を行っているという点です。

実績はMAXIS Slim S&P500の方が圧倒的ですが、コスト面ではSBI・V・S&P500の方がわずかに有利となっています。

大きな違いはありませんので、ご自身が持つ証券口座で選択できる方を選んでも構いませんし、両方に半分ずつという選択でも構いません。

暴落時には積立投資を止めるべきか?

昨今のような株価の大幅下落が長く続くと「暴落時には積み立てを止めるべきだ」という意見が必ず出てきます。

では本当に暴落時には積み立てを止めた方がいいのでしょうか。

初心者にはいつが暴落でいつから止めればいいのかはわからないはずです。

そうなると、やはり積立投資は初心者には難しいのでしょうか。

この部分に関して少し深掘りしてみましょう。

株価暴落によって損失はもちろん発生する

株価の暴落は長い歴史の中で何度も起きています。

有名な株価暴落で言えば1987年のブラックマンデー、2008年のリーマンショック、最近では2020年の新型コロナクラッシュなどがあります。

このような大きな株価の下落の際には一括で買い付けを行っていた投資家は大きな損失を被ってしまいますが、積立投資のような少額で投資を行っている場合も損失はもちろん出てしまいます。

ここで議論されるのが「株価が下落している最中、積み立てを行ってしまうとさらに下落してしまった時に損失が拡大する」というものです。

しかし、分散投資の観点からすると「ドルコスト平均法」により取得単価を下げられれば、価格が元に戻った時に大きな利益を得ることもできるとも言えます。

果たしてどちらが正しいのでしょうか。

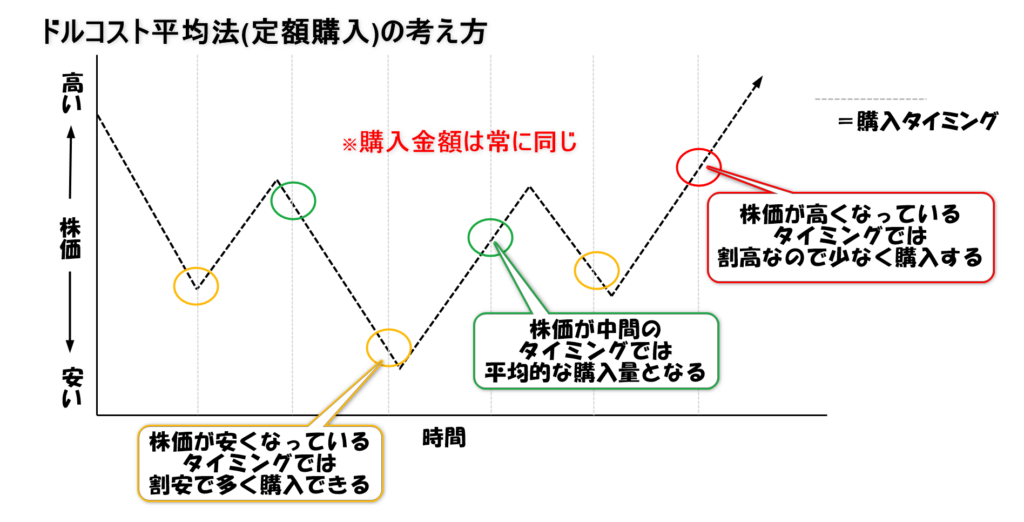

ドルコスト平均法は平均取得単価を抑えるための投資方法

ドルコスト平均法とは「定期的に一定の金額の金融商品を購入する」投資方法の一つです。

ポイントは「定期的に一定の金額」というところで、価格が変動する金融商品は購入時期が変わると商品の価格が変わってしまうため、同じ金額で同じ量を買うことができません。

そのため購入量が価格によって変動します。

つまり価格が下がっているときは割安で多めに購入でき、価格が上がっているときは割高ですが少な目に購入することになります。

これにより保有する金融商品の平均取得単価を抑えることで、損失のリスクを下げることができるというものです。

いわば時間分散投資のひとつということになります。

短期売買には向いておらず、積立投資など長期の資産形成に向いていると言われています。

リーマンショックを例にしたシミュレーション

では2008年に起こったリーマンショックを例にして、積み立てを止めた場合と止めなかった場合、止める期間を短くした場合をシミュレーションして比較してみましょう。

シミュレーション条件

・2002年1月から2021年12月まで20年間の積立投資を行う

・毎月の積み立て額は2万円

・投資銘柄はS&P500

・積立の停止はリーマンショック発生直後の2008年10月

・停止後の積立再開時期は

A.下落に対する半値戻しから

B.対象期間の最安値を付けたときから

に設定しました。

①2008年10月から2009年8月まで積立投資を止めた場合

上記条件で積立投資を行った場合でAの条件で期間中の積み立てを止めていた場合の最終評価額は「1403万円」となりました。

投資総額は積み立て停止期間の11か月間を除くと総額「458万円」になります。

投資額に対する最終評価額は「3.14倍」となりました。

②2008年10月から2009年2月まで積立投資を止めた場合

上記条件で積立投資を行った場合でBの条件で期間中の積み立てを止めていた場合の最終評価額は「1466万円」となりました。

投資総額は積み立て停止期間の5か月間を除くを総額「470万円」になります。

投資額に対する最終評価額は「3.12倍」となりました。

③リーマンショック時に積立投資を止めなかった場合

上記条件で積立投資を行った場合で、リーマンショック時も積み立てを止めなかった場合の最終評価額は「1522万円」となりました。

投資総額は停止期間がありませんので満額の「480万円」です。

投資額に対する最終評価額は「3.17倍」となりました。

上記の結果から暴落時でも積み立てを行っていた場合の方が、最終的な評価額は高かったということになりました。

ここでつけた条件A,Bは価格が回復するという結果がわかっている上での積立再開時期なので、かなり有利なところから始めているにも関わらずです。

特にシミュレーション②と③では投資額が10万円の差に対して、最終評価額は56万円の差が出ています。

また、2008年の暴落時に積み立てを全て解約していた場合は、プラスにもならずマイナスでの損切りとなってしまいます。

あくまでシミュレーションですが、S&P500への積立投資は継続することに意味があるという結果になりました。

昨今の大幅な株価下落のこの時期も、積み立てはもしかしたらやめない方がいいのかもしれません。

まとめ:S&P500は世界経済の指標

この記事ではS&P500への積立投資について色々な角度からシミュレーションしてきました。

これまで何度も暴落を繰り返しながらもしっかりと成長を続けてきたS&P500ですが、その復調の背景にはアメリカ企業の成長があります。

もしアメリカの経済自体が横ばいであったとしても、世界経済が上向きに転じていれば世界各国にネットワークを持つアメリカの大企業の業績は好転します。

アメリカの大企業の業績が好転すればその影響でアメリカの経済も上向き、株価は上昇していきます。

GAFAMのような企業が世界の他の地域で同時に現れない限り、現在でも世界経済の中心はアメリカにあると言わざるを得ないのです。

今起こっている株価の大幅下落も、インドや中国の台頭により世界経済が上向いてくればアメリカの経済も合わせて上向きになってくる可能性は大いにあります。

将来のことは誰にもわからないことではありますが、過去の傾向から見るにリーマンショックやコロナクラッシュでも復調できたS&P500が今後復調する可能性は十分あると言えるでしょう。

是非みなさんも色々な視点でシミュレーションを行ってみて下さい。

積立の全てをまとめた記事です。

この記事ではS&P500への積み立てについて詳しく説明しましたが、積立についてさらに詳しく知りたい場合は、積立まとめ記事を参考にしてください。