【要注意】FXは実質的な手数料が重要!スプレッド負けを回避する理想の選択肢とは?

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

「FXでは手数料がどのくらい発生するの?」

「FXでのスプレッド負担が大きくてつらい…」

「FXの手数料が少なく、スプレッドが狭い業者を知りたい」

FXに取り組んでいると、スプレッドを中心として、さまざまな事実上の手数料が発生します。

通常、1回あたりの手数料は小さいですが、トレードを重ねていくと意外と大きな金額になっていくものです。

そのため、FXの取引を有利に進めていく上で、FXの手数料を攻略することは非常に重要です。

本記事では、FXにおいて発生する手数料について、シミュレーションも行いながら徹底解説していきます。

多くのトレーダーが悩む「スプレッド負け」を回避する裏ワザも紹介するので、ぜひ最後までご覧ください。

目次

FXの実質的な手数料「スプレッド」とは?

FXで発生する取引コストというと、スプレッドを思い浮かべる人が多いのではないでしょうか。

まずはこのスプレッドを中心に、FXにおける手数料についてみていきましょう。

FXの手数料は基本的に無料

国内FXにおける主要な手数料の種類とよくある料金設定をまとめると、以下のようになります。

| 手数料の種類 | 一般的な料金設定 | 備考 |

|---|---|---|

| 口座開設手数料 | 無料 | ー |

| 口座維持手数料 | 無料 | ー |

| 入金手数料 | 無料 | ー |

| 出金手数料 | 無料 | ー |

| 取引手数料 | 無料 | ー |

| 自動売買手数料 | 有料 | 無料のFX会社もあるが、通常は他社よりスプレッドが広い |

| ロスカット手数料 | 無料 | 有料のFX会社も一部存在する |

国内FXにおいては、自動売買手数料やロスカット手数料の一部を除いて、ほとんどの手数料が無料です。

そのため、手動で注文を出す人の多くは、FXにおいて手数料を負担することはないでしょう。

しかし、システムの運用費用などを負担してサービスを提供しているFX会社は、どこかで手数料を回収しなければなりません。

実はFXにおいては、取引における「スプレッド」という形で、トレーダーに取引コストが発生する仕組みになっています。

スプレッドは取引にかかる事実上の手数料

通常、FXのトレードでは買いレートと売りレートには差があり、買いレートが高く、売りレートが安く設定されています。

この差が、スプレッドです。

例えば、以下のような条件で、取引を行うケースを考えてみましょう。

- 買いレート:140.430円

- 売りレート:140.420円

- スプレッド:0.01円(買値と売値の差)

このとき、仮に1万通貨分の買いポジションを持ってすぐに売ったとすると、▲0.01円 × 1万通貨 = ▲100円の損失となります。

このように、FXにおいてポジションを持つと、その瞬間にスプレッド分の損失が発生します。

スプレッドは取引の都度発生するため、事実上の取引手数料といえます。

FXで手数料を抑えてトレードするためには、このスプレッドを最も強く意識するべきといえるでしょう。

取引手数料とスプレッドの違い

取引手数料はFX会社がトレードを成立させてくれることに対して支払うもので、トレードの損益とは別に発生します。

これに対してスプレッドは、トレード毎に発生するという点は取引手数料と同じですが、トレードの損益に含まれる形となり、「スプレッド料金」といった形で請求されるわけではありません。

そのため、スプレッドにいくらかかったのか把握しづらいところがあります。

取引手数料もスプレッドも、トレードにおけるコストである点は同じです。

国内FXにおいて取引手数料は基本的に無料ですが、スプレッドというコストが発生していることを、しっかり意識するようにしましょう。

FXに取り組む際は、自分の取引にスプレッドによるコストがどの程度発生しているか確認してみることをおすすめします。意外な気付きがあるかもしれませんよ。

スプレッドが発生する仕組み

FXに取り組む上で、事実上の手数料であるスプレッドは非常に重要です。

スプレッドについての理解を深めるために、スプレッドの仕組みやコストの計算の仕方などについて、詳しく見ていきましょう。

スプレッドが発生する仕組み

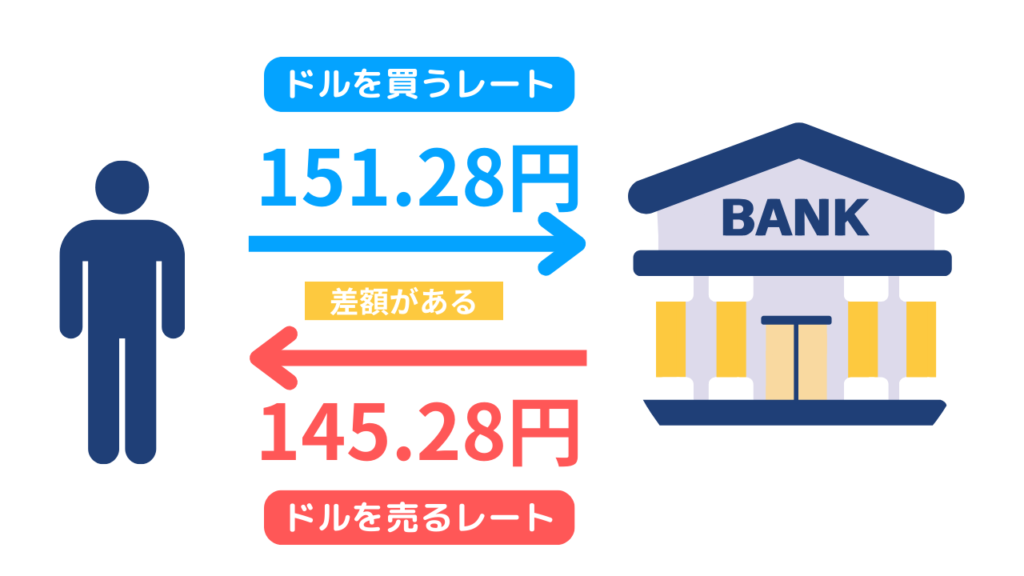

FXでスプレッドが発生するのは、銀行などで外貨両替を行うときの手続きをイメージすると理解しやすいです。

日本円を外貨両替する際には、外貨を買うレートと、外貨を売るレートが別々に設定されています。

例えば、みずほ銀行の外貨両替レートは2024日1月29日現在、日本円から米ドルへのレート(米ドルを買うレート)は151.28円、米ドルから日本円へのレート(米ドルを売るレート)は145.28円です。

このように、銀行などを介して外貨両替を行う際は、買うときは高く、売るときは安くなっています。

この差がスプレッドで、これが大きいほど銀行が外貨両替を行う際の利益が出やすくなります。

逆に、外貨両替する側にとっては損失となり、実質的な手数料となるわけです。

為替取引はこのような仕組みになっており、FXも同様に通貨ペアの買いレートと売りレートが別々に提示されます。

外貨両替レートに比べてFXにおける取引レートは、スプレッドが極めて狭いのが特徴。2024年1月現在の国内FX会社において、一般的な米ドル/円のスプレッドの水準は約0.2銭(0.002円)です。

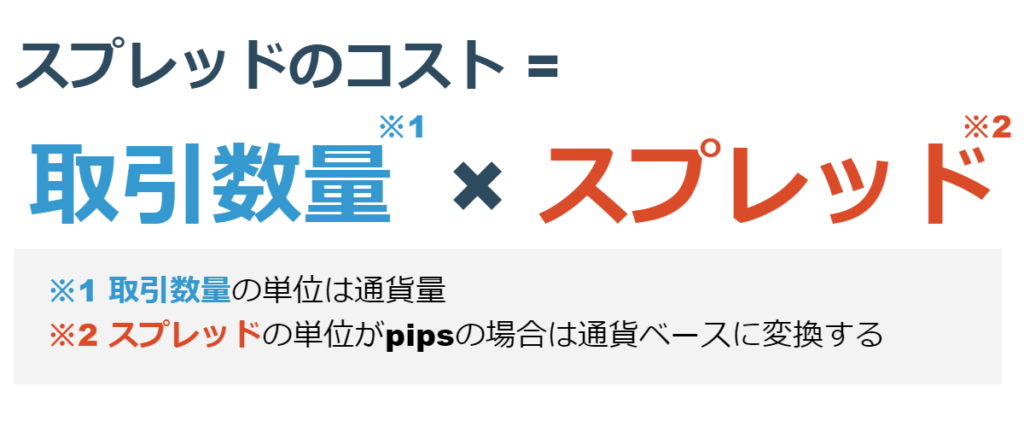

スプレッドのコスト計算

FXでトレードを行う際は、スプレッドでどの程度の実質的な手数料が発生しているのかを把握することが大切です。

スプレッドによるコストは、以下の計算式で求めることができます。

スプレッドのコスト = 取引数量※1 × スプレッド※2

※1 単位は通貨量

※2 単位がpipsの場合は通貨ベースに変換する

この計算式を使って、実際にいくつかのケースで計算してみましょう。

なお、簡単にするために、1週間=5営業日、1ヶ月=4週間、1年=12ヶ月として計算していきます。

【ケース1】米ドル/円のデイトレード

米ドル/円(スプレッド:0.2銭)を、1回1万通貨の数量で毎日2回取引する場合のスプレッドによるコストです。

1回の取引あたりのコスト:1万通貨 × 0.2銭 = 20円

1日あたりのコスト :20円 × 2回 = 40円

1週間あたりのコスト:40円 × 5 = 200円

1ヶ月あたりのコスト:200円 × 4 = 800円

1年あたりのコスト:800円 × 12 = 9,600円

【ケース2】ポンド/円のデイトレード

米ドル/円(スプレッド:1.0銭)を、1回1万通貨の数量で毎日2回取引する場合のスプレッドによるコストです。

1回の取引あたりのコスト:1万通貨 × 1.0銭 = 100円

1日あたりのコスト :100円 × 2回 = 200円

1週間あたりのコスト:200円 × 5 = 1,000円

1ヶ月あたりのコスト:1,000円 × 4 = 4,000円

1年あたりのコスト:4,000円 × 12 = 4万8,000円

【ケース3】ポンド/円のスキャルピング

ポンド/円(スプレッド:1.0銭)を、1回1万通貨の数量で毎日10回取引する場合のスプレッドによるコストは以下のようになります。

1日あたりのコスト :100円 × 10回 = 1,000円

1週間あたりのコスト:1,000円 × 5 = 5,000円

1ヶ月あたりのコスト:5,000円 × 4 = 2万円

1年あたりのコスト:2万円 × 12 = 24万円

【ケース4】ユーロ/米ドルのデイトレード

ユーロ/米ドル(スプレッド:0.3pips、1pips = 0.0001米ドル)を、1回1万通貨の数量で毎日2回取引する場合のスプレッドによるコストです。

なお、1米ドル = 140円と仮定して計算します。

1回の取引あたりのコスト:1万通貨 × 0.3pips × 0.0001米ドル × 140円 = 42円

1日あたりのコスト :42円 × 2回 = 84円

1週間あたりのコスト:84円 × 5 = 420円

1ヶ月あたりのコスト:420円 × 4 = 1,640円

1年あたりのコスト:1,640円 × 12 = 1万9,680円

最もスプレッドが狭い通貨ペアの米ドル/円でも、1万通貨でも1日2回の取引で年間約1万円のコストが発生することになります。

仮に10万通貨であれば年間約10万円、1,000通貨であれば年間約1,000円というようなコスト感です。

スプレッドが広い通貨ペアであったり、取引回数が増えていったりすれば、このコストは大きくなっていきます。

ちなみにポンド/円で1日10回のスキャルピングをした場合、コストは年間20万円を超えるという計算結果です。

状況によってはコストが大きく膨らむことがある点は、しっかり意識しておきましょう。

スプレッドがトレード成績に与える影響

一度のトレードにおいて発生するスプレッドによる手数料ですが、トレードスタイルによって影響の大きさが変わってきます。

影響度合いを考える上でポイントとなるのが、1回あたりの利益幅です。

ここでは、平均利益幅が2.0pipsのAさんと20.pipsのBさんが、スプレッドが1.0pipsでトレードをする場合を比較してみましょう。

| 名前 | 平均利益幅 (スプレッド込み) | スプレッド | 平均利益幅 (スプレッド除く) | スプレッドの割合 |

|---|---|---|---|---|

| Aさん | 2.0pips | 1.0pips | 3.0pips | 約33.3% |

| Bさん | 20.0pips | 1.0pips | 21.0pips | 約4.8% |

スプレッドの影響は、スプレッドがなかった場合の利益幅におけるスプレッドの割合です。

見ての通りスプレッドの影響は、Aさんの方がBさんよりも非常に高い結果となっていることが分かります。

つまり、平均利益幅が狭い人ほど、スプレッドによってトレード成績に受ける影響が大きくなるということです。

基本的にはトレード時間が短いほど、相場の値幅は小さくなります。

そのため、トレードスパンが短いほど、スプレッドによる影響を大きく受けやすいといえるでしょう。

特に短期トレードをする人については、スプレッドによるコストが原因で損失となってしまう、「スプレッド負け」という現象が起こることがあります。

こちらについては「スプレッド負けを回避する”裏ワザ”」で詳しく解説するので、興味のある人はぜひご覧ください。

手数料・スプレッドでFX会社を選ぶ5つのポイント

手数料・スプレッドはトレード成績にも影響を与えるため、FX会社を選ぶ際には意識したい重要な要素です。

具体的なポイントとしては、以下の5つが挙げられます。

- 自分のトレードスタイル

- 原則固定で狭いほど良い

- スプレッド提示の実績

- 約定力も重要

- 実際にトレードして最終判断

上記それぞれについて、詳しく説明していきます。

自分のトレードスタイル

スプレッドによる影響の大きさは、トレードスタイルによって異なります。

まずは自分にとってスプレッドの影響が大きいのか小さいのか、把握するところから始めるといいでしょう。

1日に数回以上の頻度で取引を行う人はスプレッドを意識すべきで、取引の回数が多いほど重要性は高まっていきます。

短期トレード中心の人にとっては、スプレッドはFX会社選びにおいて最も重要な検討項目です。

その一方で、ポジションを数日〜数週間持ち越すことが多い人については、スプレッドの重要性はそれほど高くありません。

中長期のトレードが中心の人については、ポジションを保有することで毎日発生するスワップポイントの方が、むしろ重要となってきます。

FX会社選びにおいては、自分のトレードスタイルでは何が重要なのかしっかり把握することが大切です。

自分のトレードスタイルが分からないFX初心者の人は、基本的には少額のデイトレードがおすすめ。安全に取引回数を重ねられるので、リスクを抑えながらスキルを伸ばしやすいからです。

原則固定の提示スプレッドを見る

スプレッドには、以下の2つの仕組みが存在します。

- 原則固定

- 変動制

原則固定では、例外的に変動することはあるものの、基本的にはFX会社が提示するスプレッドで一定です。

これに対して変動制だと、相場の状況によってスプレッドが変わり続けていきます。

スプレッドが変動するとコストが把握しづらくなり、難易度が上がるためあまりおすすめではありません。

FX会社を選ぶ際には、原則固定のスプレッドを選ぶ方が無難でしょう。(ほとんどの国内FX会社が「原則固定」を採用しています。)

原則固定の場合、FX会社が通貨ペア毎に「スプレッドは●●で原則固定」と提示しています。

自分がよくトレードする通貨ペアの提示レートが狭いほど、トレードを有利に進めることが可能です。

各社の原則固定の提示レートを比較しながら、FX会社を選ぶといいでしょう。

スプレッド提示の実績

原則固定のスプレッドは低い方が良いですが、提示スプレッドが低い方が必ず良いとは断言できません。

原則というからには例外があるわけで、提示スプレッドよりも広いスプレッドでレートが配信されることもあるからです。

特に、重要な経済指標の発表時や相場が混乱状態にあるときなど、原則固定であってもスプレッドが開くことがあります。

FX会社は業界の自主規制ルールに基づいて、スプレッド提示率の実績を公開しています。

この実績は各社の公式HPから簡単にチェック可能です。

スプレッド提示率を見る際は、自主規制ルールが設定する基準の95%以上を意識してください。

95%が最低クリアラインで、100%に近いほど優秀と考えるといいでしょう。

いくら提示スプレッドが狭くても、頻繁に広がっていては取引コストを抑えることができません。

FX会社が公開するスプレッド提示率の実績も、しっかり確認しておくことをおすすめします。

安定した約定力

スプレッドと一緒に意識しておきたいのが、提示したレートで取引を成立させる約定力です。

約定力が低いと、トレーダーが認識したレートで取引が成立しないことがあるため、思わぬコストが発生することがあります。

例えば、140.200円というレートで買い注文を出したのに、140.220円で取引が成立してしまうといった形です。

この場合、思っていたレートよりも0.02円不利なポジションを持つことになってしまいます。

これは、「スリッページ」や「スベる」と呼ばれる現象で、実質的に手数料と同じといっていいでしょう。

いくらスプレッドが狭くても、スリッページが頻発していては意味がありません。

FX会社の約定力も、取引コストを抑えるうえで重要なチェックポイントです。

一般的に大きな取引ほど成立させるのが大変なため、FX会社の約定力がスリッページ発生に影響しやすいと考えられます。

実際にトレードして最終判断

いくつかチェックポイントを紹介しましたが、スプレッドやスリッページなどは、FX会社との相性も重要になってくるため、使って見てどう感じるかも大切になります。

FX会社によってスプレッドの広がり方などには、クセがあるものだからです。

例えば、経済指標の発表時に急に10pips以上広がることがあるものの、比較的すぐに元に戻るFX会社や、そこまで大きくは広がらないものの元に戻るのに時間がかかる、といった具合です。

こういったところはトレードの仕方にもよるので、人それぞれで感じ方が変わることがあるでしょう。

そのため、事前情報を集めて自分に合いそうなFX会社を探すのはもちろんですが、実際使ってみてどう感じたかというのもそれ以上に大切です。

実際に触らないと分からないこともあるので、まずは試してみることをおすすめします。

リアルトレードにおける感触は、デモトレードで確認することはできないので注意しましょう。取引が実際に成立するわけではないデモトレードは、リアルトレードとは取引サーバーが異なると考えられるからです。

手数料・スプレッドのFX会社13社の比較表

手数料・スプレッドについてFX会社13社(14サービス)を比較していきます。

以下の表は、主要通貨に関する各社が提示しているスプレッドとスプレッド提示率です。

| FX会社 | 米ドル/円 | ユーロ/円 | ユーロ /米ドル | 米ドル円 提示率 | 備考 |

|---|---|---|---|---|---|

| マネーパートナーズ 【パートナーズFX nano】 | 0.0銭 ~0.2銭 | 0.0銭 ~0.4銭 | 0.1pips ~0.3pips | 98.15% | 原則固定・例外あり 米ドル円は5万通貨まで(4/22~9/30 8:00~翌4:00)、ユーロ/円は1万通貨まで(9:00~翌3:00)は0.0銭となる |

| SBI FXトレード | 0.18銭 | 0.48銭 | 0.38pips | 87.20% | ー |

| マネーパートナーズ 【PFX】 | 0.2銭 | 0.3銭 ~0.4銭 | 0.2pips ~0.3pips | 96.47% | スリッページなし |

| DMMFX | 0.2銭 | 0.4銭 | 0.3pips | 98.08% | ー |

| GMOクリック証券 【FXネオ】 | 0.2銭 | 0.4銭 | 0.3pips | 97.06% | ロスカットに手数料がかかる |

| GMO外貨 【外貨ex】 | 0.2銭 | 0.4銭 | 0.3pips | 99.14% | ー |

| みんなのFX | 0.2銭※3 | 0.4銭 | 0.3pips | 98.56% | ー |

| LINE証券 【LINE FX】 | 0.2銭 | 0.4銭 | 0.3pips | 98.29% | ー |

| ヒロセ通商 【LION FX】 | 0.2銭※2 | 0.4銭※2 | 0.3pips | 97.39% | ー |

| JFX | 0.2銭※2 | 0.4銭※2 | 0.3pips | 97.39% | スキャルピング推しのFX会社 |

| 外為どっとコム 【外貨ネクストネオ】 | 0.2銭 | 0.4銭※1 | 0.3pips※1 | 98.36% | ー |

| 楽天証券 【楽天FX】 | 0.2銭 | 0.5銭 | 0.4 pips | 96.22% | ー |

| 松井証券 【MATSUI FX】 | 0.2銭 ~0.9銭 | 0.5銭 | 0.4 pips | 95.75%※4 | ー |

| SBI証券 【SBI FXα】 | 0.2銭 | 0.5銭 | 0.4 pips | 96.61% | ー |

※ 2024年1月30日に各社の公式HPで確認した、取引が多いと考えられる午前9時~翌午前2時までの提示スプレッド。取引数量によってスプレッドが変わる場合は、100万通貨以下のスプレッドを表示。

※1 2024年1月4日午前9時~2月3日午前3時までのキャンペーンスプレッド

※2 午前9時~午前10時は除く

※3 米ドル/円ラージは原則固定の対象外

※4 通常スプレッドの実績

この比較表を見て目立つのは、マネーパートナーズのnanoがスプレッドゼロを提示しているという点です。

スプレッドゼロとなる通貨ペアは5つで、取引数量に上限が定められているといった条件はありますが、これをクリアすればコスト面でかなり有利にトレードできるでしょう。

各FX会社とも、スプレッドは狭くする努力をしていますが、一歩リードしているのはマネーパートナーズといえそうです。

マネーパートナーズは3年連続でスプレッド評価No.1

FXの手数料・スプレッドを中心に各社を比較してきましたが、総合的に考えて最もおすすめするのはマネーパートナーズです。

理由としては、以下の3点が挙げられます。

- 提示スプレッドが狭く、一定条件下ではスプレッドゼロ(nano)

- 取引数量が増えても約定力が安定(PFX)

- みんかぶFX会社ランキングのスプレッド部門で3年連続No.1

詳しく見ていきましょう。

提示スプレッドが狭く、一定条件下ではスプレッドゼロ(nano)

手数料・スプレッドの比較表で見た通り、マネーパートナーズは2つのコース(nanoとPFX)ともに、他社よりも提示スプレッドが狭く設定されています。

取引コストという面で、マネーパートナーズは非常に優れた環境です。

特にnanoに関しては、一定条件下ではスプレッドゼロでの取引も可能です。

マネーパートナーズでは、nanoは初心者向け、PFXは本格派向けという住み分けがされています。

いずれのコースもスプレッドが狭く取引コスト面で優秀ですが、初心者はnanoで少額トレードから始めるのがおすすめです。

取引数量が増えても約定力が安定(PFX)

FXに本格的に取り組むようになり、取引数量が増えてくるとスリッページが気になり出すかもしれません。

この点、マネーパートナーズのPFXは、独自のシステムでスリッページが発生しないようになっています。*1

nanoにこそ少し劣りますが、PFXもスプレッドは非常に狭く設定されています。

その上で、PFXは100%の約定力を実装することによって、大きな取引において思わぬ取引コストが発生しないようなサービス設計となっているわけです。

初心者のうちはnanoでスプレッドゼロの有利な環境でスキルを磨き、経験を積んでからはPFXに移行して大きな取引を行うというのが理想の形。

マネーパートナーズは、初心者から経験者それぞれのニーズに応じて、取引コストを抑えやすくなるようなサービスを提供しています。

みんかぶFX会社ランキングのスプレッド部門で3年連続No.1

マネーパートナーズは、投資の総合情報サイトとして知名度の高い「みんかぶ」が実施したFX会社年間ランキングにおいて、2022年・2023年・2024年と3年連続でスプレッド部門No.1を獲得しました。*2 *3 *4

マネーパートナーズのスプレッドは、幅広いユーザーから評価を受けているといえるでしょう。

さらに、2024年度のランキングにおいてマネーパートナーズは42点を獲得していますが、2位は24点、3位は23点と、他社は軒並み20点前後にとどまっています。

2位以下から頭ひとつ抜けて1位になっていることからは、マネーパートナーズの手数料面での安定した強さが伺えます。

以上のことから、手数料・スプレッドで選ぶのであれば、現状はマネーパートナーズがイチオシです。

取引コスト面で有利にトレードをしたい人、初心者でこれからFXを始めたい人は、マネーパートナーズを検討してみてはいかがでしょうか。

なお、マネーパートナーズについては以下の記事でより詳細に解説していますので、併せてご覧ください。

*2 みんかぶ「2022年版 FX会社年間ランキング」

*3 みんかぶ「2023年版 FX会社年間ランキング」

*4 みんかぶ「2024年版 FX会社年間ランキング」

スプレッド負けを回避する”裏ワザ”

デイトレードやスキャルピングを行うトレーダーは、短時間で取引を完結するためどうしても平均利益が小さくなりがち。

そのため、いわゆる「スプレッド負け」を起こしやすいので注意が必要です。

スプレッド負けとは?

スプレッド負けとは、スプレッドによる取引コストが原因で損失を出してしまうことをいいます。

例えばスプレッドが1.0銭の場合、値動きの予想が当たったとしても、0.9銭以下の値幅しか取れなければ、結果は損失となってしまうということです。

スプレッド負けをしないためには、スプレッドを除いたときの平均利益がスプレッドを超えなければなりません。

勝ったり負けたりすることを考えると、意外と平均利益は小さくなるものなので注意が必要です。

仮に勝率5割で、勝つときは5銭のプラス、負ける時は4銭のマイナスだとします。

このときの平均利益は ( 5銭 – 4銭 ) ÷ 2 = 0.5銭となり、スプレッドが1.0銭ではスプレッド負けとなるわけです。

特に、FXを始めたばかりの頃は、勝つか負けるかギリギリのラインを行ったり来たりしやすいもの。

初心者にとって、スプレッドは大きな障害となりやすいところがあります。

マネーパートナーズのnanoだとスプレッド負けしない!

スプレッド負けを回避するためには、スプレッドが狭いFX会社を選ぶことが重要です。

この点、マネーパートナーズのnanoを使えば、スプレッドなしでトレードすることができます。

スプレッドがなければ、そもそもスプレッド負けは起こりません。

nanoは、究極のスプレッド負けを回避する方法といっていいでしょう。

なお、スプレッドゼロで取引を行うには、一定の条件が定められています。

対象となる通貨ペアと詳細な条件は以下の通りです。

| 通貨ペア | 1回あたりの注文数量 | 時間帯 |

|---|---|---|

| 米ドル/円 | 5万通貨以下※ | 午前9時~翌午前4時 |

| ユーロ/円 | 1万通貨まで | 午前9時~翌午前3時 |

| ポンド/円 | 5,000通貨まで | 午前9時~翌午前3時 |

| 豪ドル/円 | 1万通貨まで | 午前9時~翌午前3時 |

| メキシコペソ/円 | 3万通貨まで | 午前9時~翌午前3時 |

※ 2024年4月22日~9月30日の間は午前8時から翌午前4時までスプレッドゼロ、かつ取引数量上限を1万通貨から5万通貨に引き上げるキャンペーンを実施

スプレッドゼロで取引するために意識すべきなのは、1回あたりの注文数量に上限があるという点です。

特にスプレッド負けに注意したい初心者は少額トレードがおすすめなので、この条件は問題なくクリアできるのではないでしょうか。

スプレッドに苦しまずにFXに取り組むためにも、ぜひマネーパートナーズを活用していただければと思います。

まとめ:スプレッドを意識してFX会社を選ぼう!

特にFXを始めたばかりの初心者にとって、スプレッドは大きなコストと感じるものです。

初めてのFX会社選びでは、スプレッドを意識することをおすすめします。

また、スプレッドによる取引コストを強く意識している経験者も多いでしょう。

特に短期トレードを行う人にとっては、トレード成績にも直結する重要な問題なので、少しでも条件の良いFX会社を探しているのではないでしょうか。

ぜひ本記事を参考にして、スプレッド面で優れており、かつ、自分と相性の良いFX会社を見つけていただければと思います。