株式の相続手続き|評価額や分割方法、節税対策など知らないと損するポイントを徹底解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

- 株式投資をしている方が亡くなった

- 親族が株式投資をしていて相続があるといわれた

- 自分の死後の保有株式の相続について知りたい

親族など近しい方が亡くなったときや、自分の死後の資産などで現金や不動産以外に株式を保有している場合、株式譲渡の法律にのっとって相続の手続きをしなければいけません。

普段から株式投資をしている方でも、株式相続に関しては知識がない場合も多くあります。

自分が相続する、または自分の株式を相続させる場合に、相続について知っておかなければ損をしてしまうことも。

この記事では株式の相続について手続きの流れ・確定申告の方法・相続税について・名義変更や放棄・税金の納付などを詳しく解説していきます。

相続に直面している方も、自分の保有株式について悩まれている方もぜひ参考にしてください。

目次

株式を相続する手続きの流れ

一口に株式相続といっても、相続対象の株式についてどれぐらい内容を把握しているかでその難易度は大きく変わります。

手続きの流れは変わりませんが、株式の内容を把握していない場合は手続きが異なってきます。

特に相続株式が上場株式か非上場株式かによって大きく変わりますが、まずは相続完了までの流れを大まかに掴んでいきましょう。

株式相続の流れは次の7つに分けられます。

それぞれについて簡単に解説していきます。

①相続対象の株式に相続人がいるのか、どれくらいあるのかを把握する

株式の相続手続きを開始するときは、誰が相続してどれくらいの資産があるのかまずは遺言状を探します。

遺言状があり、内容が明確ならば相続手続きはスムーズに進行するでしょう。

もし遺言状がない場合は、どれくらいの株式があるのか、誰がどれくらいの相続をするのかを話し合わなければいけません。

②相続株式を評価する

相続する株式にどれくらいの価値があるのかを評価しなくてはいけません。

万が一負債がある場合は相続をしないという選択肢もあります。

また相続する株式は全て相続するか、全て放棄するかのいずれかです。

損失が出ている株式は相続せずに、利益が出ている分だけの遺産を相続をすることはできません。

相続する場合はすべて相続することが原則となります。

③相続か放棄か判断する

相続株式の評価を見て相続することにメリットが見られない場合、相続を放棄することもできます。

ただし、放棄期間が決められていたり撤回ができないなど判断は慎重に行う必要があります。

④準確定申告を行う

相続手続きが始まったら準確定申告を行います。

これは元の株式保有者に代わって確定申告を先に済ませるもので所得税も一緒に納めます。

⑤遺産分割協議を行う

遺言状がなく相続する株式の割合や相続人が決まっていない場合は、相続人同士の間で話し合いを行います。

法律により決められた相続順位によって優先順位がありますが、話し合いがまとまらない場合は調停を行ったり家庭裁判所を通して決定することもあります。

⑥株式の名義を変更する

相続人や割合が決まったら、それに従ってそれぞれの名義人を相続人へ変更します。

証券会社に口座がない場合は作成が必要になります。

また、上場株式と非上場株式では手続きが違いますので注意が必要です。

⑦相続税の申告・納税

名義の変更が完了したら相続税の申告を行い相続税が発生する場合は納税を行います。

相続税の納税は義務ですので、忘れずに納税を行いましょう。

スムーズに進行したとしても株式の相続にはこれだけの手順を踏まなければいけません。

また、状況によってはさらに手続きが必要な場合もあります。

次の項からはそれぞれをさらに詳しく見ていきましょう。

相続対象の株式に相続人がいるのか、どれくらいあるのかを把握する

株式の相続をする際に遺言状があればその内容に従います。

しかし莫大な資産を持つ投資家ならいざ知らず、株式投資を行う一般的な投資家は遺言状を残すことはあまりありません。

遺言状がない場合相続人が何人いるのか、資産はどれくらいあるのかを調べましょう。

ここでは遺言状を残さずに亡くなった方の株式を相続するケースとして進めていきます。

戸籍謄本を取り寄せる

相続人の名前や人数を把握するためにも、亡くなった方の戸籍謄本を取り寄せます。

稀にではありますが、婚外子や養子など親族にも知らされていない相続人が発覚するケースがあります。

もちろんその方にも相続の権利がありますので、後日トラブルにならないためにも戸籍謄本により確認をして連絡をする必要があります。

取引していた証券口座がわかる場合

亡くなった方が利用していた証券口座がわかる場合は、名義人が死亡したことを証券会社に伝え株式の残高証明書など相続に必要な書類を発行してもらいます。

その際に本人確認のための書類が必要ですので次の書類を準備しておきましょう。

- 相続人の本人確認書類

- 亡くなった方の戸籍謄本、または法定相続情報一覧図

- 亡くなった方の住民票

遺言状の有無や遺産分割協議書などの提出を求められる場合もありますが、このケースではどちらもないのでこれから協議する旨を伝え残高証明の開示を依頼するようにしましょう。

取引していた証券口座がわからない場合

亡くなった方が利用していた証券口座がわからない場合は証券保管振替機構(ほふり)※へ問い合わせを行い、どこの証券会社で取引をしていたか開示請求を行います。

証券保管振替機構へ開示請求をする際は次の書類が必要になりますので準備しておきましょう。

- 開示請求書

- 相続人の本人確認書類

- 相続人の戸籍謄本

- 亡くなった方の戸籍謄本

- 亡くなった方の住民票

問い合わせの上、開示請求書とともに必要書類を郵送すれば取引情報が記載された資料を返送してくれますので、取引している証券会社を調べることができます。

証券会社が判明したら、上項の手続きを踏んで株式の残高証明書の発行をお願いしましょう。

※証券保管振替機構とは

証券保管振替機構とは、 証券会社から預けられた投資家の株式などを集中保管し、名義書き換えや売買に伴う受け渡しや発行会社への株主通知などを行う機関です。

保振を利用することで、株券の保管料や売買のたびに必要な名義書換などの手続きが無料であるほか、株券の紛失や盗難リスクがなくなります。

取引が成立した際にも、実際の株券の受け渡しは不要なのもポイントです。

保有株式が非上場株式だった場合

相続する株式が非上場株式だった場合は注意が必要です。

非上場株式は市場で売買することができないため証券会社を通すことができず、株式発行会社と直接相続の手続きを進めなければいけません。

そのため市場価格がなく評価額の計算が難しかったり、相続後の売却相手を見つけづらかったりと、上場株式に比べて手続きが複雑になります。

一方で税金の特別控除があったりとメリットがあることも。

非上場株式では株式保有者名簿を作成していないケースも多くありますので、分割割合など相続に関してトラブルとなりそうな場合は弁護士など専門家に相談をするようにしましょう。

相続株式を評価する

相続する株数が把握できたらそれをどれくらいの金額でどのように分割するのかを決めなくてはいけません。

それには相続株式の価値を調べて計算し評価額を算出する必要があります。

また、この後に計算する相続税に関してもこの評価額が使われることになります。

ここでは株式の評価額計算方法を上場株式と非上場株式に分けて解説していきましょう。

上場株式の評価額計算方法

上場株式の評価額は、1株当たりの株価×株数で計算できます。

計算に使う株価は相続する日を起点としますが、その方法は次の4種類の価格の中から一番低いものを選択することが一般的です。

一番低い額を採用する理由としては相続税の計算に使う相続株式の評価額に影響があるためです。

- 相続開始日の終値

- 相続開始日がある月の終値の平均額

- 相続開始日がある月の前月の終値の平均額

- 相続開始日がある月の前々月の終値の平均額

相続開始日とは被相続人が亡くなられた日を指しますが、それが証券取引所が休みの土日だった場合は相続開始日に最も近い日の終値を使って計算をします。

例えば土曜日に被相続人が亡くなった場合は前日の金曜日の終値を使用、日曜日の場合は翌月曜日の終値を待って使用します。

また3連休や5連休などの中日(真ん中の日)で相続事由が発生した場合は、連休前と連休後の終値の平均を採用しますので、間違えないようにしましょう。

上場株式の評価額計算例

被相続人が亡くなられた日が2023年6月17日土曜日だったとした場合の計算例を見ていきましょう。

例として計算する銘柄はトヨタ自動車(7203)を採用し、相続する株数は2000株として計算します。

相続開始日の終値(該当日が土曜日のため前日6月16日金曜日の終値を参照)

「2,316円」

相続開始日がある月の終値の平均額(6月17日時点の営業日12日分の終値の平均)

「2,109.79円」

相続開始日がある月の前月の終値の平均額(2023年5月の平均終値)

「1,920.80円」

相続開始日がある月の前々月の終値の平均額(2023年4月の平均終値)

「1,829.08円」

今回の例では4つの中で一番低かった前々月の終値の平均額「1,829.08円」を採用します。

この場合の評価額の計算は以下の通りです。

1,829.08円 × 2000株 = 3,658,160円

この計算で算出された金額が相続株式の評価額となります。

株価の平均額の調査方法

株式銘柄や平均終値を調査する月がわかっている場合、日本取引所グループの月間相場表から参照することができます。

上場するすべての銘柄の月ごとの終値の平均に加えて4本値や高値安値を付けた日なども記載されていますので、株価分析などにも使用することもできるのでぜひ押さえておきましょう。

また、日ごとの終値の調査はヤフーファイナンスが便利です。

日付を細かく区切って表示することができますので、取引所が休日のときに相続事由が起きた場合はこちらで確認するといいでしょう。

相続する株式が非上場株式の場合

相続する株式が非上場株式の場合、株式市場での一般的な取引が行われておらず市場価格を確認することができないので、その会社の財務状況や似ている業種の株価を参考にして評価が行われます。

主に用いられるのは次の3つの評価方法です。

- 類似業種比準価額による方式

- 純資産価額による方式

- 配当還元価額による方式

それぞれ詳しく解説します。

類似業種比準価額による方式

類似業種比準価額による方式とは業種が類似している上場企業を参考にして株価を評価する方法です。

市場価格がない未上場企業の株価を評価する際に、すでに上場している企業の中から事業内容が似ている企業の株価等を参考にして、もし市場価格があるならばどれくらいなのかの目安として評価します。

比準対象は類似する上場企業の株価や配当、利益、純資産で、それぞれを比較しながら該当する非上場株式の価格を求めます。

わかりやすく言えば、牛丼をサービスとして提供する地方企業の非上場株式を相続したとするならば、上場企業である吉野家やすき屋などの株価などを参考に評価額の算出を行います。

ただし、類似業種比準価額では実際の純資産額よりも株価が安く計算されることが多くあります。

これは類似業種批准価額の算出に会社規模により上場企業との差を調整する計算式が組み込まれているからです。

純資産価額による方式

純資産価額とは会社を解散させたときに株主に分配される資産の価値で株価を評価する方法です。

非上場株を評価する際に、先ほどの類似業種比準価額では企業規模が違いすぎて類似しているといい難い場合などにこちらの純資産価額を使用します。

ポイントは相続開始日に会社を解散させたら株主にいくら財産を分配できるのかとなります。

通常、会社を解散させるときには借入金や法人税などをすべて清算し、そのあとに残った金額を発行株式数で割り、保有株式に応じて株主へ分配されます。

このときの1株当たりの金額を評価額として採用する方法です。

大まかな目安として、賃借対照表に記載の純資産額を発行株式で割ることである程度の評価額を知ることができます。

配当還元価額による方式

上記2つの非上場株式の評価方法は原則的評価方式と呼ばれ、会社を支配する一族(創業者一家など)の保有する株式を評価する際に用いられ、会社規模の大小によってその株価の評価基準が決められます。

しかし一族外で保有株式が少数な場合、経営にも参加できず簡単に売り買いできないためその目的の多くは配当金の受け取りとなります。

そのような少数株式を相続する場合は、配られている配当金から株価を評価する方法が用いられます。

評価額の求め方は決算2期中に行われた配当の平均額を採用します。

決算が終わっている期間を指しますので、前期と前々期の配当が評価対象となるので注意してください。配当を行っていない、または1株ごとの年間配当額が2円50銭に満たない場合はすべて2円50銭で計算されますので併せて覚えておきましょう。

相続か放棄か判断する

相続する株式の数や価値の評価が終わったら、株式を相続するのか相続を放棄するのかを選択しなくてはいけません。

遺産相続は、資産が増えるだけではなく負債が残っていた場合は一緒に引き継がなくてはいけません。

ここでは相続放棄をすることについて解説していきます。

あえて相続放棄をするのはなぜか

株式に限らず遺産を相続する場合は基本的にプラスの資産もマイナスの資産もどちらも引き継がなくてはいけません。

しかしマイナスの資産が圧倒的に多い場合や相続することで自身に不利に働いてしまう場合は、相続を放棄することで初めから相続人でなかったことにできます。

相続放棄をするメリットとデメリットについて詳しくみていきましょう。

相続放棄するメリット

マイナスの資産を引き継がなくていい

相続する際に被相続人に多額の負債(借金)があったことなどが判明した場合。相続をするとその負債も引き継がなくてはいけません。

相続放棄をすればすべての遺産の相続権利を放棄しますので、借金などのマイナス資産を引き継ぐこともありません。

ほかの相続人とのトラブルがない

相続で一番揉めるのは遺産の分割協議です。

誰がどれくらいの遺産を相続するのか、全員が納得するケースはほとんどなく長い話し合いが行われます。

そのような分割協議は精神的にも大きな負担となりますが、相続放棄をしてしまえば相続権利がなくなりますので親族間のトラブルに巻き込まれることもありません。

相続放棄するデメリット

プラスの資産も手放さなくてはいけない

相続を放棄すると、株式資産だけでなくその他の遺産の相続権利もまとめて放棄することになります。

貯金などの金融資産に加えて、土地や家などの不動産も遺産に含まれます。

亡くなった方が所有していた土地や家などに住んでいる場合は、退去を迫られることもありますのでよく検討する必要があります。

相続放棄の撤回はできない

相続放棄は一度受理されると原則撤回はできません。

あとから「やっぱり相続したい」と言っても撤回はできませんので、表面上の負債だけを見てよく調べないまま相続放棄をしてしまうことのないようにしましょう。

次順位の相続人とトラブルになる可能性がある

相続放棄をすると、相続順位が繰り下がります。

大きな負債があるからと相続放棄することで、マイナス遺産が次の相続順位の相続人へ引き継がれます。

しかしあなたが相続したくないと思った遺産は、ほかの方も相続したくないかもしれません。

報告の義務はありませんが、説明をしないまま相続放棄をしてしまうとトラブルになる可能性が高いので、相続放棄をする場合は一度連絡を取るようにしておくといいでしょう。

株式の相続放棄を検討したほうがいいケース

相続放棄のメリットやデメリットがわかったところで、どのような遺産なら相続放棄を検討したほうがいいのか確認していきましょう。

ここでは株式資産に絞って解説していきます。

相続株式が非上場株式である

相続する株式が非上場株である場合は相続放棄を検討してもいいでしょう。

その理由は以下の3つです。

- 相続後の売却が困難である

- 評価額が割安になりやすい

- 相続税の掛け率が高い

非上場株式は市場での売買ができないため売却相手を見つけづらく、株式の評価額も低く見積もられがちです。

また相続税の計算に使われる掛け率も高く、支払う税金に見合った利益が得られる可能性が低いケースが多く見られます。

株式以外の相続遺産に大きな負債がある

相続する株式遺産に問題がなくても株式外の相続遺産に大きな負債がある場合は、相続することで借金などを背負ってしまうことも考えられます。

相続することにより享受できるメリットがない場合は相続放棄を検討するといいでしょう。

ただし、相続放棄は撤回できないためよく調べてから行うようにする必要があります。

相続の放棄ができないケース

相続の放棄をしたくてもできない場合もあります。

主な相続放棄ができないケースは以下の通りです。

- 相続開始日から3か月間の熟慮期間が経過した

- すでに相続承認をした、またはそれに近い意思表示をした

- 書類の不備があったが、その不備が補完されない

- 申述者の真意によらない申し立て

相続放棄ができる期限は相続開始日から3ヶ月間です。

この間に相続放棄の手続きを完了しない場合は相続放棄はできなくなります。

また一度相続することを承認した場合も相続放棄することはできません。

後からトラブルになりがちなのは、複数の相続人の間で遺産分割協議を行う際などに各相続人から印鑑などの押印を集めますが、この印鑑を押した時点で相続を承認したことになります。後から知らなかったといっても撤回できませんので注意が必要です。

準確定申告を行う

準確定申告とは資産を保有したまま亡くなった方がその年の1月1日から亡くなる日までに得た所得を相続人が代わりに行う確定申告のことを言います。

ここでは株式資産を保有したまま亡くなられた方の場合を解説していきます。

準確定申告とは被相続人の収入に対する確定申告

株式を保有したまま亡くなられた方が生前に配当金などの収入があった場合、相続手続きのひとつとして相続人が代わりに準確定申告を行わなくてはいけません。

準確定申告を行わなければいけない期限は、相続開始日から4ヶ月以内と短いので、忘れずに手続きを行うことが必要です。

準確定申告の提出義務者

準確定申告の提出義務者は相続人となります。

遺言状で指定された相続人、または遺言状がない場合は法定相続人が連署にて提出をしなくてはいけません。

ただし、相続を放棄した方は含みませんので注意してください。

提出先の税務署は亡くなられた方の住所地を管轄する税務署となります。

※被相続人が通常の確定申告(毎年3月15日までに行う確定申告)前に亡くなられた場合は、前年度の収入分に対する確定申告を相続人が行う必要があります。

準確定申告の手続き方法

準確定申告の手続き方法や提出書類は通常の確定申告と変わりありませんが、相続人が2名以上の場合は追加で提出する書類がありますので準備しておきましょう。

追加提出書類は次の通りです。

- 準確定申告の確認書

- 委任状

- 確定申告書の付表

確定申告の詳しい手順については以下の記事を参照してください。

準確定申告が必要なケース

株式を相続した場合に準確定申告が必要なケースには次のような場合があります。

- 被相続人に年20万円以上の配当金の受け取りがあった

- 秘蔵族人の前年度の確定申告が終わっていない

- 被相続人が2か所以上から給料を受け取っていた

- 被相続人の年収が2000万円を超えている

株式に限定しなければこの他にも該当する項目はありますので、株式以外にも相続する資産がある場合は注意が必要です。

また被相続人が生前に医療費を多く支払っていたり、配偶者控除などの税制優遇の適用を受ける場合は上記に該当しなくても準確定申告を行うことで還付を受けられることもあります。

準確定申告を行わなかった場合

準確定申告を行うべき相続人が準確定申告を行わなかった場合、ペナルティとして次の追徴課税が課せられます。

- 無申告加算税(最大で20%)

- 延滞税(最大で8.8%)

この2つは同時に課せられますので、この後の項目で計算する相続税に加えて最大で28.8%もの追徴課税が課せられることになります。準確定申告を行った際の納税額や還付額は被相続人の財産に含まれますが、準確定申告を行わなかった場合の延滞税やペナルティは相続人に課せられますので必ず行いましょう。

遺産分割協議を行う

亡くなられた方の遺言状がない、または遺言状に記載のない株式資産がある際に相続人が複数いる場合は遺産の分割を話し合わなければいけません。

どのような順番で相続順位があり、どのような分割方法があるのか詳しくみていきましょう。

遺産分割協議とは

遺産分割協議とは、亡くなられた方が残した遺産を相続人全員でどれくらいの割合で分割するのかを話し合う手続きを言います。

亡くなられた方の遺産は民法により相続人全員の共有資産として扱われますが、それをどのように分割して相続するのかを決めなくてはいけません。

ただし、遺言状に遺産の相続人や遺産の分割方法が記載されている場合はそれに従わなければいけません。

相続人の順位

相続人は親族全員が該当するわけではなく、法律により相続順位がついており相続上位者が相続権を喪失しない限り相続権は繰り上がることはありません。

相続順位は次の通りです。(続柄は亡くなられた方から見た場合)

1位 被相続人の配偶者

常に相続人となります。

2位 被相続人の子

常に相続人となります。

3位 被相続人の孫(ひ孫以降含む

子が死亡、または相続権を失ったときに相続人となります。

孫を代襲相続人、ひ孫以降を再代襲相続人と呼びます。

4位 被相続人の父母や祖父

子が死亡している、またはいない、かつ代襲相続人がいない場合に限り相続人となります。

父母や祖父母を直系尊属と呼びます。

5位 被相続人の兄弟姉妹

子、代襲相続人、直系尊属がいない場合に限り相続人となります。

6位 被相続人の甥や姪

子、代襲相続人、直系尊属、兄弟姉妹が死亡、またはいない場合に限り相続人となります。

ただし、甥や姪の子は相続人となることはできません。

株式分割の方法

相続人が1人の場合はそのまま株式を相続するだけで相続は完結します。

しかし複数人の相続人がいる場合は株式を分割しなくてはいけません。

株式遺産を分割して相続する際には主に次の3つの方法が取られます。

- 現物分割

- 代償分割

- 換価分割

どの分割方法を採用するのかは遺産分割協議で最も対立の原因になりやすい項目ですので、しっかり理解しておきましょう。

どうしてもまとまらない場合は弁護士などを間に入れるなどの対策も必要です。

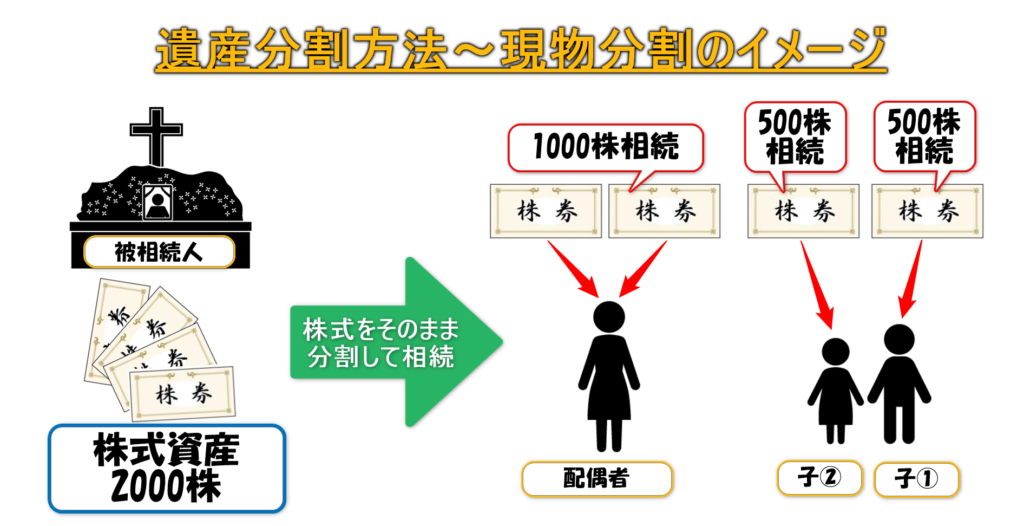

現物分割

株式資産を物理的に分割する方法です。

株式の形を変えずにそのまま分割するのでわかりやすい方法ですが、それぞれが株式の知識がない場合断られる可能性もあります。

例えば株式遺産が2000株、配偶者と子が2人のケースとした場合、配偶者が1000株、子2人が500株ずつ分割して受け取るイメージです。

もちろん均等割りとしてもいいでしょう。

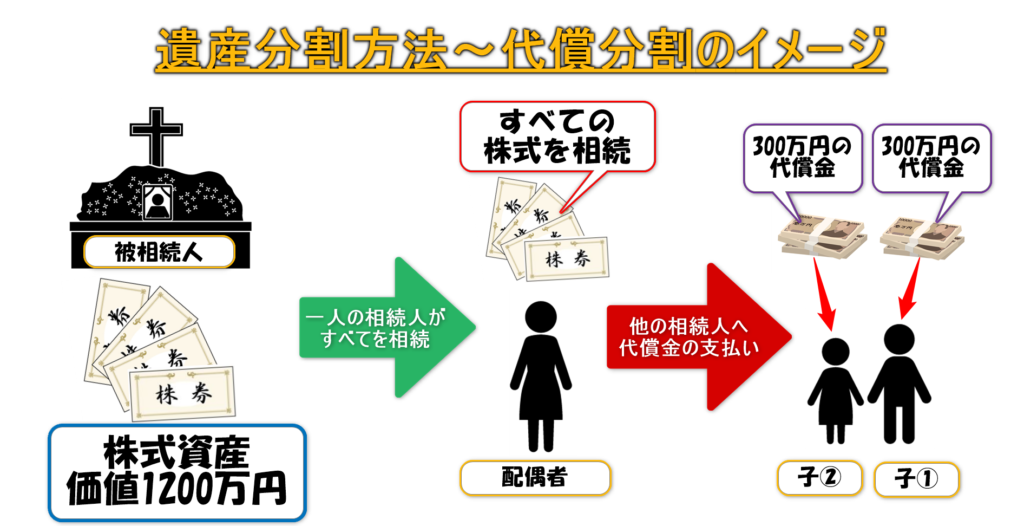

代償分割

遺産を1人の相続人が相続し、その代わりに他の相続人に対して代償金を支払う分割方法で、株式相続では多く用いられます。

例えば先程と同じく株式遺産が2000株、配偶者と子が2人のケースとして、株式の価値が1200万円、すべての株式を配偶者が相続したとします。

先程と同じ分割割合にするならば、子2人に配偶者から300万円ずつの代償金を支払うことで株式分割が完了するイメージです。

ただし株式の価値を決める際に、実際に株式を相続する方は相続税を抑えるためになるべく低い価値をつけたいと考えます。

一方、代償金を受け取る方は少しでも高く株式の価値をつけて多くの金額を受け取りたいと考えます。

双方の意見の食い違いが起こらないように、どのタイミングの価値を採用するか協議しておく必要があります。

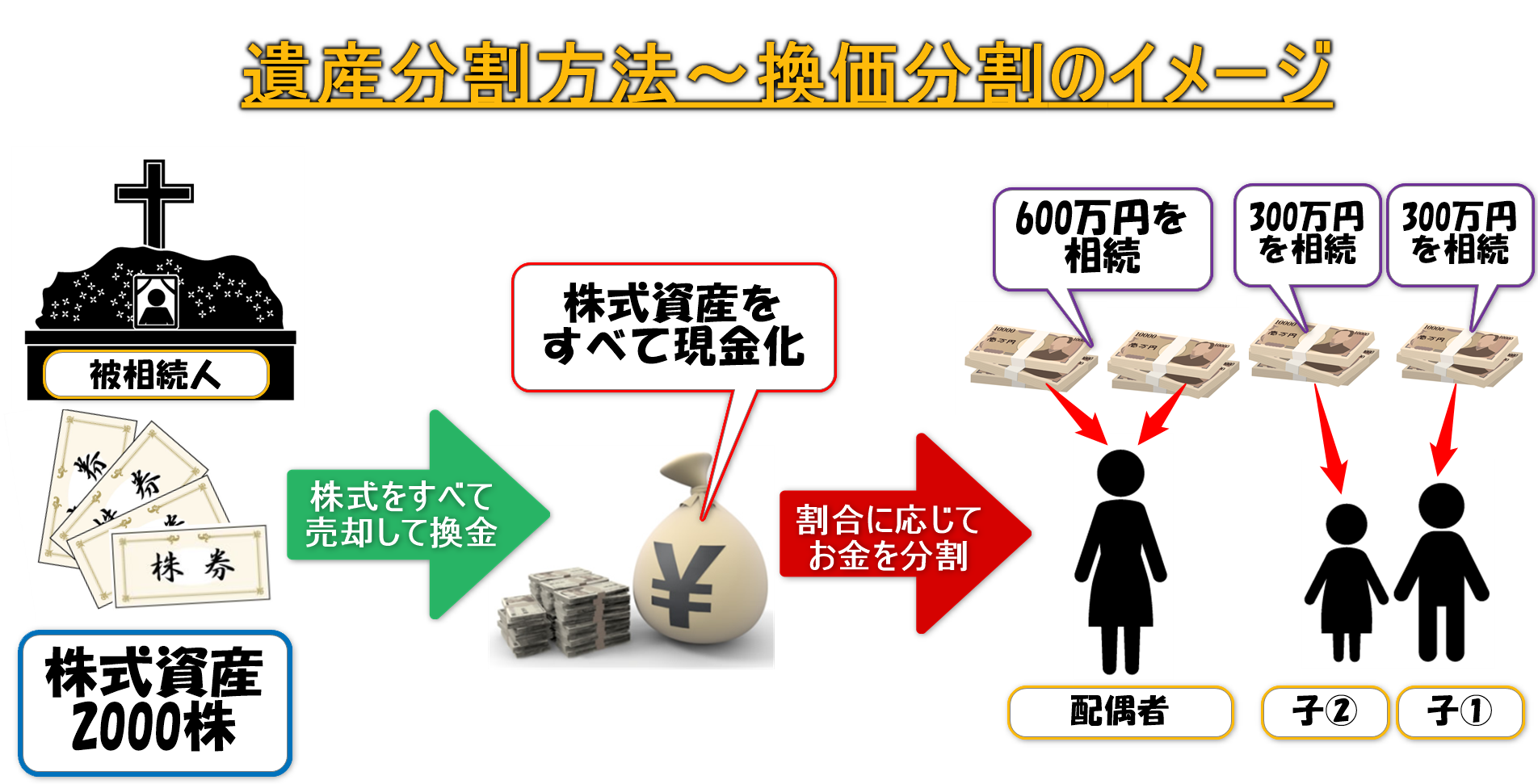

換価分割

株式遺産をすべて売却し、その代金を相続人で分割する方法です。

シンプルで分かりやすいですが、相続人の中に相続する株式を運用したい人がいた場合は断られる可能性もあります。

また日々変動する株価によって資産価値が目減りすることもあり、売却タイミングでトラブルになることも考えられますので、換価分割をする際はよく話し合いましょう。

株式の名義変更をする

株式遺産を相続をするだけでなく、売却する場合も一度株式の名義変更を行わなくてはいけません。

被相続人名義の口座から直接株式を売却することができないからです。

ここでは名義変更の手順や、必要な書類、売却する際の方法などを解説していきます。

名義変更の手順

株式の名義変更の手順は以下の通りです。

- 相続人の証券口座を用意する

- 名義変更に必要な書類を準備する

- 証券会社に名義変更を依頼する

順を追ってみていきましょう。

相続人の証券口座を用意する

証券口座は名義変更ができないので相続人名義の新たな証券口座を用意する必要があります。

代償分割や換価分割での遺産分割の場合は相続人の代表者の証券口座がひとつあれば手続きはできますが、現物分割する場合や遺産分割後に株式を個別売却する場合などは相続人全員の証券口座が必要になります。

手続きをスムーズに行うためにも、被相続人と同じ証券会社の口座を開設※することが望ましいでしょう。

※被相続人と別の証券会社にすでに口座を持っていて、その口座へ株式を移管する場合は名義変更ができる場合とできない場合があります。(各証券会社に問い合わせとなります)

手続きを進めた後で、できなかったとならないように同じ証券会社の口座を用意することをおすすめします。

証券会社に口座を開設する際に必要な書類は以下の通りです。

- マイナンバーが確認できる書類(通知カード※含む)

- 本人確認書類(運転免許証など)

- 現住所確認書類(3ヶ月以内に発行の住民票や公共料金明細書など)

- 印鑑

- 本人名義の銀行口座

口座開設の申し込みは各証券会社のホームページよりインターネットで申し込みができますが、対面取引だけの証券会社もありますので確認しておきましょう。

※通知カードの場合は別途マイナンバー記載の住民票の提出を求められる場合があります。

名義変更に必要な書類を準備する

相続人の証券口座が用意できたら、次は名義変更に必要な書類を準備します。

相続人全員の分が必要な書類などもありますので、各相続人に連絡を取り準備をしてもらう必要があります。

株式遺産の名義変更に必要な書類は以下の一覧表にまとめましたので参考にしてください。

| 必要書類 | 内容 |

| 株式名義書換請求書 | 各証券会社所定の書式があるので、証券会社から取得し記載する |

| 被相続人の戸籍謄本 | 亡くなられた方の出生から死亡まで連続して記載されているもの |

| 相続人の戸籍謄本 | 相続人全員の分が必要 |

| 遺産分割協議書 | 相続人全員の署名、印鑑が押印が必要(相続人全員分の同意書でも可) |

| 印鑑証明書 | 相続人全員の分が必要 |

| 遺言書の写し | 遺言書がある場合に提出 |

| 検認調書の写し | 遺言書の検認を行った場合に提出 |

ほとんどの場合、上記の書類で手続きを行うことができますが、遺産相続の状況によっては別途書類の提出を求められることもあります。

証券会社の指示に従い、追加提出などを行ってください。

証券会社に名義変更を依頼する

名義変更に必要な書類が揃ったら、証券会社に名義変更を依頼します。

提出書類は郵送、または直接店頭へ持ち込むことも可能です。

株式の名義変更が終わったら、各相続人へ手続き完了の通知が届きますので確認しましょう。

相続株式を売却する

相続人への株式の名義変更が完了したら、その株式を運用するのか売却して現金に換えてしまうのかは相続人の自由です。

ここでは相続した株式を売却する場合の2つのケースについて解説していきます。

相続人が個別で売却する場合

各相続人がそれぞれ証券口座を開設してそれぞれの口座へ株式を分割して相続した場合は個別で株式を売却することになります。

個別で売却を行うため売却タイミングはそれぞれで決めることができます。

例えば値上がりするまで待って売ることもできますし、すぐに現金に換えてしまうことも自由です。

そのため相続した株式の数が同じでも現金に換金したタイミングによっては金額が変わることもあります。

株式の売却は口座を開設した証券会社で簡単に行うことができます。

代表相続人が一括して売却する場合

一人の相続人が代表して株式すべてを相続した後に売却し、その換金したお金を相続人全員で分割する方法です。

証券口座は代表者一人分だけ用意するだけで構いませんが、相続人全員の委任状が必要になりますので注意が必要です。

相続する株式を運用する予定や自分で売却するタイミングを決めたい相続人がいる場合は使えませんが、代表者以外は証券口座を作る必要もなく売却後の現金を分割するので、株式に詳しくない人でもわかりやすいことが特徴です。

相続株式が非上場株式の場合は注意が必要

相続する株式に非上場株式が含まれている場合は注意が必要です。

非上場株式は市場での売買をすることができないため売却相手を自分自身で探す必要があります。

また取得時の金額が不明なことも多く、調べても判明しなかった場合は売却価格の5%で取得したと計算されてしまい、高額な譲渡所得税が課せられることもあります。

他にも安く売ってしまえばいいと思い、あまりにも評価額とかけ離れた価格で売却すると逆に贈与税が課せられる場合もあります。

非上場株式が含まれている場合は手続きが複雑になりがちなので専門家にお願いするなどの対応が必要でしょう。

相続税の申告・納税

株式に限らず、故人から遺産を引き継いだ場合は相続税を申告し納税しなければいけません。

申告する際には株式だけでなく相続した他の遺産と合算して申告しますが、株式は現金と違いその価値を評価して計算しなくてはいけません。

ここでは相続した株式の評価額の算出方法や節税対策などをご紹介します。

株の評価額の算出方法

遺産総額を算出するには、株式などお金として扱えない財産を現金に換算した場合の価値を評価しなくてはいけません。

相続した株式の評価方法はすでに解説していますので、そちらの項を参考にして評価額を算出しておきましょう。

相続税の申告・納税

相続税の計算は次の手順で計算をし、申告をしたのちに納税を行います。

- すべての財産の評価額を合算して遺産総額を算出

- 負債や非課税財産、基礎控除を差し引いて、課税される遺産総額を算出

- 法定相続人で按分した額を国税庁の相続税早見表に当てはめて計算をする

課税遺産総額を求める際の非課税財産には次のようなものが該当します。

・墓所・仏壇・祭具など

・国や地方公共団体、特定の公益法人等に寄附した財産

・死亡保険金のうち次の額まで「500万円×法定相続人数」

・死亡退職金のうち次の額まで「500万円×法定相続人数」

基礎控除の計算は次のように行います。

・3,000万円+600万円×法定相続人の数

上記で計算された課税遺産総額を、法定相続人の数や割合で按分して、当人が相続する金額に応じて早見表に当てはめて計算を行います。

相続税は取得した金額に応じて税率が上がる累進課税制度が採用されているため、計算される税率は一律ではなく相続した金額によって掛け率が変わるので注意が必要です。

以下の表は国税庁の相続税早見表を引用していますので確認しておきましょう。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

例えば算出した課税遺産総額が6,000万円・相続人が3名・自分の法定相続割合が50%だった場合、受け取る遺産の価値総額は3,000万円になります。

その2,000万円を上記の表に当てはめて計算してみましょう。

3,000万円 × 15% = 450万円 ー 50万円 = 400万円

上記の例では相続税の申告額は400万円となります。

税務署の手続き手順に従って申告し納税を行いましょう。

株の相続税の節税対策

株式の相続についてはいくつかの方法で節税対策を行うことができます。

ただし、条件を間違えると適用されないこともあったり逆に不利になったりすることもありますので十分注意して行ってください。

生前贈与する

今後の株価の上昇が見込めているのであれば、株式の評価額が上がってしまう前に生前贈与することで支払う相続税を抑えることができます。

相続株式を評価するの項で解説した通り、株式の評価額の計算は2か月前までの平均終値を採用することができますので、双方の合意があればその中から一番低いものを採用するなども生前贈与だからこそできる方法とも言えます。

相続時精算課税制度を活用する

相続時精算課税制度とは、2,500万円までは贈与税を非課税とする仕組みです。

対象となるのは相続税ではなく贈与税なので相続税にはあまり関係なさそうな制度ですが、実は相続税が計算される株式の評価額の計算は贈与時のものを採用することになっています。

そのため、相続予定の株式が一時的な値下がりを起こしている場合などに評価額が低くなっているタイミングで相続を事前に行い相続税を抑えることができます。

事前の申請は必要ですが将来的に再度株価が高騰する可能性があるのであれば効果的な対策でしょう。

自社株の評価額を下げる(非上場株式の場合)

相続する株式が非上場株式の場合、被相続人が会社のオーナーである可能性もあるでしょう。

その場合、会社の利益や純資産、株式配当を減らすことで評価額を下げ相続税を抑える効果があります。

利益や純資産を減らすと言ってもわざと業績を悪くしたりするわけではなく、社員への決算賞与や役員の退職金を支給したり不良在庫を処分して損金を計上するなど、一時的に資産を減らすという方法です。

手順が複雑なので、自社株の評価を下げる方法をとる場合は専門家にアドバイスをもらいながら行うようにしましょう。

株式相続に関するコツや注意点

株式の相続は現金資産などの相続分配とは異なる点や、株式相続特有の分割協議など注意点がいくつか有ります。

知っておかないと手続きができなかったり、余計なお金を支払うことになってしまうのでそれぞれ確認しておきましょう。

生前贈与の非課税枠も検討する

生前贈与で節税できる方法は先の項でも触れましたが、実は生前贈与は年間110万円までは非課税で相続することができます。

相続後に多くの税金がかからないように生前に少しずつ非課税枠の中で相続していくことも検討してみましょう。

ただし生前贈与は、被相続人が亡くなった日から3年前までの分は相続税の課税対象となります。

死期を感じてから始めても節税の効果はありませんので、生前贈与を行う場合は早めから考えておきましょう。

相続株式は分配が決まるまでは準共有資産

相続対象の株式遺産に関しては、各相続人の法定相続割合に応じて分配されるわけではありません。

そのため相続人が複数の場合、遺産分割協議によって分配割合が決まり相続が行われるまでは相続人全員の準共有資産として扱われます。

準共有資産の間は例え1株でも売却するときは、相続人全員の承認を取る必要があります。

法定相続割合があるからと勝手に売却などはできませんので注意が必要です。

相続株式をすぐに売却する場合も名義変更が必要

被相続人が保有していた株式を現金化して分配する場合、被相続人の名義のままでは売却することはできません。

例え株式を相続して即売却する場合でも一度名義を相続人へ変更する必要があります。

株式を代表者一人に相続させて売却するのか、相続人それぞれに相続して個別に売却するのかは協議で決めることができます。

相続した株式を売却すると譲渡所得税がかかる場合がある

相続した株式を売却した際に売却益が出た場合は、相続税に加えて譲渡所得税が課税されます。

確定申告が必要ですので忘れずに行いましょう。

また相続した株式の売却が相続から3年10ヶ月以内であれば、譲渡所得の取得費に相続税の一部を計上することができます。

節税の効果がありますので、該当する場合はこちらも忘れずに行いましょう。

株式の相続によくある質問【FAQ】

ここでは株式の相続に関する質問でよくあるものを簡単にまとめました。

勘違いして間違ったことをしてしまわないようにこちらも目を通しておきましょう。

株式の相続に時効はあるか?

株式の相続に関して時効はありません。

例えば被相続人の死後、何年も経過して株式財産が見つかった場合でも相続をすることができます。

ただし見つかった時点では相続人全員の準共有資産として扱われます。

また、配当のある株式に関しては株主に対して利益通知書が発行されており5年間通知書が届かなかった場合、株主所在不明として扱われ株主の権利を失っている可能性もあるので注意が必要です。

配当金は相続財産にあたる?

被相続人が保有する株式に配当金があり未受領の配当金があった場合は、相続財産として手続きを行う必要があります。

配当金の受け取りには主に3つの方法がとられており、証券会社で受け取るか銀行で受け取るか領収証方式で受け取るかを確認しましょう。

どの方法かわからない場合は株主名簿管理人※へ問い合わせ、未払い配当金残高証明書の発行を依頼をしましょう。

※株主名簿管理人とは

企業から委託を受けて株主名簿の作成や保管、管理などを行っている機関です。

通常は信託銀行などが請け負っていますが、ネット検索で「○○株式会社 株主名簿管理人」と検索すると確認することができます。

株の相続手続きをせずに放置したらどうなる?

株式の相続手続きをしなかったからといって株式がなくなったりするリスクはほとんどありません。

企業から送られる利益通知書などが5年間届かないなどの場合は強制的に売却されたりすることもありますが、

その後手続きを踏めば、その株式を売ることで得た売却益は返却されます。

ただし、故意に相続をしなかった場合などは相続税に延滞金や無申告での追徴課税が発生する可能性もあります。

余計な支払いが発生することがないように、相続したくない場合は相続放棄をするなどきちんと手続きを取っておきましょう。

相続した株式を自分のNISA口座に移管できる?

原則できません。

NISA口座で扱える上場株式はNISA口座で新たに買い付けた株式だけと決められています。

被相続人が保有していた口座がNISA口座であった場合も同様です。

まとめ:株の相続は早めの状況把握によって節税かつスムーズになる

株式の相続は複雑な評価の仕組みや売却タイミングによって金額が変動するなど、知識があるかどうかで税金額が変わる可能性のあるものです。

特に生前贈与に関しては被相続人の協力があればかなりの額の節税効果を生むことができます。

また、遺産相続で親族が一番揉めるのは遺産分割協議です。

遺産の分割で親族が離散してしまう話は小説やドラマの中だけではなく現実でも起こり得る案件です。

そうならないためにも、自身が被相続人である場合は遺言状の作成をしておく、自身が相続人である場合は遺言状の作成の助言をするなど、事前に準備しておくことも考えておきましょう。

最後に株式相続の流れを復習します。

- 相続対象の株式に相続人がいるのか、どれくらいあるのかを把握する

- 相続株式を評価する

- 相続か放棄か判断する

- 準確定申告を行う

- 遺産分割協議を行う

- 株式の名義を変更する

- 相続税の申告・納税

相続は極力スムーズにトラブルなく行いたいものです。

この記事の内容をしっかり把握し、素早く状況を判断して株式の相続を進めていきましょう。