プライスアクション分析|確定前のローソク足を見て分析

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

要するに、プライスアクション分析とは

- 価格の動きのパターンに注目して、相場展開を予測する分析方法

- 最終的なトレード判断において強い力を発揮する

- 単独でトレード判断に使用するのではなく、他の分析方法と併用する形が望ましい

目次

プライスアクション分析の概要

プライスアクション(price action)は、直訳すると「価格の動き」という意味です。

プライスアクション分析ではこの意味の通り、相場における特定の局面で見られやすい価格の動きに注目して、相場展開を予測します。

具体的には、チャートにおけるパターンに注目し、価格の動きを示すローソク足の形状や組み合わせをチェックします。

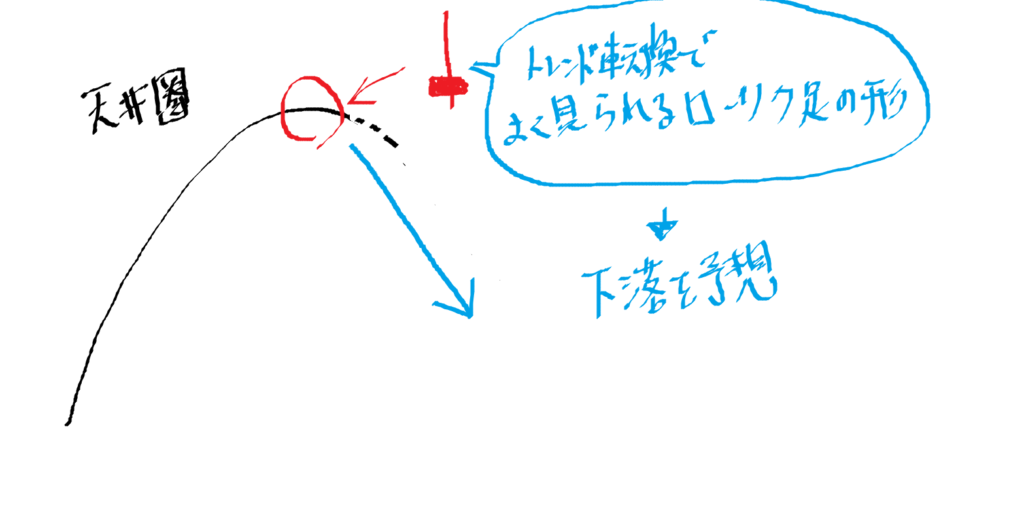

例えば上の画像のように、相場の天井圏においてトレンドが反転する際に見られやすいパターンが発生すれば、トレンドの反転を予測するといった形です。

ただし、あくまでも“見られやすいパターン”であって、必ずそうなることを断言できるわけではないので注意しましょう。

なお、プライスアクション分析は、基本的にローソク足を使用します。

そのため、ローソク足の基本的な読み方に不安がある人は、以下の記事であらかじめ確認しておくようにしましょう。

また、プライスアクション分析は、日本の伝統的な酒田五法をはじめとするローソク足分析と似たアプローチの分析方法です。(詳しくは後述の「豆知識」をご覧ください。)

共通点も多いので、相場の理解を深めるという意味では、両方の分析方法を頭に入れておくといいかもしれません。

興味がある人は、以下の記事もチェックしてみることをおすすめします。

プライスアクションの3つの分類

プライスアクション分析には、様々なローソク足の形状や組み合わせが存在します。

頭に入りやすいように、この記事では全てのパターンを以下の3つに分類した上で、それぞれの分類ごとに紹介していきます。

- 継続のプライスアクション

- 反転のプライスアクション

- 停滞のプライスアクション

では、まずは継続のプライスアクションから見ていきましょう。

継続のプライスアクション

継続のプライスアクションとは、トレンド発生時において、そのトレンドがさらに伸びるケースにおいて起こりやすい値動きです。

このプライスアクションが見られた際には、それまでのトレンド方向に伸びることを予測して、順張りのトレードを狙うことになります。

継続のプライスアクションとしては、以下のようなものが挙げられます。

- スラストアップ/スラストダウン

- ランウェイアップ/ランウェイダウン

1つ目のスラストアップ/スラストダウンは2本のローソク足から判断できるパターンで、2つ目のランウェイアップ/ランウェイダウンはより長期間のローソク足を使って判断するパターンです。

いずれも相場におけるトレンドを把握するにあたって、使い勝手の良いプライスアクションです。

では、それぞれの形状について、具体的な成立条件とともに紹介していきます。

スラストアップ/スラストダウン

上の画像はスラストアップの形で、成立条件は以下です。

スラストアップは2本のローソク足を使って判定しますが、この中で着実に価格が上昇している状態を示しています。

強い上昇トレンドの中では、このスラストアップの形が何度も確認されることになります。

上の画像はスラストダウンの形で、成立条件は以下です。

スラストダウンは2本のローソク足の中で、着実に価格が下落している状態を示しています。

強い下落トレンドの中では、このスラストダウンの形が何度も確認されます。

トレンド発生が期待される局面においては、スラストアップやスラストダウンがトレンド発生のサインとなることがあります。

また、トレンド発生中にスラストアップやスラストダウンが発生した場合には、さらにトレンドが伸びるサインと捉えることもできるでしょう。

ランウェイアップ/ランウェイダウン

上の画像はランウェイアップの形で、成立条件は以下の3つです。

なお、Nの値には5や3などが使用されることが多いですが、使用する時間足によって任意で決めることになります。

ランウェイアップの形は、対象ローソク足を境にそれまでの価格水準から一段階高い価格水準へと推移して、そのまま高い価格水準を維持している状態を示しています。

上の画像はランウェイダウンの形で、成立条件は以下の3つです。

こちらも、Nの値には5や3などが使用されるのが一般的です。

ランウェイダウンの形は、対象ローソク足を境にそれまでの価格水準から一段階低い価格水準へと推移して、そのまま低い価格水準を維持している状態を示しています。

ランウェイアップやランウェイダウンからは、着実に価格水準が上昇もしくは下落していることが読み取れます。

これはトレンドが発生・継続する局面でしばしば確認できる現象なので、トレンド方向へのエントリーを狙うことになります。

なお、このサインが成立するのには、比較的長い期間を要します。

上の画像で示しているように、例えばN=5であれば、条件成立にはローソク足11本が必要です。

この中ですでに相場が大きく動いてしまっているような状況では、トレンドが終了する可能性についても意識しておいた方がいいかもしれません。

反転のプライスアクション

反転のプライスアクションとは、トレンドの終盤において、トレンドが終了して反対方向に動き始めるケースに起こりやすい値動きです。

このプライスアクションを確認した場合には、それまでのトレンドとは逆方向に伸びることを想定して、逆張りのトレードを狙うことになります。

反転のプライスアクションとしては、以下のようなものが挙げられます。

- ピンバー

- スパイクハイ/スパイクロー

- リバーサルハイ/リバーサルロー

- 強気/弱気フェイクセットアップ

- 強気/弱気フォールスブレイクアウト

では、こちらについても、それぞれ具体的な成立条件とともに説明していきます。

ピンバー

上の画像はピンバーの形で、成立条件は以下の2つです。

ピンバーは1本のローソク足で成立しますが、その形は長いヒゲの方向に大きく伸びたものの大きく押し戻されたという動きを示しています。

そのため、上ヒゲが長いピンバーは下方向に強い抵抗(レジスタンス)の力が働くことが、下ヒゲが長いピンバーは上方向に強い支持(サポート)の力が働くことが読み取れます。

ピンバーだけで相場展開の判断はできませんが、このような跳ね返す力が働いているということは、予測における重要な要素の1つになるでしょう。

例えば、重要なラインに差しかかったところでピンバーが複数出現するなど、局面によってはトレンド反転の予測を助ける強い根拠となることもあります。

なお、ピンバーの成立条件はやや曖昧に感じる人もいるかもしれません。

この点、例えば「ヒゲの長さが実体の3倍以上」といった形で、具体的な判断基準を設けることもあるようです。

ただし、相場は注文数のバランスによって動くため、より多くの人がピンバーと認識する方が多くの注文が入り、相場も動きやすくなると考えられます。

このことを踏まえると、 ピンバーの条件をなんとかクリアしているケースよりも、誰もが一目で認識できる極端なピンバーが現れたケースの方が、より有効に機能しやすいかもしれません。

スパイクハイ/スパイクロー

上の画像はスパイクハイの形で、成立条件は以下の5つです。

上ヒゲの長いピンバーに似ていますが、スパイクハイは全体の流れも条件に加わっている形です。

この形は、上昇トレンドの最終局面において上昇しきったところで、一気に下に跳ね返される流れを示しています。

上の画像はスパイクローの形で、成立条件は以下の5つです。

スパイクハイと同様にスパイクローもは全体の流れも含めて、下ヒゲの長いピンバーが出現した形です。

この形は、下降トレンドの最終局面において下落しきったところで、一気に上に跳ね返される流れを示しています。

スパイクハイとスパイクローは、対象ローソク足後数本についても、その突出した高値に迫られる動きが出ないことを確認するのが基本です。

そのため、長いヒゲが出てからしばらくした後に成立することになります。

とはいえ、狙い通りに天井や底を打った場合、反転後のトレンドは比較的長く続くことが多いので、焦らずに長いヒゲが出た後の動向もしっかりチェックするといいでしょう。

リバーサルハイ/リバーサルロー

上の画像はリバーサルハイの形で、成立条件は以下の2つです。

理想的なリバーサルハイは、1本目のローソク足が実体の長い大陽線で、2本目がそれを超える長さの大陰線となるような形です。

これは、強く上昇して新高値を付けた後に大きく下に跳ね返される動きを示しており、上昇が完全に否定されていることが読み取れます。

上の画像はリバーサルローの形で、成立条件は以下の2つです。

理想的なリバーサルハイは、1本目のローソク足が実体の長い大陽線で、2本目がそれを超える長さの大陰線となるような形です。

これは、強く下落して新安値を付けた後に大きく上に跳ね返される動きを示しており、下落が完全に否定されていることが読み取れます。

リバーサルハイとリバーサルローは2本のローソク足で成立しますが、高値圏や安値圏などの反転が期待されやすい局面において確認される方が精度が高まります。

プライスアクション分析に共通することですが、これらをトレード根拠として採用する際には、他の分析方法も併用してトレンドの反転が期待できる局面なのかを確認しておくようにしましょう。

上の画像で示しているように、リバーサルハイとリバーサルローの形を1本のローソク足にまとめると、実はピンバーに近い形になります。

反転のプライスアクションは、大きく伸びた後に跳ね返された動きを示すローソク足の組み合わせが基本です。

ローソク足の組み合わせを機械的に覚えるのではなく、ローソク足の中身の動きを理解することで、プライスアクション分析は理解しやすくなるかもしれません。

強気/弱気フェイクセットアップ

上の画像は強気フェイクセットアップの形で、成立条件は以下の3つです。

強気フェイクセットアップが確認されるのは、下落トレンドの終盤において勢いが弱まり、安値圏で比較的小さなレンジ相場が形成されている状況です。

このレンジ相場を一時的に下方向にブレイクアウトしますが、これが失敗に終わって長い下ヒゲが形成されます。

ブレイクアウト失敗となったレンジ下限は、サポートラインとして改めて意識されることになるでしょう。

また、この長いヒゲの中では、ブレイクアウトからのさらなる下落を期待して売りを入れ、含み損を抱えることになった投資家が多数いる状態です。

彼らは狙いが外れたことで損切りを考えるはずですが、これは相場における上昇圧力となっていきます。

こういった状況の中、下方向へのブレイクアウト失敗後に反転上昇し、そのまま上方向にブレイクアウトする流れになると、売りを狙っていた投資家の損切りが集中することになり、上方向への動きが一層加速しやすくなるわけです。

上の画像は弱気フェイクセットアップの形で、成立条件は以下の3つです。

弱気フェイクセットアップが確認されるのは、上昇トレンドの終盤において勢いが弱まり、高値圏で比較的小さなレンジ相場が形成されている状況です。

この中でトレンド方向へのブレイクアウトが失敗すると、レンジ上限がレジスタンスラインとして意識されるようになるとともに、買いを入れた投資家の損切りによる下落圧力が加わり、下方向への動きが加速しやすくなると考えられます。

強気フェイクセットアップと弱気フェイクセットアップでは、トレンド方向とは反対側のレンジがブレイクアウトされると、最初の長いヒゲによるブレイクアウトのダマシが確定することになります。

これにより、元のトレンド方向へ伸びることを狙っていた投資家があきらめ、かつ、トレンド反転の判断をした投資家が新たに参入してくるため、さらに逆方向への動きが伸びていくことになります。

強気/弱気フォールスブレイクアウト

上の画像は強気フォールスブレイクアウトの形で、成立条件は以下の2つです。

強気フォールスブレイクアウトが確認されるのは、下落トレンドが発生する中で、過去の重要な最安値ラインなど、多くの投資家が意識する重要ラインにトライする局面です。

いったんこの重要ラインをブレイクアウトしたもののダマシとなり、逆に上方向へと反転していくという流れになります。

上の画像は弱気フォールスブレイクアウトの形で、成立条件は以下の2つです。

弱気フォールスブレイクアウトが確認されるのは、上昇トレンドが発生する中で、過去の重要な最高値ラインなど、多くの投資家が意識する重要ラインにトライする局面です。

一時的にこの重要ラインをブレイクしたもののダマシとなり、逆に下方向へと反転していくという流れになります。

強気フォールスブレイクアウトと弱気フォールスブレイクアウトでは、重要ラインのブレイクがダマシとなったことで、さらに伸びることを狙った投資家の損切りが集中します。

同時にトレンドの反転を狙った投資家の新規参入も入ってくるため、元のトレンド方向とは逆方向に大きく伸びやすくなるわけです。

ちなみに、先ほどのフェイクセットアップでは、比較的短いスパンでのレンジに注目していました。これに対してフォールスブレイクアウトでは、比較的長いスパンでの重要ラインに注目しています。

注目しているポイントが少し違いますが、両者の相場の見方は非常に似ていると言っていいでしょう。

フェイクセットアップとフォールスブレイクアウトでは、いずれもブレイクアウトがダマシに終わり、投資家が損切りする動きを狙っています。

あまり良い言い方ではありませんが、相場においては他人が損をするところがある意味では利益を出すチャンスでもあるわけです。

他の投資家がどういう行動をするかを読んで裏をかくというのは、プライスアクション分析における重要な考え方の1つと言えるでしょう。

停滞のプライスアクション

停滞のプライスアクションとは、トレンドとトレンドの合間において、方向感なく推移している際に起こりやすい値動きです。

このプライスアクションを確認した際には、方向感のない状態が終わって相場が動き出すまで待ち、発生したトレンド方向に順張りのトレードを狙うことになります。

停滞のプライスアクションとしては、以下のようなものが挙げられます。

- インサイドバー

- アウトサイドバー

それぞれについて、具体的な成立条件とともに値動きのパターンを確認していきましょう。

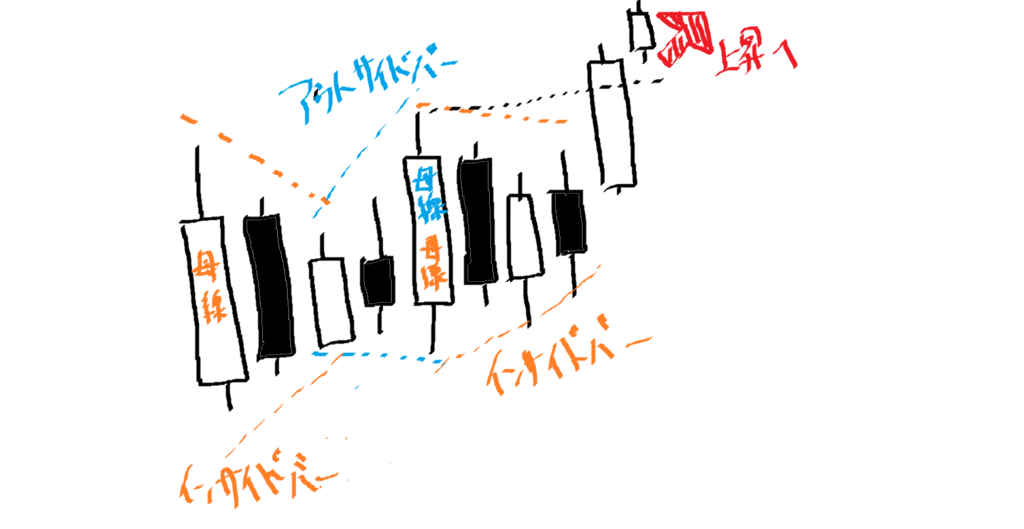

インサイドバー

上の画像はインサイドバーの形で、成立条件は以下の2つです。

ローソク足の形に注目すると、母線以降のローソク足が母線の中にすっぽり収まっているイメージです。

なお、母線以降のローソク足が1本でも上記2つの条件を満たせばインサイドバーは成立しますが、本数が増えた方がトレード根拠としては強くなります。

インサイドバーは、母線の高値と安値を超えられずに、相場が停滞した状態を示しています。

この停滞したレンジをブレイクアウトすると、ブレイクアウトした方向に相場が伸びると予想ができます。

停滞する期間が長ければ長いほど、投資家の保有ポジションは大きくなりブレイクアウト時の損切りが増えると考えられます。

そのため、インサイドバーの条件を満たす母線以降のローソク足の数が増えるほど、ブレイクした際のトレンド発生を強く期待できるようになるわけです。

アウトサイドバー

上の画像はアウトサイドバーの形で、成立条件は以下の2つです。

ローソク足の形に注目すると、母線以前のローソク足が母線の中にすっぽり収まっています。

アウトサイドバーは、インサイドバーの左右が逆になったイメージです。考え方は似ていて、停滞からのブレイクアウトを狙っていく形になります。

母線以前のローソク足が1本でも上記2つの条件を満たせばアウトサイドバーは成立しますが、本数が増えた方がトレード根拠としては強くなります。

なお、ブレイクアウトについては、母線の高値または安値を基準に判断する形です。

例えば、アウトサイドバーが成立した後に、母線の高値を上にブレイクアウトすれば買いでエントリーするイメージです。

上の画像のような形で、インサイドバーとアウトサイドバーについては、連続で発生することがあります。

この場合、停滞が長くなることにより相場に力がたまることも考えられるので、母線ブレイクアウト時にトレンドが大きく伸びることがあるかもしれません。

こういったパターンについても頭に入れながら、柔軟に相場を見るようにしましょう。

プライスアクション分析を学べるオススメ本

→『パターンを覚えるだけで勝率7割超! FXチャートの読み方 ~欧米投資家が好んで使うプライスアクションの教科書』のAmazon公式サイトはこちら

プライスアクション分析について書籍で学びたいなら、『パターンを覚えるだけで勝率7割超! FXチャートの読み方 ~欧米投資家が好んで使うプライスアクションの教科書 』がオススメです。

メディア出演数も多いアナリスト・陳 満咲杜氏が、プライスアクションについて初心者にも分かりやすく解説してくれます。

本書の魅力は、「秘伝の18シグナル」です。

高確率で勝てる売買ポイントを、多くのチャート事例を通して学べます。

サインを見つけさえすれば、誰でもプロのトレーダーと同じところで売買でき、大きな利益を狙えるんです。

これから投資を始める初心者はもちろんのこと、インジケーター頼りのトレードでなかなか勝てない方も、すべての基本といえるプライスアクション分析を一度勉強しておきましょう。

プライスアクション分析の注意点、懸念点

プライスアクション分析を実際にトレードにおいて利用する際、いくつか注意しておきたい点があります。

効果的な分析を行うためにも、ここで紹介する注意点・懸念点をしっかり理解するようにしましょう。

ダマシが一定確率で起こる

プライスアクション分析はチャートによく現れるパターンを示したものですが、必ずその通りになるわけではありません。

そのため、精度を上げる工夫を行う必要がありますし、どんなに精度を上げたとしても一定確率でダマシは起こることになります。

トレードをを行うにあたっては、このダマシが起こることもあらかじめ想定しておくことが大切です。

自分の予測とは異なる相場展開になった場合にどこで損切りを行うのか、そのときの損失額はいくらになるか、きちんと把握した上でトレード戦略を練るようにしましょう。

また、相場状況によっては設定できる損切りラインが遠く、損失額が大きくなることもあるかもしれません。

その場合、トレードが成功した際の利益額やトレードが成功する確率(勝率)の見込みを踏まえて、トレードの期待値がプラスかどうかをチェックする必要があります。

このように、単純にプライスアクション分析のパターンが現れたからトレードを行うというのではなく、それが割の良いトレードなのかを確認した上で、最終的な判断を行うようにしたいところです。

単独使用では高い精度を期待できない

プライスアクションを利用する上で意識しておきたいのは、それぞれのパターンの出現だけを根拠にトレード判断を行っても、必ずしも高い精度は期待できないという点です。

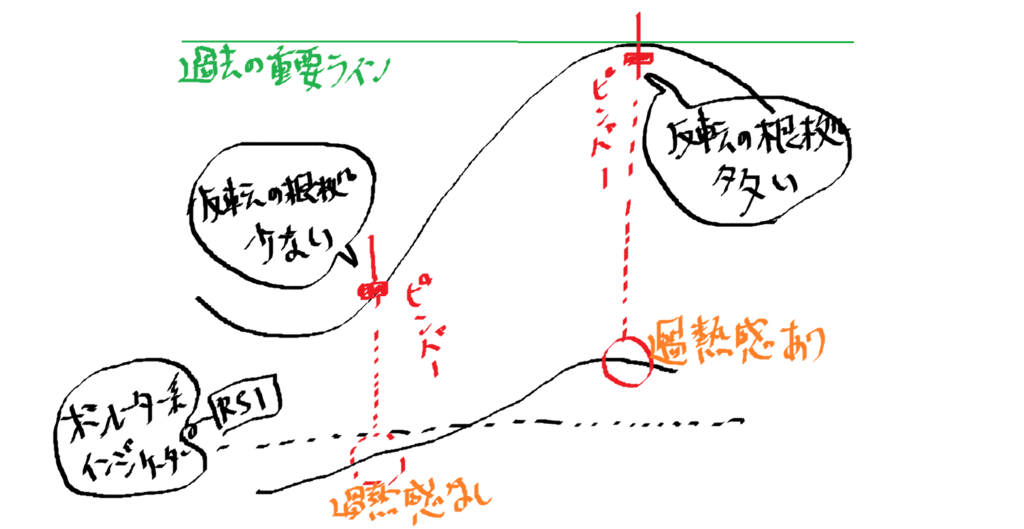

例えば、上の画像左側にあるように、トレンドが発生した序盤にピンバーが出ることもあるでしょう。

この場合、ピンバーだけを根拠にトレンドが反転するとすぐに判断してしまうと、おそらく高い確率でダマシになると考えられます。

一方、上の画像右側にあるように、ある程度トレンドが続いた後に重要なライン到達し、オシレーター系インジケーターも反発を示しているところでピンバーが出たケースを考えてください。

こちらの場合については、最初のトレンド序盤のケースに比べて、トレンドが反転する可能性はかなり高くなっているはずです。

このように、全体の相場の流れを踏まえながら、最終的な判断のところでプライスアクション分析を使うことで、予測の精度の向上が期待できます。

初めのうちは、プライスアクションのパターンを見つけると、すぐにトレードの判断をしたくなるかもしれません。

しかし、プライスアクション分析単独ではダマシの可能性が高くなります。

このことを意識して、他の分析を使って相場の流れを把握した上で、プライスアクション分析は使用するようにしましょう。

豆知識

プライスアクション分析は、欧米においてよく使用されている手法です。

プライスアクション分析で使うローソク足はもともとは日本発祥のチャートで、それが欧米に取り入れられました。

日本でもローソク足の形状や組み合わせによって相場予測を行う、酒田五法をはじめとするローソク足分析と言われる分析手法が存在します。

このローソク足分析的な考え方も含めてローソク足は欧米に取り入れられていき、ローソク足分析の欧米版とも言うべきプライスアクション分析が発達していったわけです。

そういう意味で、プライスアクション分析とローソク足分析は、パターンの定義などに違いも見られますが、共通点の多い分析手法と言えます。

夕方から深夜にかけては欧米投資家による取引量が増えるため、彼らの動きを読むことが相場分析において重要です。

そのため、これらの時間帯にトレードを行う場合には、欧米投資家が主に使用しているプライスアクション分析をより強く意識してみるのもいいかもしれません。

プライスアクション分析とローソク足分析はどちらが優れているというものではなく、いずれも頭に入れた上で状況に合わせてうまく使い分けられることが大切となるでしょう。

用語

- ローソク足

- 酒田五法

- ローソク足分析

- スラストアップ

- スラストダウン

- ランウェイアップ

- ランウェイダウン

- ピンバー

- スパイクハイ

- スパイクロー

- リバーサルハイ

- リバーサルロー

- 強気フェイクセットアップ

- 弱気フェイクセットアップ

- 強気フォールスブレイクアウト

- 弱気フォールスブレイクアウト

- ダマシ

- インサイドバー

- アウトサイドバー

- スキャルピング

- デイトレード