【最強銘柄12選】iDeCo(イデコ)のおすすめ銘柄・商品|選び方や証券会社も徹底解説【2024年】

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

- iDeCoのオススメ銘柄・商品を知りたい

- iDeCoを始めるのにオススメの金融機関はどこ

- 選び方のポイントや基準を知りたい

iDeCo(イデコ)は、個人確定拠出年金とも呼ばれている老後資金を準備するために最適な制度です。将来受け取れる年金は年々減っているため、iDeCoへの加入を検討している方は年々増えています。

しかし、iDeCoは金融機関ごとに選べる銘柄・商品が異なっており、どれが自分に最適なのかわからないという声をよく聞きます。

そこでこの記事では、初心者の迷いをなくすために最強銘柄12選を紹介します。またiDeCo を開始するのに最適な証券会社についても深掘りするため、老後資金の不安を抱えている方は参考にしてください。

目次

iDeCoにおいて銘柄以上に重要なのが、証券会社選びです。

わずかな手数料の差でも、何十年と運用すると大きな損になります。

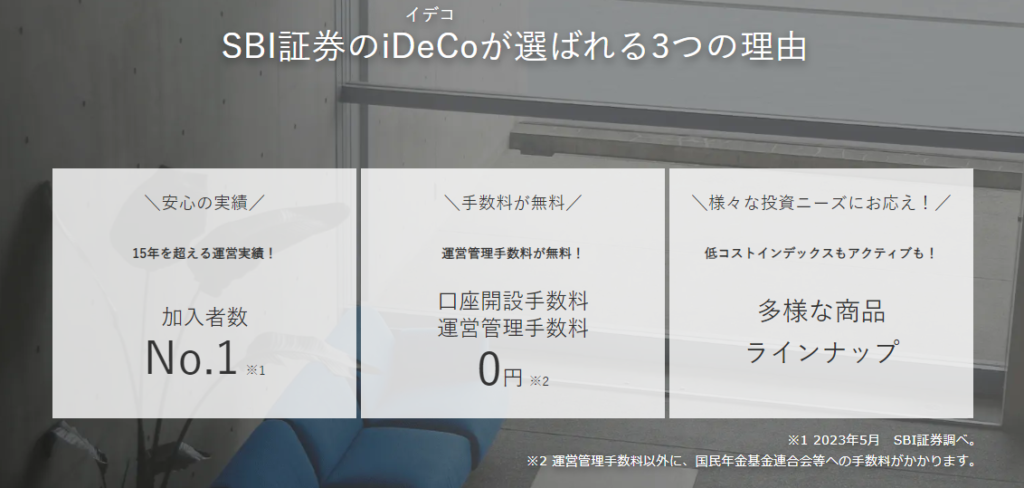

手数料の安さ・取扱銘柄数・信頼性などあらゆる点からオススメなのはSBI証券です。

| iDeCo口座数 | 取扱銘柄数 | 口座開設管理手数料 運営管理手数料 |

| 90万 | 87本 | 0円 |

iDeCo銘柄・商品の選び方

iDeCo向き銘柄を選ぶ際は、下記のポイントをチェックしましょう。なお、証券会社ごとに取扱銘柄が異なる点には注意してください。

- リスク許容度

- 長期運用では元本変動型を選ぶ

- 手数料(信託報酬)の安さ

- 運用成績

- ポートフォリオ

- 迷ったらインデックスファンド

それぞれの選び方について、分かりやすく解説していきます。

リスク許容度

iDeCoは魅力的な制度ですが、投資であることを忘れてはいけません。投資はリスクがつきものであり、必ず意識しておくべきポイントです。リスクをどれくらいとるのかによって、銘柄の選び方が変わります。

iDeCoは、元本確保型と元本変動型の2種類に分けられます。

元本確保型は投資した元本が毀損しないタイプです。銀行の普通預金や定期預金をイメージすれば、分かりやすいでしょう。元本を確保できるため、損をしたくないと考えている方におすすめです。ただ、大きなリターンは期待できず、インフレ負けてしまう可能性が高いです。

元本変動型は元本が変動するタイプです。そのため、損をしてしまう可能性があります。ただ、運用成績によっては大きなリターンを得られます。また、選ぶ銘柄や長期投資によってリスク分散ができ、元本割れのリスクが下がります。

投資可能な年数や許容できるリスクに応じて、iDeCoの銘柄を選びましょう。

長期運用では元本変動型を選ぶ

iDeCoは老後資金の準備をするための制度で、基本的に長期運用となるため、株式を中心とした元本変動型の商品を選びましょう。

現在日本を含め世界中でインフレが進行しており、物価が上昇しています。物価上昇が現金の価値を目減りさせるため、預貯金だけではインフレに対抗できません。最もインフレ対策は、株式を中心とした元本変動型の商品で運用することです。

元本変動型の商品は損をしてしまうリスクもあります。しかし20年以上の長期で運用すると元本割れのリスクが下がります。さらにiDeCoで運用した場合、運用益が非課税のため、非課税メリットも生かすことが可能です。

現在20代〜40代前半で、iDeCoで運用したお金を取り崩すのが15年以上先という方は、元本変動型の商品を選びましょう。

手数料(信託報酬)の安さ

投資信託を購入すると手数料がかかります。この手数料は信託報酬と呼ばれており、投資信託の運用や管理にかかる費用です。信託報酬は、投資信託を売却するまで支払う必要があります。

iDeCoは長期運用を原則とした投資商品です。手数料が高ければ高いほど、ランニングコストがかかってしまいます。手数料(信託報酬)を比較して、できるだけ低コストの銘柄を選ぶようにしましょう。

運用成績

iDeCoの元本変動型は元本が変動する商品なので、将来的にリターンが生まれるのかは分かりません。ただ、過去の運用成績を確認すれば、ある程度の傾向は掴めます。

運用成績を確認する際は、トータルリターンに注目しましょう。トータルリターンは、分配金や値上がり益などを加味して計算されます。トータルリターンの成績が良ければ、今後もリターンが得られる可能性が高いと判断できます。

ポートフォリオ

iDeCoで投資をする際も、ポートフォリオの分散が重要です。特定の銘柄に固執してしまうと、ポートフォリオの偏りが生じます。分散投資をすることで、リスクを抑えた投資が可能です。

例えば、日本株に強いインデックスファンドに投資をしたとしましょう。日本株の調子が良いときは高パフォーマンスが期待できますが、低調な時期が長く続いたらどうでしょうか。50代で投資資金の引き出しが間近となった際は、資産が減ってしまうかもしれません。。

しかし、米国株式や全世界株式のインデックスファンドをポートフォリオに含めていた場合は、日本株の低調をカバーできる可能性があります。このようにさまざまな銘柄を購入して、ポートフォリオを堅固なものとしていきましょう。

迷ったらインデックスファンド

これまで、銘柄選びのポイントを解説しました。ただ、複数の銘柄の中から選ぶことは非常に難しいです。もしiDeCoの銘柄選びに迷ったら、インデックスファンドを選択しましょう。

インデックスファンドは株価指数に連動したファンドのことです。代表的な指数には、日経平均株価やNYダウなどがあります。インデックスファンドに投資をすると、複数の銘柄に同時に投資をすることとなります。そのため、銘柄選びに迷う必要はありません。

さらにインデックスファンドは運用コストが低く、長期投資であるiDeCoとの相性は良好です。iDeCoの初心者から経験者まで、多くの投資家におすすめできるのがインデックスファンドだといえるのです。

iDeCoのオススメ銘柄・商品12選

iDeCoのオススメ銘柄や商品を紹介していきます。iDeCoの銘柄はそれぞれ特徴が異なるので、ジャンル別に分けました。下記のジャンルを参考にして、気になる銘柄への投資を検討してみるとよいでしょう。

- 総合力の高いおすすめ銘柄5選

- コストを抑えたい方向きの銘柄2選

- リスクを負いたくない方向きの銘柄2選

- 利益を追求したい方向きの銘柄2選

総合力の高いおすすめ銘柄5選

iDeCoで総合力の高いおすすめ銘柄は下記の5つです。iDeCoで投資する銘柄が決まらなければ、下記の商品をオススメします。

- eMAXIS Slim米国株式(S&P500)

- eMAXIS Slim全世界株式(オール・カントリー)

- 楽天・全世界株式インデックス・ファンド

- <購入・換金手数料なし>ニッセイ外国株式インデックスファンド

- 三井住友・DCつみたてNISA・日本株インデックスファンド

eMAXIS Slim米国株式(S&P500)

| ファンド名 | eMAXIS Slim米国株式(S&P500) |

| 基準価格 | 29,165円 |

| 純資産残高 | 4,976,468百万円 |

| トータルリターン | 29.88%(1年) 21.18%(3年) 22.02%(5年) |

| 信託報酬 | 0.09372% |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 国際株式・北米 |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:◯ |

引用元:SBI証券データ(2024年8月27日時点)

「eMAXIS Slim米国株式(S&P500)」は、S&P500の値動きに連動することを目指すインデックスファンドです。今後の成長が期待できる、アメリカの企業およそ500社に投資ができます。アメリカが今後も成長すると予想している方におすすめです。

eMAXIS Slim全世界株式(オール・カントリー)

| ファンド名 | eMAXIS Slim全世界株式(オール・カントリー) |

| 基準価格 | 24,452円 |

| 純資産残高 | 3,891,392百万円 |

| トータルリターン | 25.10%(1年) 17.36%(3年) 18.40%(5年) |

| 信託報酬 | 0.05775%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 国際株式・グローバル(日本を含む) |

| 取扱証券会社 | SBI証券:× 楽天証券:× マネックス証券:◯ |

引用元:SBI証券データ(2024年8月27日時点)

「eMAXIS Slim全世界株式(オール・カントリー)」は、日本を含む先進国や新興国の株式に投資をします。投資対象は47か国で、アメリカや日本、イギリスなどが含まれています。信託報酬が低く、多くの国に投資ができることから、総合的におすすめできる銘柄です。

なおSBI証券のiDeCoでは「eMAXIS Slim全世界株式(オール・カントリー)」は取り扱っていませんが、類似のものとして「eMAXIS Slim全世界株式(除く日本)」や「SBI・全世界株式インデックス・ファンド」があります。

楽天・全世界株式インデックス・ファンド

| ファンド名 | 楽天・全世界株式インデックス・ファンド(愛称:楽天・VT) |

| 基準価格 | 23,459円 |

| 純資産残高 | 491,930百万円 |

| トータルリターン | 23.90%(1年) 16.43%(3年) 17.8%(5年) |

| 信託報酬 | 0.192% |

| 運用会社 | 楽天投信投資顧問 |

| 投資地域・対象など | 国際株式・グローバル(日本を含む) |

| 取扱証券会社 | SBI証券:× 楽天証券:◯ マネックス証券:× |

引用元:SBI証券データ(2024年8月27日時点)

「楽天・全世界株式インデックス・ファンド」は、世界中の有名企業に投資ができるインデックスファンドです。全世界を対象としており、ご自身で銘柄を選定する必要はありません。

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

| ファンド名 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

| 基準価格 | 39,246円 |

| 純資産残高 | 718,578百万円 |

| トータルリターン | 26.70%(1年) 18.80%(3年) 19.86%(5年) |

| 信託報酬 | 0.09889% |

| 運用会社 | ニッセイアセットマネジメント |

| 投資地域・対象など | 国際株式・グローバル(日本は除外) |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:× |

引用元:SBI証券データ(2024年8月27日時点)

「<購入・換金手数料なし>ニッセイ外国株式インデックスファンド」は、アメリカを中心とした主要先進国に投資をするインデックスファンドです。日本は含まれていません。アメリカの投資比率は70%を超えています。アメリカをはじめとした先進国に投資をしたい方にオススメです。

三井住友・DCつみたてNISA・日本株インデックスファンド

| ファンド名 | 三井住友・DCつみたてNISA・日本株インデックスファンド |

| 基準価格 | 45,946円 |

| 純資産残高 | 138,528百万円 |

| トータルリターン | 22.88%(1年) 16.32%(3年) 14.84%(5年) |

| 信託報酬 | 0.176% |

| 運用会社 | 三井住友DSアセットマネジメント |

| 投資地域・対象など | 国内大型株式 |

| 取扱証券会社 | SBI証券:◯ 楽天証券:◯ マネックス証券:× |

引用元:SBI証券データ(2024年8月27日時点)

「三井住友・DCつみたてNISA・日本株インデックスファンド」は、日本国内の大型株式に投資をします。トヨタ自動車やソニーグループなど、日本の名だたる企業が投資対象です。日本国内の企業に低予算で投資できるので、個別株の購入が難しい方におすすめです。

コストを抑えたい方向きの銘柄3選

コストを抑えたい方は、下記の3つの銘柄をおすすめします。

- eMAXIS Slim先進国株式インデックス

- eMAXIS Slim全世界株式(除く日本)

- SBI・全世界株式インデックス・ファンド

eMAXIS Slim先進国株式インデックス

| ファンド名 | eMAXIS Slim先進国株式インデックス |

| 基準価格 | 29,702円 |

| 純資産残高 | 754,607百万円 |

| トータルリターン | 26.72%(1年) 18.85%(3年) 19.90%(5年) |

| 信託報酬 | 0.09889%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 国際株式・グローバル(日本は除外) |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:◯ |

引用元:SBI証券データ(2024年8月27日時点)

「eMAXIS Slim先進国株式インデックス」は、日本以外の先進国に投資をするインデックスファンドです。信託報酬は0.09889%以内と低く設定されており、iDeCoの特徴である長期投資との相性が良いです。投資先はアメリカが70%以上と、米国市場の影響を受けます。

eMAXIS Slim全世界株式(除く日本)

| ファンド名 | eMAXIS Slim全世界株式(除く日本) |

| 基準価格 | 24,700円 |

| 純資産残高 | 521,339百万円 |

| トータルリターン | 25.21%(1年) 17.43%(3年) 18.62%(5年) |

| 信託報酬 | 0.05775%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 国際株式・グローバル(日本は除外) |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:× |

引用元:SBI証券データ(2024年8月27日時点)

「eMAXIS Slim全世界株式(除く日本)」は、日本以外の先進国や新興国に分散投資をする銘柄となっています。信託報酬は0.05775%以内と、コストの低さがメリットです。全世界に投資対象を拡げつつ、コストも抑えたい方におすすめです。

SBI・全世界株式インデックス・ファンド

| ファンド名 | SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式)) |

| 基準価格 | 22,856円 |

| 純資産残高 | 210,568百万円 |

| トータルリターン | 17.81%(1年) 16.55%(3年) 23.96%(5年) |

| 信託報酬 | 0.1022%程度 |

| 運用会社 | SBIアセットマネジメント |

| 投資地域・対象など | 中・小型株を含む全世界株式 |

| 取扱証券会社 | SBI証券:〇 楽天証券:× マネックス証券:× |

引用元:SBI証券データ(2024年8月27日時点)

SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))は、中・小型株を含む全世界株式のおよそ8,000銘柄に投資する商品です。この銘柄1つで、世界中の主要な企業に投資できます。

過去5年のリターンは20%を超えており、十分な実績を残しています。

リスクを負いたくない方向きの銘柄2選

リスクを負いたくない方は、こちらの2つの銘柄がおすすめです。

- eMAXIS Slimバランス(8資産均等型)

- あおぞらDC定期(1年)

eMAXIS Slimバランス(8資産均等型)

| ファンド名 | eMAXIS Slimバランス(8資産均等型) |

| 基準価格 | 16,342円 |

| 純資産残高 | 290,059百万円 |

| トータルリターン | 11.64%(1年) 7.71%(3年) 8.47%(5年) |

| 信託報酬 | 0.143%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 国内債券や先進国債券など |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:◯ |

引用元:SBI証券データ(2024年8月27日時点)

「eMAXIS Slimバランス(8資産均等型)」は、国内債券や先進国債券などの8つの資産に投資をする銘柄です。8つの資産に均等に投資をするので、非常にバランスのとれた銘柄だといえるでしょう。リスクが低い銘柄ですが、トータルリターンの高さも魅力的です。

あおぞらDC定期(1年)

| ファンド名 | あおぞらDC定期(1年) |

| 基準価格 | ー |

| 純資産残高 | ー |

| トータルリターン | ー |

| 信託報酬 | ー |

| 運用会社 | あおぞら銀行 |

| 投資地域・対象など | ー |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:× |

引用元:SBI証券データ(2024年8月27日時点)

「あおぞらDC定期」は元本確保型の銘柄です。利率は毎週変動する仕組みで、2024年8月時点では0.03%となっています。高リターンは期待できませんが、元本割れがないことから、リスクを抑えた投資が可能です。

利益を追求したい方向きの銘柄2選

iDeCoで利益を追求したい方は、下記の銘柄がオススメです。

- eMAXIS Slim新興国株式インデックス

- ひふみ年金

eMAXIS Slim新興国株式インデックス

| ファンド名 | eMAXIS Slim新興国株式インデックス |

| 基準価格 | 15,431円 |

| 純資産残高 | 162,914百万円 |

| トータルリターン | 13.47%(1年) 7.28%(3年) 9.82%(5年) |

| 信託報酬 | 0.1518%以内 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資地域・対象など | 世界の新興国株式 |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:◯ |

引用元:SBI証券データ(2024年8月27日時点)

「eMAXIS Slim新興国株式インデックス」は、世界の新興国株式に投資をする銘柄です。中国やインド、ブラジルなど、経済成長の著しい国が投資対象となっています。基準価格の変動が大きいファンドですが、上手くいけば高リターンが期待できます。

ひふみ年金

| ファンド名 | ひふみ年金 |

| 基準価格 | 21,517円 |

| 純資産残高 | 79,812百万円 |

| トータルリターン | 15.97%(1年) 6.60%(3年) 10.07%(5年) |

| 信託報酬 | 0.836% |

| 運用会社 | レオス・キャピタルワークス |

| 投資地域・対象など | 国内外のグロース株式 |

| 取扱証券会社 | SBI証券:◯ 楽天証券:× マネックス証券:◯ |

引用元:SBI証券データ(2024年8月27日時点)

「ひふみ年金」は元本変動型の銘柄です。将来的な成長が期待できる割安な国内外の株式に投資をします。運用会社が定期的に株式の組入比率を調整するため、投資家の手間はかかりません。ただしアクティブファンドなので、一時的な調整が入る局面も想定しておきましょう。

iDeCoで選ばれている商品はどれ?

実際にiDeCo加入者が、どの商品を選んでるか気になる方もいるでしょう。本項では、iDeCoではどの商品が選ばれているかについて以下の2つを解説します。

- 64.5%が投資信託・金銭信託に投資

- 加入者が実際に選んでいる銘柄

64.5%が投資信託・金銭信託に投資

厚生労働省が公表している「確定拠出年金統計資料」によると、2023年3月末時点で全体の64.5%が投資信託・金銭信託等に投資していました。また27.7%が外国株式型に、16.4%がバランス型に投資しています。

また年々「預貯金」「保険」の割合は減少している一方で、「投資信託・金銭信託等」の割合は上昇しています。近年よく耳にする「貯蓄から投資へ」を反映している流れと思われます。

加入者が実際に選んでいる銘柄

実際に選ばれている銘柄を、加入者の声をもとに紹介します。

eMAXIS Slim米国株式(S&P500)に100%の割合で、投資している方がいました。この銘柄は過去5年のリターンが22..02%と非常に良好で、かつ信託報酬は業界最安値クラスのため、個人投資家から支持されています。

eMAXIS Slim全世界株式(オール・カントリー)に定期投資している方もいました。この銘柄を購入するだけで、47か国の銘柄に分散投資ができます。さらにコストも安いため、長期投資向きの銘柄でもあります。

iDeCoにオススメの証券会社の選び方

iDeCoでリターンを得るためには、証券会社選びも重要です。それぞれの証券会社には、取扱銘柄や手数料などの違いがあります。もしおすすめ銘柄に投資をしたいと考えていても、取り扱いがなければ意味がありません。

そこで、ここからはiDeCoにおすすめの証券会社の選び方について解説していきます。iDeCoで利用する証券会社を選ぶ際は、下記の3つの選び方をチェックしましょう。

投資したい銘柄を扱っているか

先ほど述べたように、魅力的な銘柄が見つかったとしても、取り扱いがなければ投資はできません。そこで、投資したい銘柄の取り扱いがあるかどうかは重要なポイントです。

例えば、証券会社の口座を開設しておらず「eMAXIS Slim 米国株式」に投資をしたいと仮定します。この場合は「eMAXIS Slim 米国株式 SBI証券」「eMAXIS Slim 米国株式 楽天証券」といったように検索してみましょう。

手数料は安いか

iDeCoは運営管理手数料や給付事務手数料など、さまざまな手数料がかかるケースがあります。特に確認しておきたいのが運営管理手数料です。運営管理手数料の支払いは毎月あるので、長期的に見ると大きなコストとなります。

運営管理手数料を無料としている証券会社があるので、ぜひ比較してみてくださいね。

サービスは充実しているか

iDeCoにはさまざまな専門用語があります。ベテラン投資家であれば問題ないかもしれませんが、初心者にとっては混乱する原因となるでしょう。

そこで、証券会社が提供しているサービスに注目してみましょう。例えばiDeCoに詳しいスタッフが問い合わせに応じてくれたり、投資商品を選定する際の手助けをしてくれるサービスがあったりします。ご自身が希望するサービスを提供している証券会社を選びましょう。

iDeCoにオススメの証券会社・金融機関

iDeCoにオススメの証券会社・金融機関はSBI証券です。

どのような魅力や強みがあるのか、1つずつ見ていきましょう。

引用元:SBI証券

| iDeCo口座数 | 運営管理手数料 | 銘柄数 |

| 90万 | 無料 | 87本 |

※2024年3月時点の情報

- 業界初の90万口座を達成!加入者数No.1のiDeCo口座

- 低コストからハイリターンまで多彩な商品を購入可能

- ロボアドバイザー「DC Doctor」が商品選びをサポートしてくれる

SBI証券は多くの投資家が利用している証券会社です。SBIグループの口座開設数は2024年2月6日時点で1,200万件を超えています。口座開設手数料や運営管理手数料はかかりません。また、iDeCoの取扱商品数も多く、元本確保型で4件、元本変動型で83件となっています。(2024年8月27日時点)

もし、iDeCoの銘柄選びに困った際は「DC Doctor」を活用してみましょう。DC Doctorはポートフォリオ提案やリスク許容度診断など、さまざまな機能を兼ね備えています。スマートフォンでも利用できるため、外出先でも気軽に利用できますね。

SBI証券のiDeCoでオススメの銘柄や投資配分を知りたい方は、下記の記事を参考にしてください。

iDeCoのメリット

iDeCoのメリットには、下記の3つのメリットがあります。

- 所得税・住民税の負担が軽くなる

- 利息や運用益は非課税

- 受け取る際も税制優遇アリ

iDeCoのメリットを最大限に活かすためにも、これから解説する内容を確認していきましょう。

所得税・住民税の負担が軽くなる

iDeCoを利用すると、投資した金額は全額所得控除の対象となります。所得税や住民税の負担軽減につながるため、お得な制度だといえるでしょう。特に年収が高い方ほど、節税効果が期待できます。

利息や運用益は非課税

株式や投資信託は、売却時に20.315%の税金が課せられる仕組みです。例えば10万円もの利益が出ていたとしても、売却すると79,685円しか手元に残らないのです。

iDeCoでは売却時の運用益は非課税となります。もし10万円の利益が出ていた場合、非課税となるため10万円がそのまま受け取れます。

受け取る際も税制優遇アリ

iDeCoで積み立てた金額は、60歳から75歳までの間に受け取れます。この受取時にも税制優遇が受けられるのでお得です。

一時金として受け取る場合は、退職所得控除が適用されます。積立年数が勤続年数として計算されるため、積立年数が長ければ長いほど多くの控除を受けられます。

年金として受け取る場合に適用されるのが、公的年金等控除です。公的年金等控除は、年金の受取者の年齢によって控除額が異なります。

iDeCoのデメリット・注意点

iDeCoには多くのメリットがあります。しかし、デメリットや注意点についての理解は重要です。iDeCoを利用する前に、デメリットと注意点を知っておきましょう。

- 原則60歳まで引き出せない

- 元本割れのリスクはある

- 少額の掛金だと手数料負けする恐れがある

原則60歳まで引き出せない

iDeCoは年金制度の一つです。老後資金を用意するために利用する制度であることから、原則として60歳までの引出は不可能です。

そのため、子どもの教育資金や住宅購入費用の備えには向いていません。

ただ、60歳までの引出ができないからこそ、長期的な積立が可能であるとも考えられます。税制優遇を活用しながら、長期的な目線で投資をしていきましょう。

元本割れのリスクがある

元本変動型の銘柄に投資をした場合、元本割れのリスクがあります。現在のパフォーマンスが良好であったとしても、売却時にどうなっているのかは分かりません。例えば2023年の日経平均株価は好調でした。しかし、2024年の日経平均株価は誰も予想ができないのです。

だからこそ、iDeCoは銘柄選びが重要です。この記事で紹介した内容をもとに、適切な銘柄を選びましょう。

少額の掛金だと手数料負けする恐れがある

iDeCo掛金が少額だと、手数料負けの可能性が高くなります。手数料負けとは、運用益よりも支払う手数料の方が多くなることです。たとえば運用益が1,000円なのに対し、1,100円の手数料を支払っている状態を手数料負けと表現します。

仮に掛金5,000円の場合は、運用利回りが3.42%以上ないと手数料負けします。手数料負けの考え方や、計算式を詳しく知りたい方は下記の記事を参照してください。

iDeCoに関するよくある質問

iDeCoに関するよくある質問に回答していきます。

iDeCoとNISA・つみたてNISAの違いは?

2023年に、NISAとつみたてNISAの新規受付は終了しました。そこで新たに誕生したのが「新NISA」です。この前提をふまえた上で、違いを見てみましょう。

| 年間投資可能額 | 非課税枠最大保有額 | 非課税保有期間 | 資金の引出時期 | |

| iDeCo | 14.4万円~81.6万円(職業によって異なる) | ー | 無期限 | 60歳以降 |

| 旧NISA | 120万円 | 600万円 | 5年 | いつでも |

| つみたてNISA | 80万円 | 800万円 | 20年 | いつでも |

| 新NISA(つみたて投資枠) | 120万円 | 1,800万円 | 無期限 | いつでも |

| 新NISA(成長投資枠) | 240万円 | 1,200万円(内数) | 無期限 | いつでも |

iDeCoとNISAの大きな違いとなるのは、資金の引出時期でしょう。NISAはいつでも引き出せるのに対して、iDeCoは60歳以降と決められています。

iDeCoとNISAの併用を検討している方は、下記の記事を参考にしてください。

公務員もiDeCoはやるべき?

公務員もiDeCoはやるべきです。

元々、公務員はiDeCoの掛金の上限額が低い点がデメリットでした。月額12,000円しか掛けられなかったため「公務員はiDeCoをおすすめできない」といった話がよく聞かれました。しかし、2024年12月からひと月あたりの掛金上限額が20,000円に変更されます。

もしiDeCoを検討している方が公務員の場合、2024年12月を目途に始める準備をしておくとよいでしょう。

iDeCoの掛金はいくらから始められる?

iDeCoの掛金は月額5,000円から始められます。掛金額は1,000円単位で変更できるので、まずは少額から始めてみるとよいでしょう。資金に余裕ができた、老後資金を手厚くしたいなどの条件に該当する方は、掛金を増やしてみてはいかがでしょうか。

ただし、掛金を変更できるのは年1回までです。掛金を変更する際は、慎重に判断しましょう。

iDeCoは確定申告や年末調整が必要?

会社員や公務員は勤め先が年末調整を行うため、確定申告の必要はありません。

確定申告が必要なケースの一例はこちらです。

- 年末調整をしなかった

- 個人事業主に該当する

- 会社員で収入が2,000万円を超えている

- 年末調整でiDeCoの掛金払込証明書を用意できなかった

- 医療費控除や住宅ローン控除を受ける

- 年金以外の所得が200万円を超える

- iDeCoを年金で受け取り、公的年金等の収入が400万円を超える

iDeCoで選ぶべきではない商品はある?

長期投資という前提であれば、定期預金や保険などの元本確保型の商品です。元本確保型の商品は長期で見ると、インフレに対抗できないため、資産額が年々目減りしてしまいます。

そのため定年間近で、数年以内に受給開始する方以外は株式を中心とした元本変動型の商品を選びましょう。

iDeCoはオススメしないって意見がある理由は?

iDeCoはさまざまな税制優遇があり、老後資金を準備するための制度としては非常に優れています。しかし一部には、iDeCoをオススメできないという意見があるため、始めるべきではないのか迷っている方もいるでしょう。

代表的なオススメできない意見としては、基本的に一度iDeCoを始めると、受給開始まで取り崩しができないというものがあります。確かにiDeCoは原則として解約が認められていないため、十分な貯蓄がないと病気やけがなどの万が一の事態に対応できません。

そのため全く貯蓄ができていないという方は、いつでも引き出しができる預金やNISAから始めるのがオススメです。

新NISAについて詳しく知りたい方は、下記の記事を参考にしてください。

まとめ:オススメ銘柄・証券会社ならiDeCoを安全に始められる

iDeCoで銘柄選びに迷った際は、この記事で解説したおすすめ銘柄を買っておけば問題はありません。ただし、おすすめ銘柄を購入する際は、どの証券会社を利用するのかも重要なポイントとなります。

コストを抑えられ、独自のサービスを提供している証券会社がおすすめです。リスクを分散しつつ、適切な銘柄選びを行った上で、老後資金を蓄えていきましょう。もしiDeCoの証券口座を開設していなければ、この機会に検討してみてはいかがでしょうか。