【高勝率手法】ハーモニックパターンとは|基本形・派生形の見つけ方やオススメインジケーターを解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

「ハーモニックパターンで勝てるトレード手法が知りたい!」

「ハーモニックパターンを自動表示するインジケータはある?」

「そもそもハーモニックパターンってなに?」

ハーモニックパターンは日本で多く使われていないテクニカル分析のため、実践的な情報をお探しではないでしょうか。

この記事を読むことで、ハーモニックパターンの基礎・派生パターンが理解でき、勝率の高いトレード手法がわかります!

フィボナッチに基づいた幾何学模様が美しく、今もなお新種が開発されているハーモニックパターンについて、ぜひ参考にしてください。

目次

ハーモニックパターンの特徴

ハーモニックパターンとは、ハーモニック(harmonnic:調和した)とパターン(pattern:模様、形)の名の通り、価格推移とともに美しい幾何学模様が表れるチャートです。

他のチャートパターンにはないポイントを含めて、ハーモニックパターンの4つの特徴を解説します。

- フィボナッチ比率に基づくチャートパターン分析

- チャートパターンが豊富で新種が開発されている

- D点が最高のエントリーになる

- 逆張りでトレードの勝率が高くなる

フィボナッチ比率に基づくチャートパターン分析

ハーモニックパターンはフィボナッチ比率に基づいて描かれるチャートパターンのことで、主に逆張りのトレード手法で使われています。

フィボナッチリトレースメント、エクステンション、エクスパンションを主として組み合わさった各種パターンには、フィボナッチに基づいてチャートが反発するポイントがいくつか存在します。

フィボナッチ比率に基づいてハーモニックパターンを描くことで、レートの折り返しポイントを予測することができます。

フィボナッチはメジャーなテクニカル指標のため、これを内在するハーモニックパターンも当然トレードに有効です。

なお、フィボナッチの詳細は以下の記事を参考にしてください。

チャートパターンの種類が豊富で新種が開発されている

ハーモニックパターンは4種類の基本形の他にも複数の派生形があり、今もなお新種が開発されています。

【4種類の基本形】

ガートレー(Gartley:発見者)

バット(Bat:コウモリ)

バタフライ(Butterfly:蝶)

クラブ(Crab:カニ)

後ほど紹介する新種・派生系を押さえておけば、無作為に思えるチャートパターンに規則性・法則性が見出だせてトレードの勝率を上げられるでしょう。

4種類の基本形は多くのトレーダーが利用しているため、チャートパターンの完成が見え始める頃には、ある程度数の論理が働くことも期待できます。

一方で、有用性が確かではない新種のハーモニックパターンも出回っているため、それらを利用する際には注意しましょう。

D点が最高のエントリーになる

ハーモニックパターンのD点が最高のエントリーポイントになる理由は、トレーダーの想定が重なるためです。

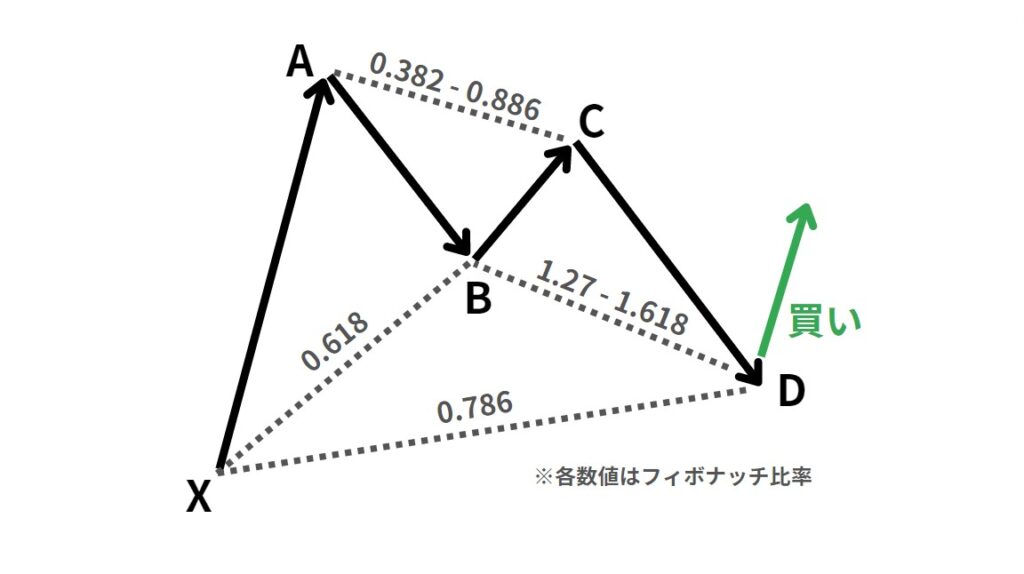

「X→A→B→C」の順に4点が定まる過程で、D点から買いを狙うトレーダー達は以下の通りです。

- X→A→B→Cの価格推移の中でハーモニックパターンを想定するトレーダー

- X→Aのフィボナッチリトレースメントで押し目を買い狙うトレーダー

- A→Bのフィボナッチエクステンションで反転上昇を狙うトレーダー

- A→B→Cのフィボナッチエクスパンションで反転上昇を狙うトレーダー

- B→Cのフィボナッチリトレースメントで押し目買いを狙うトレーダー

つまりハーモニックパターンのD点はフィボナッチに由来するため、異なるポイントでフィボナッチを引いたトレーダーのエントリーポイントと重なる確立が高くなります。

とりわけ4種類の基本形「ガートレー、バット、バタフライ、クラブ」については広く知られているため、移動平均線のゴールデンクロスのように、D点がエントリーポイントとしてある程度機能しやすくなります。

なお、トレードではD点近辺のゾーンで捉えてください。ハーモニックパターンではPRZ(Potential Reversal Zone:潜在的な反転ゾーン)と表現されます。

実践ではPRZの上限・下限を定めて、その範囲にレートが入ってからはフィボナッチを計測しながらD点を予測することで勝率を上げることができます。

逆張りでトレードの勝率が高くなる

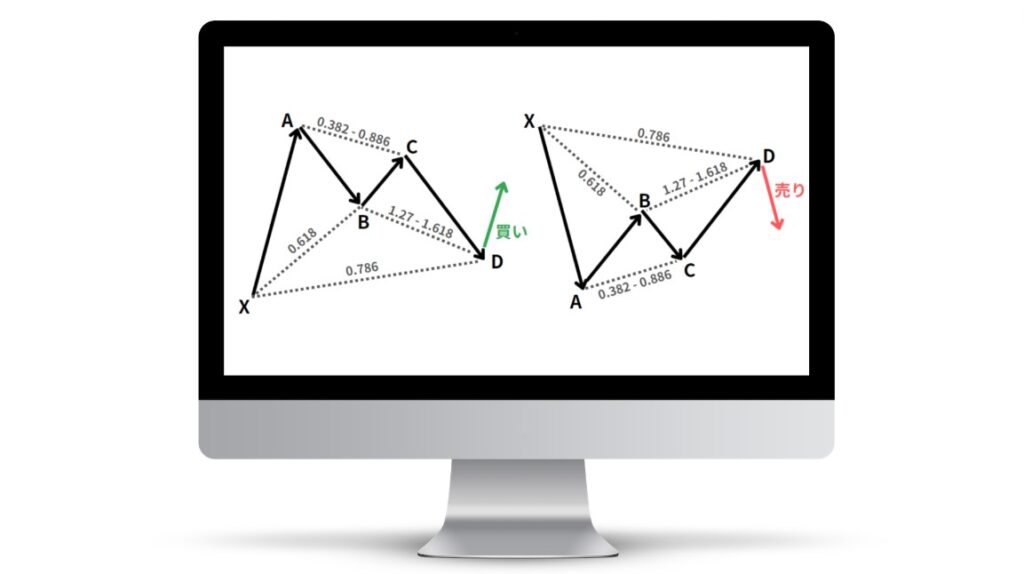

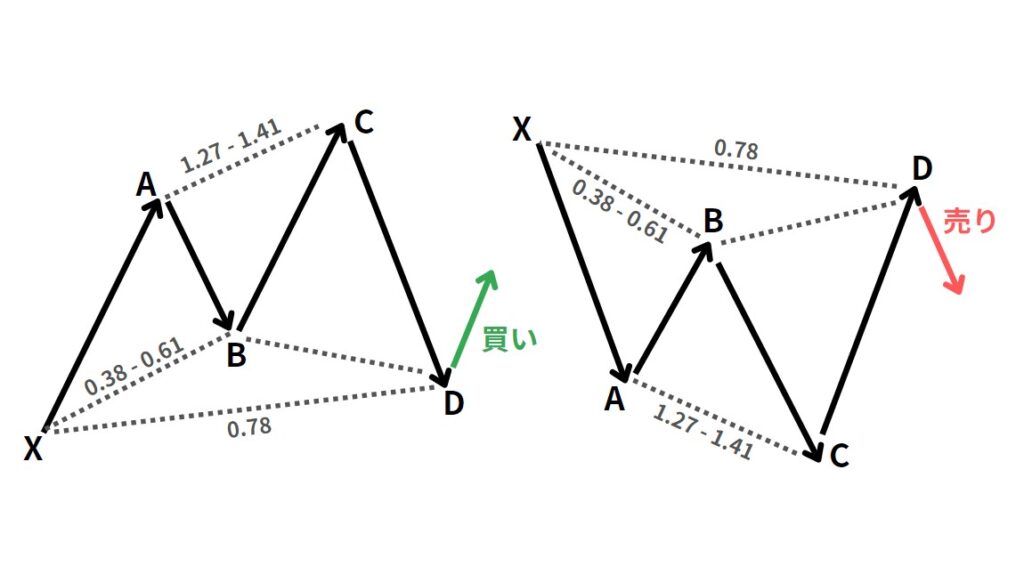

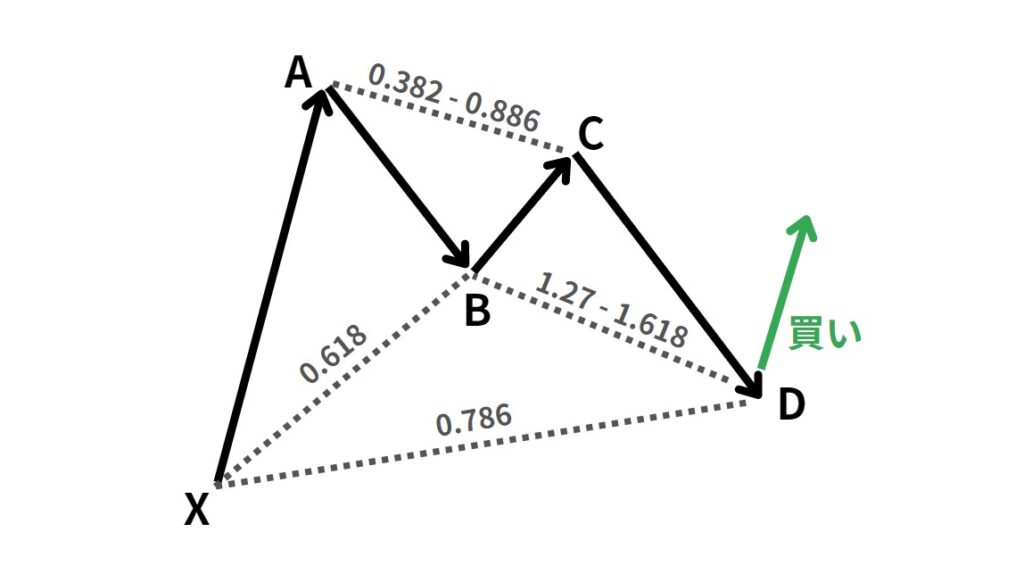

ハーモニックパターンは、チャートに適用した時間足の逆張りで勝率が高くなります。4種類の基本形および多くの派生形において「高値切り下げ安値更新」または「安値切り上げ高値更新」の箇所にD点が作られます。

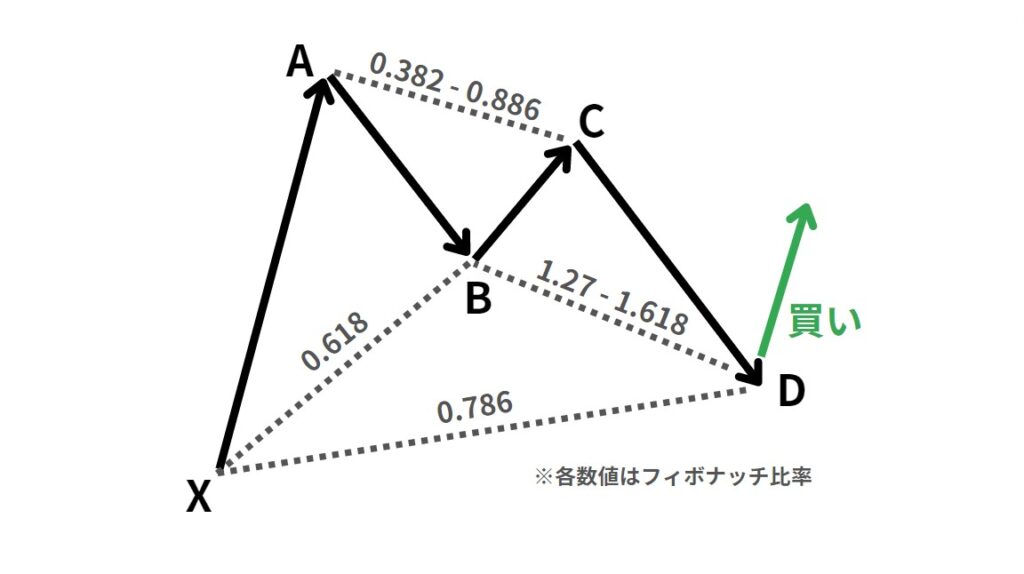

上図であれば高値AよりもCが低く、安値Bよりも低い位置にDが発生するため、順張りトレーダーはエントリーを避け、逆張りであっても大きな値幅が取れないように見えるでしょう。

勝率が高くてリスクリワードの良い逆張りを成功させるため、ハーモニックパターンを使うときには長期トレンドに合わせた短期足の逆張りを狙うことが重要です。

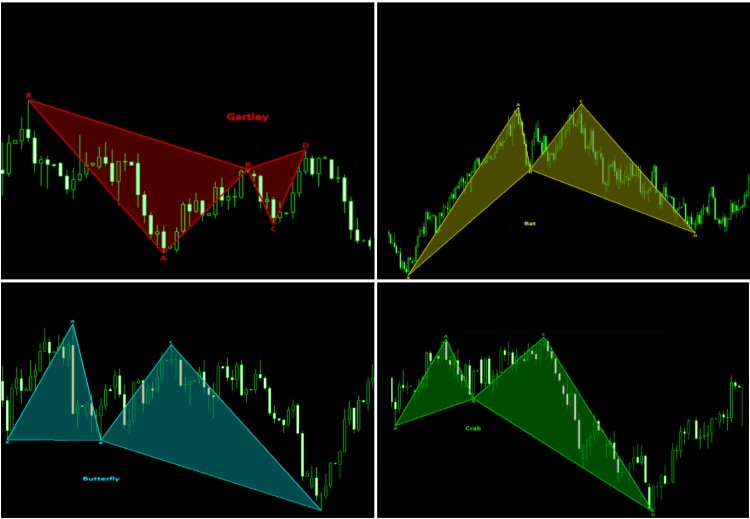

ハーモニックパターンの基本形4種類

ハーモニックパターンの基本形4種類を解説します。

- ガートレー(Gartley)

- バット(Bat)

- バタフライ(Butterfly)

- クラブ(Crab)

チャートパターン内の各数値はフィボナッチ比率を示しています。実際のチャートに発生した形状と見比べる際の参考にしてください。

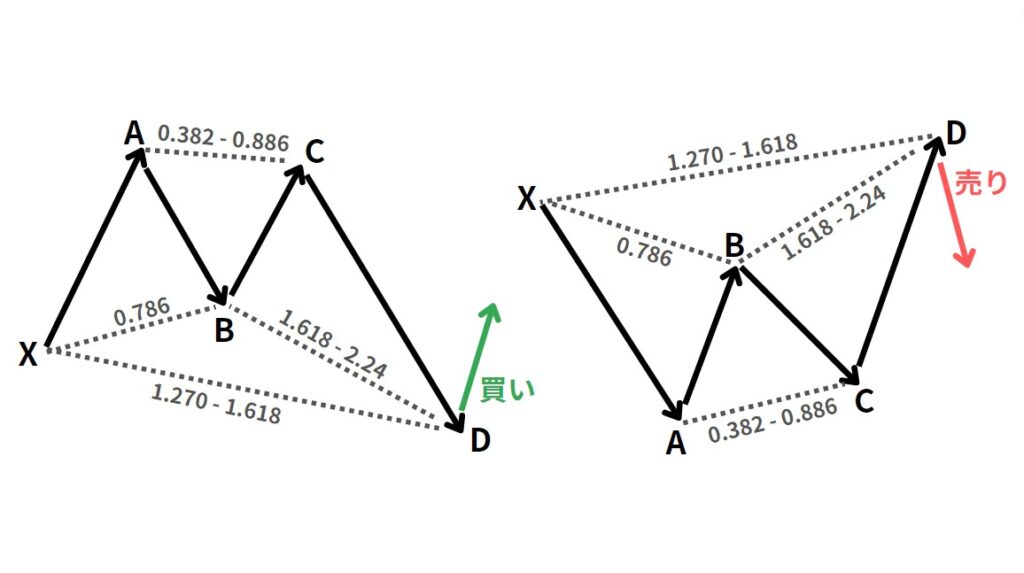

ガートレー(Gartley)

ハーモニックパターンのガートレーは、発見者H.M. Gartley氏の著書「Profits in the Stock Market(1935年出版)」により世間に知られました。

ガートレーが成立する条件は次の通りです。

・B:X→Aのフィボナッチリトレースメント61.8%

・C:A→Bのフィボナッチリトレースメント38.2~88.6%

・D:X→Aのフィボナッチリトレースメント78.6%

・D:A→Bのフィボナッチエクステンション127.0~161.8%

実際のトレードではBとDを定義どおりの一点に定めることなく、反転する可能性が高い価格帯(PRZ)として柔軟に対応していきます。

また、損切りはXを目安にしてください。エントリーした理由がガートレーの成立であるならば、レートがDで反転せずに、Xよりも高く/低くなった時点で完全に根拠が崩れるためです。

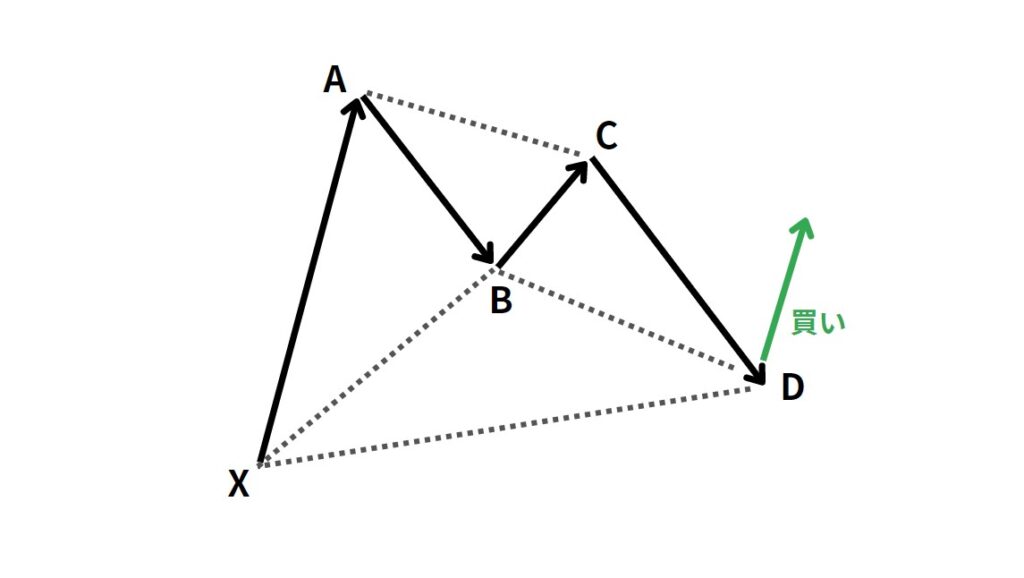

バット(Bat)

ハーモニックパターンのバットは、 2001年にScott M. Carney(スコットMカーニー)氏によって発見されました。翼を広げたコウモリ(Bat)に関連づけられたチャートパターンです。

バットが成立する条件は次の通りです。

・B:X→Aのフィボナッチリトレースメント38.2~50.0%

・C:A→Bのフィボナッチリトレースメント38.2~88.6%

・D:X→Aのフィボナッチ・リトレースメント88.6%

・D:A→Bのフィボナッチエクステンション161.8~261.8%

ガートレーと同様に、Dを定義どおりの一点に定めることなくPRZとして考え、損切りはXを目安にしてください。

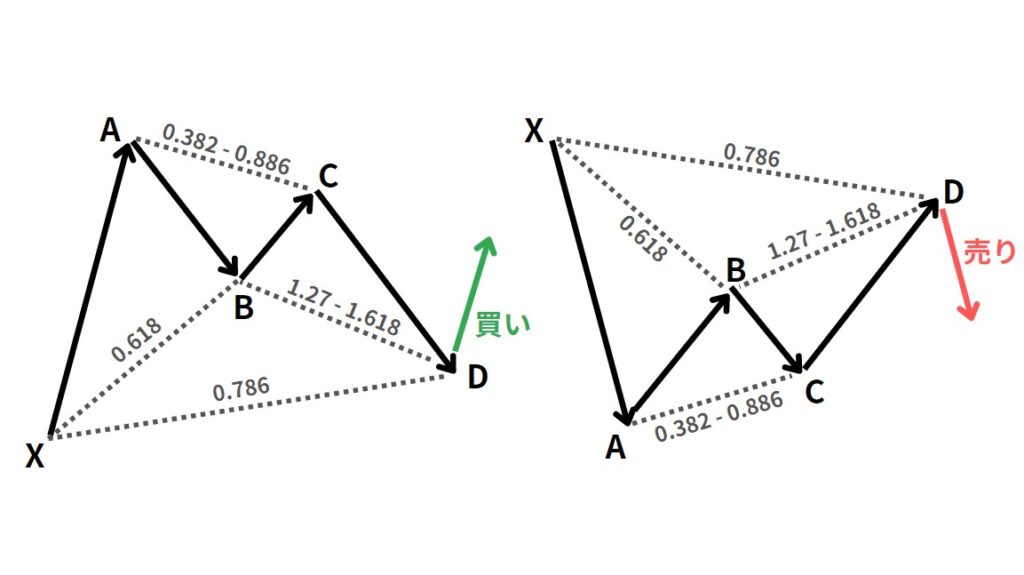

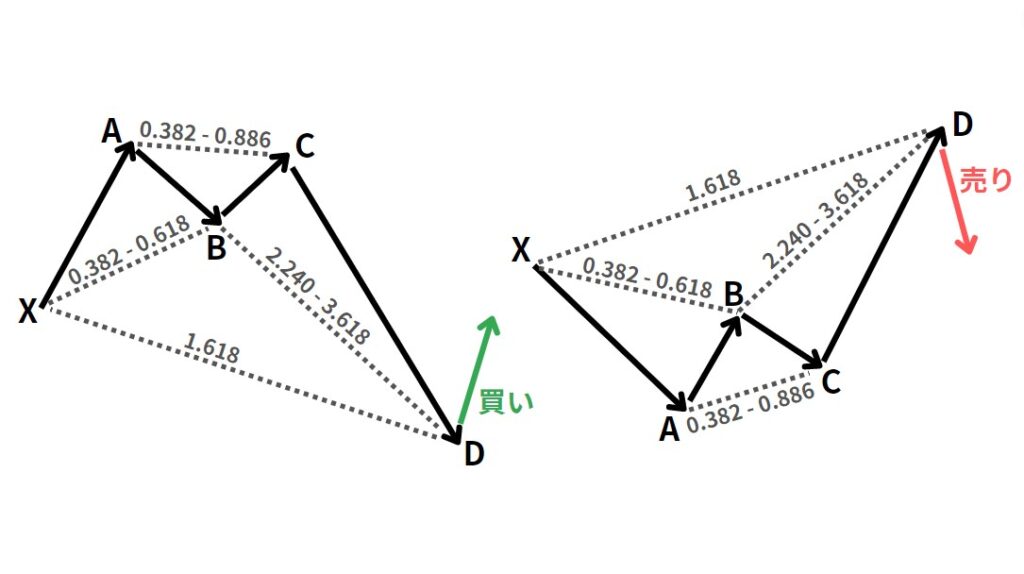

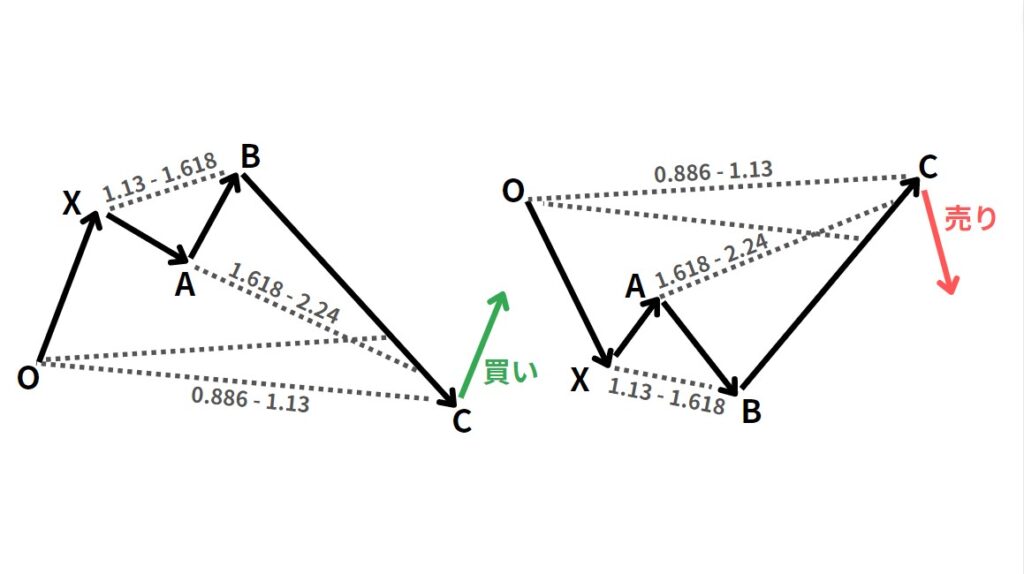

バタフライ(Butterfly)

ハーモニックパターンのバタフライは、Bryce Gilmore(ブライス・ギルモア)氏によって発見され、その後Scott M. Carney氏によって定義されました。

ガートレーやバットとは異なり、XよりもDのレートが安い/高い(押し/戻りが深い)ことに注目してください。蝶のButterfly(バタフライ)に関連づけられたチャートパターンです。

バタフライが成立する条件は次の通りです。

・B:X→Aのフィボナッチリトレースメント78.6%

・C:A→Bのフィボナッチリトレースメント38.2~88.6%

・D:X→Aのフィボナッチ・リトレースメント127.0~161.8%

・D:A→Bのフィボナッチエクステンション161.8~224.0%

XよりもDのレートが安い/高いことにより、ハーモニックパターン内におけるトレンド(※)に対しても逆張りとなります。

ガートレーやバットのDは、短期トレンドに対する逆張りではあるものの、ハーモニックパターン内のトレンドは完全に崩れていません。

バタフライのDは先の2パターンよりもエントリー方向とは反対の力が働きやすく、トレードの優位性が低下することを押さえてください。

トレンドの確定について:下降トレンドの確定は「高値切り下げ・安値更新」、上昇トレンドの確定は「安値切り上げ・高値更新」です。

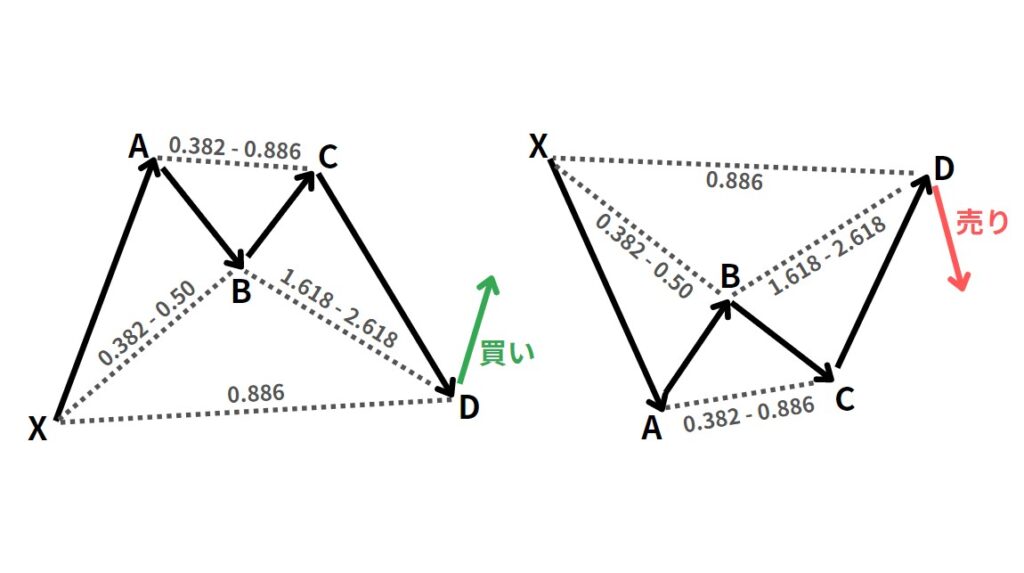

クラブ(Crab)

ハーモニックパターンのクラブは、2001年にScott M. Carney氏によって発見されました。バタフライよりもさらにDのレートが安く/高くなります。蟹のCrab(クラブ)に関連づけられたチャートパターンです。

クラブが成立する条件は次の通りです。

・B:X→Aのフィボナッチリトレースメント38.2~61.8%

・C:A→Bのフィボナッチリトレースメント38.2~88.6%

・D:X→Aのフィボナッチリトレースメント161.8%

・D:A→Bのフィボナッチエクステンション224.0~361.8%

A→Bの浅い押し/戻りに対してDが一気に深くなることから、ボラタイルな相場で発生します。バタフライのDよりもさらにレートが安い/高い位置にあるため、Dに到達した直後の逆張りの場合、レートが大きく戻しやすいことに注意してください。

ハーモニックパターンの派生形6種類

数あるハーモニックパターンの派生形の中でも、日本でもある程度名前が知られている6種類を紹介します。

- オルトバット(Alternate Bat)

- ディープクラブ(Deep Crab)

- サイファー(Cypher)

- シャーク(Shark)

- スリードライブ(Three Drives)

- 5 – 0

取引における実用性は大切ですが、幾何学模様の発見を楽しむ点からもご参考ください。

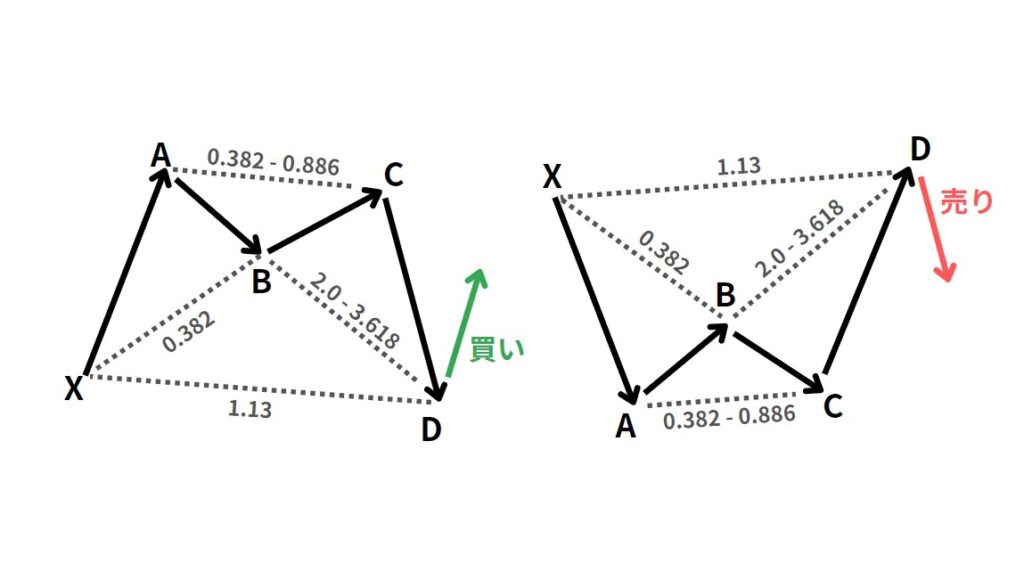

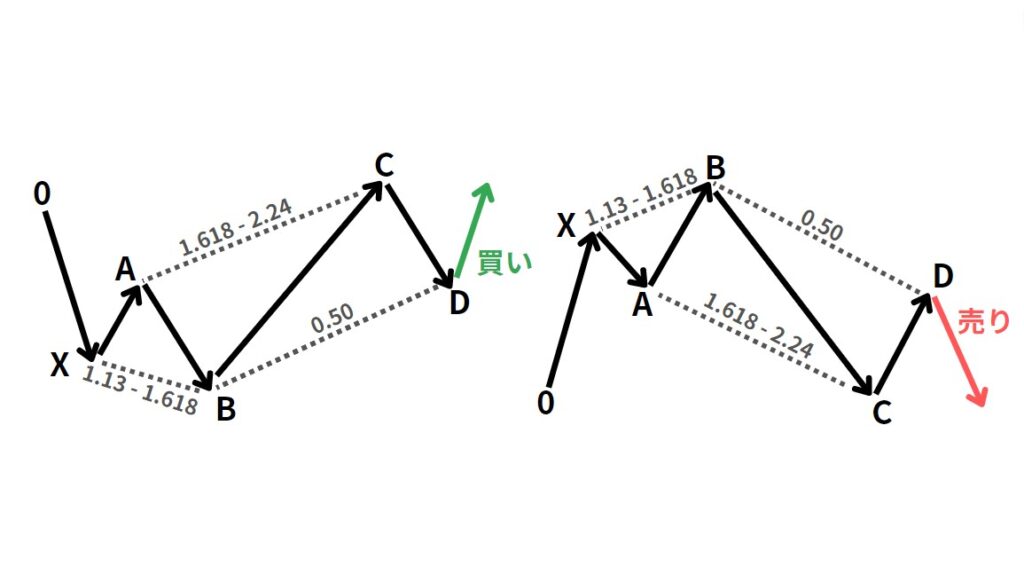

オルトバット(Alternate Bat)

ハーモニックパターンのオルトバットは、2003年にScott M. Carney氏によって発見されました。バットよりもB点の押し/戻り目が浅く、XよりもDのレートが安い/高い点に注目です。

オルトバットの成立条件は以下の通りです。

・B:X→Aのフィボナッチリトレースメント38.2%

・C:A→Bのフィボナッチリトレースメント38.2~88.6%

・D:X→Aのフィボナッチ・リトレースメント113.0%

・D:A→Bのフィボナッチエクステンション200.0~361.8%

オルトバットのDはXを超えた価格帯に位置するため、エントリーに対する反発が強くなるでしょう。実際のトレードでは深い押し目/戻り目(エクステンションの上限361.8%)を目安にし、短期トレンドが反転しないリスクまで想定しておきましょう。

ディープクラブ(Deep Crab)

ハーモニックパターンのディープクラブは、2001年にScott M. Carney氏によって発見されました。通常のクラブよりもB点の押し/戻り目が深くなります。

ディープクラブの成立条件は以下の通りです。

・B:X→Aのフィボナッチリトレースメント88.6%

・C:A→Bのフィボナッチリトレースメント38.2~88.6%

・D:X→Aのフィボナッチリトレースメント161.8%

・D:A→Bのフィボナッチエクステンション200.0~361.8%

いち早くクラブとの違いを見分けるには、BがX→Aのリトレースメント61.8%を超えた時点(88.6%上限)でディープクラブの成立を優先してください。

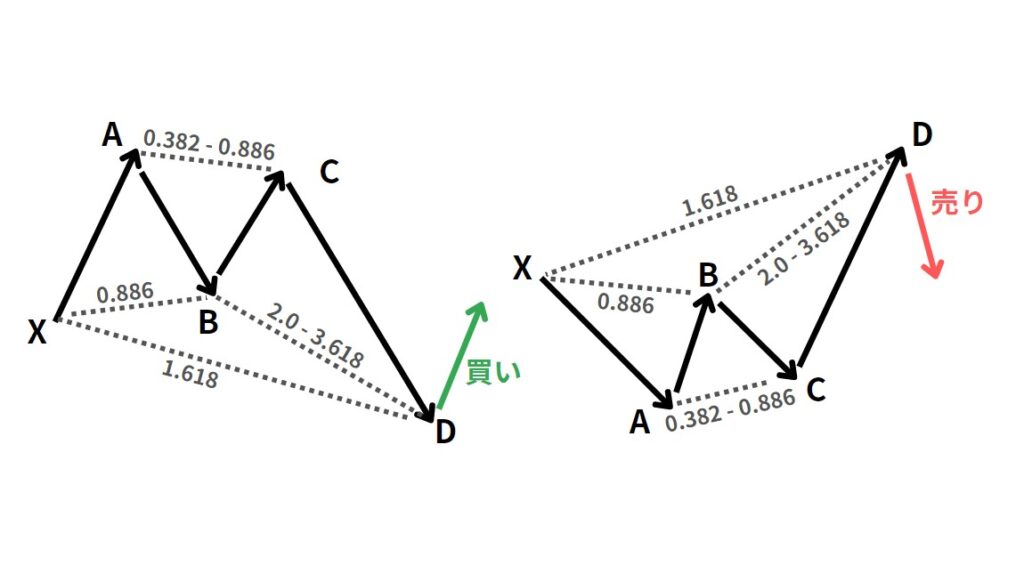

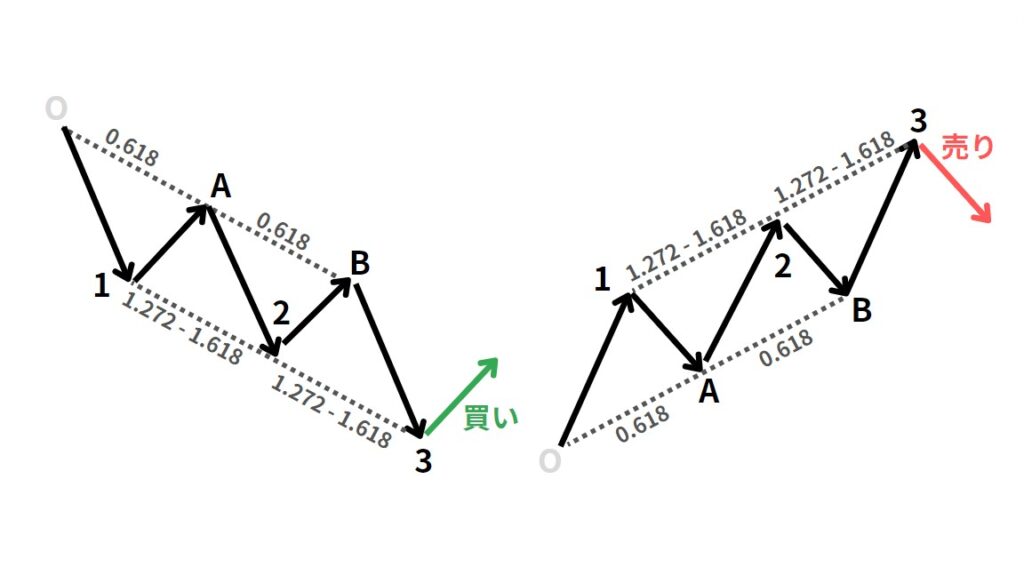

サイファー(Cypher)

ハーモニックパターンのサイファーは発見者が定かではなく、一般的に新種のパターンに分類(※)されています。

ハーモニックパターンの分類:ガートレー・バット・バタフライ・クラブを「クラシックパターン」と呼び、4つの基本形以外が派生形に分類されています。さらに変形・特殊・新種などと任意で呼ばれています。

サイファーの成立条件は以下の通りです。

・B:X→Aのフィボナッチリトレースメント38.0~61.0%

・C:X→A→Bのフィボナッチエクスパンション127.0~141.0%

・D:X→Cのフィボナッチリトレースメント78.0%

BとCのフィボナッチ比率の算出方法が、4つの基本形とは異なります。CがAよりも高く/安くなった後に、DがBよりも安く/高くなることから、価格変動リスクが大きめの相場で発生するパターンです。

ハーモニックパターンのシャークは、2011年に Scott M. Carney氏によって発見されました。フィボナッチとエリオット波動を組み合わせた新たな指標が加えられています。

起点の名称がXからO(オー)に変わったことと、AがOXのフィボナッチリトレースメントで制限されないことは、先に紹介してきたハーモニックパターンとの大きな違いです。

シャークの成立条件は以下の通りです。

・B:X→Aのフィボナッチリトレースメント113.0~161.8%

・C:O→Xのフィボナッチリトレースメント88.6~113.0%

・C:A→Bのフィボナッチリトレースメント161.8~224.0%

シャークの特徴は、エントリーポイントのCをPRZで示したことです。ブリッシュ・シャークであれば、リトレースメント88.6%から新規注文を入れ、資金分割をして113.0%まで買い下がる計画を立てやすくなります。

シャークはクラブとディープクラブに類似しますが、クラブはXよりBが高い/安い点に違いがあります。フィボナッチ比率を比較することをせず、Bが高値Xを更新した時点で2つのパターンを対象外にすることによりシャークを発見しやすくなります。

スリードライブ(Three Drives)

ハーモニックパターンのスリードライブは、Robert Prechter(ロバート・プレヒター)氏の著書「Elliot Wave Principle(エリオット波動の原理)」で概説されています。

(※)通常スリードライブの起点には名称がありません。説明の便宜上、Oとしています。

スリードライブの成立条件は以下の通りです。

・A:O→Aのフィボナッチリトレースメント61.8%

・B:A→2のフィボナッチリトレースメント61.8%

・2:O→1→Aのフィボナッチエクスパンション127.2~161.8%

・3:A→2→Bのフィボナッチエクスパンション127.2~161.8%

スリードライブはOを起点にした平行チャネル内で成立条件を満たした結果、O1≒A2≒B3と1A≒2Bとなります。O→1はドライブ1、A→2はドライブ2、B→3はドライブ3とも呼ばれます。

5-0

ハーモニックパターンの5-0はScott M. Carney氏によって発見され、著書「Harmonic Trading of the Financial Markets: Volume Two」で発表されました。

5-0の成立条件は以下の通りです。

・B:0→X→Aのフィボナッチエクスパンション113.0~161.8%

・C:X→A→Bのフィボナッチエクスパンション161.8~224.0%

・D:B→Cのフィボナッチリトレースメント50.0%

・AB=CD

5-0はDがB→Cの50%戻しかつ、AB=CDと定められた厳しい成立条件です。スリードライブと同じく6点構成のために中々発生しないでしょう。実践ではDをPRZでとらえ、反転確認後にDを1回目の損切り目安とし、Bの割れ/超えで全て損切りして資金管理をすることが実用的な考え方になります。

特殊・新種のハーモニックパターンとは?

4つの基本形以外のハーモニックパターンは派生形とされており、主に変形/特殊/新種パターンに分類されていますが定義はありません。

変形パターンはオルトバットとディープクラブなどが該当します。これらは4つの基本形の呼称が含まれ、形状も似ていることから認識が共有されています。

その他は特殊/新種パターンに分類され、上記以外にも「ネンスター(Nen Star)、ホワイトスワン(White Swan)、ブラックスワン(Black Swan)」などがあげられます。

フィボナッチ比率で説明できるチャートパターンに、人物や動物の名前を付けている点もハーモニックパターンの特徴です。実用面にこだわりすぎず、幾何学模様や新種の誕生を楽しみながら活用してみてください。

ハーモニックパターンを学べるオススメ本

→『フィボナッチ逆張り売買法』のAmazon公式サイトはこちら

フィボナッチやハーモニックパターンについて体系的に学び、トレードに活かしたいなら、専門書を一度読んでみましょう。

投資家からの評価が高く、必要な情報を効率良く学べるのが『フィボナッチ逆張り売買法』です。

チャートパターンや基本のエントリー・決済などについて、分かりやすく解説されています。

また著者2人は、いずれもベテランのトレーダーです。

本著では、FXをはじめとする投資で長く成功するためのマインドについても触れられています。

なかなか勝てずに悩んでハーモニックパターンに辿り着いた方には、メンタル面でも参考になる情報があるでしょう。

ハーモニックパターンを使うメリット

実際のトレードでハーモニックパターンを使うメリットを解説します。

- リスクリワードが良い

- パターンにはめて使える

- ハーモニック手法のトレードアイデアを得やすい

勝率の高いトレードを実現するために確認していきましょう。

①リスクリワードが良い

1つ目のメリットは、リスクリワードが良いことです。深い押し・戻り目に位置するD点からの逆張りのため、大きな利幅を狙うことができます。

特に長期トレンドを形成している中で発生する調整局面では、リスクリワードが跳ね上がります。例えば日足の上昇が一服して押し目を形成する中、1時間足でブリッシュ・ハーモニックパターンが発生した場合、押し目買いをした後に気持ちよく上昇していくでしょう。

リスクリワードが良いハーモニック手法を有効にするため、マルチタイムフレーム分析が必要になります。「長期トレンドは短期トレンドより優先する」ことを念頭に、短期足に生じるハーモニックパターンを丁寧に探していきましょう。

②パターンに当てはめて使える

2つ目のメリットは、各種ハーモニックパターンに当てはめてエントリーできることです。Webブラウザに本記事を開いておき、チャートに描かれたハーモニックパターンと照合してトレードするかを決めていきます。

一例としてブリッシュ・ガートレーを見ていきましょう。

レートがA→Bへ移る中で、押し目を想定してX→Aのフィボナッチリトレースメントを引きます。

Bで反転した際にPRZ(※)であれば、Cまで上昇した後に下落に転じる事まで想定できます。

(※)X→Aのフィボナッチリトレースメント61.8%近辺

Cからレートが下落し始めてからA→Bのフィボナッチリトレースメントを引いた際、Cが38.2~88.6%のPRZに位置していたら、多くのトレーダーがブリッシュ・ガートレーを想定してDからの反転上昇を期待するでしょう。

つまり、ガートレーの条件を満たしたX→A→B→Cを発見した後はDを待つだけとなり、完全にパターンに当てはめて使うことができます。

手動でハーモニックパターンを発見することは難しいため、後ほどチャートに自動表示するMT4/MT5とTradingView(トレーディングビュー)の無料インジケーターを紹介します。

③ハーモニック手法のトレードアイデアを得やすい

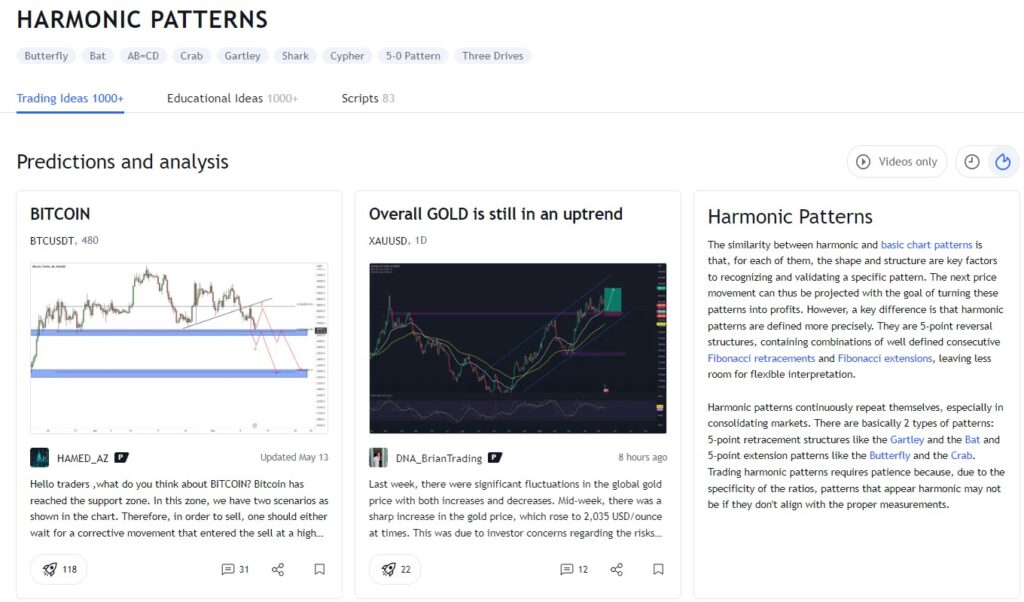

3つ目のメリットは、ハーモニックパターンの4つの基本形は利用者が多いのでトレードアイデアを得やすいことです。

例えばSNSのようにトレードや投資の情報をシェアできる金融プラットフォームのTradingView(トレーディングビュー)では、ハーモニック手法やパターンが発生した銘柄情報がシェアされています。

引用:TradingView – HARMONIC PATTERNS

ハーモニックパターンは歴史が浅い上にリアルタイムでの発見が難しいため、実践的な情報の価値が高いです。TradingViewやTwitterなどの情報シェア型のプラットフォームを活用して、最新のハーモニック手法を調べるのも良いでしょう。

ハーモニックパターンを使うデメリット

実際のトレードでハーモニックパターンを使うデメリットを解説します。

- 発生率が低い

- パターンの発見が難しい

- マルチタイムフレーム分析が必要

ハーモニック手法を採用した場合、今のトレードに悪影響を及ぼさないかを確認してください。

①発生率が低い

1つ目のデメリットは、長期足に適用すると発生頻度が少なくなることです。

他のテクニカル指標と同様に、ハーモニックパターンのダマシを避けるためには長期足に適用すると効果的ですが、その分トレードチャンスが少なくなります。

ハーモニックパターンのみを根拠にしたトレードでは、安定して稼ぐことが難しいでしょう。実用的な使い方は、トレードする根拠の1つにしてトレードの精度を高めることです。

②パターンの発見が難しい

2つ目のデメリットは、手動によるハーモニックパターンの発見が難しいことです。発生率が低い上に、フィボナッチ・リトレースメント/エクステンションを引いて分析する手間もかかります。

一方でMT4/MT5やTradingViewの取引プラットフォームを利用すれば、このデメリットを大幅に解消できるので、後ほど紹介する無料インジケーターを参考にしてください。

③マルチタイムフレーム分析が必要

3つ目のデメリットは、ダマシを避けるためにマルチタイムフレーム分析が必要なことです。

仮に1時間足でベアリッシュ・ハーモニックパターンが発生しても、日足と4時間足が上昇トレンドであれば、売った後に逆行して損切りに終わることが多くなるでしょう。

ダマシを避けるため、ハーモニックパターンの発生を待つエントリーに使う時間足より長い時間足におけるトレンドを分析する必要があります。

デイトレードであれば、月足と週足でレートの節目を確認した後、日足と4時間足のトレンド方向に合わせ、1時間足や15分足でハーモニックパターンの逆張りを狙います。

長期トレンドへの順張り、短期足の逆張りで使用することを押さえておきましょう。

ハーモニックパターン手法をFXで実践

実際のトレードでハーモニックパターンを使うため、FXを例にしたトレード手法を解説します。

- トレードに活かすポイント

- 長期トレンドに合わせた短期足の逆張り

- 逆張りインジケーターを併用したハーモニック手法

- 順張りインジケーターを併用したハーモニック手法

ハーモニック手法で負けないためのポイントから確認していきましょう。

トレードに活かすポイント

ハーモニックパターンで勝率の高いトレードを実現するために3つのポイントを押さえてください。

- 長期トレンドに合わせた短期足の逆張りで有効

- 長期レンジにおける短期足の逆張りで有効

- 他のテクニカル指標の売買シグナルと重なる

マルチタイムフレーム分析をして、長い時間軸のトレーダーとエントリーが一致するポイントを見極める必要があります。デイトレードで日足のレンジやトレンド相場に合わせる場合、短期足にハーモニックパターンのみでトレードの判断をしてはいけません。

週足・日足・4時間足のテクニカル分析を行い、長期足のレンジ上限・下限やトレンド方向に合わせることで、1時間足以下の逆張りが有効になります。

また、ハーモニックパターンにもダマシがあります。マルチタイムフレーム分析の精度が高くても、トレードにおいて損切りは避けられません。

負けるトレードを減らしたい場合、以下の内容をエントリー条件に加えてみましょう。

・異なる時間足で発生したハーモニックパターンのD点/PRZが重複する

・他のオシレーター/トレンド系インジケータの売買シグナルが発生する

・有効性の高い水平線の支持・反発を受けた価格帯にD点/PRZが位置する

上記は一般的な内容ですが、ハーモニックパターンならではの2つの条件を加えてみても良いでしょう。

・4つの基本形を使用する(ガートレーとバットを推奨)

・ハーモニックパターンが美しい

4つの基本形を使用する理由は、利用するトレーダーが多いからです。移動平均線が有効とされる理由と同じで、単純に利用者が多いほどチャートの方向性の想定が同じトレーダーが多くなり、取引の優位性が高くなります。

ガートレーとバットを推奨する理由は、ハーモニックパターン内におけるトレンドが完全に崩れていないからです。各パターンのXとDを比較してください。ガートレーとバットのみ、DがXよりも下回る/上回ることなく反転しています。

ブリッシュ・ガートレーを例にして解説します。ダウ理論では、CがAよりも低い(高値切り下げ)かつDがBよりも低い(安値更新)状態は、上昇トレンドの終了を示します。

さらにDがXを下回った場合(バタフライとクラブ)、X~Bがレジスタンス帯として働きやすくなります。

長期トレンドに対する順張りであっても、DがXまでも下回った事実は長期トレンドを転換させるシグナルとも捉えられるため、バタフライとクラブはガートレーとバットに対して優位性の低い逆張りであることを押さえてください。

ハーモニックパターンをトレードに活かすポイントをまとめます。

マルチタイムフレーム分析で長期足の環境認識をした上で、短期足に発生したガートレーまたはバットを優先する。他のテクニカル指標の売買シグナルを重ねることで勝率を高くできる。

以上を踏まえて、ハーモニック手法を使ったFXを見ていきましょう。

長期トレンドに合わせた短期足の逆張り

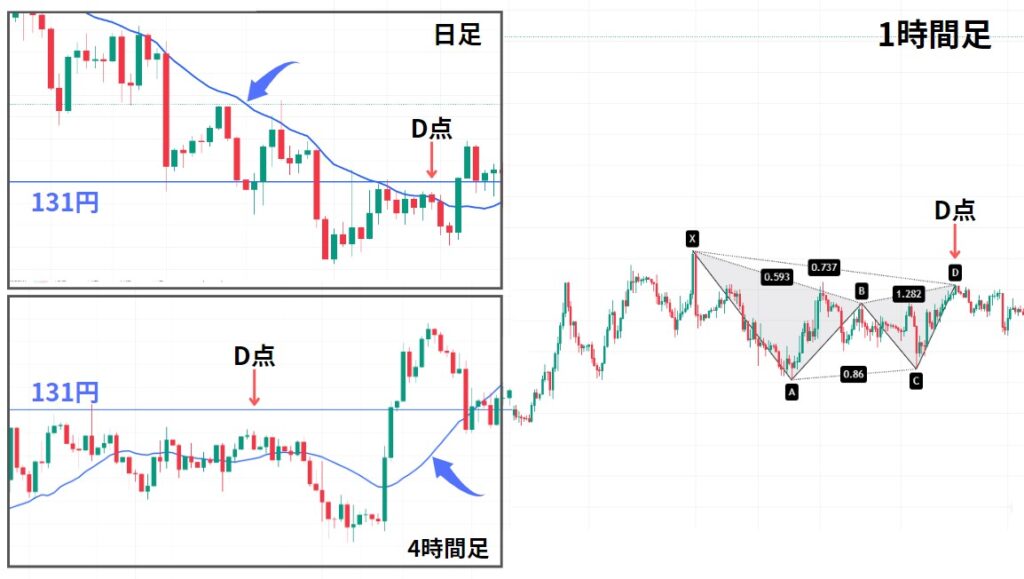

ドル円の日足(長期足)が下降トレンドの中、1時間足(短期足)に発生したハーモニックパターンの逆張りを解説します。

日足で過去に2回付けた安値131円を大きく割り込んでから上昇に転じたものの、131円のレジスタンスラインを超えられずにレートが推移する過程でガートレーが1時間足に発生しました。

1時間足はA→Cへと安値が切り上がり、B→Dへと高値が更新をした上昇トレンドです。日足が下降トレンドの中で、1時間足は深い戻り目から逆張りの売りで入ることを押さえてください。

実際のトレードではD近辺をPRZとして捉えて上げ止まりを確認しながら資金分割をして売りを入れていくか、Wトップなどのチャートパターンが形成されてからのネックライン抜けを狙うなど、エントリー方法は様々です。

損切りはXを上回った時点です。ガ-トレーの成立をトレード条件にしているため、Xを上回った時点でガートレーの不成立が確定するからです。

利益確定の目安がA, Cの価格帯であってもリスクリワードの良いトレードであることが分かります。長期下降トレンドに合わせているのでダマシのリスクも抑えられます。

ガートレーの条件となるフィボナッチ比率を完全に満たさないまでも、実際のトレードでは近い数値を採用します。A, B, Cについては、高値・安値を結ぶ箇所をずらしながらハーモニックパターンを見出していく方法が実用的な使い方です。条件を完全に満たしたハーモニックパターンが表れることは稀であることを押さえてください。

トレードで稼ぐことを目的とした場合、条件を100%満たしたエントリーを捨て、損切りと資金管理を重視した取引を重ねてトータルでプラスにしていきましょう。

逆張りインジケーターを併用したハーモニック手法

上記のドル円の1時間足にスローストキャスティクス(%K=9、%D=3、Slow%D=3)を表示しました。買われすぎ80%以上からデッドクロスが生じて下落が始まっています。

エントリーする根拠に逆張りインジケーターを加えることで、トレードの勝率を高くできます。メジャーなオシレーター系指標のRSIやRCIなどを併用するのも良いでしょう。

この施策のデメリットは、トレードの機会が減少することです。収益性やリスク許容度を考えながら、トレードする条件を調整していきましょう。

順張りインジケーターを併用したハーモニック手法

上記のドル円の日足と4時間足に単純移動平均線(20期間)を表示しました。

日足は下降トレンド、4時間足がレンジです。過去2回付けた安値131円を大きく割り込んだ後で上値が押さえられたことから、131円はレジスタンスラインとして働いています。

日足の順張り、4時間足はレンジ上限からの売りを狙う相場環境において、1時間足に発生したガートレーのD点/PRZで逆張りとなります。

ここまで、長期トレンドに逆らわない勝率の高い基本のハーモニック手法を解説してきました。ハーモニックパターンをトレードに活かす3つのポイントを押さえて、実際のトレードにお役立てください。

ハーモニックパターンを使う際の注意点

実際のトレードにハーモニックパターンを使う際の注意点を解説します。

- D点で反発する前のエントリーを控える

- 長期トレンドに逆行した逆張りは成功率が低い

- 必ず損切りを入れる:長期トレンドが転換する起点の可能性

- 派生形の勝率が下がる傾向にある

負ける確率が高いトレードを減らすため、1つずつ確認していきましょう。

①D点で反発する前のエントリーを控える

1つ目の注意点は、D点からの反転すると決め込んで無計画なエントリーをしないことです。

適用した時間足の逆張りのため、D点以上に深く押し・戻りが入ることが多くなります。長期トレンドに合わせていても、長期トレンドが転換する場合には短期トレンドが長期トレンドへ波及していくため、相場の天井・底値でポジションを掴むリスクが潜んでいます。

ハーモニックパターンのD点における反発を確認せずにポジションを取るのであれば、買い下がる/売り上がる分の資金を確保して分割エントリーするのが良いでしょう。

リスクを低くしたエントリーをするのであれば、D点から反転して形成されたWボトムのネックライン抜けなど他のチャートパターンと組み合わせたり、逆張り系インジケーターの売買シグナルが重複した場合に限定していきましょう。

②長期トレンドに逆行した逆張りは成功率が低い

繰り返し解説している通り、マルチタイムフレーム分析で長期トレンドを見極めた上で、短期足に発生したハーモニックパターンでエントリーしましょう。

「長期トレンドは短期トレンドより優先する」ことは相場に対する共通認識です。どれだけ美しいハーモニックパターンが描かれようとも、長期トレンドに逆らって価格がスムーズに伸びていくことは滅多にありません。

③必ず損切りを入れる:長期トレンドの転換する起点の可能性

たとえマルチタイムフレーム分析に自信があったとしても、エントリーと同時に損切りの逆指値注文をしましょう。

長期トレンドを形成している銘柄について、トレード回数を重ねていると短期足で甘いエントリーをした場合にも想定した方向にレートが戻ることがよくあります。最低でも建値決済で終えられるため、含み損を抱えた際にどうせ損益トントンになるだろうと見積もることは厳禁です。

長期トレンドが転換する際、必ず短期足がトレンドを作り始めて長期足へ波及していきます。万が一そのポイント(長期トレンドが転換する天井・底値圏)でエントリーしてしまったら、二度とレートが建値に戻ってこないこともあるでしょう。

FXのようなレバレッジ取引をしていたら資金を溶かしてしまうので、決めた損切りルールを厳守してください。

④派生形の勝率が下がる傾向にある

4つ目の注意点は、ハーモニックパターンの派生形の勝率が下がる傾向にあることです。テクニカル指標を用いる基本として、多くのトレーダーと目線を一致させることが上げられます。単純に利用する人が多いほど、売買シグナルが機能しやすくなるからです。

例えば、トレンド系インジケーターであれば移動平均線の利用者が多く、グランビルの法則に基づく8つの売買シグナルにトレーダーは注目しています。

つまり、メジャーなテクニカル指標の売買シグナルには多数決の力が作用する一方で、ハーモニックパターンの派生形には期待できないことに注意してください。

ハーモニックパターンを表示できる無料インジケーター

ハーモニックパターンを独自で見出すのは大変なので、取引プラットフォームのMT4/MT5とTradingViewで利用できる無料インジケーターを紹介します。

手動でハーモニックパターンを見つけるのは難しいので、テクニカル分析の効率アップのために活用してください。

MT4/MT5の無料インジケーター

MT4/MT5でハーモニックパターンを自動表示できる無料インジケーターを3つ紹介します。

- Harmonic Patterns by LonesomeTheBlue

- Auto Harmonic Patterns – V2

- Multi Timeframe ZigZag Indicator

Basic Harmonic Pattern

Basic Harmonic Patternは4つの基本形「ガートレー・バット・バタフライ・クラブ」の全てを自動表示します。

引用:MQL5「Basic Harmonic Pattern MT5」

パラメータの「Allowed Deviation」でフィボナッチ比率の許容範囲を設定できます。実際のトレードでは定義どおりのハーモニックパターンが発生することが少ないため、ある程度崩れた形状を検出しておき、裁量トレードの判断に活かす使い方ができます。

また、アラート機能がハーモニックパターンの生成をMT4/MT5ターミナルに通知し、プッシュ/メール機能でスマホアプリとEメールにも通知できるため、数少ないハーモニックパターンの見逃し防止に役立ちます。

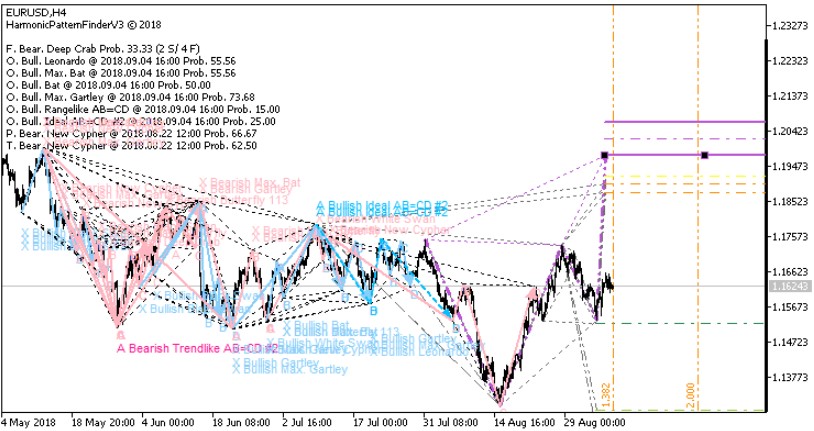

Harmonic Pattern Finder V3

Harmonic Pattern Finder V3は4つの基本形を含むクラシックパターンはもとより、鏡像関係にあるアンチパターンを網羅した70種類を超えるハーモニックパターンを自動表示します。

引用:MQL5「Harmonic Pattern Finder V3 – indicator for MetaTrader 5」

フィボナッチのタイムゾーンや比率の設定、トレンドを把握するためのZigZagを表示する際にATRをパラメータで調整できます。

パラメータを細かく設定して複雑な分析ができる一方で、各種パターンの表示・非表示を指定してスッキリしたチャートに切り替えられます。機能性が高い無料インジケーターを探している方におすすめです。

Multi Timeframe ZigZag Indicator

Multi Timeframe ZigZag Indicatorは8種類のハーモニックパターンを自動表示します。

①ガートレー ②バット ③バタフライ ④クラブ ⑤オルトバット ⑥ディープクラブ ⑦ディプガ-トレー ⑧AB=CD

引用:MQL5「Multi Timeframe ZigZag Indicator」

パラメータでエントリーの目安となるPRZの許容範囲を指定できます。また、ダマシの可能性が高い小さなハーモニックパターンを非表示にできるため実用性に優れています。

その他にも最大5つの時間軸のZigZagを表示できるので、1枚のチャート内で長期足の相場状況を確認しながら短期足の逆張りを狙えます。

ハーモニックパターン・ZigZag・フィボナッチのパラメータが複数あるので、細かな調整ができる実用的な無料インジケーターとしておすすめです。

TradingViewの無料インジケーター

TradingView(トレーディングビュー)でハーモニックパターンを自動表示できる無料インジケーターを紹介します。

- Harmonic Patterns by LonesomeTheBlue

- Auto Harmonic Patterns – V2

- Harmonic Patterns Based Trend Follower

TradingViewの無料インジケーターは標準搭載されている内蔵インジケーターと、ユーザーが開発したコミュニティスクリプトに分かれています。

検索・表示方法は以下の記事にまとめているので、参考にしてください。

Harmonic Patterns by LonesomeTheBlue

Harmonic Patterns( LonesomeTheBlue作)はガートレー、バット、バタフライとABCDの4種類のパターンを自動表示するインジケーターです。

各パターンが発生しそうな箇所をラベリングします。明確な高値安値を判別し、成立条件を満たした際にハーモニックパターンが自動表示されます。

Auto Harmonic Patterns – V2

Auto Harmonic Patterns – V2はガートレー、バット、バタフライ、クラブ、ディープクラブ、サイファー、シャーク、ネンスターとこれらと鏡像関係にあるアンチパターン(※)を自動表示します。

(※)ネンスターのアンチパターンは表示されません。新種のナバロ-200がアンチパターンに含まれています。

Dからエントリーした際の損切り価格と利益確定する複数の目標価格が提示されます。自身で引いたフィボナッチを元にしたトレード想定と比較できるので、裁量によるハーモニック手法の実力アップに役立ちます。

Harmonic Patterns Based Trend Follower

Harmonic Patterns Based Trend Followerはトレンド系インジケーターのピボットとハーモニックパターンを自動表示するインジケーターです。

長期トレンド方向に逆行する短期足のトレンドをピボットが明示するため、その中に含まれるハーモニックパターンのD点/PRZにおいて、短期トレンドに対する逆張りエントリーの判断が容易になるでしょう。

ハーモニックパターンに関するよくある質問

ハーモニックパターンに関するよくある質問をまとめたので、参考にしてください。

ハーモニック手法とは何ですか?

ハーモニック手法とは、ハーモニックパターンを利用したトレード手法です。エントリーに使用する時間足に作られたD点またはPRZ(Potential Reversal Zone:潜在的な反転ゾーン)が逆張りエントリーの目安になります。具体例は「ハーモニックパターン手法をFXで実践」を参考にしてください。

ABCDパターンとは何ですか?

ABCDパターンは、ハーモニックパターンのベースになるチャート形状を表します。A→BのリトレースメントがBCに該当し、A→BとC→D(AB≒CD)でトレンドの推進波が作られた後、Dからチャートの反転が起きやすい相場の性質がトレードに利用されています。

ガートレーとはどういう意味ですか?

ガートレーはハーモニックパターンの基本形の1つで、発見者H.M. Gartley(HMガートレー)氏に由来します。画像付きの詳細は「ガートレー(Gartley)」を参考にしてください。

ハーモニックパターンでは勝てない?

ハーモニックパターンで勝率を高くする方法は4つの注意点を避けることです。マルチタイムフレーム分析を行うことで、リスクリワード比率の高いトレードが可能です。

ハーモニックパターンで逆張り手法の勝率を高めよう!

この記事では、ハーモニックパターンがフィボナッチに基づいている基礎知識から始まり、トレードで勝つための基本まで解説しました。

最後に、実際のトレードで活用するためのポイントを確認しましょう。

- ガートレー・バット・バタフライ・クラブを優先して使用する

- ダウ理論よりガートレーとバットはバタフライとクラブよりも優位性が高い

- ハーモニック手法は長期トレンドに合わせた短期足の逆張りで有効性が高い

負けない逆張り手法へと近づけるため、他のテクニカル指標を組み合わせてトレードする条件を厳しくしてみるのも良いでしょう。

リスクリワードに優れたハーモニック手法に磨きをかけるため、本記事をお役立ていただけたら幸いです。