FX相場の規則性をとらえるエリオット波動で利益を上げる5つのコツ!

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

- 相場は一定のリズムで動いているのでそれに従えばいい

- 波のリズムをとらえられれば売買するタイミングを知ることができる

- 第3波が一番大きく伸びる!

そんな噂を聞いたことがあるでしょう。

その波のリズムと呼ばれるものの正体が「エリオット波動」です。

ランダムに上下動するように見える相場の値動きも実は規則性があり一定のサイクルで繰り返されます。

その波をとらえることで売買のタイミングをわかりやすく知ることができる、というのがエリオット波動の考え方です。

しかし、このエリオット波動。

正しく理解していないと見当違いのリズムでトレードしてしまうことになりかねません。

売買のタイミングを正しく掴むためには正しく理解することが必要です。

そこで、この記事ではFXでエリオット波動を使用してトレードをする際に正しく理解しておかなければいけない5つのコツをご紹介します。

元々は株式投資をうまく取引するために生まれたエリオット波動ですが、FXでも十分に活用することができます。

目次

【FX】エリオット波動のカウント

エリオット波動は決められたリズムパターンで動くことが前提としてあります。

まずはどのような動きなのかを簡単におさらいしておきましょう。

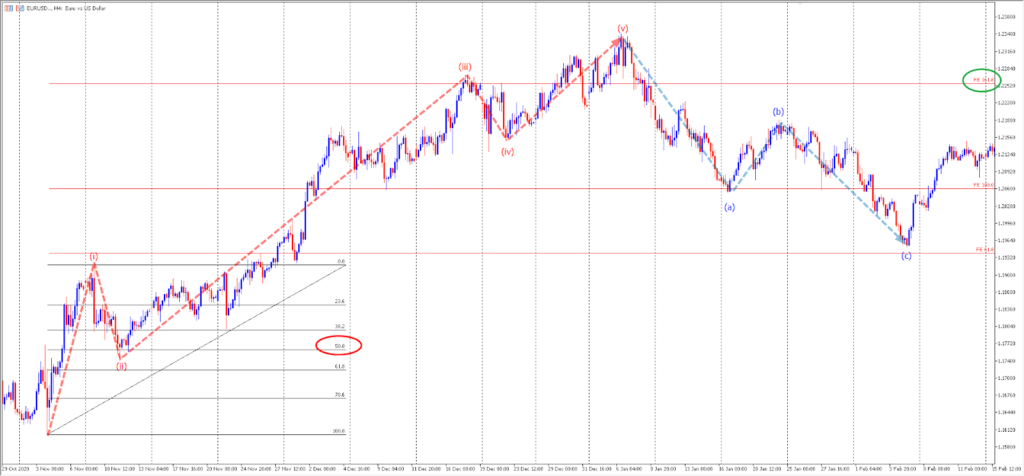

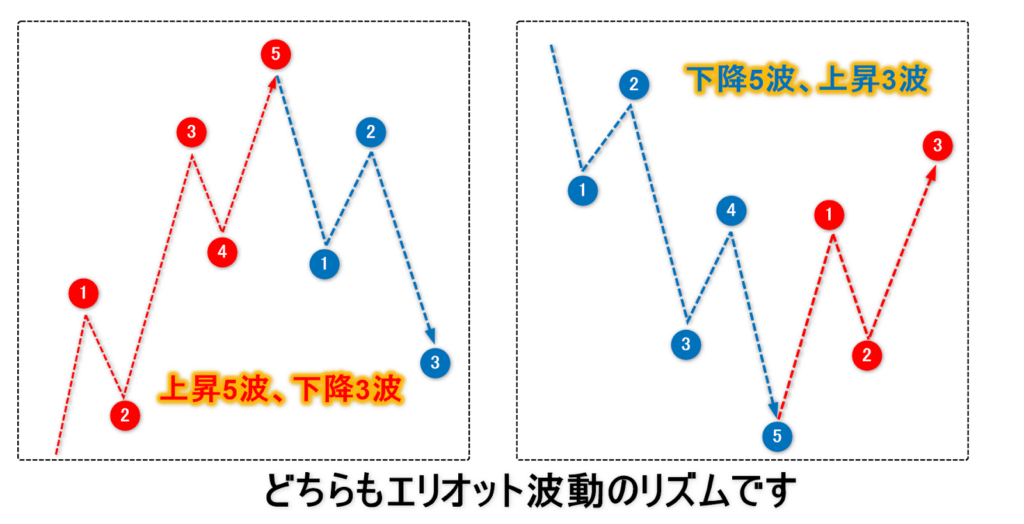

トレンド方向に5波、逆方向に3波と考える

エリオット波動のリズムは「上昇5波、下降3波」と良く表現されますが、これは波は上昇方向に5回動き、下降方向に3回動くと解釈されがちです。

実はそうではなく、エリオット波動の波はトレンド方向に5回動いて、トレンド方向とは逆方向に3回動くと考えるようにして下さい。

これは本来株式相場でも同じなのですが、株は上昇方向(株価が上がる)への動きが前提となっているので上向きのエリオット波動で解説されることが多く、勘違いを生んでしまっている原因となっています。

FXでは2か国間の通貨の価値の差を取引しますので、どちらかの方向に優位性があるわけではありません。

どちら側に動いたとしてもトレンド方向に5波、逆方向に3波としっかり覚えておきましょう。

なお、トレンド方向に進む5つの波を「推進波」、逆方向に進む3つの波を「修正波」と呼びます。

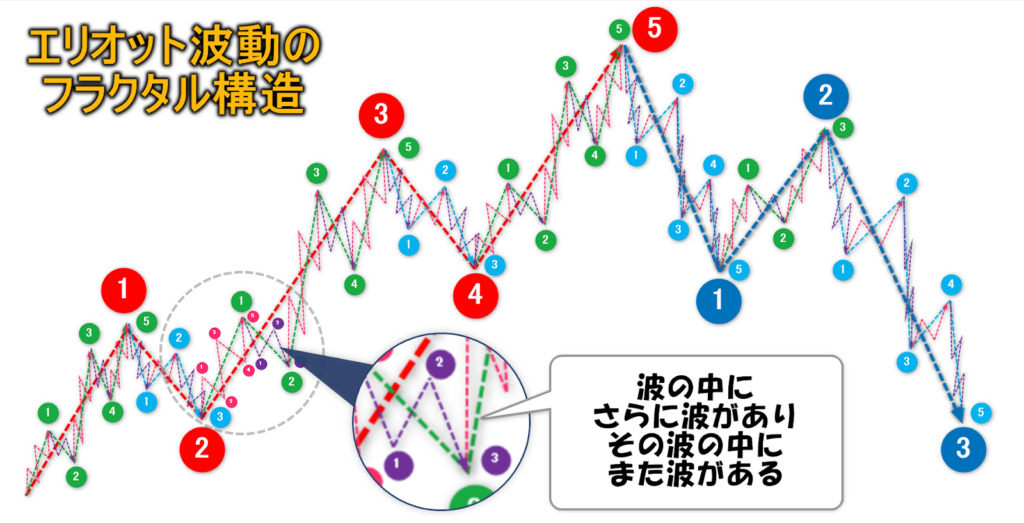

8つの波をひと固まりとして重なっていく

エリオット波動はフラクタル構造で構成されています。

フラクタル構造とは「入れ子」のことで、わかりやすく例えるとマトリョーシカです。

写真のマトリョーシカのように大きな入れ物の中に同じ形をした小さな入れ物が内包されているイメージです。

エリオット波動の波は、8つの波がひと固まりとして終わると、次の8つの波が始まり、新しく始まった8つの波が終わると、また新しい8つの波が始まる・・・と延々と繰り返していきます。

そのいくつかの8つの波の固まりをもっと大きな視点で見るとさらに大きな8つの波の内のひとつである。

といった具合に入れ子のように構成されています。

同じ現象では、雪の結晶を顕微鏡で見ていくと倍率を上げても同じ紋様が繰り返し現れるといったものがあります。

これらを「フラクタル構造」といいます。

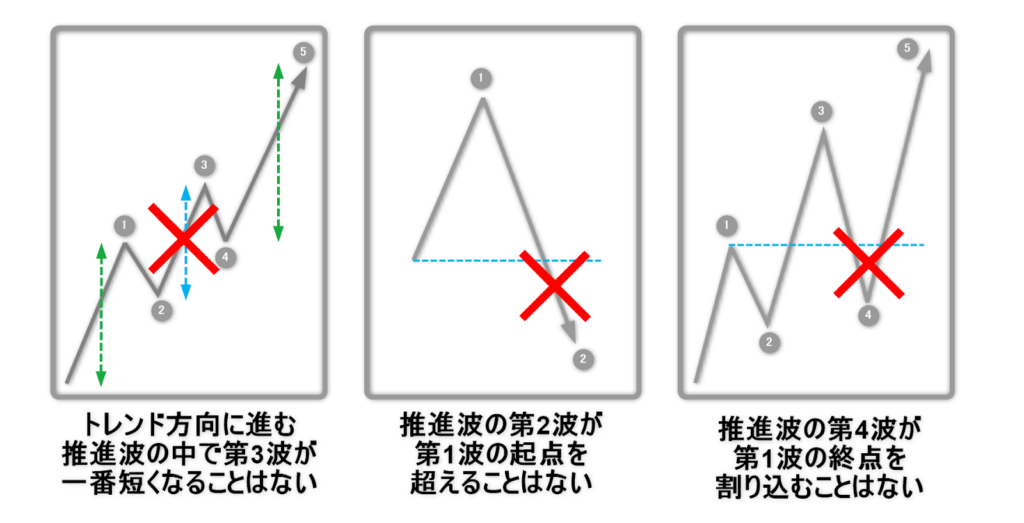

エリオット波動と判断する三原則

エリオット波動にはエリオット波動であると判断するための三原則というものがあります。

次の3つのうちどれが欠けてもエリオット波動と判断しないという前提条件ですので、必ず覚えておきましょう。

- 推進波である第1波、第3波、第5波の中で、第3波が一番短くなることはない

- 推進波の第2波が第1波の起点を超えることはない

- 推進波の第4波が第1波の終点を割り込むことはない

株取引では株式価値の上昇を前提としている点で違う

株式相場では基本的に取引対象の株式は価値が上昇していくものとして相場を分析する前提があります。

株式は保有するところがスタートとなりますので、価値が落ちそうなものを買う意味がないからです。(ここでは難易度の高い空売りに関しては割愛します)

エリオットの解説が基本的に上昇トレンドを元に解説されているのも、相場が上がることを前提に考えているということが挙げられます。

しかしFXは2か国間の通貨の価値の取引です。

取引したい通貨の価値が高いかだけでなく、安くなる時も取引します。

また、通貨ペアの並び順によっては価値が高くても下降方向へポジションを持つこともあります。

つまりいつどんな時でも上昇も下降もどちらもあり得る状況ということです。

とはいえ、どちらもありえるというだけでFXでも波のリズムをとらえるエリオット波動理論は多くのトレーダーが使用しています。常に両方向へのトレンドの可能性があると考えておくようにしましょう。

【FX】利益を上げるためのエリオット波動5つのコツ

ではエリオット波動を使ってFXで利益を上げるために必要なコツとは何でしょうか。

第3波を狙うと値も伸びやすく利益になりやすいと言われます。

では第3波を狙うとした場合、何をもって第3波とするのでしょうか?

それにはまず第1波を見つけなければいけません。

ところが第1波をどことするかは投資家それぞれの視点であり、そのためエリオット波動は後付けの理論だと言われてしまいがちです。

そこで第1波の定義を、相場理論の観点からトレンドの終わりと始まりを判断するダウ理論を元にまとめました。

エリオット波動は押さえるべきところを押さえておけば、FXトレードに活かすことができます。

次の5つの法則を使ってエリオット波動を使いこなしてみましょう。

- 第1波を抜いたらカウントをやり直す

- いったん決めつけてしまう

- フラクタル構造でカウントを確認する

- 波の展開の可能性を加味する

- 他の根拠と重複させる

それぞれを詳しく解説していきます。

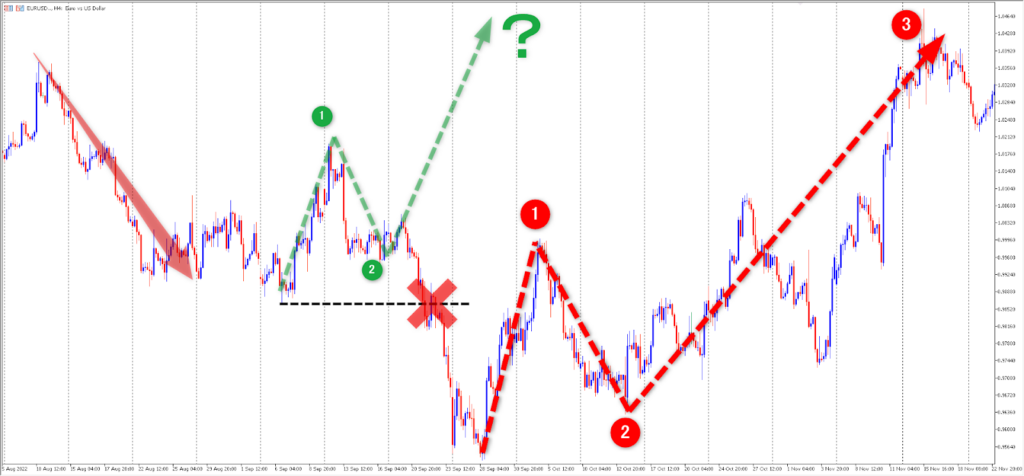

1.第1波を抜いたらカウントをやり直す

エリオット波動でカウントを始めた後に第1波を第2波が抜いてしまったら、そもそものカウントの始まりが間違っている状態です。

ほとんどの場合、前の波が終わっておらず最後のひと伸びになっていることが多いので、カウントのやり直しを行えば揃いやすくなります。

認識した第1波は自分が主観で決めた第1波ですので、それが本物かどうかは第3波への波及が始まってから決定されるもの。

第1波を抜いてしまったからとイライラせずに、カウントをやり直すようにしましょう。

2.第1波をいったん決めつけてしまう

第1波のやり直しを前提にしていると、なかなか第1波を決めれない方を多く見かけます。

「これも違う、あれも違う、これは怪しい、どうかなぁ」と悩んでいるうちに、いつの間にか第3波が出てしまい乗り遅れる。

慌てて乗った頃には波の終わりかけでいまいち伸びない・・・。

これを繰り返してしまうのは決めつけが足りていません。

どのみち第3波がでるまでは第1波だと決定されませんので、自分が認識した波をいったん第1波であると決めつけて分析を進めることが必要になります。

そして第1波が抜かれてしまったのであれば、再度カウントをやり直せばいいのです。

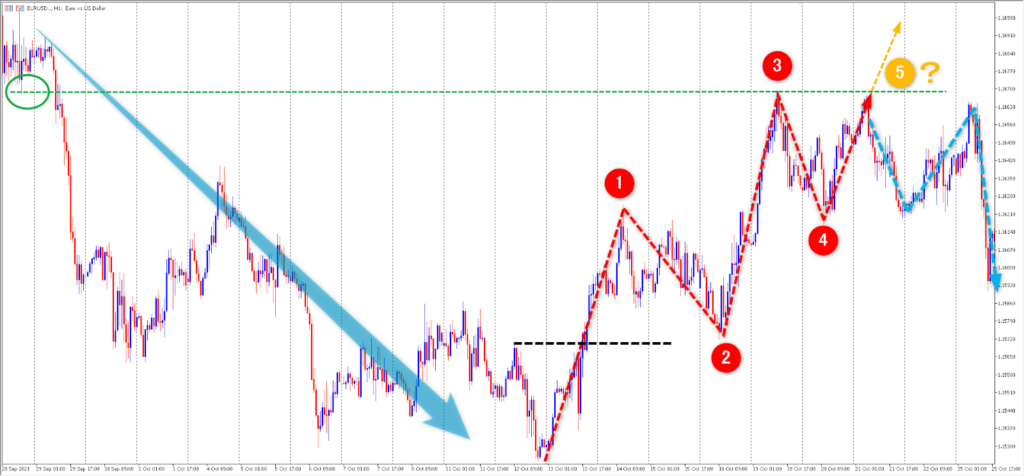

3.フラクタル構造の確認

エリオット波動はフラクタル構造で構成されているということを先にお伝えしました。

ということは、実際のチャートでもフラクタル構造を確認しなくてはいけません。

フラクタル構造の確認とは、目の前で発生している第1波は上位足で何波目にあたるのか?を調べることです。

<目の前で第1波が発生しているのに、わざわざ調べに行く必要があるのか?>

と疑問に感じる方もいるでしょう。

上位足を見に行くメリットは次の2つです

- 上位足でも第3波だった場合、第3波中の第3波となり大きく伸ばせる可能性を知れる

- 上位足で修正波だった場合伸びづらいので早めの手じまいで利益を確保できる

今見ている時間足よりも上位の状態を確認することで、1歩先までの相場状況を予測することができます。

必ず当たるとは限りませんが、何も目安がない状態よりも幾分か有利に進められることは確かです。

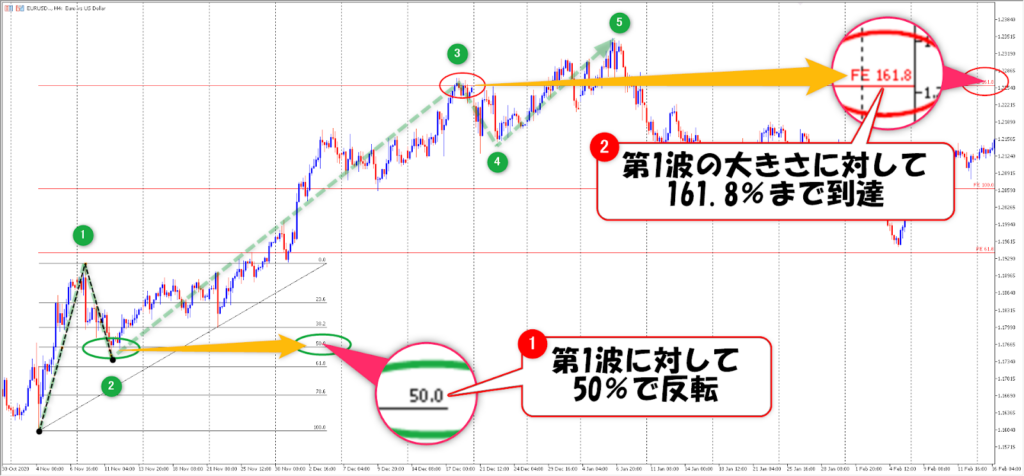

例えば下図の場合、大きく表示した4時間足でカウントをした位置は、ひとつ上位の日足を見ると緑色にあみがけした部分に該当します。

その部分は日足でカウントすると第5波の始まりの位置であることが確認できます。

すると、大きく伸びる可能性がそこまで高くないと予測できますので早めの手じまいなどの対策を取ることができるのです。

4.波の展開にはさまざまな可能性がある

エリオット波動で一番モヤモヤしてしまうのが、波のバリエーションの豊富さです。

その中でも「フェイラー(失敗)」と「エクステンション(延長)」に関しては何でもあり感が出てしまいます。

相場は参加者の思惑や各国の経済情勢など複合的な要素で複雑に絡み合っている以上、何が起こるかわからず波の展開というものは必ず内包されてしまうことは理解しておきましょう。

しかし、上記の2つの波に関してはある程度の予測ができますので、しっかりチャートを見る癖をつけておくことが重要です。

予測できる位置は次の通りです。

- フェイラー(失敗)は第5波目に起こりやすい

- エクステンション(延長)は多くの場合、第9波まで続く

少し深掘りしてみましょう。

第5波のフェイラー

フェイラーは本来ならもっと伸びるべきところで波が止まってしまい、エリオット波動が完成せずに次の波へと移っていくことを指します。

名前の通りエリオット波動の完成が失敗しているのです。

フェイラーは多くの場合は第5波目に起こることが観測できます。

下図をご覧下さい。

下降トレンドが発生していましたが、戻り高値を抜いて上昇トレンドに変わりました。

順調に第4波まで繰り返され最後の第5波かと思われた矢先、第3波の高値を超えられずそのまま価格は下落へ転じています。

これが第5波のフェイラーと呼ばれるものです。

形的にはダブルトップを描いているわけですが、価格が止められている高値は前回の下落トレンド起点のサポート付近です。

このような位置で第3波が終わってしまったときは第5波がフェイラーに終わる可能性があることを覚えておきましょう。

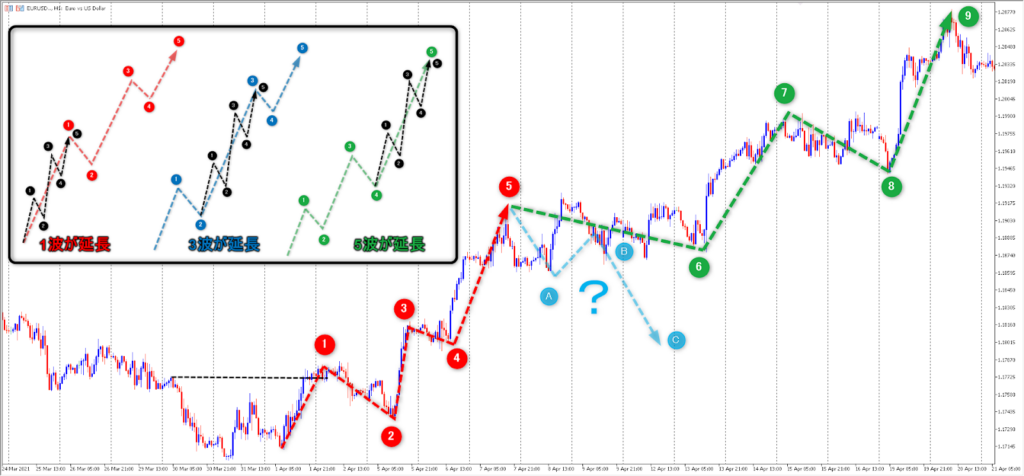

第9波まで続くエクステンション

エクステンションは5波が終わったはずの推進波が修正波に移行せずに更に伸張する現象です。

本来5波で終わるはずの推進波が延長され、最大で第9波まで続きます。

これは第1波、第3波、第5波のいずれかの内部で大きな5波動が発生することで起こりますが、内部的に発生している波ですので、5波動はまとめてひとつの波とみなされます。

しかし内部的な波にしては大きすぎるので9波動に見えてしまうのです。

下図を見てください。

本来なら赤の5波動目が終わった時点で青矢印のように修正波に入る予定です。

しかし価格は落ちずにレンジを形成し次の上昇が発生。

結局、第9波まで続いた後に修正波に移行しています。

この時に延長波が起こっているのはどの波かを外部から判断することはできません。

図の注釈に延長の3パターンを添付しましたが、どのパターンも考えられてしまいます。

主に延長しやすいのは第3波とされており、今回の例にしても赤矢印の5波動では第3波が第1波と同等程度ですので、第3波の延長と考えることはできます。

ここで大事なのはどの波が延長したかではなく、延長が起こった場合は内部で5波動が起こるので9波動まで続くと想定しておくことです。

エリオット波動では、このように波が失敗することや延長することがあることを前提に組み立てておくことが必要なのです。

5.他の根拠と重複させる

エリオット波動は単体でもある程度の相場の方向性などを知ることができますが、他の根拠と重複させることでより強固なテクニカル指標として機能するようになります。

他の根拠とは、

- エリオット波動と相性のいいフィボナッチ

- 波の到達点になりやすい水平線

の2つです。

それぞれ事例を元に解説していきましょう。

エリオット波動と相性のいいフィボナッチ

エリオット波動を使う際に必ず登場するのがフィボナッチです。

人の目に最も美しく映ると言われる黄金比「1:1.618」や「1.618:1」の比率が、投資家の心理を描く価格の波動にも適用できると考えられています。

エリオット波動で使われるフィボナッチには主に2つのパターンがあります。

ひとつ目は

第1波に対する押しや戻しは38.2%、50.0%、61.8%のいずれかで反転する

というものでトレンド方向に伸びた波に対して、その押し戻しがどこまで行くのかの目安にすることができます。

上図の赤丸①を見てみましょう。

第1波に対して第2波の押しは50%の位置でピッタリと反応しています。

もちろん反転する場所はこの他にも候補はたくさんありますが、フィボナッチを使うことでその目安を視覚的に判断できるところがフィボナッチの便利なところです。

二つ目は

第1波に対して第3波は161.8%まで続伸する

というもので、第3波がどこまで伸びていくのかを知る目安にすることができます。

上図の赤丸②を見てください。

第1波の大きさに対して161.8%の位置まで伸びてから第4波に移行しています。

こちらも到達地点として他にも候補はたくさんありますが、フィボナッチを使うことで一旦の波の終わりとして、区切りとすることができます。

ここでは簡単に説明しましたが、フィボナッチについて詳しく知りたい方はこちらの記事を参照してください。

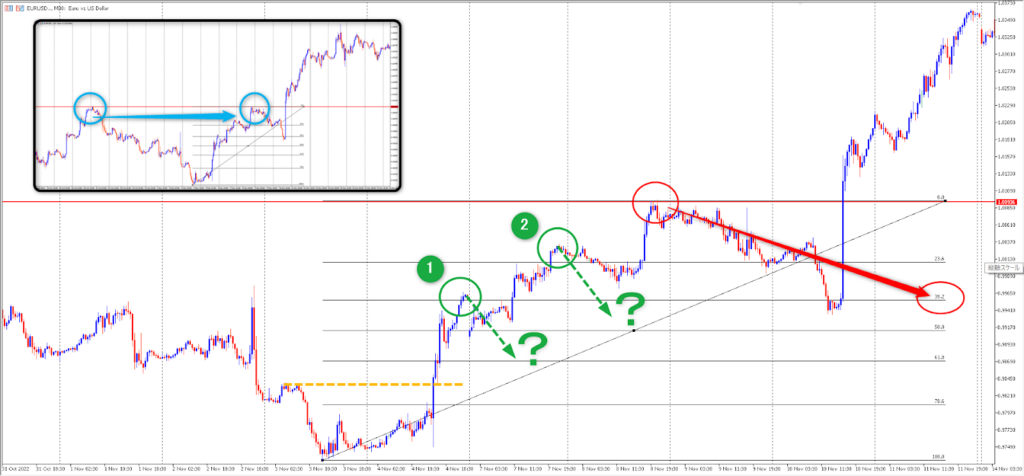

波の到達点になりやすい水平線

水平線もエリオット波動と相性のいいテクニカル指標です。

目立つ高値や安値、レジサポ転換線など意識されそうなところに引くことでトレードをしやすく助けてくれます。

水平線は主にフィボナッチなどで目安を計れない場合などにエリオット波動の到達点を予測することができる目標となります。

上図の場合、第1波が発生したと認識しましたがどこまで伸びるのかが見当もつかず、第2波の始まりは緑丸の①なのか②なのか悩んでしまいます。

結局第1波が到達したのは赤い水平線でした。

この赤い水平線は一つ上の足で引いた直近の戻り高値。

ここに1本の線が引けていれば波の到達点がここになるのでないかと予測ができたわけです。

※押し安値戻り高値とは

直前の最高値を作った波の起点を押し安値。

直前の最安値を作った波の起点を戻り高値と呼びます。

上図では、見えていない左側が下落トレンドでしたので最安値を作る前の起点が青丸の位置となり、その高値が戻り高値となります。

FXでエリオット波動を使うときの注意点

FXでエリオット波動を使うときに注意しておかなければいけないことが2つあります。

上記の5つのコツの補足になりますが、慣れてくるとやりがちなことですので忘れないようにしっかりと覚えておきましょう。

エリオット波動単体で使用しない

エリオット波動は波動理論を使って波のリズムを読み取るテクニカル分析です。

たしかに優秀な分析方法ですし、ピンポイントで到達点を予測できることもあります。

何度か成功体験を経ると聖杯のように感じて、エリオット波動だけで取引をしてしまいがちです。

ですがエリオット波動はあくまでもテクニカル分析のひとつに過ぎません。

水平線やダウ理論、ご自身が使用している他のテクニカル分析と合わせて使用してこそ、想定した動きに近くなりやすく利益を上げられる確率があがります。

単一時間足だけで波を見ない

エリオット波動をつかって取引をしていると、ある時間足で突然はまることがあります。

5波動+3波動全てが想像した通りに動き「エリオット波動を極めた」と勘違いをしてしまう程、ピタリと当たります。

これは見ていた時間足がちょうどその時間足で流れができていただけです。

これを経験してしまうと次の取引でもその時間足しか見なくなってしまい、フラクタル構造の確認を怠ってしまいがちです。

いついかなる時でも上位足の確認をすることがエリオット波動を使いこなすコツです。

目の前においしそうな波が発生していたとしても、必ず大きな波の確認はするようにしておきましょう。

まとめ:エリオット波動で波を読め!

今回の記事ではエリオット波動を使って波のリズムをとらえ、FXで利益を上げる方法を解説してきました。

そのコツは

- 第1波を抜いたらカウントをやり直す

- いったん決めつけてしまう

- フラクタル構造でカウントを確認する

- 波の展開の可能性を加味する

- 他の根拠と重複させる

の5つでした。

それぞれのポイントをまとめます。

- ご自身が第1波と認識した波が他の人もそう見ているか自問する

- どれが第1波か悩むのはみんなそうなので、まずは決めつけてみる

- 今見ている波はどの波に内包されているのかを知る

- いつもいつも綺麗な5波動になるとは限らない

- エリオット波動を単体で使わない

これを守るだけでもエリオット波動をかなり使いこなせるようになります。

ぜひ相場のリズムを読み、大波を乗りこなしてみてください。