【保存版】株の確定申告のやり方|いくらから必要か、口座別の計算方法など初心者向けに解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

- 会社員だからやったことないけど確定申告って難しそう…

- どうせバレないからやらなくてもいいでしょ!

- 株取引をしたら必ずやらなきゃいけないの?

確定申告は普段行うことのないサラリーマンや給与所得者にとって「とても難しい税金に関する書類作成」のように見えてしまいます。

「よくわからないし、やらなくてもいいか」となってしまい後々大きな税金を取られてしまうケースも。

確定申告が必要になるのは「本業以外での収入がある程度ある」状況がほとんどでしょう。

せっかくの利益を確定申告をしなかったことでほとんど税金で取られてしまっては元も子もありません。

この記事では株式投資に特化した「確定申告が必要か不要か・なるべく支払う税金を少なくするためにはどうするのか・実際の確定申告のやり方・確定申告の注意点」などを詳しく解説していきます。

税金を知れば有利に株式投資を進めることもできるようになります。

まずは難しく考えず「株式投資にとって確定申告がどのようなものか」をみていきましょう。

目次

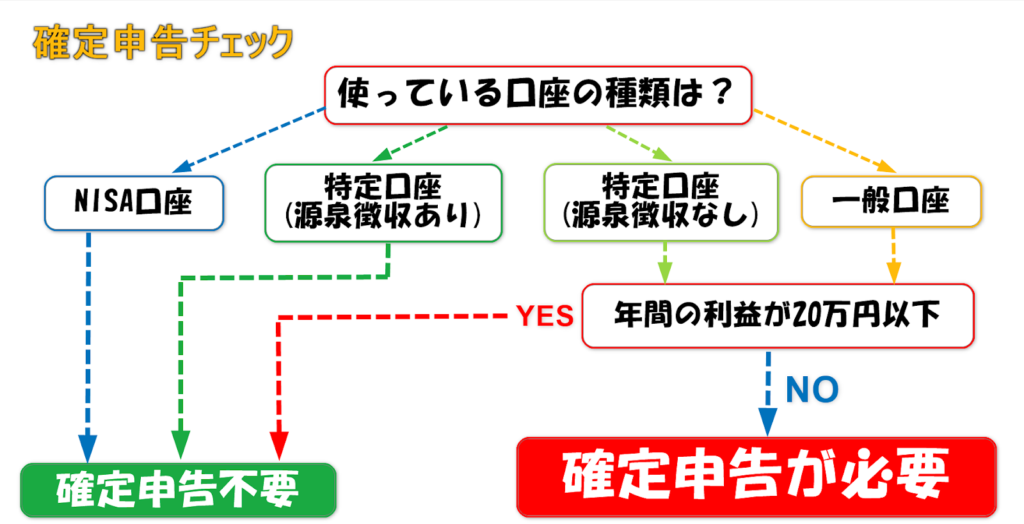

株式投資で確定申告が必要・不要なケース

株式投資で利益がでた場合、基本的には確定申告が必要になります。

ただしある条件を満たしたときは「確定申告が不要になるケース」もあります。

まずはご自身が確定申告が必要なのか不要なのか下記のフローチャートを使って確認してみましょう。

①NISA口座の場合

NISA口座には「一般NISAとつみたてNISA」があります。(2024年からは新NISAが始まります)

どちらのNISAを使っていたとしても条件内で取引をしている場合、「得られた利益はすべて非課税」となりますので「確定申告は不要」となります。

②特定口座(源泉徴収あり)の場合

特定口座とは証券会社側で取引の損益を計算してくれる特別な口座のことです。

特定口座は源泉徴収ありと源泉徴収なしを選ぶことができ、源泉徴収ありを選択した場合は取引の損益に加え「税金の計算から納税までを源泉徴収というかたちで代わりに行ってくれる制度」です。

そのため「確定申告は不要」となります。

特定口座で取引できるのは上場企業の株式のみとなりますが、株取引のほとんどは上場株式で行うので気にする必要はないでしょう。

ただし利益が20万円に満たない場合や損失が出た場合は、確定申告をすることで還付を受けたり翌年以降の税金を節税できる制度を利用できます。

③特定口座(源泉徴収なし)の場合

特定口座で取引をしていても「源泉徴収なし」を選択している場合は「証券会社が行うのは損益の計算のみ」ですので、税金は自分で納めなくてはいけません。

そのため「確定申告が必要」となります。

証券会社から「特定口座年間取引報告書」を取り寄せご自身で税務署またはe-taxにて確定申告を行ってください。

一般口座よりも簡易的な手続きで確定申告ができるのが特徴です。

ただし「年間の利益が20万円以下の場合は確定申告は不要※」となります。

一方、損失がある場合は確定申告をすることで翌年以降の税金を節税できる制度を利用できます。

④一般口座

一般口座で株取引をしている場合は、取引の損益計算から税金を計算し納税するまでをすべて自分で行います。

そのため原則「確定申告が必要」となります。

複数の証券会社を利用している場合は各証券会社から届く「取引報告書」をまとめ、合算して計算する必要があります。

ただし「年間の利益が20万円以下の場合は確定申告は不要※」ですが、損失がある場合は確定申告をすることで翌年以降の税金を節税できる制度を利用できます。

※年間の利益が20万円以下の場合に確定申告が不要になるのは「年収2000万円以下の会社員」です。

専業主婦や学生など他に収入がない場合は計算式が変わります。

詳しくは次の項で解説します。

確定申告で節税・お得になるケース

確定申告をする際には利益だけを申告するわけではありません。

利益を出すために使ったものなどは経費として認められれば「利益から差し引いて計算」できます。

他の投資の損益と「合算して計算」したり、払い過ぎた税金もちゃんと申告すれば「還付を受ける」こともできます。

当然ながら、申告をしていない人は還付を受けられないので、申告していない人は損をしてしまいます。

ここでは確定申告で節税できることに関して深掘りしていきましょう。

経費を計上する

経費といっても何でもかんでも計上できるわけではありません。

株式投資で利益を出すために使ったと認めてもらうことが必要です。

一般的に株式投資で経費として認められるものは次の12点です。

- 取引手数料や口座管理費などの各種手数料

- 株式取引のために借り入れた資金の利子

- 投資セミナーなどの参加費と宿泊代・交通費

- 株式投資に関する書籍や四季報などの購入代金

- PCやスマホなど取引に使うハード類

- プリンターなどの周辺機器

- インターネット通信費などの契約料

- PCなどを置くための専用の机や椅子などの家具備品

- 鉛筆やノートなどの学習用の文房具類

- 家賃・電気代等

- 確定申告書類等の作成にかかる税理士費用

- 株式投資の情報を収集するための会議や会合の飲食代

こんなものも経費にできるのかと感じてしまう費用もありますので、それぞれ解説していきます。

取引手数料や口座管理費などの各種手数料

株式の売買には買うときや売るときに手数料がかかります。

これは口座から自動で引き落とされますので、年間の手数料を計算し経費とすることで「利益から差し引く」ことができます。

また、対面型証券会社を開設している場合は年間の口座維持管理手数料などがかかりますが、これも経費として計上することができます。

特定口座を利用している方は手数料なども含めて証券会社側が計算し「特定口座年間取引報告書」としてまとめてくれます。

一般口座を使っている場合は、年度末に慌てないよう小まめにまとめておくことをおすすめします。

株式取引のために借り入れた資金の利子

配当金を狙った株式投資をする場合、まとまった金額の配当金を得るためには多くの株を保有する必要があります。

そのため資金を借り入れ、そのお金を元手に投資を行うことは珍しくありません。

この「借り入れた資金にかかる利子」も経費として計上できます。

利子を経費に計上することで受け取った配当金の利益を削りすぎることなく、効率的に資産運用ができますので「借入資金で運用する場合は必ず経費として計上」するようにしましょう。

投資セミナーなどの参加費と宿泊代・交通費

投資セミナーに参加するための参加費や現地までの交通費、宿泊代などもすべて経費として計上できます。

受講代金やホテルなどの領収証が必要になりますので、貰い忘れのないように注意しましょう。

私的な旅行に使ったと疑われないように「セミナーの名称が入ったパンフレットやタイムスケジュール」なども併せて保存しておくことが経費として認められるコツです。

株式投資に関する書籍や四季報などの購入代金

株式投資において銘柄選びは重要なスキルとなります。

それを磨くための教科書や書籍、投資に関する知識やメンタルの本など「株式投資に関係するもの」は経費として認められます。

四季報など会社情報が掲載されているものも、情報収集の一環として経費で計上できます。

何を買ったのかわかるように「領収書やレシートと書籍を写真で保存」しておくことが、経費として認められるコツです。

PCやスマホなど取引に使うハード類

株取引をインターネット上で行う場合、取引に使うPCやスマホも経費として認められます。

ただし、株取引以外で使用している場合は「按分して使用比率の分だけが経費」として計上します。

特にスマホは私生活でも使用頻度が高いものなので、株取引専用に契約しているスマホ以外は中々認められないことも多いでしょう。

プリンターなどの周辺機器

株式取引に関わるものを印刷するためのプリンターやPC周辺機器も経費として認められます。

こちらも株取引以外の用途で使っている場合は「按分して使用比率の分だけが経費」として計上します。

ハード類だけでなくインクや印刷するコピー用紙も経費にできます。

インターネット通信費などの契約料

ネット型証券会社を使用している場合、取引はインターネット上で行うので通信費などの契約料も経費となります。

ハード類と同様に株取引以外で使用している場合は「按分して使用比率の分だけが経費」として計上します。

対面型証券会社の場合は電話で連絡することもあるので、携帯電話の契約料の一部も経費として計上できます。

PCを置くための専用の机や椅子などの家具備品

株取引をするために用意したPCを置くための机や、そこに座るための椅子などの家具を購入した場合は経費として計上することができます。

ただし以前から所有しているものを取引専用にするなどの場合は「もともと株取引をするために購入したものではない」として遡って経費にはできません。

領収証がない場合や日付が不鮮明などのレシートでは経費として認められませんので必ず正しく保管しておきましょう。

プライベートでも机や椅子を使う場合は、PCの本体代と同様に按分して使用比率で計算されます。

鉛筆やノートなどの学習用の文房具類

株取引を学習するために購入した筆記用具やノートなども経費として計上できます。

利用用途が広く株取引との関係性が薄いものは経費として認められにくいですが、購入時に「領収証やレシートと一緒に写真を撮っておく」ことで認められるケースもあります。

家賃・電気代等

事務所ではなくご自宅で取引をしている場合は家賃も経費として計上できる可能性があります。

株取引をしている場所がご自宅のどれぐらいの面積を占有しているかによって比率で計算します。

例えば一部屋丸ごと使っていると主張しても「その部屋に株取引に関係のない私物が置かれていた場合は更に按分して比率計算」されるので満額というわけにはいきません。

実際にご自宅を見に来ることはほとんどありませんが、写真を撮っておくなどして証明をする必要があります。

認めてもらうにはかなりハードルの高い家賃ですが、家賃の一部が経費になれば節税対策としては大きいので挑戦してみましょう。

また、電気代は普段の生活で必ず使うものですので「どれくらいの電気代が株取引に対してかかっているか」を計算しなくてはいけません。

夜間の取引部屋にかかる照明とPCの電気代がどれくらいなのかを計算しておきましょう。

確定申告書類等の作成にかかる税理士費用

確定申告が必要な場合で、ご自身で確定申告をしないときは税理士へお願いをします。

その際にかかる書類作成費用も株式投資の経費として計上できます。

「書類作成料だけでなく相談料なども経費」にすることもできます。

株式投資の情報を収集するための会議や会合の飲食代

株式投資の情報交換や勉強会などの会議室代や飲食代なども経費として計上できる可能性があります。

ただの食事会ではないことを証明するために、そのときに誰といたのか、どのような話をしたのかを詳細にメモを取っておけば認められる可能性が高くなります。

もちろん領収書は必要になりますので忘れずにもらっておきましょう。

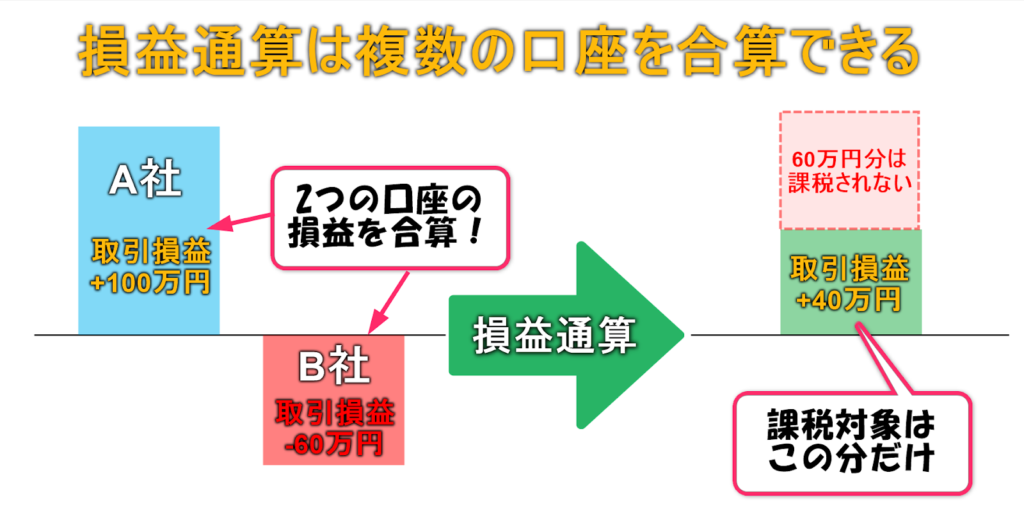

損益通算を利用する

損益通算とは「複数の口座間の損益を通算して計算」する仕組みです。

例えばA社の口座で100万円の利益、B社の口座で60万円の損失だった場合、損益通算することにより40万円の利益として申告することができます。

複数口座を運用している場合に確定申告で損益通算をしないと「例えB社に損失があったとしてもA社の利益100万円に対して全額が課税対象」となります。

複数の口座で取引をしている方は必ず行いましょう。

ただし、配当金の利益と譲渡益の損失を損益通算する場合は「確定申告で配当金で源泉徴収された額の還付申請」をする必要があります。

※配当金は源泉徴収で納税されていますので確定申告が必要ありません。

そのため配当金の利益と売買での損失を損益通算する場合、確定申告で損益通算して源泉徴収により収めた税金分の還付申請を行う必要があります。

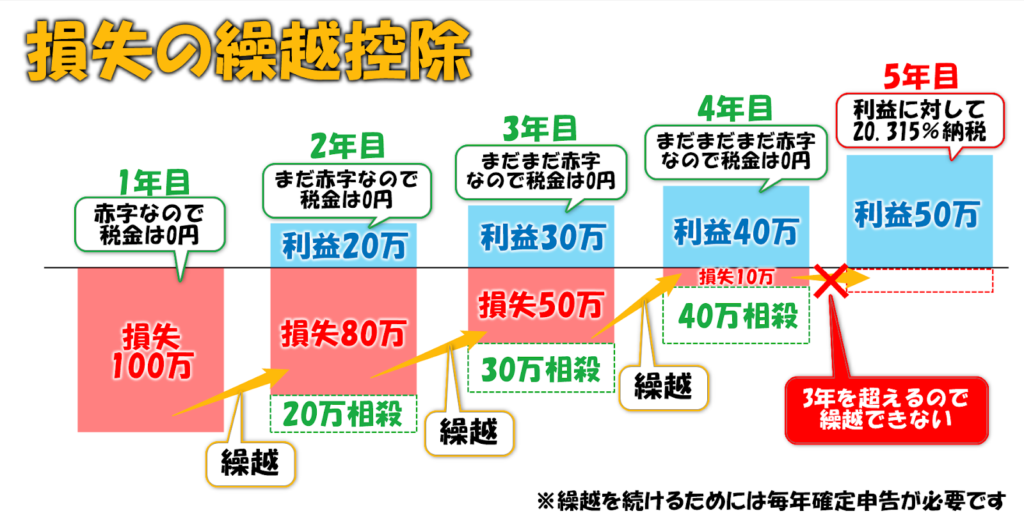

損失の繰越控除を利用する

年間の取引が損失となってしまった場合に確定申告をすることで「損失の繰越控除」という仕組みを利用することができます。

損失の繰越控除は今年度にでた損失を翌年以降に繰り越して決算ができる制度で「翌年以降3年間の利益と相殺する」ことができます。

例えば1年目に100万円の損失を出した場合、損失の繰越控除をしておけば翌年を含む3年の間、合計100万円の利益がでるまで「損失と相殺」され課税されることはありません。

つまり「前年より繰り越した損失」と「今年出た利益」で「損益通算を行う」と考えていただければわかりやすいでしょう。

利益がでていないときこそ、次の利益のためにできることをしっかりとしておくことが大切です。

還付を受ける

特定口座(源泉徴収あり)を利用して取引をしている、または運用益が配当金の利益だけの場合、「年間利益が20万円以下なら税金の還付を受けられる」可能性があります。

本来、年収が2000万円以下の会社員は「株式投資での年間の利益額が20万円以下なら確定申告が不要」となっています。

しかし特定口座(源泉徴収あり)や配当金は利益を受け取る際に「源泉徴収されて税金が引かれる」仕組みです。

そのため本来税金の支払いがいらない場合でも、税金が引かれてしまうのです。

「ご自身で申告をしなければ還付はされません」ので、利益額を計算してしっかりと戻してもらいましょう。

株式投資以外に収入がない場合

専業主婦や学生など株式投資以外の収入がない方で「特定口座(源泉徴収あり)で取引をしている場合、48万円を越えていなければ確定申告により税金の還付を受ける」ことができます。

所得税には基礎控除と呼ばれる「すべての方の収入から差し引くことが認められている所得控除」があります。

会社員の基礎控除は年間の給与所得から年末調整で行われていますが、株式投資による収入しかない方は「株式投資による所得から基礎控除を行います」。

年間の株式投資による利益が48万円に達していない場合は、確定申告をすることで税金の還付が受けられるのです。株式投資の税金は20.315%ですので「最大で97,511円」の税金の還付が受けられる可能性があります。(控除限度の479,999円で計算)

課税対象となる株の利益・税率

ここまで株式投資にかかる税金やお得になる節税方法などをお伝えしてきましたが、株式投資の利益で課税対象となるものはふたつに分けられます。

それぞれどのような利益でどれくらいの税率なのか簡単に解説していきます。

譲渡益(キャピタルゲイン)

譲渡益とは、株の売買による差益によって得られた利益を指します。

譲渡益にかかる税金は「申告分離課税」で計算されます。

申告分離課税制度は「他の所得と合計せずに分離して税額を計算し、確定申告によって納税する方法」を指します。

似たような言葉で売却益がありますが意味合いは同じです。

税率は20.315%となっており、内訳は以下の通りです。

- 所得税15%

- 住民税5%

- 復興特別所得税0.315%

(2037年12月31日まで)

単純に計算すると100万円の利益があった場合は「203,150円」が税金として徴収されることになります。

実際の課税対象は「得られたすべての利益から経費などを差し引いた課税所得」に対して計算されます。

配当金(インカムゲイン)

配当金とは、株を保有することで企業が出した営業利益の一部を受け取れる株主への利益還元による収益です。

配当金にかかる税金は「源泉分離課税」で計算され源泉徴収で徴収されます。

源泉分離課税制度は「他の所得と合計せずに分離して税額を計算し、源泉徴収によって納税する方法」を指します。

源泉分離課税では利益受取時に事前に税金が徴収されているため「確定申告が不要」となります。

税率は譲渡益と同様に20.315%となっており、内訳は以下の通りです。

- 所得税15%

- 住民税5%

- 復興特別所得税0.315%

(2037年12月31日まで)

どちらの利益を得ても税率は変わりませんので「株式取引で得た利益には20.315%の税金がかかる」と覚えておけばいいでしょう。

株式投資の所得額の計算方法

株式投資で得た利益を確定申告する場合、課税対象額を決めるために「課税所得」の計算をしなければいけません。

(特定口座(源泉徴収あり)や配当金のみの収益の場合は源泉徴収されるので必要ありません)

ここでは確定申告が必要なふたつの口座で「どのように計算して申告すればいいか」を解説していきます。

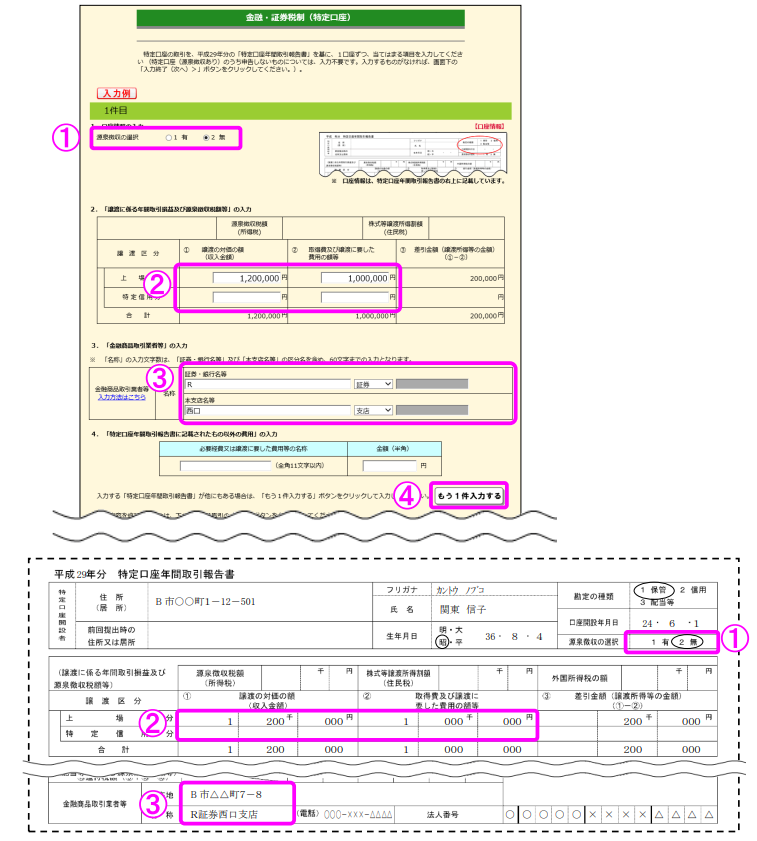

特定口座(源泉徴収なし)の場合

特定口座(源泉徴収なし)は「簡易申告口座」とも呼ばれ、この口座を使って取引をしている場合、年間の売買履歴や損益は証券会社側が「特定口座年間取引報告書」として作成してくれます。

そのため所得額の計算をする必要はありません。

この報告書を各証券会社より取り寄せ、それを基に確定申告書類に転記していくだけで簡単に確定申告ができます。

確定申告書類に入力する数字がすでに計算されていますので、以下の図のようなイメージで指示に従って入力するだけです。

出典:国税庁HP(株式等の譲渡(特定口座(源泉徴収なし)と一般口座)編 (nta.go.jp))

一般口座の場合

一般口座を利用している場合は「すべての損益の計算をご自身で行う」必要があります。

株式を取得したときの価格や売却したときの価格、手数料などを計算して課税所得金額(譲渡益)をもとめます。

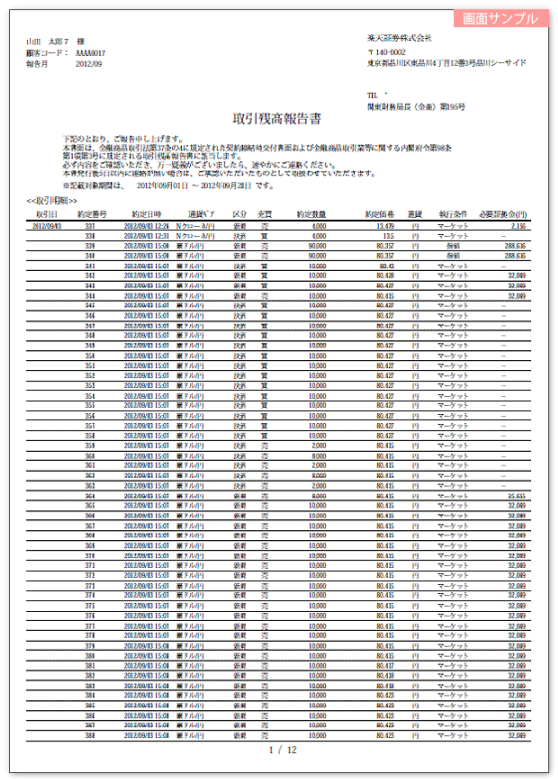

お使いの証券会社から「取引残高報告書」が一定期間ごとにメールまたは郵送で送られてきますので、それを基にして年間損益を計算をしておきましょう。

一般口座での課税所得金額(譲渡益)の計算方法は以下の通りです。

譲渡価額 ー 取得価格 ー 売買手数料 = 譲渡益の金額

譲渡価額とは株式を売却したときに得た利益全額のことです。

そこから株式を購入したときにかかった金額(取得価格)と証券会社に支払う手数料(売買手数料)を差し引いた金額が実際の利益となります。

例として次の場合を計算してみましょう。

・売却時の価格が100万円

・取得時の価格が50万円

・手数料5,500円

100万円(譲渡価額)ー 50万円(取得価格)ー5,500円(売買手数料)

= 494,500円(譲渡益)

この例の場合売却益は100万円ですが、実際に課税されるのは譲渡益である494,500円となります。

もちろん、ここから経費などを差し引くこともできます。

このように一般口座では売買したすべての銘柄に対して計算をする必要があります。

株式投資の確定申告に必要な準備書類

税金の計算や必要なものが理解できたらいよいよ確定申告を始めていきます。

ここでは確定申告に必要な準備書類を解説します。

確定申告書類の作成を始めてから「あの書類がない」とならないように事前に準備しておきましょう。

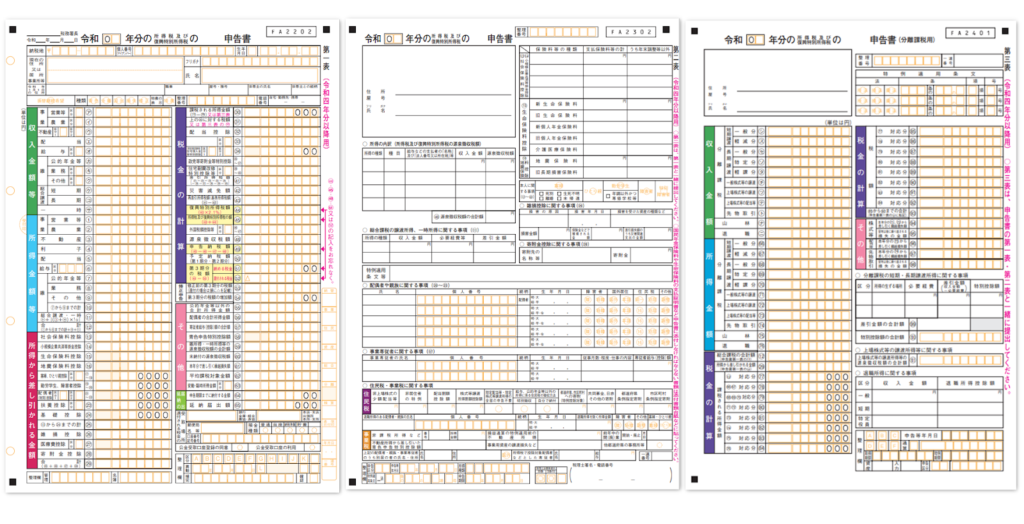

確定申告書(第一表から第三表)

ご自身が納税する地域の税務署へ提出する申告書です。

納税地の税務署や確定申告会場、各市町村役場で毎年2月頃より受け取れるほか、国税庁のHPよりインターネットでもダウンロードできます。

「株取引での確定申告には第一表、第二表、第三表すべて必要」ですので、もらい忘れのないようにしてください。

「e-tax(電子申告)」で申告をすればダウンロードする必要もありませんし、手順も簡単ですのでぜひ利用しましょう

※2023年(2022年度分)より確定申告書Aが廃止され、これまでの申告書Bに一本化されました。

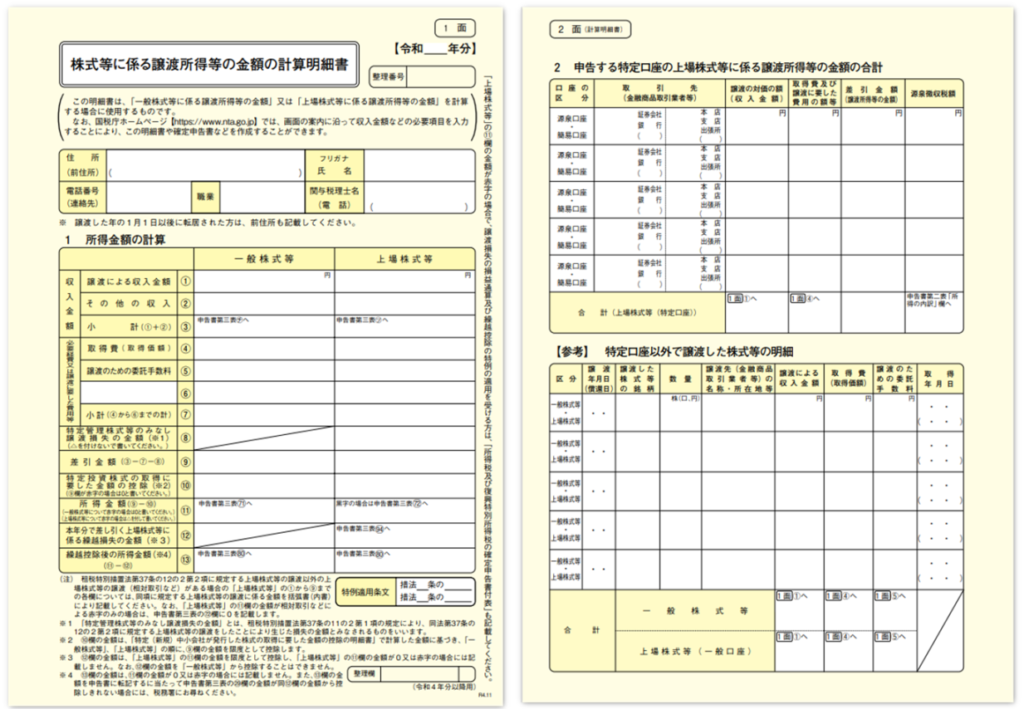

株式等に係る譲渡所得等の金額の計算明細書

「確定申告書第3表に記入する金額を計算」するための計算明細書です。

売却益や取得価格、手数料、繰越損失など深刻に必要なすべての金額を記載、入力していきます。

計算は取引残高報告書または特定口座年間取引報告書を使って行います。

株取引の利益を確認できるもの

出典:楽天証券(https://www.rakuten-sec.co.jp/ITS/fx_help/report/balance.html)

前項で使用した所得額を計算する書類は「株式等に係る譲渡所得等の金額の計算明細書」を記入する際に使います。

特定口座を利用している方は「特定口座年間取引報告書」、一般口座を利用している人は「取引残高報告書」をご用意ください。

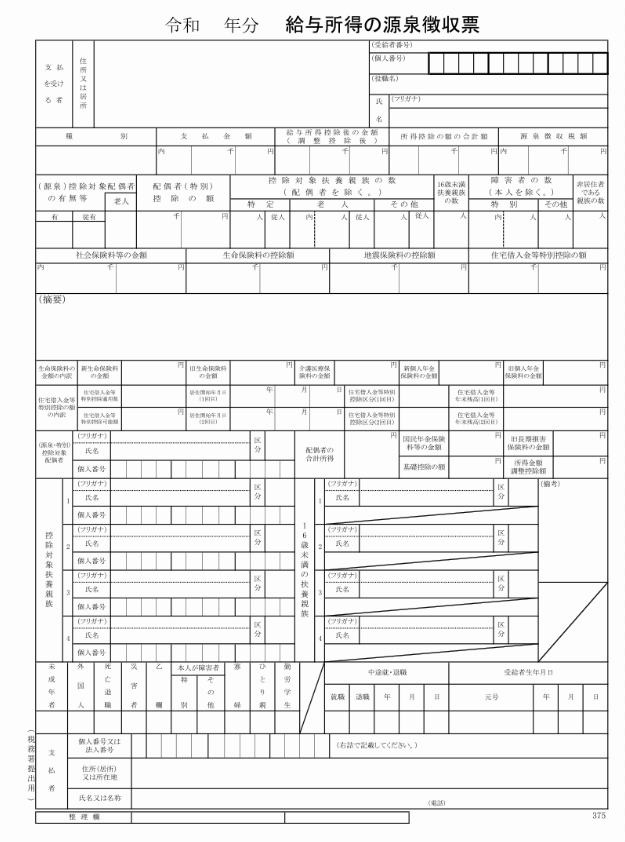

源泉徴収票(サラリーマンの場合)

サラリーマンの方など会社や勤務先から給与をもらっている方はこれがないと「所得税の計算ができません」。

毎年1月末ごろに給与と一緒にもらえたり、必要な人はダウンロードしてくださいと会社より案内があるはずです。

手元にない方は必ず会社に問い合わせをするなどして用意をしておきましょう。

個人番号および本人確認書類

確定申告には「マイナンバー」が必要になります。

書面で記入し郵送で行う場合はマイナンバーカードの両面のコピーを添付する必要があります。

マイナンバーカードをお持ちでない場合は、通知カードやマイナンバー記載の住民票など「個人番号がわかる確認書類と本人確認書類のコピーの添付」が必要です。

本人確認書類として有効なものは次のような書類です。

- 運転免許証

- 公的医療保険の被保険者証

- パスポート

- 身体障害者手帳

- 在留カード

また、e-taxで確定申告を行う場合はスマホでの認証が必要となりますので「マイナンバーカード」がなければできません。

各種控除証明に必要な書類

確定申告をする際に「所得から控除できる金額」が記載されている各種証明書を添付することで所得から差し引き、課税対象額を減らすことができます。

「生命保険料控除」などは聞いたことがあるでしょう。

一般的に使うことが多い控除の種類と必要な書類は以下の通りです。

申請する項目の書類を準備しておきましょう。

| 控除の種類 | 必要な証明書類 | 備考 |

| 生命保険料控除 | 生命保険料控除証明書 | 最大12万円 |

| 地震保険料控除 | 地震保険料控除証明書 | 最大5万円 |

| 社会保険料控除 | 社会保険料控除証明書 | 配偶者の分も対象 |

| 小規模企業共済 掛金控除 | 小規模企業共済掛金払込証明書 | 実際に支払った額 |

| ふるさと納税 | 自治体から届く受領書など | ワンストップ利用は 5つの自治体まで |

| 医療費控除 | 各医療機関のレシートや領収証 | 明細書の作成が必要 |

| 寄付金控除 | 寄付をした団体からの寄付金受領証明書 | 寄付をする団体毎に 計算書が必要 |

| 住宅借入金等 特別控除 | 住宅取得資金に係る借入金の年末残高等証明書【原本】 土地・建物の登記事項証明書【原本】 土地・建物の不動産売買契約書、建物の工事請負契約書【写し】 | 住宅借入金等特別控除額の 計算明細書も提出 |

| 雑損控除 | 雑損失の金額の計算書災害に関連したやむを得ない支出の 領収書保険金による補填額が分かる書類 | 盗難や横領なども対象 |

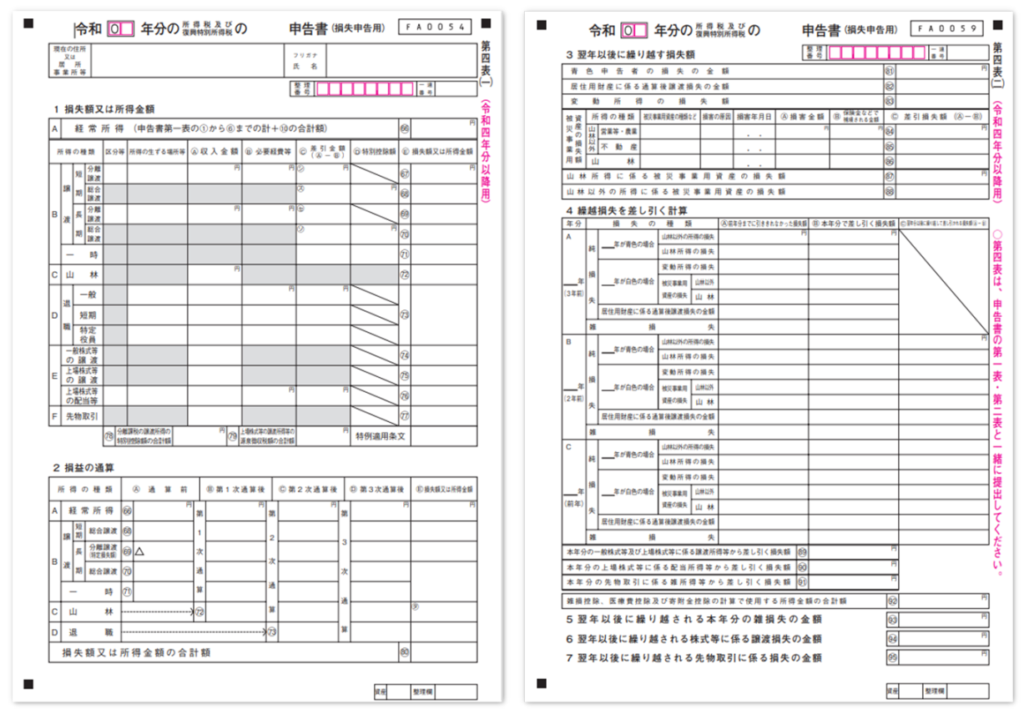

確定申告書付表(第四表)

確定申告をする年度に「損失がありそれを翌年に繰り越す場合のみ必要」となる書類です。

また、前年度に損失の繰越控除をしており「その損失が埋められていない場合」も必要となります。

損失がない場合、または前年度からの繰越損失がない場合は提出する必要はありません。

株式投資の確定申告のやり方

それではいよいよ確定申告を始めていきます。

手書きで記入し郵送する場合は前項目で示した書類がすべて必要となりますのでお近くの税務署で受け取り、またはダウンロードして印刷するなどの準備をします。

確定申告の進め方

ここからはe-taxの画面を使って確定申告を実際に進めていきます。

e-taxを利用するためには事前設定などが必要ですが、ここでは省略しますので各自で登録をお願いいたします。

e-taxの登録、事前設定も国税庁のHPから行えます。

国税庁の作成コーナーから申告書類作成を開始する

国税庁のHPより確定申告の申告書類作成コーナーをクリックし「作成開始」をクリックします。

マイナンバーカードの提出方法の選択

マイナンバーを税務署へ提出する方法の選択です。

選択できるのは次の3つです。

- スマートフォンで読み取る

- ICカードリーダーで読み取る

- ID・パスワード方式で提出する

スマートフォンで読み取る場合は「マイナポータル」アプリが必要になりますので、事前にインストールしておきます。

また、マイナンバーカードを読み取れるスマートフォンかの確認もしておきましょう。

マイナンバーカードを持っていない場合は「事前に管轄の税務署に申請してIDとパスワードを取得」していればe-taxを利用することができます。

読み取りが終わった後は表示された内容を確認し、間違いがなければ「次へ進む」をクリックします。

作成する申告書類の選択

株式投資の利益を確定申告するときは「所得税」をクリックします。

他に不動産や事業所得がある方は先に決算書・収支内訳書から作成してください。

生年月日の入力と申告内容の確認

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

申告者の生年月日の入力と提出方法、申告内容の質問に答えます。

すべての質問に回答したら「次へ進む」をクリックします。

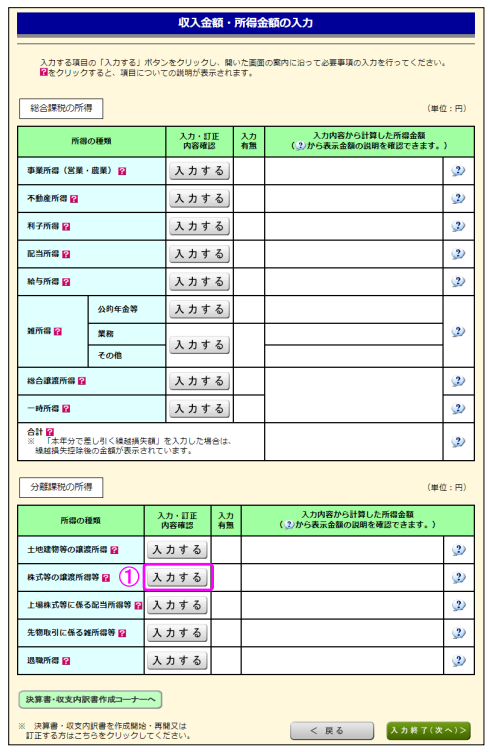

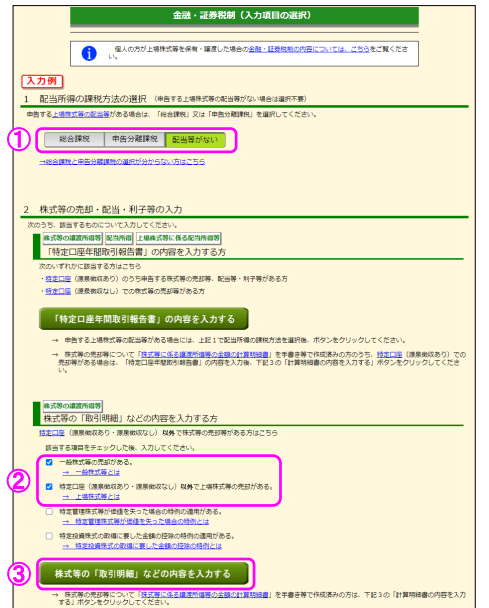

株式投資の所得額を入力する①(一般口座を利用している場合)

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

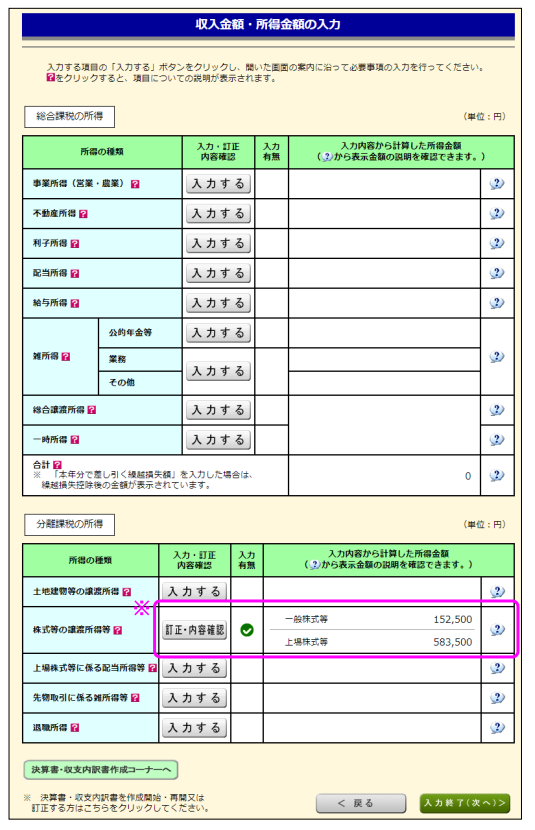

株式等の譲渡項目に進むと上段には総合課税の項目があり、下段には「分離課税の項目」があります。

今回は譲渡益の申告なので「下段側の①」をクリックします。

株式投資の所得額を入力する②(一般口座を利用している場合)

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

次の画面に進み案内に沿って入力をします。

①今回は譲渡金の確定申告で配当金がありませんので「配当金がない」を選択します。

②非上場株の取引がある場合は「一般株式等の売却がある」のチェックを。

上場株式の取引だけなら「特定口座(源泉徴収あり・源泉徴収なし)以外で上場株式等の売却がある」にチェックを入れます。

③上記のチェックが終わると緑色に変化するのでクリックして進みます。

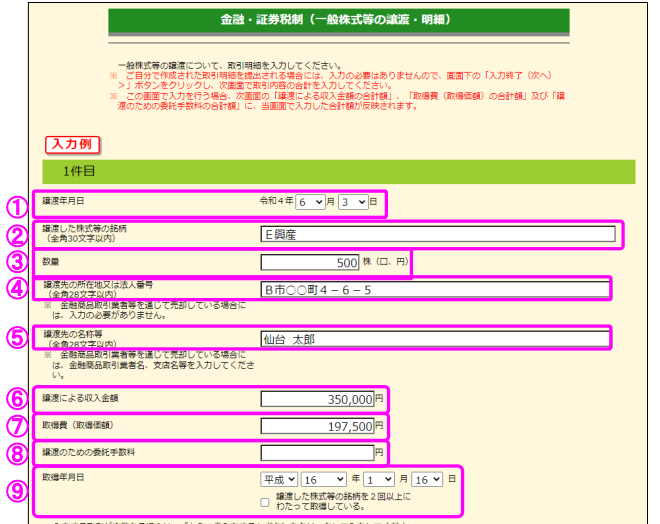

一般株式の譲渡明細を入力する(一般口座を利用している場合)

「一般株式の売却がある」にチェックを入れた場合は次の明細を入力していきます。

ただし、取引明細書をご自身で作成して提出する場合は「入力の必要はありません」。

何も入力せずに最下段の「⑫入力終了(次へ)」をクリックしてください。

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

売却した一般株式の銘柄ごとに株式の取引明細を入力していきます。

①譲渡(売却)した日付を入力します。

②譲渡(売却)した株式の銘柄を入力します。

③譲渡(売却)した数量(枚数)を入力します。

④譲渡(売却)した相手先の所在地または法人番号を入力します。

ただし「証券会社を通している場合は空欄」で構いません。

⑤譲渡(売却)した相手先の名称を入力します。

証券会社を通している場合は「証券会社名と支店名」を入力します。

⑥譲渡(売却)で得た収入額を入力します。

⑦取得(購入)時の価額を入力します。

⑧譲渡(売却)時にかかった取引手数料を入力します。

⑨取得(購入)した日付を入力します。

2回以上にわたって取得(購入)している場合はチェックボックスにチェックを入れ「日付は最新のもの」を入力してください。

⑩他にも入力する銘柄がある場合はここをクリックします。

⑪入力した内容が反映されますので内容を確認します。

⑫入力が終わり確認できたら「入力終了(次へ)」をクリックします。

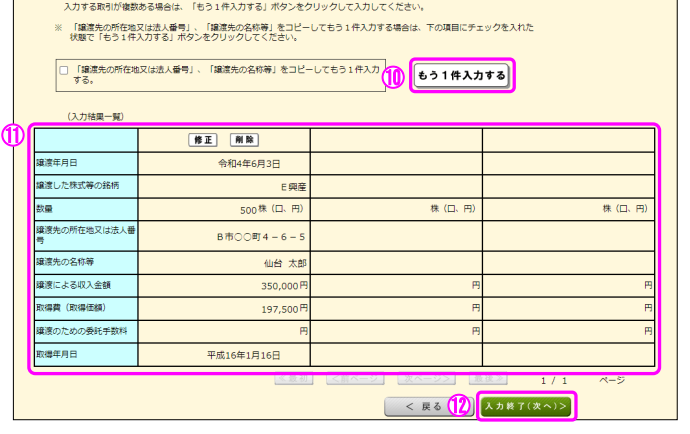

一般株式等譲渡取引の入力内容を確認する

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

明細で入力した内容を確認していきます。

①譲渡(売却)による収入合計金額が表示されます。

②取得(購入)の合計額が表示されます。

③譲渡(売却)時にかかった手数料の合計額が表示されます。

④内容を確認し間違いがなければ「入力終了(次へ)」をクリックします。

上場株式の譲渡明細を入力する(一般口座を利用している場合)

「特定口座(源泉徴収あり・源泉徴収なし)以外で上場株式等の売却がある」にチェックを入れた場合は以下の明細を入力していきます。

ただし、取引明細書をご自身で作成して提出する場合は「入力の必要はありません」。

何も入力せずに最下段の「②入力終了(次へ)」をクリックしてください。

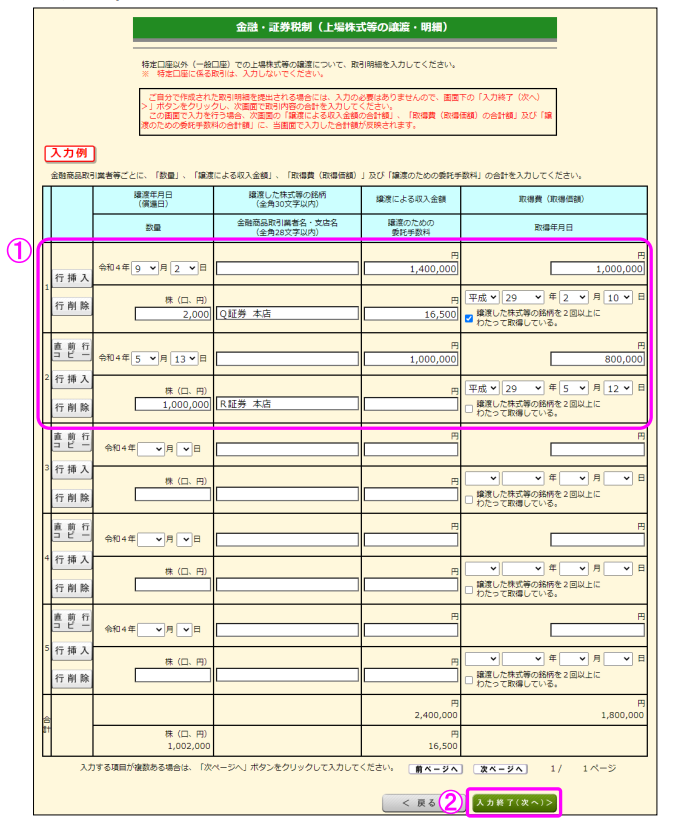

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

上場株式の明細入力は「証券会社ごと」に行います。

①証券会社ごとの「取引数量」・「譲渡(売却)による収入金額」・「取得(購入)費」・「譲渡(売却)にかかった手数料」の合計額を入力します。

2回以上にわたって取得(購入)している場合はチェックボックスにチェックを入れ「日付は最新のもの」を入力してください。

②入力が終わりましたら「入力終了(次へ)」をクリックします。

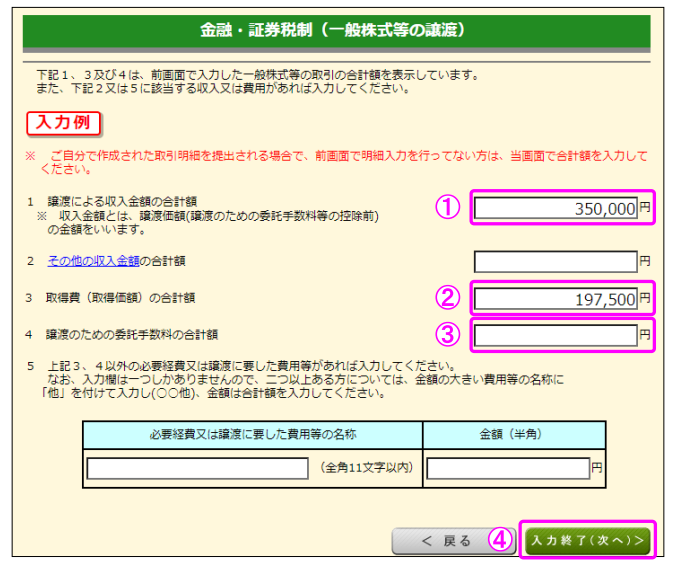

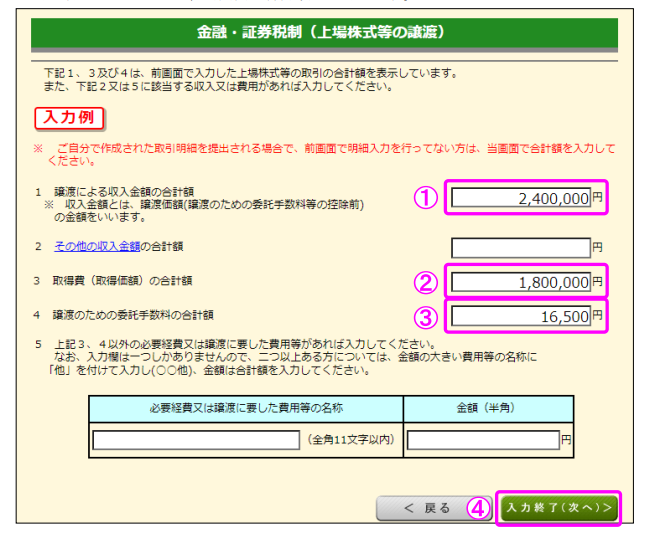

上場株式等譲渡取引の入力内容を確認する

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

明細で入力した内容を確認していきます。

①譲渡(売却)による収入合計金額が表示されます。

②取得(購入)の合計額が表示されます。

③譲渡(売却)時にかかった手数料の合計額が表示されます。

④内容を確認し間違いがなければ「入力終了(次へ)」をクリックします。

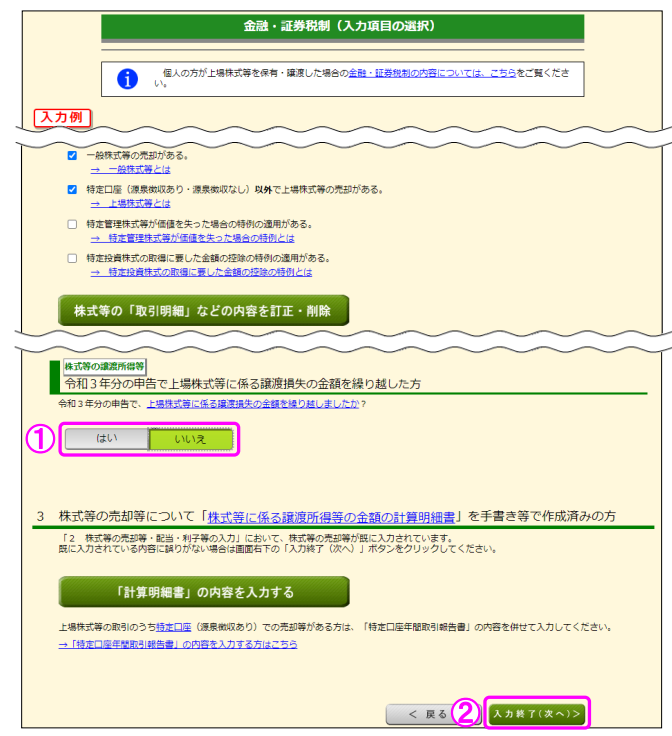

損失の繰越の確認

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

入力項目の選択画面に戻りますので「下へスクロール」して損失の繰越についての項目まで進みます。

①前年度に損失の繰越を行っている場合は「はい」、行っていない場合、または初めての確定申告の場合は「いいえ」を選択してください。

②選択をしたら「入力終了(次へ)」をクリックします。

※特定口座でも取引がある方は別で入力をする必要があります。

前項で解説しておりますのでそちらを参考に入力を完了させて下さい。

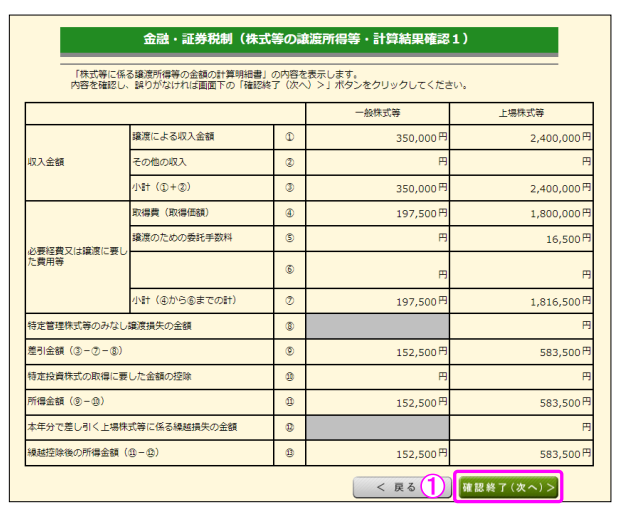

計算結果の確認

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

入力した情報を基に自動計算された結果が表示されます。

間違いがなければ「①の確認終了(次へ)」をクリックします。

株式等の譲渡所得額に反映されているか確認する

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

所得の入力画面に戻ります。

枠で囲った部分に株式譲渡の所得額が表示されているか確認してください。

他にも不動産などの所得などがある場合はその項目に該当する「入力する」をクリックして入力を完了させてください。

給与所得がある方は「上段の総合課税の所得」欄に源泉徴収票を基に入力をしておきましょう。

「入力終了(次へ)」をクリックすると所得控除や税額控除などを入力する画面へ進みますので指示に従って進めてください。

確定申告を提出する

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

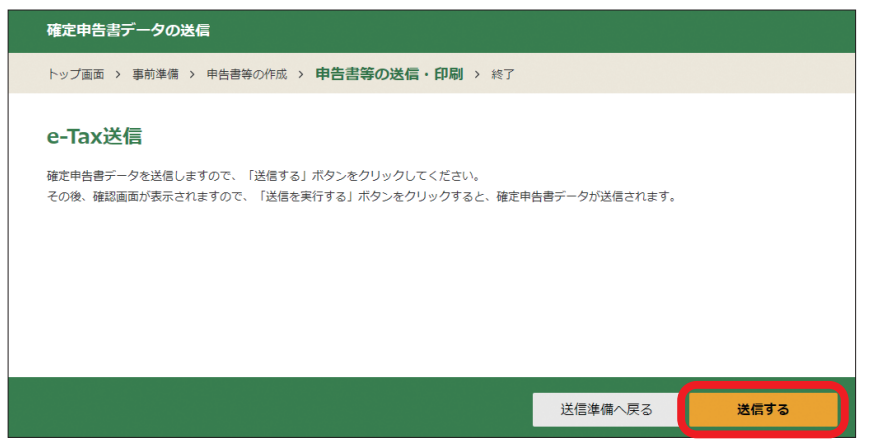

株式譲渡の所得額に加えて控除などの入力がすべて終わりましたら税務署へ書類を提出します。

e-taxを利用している場合は、上記画面を進めていくと提出画面になりますので「送信して完了」となります。

手書きの確定申告書に記入している方は書類に不備がないか確認の上「管轄の税務署へ郵送」で提出をしてください。

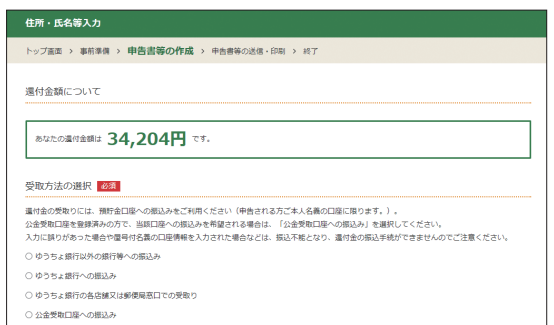

納税する、または還付を受ける

出典:国税庁確定申告マニュアル(【確定申告書等作成コーナー】-ご利用ガイド-入力例 (nta.go.jp))

確定申告書の作成途中ですべての計算が終わると「納税しなければいけないのか還付を受けられるのか」確認画面が表示されます。

納税する場合は「期日までに所定の方法」で納めてください。

還付を受ける場合は「還付金の振込口座を登録」する必要があります。

確定申告書提出後に不備が無ければ「納税額、または還付金の決定」の連絡が届きます。

内容を確認して納税する、または還付金の受取を行ってください。

初心者必見!株の確定申告における注意点

株式投資を行う上で、初心者が疑問に思うポイントや注意点を簡単にまとめました。

事実が起きてから「知らなかった」とならないように、この項は必ずチェックしておきましょう。

NISA口座と特定口座・一般口座は損益通算できない

NISA口座は取引によって発生した利益に対して非課税となる制度ですが、もちろん取引によって損失が出てしまうこともあります。

NISA口座で出た損失は「税務上無いもの」として扱われるため、特定口座や一般口座で発生した利益と「損益通算することができません」。

つまりNISA口座で20万円の損失、一般口座で30万円の利益というケースでは、NISA口座の損失はないものとみなされ一般口座の利益30万円分全額に課税されることになります。

また、NISA口座は損失の繰越控除も受けることはできません。

「NISA口座と損益通算して年間20万円以下になったから確定申告をしなかった」とやってしまうと「無申告として追徴課税」を受けます。

間違えないようにしっかり覚えておきましょう。

損失の繰越控除は翌年から3年間が有効期限

損失の繰越控除は確定申告にて申請を出した年を含め「3年間の間で損失を繰越できる」制度です。

いくら損失額が大きくても4年目には繰越をすることはできません。(新たな損失が出たときはその金額のみ翌年から3年間)

また、損失の繰越控除を継続させるためには「たとえ損益がなにもなくても確定申告をしなければ損失の繰越は解除」されてしまいます。

繰越をしたら必ず毎年行うようにしましょう。

万が一忘れてしまった場合は「期限後申告により更正の請求」をすることで損失の繰越をすることも可能です。

ただし「特定口座(源泉徴収あり)を選択している方の場合は更正の請求ができません」ので注意が必要です。

配偶者控除・扶養控除が受けられなくなる境界線

専業主婦や学生などで扶養を受けている方は株式投資で利益を出すことで「扶養から外れてしまう可能性」があります。

配偶者控除や扶養控除を受けられなくなる境界線は、取引をしている口座によってその対応が変わります。

特定口座(源泉徴収あり)を選択している場合、利益の支払い時に税金が徴収される「源泉分離課税」として扱われるため「株でいくら儲けても所得に加算されず扶養から外れることはありません」。

一方、一般口座や特定口座(源泉徴収なし)を選択している場合、ご自身で納税をする「申告分離課税」として扱われます。

年間の利益額が48万円を超えてしまうと確定申告が必要になり「その時点で扶養から外れる」ことになります。※

ただし特定口座(源泉徴収あり)を選択している場合、年間の利益が48万円以下でも「20.315%の税金が徴収される」ことになります。

一般口座や特定口座(源泉徴収なし)の場合は年間の利益が「48万円以下であるならば申告の必要はなく非課税」です。

途中での口座の変更はできませんので、配偶者や扶養家族が運用する資金額に応じてどちらを選択すればいいのかアドバイスしましょう。

※パートなどで一定の収入がある場合はこの限りではありません。

悩んだときは税務署職員、または税理士などに相談しましょう。

国民健康保険料・介護保険料が上がる境界線

国民健康保険料や介護保険料は世帯の総所得や人数で計算されておりますので、配偶者や扶養家族が株式投資で利益を出すことで「保険料が上がってしまう可能性」があります。

国民健康保険料や介護保険料が上がるかどうかの境界線は配偶者控除と同様に、取引をしている口座によって対応が変わります。

特定口座(源泉徴収あり)を選択している場合、株式投資での利益は「国民健康保険料を算定する所得に含まれない」ので保険料が上がることはありません。

一方、一般口座や特定口座(源泉徴収なし)を選択している場合、株式の利益が48万円を超えると確定申告が必要になり「国民健康保険料を算定する所得にその金額が含まれる」こととなります。

ただし特定口座(源泉徴収あり)の口座を使用していても「損失の繰越控除、または損益通算」をした場合はその限りではなく、「国民健康保険料を算定する所得に含まれる」ことになります。

世帯主が加入する健康保険が「社会保険の場合は保険料の金額に変動はありません」。

また、配偶者や家族本人が社会保険の被保険者である場合も金額に変動はありません。

株の確定申告でよくある質問【Q&A】

ポイントや注意点の他にも株式取引を始めたばかりの方からよく出る質問をまとめました。

意外とやってしまいがちなこともありますので、こちらも確認しておきましょう。

株で出た利益の確定申告はいつやるの?

株式投資で得た利益を計算する期間は「1月1日から12月31日」の間です。

その間にでた利益の確定申告は「翌年の2月16日から3月15日の間」に行います。(土日になる場合は次の月曜日が期日となる)

株の確定申告を忘れたらどうすればいい?

うっかり確定申告を忘れてしまった場合は、なるべく早く税務署に相談し「期限後申告」として確定申告をすることができます。

この場合、遅れた分のペナルティとして「無申告加算税」が上乗せされて徴収されます。※

もし、そのまま確定申告をしなかった場合「意図的に所得を隠したとしてさらに重い重加算税」が課せられる場合もありますので、気づいた時点ですぐに申告をするようにしましょう。

※期限後申告であっても一定の要件を満たせば無申告加算税がかからないこともあります。

詳しくは国税庁のHP等でご確認ください。

株の利益の確定申告をしないとバレる?

証券会社は取引金額に関わらず「誰にいくら払ったか」が細かく記載された「支払い調書」を税務署へ提出することになっています。

そのため、「個人のこんな小さな金額はバレていないだろう」という考えは間違っています。

税務署はすべて把握していますので、もし今指摘されていなくても何年か後に調査が入る可能性は十分にあります。

発覚した場合、納めなければいけなかった日まで遡り最大で14.6%の延滞税が課せられるほか、悪意があると判断された場合さらに50%の重加算税も課せられます。

支払えない場合「財産の差し押さえ」が執行されることもありますので、必ず確定申告はするようにしましょう。

株式投資をしていることが会社にバレることはある?

サラリーマンなど会社員の方で「会社にバレたくない」と思っている方は多いでしょう。

会社側が副業などで得た収入があるとわかる原因は「住民税」です。

本業の収入以外に副収入があると住民税額が上がり、他で収入を得ていることが発覚してしまいます。

会社にバレない対策として「確定申告を自分でする」といいでしょう。

確定申告をする際に申告書の「住民税に関する事項」欄で「自分で交付」に〇を付けます。

これにより副業で得た収入分の住民税は自身で納めることになるので会社にバレにくくなります。

専業主婦も確定申告が必要?

専業主婦の場合「特定口座(源泉徴収あり)やNISA口座を選択している場合は確定申告は不要」です。

一方、特定口座(源泉徴収なし)または一般口座を選択してる場合は年間の利益が48万円以上であれば確定申告が必要となります。

ただし、特定口座(源泉徴収あり)を選択していても損益通算や損失の繰越控除を使う場合は確定申告が必要になります。その場合48万円以上の利益がでていると「配偶者控除から外れる」ので注意が必要です。

まとめ:株を始めるなら確定申告が不要の特定口座がオススメ

株式投資の確定申告のやり方をまとめると次の通りです。

- 取引に使う口座の種類によって確定申告が必要か変わる

- 経費を計上して節税ができる

- 損益通算で利益と損失を相殺できる

- 損失の繰越控除で3年間損失を繰り越せる

- 配当金は基本的に確定申告は不要

- 無申告には大きなペナルティがある

- e-taxでの申告が便利

株式投資の確定申告は覚えてしまえばさほど難しくないのですが、年に1回の作業ですので中々覚えられない方も多いでしょう。

金額を間違えてしまったときのペナルティがあったり、損失でも節税のためにしなければいけないなど面倒であることは間違いありません。

「確定申告ソフトなどを使うなどして少しでも負担を減らす」ようにしてみましょう。また、初心者のうちは「特定口座(源泉徴収あり)やNISA口座を活用して確定申告をしなくてもいい状況をつくる」こともひとつの方法です。