IPO(上場)とは|新規公開株の買い方やオススメの証券会社などを初心者にも分かりやすく解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

「初心者でも利益を出しやすい投資」として投資家に人気の「IPO」。

株式投資のひとつですが、初心者でも利益を出しやすい仕組みとは一体どのようなものなのでしょうか。

この記事ではIPOについて次のようなことを解説していきます。

- IPOの簡単な仕組み

- IPOの買い方や始め方

- IPOに強い証券会社の選び方

- IPOの当選確率を上げるには

- IPOのメリットと注意点

「当選すれば8割近い勝率で楽に利益を出せる可能性があるIPO」。

その魅力について深掘りしていきましょう。

目次

IPOとは新たに証券取引所に上場した株式

IPOは「Initial Public Offering」の頭文字をとった略称で日本語訳では「新規公開株・新規上場株」

と表します。

要は「非公開だった株式を証券取引所を通して新たに公開し、誰でも取引ができるようにする」仕組みのことです。

まずはIPOについて詳しくみていきましょう。

IPOの概要

IPOは「株式を不特定多数の投資家が自由に売買できる」ようにするために証券取引所に新規で上場して売り出すことを指します。

そのためIPOで株式を公開するときには「現在の株主が保有する株式を売りに出す」か「新規で株式を発行する」かを選択して「売る株式を作る必要」があります。

企業側が上場を行う目的のひとつに「投資家からの資金調達」がありますが、そもそも株式を売るつもりがないのなら株式を発行したり売りに出す必要がないのでIPOは成立しません。

IPOの価格について

IPOで株式を公開するときは売買をするための価格設定をする必要があります。

現在の株主が保有する株式を売り出すときの価格を「売出価格」※1、新規で株式を発行するときの価格を「公募価格」※2といいます。

証券会社が上場を希望する企業の監査や事業実績を基に価格を想定し、投資家などへのヒアリングを経て最終価格が決定されます。

この価格を決めるのは、IPOを目指す企業からIPOの準備を任された証券会社で、「主幹事証券会社」と呼びます。

※1・売出とは、すでに発行された有価証券(株式)の売買勧誘を均一の条件で50人以上に同時に行うことを指します。

※2・公募とは、新たに発行する有価証券(株式)の取得勧誘を不特定多数に対して行うことを指します。

多くの投資家がIPOを狙う理由

IPOで株式を購入できると、投資家は新たに上場する企業の株式を上場前に取得することになります。

実際に株式が公開されると「初値が公募(売出)価格よりも高くなることが多い」ため、通常の株式取引に比べて高い確率でリターンが期待できます。

IPO株の取得方法

企業がIPOを使って株式上場を行う場合、主幹事証券会社に依頼をします。

すると証券会社が公募(売出)価格を決定後、投資家に対してIPOの購入希望者を募集します。

IPO株の購入募集には多くの人数が集まりますが、IPO株は発行数が決まっているので購入できる方の抽選を行います。

その「抽選に当選した投資家だけがIPO株を取得できる」という仕組みです。

IPOと上場の違い

IPOは株式を上場させて一般公開することを指しますので「上場と同じ意味」として使われることが多いですが、厳密には少し違います。

上場とは「企業の株式が誰でも取引できるように証券取引所での売買を認められること」を指しますので、IPOのように新規株式の発行をしたり保有株式を売りに出す必要はありません。

以下はIPOで上場する際に含まれる事象です。

- 初めて証券取引所に公開される株式である

- 証券取引所に上場することで誰でも売買できるようになる

- 新規公開(上場)株として新たに株式を発行し公募価格で売りに出す

- 新規公開(上場)株として既存の保有株式を売出価格で売りに出す

- 投資家から資金を調達する目的である

IPOをせずに上場することを「直接上場」と呼びますが、1999年以降1社だけしか実績がなくIPOをせずに上場するメリットがほとんどないことがわかります。

そのため現在では「IPO=上場という意味」という理解で問題ありません。

IPOとPOの違い

IPOと似た言葉に「PO」と呼ばれるものがあります。

POはPublic Offeringの略で、意味は「公募株式・売出株式」。

すでに上場している企業が「新たに発行する株式、またはすでに発行された株式を投資家に取得させる」ために行う行為を指します。

IPOが「未上場の企業が新規株式公開(上場)に合わせて株式を公募・売出する」のに対して、POは「すでに上場している企業が新たに株式を公募・売出する」という違いがあります。つまりIPOとPOの違いは「公募・売出を実施する企業が上場しているか未上場か」となります。

IPOは高確率で儲かる?投資するメリット

IPO投資は人気で当選するには高い倍率の抽選をくぐり抜けなければいけません。

そうまでして投資するほど高確率で儲かるのでしょうか。

ここではIPO投資のメリットを解説します。

上場後すぐに株価が上がる可能性が高い

出典:SBIネオトレード証券(IPO(新規公開株)|2022年データ|SBIネオトレード証券 (sbineotrade.jp))

多くの投資家がIPOを狙う理由がこれです。

IPOの「公募価格は企業価値よりも割安に設定されている」ことが多く、上場初日の初値が公募価格を上回ることがあたり前のように起こります。

簡単に言えば「IPO株購入権利に当選さえしてしまえば、後は上場初日を待って初値で売ってしまうだけで儲かってしまう」のです。

例えばSBI証券で2022年にIPOで上場した企業は87社ですが、そのうち「76社(87.3%)が公募価格よりも初値を高く」付けています。

初値の段階で3倍から5倍の価格をつけることも珍しくなく、その場で利益確定をしてしまう投資家の方が圧倒的多数です。

取引手数料が無料

通常の株式取引には「売買時に1注文ごとの手数料」が発生します。

手数料額は各証券会社により異なりますが、買うときも売るときも手数料が発生することになります。

しかしIPOの抽選に当選した際のIPO銘柄には「購入時の取引手数料がかかりません」。

提示された公募価格に購入する株式の枚数をかけた金額で購入ができます。

つまり公募価格が600円で当選枚数が100株ならば「60,000円」で購入できるのです。

もし初値があまり上がらなくても、購入時の手数料がないことで「手数料負けが発生しにくく、参加しやすい」といえるでしょう。

ただし、売却時には通常通り手数料がかかりますので注意が必要です。

今後の成長が期待できる企業に投資できる

証券取引所に上場する企業は「主幹事証券会社の監査や事業実績の審査をクリア」しています。

これまでの成績はもちろん、今後の事業成長が期待できる企業であるという証明のひとつが「上場」です。

つまり、IPOに当選すれば、「今後の成長企業としてお墨付きをもらった銘柄の株式を割安で手に入れる」ことができます。すぐに売って利益に変えるのも一つの方法ですが、今後の成長が期待されている企業なので株価はまだまだ上がっていく可能性もあり「じっくり育てる」のもいいでしょう。

初心者が知っておきたいIPO投資のデメリット・注意点

IPO投資は短期間で簡単な手順で利益がでる可能性がある投資ですが、もちろん落とし穴が存在します。

ここではIPO投資における注意点やデメリットを解説していきます。

抽選にあたらなければ買えない

出典:庶民のIPO(IPOの証券会社ごとの当選確率はわかる? | 庶民のIPO (ipokabu.net))

IPOに当選すれば高確率で利益を出すことができますが、初値での値上がりが大きく期待できるような人気銘柄は「そもそも当選することが難しく」その当選確率はほとんどが1%以下と言われています。

各証券会社が公募するIPOへの申込口数が公表されておらず正確な当選確率はわかりませんが、唯一倍率を公表している楽天証券からある程度予測することができます。

上記図は2023年1月から4月までに楽天証券で公募されたIPOですが、3/30上場のビズメイツの「抽選倍率は1536倍で当選確率は0.065%」。

当たれば利益を上げられる確率が高い反面、「当たることが稀」であることがIPOのデメリットといえるでしょう。

上場後に必ず株価が上がるとは限らない

出典:庶民のIPO(GENOVA(9341):IPO上場情報 | 庶民のIPO (ipokabu.net))

IPO投資は高確率で公募価格よりも初値が高くなりやすいと言っても100%というわけではありません。

せっかく当選して購入しても「初値が公募価格を割り込み損をする可能性もある」ことは覚えておきましょう。

上記図は2022年12月の上場したGENOVAの初値ですが、わずかながら公募価格を下回り、初値で売った場合損をしてしまうことになります。

このときのGENOVAの楽天証券での「抽選倍率は571倍で当選確率0.17%」。

かなりの狭き門を突破しても必ず儲かるとは限らないのです。

銘柄・証券会社によってはIPO申込後に資金がロックされる

IPOに当選した場合、基本的には「その銘柄を購入しなくていけません」。

そのためIPOの申込後に抽選が終わるまでの間、資金を証券会社がロックすることがあります。

資金のロックとは、当選したときに「本当に買えるだけの資金があるか」を確認するとともに、「資金の引き出しや他の銘柄の購入を制限」するものです。

申込後の資金の取り扱いについては申込前にきちんと確認をしましょう。

また、IPO当選後に辞退することはできますがほとんどの証券会社でペナルティを設けていますので「当選したら購入する」ことを前提に申し込みましょう。

購入株式数に制限がある

インターネットでのIPO申込には購入数に制限がかけられていることがほとんどです。

おおむねどの証券会社も「IPO投資での申込制限は100株」となっています。

大きく儲けるためにたくさん買いたいと考えてしまいがちですが、100株以上の購入はほとんどできません。証券会社ごとに割り当てがあるので「複数の証券会社で申し込むなどの対策」は取れますが、当選するかどうかはまた別の話となります。

IPO株の買い方・始め方

IPO投資を行うための手順を解説します。

初めての方にとっては少し複雑な流れのため細かく分けて解説していきます。

初心者がIPO投資で利益を確定するまでの流れは次のステップです。

- 証券会社の選び方と口座の開設

- 投資資金を入金する

- IPO銘柄を選択する

- ブックビルディングに参加する

- 抽選結果を確認する

- 当選したら購入手続き期間中に手続きを行う

- 上場日まで待って売る

- 初値で売らずに保有する選択

それぞれ掘り下げていきましょう。

1.証券会社の選び方と口座の開設

IPO投資をするための証券会社は株の譲渡取引や配当金で選択する場合と大きく変わります。

ポイントは「幹事証券会社になる頻度」と「抽選方法」、そして「抽選資金の有無」です。

幹事証券会社になる頻度

幹事証券会社になるとIPOの割り当てがありますので、その証券会社からIPOの申し込みができます。

つまり「幹事になる数が多い証券会社ほど選べるIPO銘柄が多くなる」のです。

抽選方法

抽選方法は大きく次の4つに分類されます。

- 平等抽選・機械を使うシステム抽選で一人一票で行うので当選チャンスは全員平等

- 完全抽選・機械を使うシステム抽選で一人何票でも申し込める(口座比例抽選ともいう)

- 裁量配分・対面取引等で担当者より得意客に割り当て

- ステージ制・取引実績や預入残高により当選確率がUPする

平等抽選が一番公平なのは言うまでもありませんが、他の取引などで実績があるならステージ制を選ぶという選択肢もあります。

抽選資金の有無

抽選資金の有無はIPOに申し込む時点で仮で提示された公募金額よりも多い資金が口座にないと「IPOに申し込めない」仕組みです。

10万円しか資金がない場合、申し込めるIPOはその証券会社が扱うIPO全体の3割程度だと覚えておきましょう。

一方50万円ほど用意できればほぼすべてのIPOに申し込めます。

ただしIPOの申込に抽選資金が必要ない証券会社もあり、当選してから入金する仕組みをとっているところもあります。

以下はIPOを扱う主要な証券会社16社を比較した一覧表です。

| 証券会社名 | 2023年幹事数 (4月末日時点) | 2022年幹事数 | 抽選方法 | IPO当選時の 購入期限 | 抽選資金の有無 ネット/店頭 |

| SBI証券 | 26社 (全体の96%) | 89社 (全体の98%) | 60%完全抽選 30%ポイント配分 10%裁量配分 | 購入開始 当日0時 ~ 購入終了 前営業日12時 | 必要 ネット証券 |

| 楽天証券 | 16社 (全体の59%) | 65社 (全体の71%) | 100%完全抽選 | 購入開始 当日0時 ~ 購入終了 前営業日14時 | 必要 ネット証券 |

| マネックス 証券 | 12社 (全体の44%) | 60社 (全体の66%) | 100%平等抽選 | 購入開始 当日0時 ~ 購入終了 当日11時 | 必要 ネット証券 |

| 松井証券 | 21社 (全体の78%) | 55社 (全体の60%) | 70%平等抽選 30%裁量配分 | 購入開始 翌営業日0時 ~ 購入終了 当日15時 | 不要 ネット証券 |

| みずほ証券 | 15社 (全体の56%) | 47社 (全体の51%) | 10%平等抽選 90%裁量配分 | 購入開始 当日6時 ~ 購入終了 前営業日15時30分 | 不要 店頭販売 |

| SMBC 日興証券 | 13社 (全体の48%) | 47社 (全体の51%) | 10%平等抽選 5%ステージ制 85%裁量配分 | 購入開始 当日5時 ~ 購入終了 前営業日17時 | 必要 店頭販売 |

| 大和 コネクト証券 | 13社 (全体の48%) | 42社 (全体の46%) | 70%完全抽選 30%優遇抽選 | 購入開始 当日5時30分 ~ 購入終了 前営業日9時 | 必要 店頭販売 |

| 大和証券 | 13社 (全体の48%) | 42社 (全体の46%) | 10%平等抽選 90%裁量配分 | 購入開始 当日0時 ~ 購入終了 前営業日9時 | 必要 店頭販売 |

| 野村証券 | 13社 (全体の48%) | 38社 (全体の42%) | 10%平等抽選 90%裁量配分 | 購入開始 当日6時 ~ 購入終了 前営業日15時 | 不要 店頭販売 |

| 岡三 オンライン | 11社 (全体の41%) | 38社 (全体の42%) | 10%平等抽選 90%ステージ制 | 購入開始 当日20時 ~ 購入終了 前営業日15時 | 不要 ネット要件 |

| 岡三証券 | 11社 (全体の41%) | 38社 (全体の42%) | 10%平等抽選 90%裁量配分 | 詳細無し | 必要 店頭販売 |

| 岩井 コスモ証券 | 14社 (全体の52%) | 37社 (全体の41%) | 10%平等抽選 40%ステージ制 50%裁量配分 | 詳細無し | 必要 店頭販売 |

| au カブコム証券 | 6社 (全体の22%) | 23社 (全体の25%) | 100%平等抽選 | 購入開始 当日0時 ~ 購入終了 当日11時30分 | 必要 ネット証券 |

| SBI ネオトレード 証券 | 5社 (全体の19%) | 21社 (全体の23%) | 10%完全抽選 90%ステージ制 | 購入開始 当日0時 ~ 購入終了 2営業日前17時 | 不要 ネット証券 |

| LINE証券 | 2社 (全体の7%) | 10社 (全体の11%) | 原則抽選 | 購入開始 当日10時 ~ 購入終了 前営業日15時 | 必要 ネット証券 |

| DMM.com 証券 | 1社 (全体の4%) | 10社 (全体の11%) | 100%平等抽選 | 詳細なし | 不要 ネット証券 |

2023年5月時点の情報

2.投資資金を入金する

口座の開設が終わったら投資資金を入金します。

抽選資金が必要な証券会社を選んだ場合は最低でも20万円、できれば40~50万円の入金が欲しいところです。

IPOの当選確率を上げるために証券会社を複数開設し資金を分散する場合は「あまり小分けにせずに20万円単位ぐらいまでに抑える」ことがコツです。

あまりに少ないと申し込めるIPO銘柄が少なく、チャンスが減ってしまいます。

分散できるほどの資金がない場合は「抽選資金が不要の証券会社を選択」し、当選後に入金する方法でもいいでしょう。

3.IPO銘柄を選択する

投資資金の入金まで終えたらいよいよIPO銘柄の選択です。

口座開設した証券会社に「IPOスケジュール」が発表されていますので、「新規上場株式・新規公開株式」などの項目から初値で値上がりしそうな銘柄を選択しましょう。

各銘柄をネット検索するなどして、今後の成長する企業かどうかの判断はご自身で行わなくてはいけません。

またIPOの抽選に参加するためには「購入するに足りる資金が口座内にある」ことが前提となっている証券会社も多いので、口座資金内で購入できる銘柄かどうかも確認しておきましょう。

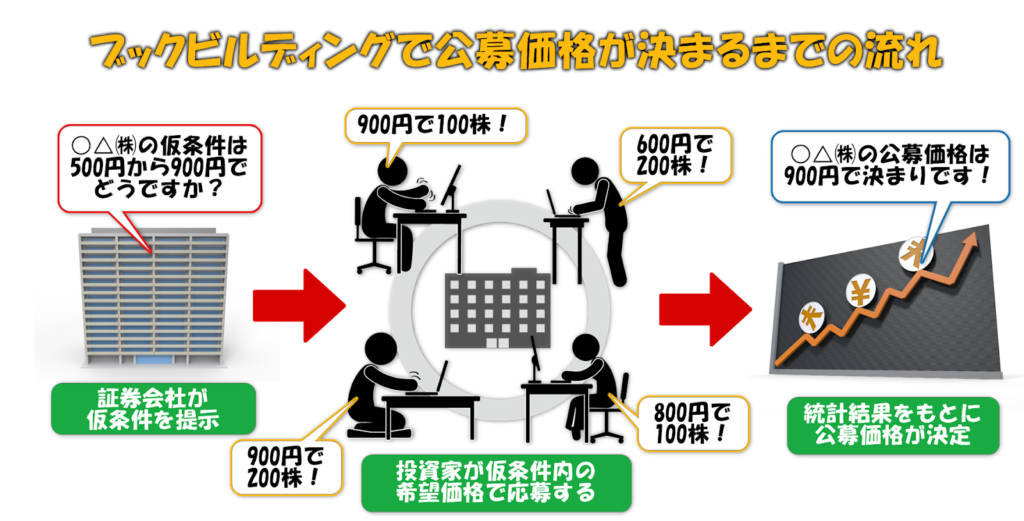

4.ブックビルディングに参加する

いよいよ購入の準備に入りますが、IPOに参加するためには「まずブックビルディング※1に参加し、その後決定された公募価格を上回る金額での購入意思を示している」ことが第一関門となります。

IPO銘柄の割り当ての多くは抽選で行われますが、ブックビルディングに参加し購入する意思表示をしなければ抽選にすら参加できないことになります。

※1・ブックビルディングとは、株式の新規公開時に「いくらで売り出すのかを決める方法」のひとつです。

上場したい企業から依頼を受けた幹事証券会社が銀行や機関投資家などの意見を基に仮条件を決定し、幅を持たせた金額を投資家に提示します。

IPOに参加したい投資家はその仮条件を基に提示された金額内で「いくらぐらいで、どれぐらい購入したいか」を申し込みます。

この一連の流れにより「需要の予測を行い適正な公開価格を決定する」仕組みです。

そのためブックビルディングは「需要積み上げ方式」とも呼ばれ、入札方式よりも価格が吊り上げられにくいというメリットがあります。

ブックビルディングでは500円~900円などのようにある程度幅を持たせた金額が提示されているので、その金額内で自分が買いたい金額と数量を「800円で100株」などと提示します。

その後公募価格が決まりますが、「公募価格を上回る購入希望価格を提示していた場合のみ購入抽選の対象」となります。

つまりブックビルディングに参加して購入意思を示していても、決定された公募価格が申告した購入希望価格よりも上で決まってしまうと購入資格は貰えないことになります。

例のように「800円でブックビルディングを申し込んでいたが、公募価格が900円に決まったのならば抽選されることなく落選」となります。

人気のある銘柄はほとんどが「提示された仮条件の上限金額で決定される」ため、どうしても欲しい銘柄の場合は上限金額で申し込む※2ことが必要になります。

なお、ブックビルディングの「申込期間は5日間」となるので、その間に必ず申込を行いましょう。

申込時には必ず「目論見書」に目を通しておくことが必要ですので確認をしてください。

※2・上限金額で申し込むほかに「成行」や「ストライクプライス」というものがあります。

どちらも意味合いは一緒で「価格がいくらになっても購入意思がある」と提示するものです。

5.抽選結果を確認する

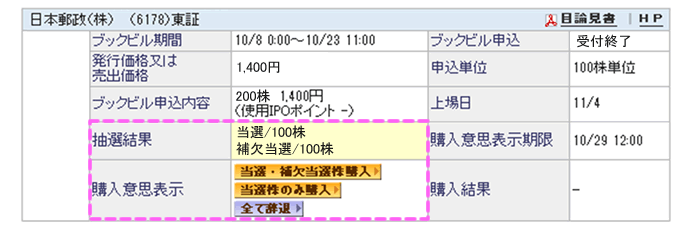

出典:SBI証券(SBI証券|株・FX・投資信託・確定拠出年金・NISA (sbisec.co.jp))

公募価格が決定しご自身が申し込んだ購入希望価格が上限、または公募価格を上回っていたなら、あとは抽選結果を待つだけです。

ブックビルディングを申し込んだページで当選確認をすることができます。

6.当選した購入手続き期間に購入を行う

IPO割り当ての抽選に当選しただけでは購入したことにはなりません。

IPOの当選は「IPO銘柄を購入する権利」を獲得しただけですので購入手続きをしなくてはいけません。

購入手続きには期間があって「その期間を過ぎると購入の意思がないとしてキャンセル扱い」となり、補欠当選者へ購入権利が移ってしまいます。

購入手続きができる期間は数日間と短いので忘れずに手続きを行いましょう。

割と多くの方が購入手続きを忘れてしまうようですが、その原因として「当選発表がされた翌営業日からしか購入手続きをすることができない」ことが挙げられます。

例えば金曜日の発表なら「週明けの月曜日から数日間」となります。

購入手続き期間は各証券会社で目論見書に記載の購入期限より早いことがありますので「購入期限内だけど手続き期間が終わっていた」とならないようにすぐに手続きを行うようにしましょう。

もし気が変わって「やっぱり購入しない」となった場合は辞退することもできます。※1

ただし、当選後の辞退は「今後のIPOに対してペナルティ※2が発生する場合がある」ので、なるべくは辞退しないようにする方がいいでしょう。

各証券会社の購入期限で確認できたものは「証券会社比較一覧表」に記載しておきましたので確認してください。

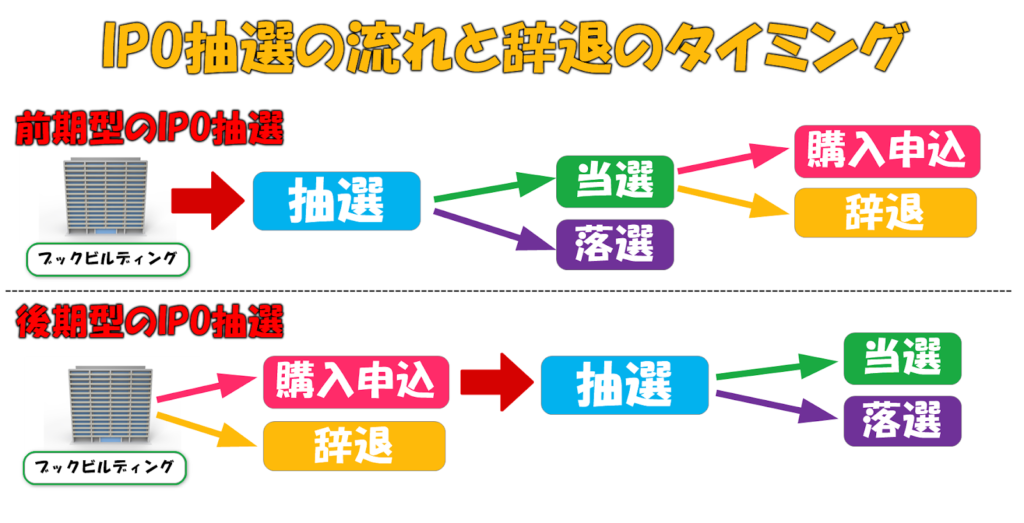

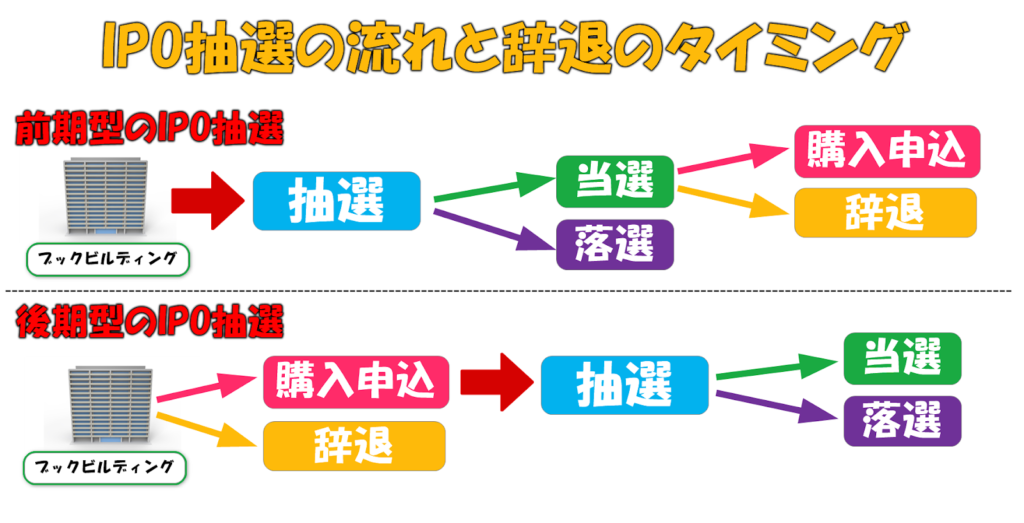

※1・IPO当選後に辞退できるのは前期型のIPOを採用している証券会社だけです。

購入申込後に抽選を行う「後期型」を採用している証券会社は当選後に辞退できませんので注意して下さい。

※2・IPOに対するペナルティは「一定期間IPOへの申込不可」や「一定期間抽選から除外」など証券会社によって様々で、最長1年6ヶ月の間ペナルティとなる証券会社もあります。

7.上場日まで待って売る

無事購入が終わったらあとは上場日を待つだけです。

銘柄情報に記載のある「上場日」を必ず確認しておきましょう。

初値で確実に売却するためには「上場日の初値が付く前に成行で売り注文を出す※」必要があります。

そのため上場日を忘れてしまうと初値での売り注文を出すことができず、初値よりも株価が下がってしまった場合「利益となっていたものが損失になってしまう」可能性も。

各証券会社の初値売りの注文ができるタイミングは公表されているので調べておきましょう。

※2023年6月26日(月)の取引よりIPO株の初値成行注文が禁止となります。

この日以降は指値で売り価格を指定する必要がありますのでご注意ください。

参考資料➝東京証券取引所資料PDF

8.初値で売らずに保有する選択

IPO株は今後の企業業績が良くなっていく可能性も大いに秘めた銘柄です。

そのためせっかく「割安な公募価格で購入できたので今後の値上がりを期待して保有する」選択肢もあります。

また、初値成行で売らずに希望する価格まで上昇するまで待つ「指値売り」も有効な戦略のひとつですので、ご自身が「どれくらいの利益を見込んでいるの」かによって変えてみるといいでしょう。

ただし、新規上場銘柄の株価は乱高下しやすくその変動に精神面が圧迫される恐れもあります。

日々の値動きに動揺するならば、さっさと初値で売ってしまうのが得策です。

IPO株は当選確率も低い宝くじのようなものですので、欲張りすぎずに利益を確定してしまいましょう。

IPO投資にオススメの証券会社

IPO投資を行うためには証券会社に口座を開設しなければいけませんが、どこを選べばいいのか悩んでしまう方が多くみられます。

初心者にオススメなのが、SBI証券です。

初心者がIPO投資を始めるときにSBI証券をおすすめできる理由は次の5点です。

- 主幹事証券会社になる確率が高い!

- ほとんどのIPO銘柄を扱っている!

- ネット上ですべてが完結する!

- IPO当選後にキャンセルしてもペナルティがない!

- IPOに落選してもチャレンジポイントが貯まる!

それぞれ解説していきます。

主幹事証券会社になる確率が高い!

SBI証券はネット証券会社の中で唯一といっていいほどIPOの主幹事になることが多い証券会社です。

2022年度の実績では主幹事になる証券会社は大手4社(みずほ証券・大和証券・SBI証券・SMBI日興証券)に集中しておりそのシェアは80%を越えています。(2023年4月末では100%)

そのうちの14%をSBI証券が主幹事を務めており、ネット証券では断トツの1位です。

主幹事証券会社になると「割り当てられるIPO株が多く」なります。

例えばIPO株式が10000株発行されると仮定した場合、「主幹事証券会社に50%の5000株が割り当てられ、残りの50%の5000株を10社程度で分け合う」のように割り当ての大部分を獲得できます。

つまり私たち投資家は主幹事証券会社でIPOに申し込んだ方が当選確率が高くなるので、主幹事になることの多い証券会社を選ぶことが必要になります。

ほとんどのIPO銘柄を扱っている!

主幹事証券会社になる回数が多くても年間IPO株の14%では狙える回数はそこまで多くありません。

ただでさえ当選確率の低いIPO株なのにチャンスが少なくては意味がないので、「証券会社を選ぶときには取り扱いIPOの銘柄が多いことも重要」になります。

SBI証券は2022年のIPO株取り扱いが全体の968%、2023年4月までのIPO株取り扱いが96%と「ほぼすべてのIPO株を取り扱っている」証券会社です。

当選確率を上げるためにもIPO株の取り扱いが多い証券会社を選ぶようにしましょう。

ネット上ですべてが完結する!

SBI証券の最大の魅力は「ネット上ですべての作業が完結するネット証券であること」です。

自宅に居ながら「口座開設・入金・IPO申込・購入・売却・出金」までのすべての流れをネット上で完結できます。

初めのうちは取引のやり方や銘柄の選び方など不安になることもあるかもしれませんが「慣れてしまえばIPOの申込に1分もかかりません」。

時間の効率化を考えてもネット証券を選ぶことを選択肢のひとつとして考えておきましょう。

IPO当選後にキャンセルしてもペナルティがない!

多くの証券会社では「IPO当選後にキャンセル(辞退)ができなかったりペナルティが課せられる」ことがあります。

ペナルティは一定期間IPOに申込ができなかったり、抽選から除外されたりするものです。

SBI証券では「IPO当選後にキャンセルをしてもペナルティがありません」ので、気軽に申し込めるのは投資家にとってうれしい仕組みです。

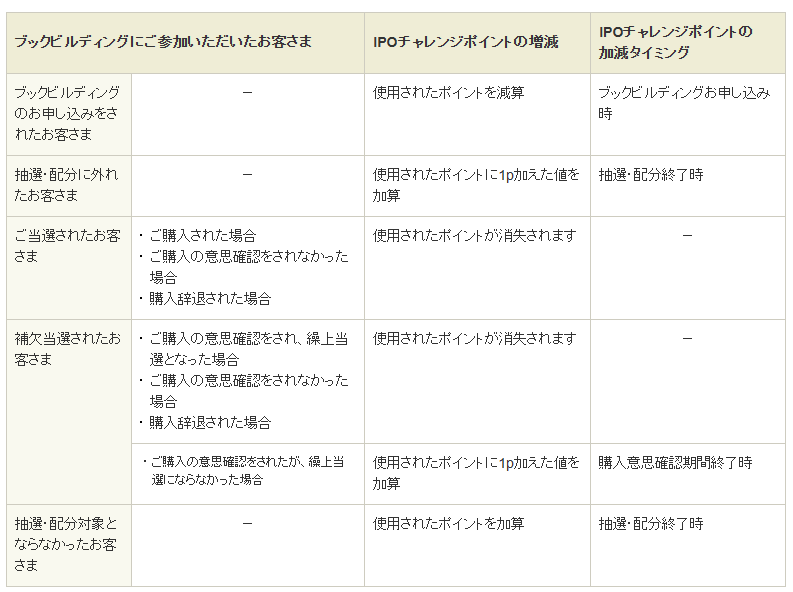

IPOに落選してもチャレンジポイントが貯まる

出典:SBI証券(SBI証券|株・FX・投資信託・確定拠出年金・NISA (sbisec.co.jp))

チャレンジポイントとはSBI証券の独自のサービスで「ブックビルディングに外れた回数に応じてポイントが貯まる」サービスです。

一言でいうと「ポイントを使うことでIPOに当選しやすくなる仕組み」です。

以下にチャレンジポイントの内容を簡単にまとめましたので確認して下さい。

- 「ブックビルディングに参加して外れる」とポイントが貯まる

- IPO当選枠には「チャレンジポイント用の当選枠(30%分)」がある

- 「使用ポイントが多い人」から当選する

- ポイントを使用しても「外れた場合はポイントは戻ってくる」

- チャレンジジポイントには「有効期限がない」

- 当選すると「使用したポイントは消滅」する

- 補欠当選時に購入意思を示さないと「ポイントは消滅」する

大げさに言えば「外れ続けてもポイントが貯まるのでいつかはあたる仕組み」です。

その理由は「IPO当選枠が設けられており当選した人はポイントが消費される」からで、外れた人は必然的にポイントを多く保有することになるからです。

申込時にどれくらいのポイントを使うかは自由ですが、どうしても当選したいIPOがあった場合は保有ポイントを全部使ってでも申し込んでみるといいでしょう。

万が一外れてもポイントは戻ってきますのでまた次の機会に使うこともできます。

IPOがあたらない人向け!当選確率を上げる方法

IPOに全然あたらない!と悩んでいる方も多いと思いますが、IPOの当選確率は平均すると1%程度です。

それでもあたる人は何度も当選しているのも事実です。

ではIPOの当選確率を上げるためにはどのような方法があるのか深掘りしていきましょう。

当選確率を上げるコツは次の6点です。

- 平等抽選の証券会社を選ぶ

- 開設口座数の少ない証券会社を選ぶ

- IPO取り扱い件数の多い証券会社を選ぶ

- 抽選資金が必要ない証券会社を選ぶ

- 複数の証券会社の口座を開設する

- 「辞退」ができない証券会社を選ぶ

あたり前のようですが実践できていない方が多く見受けられる方法ですので、少しでも当選確率を上げるためにやってみることをおすすめします。

平等抽選の証券会社を選ぶ

IPO抽選の当選確率を上げる方法は「資金が潤沢にある方とそうでない方」ではアプローチの方法が全く違います。

完全抽選の証券会社では、IPOに対して圧倒的な資金力で数十口もの申込をすることで「物理的に当選確率を上げる」ことができます。

しかし大きな資金がない場合はその土俵で戦っても分が悪いのは言うまでもありません。

資金力が小さいうちは「平等抽選の証券会社」を選ぶことで一口座一口の抽選で少しでも当選確率を上げることが必要です。

開設口座数の少ない証券会社を選ぶ

SIB証券などはサービスもよくIPOの主幹事数や取り扱い数も多いので初心者におすすめですが、口座開設数がトップクラスなので「IPO抽選のライバルも多い」証券会社です。

そのため「あえて口座開設数が大手よりも少ない中堅どころ」を選択することで当選確率を上げていく方法があります。

例えばおすすめ証券会社でも紹介した「マネックス証券や松井証券」などは、SBI証券に劣るもののIPO案件数は十分な取り扱い数を持っていますが「開設口座数では1/3以下」です。

つまり、割り当てられたIPO株に対してのライバル数が少ないといえます。

IPO取り扱い件数の多い証券会社を選ぶ

IPOの取り扱いが少ないことはチャンスも少なくなります。

IPO当選のコツは「何度も何度もコツコツと地道に応募する」ことです。

そのため「IPO取り扱い数が多いほうが必然的に当選確率もあがります」。

開設口座数が少ないからといってIPO案件も少ないところを選んでは意味がありません。

「証券会社の比較表」に2022年と2023年前半のIPO取り扱い実績を掲載していますので、参考にしながら証券会社を選ぶようにしましょう。

抽選資金が必要ない証券会社を選ぶ

IPO抽選に抽選資金が必要な証券会社は「抽選期間中の資金の拘束」が発生します。

拘束中は「その資金をもとに他のIPOに応募することができない」ので、抽選が終わるまでは待つしかありません。

しかし抽選資金が必要ない証券会社なら、資金拘束もなくIPOへの応募をたくさんすることができます。

複数の証券会社の口座を開設する

ひとつの証券会社だけではIPO抽選を受けられる数は限られてしまいますし時間効率も悪いです。

そこで「複数の証券会社の口座を開設し同時にIPOに申し込む」ことで当選確率を上げる方法もあります。

IPOに申し込むには抽選資金が必要な証券会社も多くあるのでこの方法をとる場合は「抽選資金が必要ない証券会社を選ぶ」ことがコツとなります。

そして万が一同時当選してしまい資金が足りなくなってしまったときのために「辞退してもペナルティがない証券会社」で行うこともポイントです。

「辞退」ができない証券会社を選ぶ

IPO抽選には「当選後に辞退ができる前期型」と「当選後に辞退ができない後期型」があります。

前期型はブックビルディング申込後に抽選が行われ、当選すると購入申込か辞退か選択となります。

後期型はブックビルディング申込後に購入申込が行われ、購入申込者のみで抽選が行われます。

抽選タイミングが購入意思を確認する前か後ろかというイメージです。

後期型は抽選の前にブックビルディングへの申込と購入の申込の2回確認をとっているので「当選後は辞退することができません」。

しかし一般的に後期型の抽選は前期型に比べて遅れて行われることが多いので、この時間差を使って抽選回数を増やす方法があります。

後期型は「ブックビルディング申込時には資金量の確認をされますが資金の拘束がない」証券会社もあります。

そこで後期型のブックビルディングに申し込み、購入申込をする前に「別の証券口座へ資金を移して前期型のIPOに参加する」など抽選機会を多く作ることができます。この方法は後期型と前期型を上手く使うことで「少ない資金でもIPO抽選をいくつも受けられる」ものですので、気になる方は調べてみるといいでしょう。

IPO投資に関するよくある質問【Q&A】

IPO投資を始めると「これはどうなのだろう?」と疑問に思うことが多々あります。

特に初心者の頃はわからないことだらけなので、まだ始める前だとしてもこの項目は読んでおきましょう。

Q1・IPO投資で利益がでたら確定申告が必要?

IPO投資で出た利益も「株式投資で得た利益」として確定申告が必要な場合があります。

確定申告の対象であるのに申告をしなかった場合は「無申告、または脱税として罰則が課せられて」しまいます。

知らなかったでは許されないのが税金の世界ですので自分が確定申告対象かどうか確認するようにしましょう。

詳しくは下記のサイトで解説しています。

Q2・IPOの株を買うには最低資金はいくら必要?

IPOの株式を買うというだけなら「10万円」ほどあれば足ります。

ただし、IPOの株式を購入する場合は100株単位が基本ですので「株価が1000円以下」のものしか参加できなくなります。

多くのIPO投資に参加したいのであれば「30万円程度」。

50万円あればほぼすべてのIPO投資に参加できると覚えておきましょう。

Q3・IPOスケジュールや初値予想などはどこで見られる?

IPOのスケジュールは「各証券会社の株式の項目からIPOスケジュール」で確認することができますし、IPOスケジュールや主幹事証券会社などをまとめたサイトでも確認できます。

またスケジュールだけでなく初値予想を管理人目線と読者投稿で集計しているサイトもあります。

以下にリンクを載せておきますのでIPO投資の参考にしてください。

IPOスケジュールなど➝庶民のIPO

初値予想など➝96ut.com

Q4・IPOだけで稼ぐことはできる?

IPOだけで稼げるかと言われれば「稼ぐことはできます」。

ただし、IPOだけで暮らしていけるかと言われれば「難しい」となります。

IPOは当選確率が低く毎年コンスタントに当選できる保証がありません。

そのため、他の譲渡益を狙う株式投資や配当金を狙う株式投資などと組み合わせて「ボーナス的な立ち位置での取り組み」が最善でしょう。

Q5・IPOに当選したけど購入申込を忘れてしまったときは?

残念ながらすでにIPOの「購入権利は失われています」。

もう一度ブックビルディングからやり直すしかありません。

ただし「忘れていた場合も辞退として扱われる」ため、ペナルティがある証券会社ではペナルティ対象となります。

また「補欠当選」をした場合も購入手続きをしておかないと補欠当選の権利も失われます。

IPOに申し込んだ場合は「必ず当選発表日と購入期限」を確認しておくようにしましょう。

Q6・当選した銘柄を非課税制度のNISAで購入できるか?

当選したIPO銘柄をNISA枠で購入することは可能です。

ただし「NISA枠に余力があること」が条件となります。

2024年の新NISA以降では売却すると枠が復活するように制度が変更されたので、さらにIPO投資の優位性が増してくるかもしれません。

Q7・ブックビルディングの申告価格は変更できますか?

ほとんどの証券会社でブックビルディング申込時の「申告価格は変更できません」。

変更したい場合は「一度キャンセルをして再度新しい価格で申し込む」ことが必要です。

申込順番に優劣はありませんので、変更の場合は面倒ですが手順を踏んで手続きをしましょう。

Q8・ブックビルディングの仮条件の変更とはなんですか?

ブックビルディング開始時に提示された仮条件は「稀に変更される場合があります」。

例えば開始時の仮条件の提示が600円~900円とされていたが、市場状況の変化などにより再検討の結果800円~1100円が適正となった場合、「書面により新たな仮条件が提示」されます。

変更になった場合、ブックビルディング参加者への通知は「各証券会社へのログインによって通知」となっていることがほとんどですので、定期的にチェックをするなどして対策をしましょう。

仮条件が変更された場合「ブックビルディング期間中なら申告価格の訂正ができます」ので、新しい仮条件でも問題なければ訂正して再度申し込みを行います。

万が一仮条件の変更により申告価格が仮条件の価格帯から外れてしまった場合は「抽選対象外」となってしまいますので注意しましょう。

まとめ:IPOは抽選にあたれば高い確率で利益を出せる

IPOは抽選に当選さえすれば「8割近い確率で利益が出せる可能性」があるボーナス的な投資です。

もちろん企業情報の分析などはある程度必要ですが、譲渡益や配当金で利益を出すことに比べれば「難易度は低い」とも言えます。

最後にIPO投資で必要なことをまとめましょう。

- IPOに当選するにはIPOを多く扱う証券会社を選ぶこと

- IPO当選確率は1%程度なので抽選数を多くすることがコツ

- 資金が少ないうちは平等抽選の証券会社を選択する

- IPOに当選したら初値で売って利益確定がおすすめ

- IPO投資は10万円から、最大でも50万円あれば十分

- ほとんどの証券会社で購入数は100株に制限されている

- IPO投資でも確定申告は必要

IPOは「外れれば資金が減ることのない無料で参加できる宝くじ」のようなものです。

株式投資をしているのであれば、一部の資金をIPO投資へ回してみることを検討してみましょう。

株式投資はこれからという方は、まずは「株式投資で利益がでる感覚をつかむ」ためにもIPOから挑戦してみるのもひとつの方法です。お使いの証券会社で構いませんので「webサイトでIPOページを覗いてみること」から始めてみましょう。