【最強手法】一目均衡表の波動論・水準論・時間論とは|N波動の基本や計算値、実践的な使い方を解説

トレードで利益を出したいあなたにおすすめのFX会社

マネーパートナーズ|当サイトで口座開設するとFX特別戦略がもらえる!!→24時間365日のサポートで初心者も安心|業界最狭水準のスプレッドで利益を最大化!

GMOクリック証券|100万口座突破!業界最安の手数料で始めよう

→高機能チャートとスマホアプリで快適トレード|新規口座開設で最大100万円キャッシュバック

FXTF|豊富な通貨ペアで多様な投資戦略を実現!

→独自の分析ツールで勝率アップ|取引量に応じた段階的キャッシュバックで利益の出しやすさ抜群

【FXツール】TradingView|次世代ツールを無料体験!

→TradingViewと連携してリアルトレードできる証券会社|高機能チャートで快適に取引

無料で最強チャートツールを手に入れよう

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

波動論・水準論・時間論は一目均衡表の基礎

- 一目均衡表を使う上で押さえておきたい、考え方の基本となる理論

- 相場を3波動で捉えて、現状把握と今後の展開の予測を行う

- 3つの理論を総合的に使えるようになることが大切

目次

最強のテクニカル分析は?

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

一目均衡表の各ラインと売買シグナル

一目均衡表(上の画像)は、以下の要素から構成されるインジケーターです。

| 名称 | 内容 |

| 基準線 | そのローソク足を含む過去26本における最高値と最安値の半値 |

| 転換線 | そのローソク足を含む過去9本における最高値と最安値の半値 |

| 雲 | 先行スパン1と先行スパン2の間のゾーン |

| 先行スパン1 | 基準線と転換線の中値を当日を含む26本先に表示したもの |

| 先行スパン2 | そのローソク足を含む過去52本の最高値と最安値の半値を26本先に表示したもの |

| 遅行スパン | 終値をそのローソク足を含む26本前に表示したもの |

一目均衡表の主要な売買シグナルとしては、以下の3つが挙げられます。

基準線と転換線のクロス

- 転換線が基準線を上方向に追い抜き、かつ、基準線が下向きでなければ買い(好転)

- 転換線が基準線を下方向に追い抜き、かつ、基準線が上向きでなければ売り(逆転)

遅行スパンとローソク足のクロス

- 遅行スパンがローソク足を上方向に追い抜いたら買い(好転)

- 遅行スパンがローソク足を下方向に追い抜いたら売り(逆転)

ローソク足による雲の突破

- ローソク足が雲を上方向に突破すると買い(好転)

- ローソク足が雲を下方向に突破すると売り(逆転)

好転の3つの条件が揃うことを「三役好転」、逆転の3つの条件が揃うことを「三役逆転」と呼び、上昇または下落の強いトレンドの発生を示唆するとされています。

なお、上記の一目均衡表を使う上での基本については、以下の記事で詳細を解説しています。まずは、こちらをチェックしておくことをおすすめします。

一目均衡表は、上記で紹介した売買シグナルが単独で使用されることもあります。また、それぞれのラインを個別にサポートラインやレジスタンスラインとして見るような使い方もあるでしょう。

しかし、もう一段深く一目均衡表を使いこなすためには、一目均衡表の根底にある「波動論」「水準論」「時間論」という3つの理論を理解しておくことが大切です。

本記事では、これらの理論をそれぞれ解説した上で、一目均衡表にどのように適用していけばいいかについて解説していきます。

波動論は今後の流れを読み取れる

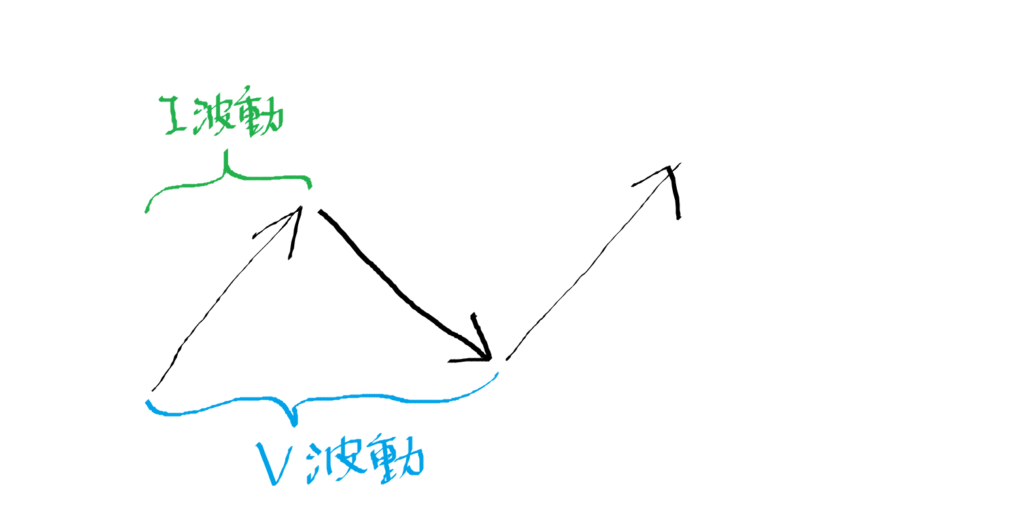

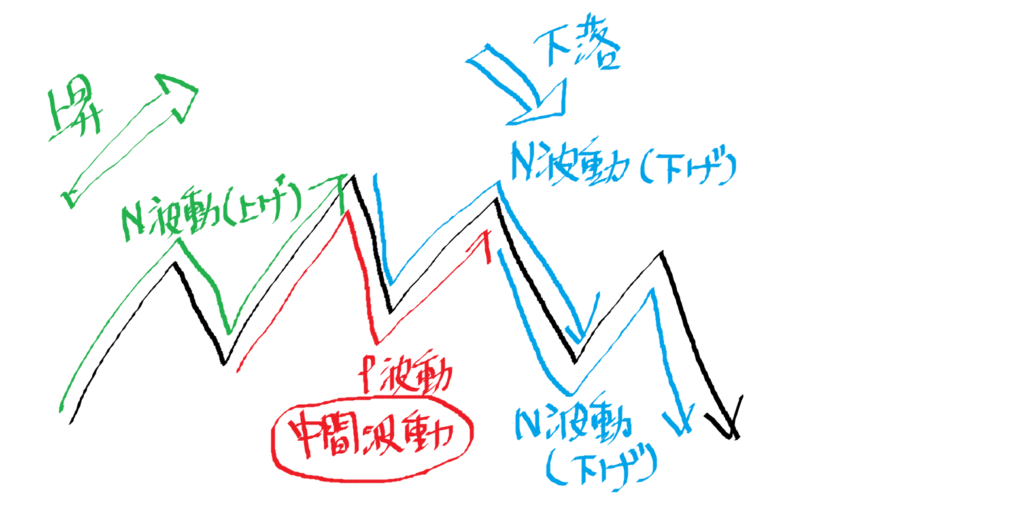

一目均衡表では上の画像のような形で、相場を「上げ→下げ→上げ」または「下げ→上げ→下げ」の3つの波動で捉えるのが基本です。

このうち、「上げ」や「下げ」の1つの波動をI波動と、「上げ→下げ」や「下げ→上げ」の2つの波動をV波動と呼ぶこともあります。

波動論では、I波動やV波動を見つけながら相場を3波動として捉えて、今後の流れを読み取ろうとすることになります。

4パターンの3波動

基本となる3波動については、以下の4つのパターンに分類できます。

- N波動

- P波動

- Y波動

- S波動

では、それぞれの具体的な形状と条件を見ていきましょう。

なお、第1波動が上げのケースを想定して説明していきますので、第1波動が下げのケースについては、上下を逆にして考えていただければと思います。

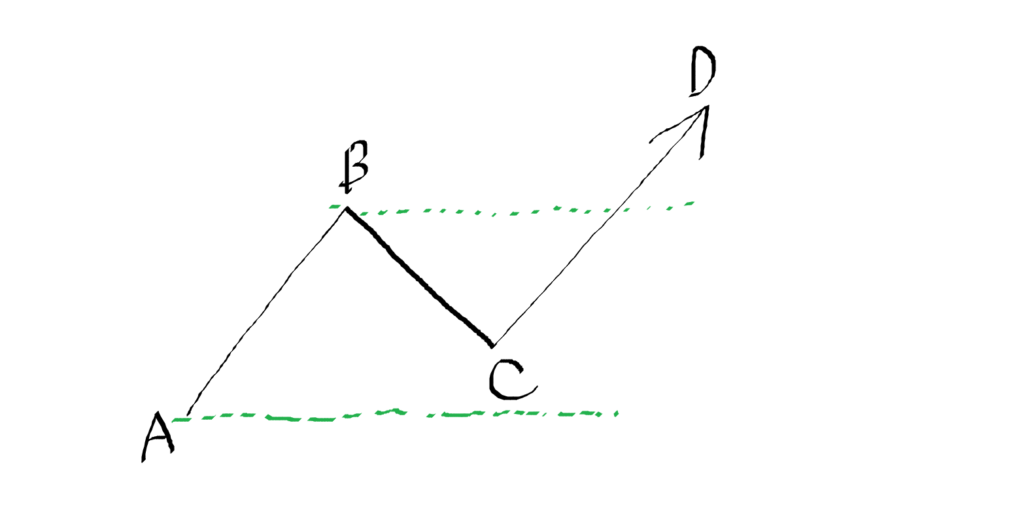

N波動

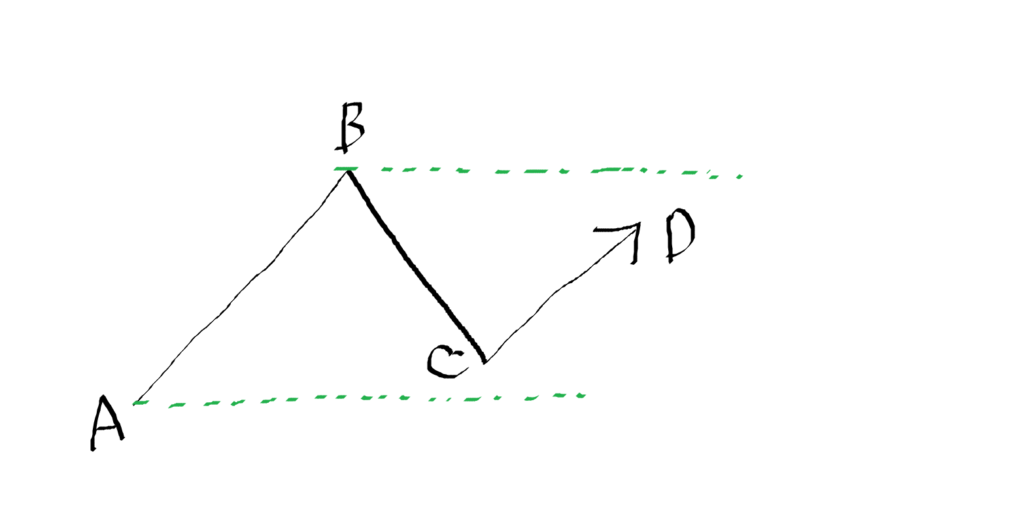

上の画像は、N波動のイメージを示したものです。

このパターンの条件を整理すると、以下のようになります。

- ABの値幅>BCの値幅

- BCの値幅<CDの値幅

N波動は、上昇からの押しが起点のAを割り込まない形のV波動で始まり、第3波動の上昇が直前高値のBを超えてくる形です。

これは上昇の方向性を持っている3波動と言えます。

4つの波動の中で方向性を持つのはこのN波動のみであり、一目均衡表において最も基本とされる波動です。

P波動

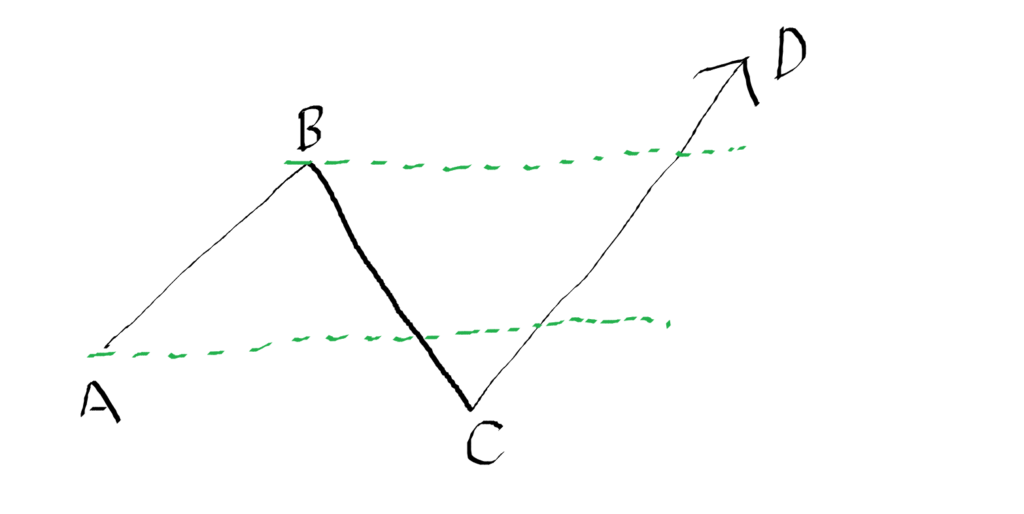

上の画像は、P波動のイメージを示したものです。

このパターンの条件を整理すると、以下のようになります。

- ABの値幅>BCの値幅

- BCの値幅>CDの値幅

P波動は、上昇からの押しが起点のAを割り込まない形のV波動で始まり、第3波動の上昇が直前高値のBを超えない形です。

これは方向性を持たない3波動で、方向感のないもみ合い相場や、相場の方向性が転換するところで見られる波動です。

Y波動

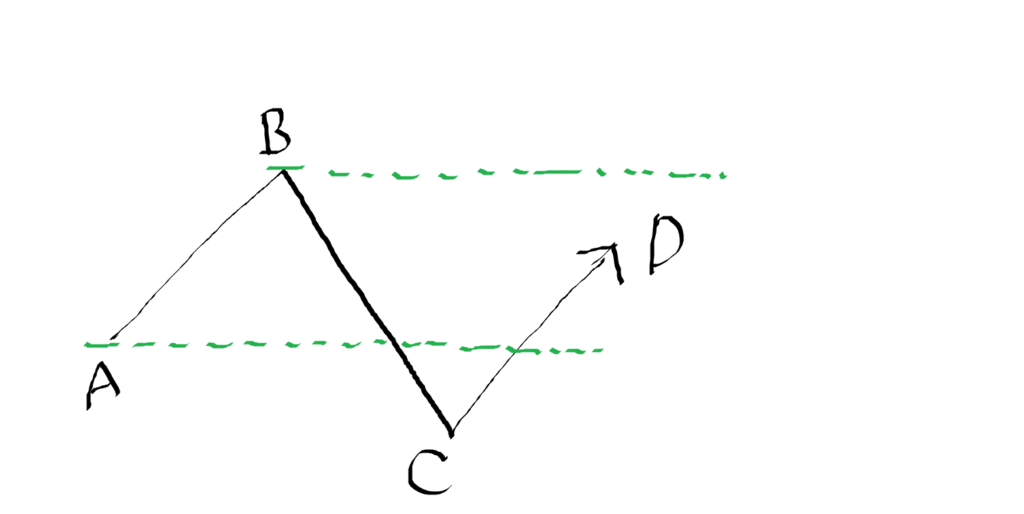

上の画像は、Y波動のイメージを示したものです。

このパターンの条件を整理すると、以下のようになります。

- ABの値幅<BCの値幅

- BCの値幅<CDの値幅

Y波動は、上昇からの押しが起点のAを割り込む形のV波動で始まり、第3波動の上昇が今度は直前高値のBを超えてくる形です。

こちらも、P波動と同様に方向性を持たない3波動ということになり、やはりもみ合い相場や方向性の転換時に見られます。

S波動

上の画像は、S波動のイメージを示したものです。

このパターンの条件を整理すると、以下のようになります。

- ABの値幅<BCの値幅

- BCの値幅>CDの値幅

S波動は、上昇からの押しが起点のAを割り込む形のV波動で始まり、第3波動の上昇が直前高値を超えられない形です。

これも方向性を持たない3波動で、もみ合い相場や方向性の転換時に現れます。

なお、P波動、Y波動、S波動の方向性を持たない3波動は、「中間波動」とも呼ばれます。

相場を3波動で捉える考え方

4パターンの3波動を見てきましたが、次に、これを実際の相場に当てはめていく考え方について説明していきます。

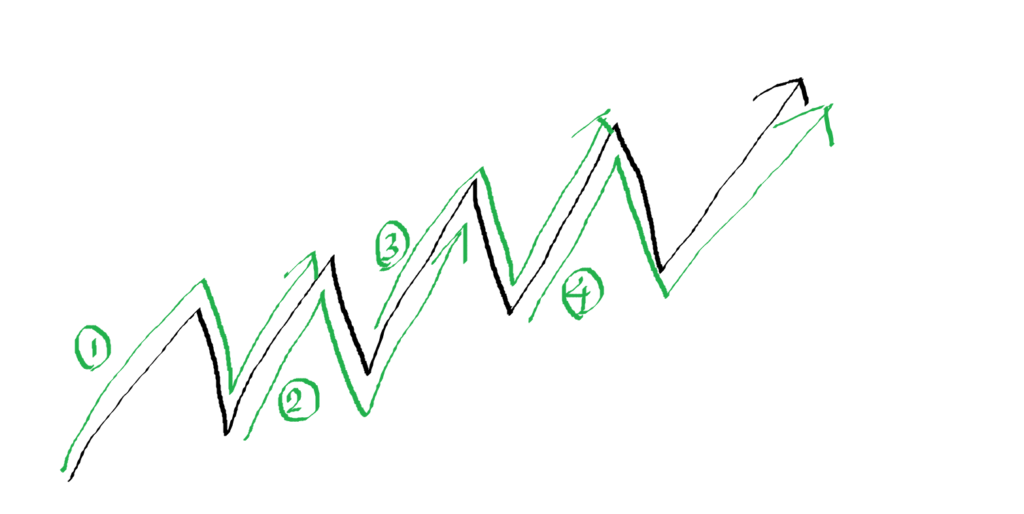

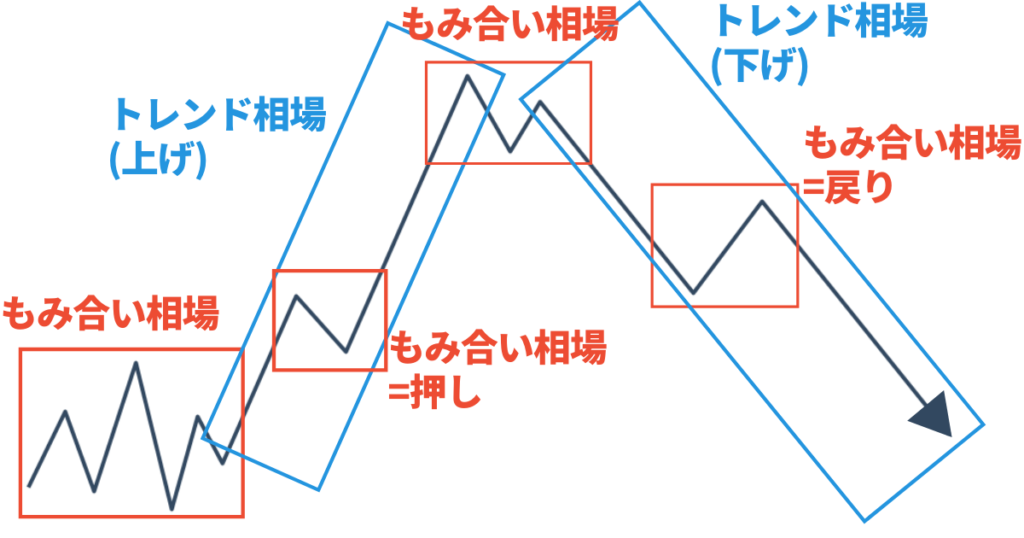

上昇トレンドや下落トレンドが続いている状態は、上の画像のように、N波動が連続していると捉えることができます。

例えば、上昇5波動であればN波動が2連続している形、上昇7波動であればN波動が3連続している形、上昇9波動であればN波動が4連続している形です。

このように、一部を重ね合わせながら3波動で相場と捉えていきます。

ちなみに、トレンドに関しては、以下についても頭に入れておいてもいいかもしれません。

第5波動または7波動において奔騰しなければ9波動をもって上昇相場は終了する。山人(注:一目均衡表の考案者)は「9波動は1つの常識」と述べている。

日本テクニカル分析大全 p.389

例えば上昇トレンドから下落トレンドに転換する際には、途中に中間波動が現れます。

上の画像では、上昇のN波動が下落のN波動へと変わる局面を描いていますが、その間には中間波動であるP波動が確認できます。

このように、上昇トレンドからP波動が現れてもみ合いになったことが確認でき、その後に下落トレンドへと移行していった、という形で捉えるわけです。

なお、相場は何らかの形で3波動に当てはめて捉えることができてしまいます。逆に言うと、何とでも説明できてしまうということでもあります。

しかし、それでは将来の予測をするのが難しいので、N波動を中心に本当に影響力のある3波動を見極めることが大切と言えるでしょう。

そこで重要になってくるのが、この後に紹介する水準論と時間論です。これらの理論についても、それぞれ見ていきましょう。

水準論(値幅観測論)は波動の到達水準を計算する

水準論とは、波動論における3波動について、第1波動と第2波動から第3波動が到達する水準を所定の計算から予測しようとするものです。

ただし、ここで予測する価格水準というのは、「ここまで到達するだろう」という一般的な目標値とは違う点に注意が必要です。

つまり、あくまで波動の形状からバランスの良い価格水準を計算するものであり、それを踏まえて実際の相場がどのように推移するかを確認することによって、今後の展開の予測につなげていくというイメージです。

水準は、波動論(基本N波動)をベースに展開する値幅観測(予測)であり、単純な計算によって、その波動の均衡点(水準)を探るものである。均衡点は、あくまでも形成された波動からバランスのいい水準であって、一般的な目標値とは異なる。

日本テクニカル分析大全 p.389

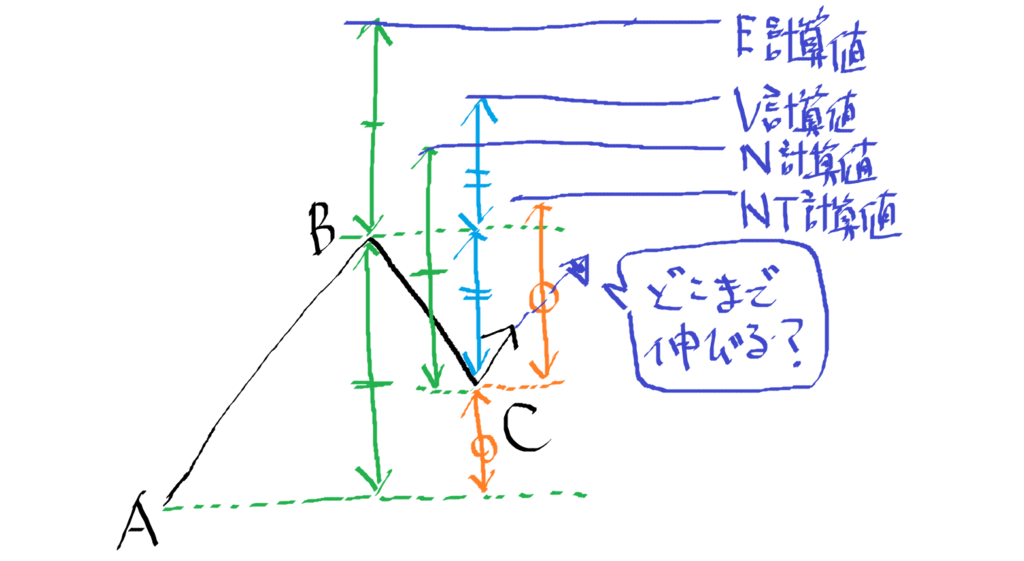

4つの計算方法

水準論の計算方法は、以下の4つが基本です。

- E計算

- N計算

- V計算

- NT計算

それぞれチャートのイメージとともに見ていきましょう。

なお、相場が上を向いているケースを想定して説明していくので、相場が下を向いているケースについては、上下を逆にして考えてくださいね。

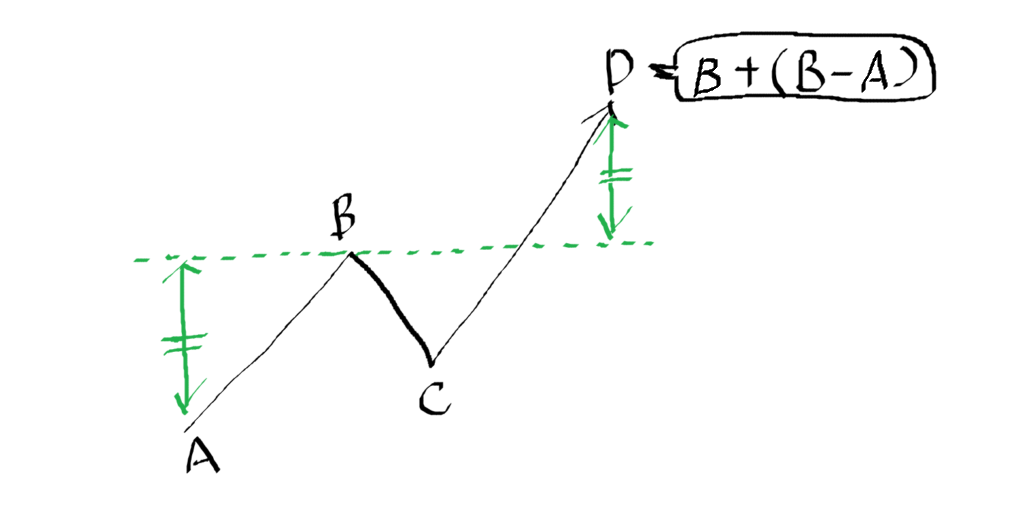

E計算

D=B+(B-A)

上の画像は、E計算値の算出方法をイメージで示したものです。

例えばA=5、B=10、C=8であれば、DのE計算値は15ということになります。(Cの値にE計算値は影響されません。)

ABの上昇よりも大きくCDにおいて上昇することになり、E計算値を達成したN波動は、上昇の勢いがとても強いと言えます。

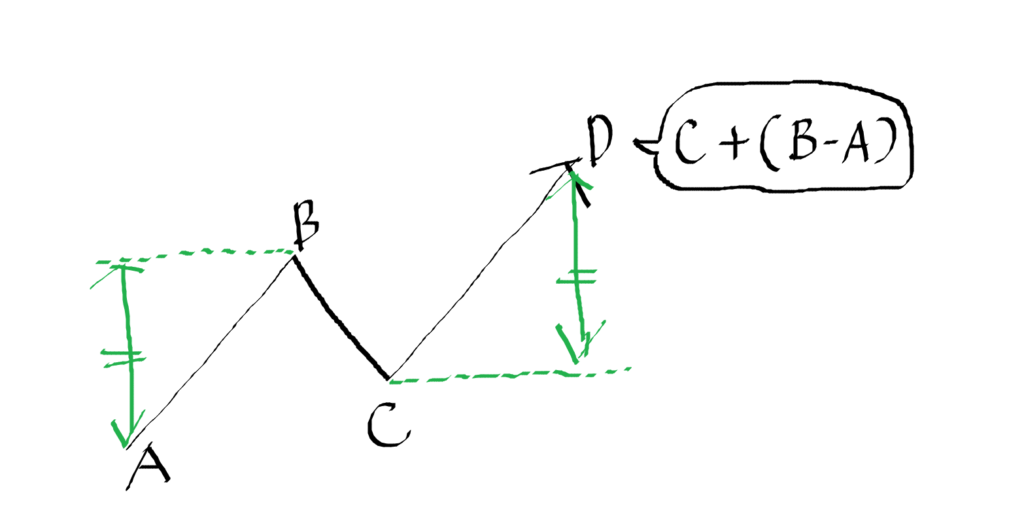

N計算

D=C+(B-A)

上の画像は、N計算値の算出方法をイメージで示したものです。

例えばA=5、B=10、C=8であれば、DのN計算値は13ということになります。(BCの押しが大きくなりCの値が小さくなると、N計算値も小さくなります。)

CDの上昇がABの上昇を超えることができず、N計算値で止まるN波動については、上昇の勢いがそれほど強いとは言えません。

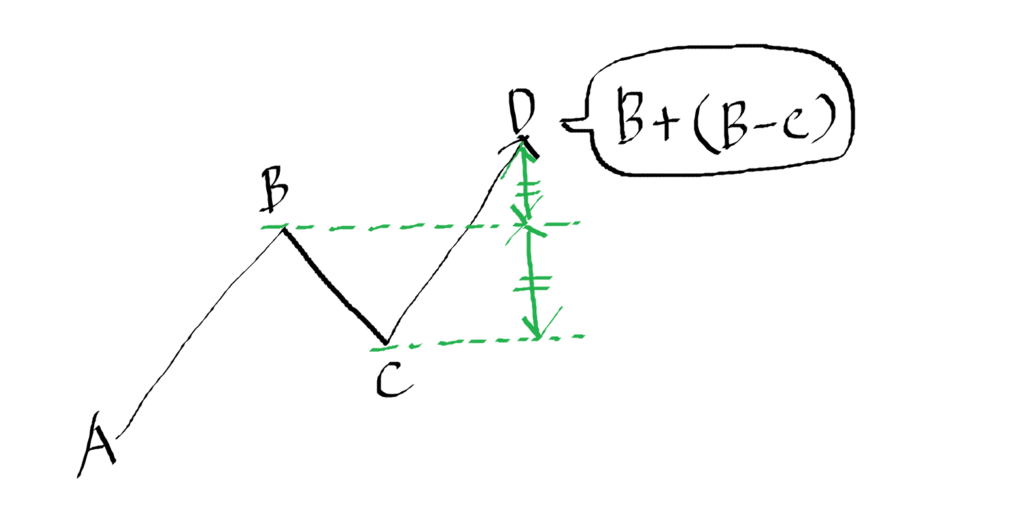

V計算

D=B+(B-C)

上の画像は、V計算値の算出方法をイメージで示したものです。

例えばA=5、B=10、C=8であれば、DのV計算値は12ということになります。(BCの押しが大きくなりCの値が小さくなると、V計算値は大きくなります。)

BCの押しを倍返しで上昇する形ですが、CDの平均水準はBを超えることができていません。そのため、V計算値止まりのN波動については、今後の動向に注意が必要です。

NT計算

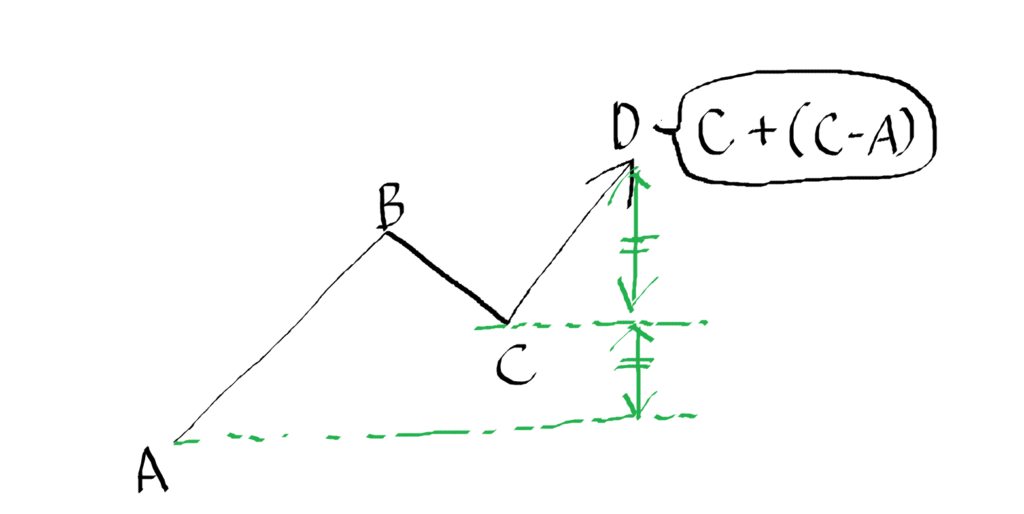

D=C+(C-A)

上の画像は、NT計算値の算出方法をイメージで示したものです。

例えばA=5、B=10、C=8であれば、DのNT計算値は11ということになります。(BCの押しが大きくなるとCの値が小さくなることにより、NT計算値は小さくなります。)

NT計算値は計算式の関係上、必ずN計算値よりも低い値になります。つまり、NT計算値で止まる相場は、より方向性が弱い状況にあると言えるでしょう。

各計算値の使い方

4つの計算値を実際に使うのは、例えばV波動が終わって上昇へと転じていくときなどが考えられます。

その際、上の画像のように第1波動と第2波動から各計算値を出して、第3波動がそれらのうちどこまで伸びるのかを監視するというスタンスで待つといいでしょう。

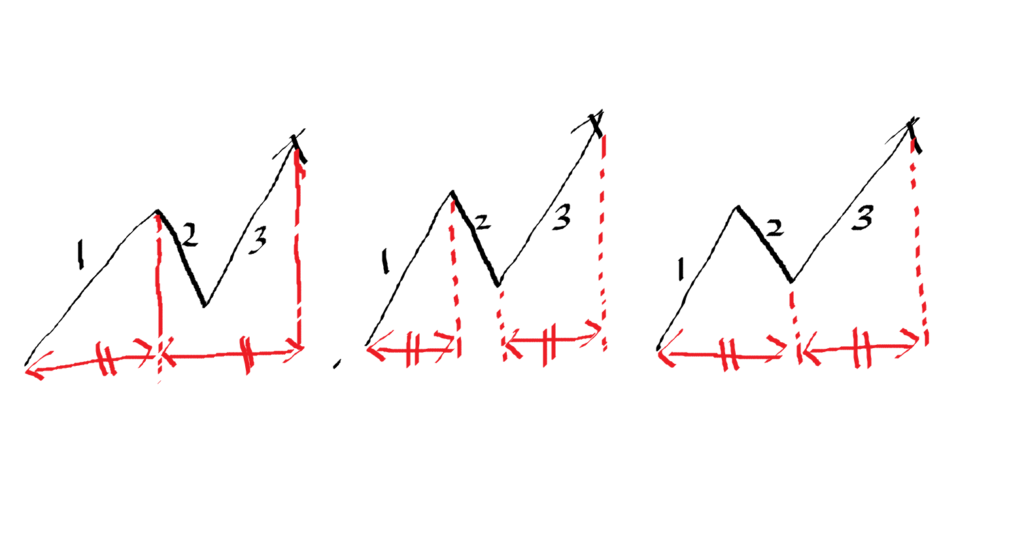

ここでもう1つ頭に入れておきたいのが、「第3波動がどれだけ続くか?」という時間軸の問題です。(これは、次章で説明する時間論における対等数値にも関係しています。)

ポイントを先に言うと、時間的な長さには上の画像に描いた3パターンの考え方ができます。

これを言葉で整理すると、以下のようになります。

- 第1波動=第2波動+第3波動

- 第1波動=第3波動

- 第1波動+第2波動=第3波動

この時間軸を踏まえて、相場がどの計算値を達成するのかを見極めながら、相場の方向性の強さを読み取って次の波動がどうなるのかを予測していくわけです。

例えば、最も勢いの強いE計算値を達成した相場においては、上昇の勢いが強いことが読み取れ、その後のN波動につながっていく可能性が高いと言えます。

一方、それ以外の計算値で止まっている相場については、上昇の勢いが強いとは言えません。

そのため、もみ合い相場の中から放れるほどの上昇を期待するのは難しくなります。また、トレンド発生中であれば、その後はもみ合い相場に入ることも視野に入れる必要が出てくるでしょう。

こういった形で、各計算値は相場の勢いを測る目安の値であり、計算値とピッタリに相場が推移すると予測することがメインにならないように注意しましょう。

他のトレーダーと差をつけるためのツールを紹介!

TradingViewは、トレード仲間とつながるSNS機能を有した次世代型チャートツールです。初回限定で、機能が豊富な有料プランを1ヶ月無料で利用可能。ぜひ最高のトレード環境を体験してください。

時間論は相場の変化日を捉える

一目均衡表において非常に重要視されているのが、相場における時間の経過です。

どうしても利益に直結する値幅や価格水準に目が行きやすいものですが、それ以上に時間の経過から相場の変化日を捉えることが大切と考えるわけです。

この変化日を捉える際にも、相場を3波動で見る波動論の考え方がベースにあります。

上の画像は、3波動においてどのようなイメージで変化日を捉えようとするかを示しています。

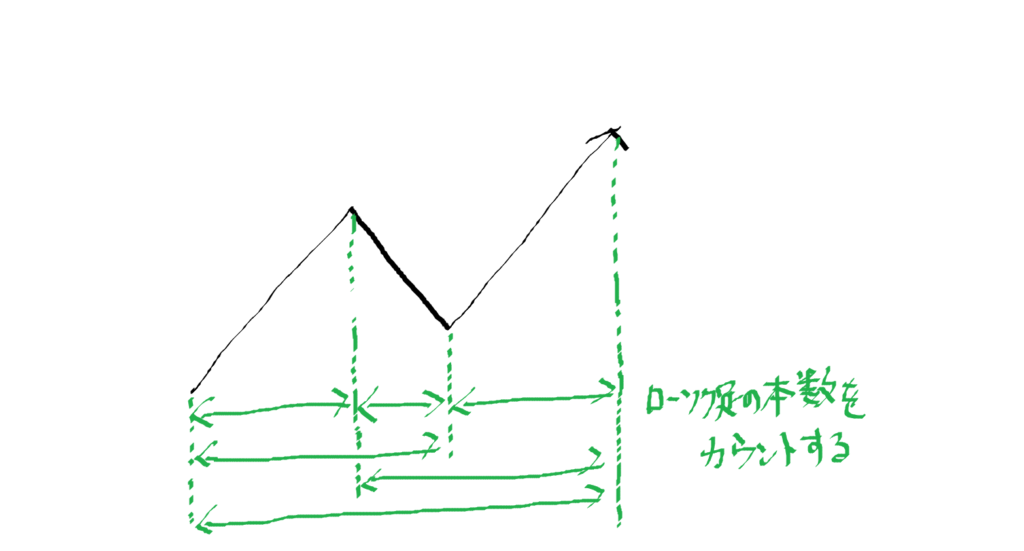

このような形で、基本的には3波動における「上げ→下げ→上げ」の中で、上げと下げが転換するポイントからローソク足の本数をカウントして、次の転換ポイントを探っていくイメージです。

ローソク足のカウントは、以下の2つの方法により行います。

- 基本数値

- 対等数値

なお、この2つの方法には以下のような関係があります。

変化日の決め方は、「基本数値」と「対等数値」を総合して、適切な「変化日」を決定するもので、山人は「変化日の正確を期するためには、いつでも両者を照らし合わせつつ、必要がない時は一方を捨てて、一方を重点的に採用、正しい変化日を決めればよい」と述べている。

日本テクニカル分析大全 p.394

このことも踏まえつつ、それぞれ見ていきましょう。

基本数値

基本数値は、9と26をベースにして、これらの組み合わせから得られる数値のことを指します。

これには、この2つの数字が変化日に関係しやすい本数であるという前提から、このような数値の算出がされています。

具体的な基本数値の値は、以下のように形です。

9、17、26、33、42、51、65、76、83、97、101、129…

いくつか計算過程も紹介しておきます。

17 = 9 × 2 – 1

33 = 17 × 2 – 1

42 = 17 + 26 – 1

51 = 26 × 2 – 1

65 = 17 × 4 – 3

ちなみに、計算式の中に引き算が入っているのは、組み合わせた際の間にある1本が重複するため、それを差し引く必要があるからです。

波動の起点からカウントして、この基本数値となる本数のところで相場は変化日を迎えやすいということになります。

そのため、I波動やV波動、N波動などの時間(ローソク足の本数)を数えると、基本数値になりやすいわけです。

一目均衡表では、相場を3波動で捉えることになりますが、波動を見つける際にこの基本数値が大いに役立つことになります。

対等数値

基本数値は、具体的に重要な値を挙げた上で相場を見ていくというアプローチでした。

一方で対等数値は、過去の相場から波動の時間を測り、その時間を使って次の変化日を捉えようとします。

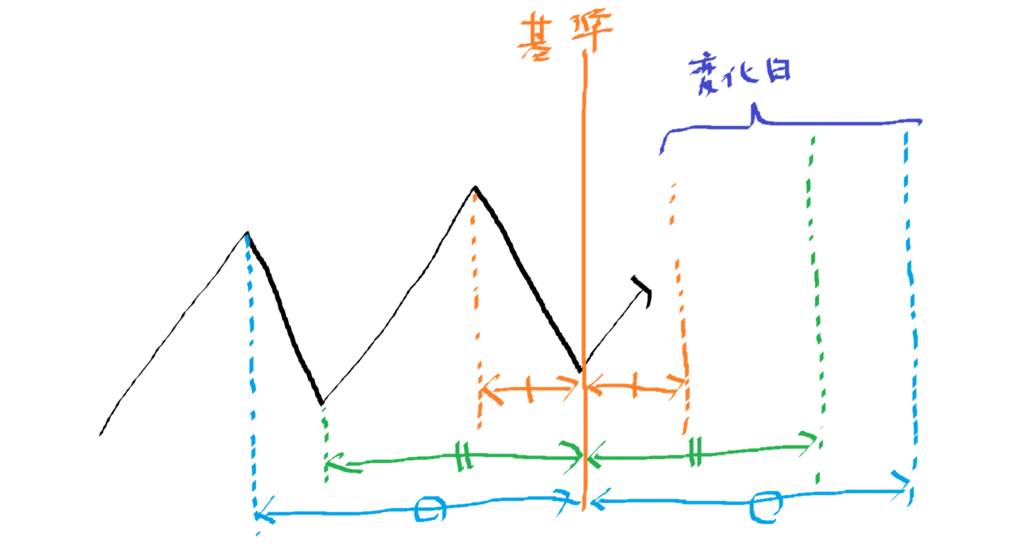

具体的には上の画像で示したような形で、基準となるタイミングから過去に遡る形で波動の長さをカウントし、その基準からその長さ分だけ先に変化日が来ると想定します。

対等数値のカウントの仕方は、例えば上図のような形で様々なパターンがあります。

これらを使って様々な角度からチャートをカウントしていくことで、重要な波動が見えてくるはずです。

なお、N波動における第3波動の目標値を確認するタイミングについては、先述した3パターンをしっかり意識するようにしてください。

なお、相場の波動の時間が基本数値となることが多く、結果的に対等数値としてカウントしたものが基本数値であることもよくあります。

基本数値と対等数値の両方を意識しておくことで、波動をより見極めやすくなるでしょう。

一目均衡表の売買シグナルと3波動の関係

相場では、上の画像のようにトレンド相場ともみ合い相場が繰り返されます。

これを波動論を用いて表現すると、トレンド相場がN波動、もみ合い相場がそれ以外の波動ということになります。

ちなみに、トレンド発生中の押しや戻りの局面はそれ以外の波動となるので、一目均衡表的にはもみ合い相場として捉えられます。

一目均衡表で狙うのは、このもみ合い相場の相場水準から放れ、トレンド相場へと移行していくところです。

相場は売り手と買い手の両者のいずれかが勝ち、いずれかが負けているかを知るだけで十分で、両者の均衡が破れたほうへ大きく動き、「相場の帰趨は一目瞭然である」との意味合いから「一目均衡表」と名付けられ(後略)。

日本テクニカル大全 p.375

つまり、もみ合い相場の均衡が崩れて、相場が大きく動き出すところが狙い目というわけです。

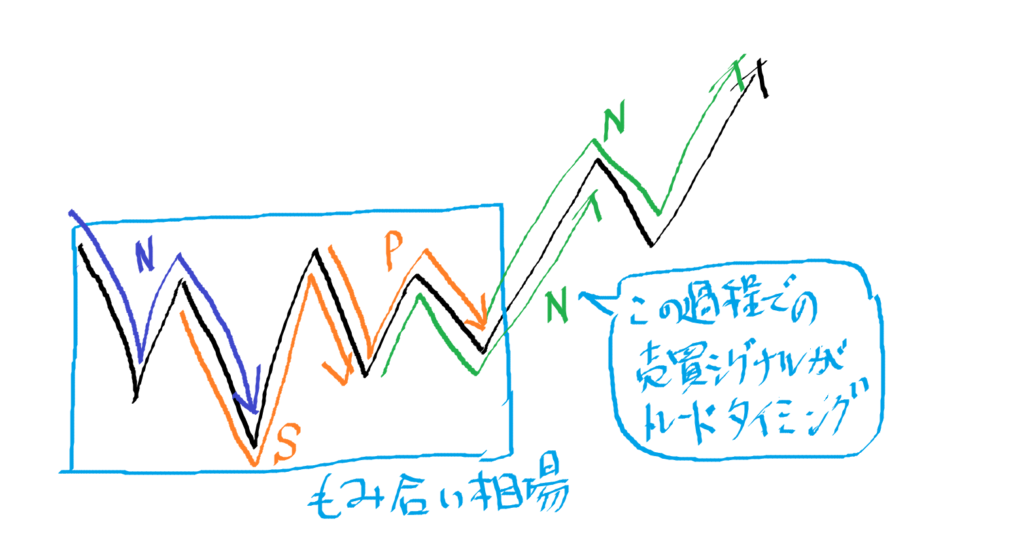

上の画像は、波動論から見た場合のN波動以外の3波動からN波動に移行していく流れを示しています。

基本数値や対等数値から3波動を把握して、水準論の各計算値を使いながら相場の勢いのN波動が発生するのを把握するわけです。

このとき、同時に一目均衡表のインジケーターとしての売買シグナルも発生するので、これがトレードのタイミングとなるでしょう。

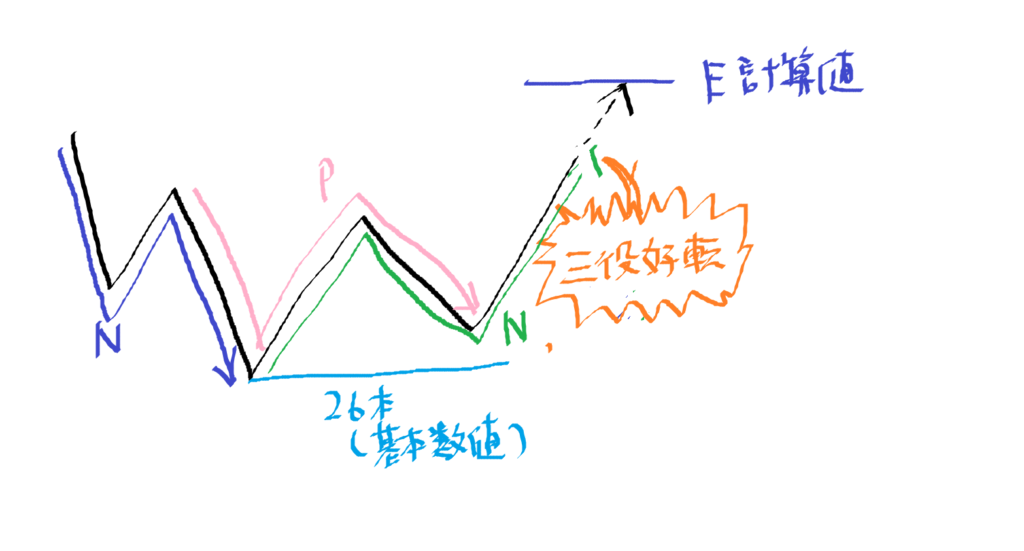

買いパターンの「準備構成」

ここで、一目均衡表における買いパターンである「準備構成」という形について見ておきましょう。

これは上の画像で示しているように、下落トレンドから安値を付けて、その後いったん上に戻してから再下落するも、基本数値(26本)(青ライン)の間、安値を更新せずに底値固めをしてから上昇し、もみ合いを放れていくというものです。

この一連の流れの中で、インジケーターの3つの売買シグナルが発生していき、三役好転が完成します。

また、3波動に注目すると、下落のN波動からP波動へと推移してもみ合いとなり、その後に再びN波動が発生しています。

この最後のN波動は、第3波動がどこまで伸びるかが焦点となりますが、E計算値を達成することによって、上昇の勢いがあることが確認できるでしょう。

なお、準備構成は1つの重要な形ですが、これだけにこだわる必要はなく、様々なチャートパターンにおいて同様の見方で柔軟に対応できる方がいいと考えられます。

この点、フォーメーション分析における反転パターンを頭に入れておくと、分析における引き出しを増やせるかもしれません。興味のある人は、以下の記事もチェックしてみてください。

実際のチャートで確認

それでは、ここまでの内容を実際のチャートを見ながら、簡単にシミュレーションしていきましょう。

なお、一目均衡表の考え方は、理論をインプットするだけではなかなか身に付きにくいところがあります。

むしろ大事なのは、インプットよりアウトプットを繰り返すことだと言っていいかもしれません。

今回のシミュレーションを参考にしながら、ご自身でも様々なチャートを使ってどんどん練習することをおすすめします。

上の画像は、米ドル/円の日足チャートに一目均衡表を表示したものです。(パラメータは標準です。)

現状は緩やかな下落トレンドが続いている状態です。

「A→B→C→F」は下方向のN波動になっています。ちなみに、第1波動の「A→B」は基本数値の17日であり、第3波動の「C→F」も同じく17日です。これは対等数値の関係ですね。

この波動の値幅に注目してみると、「A→B→C」から算出されるN計算値は102.573で、「F」(102.591)はわずかですが届いていません。

このことからは、この下落トレンドに勢いがないことが読み取れます。そのため、流れが転換する可能性が十分にあり得る状況と見ていいでしょう。

上の画像は、先ほどのチャートにおける「C→D」を、より細かく「C→D→E→F」の下方向のN波動として分析したものです。

こちらは第1波動の「C→D」が6日、第3波動の「E→F」が6日という形で、やはり対等数値になっています。

こちらについても、「C→D→E」から算出されるN計算値は102.193で、やはり「F」(102.591)は届いていない状況です。

ちなみに、こういった形で、N波動は様々なところに重複して見つけることができます。ここでは一部のN波動に注目していますが、ご自身でもいろいろなN波動を見つけてみてください。

たくさんあるN波動をそれぞれチェックしながら、有効に機能している重要なものを見極めていくことが大切です。

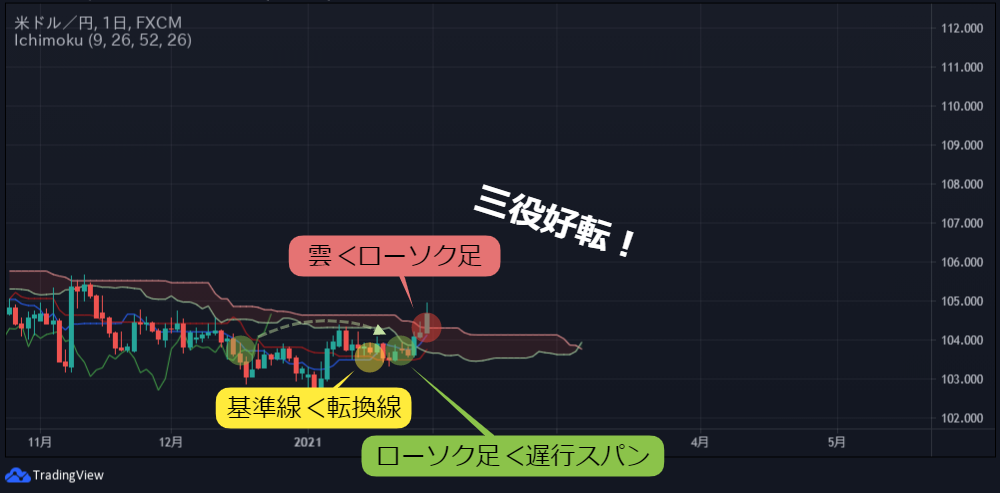

上の画像は先ほどのチャートの時間を少し進めたもので、少し雰囲気が変わってきています。

緩やかな下落の相場の流れが変わる兆候を見せているのが、「F→G」の急上昇です。ここで、「C→D→E→F」をN波動と見たときの直前上値を、明確に上抜けしてきています。

そのため、この時点でその後の3波動はS波動かY波動の中間波動になることが確定します。結果としては、その後の下値「H」は「F」を割り込まず、「E→F→G→H」の3波動はS波動の形になりました。

この後はいったんもみ合いとなってから「I」を起点に強い上昇が再開する流れとなりますが、この「E」から「I」までのもみ合い期間は28日と、基本数値の26日に近い数字となっています。

このもみ合い相場の中で、まず転換線による基準線の上抜け(好転)、遅行スパンによるローソク足の上抜け(好転)という、2つの好転が発生しています。

また、Gからの下押しは基準線にきれいに支えられる形になっており、底値固めされていることが分かります。

「F」から「I」までの期間が16日と準備構成で定義されている26日に届かないため、厳密には準備構成の形状ではありませんが、上昇トレンドの始まりを強く示唆する形と解釈することもできるかもしれません。

このもみ合いからは「I」を起点とする上昇で放れることになり、直前上値「G」を上抜けして、次の3波動が上昇のN波動となることが決まります。

上の画像は、先ほどのチャートを一目均衡表の各ラインに注目して分析したものです。

これを見て分かるように、直前上値を上抜けるのとほぼ同じタイミングで雲の上抜け(好転)も達成しており、これにより三役好転が完成しました。

ただし、この三役好転は確かに買いを入れるポイントではありますが、この後の大きな上昇相場を確信するにはまだ時期尚早です。

ここからは、このIを起点とする上昇がどこまで伸びるかを見ながら、この上昇の勢いをリアルタイムで判断していくことが重要になってきます。

そこで、雲を上抜けしてきたところで、次の3波動の目標値を確認することになります。

つまり、「F→G→H」に注目すると、時間関係として現実的なのは「FH=HJ」(「J」は次の高値)のパターンなので、「FH」の12日だけ「H」から経過したタイミングで、どの計算値を達成できるのかというところに焦点を当てることになるわけです。

「F→G→H」から算出されるE計算値は106.203、N計算値は105.133、V計算値は105.467という形なので、上の画像のようなイメージになるでしょう。

上の画像は、先ほどのチャートの時間を進めたものです。

「H」から12日ちょうどのタイミングで上値「J」(105.768)を形成することになり、E計算値には届かなかったものの、N計算値とV計算値を余裕を持って達成した形となりました。

特にN計算値については、雲を上抜けした2日後に、目標となる時間まで4日を残す形で、かなり余裕を持って達成しています。

ここの解釈は少し難しいですが、底値がためをしっかりした中でN計算値とV計算値を余裕を持って達成していることから、上昇トレンドの勢いについては強気に見やすい状況と考えることができるでしょう。

上の画像は、先ほどのチャートからさらに時間を進めたものです。

興味深い展開となっており、一時的に「J→K」で押したものの、すぐに「K→L」と再上昇し、「L」(106.225)でE計算値を達成しています。

このタイミングで、やはり上昇トレンドの勢いの強さを確認するとともに、波動について少し違う見方もできるようになると考えられます。

つまり、第3波動の起点をもみ合い相場から離れた「I」と見る形です。すると、「FI」は16日ですが、「IL」も16日と対等数値になっており、きれいなN波動が見つけられるわけです。

ここからは、この「F→G→I→L」のN波動という見方に基づいて、その後の展開を見ていきます。

上の画像では、時間をさらに進めています。

「L」の後はいったん押し目の「M」を作り、再上昇していく流れになりました。

ここまでの上昇の中で、「K」や「M」といった押し目が基準線できれいに支えられているのが興味深いですね。こういった基準線の性質を利用したトレードも可能でしょう。

その後については、先ほどと同様に、時間論と水準論で上昇の勢いを見極めていくことになります。

見方はいくつか方法があり、1つは「I→L→M→N」(「N」は次の高値)の3波動に注目する形、もう1つが「F→L→M→P」(「P」はさらに次の高値)の一回り大きな3波動に注目する形です。

なお、「I→L→M」から算出されるE計算値は108.873です。一番短い時間関係(「IL=LN」)だと「L」から16日が変化日となりますが、結果的に「L」から15日でこのE計算値は達成されました。

このことからは上昇の勢いはまだあり、さらなる続伸も期待することができます。(とはいえ、いったん一部を利食いしてもいいかもしれません。)

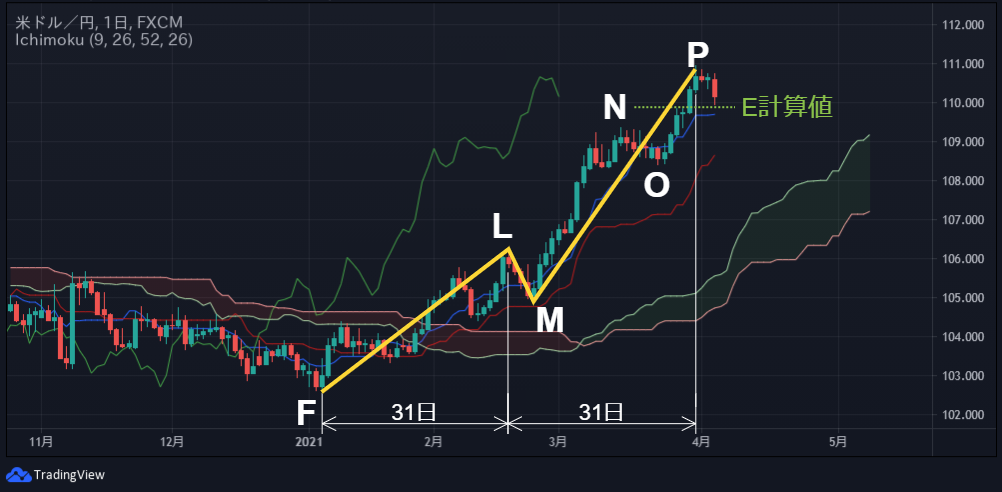

上の画像では、さらに時間を進めています。

「N」まで続伸後にいったん「O」まで押してから、再び「P」まで伸びる流れとなりました。

ここで、「F→L→M→P」の3波動を分析してみると、「F→L→M」から算出されるE計算値は109.859です。

一番短い時間関係(「FL=LP」)だと「L」から31日が変化日となりますが、「L」から30日でこのE計算値を達成しています。

また、ちょうど「L」から31日のところで最高値P(110.966)をつけており、「F→L→M→P」のN波動に対等数値が確認できます。

このN波動に注目した場合、さらに上昇する可能性を期待することができます。

上の画像は、先ほどのチャートを別の角度から分析したものです。

このように「M→P」を細かく「M→N→O→P」の3波動として見ると、E計算値はもちろんN計算値も達成できていない状態になっていることが分かります。(「N→O」の押しが小さいため、V計算値は達成しています。)

「F→L→M→P」の3波動からはトレンドの継続も期待できるものの、「M→N→O→P」の3波動からはトレンドの終了も視野に入れる必要が出てくるという状況で、「P」以降の調整がどうなるかが注目されるところです。

上の画像は、時間を最後まで進めたものです。

このような形で最終的には、雲に当たるまで下落し、下値「Q」を付ける流れになりました。

なお、その中で、まずサポートとなっていた基準線をローソク足が割り込みが発生した上で、その後、転換線による基準線の下抜け(逆転)、遅行線によるローソク足の下抜け(逆転)という、2つの逆転も起こっています。

エグジットに関しては、「P」手前のE計算値の達成のところで積極的に行うのが1つの方法です。また、これを逃した場合には、基準線を割り込んだところ(白丸)でエグジットしておきたいところです。

\勝てない業者使ってない?目的別のオススメFX会社はこちら↓/

波動論・水準論・時間論の注意点、懸念点

波動論・水準論・時間論について解説してきましたが、それぞれを実際に使う際の注意点についても触れておきたいと思います。

断片的に利用するのは本来の使い方ではない

波動論・水準論・時間論はそれぞれが独立した理論ではなく、相場分析において総合的に使うことが大切です。

ただ、これらの理論を単独で使うことも不可能ではないため、シンプルにそういった使い方をしたくなることもあるかもしれません。

例えば、水準論における計算値を使って、相場環境とは関係なくターゲットとして使うといった形です。

また、時間論だけを使って変化日を予測して、そこが高値や安値になると想定してトレードを進める人もいるかもしれません。

しかし、これは一目均衡表の使い方としてはあまりに断片的であり、正しい使い方とは言えないでしょう。(もちろん自分独自の分析手法として使う分には問題ないですが。)

ちなみに、これはインジケーターとしての一目均衡表を使って、その売買シグナルだけを根拠にトレードを行うのも同様です。

一目均衡表それぞれの要素だけを単純に使おうとすると、本来の使い方から大きくズレてしまいかねないという点は、しっかり頭に入れておきたいところです。

展開によって相場の解釈は変わっていく

一目均衡表の考え方に基づく相場分析からは、今後の相場展開に有用な情報を見いだすことができます。

しかし、当然ながら将来を完全に予測できることはできないわけで、当初行った分析通りに相場が動くとは限りません。

そのため、自分が一度行った分析に固執し過ぎると、相場の状況の変化から取り残されてしまうことがあります。

相場は常に移り変わっていくものであり、日々の相場の動きを追いかけながら、相場の解釈もそれに合わせて柔軟に更新していく必要があると言えるでしょう。

一目均衡表を使えば、今後の相場展開をある程度予測することができます。

しかし、その予測を過信し過ぎることなく、想定と違う状況になっていないかを常に確認しておくことが大切となるわけです。

一目均衡表の成り立ち

考案者

一目山人(本名:細田悟一)

種類

トレンド系

歴史

一目均衡表は、1935年に都新聞(現東京新聞)の商況部部長だった細田が「新東転換線」として発表しました。

私設研究所を作り、7年もの歳月をかけて膨大なデータの研究を行って開発されたということです。

戦後、細田がペーネームを相模太郎から一目山人に改めた際に、「一目均衡表」の名前が付けられました。

当初は作り方が極秘にされていた一目均衡表ですが、1950年に「10年間は非公開とする」という約束のもとで友人3人に有償で伝授されます。

その後、1969年に『一目均衡表』が出版により一般公開され、1981年までに『一目均衡表 完結編』『一目均衡表 週間編』『わが最上の型譜』『一目均衡表 綜合編』『一目均衡表 綜合編 後編』『一目均衡表 真技能編』に全7冊が出版されています。

豆知識

一目均衡表を使っていく上で、一目均衡表的な相場の見方をできるようになることが大切です。

つまり、あらゆる角度から相場に存在する3波動をチェックしていき、それを根拠として積み上げて、相場の方向性や勢いの解釈がきるようになるということです。

そのための練習としては、とにかく過去のチャートのローソク足の本数を数えるところから始めて、波動を見つけていくことが有用でしょう。

そして、見つけた波動からは各計算値を確認していきます。

この作業を繰り返し行うことによって、重要な3波動を見極められるようになり、それに基づいた相場の解釈も可能になるはずです。

一目均衡表は非常に奥が深い相場理論であり、本記事で触れているのもほんの一部分に過ぎません。

より詳細に勉強したい場合には、一目均衡表の著作権を有する株式会社経済変動総研が先述した原著を販売しているので、購入を検討してみることをおすすめします。

また、本家の一目均衡表の3代目の後継者である三世一目山人氏は、一目均衡表に関する情報発信を現在もしていらっしゃいます。

ぜひこういった情報もチェックしながら、より深く研究していただければと思います。

一目均衡表公式ホームページ(株式会社経済変動総研)

一目均衡表 公式YouTubeチャンネル

三世一目山人Twitterアカウント

用語

- 基準線

- 転換線

- 雲

- 先行スパン1

- 先行スパン2

- 遅行スパン

- 波動論

- N波動

- P波動

- Y波動

- S波動

- 水準論(値幅観測論)

- E計算

- N計算

- V計算

- NT計算

- 時間論

- 基本数値

- 対等数値

- 準備構成

一目均衡表が使えるFX会社/証券会社/仮想通貨取引所

一目均衡表は、以下のFX会社、証券会社、仮想通貨取引所で使用できます。

FX会社

- DMM FX

- GMOクリック証券

- 外為オンライン

- LINE FX

- SBI FXトレード

証券会社

- SBI証券

- 楽天証券

- 松井証券

仮想通貨取引所

- bitFlyer

- Coincheck

- GMOコイン

- DMM Bitcoin

- bitbank

一目均衡表がMT4/5で使えるか

利用可能

MT4/MT5におけるインジケーターの設定方法は、以下の記事で解説しています。